Единица учета

Облигации можно учитывать:

поштучно (т. е. каждую облигацию);

однородными совокупностями (т. е., например, сериями, выпусками, лотами, пакетами и т. п.).

При этом в аналитическом учете нужно раскрывать такую информацию: наименование эмитента, номер, серию ценной бумаги, номинальную цену, цену покупки, расходы, связанные с приобретением, общее количество, дату покупки, место хранения и т. д.

Единицу учета выбирайте таким образом, чтобы сформировать полную и достоверную информацию об облигациях, обеспечить контроль за их наличием и движением, а также рационализировать работу бухгалтерии.

Выбор единицы учета и правила раскрытия информации об облигациях отразите в учетной политике организации для целей бухучета.

Такой порядок установлен пунктами 5–7 ПБУ 19/02 и пунктами 7 и 8 ПБУ 1/2008.

Анализ брокерского отчета по прибыли

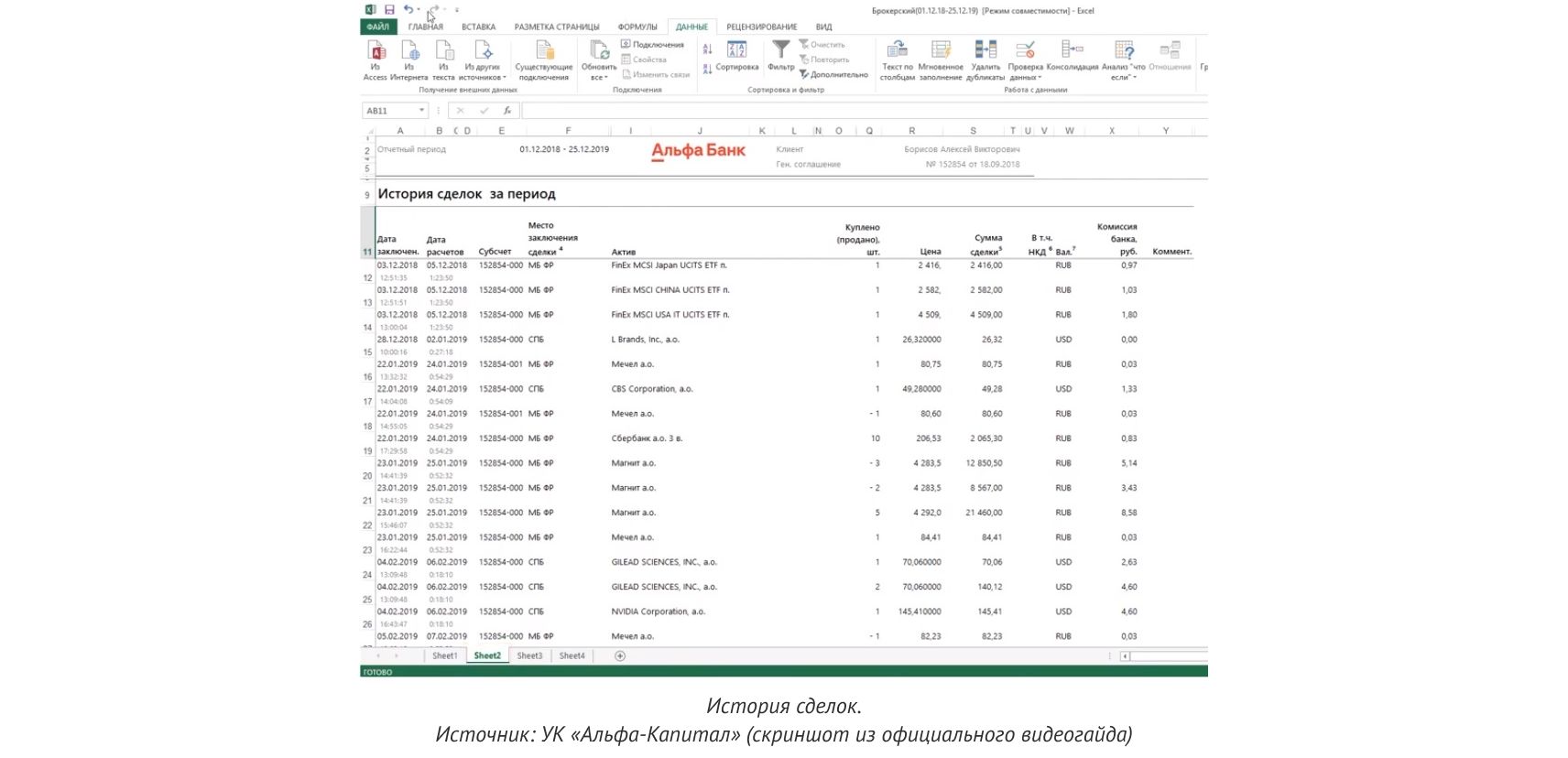

Перечень всех покупок и продаж, как правило, занимает основную часть брокерской отчетности, их трудно не заметить. Часто они выведены в раздел «Сделки» и могут быть разбиты на классы активов, например «Сделки с ценными бумагами» и «Сделки с валютой». Здесь можно узнать, в какой именно день, по какой цене был приобретен финансовый инструмент и в каком количестве. В личном кабинете или мобильном приложении это не всегда очевидно, например, если купля/продажа растянулась на несколько лотов.

Важно разделять в отчете открытые и закрытые сделки. Закрытыми считаются только те, по которым была совершена обратная операция, например продажа после ранее совершенной покупки

Если активы были только куплены (или только проданы, то есть инвестор совершил короткую сделку) и остались на балансе, то они несут в себе «бумажную» прибыль или убыток, подводить итоги по таким сделкам рано.

Приобретение по договору купли-продажи

Организация может приобрести облигации по договору купли-продажи (ст. 454 ГК РФ).

Ситуация: как оформить договор купли-продажи облигаций другой организации?

Сделки организаций между собой, с предпринимателями и гражданами должны заключаться в письменной форме (п. 1 ст. 161 ГК РФ). Следовательно, договор купли-продажи ценных бумаг (в т. ч. облигаций) должен быть оформлен письменно (ст. 454 ГК РФ).

В договоре должны быть, в частности, указаны:

реквизиты покупателя и продавца;

данные об объекте купли-продажи, позволяющие идентифицировать его (например, серия, номер, эмитент, номинал облигации);

стоимость объекта купли-продажи;

другие существенные условия, по которым, по мнению любой из сторон, должно быть достигнуто соглашение (например, сроки расчетов, штрафные санкции и т. д.).

Заключением письменного договора может считаться не только составление единого документа, но и обмен документами по электронной, почтовой или иной связи. Примером такого обмена документами может служить заявка на приобретение ценных бумаг и отчет брокера об их покупке.

Такой порядок следует из статьи 432 и пункта 1 статьи 454 Гражданского кодекса РФ.

Когда брокер ВТБ спишет налоги?

Сумма налога рассчитывается каждый налоговый период. В инвестициях — это один календарный год.

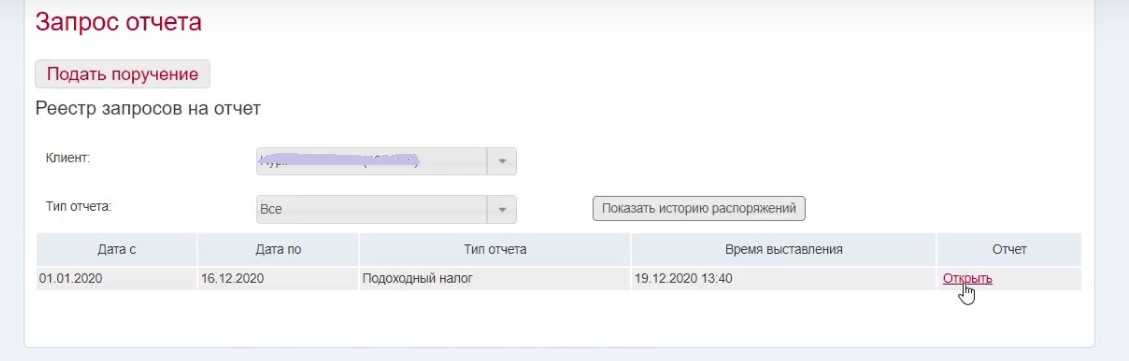

Через несколько минут после сохранения данных появится отчет:

Открываем отчет и просматриваем. Там вы найдете информацию по:

- доходам

- расходам

- транзакционным расходом

- общему результату

- налогооблагаемой базой

Для тех, кому пользоваться сайтом на персональном компьютере по тем или иным причинам кажется неудобным, можно посмотреть информацию о налогах в мобильном приложении «Мои инвестиции».

Таким образом, инвестирующим клиентам ВТБ следует знать о налоговой системе своего банка. Налоги списываются по ряду причин, в том числе в случае получения дивидендов. Чаще всего брокер выполняет всю работу за вас: сам рассчитывает процесс денежного взимания, сам перенаправляет деньги в налоговую. Однако в некоторых ситуациях, инвестору придется сделать это самому. Для просмотра информации о ваших налогах или для их уплаты, удобно будет воспользоваться представленными выше инструкциями со скриншотами. Также помните, что ВТБ устроил льготы для своих клиентов, инвестирующих больше 1 года, 3 или 5 лет. Получайте прибыль и не переживайте: ВТБ Инвестиции налог на дивиденды иностранных компаний и российских корпораций возьмет на себя, сам займется перерасчетом и при необходимости напомнит о задолженности.

Учет приобретенных акций самостоятельно на внебиржевом рынке по договору предоплаты.

При

организации и ведении бухгалтерского

учета финансовых вложений необходимо

руководствоваться следующими нормативными

документами:

Федеральным

законом «О бухгалтерском учете» от

21.11.96г. № 129- ФЗ (с изменениями от 23 июля

1998 г., 28 марта, 31 декабря 2002 г., 10 января,

28 мая, 30 июня 2003 г.)

Положением

по бухгалтерскому учету «Учет

финансовых вложений» ПБУ 19/02,

утвержденным Приказом Минфина России

от 10.12.2002 N 126н

Планом

счетов бухгалтерского учета

финансово-хозяйственной деятельности

предприятий, утвержденный приказом МФ

РФ от 31.10.2000 № 94н и Инструкцией по его

применению (с изменениями от 07.05.2003г.)

Положением

по ведению бухгалтерского учета и

бухгалтерской отчетности в РФ,

утвержденное приказом Минфина РФ от

29.07.98г. №34н

Законом

«О рынке ценных бумаг» от 22.04.96г. № 39 —

ФЗ (с изм. и доп. от 28.12.2002г.)

Конвенцией

«О единообразном законе о переводном

и простом векселе» от 07.06.30г. (г.Женева).

Согласно

Положению по бухгалтерскому учету «Учет

финансовых вложений» № ПБУ 19/02,

утвержденному приказом Минфина России

от 10.12.2002 № 126н (далее – ПБУ 19/02), вложения

средств организациями в виде инвестиций

в ценные бумаги в бухгалтерском учете

отражаются как финансовые вложения (п.

3).

Финансовые

вложения принимаются к бухгалтерскому

учету по первоначальной стоимости.

Для

обобщения информации о наличии и движении

инвестиций организации в ценные бумаги

предназначен счет 58 «Финансовые

вложения». К счету 58 «Финансовые

вложения» могут быть открыты

субсчета:

58-1 «Паи и акции»,

58-2

«Долговые ценные бумаги».

На

субсчете 58-1 «Паи и акции» учитываются

наличие и движение инвестиций в акции

акционерных обществ, уставные (складочные)

капиталы других организаций и т.п. На

субсчете 58-2 «Долговые ценные бумаги»

учитываются наличие и движение инвестиций

в государственные и частные долговые

ценные бумаги (облигации и др.).

Приобретение

организацией ценных бумаг за плату

отражается на счетах бухгалтерского

учета следующей записью:

Д-т

58 «Финансовые вложения», субсчет «Паи

и акции» К-т 51 «Расчетные счета», 52

«Валютные счета».

Если

акции оплачены не полностью, но инвестор

имеет право на получение дивидендов,

то акции приходуются по полной сумме

фактических затрат

.

При этом делается проводка:

Д-т

58 «Финансовые вложения», субсчет «Паи

и акции»

К-т

51 «Расчетные счета», 52 «Валютные счета»,

50 «Касса» — на оплаченную стоимость

акций

К-т

76 «Расчеты с разными дебиторами и

кредиторами» — на неоплаченную часть

стоимости акций

Начисление

дивидендов отражают на бухгалтерских

счетах:

Д-т

76 «Расчеты с разными дебиторами и

кредиторами» , субсчет «Расчеты по

причитающимся дивидендам и другим

доходам»

К-т

91 «Прочие доходы и расходы».

При

получении дивидендов на расчетный счет

организации делается бухгалтерская

запись:

Д-т

51 «Расчетные счета»

К-т

76 «Расчеты с разными дебиторами и

кредиторами» , субсчет «Расчеты по

причитающимся дивидендам и другим

доходам».

Какими проводками отразить в бухучете операции по брокерским счетам подскажет эта статья.

Вопрос:

Как отразить операции по брокерским счетам (фондовый рынок)? Это не валютные операции. Используем счет 51.

Ответ:

С использованием счета 76.

При совершении брокером от своего имени и за счет клиента сделок, брокер в данном случае действует на основании посреднического. Организация должна выплатить брокеру вознаграждение, определенное данным договором (п. 1 ст. 3 Закона от 22.04.1996 № 39-ФЗ «О рынке ценных бумаг», п. 5.1 Порядка ведения внутреннего учета сделок, включая срочные сделки, и операций с ценными бумагами профессиональными участниками рынка ценных бумаг, осуществляющими брокерскую, дилерскую деятельность и деятельность по управлению ценными бумагами, утвержденного Постановлением ФКЦБ России № 32, Минфина России № 108н от 11.12.2001, ст. 1005 Гражданского кодекса РФ).

Действующие ПБУ и Инструкция по применению плана счетов не содержат порядок отражения операций, связанных с приобретением ценных бумаг с использованием брокерского счета. Поэтому организация при использовании брокерского счета может использовать счет 76 субсчет «Обороты по брокерскому счету». Это следует из инструкции по Плану четов 94н.

Как отразить в бухгалтерской программе получение и перевыставление счетов-фактур брокером?

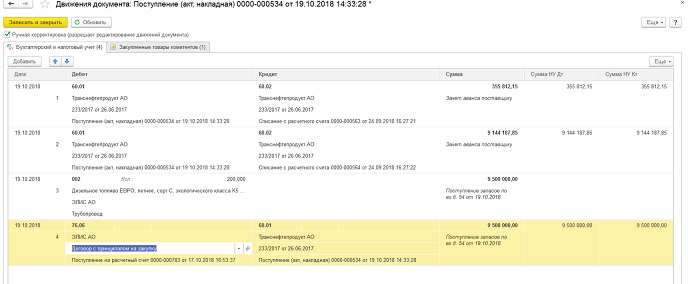

Поскольку большинство компаний работают в программе «1С», несколько слов о том, как правильно реализовать изложенный выше учет в программе.

Как мы уже отмечали, поставщику на товар и доставку выставил брокеру один счет-фактуру. Если у брокера несколько комитентов, то придется «дробить» счет-фактуру (исходя из тоннажа приобретаемых нефтепродуктов).

При поступлении на расчетный счет денег от комитента формируются следующие проводки:

Дебет Кредит 76.06 – получены деньги от комитента на приобретение нефтепродуктов;

Дебет 76.05 Кредит – перечислены деньги на биржу для приобретения товара;

Дебет 60.02 Кредит 76.05 – поставщик «забрал» оплату (проводка формируется на основании биржевого отчета).

Само поступление товаров отражается с видом операции «Товары, услуги, комиссия».

При проведении документа создаются проводки по приходу нефтепродуктов:

Дебет (в количественном выражении) и проводки по счетам расчетов с принципалом (комитентом) и поставщиком:

Дебет 60.01 Кредит 60.02 – осуществлен зачет задолженности перед поставщиком;

Дебет 76.06 Кредит 60.01 – осуществлен зачет задолженности перед комитентом;

Никаких записей по вычету НДС не формируется, поскольку, как мы отмечали, брокер (комиссионер) отражает только полученные от поставщика счета-фактуры в журнале полученных и выданных счетов – фактур (часть 2 журнала).

Для того чтобы полученные от поставщика счета-фактуры брокер мог перевыставить комитенту, а также предъявить ему сумму комиссионного вознаграждения за оказанные услуги, необходимо провести в программе документ «Отчеты комитентам» (в меню «Покупки»).

Перевыставленные брокером счета-фактуры регистрируются в части 1 журнала полученных и выданных счетов – фактур. В этом документе проводится счет-фактура на комиссионное вознаграждение, которая регистрируется в книге продаж брокера. При этом формируется проводка:

Дебет 62.01 Кредит 90.01.1 –отражена выручка по оказанию услуг по брокерскому соглашению;

Дебет 90.03 Кредит 68.02 – начислен НДС со стоимости брокерских услуг.

А сам переданный товар (нефтепродукты) списывается документом «Передача товара комитенту» (Кредит — в количественном выражении) на основании акта приема-передачи нефтепродуктов.

Торги на бирже — как начать?

Многие начинающие инвесторы не могут сразу разобраться в тысячах названий акций, облигаций и других инструментов, боятся совершить ошибку, поэтому открытый счёт может оставаться неактивным месяцами. Если Вы чувствуете, что боитесь начать, начните с небольшой для вам суммы и разрешите себе её полностью потерять. Изучите базовые обучающие курсы, вроде Пути инвестора Школы Московской биржи и поймите, какие инструменты вам ближе — акции, облигации или фонды. Купите 2-3 таких инструмента и последите за ними неделю-две, прежде чем заключать следующие сделки. Процесс инвестирования занимает годы, и полноценное понимание рынка всегда приходит постепенно.

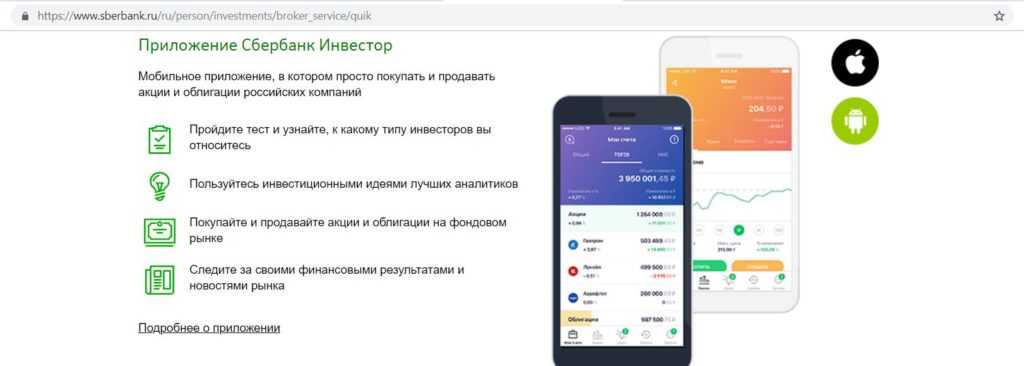

Сбербанк Инвестор от брокера Сбербанк: что там хорошего

На рынке наметилась устойчивая тенденция к упрощению доступа клиентов на биржу. Ведущие брокеры стараются сделать процесс открытия брокерского счета и торговли максимально удобным и понятным. И, конечно, Сбербанк, самый крупный брокер, тоже не является исключением.

Раньше для заключения договора на брокерское и депозитарное обслуживание требовалось обязательно приходить в офис, а сейчас это можно сделать онлайн, не выходя из дома. Еще несколько лет назад невозможно было совершить ни одной сделки без освоения программы QUIK, интерфейс которой отпугивал новичков, а процесс установки и настройки этого терминала отбивал всю охоту к инвестированию.

Сейчас же у многих брокеров появились удобные и интуитивно понятные мобильные приложения, разобраться в которых под силу каждому. Самое распиаренное из них – «Тинькофф Инвестиции» от «Тинькофф Брокер», однако подобные продукты есть и у «Альфа-Банка», и у «Открытия», и у «ВТБ» и т.д. Темой сегодняшней статьи будет мобильное приложение «Сбербанк Инвестор».

Мы рассмотрим механизм открытия брокерского счета в Сбербанке, его пополнение, покупку ценных бумаг и валюты и вывод денежных средств на банковский счет. Также остановимся на некоторых особенностях индивидуального инвестиционного счета в Сбербанке, проанализируем комиссии, выявим достоинства и недостатки. В качестве примера мы купим 1000 долларов США с помощью приложения «Сбербанк Инвестор».

Перед прочтением статьи полезно будет освежить в памяти обзоры других брокеров: «Открытия» (рассматривалась покупка валюты через QUIK), «Альфа Директ» (покупка валюты с помощью терминала «Альфа Директ»), «Промсвязьбанка» (покупка ОФЗ через webQUIK), а также «Тинькофф Брокер» с их мобильным приложением «Тинькофф Инвестиции».

Чем брокерский счет отличается от других банковских счетов

Брокерский счет имеет свои отличия от банковского депозита и индивидуального инвестиционного счета.

Отличия брокерского счета от депозита

Депозитный счет — это один из банковских счетов, рассчитанных на сохранение и приумножение капитала организаций, предпринимателей и физических лиц. Этот счет в том числе используется для зачисления суммы банковского вклада.

Банковский вклад застрахован государством на 1,4 млн рублей, доходность по нему гарантирована и зафиксирована в договоре.

Брокерский счет, в отличие от депозита, не застрахован, а доходность по нему не гарантирована. Кроме того, при снижении стоимости активов инвестор может понести убытки. Изменение стоимости активов зависит от обстановки на фондовом рынке, а также действий самого владельца счета.

Отличия брокерского счета от индивидуального инвестиционного счета

Индивидуальный инвестиционный счет (ИИС) — это специальный брокерский счет, доступный для граждан РФ и резидентов-иностранцев, живущих в России, для которого предусмотрен льготный налоговый режим. Как и через обычный брокерский счет, через ИИС можно совершать операции на рынке ценных бумаг. ИИС тоже предоставляет инвестору доступ к биржевым торгам, дает возможность покупать на бирже любые виды ценных бумаг, но с некоторыми ограничениями.

По сравнению с брокерским счетом у ИИС есть одно ключевое преимущество – возможность получить один из двух налоговых вычетов (типа А и типа Б).

- Первый тип (А) возвращает владельцу счета 13% той суммы, которую он внес на ИИС.

- Второй тип (Б) освобождает инвестора от налога на весь доход, который будет получен от прироста его инвестиций за период от трех лет.

В отличие от брокерского счета у ИИС есть минимальный срок функционирования для получения налоговых льгот – три года. Кроме того, инвестор может иметь только один действующий ИИС, а пополнять его можно максимум на 1 млн рублей. Таких ограничений у брокерского счета нет.

Как работает брокерский счет

С помощью брокерского счета вы не только покупаете и продаете акции, облигации и другие биржевые инструменты, обмениваете валюту по выгодному биржевому курсу. Брокерский счёт позволяет получать дивиденды и купоны от купленных ранее ценных бумаг, особые виды счетов помогают получить налоговый вычет. Открывая гражданину брокерский счёт, брокерская компания удостоверяет его личность по паспорту, либо иному документу. В процессе открытия компания регистрирует новый счёт на Московской бирже. Как правило, при открытии счёта клиенту по умолчанию доступны все биржевые рынки — фондовый, срочный и валютный, открывать специальный счёт для торговли, например, валютой, не требуется.

Рейтинг популярных брокеров по размеру комиссии при обороте от 1 млн рублей в месяц — 2022

Самая низкая комиссия — 0,035% — у брокера «АТОН». Он получается самым выгодным как для начинающих инвесторов с небольшим оборотом, так и для тех, кто торгует на 1 млн рублей в месяц. За ним следует «БКС Мир инвестиций», у которого к комиссии брокера в 0,03% надо добавлять 0,01% за урегулирование сделки (комиссию Мосбиржи).

На третьем месте рейтинга — «Тинькофф Инвестиции» с комиссией 0,04%, в которую включена комиссия биржи. Этот брокер оказался на строчку ниже БКС из-за более высокой комиссии за покупку валюты.

Наибольшая комиссия в нашем рейтинге у брокера «Ренессанс Кредит» — 0,3% за сделку, при этом до конца года у него действует акция, по которой комиссия снижена до нуля.

| Брокеры |

Комиссия за сделки с акциями, облигациями, ETF |

Комиссия за сделки с валютой |

Обязательные ежемесячные платежи |

Комментарий к тарифу |

Число клиентов в январе 2022 г. |

|---|---|---|---|---|---|

|

0,035% Минимум 75 ₽ при сделках на СПБ Бирже |

От 0,035 до 0,1%, но, как правило, не менее 50 ₽ за сделку |

150 ₽/мес. — депозитарная комиссия. 0 ₽, если среднемесячная стоимость активов меньше 3000 ₽ или за месяц не было ни одной сделки |

Есть комиссия за вывод валюты — 2000 ₽ + от 10 до 100 у. е. от банка, на счет которого выводятся деньги. Сделки проходят через Quik, свое приложение пока в разработке |

60 326 | |

|

0,03% + 0,01% за урегулирование сделок на фондовом рынке Мосбиржи. + 0,004 $/€ на СПБ Бирже за урегулирование сделок за каждую бумагу + 0,01% от объема каждой сделки |

0,03% + 0,0015% за урегулирование сделок на валютном рынке Мосбиржи. Для заявки менее 50 лотов + 50 ₽ за сделку, из которой вычитается сумма удержанной биржей комиссии |

299 ₽ при наличии операций | Чем выше оборот по всем площадкам, тем ниже комиссия. При обороте от 30 млн ₽ в день — 0,01% | 893 727 | |

| 0,04% | 0,4% |

0 ₽, если: |

9 261 847 | ||

|

0,035% + 0,01% от суммы любой сделки — комиссия за урегулирование сделки. + $0,004 за каждую ценную бумагу на СПБ Бирже |

200 ₽ — абонентская плата, уменьшается на сумму других брокерских комиссий | При сумме сделок на бирже от 5 млн ₽ комиссия 0,025% | 321 704 | ||

| 0,05% |

0,05% от суммы сделки, но не менее 50 ₽ При малых лотах — 0,05% от суммы сделки |

99 ₽/мес. — базовое вознаграждение брокера. 0 ₽ — если за месяц по счету не было операций |

Есть также минимальное вознаграждение брокера за обслуживание клиента — 99 ₽/мес. Не платится, если активы превышают 10 000 ₽ или если комиссии за месяц уже превысили 99 ₽. При сумме активов от 1 млн ₽ можно рассмотреть тариф «Инвестор» с комиссией 0,04% за сделку |

49 322 | |

| Комиссия включена в абонентскую плату при обороте до 1,5 млн ₽* | 0,25% | 600 ₽ | При обороте от 1,5 млн ₽ комиссия составляет 0,04% от суммы сделки. Уменьшается до 0,02% при сделках на 20 млн ₽ в месяц и больше. | 137 497 | |

| 0,06%, минимум 10 ₽ за поручение на сделку в рублях, 15 центов за поручение на сделку в валюте |

0,5%, минимум 60 ₽ при торговле крупными лотами. 3 ₽ при покупке мелких лотов USDRUB_TMS и EURRUB_TMS |

0 ₽, если сумма всех пополнений минус сумма всех выводов больше 50 000 ₽. Иначе — 100 ₽. | – | 103 695 | |

|

0,085% Исключение: сделки с облигациями с расчетами в иностранной валюте на Мосбирже — 0,17% |

Нет информации в тарифном плане | Нужно уточнять информацию у менеджера | Тариф не включает комиссию организаторов торговли и депозитариев. Размер комиссии нужно уточнять у своего менеджера | 63 976 | |

| 0,25% | 0,25%, минимум 51 ₽ за сделку объемом менее 50 лотов, 1 ₽ — если более 50 лотов |

0 ₽, если сумма активов более 50 000 ₽ и суммарная комиссия брокеру за месяц от 300 ₽. В остальных случаях — 300 ₽/мес. |

Тариф доступен только для новых клиентов. При обороте от 2 млн ₽ можно рассмотреть тариф «Активный»: нет комиссии брокера, есть комиссия биржи и абонентская плата 5 000 ₽/мес. | 42 927 | |

| 0,3% | 0,3% | 0 ₽ | 73 647 |

* Считаем комиссию как 0,06% — такой процент составляет абонентская плата в 600 ₽ от суммы сделок в 1 млн ₽. Данные актуальны на 6 июня 2022 года

Электронные торги и их обеспечение

ГК РФ, в частности ст. 447-1, позволяет заключать договор купли-продажи, арендный договор, договор подряда, оказания услуг на торгах. Торги с участием государственных организаций и МУП регулируются ФЗ №44 от 05-04-2013 г., рядом других нормативных актов.

Торги в форме аукциона предполагают, что победит предложивший максимальную цену, а начинаются торги с начальной минимальной цены, указанной в объявлении. Участники аукциона постепенно повышают цену лота, пока не выявится победитель. Торги, организованные как конкурс, выигрывает участник, предложивший наилучшие условия. В объявлении указывается максимально возможная цена. Конкурс проводится при участии конкурсной комиссии, сформированной заранее. Участники конкурса представляют комиссии индивидуальные проекты, выбирается наиболее экономичный и креативный.

Заявка, участвующая в торгах, должна быть обеспечена. Обеспечительная сумма для организатора торгов является гарантией участия в них. Размер суммы определяет организатор.

Конкурсы и аукционы обеспечиваются(по тексту ФЗ №44 ст. 44):

- банковской гарантией;

- денежными средствами.

При проведении торгов на электронной площадке блокируется лицевой счет участника и денежные средства на нем. В рамках госзакупок, согласно ФЗ №44, спецсчета открываются не на электронной площадке, а в банке. Перечень банков определен распоряжением Прав-ва №1451-р от 13-07-18 г.

Возврат обеспечительной суммы происходит в следующих случаях:

- по итогам конкурса или аукциона участник не признан победителем;

- торги отменены по инициативе контролирующего органа, организатора;

- участник принял решение не участвовать в них, либо снят с торгов, оказался единственным поставщиком, например, при проведении госзакупки.

Если участник признан победителем торгов, но отказывается заключать договор, который был предметом торгов, обеспечительный платеж не возвращается.

Вопрос: Казахстанская организация предоставляет российской организации возможность участия в электронных торгах. Относятся ли указанные услуги к услугам в электронной форме в соответствии со ст. 174.2 НК РФ? Возникают ли у российской организации обязанности налогового агента по НДС?Посмотреть ответ

Из постановление ФКЦБ РФ № 32, Минфина РФ № 108н от 11.12.2001

«Об утверждении Порядка ведения внутреннего учета сделок, включая срочные сделки, и операций с ценными бумагами профессиональными участниками рынка ценных бумаг, осуществляющими брокерскую, дилерскую деятельность и деятельность по управлению ценными бумагами»

5. Объектами внутреннего учета профессионального участника в соответствии с настоящим Порядком являются:

5.1. сделки, включая срочные сделки, и операции с ценными бумагами, совершенные профессиональным участником:

на основании договора комиссии (поручения) или агентского договора в интересах клиента (далее — договор на брокерское обслуживание),

на основании договора по управлению ценными бумагами и денежными средствами, предназначенными для инвестирования в ценные бумаги (далее — договор по управлению ценными бумагами),

в собственных интересах;

Что еще можно узнать из брокерского отчета

В зависимости от прилежности брокера в его отчетах можно найти немало другой полезной информации: размер полученных дивидендов по акциям, купонов по облигациям, накопленный купонный доход, размер удержанного налога и комиссий. Если клиент торгует с кредитным плечом либо у него случайно образовался долг по оплате актива (это бывает при переносе сделок через выходные и праздники), то также из документа можно узнать размер уплаченных процентов и схему удержания (обычно в разделе РЕПО).

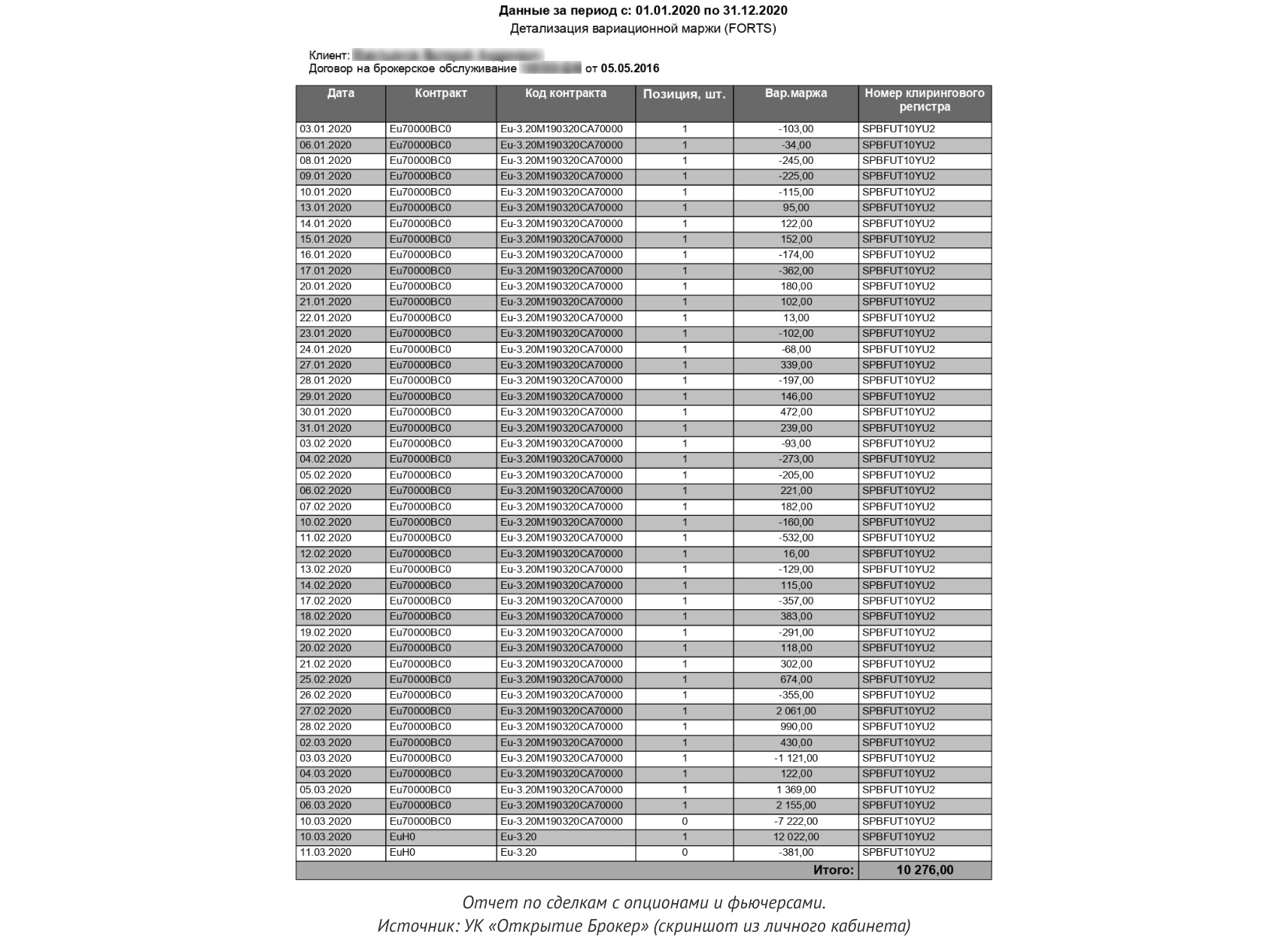

Отчеты по производным инструментам (фьючерсам, опционам), как правило, выведены в отдельную таблицу или даже целый документ, где показан размер гарантийного обеспечения и вариационной маржи. Если она положительная, то в текущий момент у вас сформировалась прибыль, если отрицательная — убыток. Несмотря на сложность в понимании самого инструмента, это самая простая часть брокерского отчета: она выглядит как ежедневное изменение остатка на накопительном счете — таблица из идущих друг за другом торговых дней с суммой денег на установленный час дня.

Строго говоря, брокерский отчет — это просто склад данных. Они отобраны так, чтобы давать ответы на большинство вопросов, возникающих у инвестора, когда на счете накапливается достаточно большое количество сделок. В первые месяцы, скорее всего, изучение отчета придется совмещать со звонками в службу поддержки. Но со временем эти таблицы перестанут выглядеть пугающе, а нужную информацию в них можно будет найти за считаные минуты.

Перед тем, как выбрать брокера, изучите информацию о тарифах и преимуществах — собрали все по этой ссылке.

Остальные уроки по инвестициям вы можете найти в нашем разделе Обучение.