Оборачиваемость дебиторской задолженности

Для оценки эффективности работы специалистов по взысканию ДЗ в организации рассчитывается показатель оборачиваемости дебиторской задолженности. Он отражает, сколько раз за год компания получила от должников оплату ДЗ в объеме среднегодового остатка.

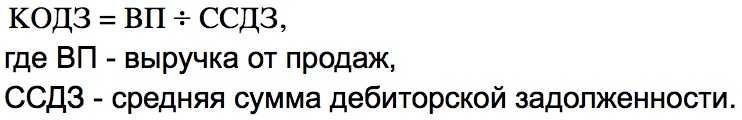

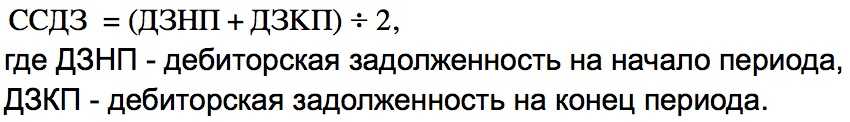

Показатель рассчитывается как отношение выручки к размеру дебиторского долга за период (квартал, полгода или год). Для примера рассчитаем оборачиваемость для ПАО «ЛСР» и Apple. При расчете используются данные отчетности по МСФО.

Так, выручка ЛСР за полгода к 30 июня 2020 г. согласно отчетности составляет 48 101 млн. р. Показатели задолженности за полугодие рассчитаем как среднее между концом 2019 года и 30 июня 2020 г. Тогда

Оборачиваемость ДЗ (ЛСР)=48 101/((30 402+29 969)/2)=1,6

У Apple общий квартальный доход к концу июня 2020 г. составляет 59 685 млн. $. Тогда

Оборачиваемость ДЗ (Apple)=59 685/32 075=1,8

Показатель не имеет общепринятого нормального значения и во многом зависит от отрасли бизнеса. Чем выше оборачиваемость, тем быстрее контрагенты оплачивают свои долги, а значит, предприятие быстрее получает вложенные деньги.

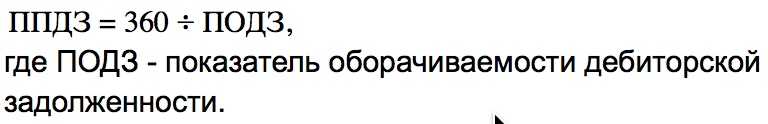

На основании показателя оборачиваемости можно посчитать период сбора ДЗ, т.е. число дней, которое требуется компании для возврата всех текущих долгов. Для этого нужно количество дней в году (365) разделить на коэффициент оборачиваемости.

Своевременный возврат ДЗ очень важен для каждой организации. Когда задолженность погашается, компания получает прибыль от реализации продукции. Если долг является безнадежным к взысканию, компания несет убытки.

Что такое резервы по сомнительным долгам в бухгалтерском и налоговом учете?

Резервы по сомнительным долгам в бухгалтерском и налоговом учете – это сумма средств, аккумулирующаяся в специальном фонде, необходимая для погашения сомнительной задолженности. Средства для этого фонда выделяются из выручки предприятия.

Для того, чтобы понять суть категории нужно понять, что такое сомнительная задолженность.

Как определить, что задолженность является сомнительной?

Во-первых, следует узнать, имелись ли финансовые отношения с данным предприятием до образования дебиторской задолженности. Опираясь на прошлый опыт (положительный или отрицательный), руководитель может узнать о том, будет ли погашено обязательство перед его фирмой.

Во-вторых, если компания раньше не имела дел с контрагентом, необходимо проанализировать финансовое состояние контрагента. И на основе полученной информации присвоить конкретной организации коэффициент риска.

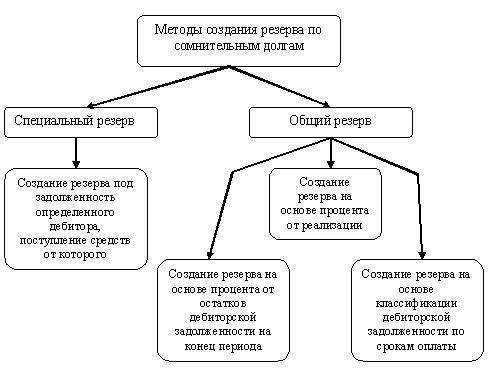

Схема: Методы создания резерва по сомнительным долгам.

Схема: Методы создания резерва по сомнительным долгам.

Порядок анализа платежеспособности

Современная наука предлагает анализировать платежеспособность партнера по следующим направлениям:

- Состояние отрасли, в котором рассматриваемый дебитор функционирует.

- Какие меры он предпринимает, чтобы улучшить свое финансовое положение ?

- Имеются ли у него судебные иски, связанные с оплатой долгов.

- Прочая информация.

Экономическая теория также предлагает множество типов оценки и классификации партнеров по критерию платежеспособности.

Среди разнообразия методик работы с дебиторской задолженности необходимо выделить ту, при которой на основе анализа публичных данных бухучета составляется рейтинг дебиторов, и выводятся коэффициенты риска, а сам перечень партнеров разбивается на несколько категорий которые коррелируют с тем, какова величина коэффициента риска не оплаты: низкая, средняя, или высокая.

В международной практике обычно резерв по сомнительной задолженности является суммой двух частей: специальной (составленная для возмещения обязательств конкретных дебиторов) и общей (величина которой формируется на основе анализа прошлого опыта финансово-хозяйственной деятельности: сколько в среднем за период функционирования составлял резерв по сомнительной задолженности).

Как определить величину резервов по сомнительной дебиторской задолженности?

Здесь и пригодятся методики экономической теории, упомянутые выше. Законодательством не предусмотрены нормативы, регламентирующие процедуру формирования резервов по сомнительной дебиторской задолженности. По этой причине предприятие должно само ее разработать и обязательно утвердить в учетной политике.

При формировании фонда для погашения сомнительной кредиторской задолженности не учитываются: товары, проданные в кредит, та часть суммы договора, заключенного с партнером, которая обеспечена гарантией, выплата процентов по обязательствам.

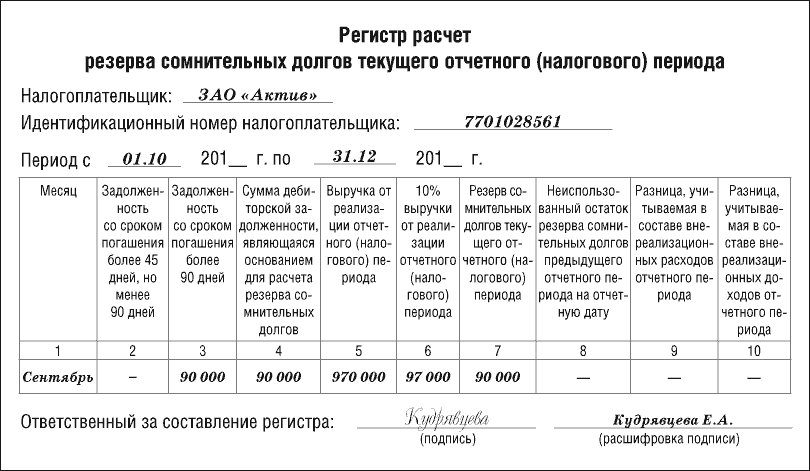

Регистр расчета резерва сомнительных долгов.

Регистр расчета резерва сомнительных долгов.

Если у партнера одновременно имеется и кредиторская задолженность и дебиторская, то при формировании резервов следует учитывать разницу между ними (если таковая есть).

По-другому обстоят дела в налоговом учете, но об этом ниже. Российская практика по формированию резервов показывает, что у предприятий возникают проблемы: законодательство РФ требует, чтобы при формировании резервов проводился финансовый анализ каждого контрагента, что при больших объемах производства становится практически не выполнимой задачей.

Цель создания резервов по сомнительной задолженности

Резервы по сомнительной дебиторской задолженности необходимо создавать для того, чтобы сократить риск неплатежеспособности компании: к производственным расходам и объему производства надо подходить с умом и всегда иметь «запас прочности» для случаев дефицита денежных средств.

Для целей же бухгалтерской отчетности резервы играют корректирующую роль: из дебиторской задолженности вычитается величина резервов, что позволяет акционерам получить более достоверное представление о финансовом состоянии предприятия.

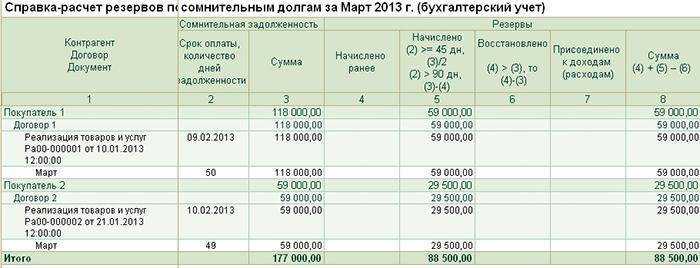

Образец справки-расчета резервов по сомнительным долгам.

Образец справки-расчета резервов по сомнительным долгам.

Обязательно ли создавать резерв?

Законодательство по бухучету требует, чтобы фирма имела резервы по сомнительной дебиторской задолженности.

Иначе дело обстоит с налоговым учетом. Согласно налоговому законодательству создание резервов по сомнительным долгам в налоговом учете является не обязанностью, а правом налогоплательщика.

Виды дебиторской задолженности

В учете ДЗ классифицируется по различным признакам:

- по сроку погашения

- по дате погашения

- по порядку возникновения

Краткосрочной считается задолженность, срок оплаты которой составляет менее 12 месяцев, долгосрочной – более 12 месяцев.

По наступлению даты погашения выделяют текущие и просроченные долги. Текущий долг подразумевает, что срок выплаты еще не настал по условиям договора. По просроченному долгу срок выплаты уже прошел, но деньги не были перечислены компании-кредитору в установленный условиями контракта период.

Просроченная дебиторская задолженность, в свою очередь, делится на сомнительные и безнадежные долги. Сомнительной считается задолженность, возврат которой вызывает сомнение у компании-кредитора. При этом имеются какие-то гарантии ее возврата, например, обеспечение. Безнадежная ДЗ – это долги с истекшим сроком без обеспечения, а также долги дебиторов-банкротов.

По порядку возникновения ДЗ бывает:

нормальная – возникшая в рамках учетной политики компании;

неоправданная – возникшая в результате нарушения существующих регламентов

Например, в учетной политике предприятия указано, что отгрузка продукции для одного контрагента возможна только после оплаты предыдущих поставок. Первая поставка и возникшая в связи с этим задолженность является нормальной. Если компания, не дождавшись оплаты, поставит товар повторно, то такой долг дебитора будет являться неоправданным.

В зависимости от того, кто является дебитором, возможно дополнительное деление последних на:

- покупателей

- поставщиков

- государства

- работников

- учредителей

Для внутреннего управленческого учета возможна собственная дополнительная классификация, которая позволит анализировать задолженность дебиторского типа и принимать решения по ее взысканию или списанию.

Какие есть эффективные способы возврата ДЗ до момента ее списания

Работа с просроченными долгами должна вестись очень кропотливо и активно для того, чтобы не допустить момента ее списания.

В процессе такой работы придерживаются основных принципов:

- поддержание связи с контрагентом;

- рациональные меры воздействия на контрагента.

Среди наиболее популярных методов работы с просрочкой по ДЗ можно выделить:

- начальные меры: переписка, письма с претензиями, звонки, встречи;

- подача в суд жалобы;

- исполнительный лист от ФССП.

Для предотвращения подобных ситуаций на момент заключения договора нужно:

- исследовать тщательно партнера;

- заручиться залогом или каким-то обеспечением от контрагента;

- получить консультацию с юристами;

- осуществить страхование.

Необходимые документы

При возникновении любой сомнительной ДЗ бухгалтер компании обязан создать соответствующий РСД. В качестве документального основания для перевода дебиторки в категорию сомнительных, в зависимости от выбранного компанией типа учетной политики, могут выступать:

- справка-расчет, составленная бухгалтером;

- экспертное заключение от экономиста;

- профессиональное суждение.

Данный документ подается руководителю предприятия. После ознакомления с ним руководитель выпускает приказ о создании в бухучете организации соответствующего РСД. В приказе необходимо прописать:

- полную сумму ДЗ;

- полное наименование предприятия, по вине которого возник долг;

- размер РСД;

- ФИО и должность лица, ответственного за формирование резерва.

Только на основании этого документа бухгалтер компании может приступать к дальнейшим действиям.

Погашение списанного долга

Дополним условие Примера 1 и посмотрим, как в программе «1С:Бухгалтерия 8» редакции 3.0 отражается погашение покупателем долга, правомерно списанного ранее в качестве безнадежного.

Пример 2

|

В июне 2017 года покупатель полностью погасил долг перед организацией ООО «Современные Технологии». |

Для регистрации погашения долга покупателем нужно создать документ Поступление на расчетный счет c видом операции Оплата от покупателя. Документ удобно создавать на основании документа Реализация (акт, накладная), тогда основные реквизиты будут заполнены автоматически. Поскольку в учетной системе задолженность уже списана, то поступившие денежные средства от покупателя автоматически определяются как предоплата. После проведения документа сформируется бухгалтерская проводка:

- Дебет 51 Кредит 62.02

- — на сумму поступивших денежных средств от покупателя (150 000,00 руб.).

Для целей налогового учета по налогу на прибыль сумма фиксируется в ресурсе Сумма НУ Кт 62.02.

Сумму погашенной задолженности необходимо включить в состав прочих доходов организации, а также списать с забалансового счета 007. Указанные операции можно отразить в одном документе Операция (см. рис. 4).

Рис. 4. Включение погашенной задолженности в доходы

|

1С:ИТС |

Как взыскать и списать дебиторскую задолженность до годовой отчетности

Для сверки задолженности изменились требования к документам. Используйте решения с документами для работы с дебиторкой из Системы Госфинансы. Они подготовлены под разные ситуации с контрагентами, подотчетниками и студентами. Решения помогут списать вернуть или взыскать с них просроченные долги до годовой отчетности.

Наталия Гусева

государственный советник РФ 2-го класса

Не допускать просроченную задолженность в этом году – главное требование Минфина. Для этого в учет уже введена расширенная аналитика – по дате исполнения расчетов и обязательств, а также их обязательная инвентаризация перед отчетностью. Если не взыскать или списать безнадежную дебиторку по результатам инвентаризации, придется пояснить причины в годовой отчетности. Для того, чтобы начать работу с долгами и свести их в минимум к годовому отчету – выгрузите списки дебиторов и обратитесь к ним за взысканием. Если не отвечают, проверьте действуют ли должники, оцените вероятность судебного взыскания, сомнительные и безнадежные долги спишите.

Статья 208 ГК РФ

В соответствии со статьей 208 ГК РФ к требованиям, на которые исковая давность не распространяется, относятся:

требования о защите личных неимущественных прав и других нематериальных благ, кроме случаев, предусмотренных законом;

требования вкладчиков к банку о выдаче вкладов;

требования о возмещении вреда, причиненного жизни или здоровью гражданина. Однако требования, предъявленные по истечении трех лет с момента возникновения права на возмещение такого вреда, удовлетворяются за прошлое время не более чем за три года, предшествовавшие предъявлению иска, за исключением случаев, предусмотренных Федеральным законом от 6 марта 2006 года N 35-ФЗ «О противодействии терроризму»;

требования собственника или иного владельца об устранении всяких нарушений его права, хотя бы эти нарушения не были соединены с лишением владения (статья 304);

другие требования в случаях, установленных законом.

Необходимо отметить, что если лицо обращается с иском о возмещении ущерба, нанесенного его жизни или здоровью по истечению 3-х летнего срока с того дня когда у него появилось такое право, требования подлежат удовлетворению только за 3 года предшествующих обращению.

Счет списания дебиторской задолженности

Долг, подлежащий списанию, в бухгалтерском учете отражается в составе расходов. Однако принципы его отражения могут быть различны и зависят от характеристик задолженности.

В случае если списывается задолженность покупателей, то она осуществляется по счету 62. Если списывается задолженность, образовавшаяся ввиду взаимодействия с поставщиками или подрядчиками – по счету 60.

Списанную задолженность необходимо учитывать на балансе предприятия не менее 5-ти лет. Это связано с тем, что задолженность может быть возвращена.

В случае если списывается безнадежная задолженность вышеуказанное требование можно не исполнять, поскольку с ликвидированной организации взыскать долг, шансов нет.

Проведение инвентаризации

Основанием создания подобных сумм резерва является инвентаризация по финансовым обязательствам компании, которая проводится с установленной частотой. Данная процедура является нормальной практикой компаний при составлении годовой отчетности и формировании резервных отчислений. Она осуществляется специально созданной комиссией по нормам законодательства. Конечным результатом является составление требуемой документации, например, акт по форме ИНВ-17. К акту прикладывается справка, в которой указаны расшифровки по всем позициям. Акт подписывается членами комиссии, которые принимали участие в процедуре.

Когда образуется дебиторская задолженность: примеры

Дебиторская задолженность возникает в момент, когда две стороны не могут выполнить свои обязательства друг перед другом одновременно. Например, работы выполнили сейчас, а плату за них сразу не перевели.

Такой долг может образоваться на несколько часов или дней, а может существовать месяцами или годами.

Вот несколько случаев, когда у бизнеса образуется дебиторская задолженность:

- Предоплата. Например, компания заказала материалы и внесла за них аванс. Пока поставщик доставляет эти материалы, у компании в учёте числится дебиторка на сумму аванса.

- Отсрочка платежа. Например, индивидуальный предприниматель сделал ремонт офисных помещений компании. Компания попросила частичную отсрочку оплаты его услуг. Пока она не переведёт оставшиеся деньги, у ИП будет числиться дебиторская задолженность.

- Заём. Например, компания даёт предпринимателю деньги в долг. Дебиторская задолженность возникает у компании в момент передачи денег и постепенно уменьшается, когда ИП гасит долг частями.

- Переплата. Например, бухгалтерия ошиблась в расчётах и перевела сотруднику больше денег, чем нужно. У компании в учёте будет числиться дебиторская задолженность, пока сотрудник не вернёт лишние деньги или пока в следующем месяце бухгалтерия не сделает перерасчёт.

- Переплата по налогам и взносам. Например, ИП должен был уплатить налог в размере 35 тысяч рублей, но перевёл в налоговую 50 тысяч. В этом случае у предпринимателя возникает дебиторская задолженность 15 тысяч рублей, а налоговая становится дебитором. Эту сумму можно потребовать вернуть или оставить в счёт будущих платежей.

Отражение резерва по сомнительным долгам в бухгалтерском учете

Поскольку отчисления в этот резерв являются динамикой оценочного значения, их нужно отражать на балансе с определенной периодичностью. Они входят в состав расходов периода, в котором наблюдались изменения в движении активов в данном резерве. Поэтому данные о состоянии резерва должны содержаться в каждом бухгалтерском отчете (ст. 15 ФЗ от 6 декабря 2011 года № 402).

Проводим по бухгалтерии

Отражение резервов по сомнительным долгам должно происходить по дебету 91 «Прочие доходы и расходы» и кредиту 63 «Резервы по сомнительным долгам».

Проводим безнадёжную задолженность

Если задолженность, которая ранее числилась как сомнительная, признана безнадежной, ее резерв спишут по дебету 63 «Резервы по сомнительным долгам», который корреспондирует со счетом 62 «Расчеты с покупателями и заказчиками» или 76 «расчеты с разными дебиторами и кредиторами». Если сумма безнадежной задолженности больше, чем резерв по ней, ее придется списать по дебету 91 «Прочие расходы и доходы». Если списали задолженность, по которой истекли сроки исковой давности, ее в течение 5 лет нужно сохранять на забалансовом счете 007 «Списанная в убыток задолженность неплатежеспособных кредиторов», на случай возвращения состоятельности должника и появления возможности ее погашения.

Проводим частичную оплату

Если в счет сомнительной задолженности с образованным резервом получена оплата от должника, хотя бы частично, это влияет на динамику средств в резерве в положительную сторону, что нужно отразить как восстановление по дебету 63 «Резервы по сомнительным долгам», корреспонденция со счетом 91 «Прочие доходы и расходы».

Проводим неиспользованный резерв

Если резерв не удалось использовать до конца учетного года, который следует после того, в котором был создан резерв, то эта сумма на балансе должна быть присоединена к финансовым результатам по итогам этого года по дебету 63 «Резервы по сомнительным долгам», кредиту 91 «Прочие доходы и расходы».

Проводим как налоговые обязательства

Если ведется только обязательный бухгалтерский учет резервов, а налоговый не осуществляется, то постоянные налогооблагаемые различия нужно признавать как налоговые обязательства, отражая их по дебету 99 «Прибыли и убытки» и кредиту 68 «Расчеты по налогам и сборам».

Примеры

ПРИМЕР 1. В организации по итогам квартальной инвентаризации выявлена сомнительная задолженность в сумме 12 тыс. руб. по расчетам за реализованные товары. По данной задолженности был сформирован резерв в размере 100%. На дату создания резерва в бухучете будет содержаться следующая проводка:

дебет 91-2, кредит 63 – 12 000 руб. – создан резерв по сомнительному долгу.

Спустя время фирма-должник погасила часть данной дебиторской задолженности в размере 7 тыс. руб. Проводка на дату внесения средств будет следующей:

дебет 63, кредит 91-1 – 7 000 руб. – восстановлен резерв в части погашенной дебиторской задолженности.

ПРИМЕР 2. В организации была ранее признана сомнительной задолженность в размере 10 000 руб. По ней был создан резерв в размере 7 тыс. руб., который потом был пополнен до 100% суммы долга. После истечения сроков исковой давности данная задолженность была признана безнадежной и списана в убыток. Рассмотрим проводки (каждая на свою дату проведения той или иной операции):

- дебет 91-2, кредит 63 – 7 000 руб. – создан резерв по сомнительному долгу;

- дебет 91-2, кредит 63 – 3 000 руб. – доначислен резерв по сомнительному долгу;

- дебет 63, кредит 76 – 10 000 руб. – безнадежная задолженность списана за счет резерва.

Отражаем в балансе

Для отражения сомнительных долгов в балансовом учете предназначена строка 1230. В ней отражается сумма долгов за вычетом созданного по ним резерва.

Создание или доначисления в резерв проходят по строке 2350 финансового отчета («Прочие расходы»).

Отдельно остаток на счете 63 «Резервы по сомнительным долгам» в балансе не отображается, просто соответственно уменьшается общая величина дебиторской задолженности.

Как рассчитывается период погашения дебиторской задолженности (формула по балансу)

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

Бесплатный Экспресс-курс «Оценка инвестиционных проектов с нуля в Excel» от Ждановых. Получить доступ

На практике широко используются 2 формулы расчета длительности периода погашения числящейся на балансе дебиторской задолженности:

В первой формуле необходимо знать значение средней суммы дебиторской задолженности за год. Существует несколько вариантов его вычисления (в зависимости от того, за какие периоды аналитику предоставлены сведения):

| Наиболее грамотный способ расчета (получаются более достоверные результаты) | (8) |

| На случай, когда аналитику известны только данные на конец каждого месяца анализируемого периода | (9) |

| При наличии исключительно ежегодных данных | (10) |

Ниже приведен перечень рекомендаций и замечаний для тех, кого интересуют наиболее точные результаты вычислений периода погашения дебиторки:

Нельзя при проведении вычислений принимать во внимание суммы дебиторской задолженности, которые образовались не в результате поставок в долг продукции (услуг, работ) исследуемой фирмы. В расчетах должна присутствовать исключительно дебиторка, возникшая ввиду поставки товаров и услуг клиентам компании в кредит.

Если предприятие в своей деятельности ориентируется на обыкновенный бизнес-год (январь-декабрь), или имеет место быть значительное влияние сезонного фактора, значение показателя периода погашения дебиторской задолженности может быть обманчивым (обычно ниже действительного) из-за того, что в конце года могла быть списана низкокачественная просроченная дебиторка, а еще в конце года фактическое количество продаж окажется меньше, чем средний объем продаж на протяжении периода

Чтобы это не помешало расчетам, лучше применять формулы, для использования которых внешнему аналитику понадобились бы ежедневные либо ежемесячные данные (не ежегодные).

Разумеется, рекомендуется предоставлять внешнему аналитику как можно больше внутренней документации — так ему будет проще выяснить причину увеличения/уменьшения значения периода погашения дебиторской задолженности.

Тесно связан с показателем периода погашения дебиторской задолженности коэффициент ее оборачиваемости. Формула, по которой рассчитывается коэффициент оборачиваемости дебиторки, выглядит следующим образом:

Здесь  . Поэтому в развернутом виде формула приобретает вид:

. Поэтому в развернутом виде формула приобретает вид:

![]()

Если при составлении формулы опираться на сведения бухгалтерского баланса, она будет выглядеть так:

![]()

Прекращение обязательства на основании акта государственного органа

Данное основание прекращения обязательства предусмотрено ст. 417 ГК РФ. В ней говорится о том, что если в результате издания акта государственного органа исполнение обязательства становится невозможным полностью или частично, то оно прекращается полностью или в определенной части. Заметим, что такие ситуации достаточно редки в практической деятельности организаций.

При признании соответствующего акта государственного органа недействительным (по решению суда) обязательство восстанавливается. Конечно, если иное не вытекает из соглашения сторон или существа обязательства, а также если исполнение обязательства не утратило интерес для кредитора.

Законодательная база

В рамках бухучета создание резерва по сомнительным дебиторкам в отношении любой ДЗ, отнесенной специалистом классу сомнительных, обязательно для каждой организации. Базовый регламент по работе с РСД содержится в следующих нормативных документах:

- часть вторая Налогового кодекса РФ;

- ФЗ №117 в редакции от 29 декабря 2014 года с доп. и изм., которые вступили в силу 1 марта 2015 года;

- Положения по ведения бухучета и бухгалтерской отчетности в РФ, введенное в обращение приказом Министерства финансов №34н 29 июля 1998 года;

- ПБУ 4/99 «Бухгалтерская отчетность организации»,которое было утверждено приказом Минфина №43н 6 июля 1999 года;

- Приказ Министерства финансов №49 в редакции от 8 ноября 2010 года;

- Положение по бухучету об изменении оценочных значений №21/2008, которое было утверждено 6 октября 2008 года приказом Минфина РФ №106н.

Нормативное значение показателя периода погашения дебиторской задолженности

Сперва посмотрим, какие нормативные значения предлагают для предприятий различных отраслей аналитики крупных финансовых компаний, занимающиеся оценкой кредитоспособности:

| Показатель | Сельское хозяйство | Пищевая промышленность (+переработка) | Оптовые / розничные продавцы (посредники) | Другие сферы деятельности |

| Период погашения дебиторской задолженности | Не более 75 дней | Не более 45 дней | Не более 30 дней | Не более 30 дней |

Теперь приведем общие рекомендации по утверждению в компаниях нормативных значений показателя периода погашения дебиторки:

- Чтобы сделать однозначные выводы об установлении нормы погашения дебиторских долгов, следует проанализировать их качество. Далее понадобится узнать, какова была бы прибыль в случае размещения на банковском депозите средств, которые покупатель товаров “задолжает” за поставку. Также в обязательном порядке нужно оценить величину процентных платежей за использование кредитных средств, взятых с целью финансирования дебиторки. Наконец, оба полученных результата требуется сопоставить с размером прироста прибыли, полученной благодаря реализации продукции в кредит.

- Положительно скажется на решениях руководства и рассмотрение динамики показателя. Если значение уменьшается, значит, покупатели отвлекают денежные средства фирмы на меньший период времени. Казалось бы, чем на меньший срок отвлечены финансы, тем лучше. Однако, для компаний, для которых товарное кредитование является частью маркетинговой стратегии, выгоден рост дебиторской задолженности, поскольку это приводит к увеличению уровня сбыта.

- Кроме того, при внешнем и внутреннем анализе весьма полезно проводить сравнение показателей периода погашения дебиторской задолженности с аналогичными по размеру предприятиями (можно выбирать фирмы для сопоставления с похожей стоимостью активов).

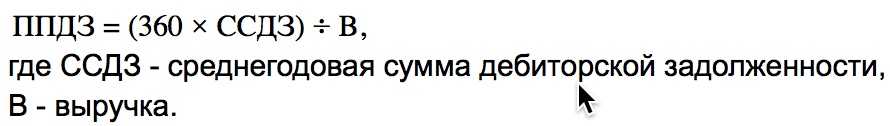

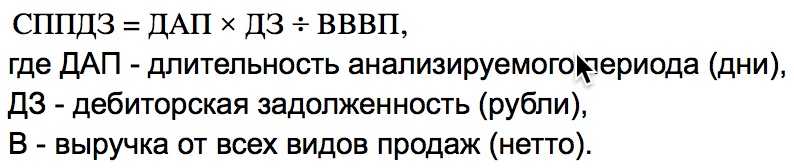

Можно также рассчитать средний период погашения дебиторки — средний промежуток времени, в течение которого продавец ожидает получить платеж после поставки его продукции покупателю. Формула следующая:

Если полученное значение сроков возврата средств будет превышено должником, может пострадать ликвидность фирмы. При этом, чем более продолжительный срок выплаты устанавливает продавец, тем больше вероятность того, что он в итоге не получит свои деньги от покупателя.

Как снизить дебиторскую задолженность

Дебиторку можно снизить двумя путями — заранее предусмотреть её обеспечение или полностью продать её другим компаниям. Разберём каждый вариант подробнее.

Обеспечение дебиторской задолженности. Его нужно предусмотреть на этапе заключения договора. Вот три варианта обеспечения дебиторки:

- Поручительство третьего лица. Если дебитор не уплатит долг самостоятельно, кредитор сможет потребовать эту сумму с его поручителя.

- Залог. В качестве обеспечения долга дебитор закладывает своё имущество — например, недвижимость или транспорт. Если он не уплатит долг, кредитор сможет забрать это имущество себе в собственность или продать.

- Банковская гарантия. Это гарантийный документ от банка. Согласно ему, если дебитор не уплатит долг, это сделает банк-гарант.

Кадр: фильм «Волк с Уолл-стрит» / Universal Pictures

Продажа дебиторской задолженности. Это можно сделать тремя способами — с помощью цессии, факторинга или векселя.

Цессия — это договор, по которому одна компания передаёт другой компании право требовать долг со своего дебитора. Его заключают, когда дебиторская задолженность уже образовалась.

Факторинг — практически то же, что и цессия, но договор заключается до того, как появляется долг. Например, компания даёт своему покупателю отсрочку платежа за товар и одновременно заключает договор факторинга. В этом случае факторинговая компания сразу переводит деньги за товар компании-продавцу, а покупатель позже расплачивается уже с факторинговой компанией.

Вексель — ценная бумага, которая подтверждает право требовать с должника указанную сумму в определённый срок. Эту бумагу дебитор может выдать кредитору в качестве гарантии оплаты. А дебитор может продать её третьему лицу.

Дебиторская задолженность всегда продаётся гораздо дешевле фактической суммы долга. Кредитор в любом случае теряет часть денег, но получает хоть какое-то возмещение. Обычно продажа дебиторки актуальна, когда бизнесу нужно срочно избавиться от кассовых разрывов.