Оформление внештатного работника: выбор между ГПХ и самозанятым

Для правильного оформления внештатного работника нужно понимать разницу между гражданско-правовым характером договора ГПХ и самозанятостью. ГПХ – это договор, заключаемый с исполнителем для выполнения определенных работ. С другой стороны, самозанятый – это физическое лицо, которое самостоятельно занимается предоставлением своих услуг без заключения трудового договора.

Если вы выбираете между ГПХ и самозанятым, то стоит учесть следующие преимущества и риски каждого варианта:

ГПХ:

- Оформление сотрудников в качестве исполнителей по договору ГПХ позволяет предприятию избежать оформления трудовых отношений с исполнителем и все связанные с этим обязательства.

- У исполнителя нет гарантированных социальных прав и льгот, которые имеются у работника по трудовому договору.

Самозанятый:

- Самозанятость позволяет работать без оформления трудового отношения или заключения договора ГПХ, что освобождает от некоторых обязательств и формализмов.

- Самозанятые имеют право пользоваться упрощенной системой налогообложения и не обязаны платить налоги с каждого полученного дохода.

Выбрать между ГПХ и самозанятым нужно, исходя из особенностей работы и рисков, которые вы готовы принять

Если вам важно оформить исполнителя по стандартным шаблонам и предоставить ему гарантии социальной защищенности, то договор ГПХ подойдет лучше. Если же вам важна гибкость и упрощение формальных деловых отношений, то самозанятость может быть выгодней

Оформление внештатного работника – это несложно, но требует понимания правил и нюансов, связанных с выбором между ГПХ и самозанятым. Перед заключением договора необходимо проконсультироваться со специалистом и оценить все возможные риски и преимущества.

Особенности работы по трудовому договору

Официальное трудоустройство подразумевает работу по трудовому договору с «белой» зарплатой.

В трудовом договоре прописываются права и обязанности сторон. Отношения работника и работодателя регулируются трудовым законодательством с момента подписания договора.

Работодатель обязуется предоставить рабочее место, выплачивать зарплату не реже двух раз в месяц и платить даже в случае простоя. Также он предоставляет работнику оплачиваемый и неоплачиваемый отпуск и возможность выйти на больничный или в декрет.

Работник обязуется добросовестно выполнять свою работу и соблюдать внутренний распорядок компании.

«Однажды я устроилась в компанию, где мне пообещали официальное трудоустройство. А на деле я работала по договору ГПХ», – рассказывает Олеся.

Да, может быть и такое. Кроме трудового договора возможен вариант работы по договору гражданско-правового характера. Он подходит для задач с конкретным результатом – например, дизайн сайта, покраска стен, запуск рекламы в интернете и проч.

Такой договор не подразумевает работу в офисе по определенному режиму. Главное – это результат, поэтому и зарплату работнику начисляют согласно выполненным задачам.

Налоги

Отчисления отличаются в зависимости от того, с кем работодатель заключит договор.

ГПХ с физлицом

Отчисления при заключении ГПХ с обычным гражданином не особенно отличаются от трудового договора, но все же выгоднее для работодателя.

Он также является вашим налоговым агентом, потому удерживает и отправляет в налоговую ваш подоходный налог (НДФЛ). Обычно добавляет от себя сверху отчисления в Пенсионный фонд и Фонд обязательного медицинского страхования. Все, в Фонд социального страхования отчисления не платятся за очень редкими исключениями.

ГПХ с ИП

По ГПХ на работу устраиваются и индивидуальные предприниматели (не забываем, что они тоже относятся к физлицам). И для работодателя это еще выгоднее, потому что ИП за себя сами платят все налоги.

Выглядит это так: вам на расчетный счет приходит вся сумма за проделанную работу. С нее вы платите налог на доход в зависимости от выбранного налогового режима. Страховые взносы для ИП фиксированы, и их вы тоже платите самостоятельно. Идеальный расклад для работодателя!

ГПХ с самозанятым

Само слово «самозанятый» — это народный фольклор, в налоговом кодексе такого термина нет. Речь тут о налоговом режиме, который называется «налог на профессиональный доход (НПД)». С 2020 года режим действует в 23 регионах страны. Самозанятые платят 4% от дохода, полученного от физических лиц, и 6% – с юридических лиц.

Налог на профессиональный доход могут применять обычные люди или ИП. При этом первые страховые взносы вообще не платят, а для вторых они становятся необязательными!

Договор ГПХ или самозанятость: что лучше для сотрудника и работодателя

Самозанятость

Самозанятость относится к лицам, работающим на себя, без официального работодателя. Они могут предоставлять услуги или производить товары для клиентов, выступая в качестве независимых подрядчиков.

Преимущества для работников

- Автономия: самозанятые лица контролируют свою работу.

- Никаких ограничений на трудоустройство: они могут свободно заключать контракты и выбирать клиентов.

Недостатки для работников

- Отсутствие пособий: Самозанятые лица должны сами обеспечивать свою страховку и пенсии.

- Нестабильный доход: доходы могут быть непостоянными, в зависимости от рабочей нагрузки и клиентов.

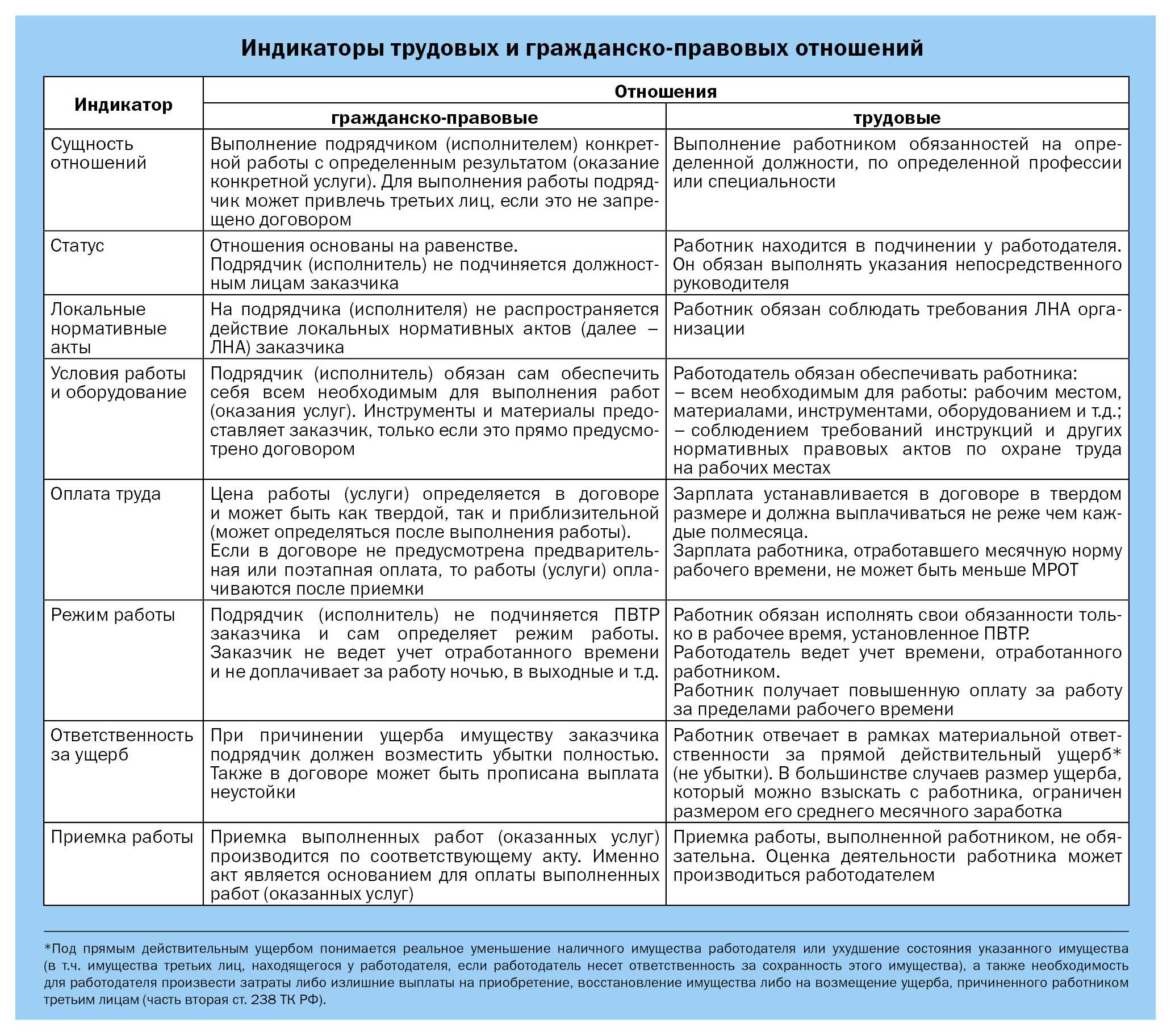

Какое основное различие между трудовым и гражданско-правовым договорами (договорами ГПХ)?

Новые риски при работе с самозанятыми. Как составить договор, чтобы его не посчитали трудовым

Поговорим о взаимоотношениях самозанятых и бизнеса. Как только приняли ФЗ «О налоге на профессиональный доход», многие находчивые предприниматели — владельцы бизнеса решили, что это идеальный способ оптимизации и снижения налоговой нагрузки.

Если мы обратимся к истории понятия «самозанятости», то в 2016 году это понятие относилось исключительно к няням, уборщицам и репетиторам. Думая о самозанятых, законодатель прежде всего хотел выманить из тени тех, кто получает доход от физических лиц. И даже странно, что в ФЗ «О налоге на профессиональный доход» не внесено данное ограничение.

В анализе участвуют такие показатели как:

периодичность и источники выплат,

взаимосвязь самозанятых и работодателей.

При заключении договора с самозанятым мы должны четко понимать, что это договор гражданско-правового характера. И самый главный риск, которого нужно избежать — это риск переквалификации договора с самозанятым в трудовой договор.

Статья 15 Трудового Кодекса РФ содержит прямой запрет на замену трудовых отношений гражданско-правовыми: « Заключение гражданско-правовых договоров, фактически регулирующих трудовые отношения между работником и работодателем, не допускается»

Если сотрудничество с самозанятым используется как схема уклонения от уплаты НДФЛ и страховых взносов, то риск того, что налоговая переквалифицирует гражданско-правовой договор в трудовой очень высок.

Минусы оформления самозанятости в 2024 году

Государство рассказывая о статусе самозанятого активно напоминает о плюсах данного налогового режима. При этом минусы для граждан, решивших применять НПД, также есть. Учитывать их надо обязательно.

Основные подводные камни самозанятости

- Режим НПД работает не во всех регионах. Если деятельность ведется в других регионах, то воспользоваться им налогоплательщик полноценно не сможет. Зарегистрироваться в качестве самозанятого может житель любого региона, но если клиенты и он сам проживают (находятся) в субъектах РФ, где эксперимент не проводится, то у ФНС могут появиться вопросы. С 2024 года список самозанятых регионов планируется расширить.

- Время работы в качестве самозанятого не засчитывается в страховой пенсионный стаж. Серьезный подводный камень связан с тем, что большинство налогоплательщиков НПД смогут в будущем рассчитывать только на минимальную социальную пенсию, назначаемую на 5 лет позже страховой. Он по умолчанию взносов в ПФР не платят. Допустимо начать перечислять средства на будущую пенсию в добровольном порядке, подав соответствующее заявление. В последнем случае надо будет ежегодно платить фиксированные взносы.

- Налог берется с оборота. Расходы самозанятого при этом не играют никакой роли. Это не совсем подводный камень, а скорее способ максимально упростить расчет налоговых платежей.

Кто такие самозанятые

Как правильно выбрать

Мы, какие предлагаемые нами услуги включают в себя оформление внештатных работников как по договору ГПХ, так и в качестве самозанятых исполнителей. Но какое из этих решений является наиболее правильным для вас?

Все зависит от ваших нужд и предпочтений. Если вы хотите нанять сотрудника на постоянной основе, предоставлять ему задания и контролировать его работу, то договор ГПХ будет лучшим вариантом. Если же вам нужен исполнитель на конкретный проект или задание, и вы не хотите выполненной работы оставалось никаких обязательств или дополнительных затрат после завершения проекта, то самозанятый статус может быть лучшим решением.

Преимущества договора ГПХ:

- Работник обязан выполнить задания и подчиняться указаниям работодателя.

- Работник имеет статус наемного работника и может претендовать на социальные льготы.

- Работодатель имеет больше контроля над выполнением работы и может внести коррективы в работу исполнителя.

Преимущества самозанятого статуса:

- Исполнитель самостоятельно определяет свою рабочую нагрузку и график работы.

- Нет необходимости оформлять трудовой договор или выплачивать социальные отчисления.

- Платежи между работодателем и исполнителем осуществляются на основании договора оказания услуг, что упрощает процесс исчисления налогов.

Риски использования шаблонов:

- Это шаблоны договоров и могут не полностью соответствовать вашим нуждам и требованиям.

- Не все риски и возможные споры учтены в шаблонах, поэтому рекомендуется проконсультироваться со специалистом.

- Обновления в законодательстве могут потребовать модификации шаблона в будущем.

Выбор между договором ГПХ и самозанятым статусом зависит от ваших предпочтений и потребностей. Мы рекомендуем проконсультироваться со специалистом, чтобы выбрать наиболее подходящий вариант для вас.

Оформление внештатного работника: ГПХ или самозанятый?

Договор ГПХ – это тип договора гражданско-правовой характеристики, который заключается между работодателем и работником. В таком случае работающий по договору ГПХ считается формально наймом, хотя в реальности он выполняет функции внештатного исполнителя.

Какие же преимущества и риски связаны с каждым из этих договоров? Договор ГПХ предоставляет работнику определенные социальные гарантии, такие как оплата больничных и отпусков. Однако в случае самозанятости работник не имеет таких гарантий, но может сам выбирать, с кем и как работать, а также ставить свои цены.

Выбор между ГПХ и самозанятостью зависит от многих факторов. Для работодателя есть ряд плюсов в том, чтобы оформить работника по ГПХ – это возможность контролировать работника и устанавливать требования к выполнению работы. С другой стороны, самозанятый работник может быть более выгодным в финансовом плане для работодателя.

Когда вы работаете как самозанятый, вам не нужно оформлять сложные договоры и использовать юридические шаблоны. Вы можете просто работать и получать деньги за выполненную работу без лишних хлопот. Однако, если у вас уже есть опыт работы по договорам ГПХ, и вы знаете, как работать с ними, то это может быть более выгодно для вас.

Таким образом, выбор между договором ГПХ и самозанятостью – это индивидуальное решение, которое зависит от ваших предпочтений, опыта работы, финансовых возможностей и других факторов

Но в любом случае, важно ознакомиться с преимуществами и рисками каждого варианта и выбрать оптимальный для себя

Кому выгодно неофициальное трудоустройство

Основная задача большинства работников – зарабатывать достойные деньги. Некоторым работодателям организовать такое нелегко – с каждой зарплаты официально трудоустроенного сотрудника они дополнительно выплачивают 43% налогов в бюджет государства.

13% подоходного налога – это сумма, которая открыто удерживается с оклада. Оставшиеся 30% работодатель оплачивает самостоятельно. Таким образом у работника копится пенсия, он может получать бесплатную медицинскую помощь и претендовать на социальные выплаты.

Давайте рассмотрим пример. Допустим, вы работаете официально. Ваш оклад – 45 тысяч рублей.

С оклада вы заплатите 13% НДФЛ, значит, отдадите государству 5 850 рублей. Получите на руки 39 150 рублей.

Ваш работодатель заплатит за вас налог в 30% – 13 500 рублей. И делает он это ежемесячно за каждого сотрудника. Есть работодатели, которые хотят этой нагрузки избежать. Давайте рассмотрим, как это отражается на работниках.

Преимущества и риски работы с исполнителями

Мы живем в эпоху возможностей, когда все больше людей выбирают работу на фрилансе или сотрудничество с исполнителями. Возможность работать удаленно, без привязки к офису и рабочему графику, привлекательна для многих. Но какие именно преимущества и риски сопутствуют работе с исполнителями?

Преимущества работы с исполнителями очевидны. Во-первых, вы не зависите от офиса и можете работать из любой точки мира. Вам не нужно ежедневно тратить время на дорогу в офис, избегать пробок и стрессы на дороге. Во-вторых, работая с исполнителями, вы получаете большую гибкость в выборе рабочего времени. Вы можете работать в удобные для себя часы, установить свой график и контролировать свою производительность. В-третьих, работа с исполнителями позволяет сэкономить деньги на аренде офисного помещения и зарплате сотрудников.

Однако, работа с исполнителями имеет свои риски. Во-первых, при выборе исполнителя вы можете столкнуться с большим количеством кандидатов, и найти идеального исполнителя может оказаться сложно. Во-вторых, когда вы работаете с исполнителем, вы должны быть готовыми к тому, что вещи могут идти не так, как планировались. Исполнитель может не понять ваших требований или не выполнить работу в срок. В-третьих, отсутствие личной встречи может усложнить коммуникацию и согласование.

Чтобы снизить риски работы с исполнителями, следует принять определенные меры

Во-первых, обратите внимание на репутацию и опыт исполнителя. Используйте платформы, в которых есть отзывы о работе исполнителей, проверяйте их портфолио и рекомендации

Во-вторых, оформляйте договоры с исполнителями, в которых прописываются все условия работы и ответственности сторон. Это поможет избежать конфликтов и споров. В-третьих, установите четкие цели и требования для работы с исполнителем, чтобы убедиться, что он понимает ваши ожидания и требования.

В итоге, работа с исполнителями имеет свои преимущества и риски. Но с правильным подходом и учетом всех факторов, вы можете получить множество преимуществ и достичь успеха в своих проектах.

Чем договор ГПХ отличается от трудового договора

Особенности работы с физлицом со статусом самозанятого

Физлица, зарегистрированные как самозанятые граждане, обязаны уплачивать в бюджет налог на профессиональную деятельность (далее — НПД). Если работодатель хочет нанять в качестве внештатного сотрудника плательщика НПД, то с ним необходимо заключить договор ГПХ.

Для компании-заказчика ключевым преимуществом сотрудничества с самозанятым является то, что плательщик НПД самостоятельно уплачивает за себя налоги (4% за доходы от физических лиц и 6% за доходы от юридических лиц и ИП) и при желании отчисляет страховые взносы. Также самозанятый сам занимается вопросами по налоговым вычетам. Такая схема удобна и для плательщика НПД, ведь ему не нужно сдавать никаких форм отчетности.

В качестве гарантии качественного и своевременного исполнения договоренностей с самозанятым желательно составить и подписать акт выполненных работ, хоть это и не является обязательным. Однако крайне необходимо, чтобы плательщик НПД предоставлял заказчику чеки, иначе компания или ИП не смогут учесть уплаченные суммы в своих расходах.

Оплата по договору может производиться как наличным расчетом, так и с помощью банковского перевода

В последнем случае важно помнить, что банк может заблокировать расчетный счет компании, если посчитает переводы в пользу физлица подозрительными. Для этого нужно иметь наготове договор и справку самозанятого о постановке его на учет в ФНС.

Бонус: как мы это делали

При работе с внештатными исполнителями мы стремились минимизировать риски и обеспечить эффективную организацию работы.

В этом разделе мы расскажем, какие договоры использовать, как работать с шаблонами и какие преимущества мы получили.

1. Использование шаблонов договоров:

- Мы разработали шаблоны договоров с внештатными исполнителями, которые подходят для различных видов работ.

- Шаблоны содержат все необходимые положения, обеспечивающие защиту наших интересов и соблюдение действующего законодательства.

- Использование шаблонов позволяет сократить время на оформление документации и уменьшить вероятность ошибок.

2. Работа с исполнителями:

Мы проводим тщательный отбор исполнителей, уделяя особое внимание их профессиональным навыкам и опыту работы.

Для обеспечения безопасности наших проектов мы заключаем с исполнителями договоры о неразглашении конфиденциальной информации.

Мы следим за выполнением работ и своевременной оплатой, чтобы сотрудничество с исполнителями проходило без срывов и задержек.

3. Преимущества работы с внештатными исполнителями:

- Гибкость: мы можем нанимать специалистов только на период работы над конкретным проектом и не нести постоянные расходы.

- Экономия: работа с внештатными исполнителями позволяет существенно сократить затраты на содержание штата сотрудников.

- Эффективность: использование внештатных сотрудников позволяет нам привлекать специалистов с опытом в конкретных областях, что повышает качество и скорость работы.

4. Как использовать шаблоны договоров:

При работе с внештатными исполнителями мы применяем следующий алгоритм:

- Ознакомление с шаблонами договоров, выбор наиболее подходящего с учетом вида работ и особенностей проекта.

- Адаптация шаблона в соответствии с нашими требованиями и условиями работы с конкретным исполнителем.

- Заключение договора с исполнителем на основе адаптированного шаблона.

- Своевременный мониторинг выполнения работ и их оплаты.

Какие договоры использовать для работы с исполнителями

Договоры на работу с исполнителями:

- ГПХ (гражданско-правовой характер)

- Самозанятый

Какие преимущества и риски у каждого из договоров? Вот небольшая таблица, которая поможет сравнить их:

| ГПХ | Самозанятый | |

|---|---|---|

| Преимущества |

|

|

| Риски |

|

|

Бонус: Вы можете также воспользоваться нашими готовыми шаблонами договоров для работы с исполнителями.

Гражданско-правовой договор

В России гражданско-правовой договор является популярным способом оформления отношений между работодателем и работником.

Давайте обсудим его преимущества для обеих сторон

1. Гибкость

Гражданско-правовые договоры обеспечивают гибкость в отношении рабочего времени и условий. Работодатели могут адаптировать контракты к конкретным задачам или проектам, а сотрудники могут договариваться о графиках работы, которые соответствуют их потребностям.

2. Упрощенное налогообложение

Упрощенная система налогообложения может быть выгодна как работодателям, так и работникам. Работодатели платят меньше налогов, а работники могут получать более высокую чистую заработную плату.

3. Меньшие социальные отчисления

Работодатели могут сэкономить на социальных отчислениях, поскольку они, как правило, ниже для гражданско-правовых договоров по сравнению с трудовыми договорами. Это может снизить общие затраты на трудоустройство.

4. Более легкое расторжение

Гражданско-правовые договоры могут быть расторгнуты легче, чем трудовые договоры. Это позволяет работодателям расторгать контракты, когда это необходимо, а работники могут увольняться с работы, не сталкиваясь с юридическими последствиями.

5. Отсутствие испытательного срока

Для гражданско-правовых договоров отсутствует испытательный срок, что позволяет работодателям быстро оценивать эффективность работы сотрудников, а работникам без промедления приступать к работе.

6. Ограниченная правовая защита

Сотрудники должны знать, что они могут иметь ограниченную правовую защиту по сравнению с трудовыми договорами. Поэтому им следует тщательно изучить свои права и обязанности перед заключением гражданско-правового договора.

Недостатки гражданско-правового договора в России для работников и работодателей:

1. Меньшая гарантия занятости

Сотрудники, работающие по гражданско-правовым договорам, сталкиваются с меньшей гарантией занятости. В отличие от штатных работников, они могут быть уволены без веских оснований.

2. Отсутствие социальных льгот

Сотрудники, работающие по гражданско-правовому договору, лишены таких льгот, как оплачиваемый отпуск по болезни, отпуск и отпуск по беременности и родам. Работодатели могут предпочесть это, чтобы сократить расходы, но в результате пострадают рабочие.

3. Нет минимальной заработной платы

Работники, работающие по гражданско-правовым договорам, могут получать заработную плату ниже минимальной заработной платы. Такая ситуация может нанести ущерб их финансовой стабильности.

4. Непредсказуемый график

Сотрудники, работающие по гражданско-правовым договорам, часто имеют ненормированный рабочий день. Это несоответствие может помешать их балансу между работой и личной жизнью.

5. Налоговое бремя

Работодатели, использующие гражданско-правовые договоры, должны самостоятельно оплачивать налоги, страховые и пенсионные платежи. Эта ответственность может быть трудоемкой и сложной.

6. Юридические вопросы

Работодатели могут столкнуться с правовыми проблемами, если они неправильно классифицируют сотрудников по гражданско-правовым договорам. Санкции могут включать штрафы и просроченные платежи по причитающимся пособиям.

7. Низкий моральный дух

Отсутствие гарантий занятости и льгот для сотрудников, работающих по гражданско-правовым контрактам, может привести к снижению морального духа и лояльности. Такая ситуация может негативно сказаться на рабочей среде и производительности.

Как формируется «серый» и «черный» доход и нужно ли вам такое

Вас наверняка хотя бы раз заманивали предложением: «Мы готовы платить вам больше, но часть зарплаты выдадим просто в руки»?

Чтобы сократить количество выплачиваемых налогов и удержать сотрудников высокой зарплатой, многие работодатели переходят на «серые» и «черные» схемы выдачи зарплаты.

«Серая» схема подразумевает работу по договору с минимальным окладом, близким к МРОТ, и выдачу оставшейся суммы «в конверте» – наличными или переводом на карту от бухгалтера или руководителя.

«Черная» схема – это выдача всей зарплаты на руки сотруднику, в обход налогам.

Работников при этом заманивают получением более высокой зарплаты и умалчивают о последствиях – нет учета стажа работы, нет пенсионных накоплений, в больнице могут не предоставить бесплатную медицинскую помощь.

Больничные и отпуска тоже становятся обтекаемой темой: если официальный оклад работника составляет порядка 15-20 тысяч рублей, то претендовать ему особо не на что.

Работать без договора – и вовсе быть на птичьих правах. Работнику могут не предоставить отдых или оставить без расчета после увольнения. Если отношения работника и работодателя не регулирует трудовой кодекс, то решение всех вопросов проходит на словах и по совести.

Если вы студент в поиске подработки или выпускник вуза, нацеленный набраться опыта, или специалист, который хочет получать зарплату побольше, или работник, предоставляющий частные услуги – вы в уязвимом положении, и красивые слова эйчара или руководителя могут заманить вас на работу без официального трудоустройства и прав.

Моя подруга Олеся долгое время работала неофициально. Она не задумывалась, что это неправильно с точки зрения налогообложения, а ведь ответственность за уплату налогов лежит не только на работодателе.

Ей платили зарплату по МРОТ, часть выдавали «в конверте» на руки. Она соглашалась на любые задачи, чтобы поработать в разных компаниях и набраться опыта. Ей казалось, что трудовой договор и страховые взносы не нужны.

Пока однажды ей не задержали зарплату на целый месяц. В сложившейся ситуации она решила уволиться, но даже тогда не сумела получить положенное. Было обидно, но договора, а значит, и прав у нее не было.

Только тогда она перестала быть «вечным стажером» и больше не считала компании, которые действуют в обход законодательству, классными. Олеся поняла, как важны стабильность и прозрачность в работе. И, конечно, надоели начальники, которые ущемляли права.

С тех пор она готова работать только по трудовому договору с «белой» зарплатой или как самозанятая.

Решение о трудоустройстве ложится на сотрудника, поэтому важно подходить к этому осознанно, четко знать свои права и обязанности

Вывод

Режим плательщика НПД подходит широкому кругу физических лиц и предпринимателей. Но перед регистрацией необходимо оценить, какие плюсы и минусы дает самозанятость для бизнеса:

- НПД предполагает низкую налоговую ставку, но при этом ограничена максимальная сумма годового заработка, а также нельзя нанимать в штат сотрудников.

- Самозанятость не обязывает предпринимателя вносить страховые взносы, что может быть выгодно, когда он работает где-то еще, получая официальную зарплату.

- Легальный статус увеличивает возможности: можно давать рекламу, повышается шанс работы с юридическими лицами, которым выгоднее сотрудничать с самозанятым. Но официальное оформление увеличивает круг обязанностей и заставляет ежемесячно платить налоги.

Так что окончательный выбор в любом случае не будет простым.