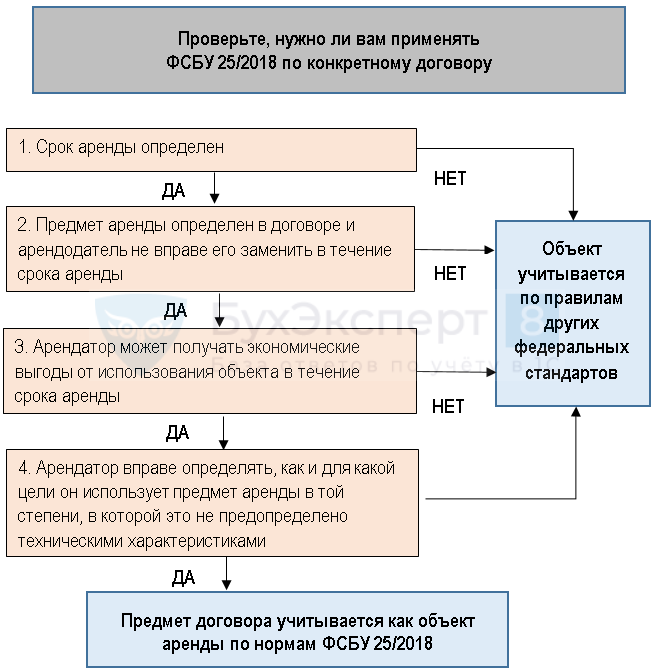

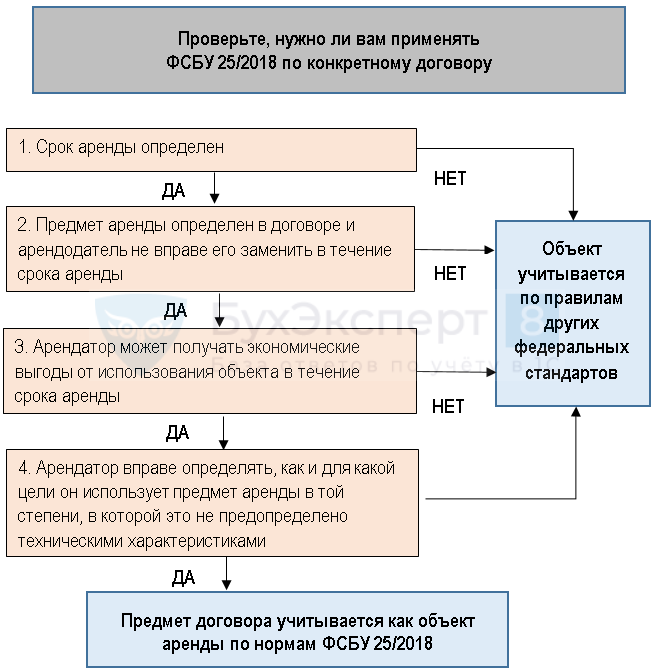

Когда объект классифицируется как объект аренды

Объект классифицируют как объект аренды, когда:

- арендодатель дает арендатору предмет аренды на конкретный срок;

- предмет аренды можно идентифицировать (предмет аренды определяется в договоре аренды, данным договором не предусматривается право арендодателя по собственному усмотрению заменять предмет аренды в течение срока аренды);

- арендатор может получать экономические выгоды от пользования предметом аренды в течение срока аренды;

- арендатор может определять, для какой цели и как может использоваться предмет аренды в той мере, в которой позволяет техническое оснащение предмета аренды.

В каких случаях начало применения ФСБУ 25/2018 не меняет учет по договору аренды (лизинга)

- Если ваша организация вправе применять упрощенные способы бухгалтерского учета, то по договорам, исполнение которых началось до 2022 г., можно продолжать применять старый порядок учета (п. 52 ФСБУ 25/2018).

- Если срок договора завершится до 31 декабря 2022 г. (или до конца года, с которого вы стали досрочно применять ФСБУ 25/2018 к другим договорам аренды), можете учитывать его по-старому (п. 51 ФСБУ 25/2018).

- Если вы — арендатор (лизингополучатель) по договору, согласно которому право собственности на предмет аренды к вам не переходит и выкупить его по цене значительно ниже справедливой стоимости вы не можете, при этом вы не собираетесь сдавать предмет аренды в субаренду, то возможно, что по такому договору учет менять не придется (п. 12 ФСБУ 25/2018).

Для этого надо, чтобы дополнительно выполнялось одно из условий (п. 11 ФСБУ 25/2018):

— срок аренды не более 12 месяцев;

— рыночная стоимость предмета аренды без учета износа не превышает 300 000 руб.;

— организация вправе применять упрощенные способы ведения бухгалтерского учета.

Если вы арендодатель (лизингодатель) и классифицируете объекты учета аренды по договору в качестве объектов учета операционной аренды, то можете продолжать вести учет по этому договору так же, как вы это делали раньше (п. 41 ФСБУ 25/2018).

Во всех остальных случаях порядок учета по договору аренды (лизинга) придется изменить.

Комментарий:

Признание обязательств по аренде

Что касается обязательств по аренде, которые должны быть признаны в учете и отчетности организации-арендатора одновременно с признанием в качестве актива «права пользования активом», то здесь раздел VI «Расчеты» действующего Плана счетов содержит достаточно «не занятых» позиций. По экономической логике, предполагающей близость арендных обязательств к получаемым организацией-арендатором кредитам и займам, обязательства по аренде могли бы отражаться, например, на синтетическом счете 65 «Обязательства по аренде».

Однако и здесь сохраняется проблема «согласования с Министерством финансов», что делает поиск свободных позиций в Плане счетов нежелательным путем выбора методов учета арендных обязательств.

Отсюда для отражения обязательств по аренде, как «информации о расчетах по операциям с дебиторами и кредиторами, не упомянутыми в пояснениях к счетам 60-75», может использоваться отдельный субсчет к счету 76 «Расчеты с разными дебиторами и кредиторами».

Что же касается представления данных о них в бухгалтерском балансе организации-арендатора, то здесь, очевидно, это строки «Прочие обязательства» VI и V разделов баланса.

Что изменилось в учете арендодателя

С началом применения ФСБУ 25/2018 арендодатель должен классифицировать объекты учета аренды (п.п. 24–26 ФСБУ 25/2018):

-

как объекты учета операционной аренды – если экономические выгоды и риски, обусловленные правом собственности на предмет аренды, несет арендодатель;

-

как объекты учета неоперационной (финансовой) аренды – если к арендатору переходят экономические выгоды и риски, обусловленные правом собственности арендодателя на предмет аренды. Лизинг – это всегда финансовая аренда.

Как организациям разделять в учете операционную и финансовую аренду, см. статью «Организации должны с отчетности 2022 года разделять в учете операционную и финансовую аренду: как построить работу».

В случае изменения договора аренды классификация объекта учета аренды пересматривается (п. 30 ФСБУ 25/2018).

Объекты учета операционной аренды при передаче их арендатору продолжают учитываться, как и раньше. То есть если предмет аренды учитывался в качестве основного средства, то он с баланса не списывается, а арендодатель просто регулярно признает доходы (п. 41–42 ФСБУ 25/2018).

Арендодатель с упрощенным учетом все объекты учета аренды может учитывать как операционную аренду, за исключением случаев, когда по договору аренды

предусмотрен выкуп предмета аренды (п. 28 ФСБУ 25).

Объекты учета неоперационной (финансовой) аренды учитываются следующим образом (п.п. 32–40 ФСБУ 25/2018):

-

на дату предоставления предмета аренды арендодатель признает в качестве актива инвестицию в аренду в размере ее чистой стоимости. При этом если предмет аренды учитывался в качестве актива, то он списывается с баланса;

-

чистая стоимость инвестиции в аренду увеличивается на величину начисляемых процентов и уменьшается на величину фактически полученных арендных платежей;

-

проценты по инвестиции в аренду признаются арендодателем в качестве доходов периода, за который они начислены;

-

чистая стоимость инвестиции в аренду проверяется на обесценение;

-

предмет неоперационной (финансовой) аренды при его возврате арендодателю принимается к бухгалтерскому учету в качестве актива, а оставшаяся чистая стоимость инвестиции в аренду списывается.

В связи с началом применения ФСБУ 25/2018 последствия изменения учетной политики для арендодателя отражаются ретроспективно. При этом ретроспективный переход применяется только к неоперационной (финансовой) аренде, поскольку для операционной аренды в учете ничего не меняется.

Арендодатель может не применять новые правила по договорам аренды, которые заканчиваются до конца отчетного года, начиная с которого применяется стандарт (п. 51 ФСБУ 25/2018). А арендодатель с упрощенным учетом может принять решение о применении ФСБУ 25/2018 только по договорам аренды, исполнение которых начинается с 01.01.2022 (п. 52 ФСБУ 25/2018).

Учет неоперационной (финансовой) аренды будет поддержан в специализированных решениях. Следите за новостями на нашем сайте.

Применение ФСБУ 25/2018

Стандарт ФСБУ 25/2018 обязателен для всех коммерческих организаций и применяется в ситуациях, когда какое-либо имущество предоставляется во временное пользование за определенную плату, установленную договором. Правила ФСБУ распространяются на арендодателей, арендаторов, участников лизинговых сделок и прочих пользователей и правообладателей, заключающих между собой договор аренды.

От применения ФСБУ 25 освобождены бюджетные организации и аренда следующего имущества:

- Земельные участки;

- Природные ресурсы;

- Водные объекты;

- Недвижимость, находящаяся в государственной собственности.

Учет аренды у арендатора

Для арендаторов предусмотрено два способа учета аренды по ФСБУ 25/2018:

Первый способ учета аренды

В бухгалтерии арендатора используется специальный забалансовый счет 001, предназначенный для отражения данных об основных средствах, взятых в аренду. Право пользования активом (ППА) является объектом бухгалтерии и отображается на балансе арендатора при получении арендованного актива.

ППА включает в себя:

- Право пользования арендованным активом на протяжении срока аренды;

- Обязательства по аренде актива.

ППА подлежит амортизации в соответствии с установленным сроком. Учет ППА осуществляется на счете 01 или 08, либо на другом балансовом счете в зависимости от характеристик активов арендатора.

Второй способ учета аренды

Второй способ учета аренды по ФСБУ 25/2018 применяется в случаях, когда срок аренды не превышает 12 месяцев, рыночная стоимость объекта аренды составляет менее 300 000 рублей или компания имеет право вести упрощенный бухучет.

В таком случае арендатор может не признавать ППА и обязательства по аренде в бухгалтерском учете, а учитывать арендные платежи равномерно или в другой оговоренной методике. Однако, в договоре аренды не должны быть предусмотрены выкуп, переход права собственности и субаренда.

См. также

Аренда

10.01.2024, 09:54 32Что такое валовая арендная плата?

Аренда

10.01.2024, 10:48 17Как получить пропуск для поездки на дачу?

Учет аренды проводки

С 2022 года организации учитывают ППА в дебете активного счета, а обязательства по аренде — в кредите пассивного счета. Правила учета ППА аналогичны учету других активов арендатора.

Налоговый учет аренды

Налоговый учет аренды проводится в соответствии с требованиями налогового законодательства. В случае применения ФСБУ 25/2018, налоговые проводки должны соответствовать проводкам по бухгалтерскому учету, с учетом налоговых ставок и правил учета, установленных налоговым законодательством.

ФСБУ 25/2018 «Бухгалтерский учет аренды» устанавливает правила учета аренды для коммерческих организаций. Арендаторы могут выбрать один из двух способов учета, в зависимости от характеристик арендуемого имущества и срока аренды. Налоговый учет аренды должен соответствовать требованиям налогового законодательства.

А как же проводки?

Никаких методических разъяснений по этому поводу ФСБУ 25/2018 нам не предлагает. Это делает необходимым, основываясь на профессиональном суждении бухгалтера, выработку ответов на как минимум два вопроса: как учитывать «право пользования активом», то есть как отражать операции с ним на счетах бухгалтерского учета и как, соответственно, показывать и раскрывать данные о нем в бухгалтерской отчетности организации-арендатора.

Первый вопрос — о порядке отражения арендованных объектов на счетах бухгалтерского учета — это не что иное как «шлейф» отечественной (схожей с континентально-европейской) традиции учетной практики, где следование единому плану счетов обязательно, и при этом именно оно определяет и наполнение соответствующих статей бухгалтерской отчетности.

Такая практика абсолютно не характерна для англо-саксонской учетной традиции, где план счетов — это область исключительно управленческого учета компании, а стандарты — и МСФО тому самый замечательный пример — определяют лишь содержание публичной финансовой отчетности организации и не содержат ни единой бухгалтерской проводки.

В традициях же российского учета — дать какую-либо рекомендацию по бухгалтерскому учету, «не дав проводок» — это нонсенс и бессмыслица. «Что дебетовать, что кредитовать» — вот по-прежнему главный вопрос для отечественного бухгалтера. И несмотря на реализуемые уже десятилетия «Программы перехода к МСФО», собрание новых ФСБУ, максимально близких по духу МСФО, определение МСФО как методологической основы для отечественных нормативных актов Федеральным законом от 06.12.2011 № 402-ФЗ «О бухгалтерском учете» — традиция главенства Плана счетов как основы практики учета сохраняется и, кажется, не собирается меняться.

Равнение на практику

По нашему мнению, при представлении данных о правах пользования активами в составе внеоборотных активов актива бухгалтерского баланса следует ориентироваться на сложившуюся практику составления консолидированной отчетности по МСФО отечественными компаниями. Большинство из них включала в раздел «Внеоборотные активы» непосредственно за позицией «Основные средства» строку «Права пользования активами». Также возможно величину оценки «прав пользования активами» показывать и по строке «Прочие внеоборотные активы», но с обязательным наименованием ее как «Права пользования активами».

Напомним, что, согласно пункту 6 действующего ПБУ 4/99 «Бухгалтерская отчетность организации», «если при составлении бухгалтерской отчетности исходя из правил настоящего Положения организацией выявляется недостаточность данных для формирования полного представления о финансовом положении организации, финансовых результатах ее деятельности и изменениях в ее финансовом положении, то в бухгалтерскую отчетность организация включает соответствующие дополнительные показатели и пояснения».

Отражение же прав пользования активами в составе строк «Основные средства» или «Прочие внеоборотные активы» без соответствующего раскрытия и отдельного наименования позиции «Права пользования активами» может рассматриваться как вуалирование данных отчетности и квалифицироваться как нарушение действующего законодательства.