Расчет патента для ИП на 2024 год с примерами

Сколько стоит патент – зависит от потенциального дохода предпринимателя, который устанавливается на каждый год властями конкретного региона. Стоимость патента для ИП в 2023 году зависит от натуральных единиц:

- числа сотрудников, занятых в прописываемой сфере деятельности;

- числа единиц транспорта (при грузоперевозках);

- площади зала (при осуществлении розничной торговли и оказании услуг общепита).

Сумма при выдаче патента рассчитывается независимо от фактического дохода, который получит предприниматель, в расчет идет только тот потенциальный доход, который он может получить за налоговый период, и его определяют власти региона.

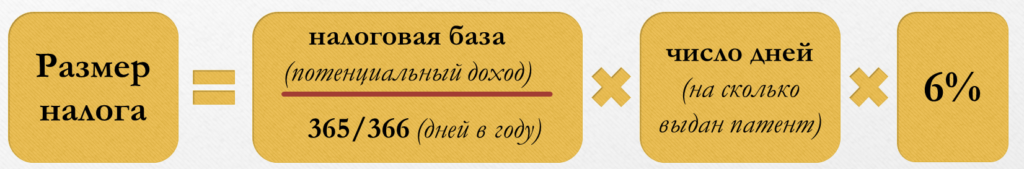

Формула для расчета выглядит так:

Пример расчета: ИП оказывает косметические услуги и решил попробовать применять ПСН, выбрав срок полгода. В регионе осуществления деятельности предусмотрен потенциальный доход в сумме 330 000 в год.

Сумма за год равна: 330 000 / 366 * 366 * 6% = 19 800 рублей.

Сумма за месяц: 19 800 / 12 = 1650 рублей, за полгода – 1650*6 = 9900 рублей.

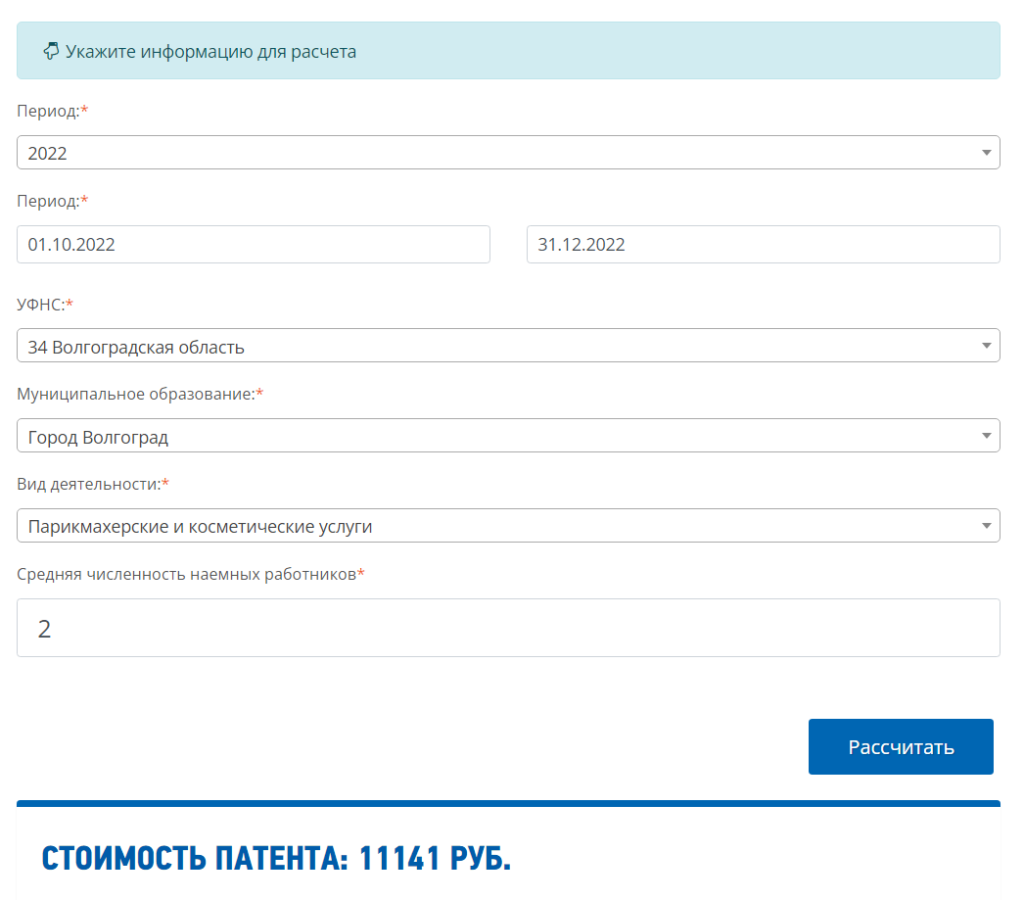

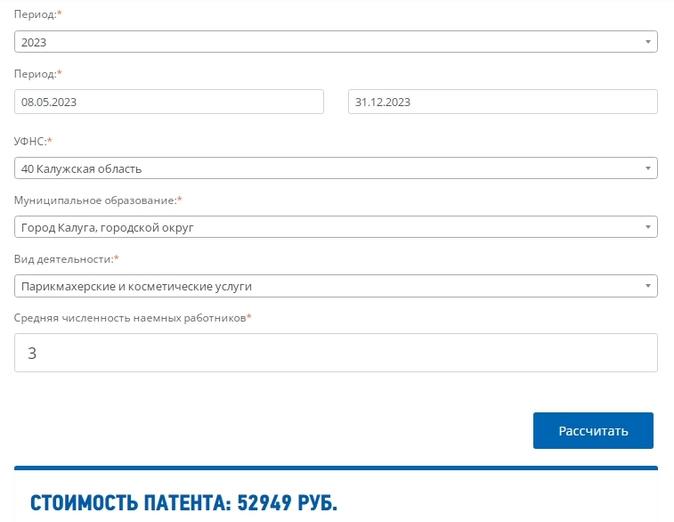

При желании можно рассчитать патент в калькуляторе на сайте ИФНС. Пример расчета выглядит так:

До конца 2024 года действуют налоговые каникулы, включая работающих на ПСН предпринимателей. До конца этого года можно платить налог по ставке 0% со следующими ограничениями:

- каникулы должны быть введены конкретным регионом;

- ИП должен зарегистрироваться после того, как в регионе ввели закон о налоговых каникулах;

- вид деятельности – это гостиничный бизнес, какое-либо производство, наука, социальная сфера или предоставление бытовых услуг;

- на доходы от этих сфер должно приходиться минимум 70% выручки ИП;

- использовать каникулы можно не более 2-х налоговых периодов.

Как-то отдельно оформлять каникулы не нужно – ИП просто получает патент по ставке 0%.

Когда патент выгоднее УСН

Стандартная налоговая ставка при ПСН и УСН «Доходы» одна и та же — 6%. Поэтому в общем случае патент будет выгоднее, чем УСН «Доходы», если фактический доход бизнесмена получится выше, чем потенциально возможный, который установлен для этого вида деятельности при ПСН.

Регионы имеют право снижать ставки по УСН «Доходы» вплоть до 1%, а для ПСН такого права нет.

Поэтому превышение фактического дохода над потенциально возможным должно быть существенным, чтобы компенсировать возможное снижение ставки по УСН «Доходы».

Пример

ИП Петров занимается пассажирскими перевозками в Республике Коми. Количество автомобилей — 10. Сумма страховых взносов в год — 300 тыс. руб. Потенциально возможный доход для ПСН на один автомобиль при пассажирских перевозках в Республике Коми — 200 тыс. руб. (закон Республики Коми от 29.11.2012 № 87-РЗ). Ставка УСН «Доходы» в 2024 году на территории Республики Коми — 3% (закон Республики Коми от 08.05.2020 № 12-РЗ).

Потенциально возможный доход для Петрова:

ПД = 200 х 10 = 2 000 тыс. руб.

Стоимость патента:

ПСН = 2 000 тыс. руб. х 6% = 120 тыс. руб.

С учетом льготной ставки 3% сумма дохода при УСН, которая соответствует налогу по ПСН в 120 тыс. руб., будет равна:

Д = 120 / 0,03 = 4 000 тыс. руб.

Сумма страховых взносов (300 тыс. руб.) превышает сумму налога и по УСН, и по ПСН, поэтому оба налога можно дополнительно уменьшить в два раза за счет максимального вычета по взносам.

Для того, чтобы патент получился выгоднее УСН «Доходы», фактический доход ИП Петрова должен превышать 4 000 тыс. руб. в год. При таком доходе «упрощённый» налог с учетом пониженной ставки будет равен стоимости патента:

УСН = 4 000 х 3% = 120 тыс. руб.

При дальнейшем увеличении выручки налог при УСН будет расти, а стоимость патента останется без изменений.

При УСН «Доходы минус расходы» налог нужно платить, исходя из прибыли, определяемой «по оплате». Здесь нужно сравнивать потенциально возможный доход при ПСН и прибыль при УСН.

Стандартная ставка по УСН «Доходы минус расходы» — 15%, т.е. в 2,5 раза выше, чем при патенте (6%). Поэтому в общем случае патент получится выгоднее УСН, если прибыль будет больше, чем потенциально возможный доход, разделённый на 2,5. Но здесь надо учитывать то, что в регионах ставка по УСН «Доходы минус расходы» может быть снижена.

Пример

ИП Яковлев занимается грузовыми перевозками в Московской области. Количество автомобилей — 5. Потенциально возможный годовой доход в Московской области для тех грузоперевозчиков, которые используют более 4 автомобилей – 1 974 144 руб. (закон Московской области от 06.11.2012 № 164/2012-ОЗ). Ставка УСН «Доходы минус расходы» в Московской области для грузовых перевозок — 10% (закон Московской области от 12.02.2009 № 9/2009-ОЗ).

Стоимость патента:

ПСН = 1 974 144 х 6% = 118 449 руб.

Чтобы патент был выгоднее, чем УСН «Доходы минус расходы», прибыль ИП Яковлева «по оплате» должна превышать:

ПР = 118 449 / 0,1 = 1 184 490 руб.

При дальнейшем росте прибыли увеличится и «упрощённый» налог, а стоимость патента будет неизменной.

В каком порядке применять налоговый вычет на патенте

На что и как уменьшать

Предприниматели на патетной системе налогообложения вправе снизить стоимость патента за счет:

Фиксированных взносов за себя – в 2023 году 45 842 руб. + 1% с дохода свыше 300 000 руб.

Страховых взносов за наемных сотрудников – по единому тарифу 30%.

Пособий по болезни работников за первые три дня.

Взносов на добровольное личное страхование персонала.

При этом действуют правила:

-

если есть наемные работники, то уменьшить сумму на ПСН можно не более чем на 50%;

-

если нет персонала, то стоимость патента снижается на всю сумму вычета.

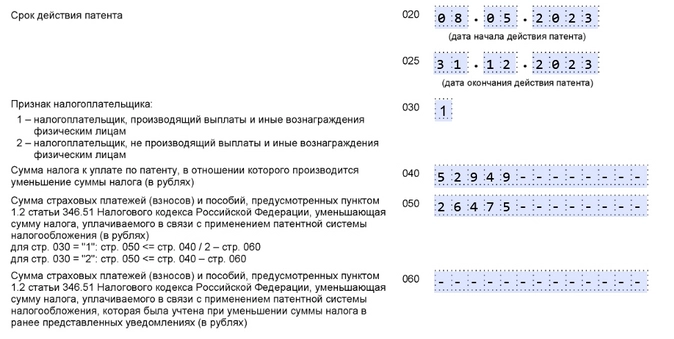

Вернемся к нашему примеру с ИП Большовой.

Поскольку у нее есть наемные сотрудники, она сможет уменьшить рассчитанную стоимость патента (52 949 руб.) на половину, то есть на 26 475 руб. (округляем до полных рублей).

В итоге в бюджет ей придется перечислить только 26 474 руб.

Если вы уже оплатили патент без учета страховых взносов и прочих вычетов, можно его заявить позже. Сумму возникшей переплаты ИФНС вернет или зачтет в счет будущих платежей.

Как уведомить ИФНС о вычете: образец

Чтобы известить налоговую о применении вычета, направьте в свою инспекцию уведомление. Его форма утверждена приказом ФНС от 26.03.2021 № ЕД-7-3/218@.

Образец уведомления о вычете на патенте (фрагмент)

Скачать форму уведомления о вычете на ПСН.

Налоговая может отказать в вычете, если в уведомлении об уменьшении стоимости патента:

-

заявить сумму взносов и пособий, которые ИП еще не оплатил;

-

указать сумму вычета больше, чем стоимость патента.

Сомневаетесь в расчете патента для своего региона или нужно пересчитать его стоимость? Возьмите консультацию у наших экспертов. Подключите Клерк.Консультации и получите советы от ведущих главбухов и аудиторов страны.

Особенности режима ПСН в 2024 году

Патентная система налогообложения (ПСН, патент) — специальный налоговый режим, который могут применять только ИП и только в отношении определенных видов деятельности на территории конкретного субъекта Российской Федерации.

Рассмотрим особенности этой налоговой системы.

Отсутствие отчетности по налогам

Возможность ведения деятельности на ПСН без сдачи налоговой отчетности обусловлена тем, что на этой системе налогообложения фактический доход предпринимателя не имеет значения. Стоимость патента рассчитывается исходя из потенциально возможного дохода (ПВД), который определяется субъектом РФ по каждому конкретному виду деятельности. В связи с этим налоговому органу нет необходимости в постоянном мониторинге информации о фактических доходах ИП. Если фискалам потребуются эти данные, они запросят у предпринимателя книгу учета доходов.

Напомним, что до 2021 года ПВД не мог превышать 1 млн рублей, но подлежал ежегодной индексации на коэффициент-дефлятор. С 01.01.2021 максимальный лимит по ПВД был отменен в связи с чем приостановлена и ежегодная индексация.

ИП на ПСН не нужно сдавать уведомление об исчисленных суммах налога.

Необходимость ведения учета полученных доходов

ИП на ПСН обязан вести учет фактически полученных доходов в соответствующем регистре — книге учета доходов (КУД). Ее форма утверждена Приказом Минфина от 22.10.2012 N 135н.

Если ИП вместе с ПСН применяет УСН, он должен вести раздельный учет: по ПСН — в КУД, по УСН — в КУДиР.

Лимит по доходам и количеству работников.

Максимальный лимит по доходам на ПСН равен 60 млн рублей, а по количеству сотрудников — 15 человек.

Предельный доход не корректируется на коэффициент-дефлятор, как это происходит в случае, например, с УСН. Кроме того, при совмещении УСН и ПСН лимит по доходам для этих режимов налогообложения общий — 60 млн рублей.

Ограниченный перечень видов деятельности

В отличие от упрощенной системы, патентный режим применяется только в отношении определенных видов деятельности. Патент берется отдельно на каждый из них.

Общий перечень видов деятельности приведен в п. 2 ст. 346.43 НК, а конкретный перечень — в законе субъекта или муниципального образования, на территории которого установлен ПСН.

В отношении некоторых видов деятельности ПСН применяться не может. Так, например, не получится перевести на патент:

- деятельность, осуществляемую в рамках договора простого товарищества и доверительного управления имуществом;

- общепит и розничную торговлю, если площадь торгового зала или зала обслуживания превышает 150 кв. м.;

- деятельность по производству подакцизных товаров, кроме тех, что поименованы в пп. 23 п. 1 ст. 181 НК РФ;

- оптовую торговлю и торговлю по договорам поставки;

- производство драгметаллов и ювелирных изделий, а также торговлю ими;

- перевозку пассажиров или грузов, если ИП имеет в собственности, распоряжении или владении более 20 транспортных средств;

- деятельность по торговле ценными бумаги и ПФИ, а также оказание кредитных и иных финансовых услуг.

Виды деятельности, для которых запрещен режим ПСН, перечислены в п. 6 ст. 346.43 НК РФ.

Отсутствие необходимости уплаты других налогов

На патентной системе не надо платить НДС, НДФЛ, налог на имущество. Но в отдельных случаях их требуется перечислить в бюджет.

НДС уплачивается, если ИП на ПСН:

- выставил счет-фактуру с выделенной суммой налога;

- является налоговым агентом по НДС;

- ввез товары на территорию России (п. 3 ст. 145 НК РФ).

Налог на имущество физлиц необходимо уплачивать:

В отношении имущества, которое не используется в предпринимательской деятельности.

К нему, в частности, относятся: жилые дома, квартиры и комнаты, гаражи и машино-места, единые недвижимые комплексы, объекты незавершенного строительства, а также иные здания, строения, помещения и сооружения (пп. 2 п. 10 ст. 346.43, п. 1 ст. 401 НК РФ).

В отношении имущества, которое используется в предпринимательской деятельности, при этом включено в спецперечень, утверждаемый региональными властями.

Налоговая база по таким объектам определяется как кадастровая стоимость. Налог на имущество по ним нужно платить независимо от того, используется ли оно в предпринимательской деятельности.

Ограниченный срок действия патента

Патент можно взять на срок от месяца до года. При этом необязательно, чтобы месяц начинался с 1 числа. Например, патент можно оформить с 15 октября по 31 декабря.

Виды деятельности по патенту в 2023 году

К основным видам деятельности ИП по патенту относятся розничная продажа, услуги общепита, репетиторство, сдача жилья в аренду, строительные работы, предоставление различных бытовых услуг и т. д. Общий федеральный перечень видов деятельности установлен Налоговым Кодексом в статье 346.43.

Однако в регионах устанавливаются свои перечни виды предпринимательской деятельности, которые действуют в конкретном регионе. Как пример, можно привести уже упоминавшийся Закон г. Москвы №53 от 31.10.2012 г. или Закон Санкт-Петербурга №551-98 от 30.10.2013 г.

Однако не на все виды деятельности можно получить патент — существуют такие, на которые патент получить нельзя ни при каких условиях.

Как рассчитать стоимость патента в 2023: формулы и калькулятор

Перед тем, как подавать заявление для перехода на ПСН, помимо срока патента нужно определить также сумму к уплате в бюджет.

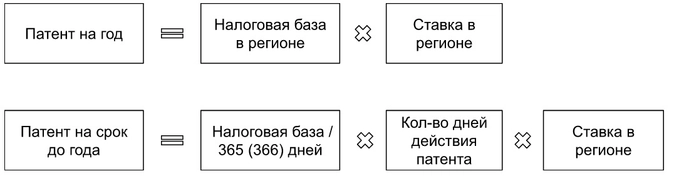

Формулы для расчета

Стоимость патента для ИП на 2023 год зависит от трех показателей – срока приобретения, налоговой базы и налоговой ставки в регионе, где планируется вести бизнес.

Формулы для расчета стоимости патента следующие:

Налоговая база – это потенциальные доходы ИП, а не фактические.

Каждый регион сам решает, каким может быть предполагаемый доход на единицу физического показателя, например:

-

один кв. метр площади помещений, которые сдаются в аренду – жилых и нежилых, в том числе выставочных залов и складов;

-

среднее количество сотрудников в штате;

-

один кв. метр площади автостоянки;

-

одна точка стационарной или нестационарной торговой сети, один объект общепита или один кв. метр площади объекта;

-

единица транспортных средств (ТС) – автомобильных или водных;

-

тонна грузоподъемности ТС;

-

одно пассажирское место.

Налоговая ставка ПСН закреплена п.1 ст. 346.50 НК и по умолчанию составляет 6%, но в некоторых регионах – ниже.

Стоимость патента фиксируется на выбранный срок.

В течение года параметры для расчета стоимости патента могут меняться, например ИП решил закрыть бизнес до срока действия ПСН или, наоборот, расширил бизнес – увеличилась площадь зала общепита. В таких случаях стоимость нужно пересчитать.

Инструкция, как правильно делатьперерасчет есть в письме ФНС от 16.07.2021 № СД-4-3/10084@.

Чтобы без ошибок рассчитать или пересчитать стоимость патента, получите консультацию у наших экспертов. Подключите Клерк.Консультации. Для подписчиков Премиум.Клерк бесплатно.

Онлайн-калькулятор для ПСН

Для расчета стоимости патента в своем регионе воспользуйтесь калькулятором ФНС.

Достаточно выбрать вид деятельности из предложенного сервисом списка и срок, на который планируете получить патент. Калькулятор сам подставит данные из регионального закона и посчитает итоговую сумму.

Рассчитаем стоимость патента на примере и покажем, как работает калькулятор ФНС.

ИП Большова П. А. решила с мая 2023 года оказывать парикмахерские и косметические услуги и приобрести патент на срок с 8 мая до конца года. Она проживает и зарегистрирована как ИП в г. Калуга. В свой салон Большова возьмет еще три сотрудника.

Рассчитаем стоимость патента на онлайн-калькуляторе ФНС.

Вводим все необходимые данные: период, УФНС (регион), муниципальное образование (бывает, что внутри области и даже города стоимость отличается), вид деятельности и количество сотрудников (если есть).

По данным калькулятора стоимость патента на выбранный период для ИП Большова получается 52 949 руб.

Сервис также подсказывает, что сумму налога можно оплатить двумя частями

-

первый платеж – 17 650 руб.в срок не позднее 90 календарных дней после начала действия патента (в нашем случае до 05.08.2023),

-

второй платеж – 35 299 руб. не позднее срока окончания действия патента (в нашем случае до 31.12.2023).

Однако, калькулятор патента ФНС не учитывает, что налог можно уменьшить за счет страховых взносов, которые ИП платит за себя и работников. В итоге сумма платежей может снизиться вплоть до нуля.

Дальше расскажем, как применять вычет, и узнаем, сколько в итоге должна будет заплатить ИП Большова из нашего примера.

Как перейти на другую систему налогообложения

Шаг 1. Тщательно изучите критерии, соответствующие выбранной системе налогообложения. Так вы убедитесь, что ваш бизнес соответствует требованиям этого режима.

Шаг 2. Составьте заявление о переходе на другую налоговую систему. Если вы выбрали упрощенную систему налогообложения (УСН), вам потребуется представить уведомление о переходе. Заявление можно заполнить вручную или на сайте ФНС.

Шаг 3. Предоставьте документы в налоговую службу. Вы можете сделать это самостоятельно, посетив налоговую инспекцию, или доверить эту задачу сотруднику налоговой, отправив документы по почте. Также вы можете воспользоваться электронной формой, доступной в личном кабинете на nalog.ru.

Шаг 4. Обязательно приложите к заявлению копии документов, подтверждающих соответствие вашего бизнеса выбранной системе налогообложения.

Шаг 5. Удостоверьтесь, что налоговая служба внесла изменения. Сроки, в течение которых такие изменения вступят в силу, могут различаться в зависимости от выбранной системы. Например, для системы налогообложения по упрощенной системе этот процесс может занять до пяти рабочих дней. Вы также можете обратиться в налоговую службу с запросом на подтверждение изменений в произвольной форме. Если вы зарегистрированы на nalog.ru, изменения в системе налогообложения будут отражены в вашем личном кабинете.

Сроки перехода для каждого налогового режима такие:

- УСН и АУСН. Перейти можно только со следующего года, изменить режим в течение года нельзя. Это значит, чтобы платить налоги по «упрощенке», вы должны подать заявление не позднее 31 декабря 2023 года, тогда режим начнет действовать с 2024 года.

- ПСН. Не позднее чем за десять дней до начала применения патента.

- Перейти можно только со следующего года, изменить режим в течение года нельзя. Это значит, что вы должны подать заявление не позднее 31 декабря 2023 года, тогда режим начнет действовать с 2024 года.

- ОСНО. Добровольно перейти со специальных режимов возможно только с начала календарного года. Однако если вы нарушите правила или перерастете ограничения спецрежимов, то налоговая сама переведет вас на общую систему налогообложения со следующего месяца.

- НПД. Регистрация самозанятого, как правило, проходит в течение суток, а ИП могут перейти на этот режим в любой момент.

Условия и преимущества использования патента

Возможность работы по патентной системе определяется для предпринимателя следующими условиями:

- количество работников, занятых в штате ИП, не превышает показателя в 15 человек;

- величина дохода ИП за год не превышает суммы в 60 миллионов рублей.

Патент оформляется на временной период по усмотрению ИП (1-12 месяцев) и действует в пределах того муниципального образования, в котором был выдан.

К сведению! Не могут использовать в работе ПСН предприниматели, занятые частной деятельностью в рамках системы доверительного управления или соглашения о простом товариществе.

Несмотря на то что работать по патентному методу могут не все предприниматели, ПНС является наиболее выгодным для ИП способом налогообложения за счет следующих обстоятельств:

- низкая административная и налоговая ответственность — у работающего по патенту отсутствует необходимость сдавать отчетность и оплачивать НДС, НДФЛ, имущественный налог;

- ведение учета предусматривает только использование книги по учету доходов;

- гибкий срок действия разрешительного документа по желанию заявителя (1-12 месяцев);

- оплачивается фиксированный годовой налог;

- стоимость по патенту можно не рассчитывать самостоятельно, за них подсчет выполнят сотрудники ИФНС;

- применяющие ПСН освобождены от необходимости использования в работе кассовых аппаратов (до 01.07.2018 г.).

Процесс получения патента для ИП в 2024 году

Для получения патента на осуществление предпринимательской деятельности по упрощенной системе налогообложения в качестве индивидуального предпринимателя (ИП) в 2024 году необходимо выполнить следующие шаги:

1. Подготовка документов

Перед подачей заявления на патент необходимо подготовить следующие документы:

- Заявление о выдаче патента с указанием видов деятельности

- Копия паспорта ИП

- Копия свидетельства ИП

- Сведения о месте осуществления деятельности (договор аренды или собственности на помещение)

- Документы, подтверждающие право на осуществление соответствующей деятельности (например, образовательный или профессиональный диплом)

- Документы, подтверждающие опыт работы ИП в сфере деятельности

- Документы, подтверждающие наличие необходимого оснащения и оборудования для осуществления деятельности

- Фотографии помещения и оборудования

- Свидетельство о регистрации ИП в налоговой инспекции

2. Подача заявления на патент

Подача заявления на патент на упрощенной системе налогообложения осуществляется в налоговую инспекцию по месту регистрации ИП. Заявление может быть подано лично ИП или его представителем.

3. Рассмотрение заявления

После подачи заявления на патент, налоговая инспекция проводит проверку документов и рассматривает заявление. Обычно решение о выдаче патента или отказе в его выдаче принимается в течение 30 рабочих дней.

4. Оплата патента

При положительном решении о выдаче патента, ИП должен оплатить государственную пошлину за его получение. Сумма пошлины зависит от вида деятельности, указанной в заявлении.

5. Получение патента

После оплаты пошлины, ИП получает патент на осуществление предпринимательской деятельности. Патент выдается на срок не более одного года и может быть продлен при условии оплаты государственной пошлины за следующий период.

Учитывайте, что процесс получения патента может различаться в зависимости от региона. Поэтому рекомендуется обращаться в налоговую инспекцию для получения конкретной информации и требований.

Получение патента позволяет ИП работать на упрощенной системе налогообложения, что облегчает налоговую и отчетную деятельность. Патент позволяет упростить расчет и уплату налогового платежа, а также освобождает от учета и оплаты налогов и взносов различных региональных и федеральных внебюджетных фондов.

Виды деятельности, разрешенные для применения ПСН в 2023 году

Патентная система налогообложения (ПСН) позволяет индивидуальным предпринимателям (ИП) вести свою деятельность по упрощенной системе налогообложения. В 2023 году ПСН доступна для определенных видов деятельности, которые подпадают под определенные критерии налогообложения.

Важно отметить, что налоговые каникулы по применению ПСН для новых предпринимателей были установлены с 1 января 2023 года. Это означает, что новые ИП, начавшие свою деятельность после этой даты, могут сразу применять ПСН без каких-либо ограничений

Для тех, кто уже зарегистрирован как ИП до 1 января 2023 года, действия по переходу на патентную систему налогообложения должны быть осуществлены до конца 2023 года. В противном случае, ИП будет обязан платить налоги по общей системе налогообложения.

ПСН может быть применена для следующих видов деятельности:

- Розничная торговля товарами (включая продукты питания, одежду, обувь и другие товары)

- Предоставление услуг (например, услуги парикмахера, мастера по ремонту, услуги по перевозке грузов)

- Предоставление услуг в сфере общественного питания (рестораны, кафе, бары)

- Предоставление услуг по организации и проведению развлекательных мероприятий (например, аренда залов для проведения праздников)

- Предоставление услуг по аренде жилья (квартиры, комнаты, дома)

- Предоставление услуг по оказанию медицинской помощи (врачи, медицинские услуги)

Важно отметить, что каждый вид деятельности должен соответствовать определенным критериям налогообложения, таким как суммарный доход и количество работников. Для узнать подпадает ли ваш вид деятельности под ПСН, воспользуйтесь калькулятором расчета налоговых взносов, предоставленным налоговой службой

Также стоит отметить, что ПСН доступна только для ИП, которые зарегистрированы по определенным ОКВЭД, подпадающим под условия ПСН

Поэтому, перед регистрацией ИП, важно проверить, подпадает ли ваш вид деятельности под ПСН

В общем, патентная система налогообложения позволяет индивидуальным предпринимателям упростить процесс уплаты налогов и снизить налоговую нагрузку. ПСН может быть выгодной для предпринимателей, занимающихся стационарной деятельностью, так как она позволяет платить налоги по фиксированной ставке, вне зависимости от фактического дохода.

Однако, перед применением ПСН, необходимо учесть все условия и требования налоговой службы. Кто желает вести свою деятельность по патентной системе налогообложения, должен ознакомиться с договором и правилами налогообложения, предоставленными налоговой службой каждого региона.

Порядок заполнения уведомления на налоговый вычет за онлайн кассу

Заполнить уведомление можно как на бумаге, так и в электронном виде. Порядок заполнения заявления предусматривается следующий:

- Сноска 1 титульного листа уведомления не применяется при подаче уведомления в электронном виде по ТКС, подписанного усиленной квалифицированной подписью.

- На листе «А» по строке 050 указываются расходы, понесенные ИП на покупку ККТ.

- При заполнении более 1 листов «Б», значение показателя по строке 210 указывают на последней странице листа «Б», а на предыдущих листах просто оставляют прочерк.

При заполнении заявления в свободной форме, указываются следующие сведения (ст. 2 349-ФЗ):

- ФИО предпринимателя;

- ИНН предпринимателя;

- реквизиты патента, по которому предприниматель уменьшает сумму налога;

- срок уплаты уменьшаемого платежа;

- сумму расходов по онлайн кассе;

- модель ККТ, ее заводской номер.

Патент и взносы ИП на пенсионное страхование

Если величина потенциального дохода индивидуального предпринимателя, применяющего патентную систему налогообложения, за расчетный период (год) не превышает 300 000 ₽, то такой индивидуальный предприниматель уплачивает страховые взносы на пенсионное страхование в фиксированном размере, установленном статьей 430 Налогового кодекса РФ.

В случае, когда размер потенциального дохода за расчетный период (год) превышает 300 000 ₽, с суммы превышения уплачивается дополнительный взнос в размере 1%.

Пример

За 2020 год у индивидуального предпринимателя сумма потенциального дохода по всем патентам составила 800 000 ₽. Следовательно, ему придется уплатить фиксированный взнос на пенсионное страхование в размере 32 448 ₽ (статья 430 НК РФ) и 1% от суммы превышения 800 000 — 300 000 = 500 000 ₽ в размере 5 000 ₽. Всего к уплате на пенсионное страхование за 2020 год: 32 448 + 5 000 = 37 448 ₽.

О режиме ПСН

Патентная система относится к льготным режимам для индивидуальных предпринимателей и предусматривает фиксированный платеж в налоговую.

Подробнее о патентном режиме:

Цена патента фактически и есть налог на патенте. В формуле расчета стоимости патента применяется не реальный доход бизнесмена, а потенциальный. Его рассчитывают регионы сами, учитывая также срок и вид деятельности. Еще на ПСН нужно платить НДФЛ за сотрудников, взносы в страховые фонды за себя и персонал, налоги на землю, имущество, транспорт (если есть).

Срок патента — доступен любой период от 1 до 12 месяцев в пределах текущего года, а дата начала — любая.

Максимальный доход за год, разрешенный для патентного режима — 60 млн рублей. А если ИП совмещает одновременно упрощенку и патент, налоговая будет учитывать общую выручку с обоих режимов.

Виды деятельности для применения ПСН представлены в п. 2 ст. 346.43 НК РФ. Чаще патент выгоднее оформлять для кафе, предприятий сферы услуг, грузоперевозок и пр. Но, перечень видов деятельности в конкретном регионе может быть изменен местными властями. Субъекты могут урезать или увеличить перечень от налоговой

Важно, чтобы ваш бизнес не попадал в список запрещенных для ПСН — этот перечень вы найдете в п. 6 ст

346.43 НК РФ. К примеру, ИП на патенте запрещается продажа лекарств и обуви.

Ограничение по штату. Максимальная средняя численность штата ИП на патенте составляет 15 человек с учетом подрядчиков и внешних совместителей, по всем направлениям бизнеса ИП.

Региональные ограничения. В субъектах РФ могут быть установлены отдельные лимиты для ИП на патенте: по площади зала общепита или торговой точки, по количеству транспорта, по географии действия патента и пр.

Отчетность на патенте не ведется. ИП только заполняет Книгу учета доходов и по необходимости направляет отчетность за работников.

Декларация в налоговую инспекцию не подается.

Наш вас выручит, если вы планируете стать ИП на патенте или хотите перейти на ПСН с другого режима. Доверьте автоматической системе подготовку документов и ошибки будут исключены. Сэкономьте время на онлайн-подаче документов!

- Порядок получения патента для ИП

- Заполнение заявления на патент для ИП в 2024 году

- Все налоги ИП на патенте

- Цена и оплата патента для ИП в 2024 году

Преимущества и недостатки

Относительно молодая система сбора налогов, которой успели воспользоваться тысячи предпринимателей, доказала, что объемы учетной документации могут быть сокращены существенно.

В случае с ПСН все сводится к подаче заявления и уплате патента, причем сделать это можно, как сразу, так и частями, вплоть до окончания его действия.

К слову, именно возможность самостоятельного определения срока действия документа является главным преимуществом системы. Предприниматель может оплатить месячный патент, а может оплатить услугу на год, что существенно сокращает риски, так как появляется возможность на себе ощутить все преимущества и понять недостатки патентной системы. Говоря о преимуществах ПСН, можно выделить:

- простота оформления, а получить патент можно одновременно с получением свидетельства ИП;

- отсутствие проблем с налоговой отчетности, так как необходимость в заполнении декларации, сдачи ежемесячных и ежеквартальных отчетов отпадает, бухгалтерская отчетность тоже не ведется;

- доступная стоимость налога и минимальные суммы, необходимые на оформление документов;

- помимо возможности выбора срока действия ПСН, предприниматель может выбрать для себя определенный вид деятельности из большого списка, при этом перечень разрешенных видов предпринимательства местные чиновники сокращать не могут;

- ИП, выбравший для себя этот спецрежим налогообложения имеет право работать, с физлицами, организациями и предприятиями – юридическими лицами.

Несмотря на то, что список разрешенных для ПСН видов деятельности большой, многие предприниматели затрудняются с выбором, к тому же патент позволяет заниматься только чем-то одним.

Каждый дополнительный вид деятельности предполагает покупку отдельного патента, а это увеличивает финансовую нагрузку и является одним из главных недостатков системы.

Среди негативных моментов также хотелось бы выделить:

- невозможность оформления ПСН юридическими лицами, чем данная система отличается от единого налога на вмененный доход (ЕНВД), работать по которому могут, как «физики», так и юрлица;

- работать с патентом могут только предприниматели, штат сотрудников которых не превышает 15 человек, при этом для ведения предпринимательской деятельности может использоваться помещение с максимальной площадью 50 «квадратов»;

- прибыль ИП не должна превышать 60 млн. руб., при этом расчет налога ведется для каждого выданного патента;

- многих не устраивает авансовая система оплаты, но в большинстве случаев налоговые службы идут на встречу, предлагая рассрочку;

- страховые взносы не влияют на сумму налога;

- в случае использования наемного труда надо вести бухгалтерские документы.

Еще одним существенным недостатком использования ПСН является то, что после окончания срока действия патента предприниматель по умолчанию переводится на общую систему налогообложения (ОНС). О покупке нового документа, соответственно, надо побеспокоиться заранее, к тому же для этого понадобится минимальный пакет документов и немного свободного времени.