Основные принципы технического анализа фондового рынка

Трейдеры давно пытаются прогнозировать движение цены актива на основе истории котировок. За это время успели появиться и укорениться ключевые постулаты технического анализа.

Рынок учитывает всю важную информацию

Суть тезиса сводится к тому, что движение цены на графике является следствием воздействия суммы факторов на компанию-эмитент и ее акции.

Из этого следует вывод, что по движению котировок на графике можно точно оценить результат воздействия на актив экономических, политических событий и психологического состояния покупателей/продавцов. То есть не нужно тратить много времени на изучение фундаментальных факторов – результат их воздействия и так отображен на графике.

Когда по разным причинам позиции компании или состояние сегмента в целом укрепляются, то цена актива идет вверх. В этот период спрос начинает превышать предложение, что ведет к формированию бычьего тренда.

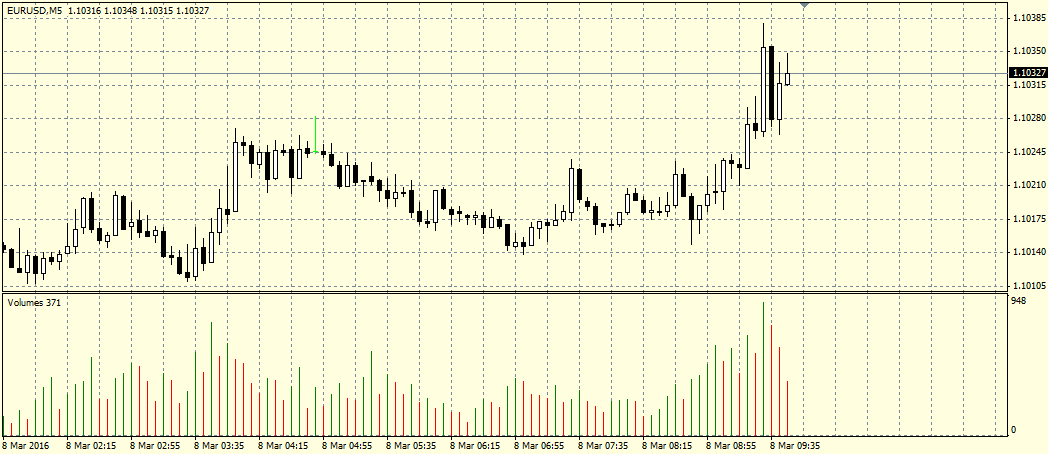

Чтобы понять, насколько сильный потенциал имеет текущее движение, трейдеры смотрят на объемы сделок. Чем они выше, тем дольше просуществует сформированный тренд. Если тренды не подтверждаются объемами, то стоит ждать их быстрого угасания.

История повторяется

Этот постулат указывает на цикличность и предсказуемость настроений рыночной толпы на фондовом рынке

Многие мелкие участники торговли отслеживают движение активов и обращают внимание на признаки, которые предшествуют продолжению движения или его развороту

Как только на графике появляются паттерны, явно указывающие на один из знакомых сценариев поведения актива, трейдеры принимают решение о покупке или продаже на основании отработанных алгоритмов действий.

Понимая, как толпа игроков реагирует на ту или иную рыночную ситуацию, можно предугадать их действия, влияющие на движение цены. Сами графические модели тоже являются отражением настроения участников рынка.

Отбой от ценового уровня может указывать не выход из рынка крупных игроков и сомнения массы мелких трейдеров на фоне сильного снижения объемов торговли. Пробой сформированного уровня наоборот говорит о подключении к процессу крупных игроков.

Каждая графическая модель (паттерн) отражает определенные настроения участников рынка и последствия их решений. Основная задача трейдера сводится к получению опыта работы с паттернами на реальном счете. Чем больше часов игрок проведет в анализе рынка, тем быстрее он начнет улавливать ключевые, узнаваемые изменения в поведении актива.

По этой причине опытные трейдеры советуют новичкам не заводить много денег на первый депозит. Достаточно начать с суммы в 300 – 1000 у. е. Далее основной акцент нужно делать на получении опыта и формировании положительной статистики торговли.

Движение котировок подчинено тенденциям

Этот принцип является основой большей части торговых алгоритмов, которые используются для торговли на фондовом рынке.

Самый безопасный трейдинг сводится к торговле по тренду – тенденции. Торговать против тренда всегда рискованно. Тенденция движения котировок очень важна для технического анализа. Если есть закономерность, значит можно предсказать последующие изменения цены.

Тренд – это ключевая закономерность. Цена не двигается хаотично – одно глобальное движение сменяется другим, и так постоянно. Главная задача сводится к правильному определению основного тренда и открытию позиций по этому движению во время коррекции.

Из этого базового принципа следуют 2 правила:

- Действующая тенденция будет длиться до появления фундаментальных факторов, способных ее остановить.

- Сформировавшийся тренд не угаснет сразу, цена будет двигаться в заданном направлении определенное количество времени.

Следуя из этих правил, трейдеру необходимо научиться не только выявлять тренд, но и определять, на каком этапе он находится. Возможно, движение близко к угасанию. В техническом анализе есть модели, указывающие не завершение основного тренда. Один из способов понять рыночную ситуацию сводится к анализу минимумов и максимумов цены.

Если минимумы и максимумы постепенно повышаются, то рынок является бычьим. При обратной ситуации основное движение актива определяется, как медвежье.

Если максимальные и минимальные значения свечей находится на примерно одном уровне, то движение рынка является боковым. Такое состояние цены актива называют флэтом. Торговать в боковом движении особого смысла нет, поскольку отсутствуют сильные колебания цены. Лучше дождаться признаков появления тренда и после этого открывать позиции.

Многие трейдеры утверждают, что технический анализ можно одинаково эффективно применять к разным типам активов. Все потому, что на любых рынках действуют игроки с похожей структурой поведения.

История фундаментального анализа

Отцом фундаментального анализа считается Бенджамин Грэм. Это один из самых выдающихся и влиятельных людей в истории финансовых рынков.

В 1934 году, в разгар Великой депрессии, Бенджамин Грэм и Дэвид Додд, профессора бизнес-школы Колумбийского университета, опубликовали книгу под названием “Анализ ценных бумаг”. В этой работе авторы предостерегают инвесторов от спекулятивного поведения на рынке и советуют сосредоточиться на оценке внутренней стоимости ценной бумаги.

Пожалуй, именно в этой книге даётся самый полный и точный ответ на вопрос “Что такое фундаментальный анализ?”.

Авторы предлагают использовать всесторонний анализ для оценки реальной стоимости актива и определения его краткосрочного ценового тренда. Стоит отметить, что Грэм и Додд не заостряли особого внимания на долгосрочных прогнозах или попытках предугадать точную цену актива в определённый момент в будущем.

Более 300 страниц книги посвящены методам подробного анализа финансовой отчётности, включая бухгалтерские балансы и отчёты о доходах и расходах. В главах раскрываются основные термины и принципы бухгалтерского учёта, такие как износ, амортизация, особые статьи, неконсолидированные дочерние компании и многое другое.

Эта книга стала одной из самых цитируемых и важных работ в области финансовых рынков. Спустя почти сто лет идеи Грэма и Додда всё ещё чрезвычайно актуальны.

Почему одни трейдеры обучают других

Потому что они на этом зарабатывают. Они получают стабильный доход и ничем не рискуют. Например, купили сто человек курс по трейдингу за десять тысяч рублей – вот вам и миллион в кармане.

А если все эти сто человек потеряют свои деньги в торговле, можно будет им сказать: «Ну, бывает. Надо было соблюдать правила управления капиталом, надо было не отклоняться от своей стратегии, надо было правильнее анализировать рынок». Сколько угодно способов можно найти, чтобы сказать человеку: «Это не мой курс плохой, это ты бестолковый».

Почему Ларри Уильямс начал преподавать? Он победил в конкурсе трейдеров, получив 2 000 процентов прибыли. А потом постепенно отошел от торговли и начал вести обучающие курсы. Почему?

Потому что это стабильность, это спокойствие. Это никаких бессонных ночей, стресса и рисков.

А почему его дочь заработала в десять раз меньше, чем отец? Почему вся Америка не пошла к нему учиться, если он такой классный биржевой спекулянт?

Потому что не все люди еще посходили с ума.

Прогнозирование будущей стоимости

Для оценки и прогнозирования потенциальной стоимости активов используются различные модели, отмечают аналитики. Короев называет среди популярных моделей дисконтирование денежных потоков (DCF) и дисконтирование дивидендных выплат (DDM).

Также будущую стоимость активов можно оценить методом капитализации, добавляет аналитик ИК «Велес Капитал» Елена Кожухова. Для этого нужно знать текущую стоимость активов и процентную ставку, которая будет начисляться на эту стоимость.

Оценить потенциальную доходность инвестиций можно с помощью нескольких показателей. Например, ROE (return on equity), то есть отношение прибыли к собственному капиталу. Этот показатель отражает, какую прибыль принесет каждый вложенный рубль. Если ROE равно 10%, значит, каждый миллион принесет прибыль в 100 тыс. рублей.

Также инвесторы используют показатель ROS (return on sales), который отражает рентабельность продаж по чистой прибыли, то есть операционную эффективность компании. Если ROS увеличивается, это может означать снижение себестоимости или рост цен на выпускаемый товар или услугу.

Еще один показатель, который оценивает способность компании генерировать выручку, это TAT — total asset turnover. Если его значение высокое, это может говорить о большой интенсивности использования активов компании. Также существуют другие показатели, которые инвесторы могут использовать для оценки будущей стоимости активов.

Фундаментальный анализ — особенности и преимущества

Фундаментальный анализ — это изучение спроса и предложения, макроэкономической статистики, исторических изменений цен в ретроспективе. Это комплекс процедур, который позволяет выяснить причины ценовых колебаний, дать обоснование определенным рыночным явлениям и помочь трейдерам познакомиться с историей каждого торгового актива.

В задачи фундаментальных аналитиков входит изучение отчетности, данных о прибыльности, темпы роста, коэффициенты и прочие статистические показатели. Трейдеры, используя данные о рынке, могут получить важную информацию для проведения долгосрочных инвестиций.

Среди ключевых преимуществ стоит выделить такие аспекты важности фундаментального анализа:

- позволяет определить ключевые рыночные тенденции;

- указывает на факторы, которые непосредственно влияют на рыночное поведение, таким образом, можно понять причины происхождения текущих событий.

Однако у фундаментального анализа есть свои негативные стороны, которые выражаются в том, что он:

- ненаглядный — новичкам будет сложно понимать тонкости этого метода, кроме того, нельзя сразу понять, как фундаментальные факторы связаны с графиком. В результате повышается риск совершения ошибок и нерациональных торговых действий;

- многогранный — у трейдера возникает необходимость держать руку на пульсе постоянно, поскольку необходимо отслеживать все события и ориентироваться в самых важных из них;

- необходимость опыта в трейдинге — фундаментальный анализ подходит тем, кто имеет определенный опыт и сталкивался с различными ситуациями, грамотно ориентируется в экономической сфере и финансовом секторе.

Учитывая имеющиеся особенности данного метода, сразу напрашивается вопрос, стоит ли вообще использовать его в своей работе. Несмотря на то, что фундаментальный анализ обладает определенными сложностями и требует от торговца наличия опыта, он крайне важен и всегда дополняет технический метод.

Оба вида анализа в комбинации формируют целостную рыночную картину и помогают каждому дельцу открывать для себя новые торговые возможности.

Типы фундаментального анализа

Есть два типа фундаментального анализа: сверху вниз и снизу вверх. Если коротко, то подход “сверху вниз” — глобальный, а “снизу вверх” — локальный.

Подход “сверху вниз”

Данный подход направлен на изучение макроэкономических показателей, таких как состояние экономики, прогнозы ВВП, уровень безработицы, процентные ставки и т. д. На основании этих факторов инвестор строит прогнозы касательно общего положения дел: основные рыночные тренды и направление экономики в целом. Проанализировав эти данные, вы будете иметь представление, какие секторы/отрасли преуспеют, а в какие инвестировать не стоит. Затем вы можете пойти дальше и провести анализ на корпоративном уровне для определения перспективных акций.

Смысл в том, чтобы сузить круг инвестиционных возможностей начиная с общей картины и заканчивая конкретными акциями.

Подход “снизу вверх”

Как следует из названия, подход “снизу вверх” переворачивает пирамиду и анализирует ситуацию с микроуровня

Сторонники данного метода считают, что общее состояние экономики не всегда отражает уровень доходности отдельных акций, поскольку некоторые из них могут иметь высокий инвестиционный потенциал даже в условиях стагнации отрасли.

Фундаментальный анализ снизу вверх принимает во внимание доходы корпорации, финансовые отчёты, балансы, пресс-релизы, письма инвесторам, оценки спроса и предложения, предлагаемые товары и услуги и другие источники информации о конкретной компании.

У обоих типов фундаментального анализа есть свои плюсы и минусы. Например, инвесторы, анализирующие “сверху вниз”, в основном сосредотачиваются на выявлении доходных секторов/отраслей

Таким образом они сужают круг инвестиционных возможностей, чтобы затем быстро переключаться с анализа одной компании на анализ другой. В свою очередь, аналитики по методу “снизу вверх” предпочитают иметь более чёткое представление об отдельной компании и её операциях.

При этом ни один подход не является лучше другого. Данные методы фундаментального анализа применяются в разных ситуациях и подходят разным типам инвесторов. Так, подход “сверху вниз” предпочитают начинающие инвесторы и те, у кого нет времени на проведение подробных финансовых расчётов на микроуровне, а подход “снизу вверх” применяют инвесторы в поисках акций с высоким потенциалом, которые способны превзойти рынок даже в неспокойные времена.

Различие технического и фундаментального анализа в трейдинге

Многим трейдерам сложно быстро прийти к пониманию того, что и технический, и фундаментальный анализ важен для продуктивной и эффективной работы на рынке с финансовыми активами. Главное различие между ними заключается в том, что технический направлен на оценивание ситуации в текущий момент и указание того, какие торговые сигналы могут помочь в открытии удачных сделок.

Фундаментальный анализ направлен на изучение ретроспективы рынка, чтобы показать историю развития того или иного актива, его закономерности, таким образом, позволяя учитывать полученные данные для дальнейшего прогнозирования и планирования своей торговой деятельности.

Между обоими методами нет никакого противоречия, поэтому можно и даже нужно сочетать их между собой. Большинство опытных торговцев всегда комбинируют оба метода для реализации поставленных целей и поиска новых возможностей для повышения торговой эффективности.

С помощью фундаментального анализа определяется тренд рынка, а с помощью технического — получаются сигналы для подтверждения.

Применение обеих методик дает максимально точную рыночную картину и открывает широкий спектр возможностей. Вы можете использовать все предоставленные условия для открытия прибыльных сделок.

Пример фундаментального анализа

В качестве примера оценим потенциальную привлекательность акций российской компании «ФосАгро». Это химический холдинг, производящий фосфоросодержащие и другие минеральные удобрения. Бизнес ориентирован на экспорт: компания реализует продукцию не только в РФ и на постсоветском пространстве, но и в странах Евросоюза, Латинской Америки, Африки, в США, Канаде, Индии. Главный конкурент — Китай. Основные риски: повышение государством налоговой нагрузки и сопутствующее снижение прибыли, введение антидемпинговых импортных пошлин на зарубежных рынках, увеличение Китаем производства удобрений на фоне оживления экономики.

Изучим основные показатели и мультипликаторы за 2018-2021 годы. Для наглядности сведем их в единую таблицу.

| 2018 | 2019 | 2020 | 2021 | |

| Выручка, млрд. руб. | 233,4 | 428,1 | 253,9 | 420,5 |

| EBITDA, млрд. руб. | 74,9 | 75,6 | 84,3 | 191,8 |

| Чистая прибыль, млрд. руб. | 41,7 | 37,1 | 43,4 | 130,2 |

| Себестоимость продукции, млрд. руб. | 124,0 | 136,2 | 133,3 | 206,1 |

| Капитальные затраты, млрд. руб. | 38,4 | 42,7 | 40,9 | 48,0 |

| Свободный денежный поток, млрд. руб. | 20,5 | 28,3 | 42,5 | 77,9 |

| Дивидендная доходность, % | 7,5 | 8,0 | 9,5 | 15,2 |

| Капитализация, млрд. руб. | 329,7 | 311,8 | 406,4 | 756,0 |

| EPS, руб. | 322,4 | 286,2 | 334,9 | 1005,0 |

| EV/EBITDA | 6,19 | 5,78 | 6,5 | 4,71 |

| ND/EBITDA | 1,79 | 1,66 | 1,76 | 0,77 |

| P/E | 7,9 | 8,41 | 9,37 | 5,81 |

| ROE, % | 38,1 | 29,5 | 40,3 | 79,1 |

Исходя из отчетных данных, у компании очень неплохое положение. Позитивная динамика прослеживается в выручке, капитализации, EBITDA, чистой прибыли. Особенно впечатляющих результатов компания добилась в 2021 году. Качественный прирост продемонстрировали и дивидендные выплаты. Дивдоходность за 2021 год — 15%, а EPS в сравнении с предыдущим годом увеличился в 3 раза! Во многом это заслуга высокого свободного денежного потока и уменьшившегося до 0,77 показателя ND/EBITDA, на которые опирается дивидендная политика эмитента.

Поддержку компании оказывает высокий спрос со стороны сельхозпроизводителей по всему миру, ограничение экспорта удобрений Китаем, увеличение российским правительством экспортных квот. Даже в непростое время антироссийских санкций и нарушенных пандемией и украинским кризисом логистических цепочек «ФосАгро» продолжает активно работать. А поскольку это один из ведущих производителей удобрений в мире, риск попадания его под санкции минимален. Эмитент даже не теряет надежду на продолжение обращения своих ценных бумаг на зарубежных площадках и подал заявку на продолжение листинга.

Мультипликатор EV/EBITDA в 2021 году снизился и стал ниже среднего по отрасли, что говорит в пользу недооцененности акций «ФосАгро». И это на фоне довольно активного роста котировок после возобновления остановленных 28 февраля торгов. ND/EBITDA значительно снизился: компания не закредитована и находится в устойчивом состоянии. P/E тоже уменьшился, что увеличивает привлекательность акций.

Выводы. Производитель защищен от санкций и продолжит извлекать выгоду из мирового продовольственного кризиса и высокого спроса на удобрения. Бизнес хорошо диверсифицирован, компания работает над модернизацией производства и расширением рынка сбыта. Несмотря на достаточно высокую стоимость, акции «ФосАгро» имеют все шансы еще вырасти в цене. Об этом свидетельствуют и внешнеэкономические факторы, и мультипликаторы. С учетом прогнозов повышения стоимости удобрений на 80% в 2022 году, прибыль компании должна увеличиться. Это обеспечит рост дивидендов, выплачиваемых акционерам. Акции «ФосАгро» имеют хороший потенциал роста в перспективе ближайших нескольких месяцев и являются одними из немногих защищенных в данный момент отечественных активов.

Источник https://invlab.ru/kak-investirovat/fundamentalnyi-analiz-aktsiy/

Источник https://beststocks.ru/journal/fundamentalnyj-analiz/

Источник

Основные источники данных

Проведение фундаментального анализа – это сложная и трудоемкая работа. Нужно изучить много документации, сравнить показатели с аналогичными данными других компаний в отрасли, погрузиться во внешние факторы, которые могут оказать влияние на дальнейшую судьбу эмитента и т.д.

Не каждый инвестор согласится тратить время и силы на подобный анализ.

Для тех, кто все же решится копать глубоко, вот какие источники информации можно изучить:

- Финансовую и бухгалтерскую отчетность компаний. Каждый эмитент, выходя на биржу и становясь публичным, обязан публиковать в открытом доступе свою финансовую отчетность. Она выкладывается на официальном сайте компании, а также на сайте Центра раскрытия корпоративной информации (https://www.e-disclosure.ru). Исходя из полученных данных можно оценить дивидендную политику, проанализировать показатели финансово-хозяйственной деятельности предприятия, рассчитать мультипликаторы, сравнить их с другими компаниями и со средними показателями по отрасли.

- Новости. На аналитических порталах можно почитать актуальную информацию о мировых финансовых рынках, о конкретной компании, узнать курсы валют, прогнозы аналитиков. Также из новостей узнают о крупных изменениях в жизнедеятельности компаний, к примеру, о предстоящих крупных затратах, проблемах бизнеса, авариях на производстве и прочих событиях, способных повлиять на доходность ценных бумаг.

- Аналитические отчеты экспертов. Это результаты готового фундаментального анализа от специалистов с многолетним опытом профессиональной работы на бирже. Среди них можно выделить, к примеру, Сбербанк CIB, Alenka Capital и др. По сути если руководствоваться мнением и рекомендациями таких экспертов, можно и вовсе обойтись без фундаментального анализа, только стоит учитывать, что никто не гарантирует успех таких инвестиций и эксперты тоже иногда ошибаются.

Более простым вариантом фундаментального анализа будет посещение специальных ресурсов, которые собирают всю необходимую информацию в одном месте.

Пользуясь ими, инвестору не придется посещать сайты множества компаний-эмитентов, копаться в документации и самостоятельно рассчитывать необходимые мультипликаторы.

Наибольшей популярностью пользуются следующие ресурсы:

- BlackTerminal. Услуги на нем платные, но первые 2 недели после регистрации доступен тестовый бесплатный период. Его вполне хватит для того чтобы провести анализ интересующих компаний и выбрать ценные бумаги для своего инвестиционного портфеля. Здесь удобно выбирать недооцененные акции, облигации с наибольшей доходностью, просматривать дивиденды, смотреть аналитику. Вся информация представлена в виде графиков и таблиц.

- Conomy (https://conomy.ru). Бесплатный сервис с аналитическими обзорами, новостями. Также здесь есть все необходимые показатели деятельности эмитентов за последние несколько лет.

- Smart-lab (https://smart-lab.ru/q/shares_fundamental). Бесплатный инвестиционный форум, где в большой таблице представлены все необходимые мультипликаторы и показатели деятельности публичных компаний.

- ДОХОДЪ (https://www.dohod.ru). На сайте управляющей компании доступна бесплатная аналитика от экспертов по выбору ценных бумаг. Есть собственный рейтинг эмитентов. Можно почитать о выборе дивидендных акций и ознакомиться с дивидендной политикой компаний.

Методы фундаментального анализа

Существует несколько методов проведения фундаментального анализа, которыми пользуются инвесторы.

1. Метод сравнения. Инвестору нужно сравнивать финансовые показатели компании, акции которой он хочет купить, с показателями других компаний из того же сектора. Для такого сравнения используются мультипликаторы — специальные коэффициенты, которые показывают рентабельность бизнеса. К таким мультипликаторам относятся Р/Е (отношение капитализации к прибыли), Р/S (капитализация к выручке), Р/ВV (капитализация к собственном капиталу) и т. д. Кроме того, учитываются показатели выручки, прибыли и долга.

2. Метод дисконтирования денежных потоков (DCF). Он оценивает стоимость компании за счет суммирования денежных потоков, которые компания сможет принести в будущем. При этом при расчетах используется коэффициент дисконтирования (понижает итоговую сумму) к текущему моменту времени, так как деньги в будущем будут стоить меньше из-за инфляции. Модель в основном используют при оценке бизнеса для продажи или при кредитовании, а также при расчете справедливой стоимости акций.

При фундаментальном анализе также используют следующие вспомогательные способы оценки актива:

- Дедукция. Это применение общего правила к частному случаю. Например, при росте цен на металлы растут и котировки металлопроизводителей. Т. е. если на биржевых торгах выросли цены на платину и палладий, то цены акций металлургов также поднимутся. Дедукцию можно использовать для сравнения мультипликаторов. Например, можно сравнить показатели конкретного банка со среднеотраслевыми значениями.

- Индукция. Это способ формулирования общих правил на основе частных случаев. То есть инвестор может наблюдать определенные события, которые повторяются (например, летом этого и прошлого года цены на топливо на заправках росли), и на их основе делать вывод. Например, в сезон повышенного спроса цены на нефтепродукты всегда растут.

- Корреляция. Способ применяется, чтобы диверсифицировать инвестиционный портфель. Инвестор выбирает акции с отрицательной корреляцией: это означает, что при падении цен на один вид акций второй будет расти или останется примерно на прежнем уровне. Коэффициент корреляции находится в диапазоне от -1 до 1. Если показатель близок к единице, котировки акций двух компаний будут изменяться одинаково. Если же ближе к -1, цены будут двигаться разнонаправленно. Если показатель близок к нулю, акции рассматриваемых эмитентов не коррелируют.

Риски торговли исключительно на основе технического анализа

Несмотря на то что многие инвесторы неплохо зарабатывают на краткосрочных сделках исключительно на основе технического анализа, такой подход имеет свои риски. Вот некоторые из них:

Ошибка интерпретации

Хотя все инвесторы, использующие технический анализ, располагают одной и той же информацией, всегда есть место ошибке интерпретации. Если вы ожидаете рост определённого индекса, вы можете увидеть в краткосрочном пробитии линии сопротивления зарождение нового тренда. Однако принимать решения на основе всего одного рывка выше/ниже линии тренда очень рискованно, поскольку рынок может довольно быстро развернуться.

Склонность к одному стилю технического анализа

Как мы упомянули ранее, многие трейдеры предпочитают использовать разные типы технического анализа, прежде чем вносить какие-либо фундаментальные изменения в свой инвестиционный портфель. Они могут сочетать краткосрочные, среднесрочные и долгосрочные индикаторы для подтверждения смены тренда

Некоторые же инвесторы выдают желаемое за действительное и уделяют внимание лишь одному аспекту технического анализа, который выдаёт результаты, соответствующие их ожиданиям

Не учитывает фундаментальные показатели

Если вы полагаетесь исключительно на технический анализ, не учитывая фундаментальные показатели, будь то индекс, акция или какой-либо биржевой товар, это повышает ваши риски. Конечно, вам не обязательно торговать на фундаментальных показателях, но всегда стоит ознакомиться, какие из них оказывают влияние на интересующий вас индекс или другой тип инвестиции.

Важно учитывать краткосрочные, среднесрочные и долгосрочные тренды

Применяя технический анализ, вы заметите, что краткосрочные и долгосрочные тренды могут отличаться. Одни трейдеры инвестируют в краткосрочные движения индекса, а другие выберут более долгосрочный подход, игнорируя краткосрочную волатильность. В любом случае полезно учитывать основной долгосрочный и среднесрочный тренд, даже если вы торгуете на относительно коротких колебаниях.

Факторы фундаментального анализа

На каждом из перечисленных этапов анализа инвестор должен учитывать множество факторов, которые тем или иным образом влияют на стоимость компании. Они подразделяются на две группы: качественные и количественные.

Количественные факторы имеют числовое значение и используются, например, при расчете мультипликаторов: выручка компании, прибыль, свободный денежный поток. Качественные факторы не имеют числового значения, однако аналитики могут оценить их по балльной системе. К этой группе относятся страна, в которой зарегистрирована компания, влияние собственников бизнеса на его работу, управление.

К основным факторам, которые нужно принимать во внимание при фундаментальном анализе, относятся:

Финансовые показатели. В фундаментальном анализе это самый главный фактор, влияющий на стоимость компании и ее ценных бумаг. Если компания работает эффективно, у нее большая выручка и прибыль, меньше долг, а прирост капитала выше, чем у других. Эти показатели влияют на стоимость компании на рынке, а также на котировки ее акций.

Макроэкономические условия и показатели. Это, например, уровень инфляции, процентные ставки, в том числе ключевая ставка, а также ВВП. Выбирая компании из одной и той же отрасли или со схожими мультипликаторами из разных стран, инвестор скорее купит акции компании из страны с более низкой инфляцией и ставками и растущим ВВП.

Отраслевая принадлежность и отраслевая среда. Отраслевую принадлежность нужно учитывать при сравнении инвестиционной привлекательности ценных бумаг эмитентов из разных отраслей экономики

В основе работы компаний из разных секторов экономики лежат совершенно разные бизнес-модели, что важно учитывать при фундаментальном анализе. Также инвестору нужно оценивать отраслевую среду, то есть нынешнее и ожидаемое состояние отрасли

Каждый сектор экономики может проходить через период подъема и период спада. Если у двух компаний одинаковые мультипликаторы, но одна из них работает в секторе, который находится в подъеме, а другая — в отрасли, переживающей спад, инвестор посчитает более привлекательной первую.

Сезонность. Производство товаров и их продажи развиваются циклично, поэтому и котировки на фондовом рынке циклично растут или снижаются. Есть отрасли экономики, в которых показатели компании будут зависеть от времени года. К ним относятся туризм, сельское хозяйство, торговля, производство удобрений. Летом такие отрасли будут получать основную выручку, а в зимний сезон показатели компаний будут снижаться.

Корреляция. Финансовые показатели компаний из некоторых секторов рынка зависят от изменения цен на их продукцию. Например, акции нефтедобывающих компаний будут расти вместе с повышением нефтяных котировок и, наоборот, перейдут к снижению с падением цен на сырье. Изменения котировок акций в этих отраслях могут быть сильнее, чем по рынку в целом.

Размеры компании и ее доля рынка. Инвестор должен оценивать, какой вес рассматриваемая компания имеет на рынке. Если это крупная компания с большой долей рынка, она будет более устойчивой к потрясениям, а вложения в нее будут более надежными. При этом компании с меньшей долей могут показать больший рост котировок за счет большего потенциала масштабирования.

Стоимость акций. Для сравнения стоимости акций различных компаний важно использовать мультипликаторы — коэффициенты, которые позволяют оценить, например, сколько прибыли компания заработала на одну акцию. Применение мультипликаторов важно, потому что у двух компаний из одной отрасли могут быть различное количество акций и разная выручка. Например, мультипликатор компании с миллиардной прибылью и большим количеством акций может быть меньше показателя компании с миллионной выручкой и меньшим числом бумаг. Т. е. инвестору будет интереснее вкладываться во второй вариант, чем в первый.

Менеджмент и качество менеджмента. Работа компании и ее финансовые показатели зависят в том числе от эффективности управления ею, поэтому менеджмент — это важный фактор в фундаментальном анализе. Новость о смене топ-менеджера может сильно повлиять на котировки акций компании. Поэтому при смене ключевого управленца инвестору нужно вносить поправки в свой анализ бизнеса.

Технический анализ — простыми словами

Теханализ предлагает трейдеру целый ряд паттернов (фигур технического анализа), которые представляют собой не что иное как предвестников того или иного ценового движения. Например, существует ряд разворотных фигур, после отображения которых, на ценовом графике с большой долей вероятности происходит разворот цены сверху вниз («голова и плечи», «двойная вершина» и т.п.). Существуют фигуры говорящие трейдеру о вероятности разворота цены вверх («перевернутая голова и плечи», «двойное дно» и т.п.). Есть целый ряд фигур говорящий о продолжении существующей тенденции (различные «флаги», «вымпелы» и пр.). Использование этих паттернов основано еще на одном постулате технического анализа, который гласит, что история повторяется.

В техническом анализе широко используются такие понятия как тренд, флет, уровень сопротивления, уровень поддержки, канал цен. Все эти понятия соответственно находят свое графическое отражение на ценовых графиках. Помимо этого в теханализе применяют различные уровни, основанные на числах Фибоначчи и на волновой теории Элиота. Они в свою очередь также строятся на графиках движения цен, которое, по мнению технических аналитиков, подчинено определенным тенденциям.

Отдельно хочется упомянуть о таком разделе технического анализа как анализ японских свечей. Этот анализ основан на графике типа японские свечи и также ищет закономерности между отдельными устойчивыми комбинациями свечей и дальнейшим движением цены. Этот вид анализа довольно старый и пришел к нам из средневековой Японии. К классическому техническому анализу рынка он был присоединен только в прошлом веке благодаря его широкой популяризации на Западе.

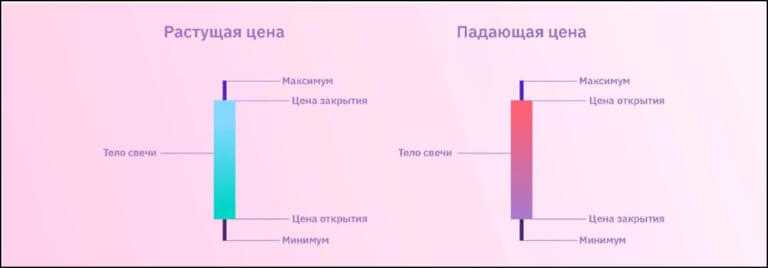

График типа «Японские свечи»

График типа «Японские свечи»

Для упрощения теханализа рынка создан целый ряд индикаторов. Индикаторы технического анализа, включая в себя несколько параметров взятых с ценового графика (например, цена закрытия, цена открытия, объёмы и др.) выдают на их основе простую интерпретацию в виде линии или гистограммы, которая легко расшифровывается, давая трейдеру ответ на вопрос покупать, продавать или подождать. Как правило, индикаторы используют в качестве подтверждающих сигналов, и используют не один, а сразу несколько индикаторов дополняющих друг друга.

Технического аналитика не волнуют причины, по которым цены начинают двигаться в том или ином направлении, ведь цена уже всё учла

Для него важно отследить эти тренды или найти закономерности в виде паттернов и обозначить границы движения цены. Он знает, что войдя в позицию у одной из границ движения цены и закрыв ее у другой, он сделает свою прибыль