Самое важное в 2021 году для тех, кто использует онлайн-кассу

- С 2021 года перестал действовать налоговый режим ЕНВД (единый налог на вменённый доход) и все компании должны выбрать другой. Для опоздавших, согласно , продлили переход до конца марта.

- Кроме того, с 1 февраля 2021 года изменились правила оформления чека: в нём обязательно должно быть прописано полное наименование товара, количество, цена за единицу и итоговая сумма по позиции. Требования к оформлению кассовых чеков изложены .

- С марта текущего года упрощается процедура получения налоговых вычетов по НДФЛ (имущественных и инвестиционных). В личный кабинет налогоплательщика на сайте ФНС будут подтягиваться данные ККТ, и оформить вычет можно будет в один клик. В дальнейшем планируется ввести аналогичную систему формирования вычета на лекарства.

- С 1 июля заканчивается отсрочка для ИП, которые реализуют товары своего производства и (или) работают без наёмных работников. В течение 30 дней с этой даты они должны подключить онлайн-кассу.

- С 6 августа продавцы маркированных товаров должны обзавестись новыми фискальными накопителями (ФН), которые поддерживают обновлённый формат фискальных документов, утверждённый соответствующим ФНС. Онлайн-касса при этом не меняется. За использование старого ФН предусмотрен штраф 5000–10 000 рублей.

Прекращение моратория

Реформа по внедрению онлайн-касс для бизнеса проходит уже три года. На сегодня в нашей стране работает более 3,3 млн касс. Все основные налогоплательщики уже перешли на кассы, остались неохваченными лишь некоторые сферы — например, продажа водителем или кондуктором билетов в салоне общественного транспорта и сфера ЖКХ.

Обе группы получили мораторий на штрафы до 1 июля 2020 года. В связи с этим часть представителей бизнеса отложила переход на онлайн-кассы. Но стоит отметить, что мораторий не дает возможности работать без онлайн-касс, а всего лишь подразумевает отсутствие штрафов за их неправильное применение.

До июля 2021 года на кассы должны перейти и те, кто ранее получил отсрочку — ИП, осуществляющие продажу товаров собственного производства или оказывающие услуги и не имеющие сотрудников в штате.

Информационный ресурс для хранения чеков

Найти свой чек станет проще

В проекте предусмотрено 2 варианта передачи покупателю электронного чека.

С согласия покупателя в момент расчета на предоставленные покупателем контакты пользователем ККМ могут быть отправлены сведения о кассовом чеке, позволяющие покупателю:

— бесплатно получить электронную форму кассового чека с информационного ресурса в сети Интернет, используя полученные сведения о чеке (регистрационный номер ККТ, сумма, дата и время расчета, фискальный признак документа);

или

— получить электронную форму кассового чека через информационный ресурс уполномоченного органа на основании предоставленных контактов (телефон, почта).

Указанные информационные ресурсы могут быть полезны в том случае, если покупателю потребуется подтвердить расходы, например, для получения налогового вычета, а бумажной формы кассового чека у него не окажется. Для этого требуется пройти регистрацию (подтвердить телефон и почту) на сервисе МОИ ЧЕКИ ОНЛАЙН, после чего можно будет просматривать и скачивать все чеки, в которых были указаны ваши контакты как покупателя. Для устройств на андроиде имеется приложение с тем же названием. Контакты покупателя могут быть получены на основании предъявленной карты торговой сети или из учетной системы продавца.

Если требуется просто проверить кассовый чек, то можно воспользоваться предоставляемым ФНС .

Проверить и получить электронную форму кассового чека можно также у оператора фискальных данных. Например, сервис проверки кассовых чеков ОФД Такском по фискальному признаку и сумме чека найдет его и отправит на указанную вами почту.

Что говорит нам 54-ФЗ?

Применение контрольно-кассовой техники регулируется Законом от 22 мая 2003 года «О применении контрольно-кассовой техники» (54-ФЗ). В статье 1.2 четко прописана обязанность продавца предоставить покупателю документ, подтверждающий расчет (кассовый чек). Это требование распространяется как на наличные платежи, так и на платежи с помощью электронных средств (например, карт или Системы быстрых платежей). Таким образом, для всех торговых предприятий, на которых в настоящее время распространяется действие Закона 54-ФЗ — они обязаны ли они выдавать чек при оплате картой.

ВАЖНО! Если у компании есть онлайн-касса, но она давно не используется, это повод для налоговых органов начать проверку. С 1 января 2023 отменен мораторий на проверку бизнеса

Надзорные ведомства долго ждали этого момента. Поэтому рекомендуем вам соблюдать кассовое законодательство во избежание ответственности.

Некоторые организации и индивидуальные предприниматели сохраняют возможность работать без кассового аппарата, выдавая бланки строгой отчетности.

В зависимости от того, производится ли оплата банковской картой на терминале или в интернете, кассовый чек должен быть выдан на бумажном носителе или в электронном виде. Для отправки последнего предпринимателю необходимо заранее знать адрес электронной почты или номер мобильного телефона покупателя. Если личных данных клиента не будет, это считается нарушением порядка применения кассовых аппаратов, по которому ФНС налагает на магазин штраф в соответствии с частью 4 статьи 14.5 КоАП РФ (письмо ФНС № АБ-4-20/11987 от 25 августа 2021 года).

Мнимые расчёты. Это несуществующие операции, в том числе расчёты по несуществующим обязательствам, которых на самом деле не было.

Например, мы пробили по кассе продажу автомобиля, но деньги на самом деле не получили. Или получили, но автомобиль на самом деле не продали. Такие расчёты по кассе пробивать запрещено.

Притворные расчёты. Это операции, которые провели, чтобы прикрыть какие-то другие операции. Допустим, мы пробили продажу автомобиля через кассу, а на самом деле под видом автомобиля был самолёт.

По каким признакам и как именно будут определять притворность и мнимость, только предстоит определить налоговой. Какое будет наказание, тоже неясно. Ждём разъяснений.

Претензии со стороны контролирующих органов могут обуславливаться различными обстоятельствами. Помимо уже упомянутого технического несоответствия оборудования, рассматриваются также следующие правонарушения:

- Несоблюдение регламента первичной и повторной регистрации, включая ограничения по срокам. Влечет за собой предупреждение либо взыскание на сумму до 3 000 (для организаций — до 10 000 рублей).

- Непредставление или несвоевременное предоставление информации и документации, запрашиваемой представителями налоговой службы. Предусматривает аналогичные санкции.

- Продажа без чека — ответственность за неприменение ККТ в виде штрафа для ИП и должностных лиц доходит до двух, для юридических субъектов — до десяти тысяч руб. за каждый выявленный случай.

Стоит отметить, что сам по себе факт наказания не является основанием для освобождения виновника от обязательства по исправлению нарушений. В соответствии с законом срок давности для привлечения равен одному году — отправной датой для отсчета периода определяется день фактического совершения проступка, а при рассмотрении дел, связанных с длящимися правонарушениями — момент выявления контролирующими органами.

Правила применения ККТ планируют перенести в Налоговый кодекс. Проект разработал Минфин и поправки должны вступить в силу с 1 января 2021 года.

В Налоговый кодекс добавят новый раздел «Оперативный контроль». В нем решили закрепить правила применения ККТ, перечень контрольных мероприятий и ограничительных мер, а также ответственность за нарушения в сфере ККТ. Часть правил перенесут из Закона 54-ФЗ, но появятся новые положения и штрафы.

Штрафы за расчет без фиксации закрепят в НК. Появятся также новые штрафы за фиксацию мнимых и притворных расчетов и отсутствие наименования маркированного товара.

Кроме того, размеры действующих штрафов пересмотрят. Как изменится ответственность за нарушения при работе с кассами, мы привели в сравнительной таблице.

Блокировки за нарушения при работе с ККТ

Минфин предложил установить помимо штрафа еще и ограничительные меры для тех, кто нарушает кассовые правила. В проекте даже определили, при каких условиях налоговики смогут принимать новые меры.

В числе таких обеспечительных мер:

- приостановление операций по счетам в банке;

- ограничение доступа к сайту, социальным сетям, блогам в сети интернет, страницы абонента сервиса обмена мгновенными сообщениями – в отношении организаций и ИП, которые продают товары, работы, услуги в сети интернет;

- приостановление торговли через стационарные торговые объекты.

Подсказка от Системы Главбух

Онлайн-кассы должны применять организации и ИП при расчетах с другими юридическими и физическими лицами. Однако пробивать чеки нужно не во всех случаях. Все зависит от способа оплаты и вида расчета.

Новые кассовые понятия

В проекте предложили переписать основные понятия про ККТ. Можно выделить две группы. Первая – расчетный чек и фиксация расчетов. По задумке Минфина вместо понятия «применение контрольно-кассовой техники» в России должно появится понятие – «фиксация расчетов».

Организации и ИП будут фиксировать расчеты с помощью кассовых или расчетных чеков. Расчетный чек – первичный учетный документ, который продавец формирует в электронной форме через информационный ресурс на сайте ФНС.

В проекте есть и еще два новых понятия – «мнимые» и «притворные» расчеты. Это вторая группа.

Мнимый расчет – это несуществующий расчет, по которому была фиксация лишь для вида. Под притворным расчетом понимают расчет, в отношении которого была фиксация вместо фиксации другого расчета с целью прикрыть его.

По проекту организации и ИП не вправе проводить такие расчеты. Более того, чиновники придумали новые штрафы за фиксацию мнимых и притворных расчетов.

Новые налоговые проверки

Поправки вводят новый вид налоговых проверок – оперативные проверки. В рамках оперативной проверки будут контролировать фиксацию расчетов и полноту учета выручки.

Прописали перечень мероприятий, которые инспекторы вправе проводить в рамках оперативной проверки: контрольные закупки, наблюдение и т. д. По результатам проверки будут составлять акт и выносить решение.

Закон о моратории на штрафы за отсутствие онлайн-касс

С 01.07.2019 еще больше видов индивидуальных предпринимателей обязано совершить переход на ККТ. Для них штрафы за ее отсутствие довольно внушительные. Именно с этой даты начинается третий по счету этап перехода российских предпринимателей на онлайн-кассы нового образца. Чиновники, продвигающие законопроект, побеспокоились о том, чтобы все предприниматели успели перейти на новую технику и настроить ее для работы.

Более того, Федеральная налоговая служба попросту не справится с одновременной регистрацией и оформлением около трех миллионов предпринимателей. Именно поэтому оперативно были внесены поправки в КоАП РФ, которые установили мораторий на штрафы за отсутствие онлайн-касс до 01.07.2020.

Важно! Заявление, направленное на создание моратория на штрафы при отсутствии кассовых аппаратов, было сделано в процессе обсуждения во втором чтении поправок к ФЗ № 54. Далее закон будет рассматриваться в третьем чтении

Депутаты отметили, что решение ввести закон с 1 июля предполагает не только отсутствие штрафов и административной ответственности за неиспользование онлайн-касс на год вперед, но и возможность предпринимателям и простым людям не бояться того, что их накажут. В течение года можно будет все уладить и перейти на режим работы, определенный законом. Это означает, что с 1 июля 2019 года некоторых ИП не будут штрафовать за отсутствие онлайн-касс. Более того, в третьем чтении был принят закон с поправками, приостанавливающими действие нескольких частей статьи 15.4 КоАП РФ за неиспользование ККТ

Отмена штрафных санкций не освобождает от того, что к определенному сроку ККТ должны быть установлены

Отмена штрафных санкций не освобождает от того, что к определенному сроку ККТ должны быть установлены

Штрафы и зоны риска

Для тех, кто обязан был перейти, но так и не перешел на онлайн-кассы, увеличивается вероятность быть оштрафованным за нарушение законодательства.

Дело в том, что ФНС проводит проверки и выявляет зоны риска. Это реализуется в том числе с помощью мобильного приложения налоговой по проверке чеков и дополнительных коммерческих сервисов по сбору чеков с предоставлением кешбэка.

Эти меры направлены на повышение бдительности обычных покупателей и содействие в проверках выдачи чеков потребителям, а также отправки электронного чека в ФНС. Уже сейчас налоговая проверяет более 2 млн чеков в день.

Что такое неприменение ККТ

Надо учитывать, что под неприменением ККТ понимается не только фактическое неприменение ККТ, т.е. непробитие кассового чека, но и применение контрольно-кассовой машины, не зарегистрированной в налоговых органах, использование ККТ, не включенной в реестр контрольно-кассовой техники, а также пробитие кассового чека с указанием суммы, менее уплаченной покупателем.

Эти формулировки из Постановления Пленума ВАС от 31.07.2003 №16 сохраняют свою актуальность до сих пор. Последнее определение неприменения ККТ (указание в чеке суммы, менее уплаченной) вкупе с появившимися в 2019 году безденежными формами расчета открывает большой простор для фантазии.

Новые фискальные документы для выбытия маркированной продукции

Для производителей ФН и ККТ появится новая задача — доработать свои решения под требования 238-ФЗ, внесшего изменения в 54-ФЗ. Основные изменения касаются доработки решений для работы с маркированными товарами.

Законом предполагается использовать новые фискальные документы для выбытия маркированной продукции:

- запрос о коде маркировки,

- ответ на запрос,

- уведомление о реализации,

- квитанция на уведомление.

Появление новых документов необходимо будет поддержать как в ФН, так и ККТ, после чего провести их экспертизу и включить в реестр. Но пользователям беспокоиться пока не стоит — переход на новые требования возможен до середины 2021 года.

Применять, регистрировать, перерегистрировать кассы и ФН, не поддерживающие новые фискальные документы, можно будет до 6 августа 2021 году. Более того, если к этому моменту срок действия ключа фискального накопителя еще не закончится, можно будет продолжить работу (но без перерегистраций) до завершения службы ФН.

Штрафы за кассы отменили до конца 2020 года

Правительство отменило все штрафы для владельцев касс до 31 декабря 2020 года. Это значит, что инспекторы налоговой службы не будут штрафовать за то, что продавец не выдал чек покупателю или работает без онлайн-кассы. Но проверки не остановятся: инспекторы будут проверять бизнесменов, фиксировать нарушения и выставлять штрафы — с 1 января 2021 года.

Об изменениях для водителей, кондукторов и для сферы ЖКХ — 184 ФЗ

Правительство не будет штрафовать и проверять две категории предпринимателей до 1 октября 2020 года:

- водителей и кондукторов, которые перевозят людей и продают билеты в автобусах;

- тех, у кого бизнес в сфере ЖКХ.

Штрафы не будут выставлять, если перевозчик или фирма из сферы ЖКХ работают без кассы. Наказания за работу без кассы вступят в силу после 1 октября 2020 года.

Требования к кассам — статья 14.5 КоАП РФ

Все нарушения, за которые может оштрафовать налоговая, прописаны в статье 14.5 КоАП. Рассмотрим некоторые из них:

- работа без кассы;

- неправильно выбитый чек;

- работа с кассой, которая не соответствует требованиям ФНС, неправильно зарегистрирована или не отправляет чеки в налоговую;

- за повторное нарушение.

Налоговая будет проверять кассы в этом году, записывать все нарушения, а потом в начале следующего года пришлет сразу все штрафы.

Кассы на любой вкус

Подберем оптимальный способ оплаты для вашего бизнеса

Узнать

Как получить максимум

Опыт внедрения онлайн-касс в России на данный момент уникален. Даже промежуточные результаты цифровизации, которые были представлены ФСН РФ на Всемирном конгрессе по информационным технологиям, получили высокий положительный отзыв от международных коллег.

Впереди масштабная оптимизация, и пока у всех игроков рынка есть время разобраться.

- Мораторий для ЖКХ и транспорта дает время в спокойном режиме протестировать систему без штрафов за неточности.

- Наличие онлайн ККТ и чека не гарантирует отсутствие штрафа. Фискализация с неточными данными (именем кассира, адресом и местом расчетов, ставки НДС) — это нарушение.

- Масштабы мониторинга ФНС продолжают расти. Для тех, кто был обязан перейти на онлайн-кассы, но так и не внедрил их в работу, возрастает риск попасть под штрафные санкции.

- Работа с маркированным товаром потребует дополнительной настройки оборудования и программного обеспечения до 1 марта. Утверждены форма бумажного и электронного чеков при продаже маркированного товара. В следующем году потребуется переход на специальный фискальный накопитель и обновление кассы.

- Внедрение онлайн-касс позволит сократить до минимума общение с ФНС и количество выездных проверок для честных предпринимателей.

- В перспективе — появление нового налогового режима «УСН-онлайн», позволяющего сократить налоговую отчетность.

Регистрация и перерегистрация ККТ по-новому

Упрощается процедура регистрации ККТ и ее перерегистрации в связи с заменой ФН

В заявлении о регистрации ККТ можно будет не указывать сведения, которые отправлены в ФНС через ОФД в отчете о регистрации. Датой подачи этих сведений считается дата передачи отчета оператору фискальных данных.

В заявлении о перерегистрации ККТ в связи заменой ФН можно будет не указывать сведения, которые содержатся в отчете об изменении параметров регистрации, отправленном в ФНС через ОФД. Датой подачи этих сведений считается дата передачи отчета оператору фискальных данных. Уже сейчас при перерегистрации ККТ через ОФД сведения из отчетов автоматически могут подтягиваться в заявление.

В случае, если в отчете о регистрации или об изменении параметров регистрации будут указаны не полные или недостоверные сведения, потребуется подать заявление прежним порядком в личном кабинете налогоплательщика.

Сохраняется возможность подачи заявления о регистрации и перерегистрации ККТ по любой причине через личный кабинет ОФД, а также добавляется возможность подачи заявления о регистрации и перерегистрации ККТ через портал Госуслуг и через изготовителя ККТ.

Удостовериться в том, что отчет о регистрации ККТ или отчет об изменении параметров регистрации передан ОФД можно несколькими способами:

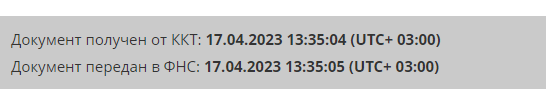

— в личном кабинете ОФД. Например, ОФД Такском в конце каждого ФД помещает информацию и времени его получения и отправки в ФНС;

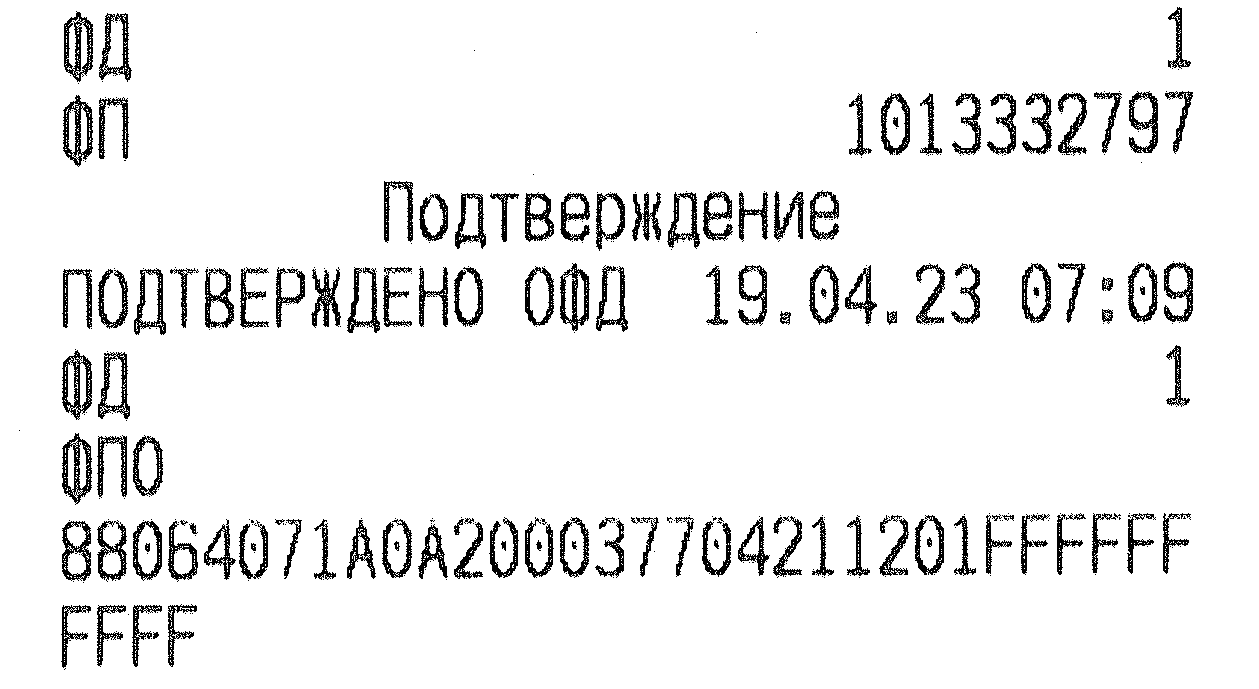

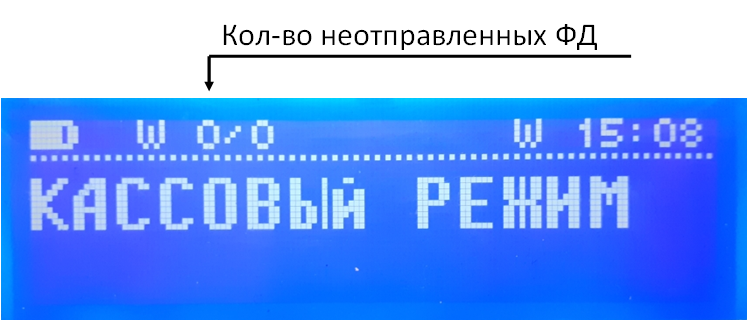

— на отчете по номеру ФД из фискального накопителя, который должен содержать подтверждение оператора (ФПО), или на дисплее кассы, например, ККТ Меркурий;

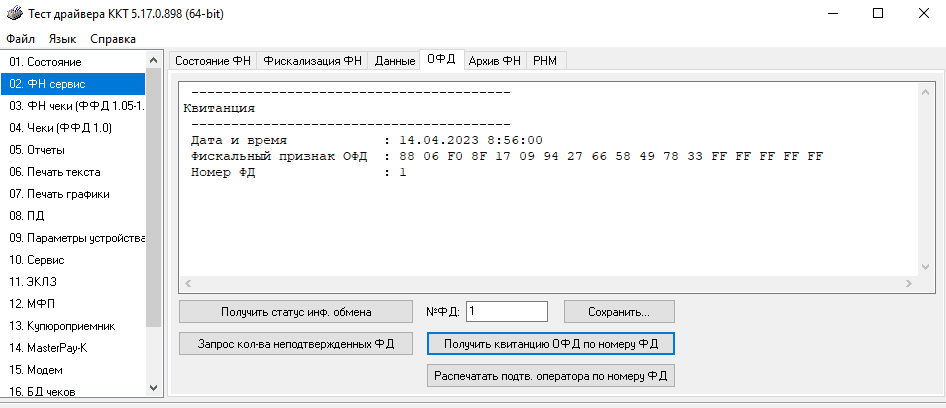

— в окне теста драйвера ККТ, например, ККТ Штрих;

— на других отчетах ККТ, образцы которых представлены страничке Как проверить отправку фискальных документов.

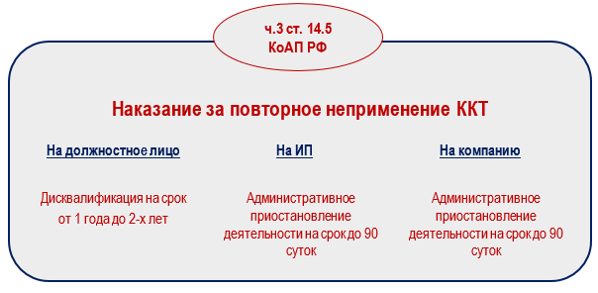

Повторное нарушение

Законодатели предусмотрели более строгие санкции при повторных ККТ-нарушениях:

Такие санкции применяются, если проведенные мимо кассы расчеты составили 1 млн рублей и более. Наказать могут сразу и должностное лицо, допустившее нарушение, и компанию.

На многие практические ситуации в кассовом законодательстве не найти прямого и однозначного ответа. Помогают в таких случаях разъяснения чиновников Минфина и налоговиков.

|

Вопрос |

Ответ с пояснением |

Ссылка на НПА, разъяснения Минфина и ФНС |

|

Должен ли продавец применить ККТ, если товар у него приобрело подотчетное лицо другой компании (ИП), оплатив его через интернет корпоративной картой? |

Продавец обязан применить ККТ. Если подотчетник компании (ИП) оплачивает товар корпоративной картой, ККТ применяют в том же порядке, что и при расчетах с физлицами |

Письмо Минфина от 10.07.2023 N 30-01-15/64228 |

|

Нужно ли применять ККТ при передаче товара потребителю через автомат без участия продавца и без оплаты покупки в момент передачи? |

Продавец обязан применять ККТ в составе автомата. Чек нужно выдать не позже передачи товара покупателю, в нем следует указать признак способа расчета «6» (выдача товара без оплаты в момент передачи с постоплатой в кредит) |

Письмо ФНС от 12.07.2023 N АБ-4-20/8841@ |

|

Нужно ли применять ККТ продавцам, освобожденным от применения кассы (например, в отдаленных и труднодоступных местностях), если они продают сахаросодержащие напитки? |

Нужно. С 01.07.2023 сахаросодержащие напитки признаются подакцизными товарами. При реализации таких товаров необходимо применять ККТ. Тем, кто пользовался освобождением от ККТ (например, в отдаленных и труднодоступных местностях), в случае продажи сахаросодержащих напитков необходимо было зарегистрировать ККТ до 01.07.2023 |

Федеральный закон от 21.11.2022 года N 443-ФЗ, Информация ФНС |

Если забыли чек

В случае с кассовыми чеками штрафуют по двум причинам:

- продавец выбил чек, но забыл его выдать, или забыл выбить чек. Штраф для ИП и должностных лиц — предупреждение или 2000 рублей, для ООО — предупреждение или 10 000 рублей;

- выбил чек, но в документе не все реквизиты или касса не зарегистрирована в налоговой: для ИП и должностных лиц — от 1500 до 3000 рублей, для ООО — от 5000 до 10 000 рублей.

Если клиент попросил выслать электронный чек на почту, а магазин не выслал — это то же самое, что продавец не выдал чек, поэтому штрафы такие же.

Налоговая может приехать с проверкой или отправить инспектора на контрольную закупку. Еще покупатели могут пожаловаться в Роспотребнадзор, что им не выдали чек или что в чеке неточные данные, — тогда налоговая тоже приедет с проверкой.

Ответственность за нарушение законов о ККТ

Ответственность за нарушение законодательства о применении онлайн-касс регламентируется Кодексом Российской Федерации об административных правонарушениях от 30.12.2001 № 195-ФЗ (в редакции от 29.05.2019).

Статья 14.5. Продажа товаров, выполнение работ либо оказание услуг при отсутствии установленной информации либо неприменение в установленных федеральными законами случаях контрольно-кассовой техники:

2. Неприменение контрольно-кассовой техники в установленных законодательством Российской Федерации о применении контрольно-кассовой техники случаях –влечет наложение административного штрафа на должностных лиц в размере от одной четвертой до одной второй размера суммы расчета, осуществленного без применения контрольно-кассовой техники, но не менее десяти тысяч рублей; на юридических лиц — от трех четвертых до одного размера суммы расчета, осуществленного с использованием наличных денежных средств и (или) электронных средств платежа без применения контрольно-кассовой техники, но не менее тридцати тысяч рублей.

3. Повторное совершение административного правонарушения, предусмотренного частью 2 настоящей статьи, в случае, если сумма расчетов, осуществленных без применения контрольно-кассовой техники, составила, в том числе в совокупности, один миллион рублей и более, –

влечет в отношении должностных лиц дисквалификацию на срок от одного года до двух лет; в отношении индивидуальных предпринимателей и юридических лиц — административное приостановление деятельности на срок до девяноста суток.

4. Применение контрольно-кассовой техники, которая не соответствует установленным требованиям, либо применение контрольно-кассовой техники с нарушением установленных законодательством Российской Федерации о применении контрольно-кассовой техники порядка регистрации контрольно-кассовой техники, порядка, сроков и условий ее перерегистрации, порядка и условий ее применения –

влечет предупреждение или наложение административного штрафа на должностных лиц в размере от полутора тысяч до трех тысяч рублей; на юридических лиц — предупреждение или наложение административного штрафа в размере от пяти тысяч до десяти тысяч рублей.

5. Непредставление организацией или индивидуальным предпринимателем информации и документов по запросам налоговых органов или представление таких информации и документов с нарушением сроков, установленных законодательством Российской Федерации о применении контрольно-кассовой техники, –

влечет предупреждение или наложение административного штрафа на должностных лиц в размере от полутора тысяч до трех тысяч рублей; на юридических лиц — предупреждение или наложение административного штрафа в размере от пяти тысяч до десяти тысяч рублей.

6. Ненаправление организацией или индивидуальным предпринимателем при применении контрольно-кассовой техники покупателю (клиенту) кассового чека или бланка строгой отчетности в электронной форме либо непередача указанных документов на бумажном носителе покупателю (клиенту) по его требованию в случаях, предусмотренных законодательством Российской Федерации о применении контрольно-кассовой техники, –

влечет предупреждение или наложение административного штрафа на должностных лиц в размере двух тысяч рублей; на юридических лиц — предупреждение или наложение административного штрафа в размере десяти тысяч рублей.

Чек за расчет с контрагентом по безналу

Под фиксацией расчетов будет подразумеваться по сути, использование ККТ или формирование расчетных чеков. Последнее – это будет первичный учетный документ, формируемый через сайт ФНС. И, казалось бы, это понятие вводится с прицелом на самозанятых – но не только: расчетные чеки смогут формировать юрлица и ИП на УСН при расчетах с другими юрлицами и ИП по безналу. Это освободит от применения ККТ.

Отсюда возникает вопрос: а не обяжут ли вообще всех остальных юрлиц и ИП формировать чеки ККТ при расчетах по безналу? Условия о том, что такой расчет – не расчет (как сейчас в 54-ФЗ), в проекте не найдено. В перечне случаев освобождения от фиксации такого безнала тоже не обнаружено.

Также в НК появятся определения «кассового чека», «чека коррекции» и другие. По всей видимости, канет в лету такое понятие, как блан строгой отчетности (БСО). Кроме правок, вносимых во многие существующие статьи НК, в нем появится новый раздел V.3. Туда перекочует почти весь понятийный аппарат из закона 54-ФЗ, да и вообще многие его нормы.

В каких случаях потребуется ведение онлайн-кассы?

После вступления в силу поправок к 54-ФЗ сфер, где не требуется наличие онлайн-кассы практически не остается.

Онлайн-касса является обязательной для:

- ИП и юридических лиц на ЕНВД, которые оказывают бытовые услуги, сдают помещения в аренду, проводят работы в автосервисе,

- ИП на ЕНВД и патентной системе, работающие в сфере общепита, но не имеющие сотрудников, оформленных по трудовому договору. Например, владельцы киосков по продаже продуктов питания, кофе, фаст-фуда, которые работают самостоятельно.

- ИП, имеющие торговые автоматы без наемных сотрудников, в том числе и собственники вендинговых автоматов, например, по продаже бахил, кофе, упакованных продуктов питания. В этом случае в обязательном порядке на корпусе автомата должен быть указан его заводской номер в доступном месте, чтобы покупатели могли его найти не прилагая особых усилий.

- Предприниматели, которые проводят безналичные расчеты, то есть все онлайн-магазины и площадки по продаже в интернете.

- Некоторые индивидуальные предприниматели на патентной системе налогообложения, которые оказывают услуги по ремонту машин и оборудования, пассажирским и грузовым перевозкам, ветеринарии, по проведению спортивных занятий, охота и рыболовство, предоставление медицинских услуг, продажи в розничных магазинах площадью до 50 квадратных метров, организация общественного питания в помещениях без зала и с залом до 50 квадратных метров.

- Страховые агенты, кредитные организации, государственные и муниципальные библиотеки и платные парковки.

Стоит отметить, что ИП на УСН не получили освобождения от установки онлайн-касс.

Кроме того, без кассы после июля 2020 года смогут продолжать работать ИП, которые ведут свою деятельность в труднодоступной местности. Список таких регионов утвержден органами государственной власти субъектов РФ.

Без кассы могут пока работать предприниматели, работающие в медицинской и фармацевтической сфере в сельской местности, а так же те, кто ведет льготную деятельность

Льготы имеет:

- Уличная торговля (мороженое, квас, газеты, овощи),

- Подсобные рабочие,

- Работающие в сфере помощи незащищенным категориям людей, например, осуществляющие уход за больными или пожилыми людьми, присмотр за детьми,

- Предприниматели, сдающие квартиры вместе с парковочными местами, расположенные в многоквартирном доме, которые находятся в собственности ИП.

Вопросы по безденежной форме оплаты

При оплате наличными или в безналичной форме с предъявление платежного средства кассовый чек должен быть сформирован в момент расчета. При платеже в безналичной форме без предъявления платежного средства (по банку, через терминал и т.д.) допустимый разрыв между датой оплаты и датой формирования кассового чека установлен в п.5.4. ст.1.2. 54-ФЗ (не позднее рабочего дня, следующего за днем осуществления расчета, но не позднее момента передачи товара). При несоблюдении этих правил для избежания штрафа следует пробить кассовый чек коррекции, который может содержать в себе те же реквизиты, что и обычный чек. См. Мы будем бить теперь по-новому.

Если считать, что чек зачета предварительной оплаты нужно пробивать в момент отгрузки (оказания услуги), то возникают аналогичные вопросы:

- каков допустимый срок между датой отгрузки и датой формирования кассового чека с формой оплаты ПРЕДВАРИТЕЛЬНАЯ ОПЛАТА (АВАНС)?

- после какой задержки нужно будет оформлять уже не чек ПРИХОДА, а чек КОРРЕКЦИИ ПРИХОДА формой оплаты ПРЕДВАРИТЕЛЬНАЯ ОПЛАТА?

Эти вопросы с безденежной формой оплаты еще ждут своих разъяснений.

Право работать без онлайн-касс

Законопроект и его поправки обязывают использовать кассовую технику далеко не всех. Список ИП, которые могут работать без ККТ увеличился. В него вошли новые ИП и организации:

- оказывающие услуги по ремонту и покраске обуви;

- оказывающие услуги по ремонту одежды;

- изготавливающие изделия из металла и ключи;

- реализующие собственные изделия народного и художественного промысла;

- финансовые организации, работающие с ценными бумагами;

- кондукторы;

- организации, реализующие общественное питание в образовательных учреждениях;

- люди, разносящие еду и мелкие товары в вагонах поездов и электричек;

- предпринимателям, которые сдают в аренду собственные жилые помещения.

В новом чтении приняты поправки, расширяющие список ИП, которые могут не использовать ККТ

В новом чтении приняты поправки, расширяющие список ИП, которые могут не использовать ККТ

Некоторые ИП и организации, не применявшие онлайн-кассы ранее, могут не применять их и дальше. Среди них:

- реализующие печатные газеты или журналы в киосках;

- продающие напитки или мороженое на точках;

- реализаторы кваса, молока, рыбы из цистерн;

- продавцы сезонных товаров и овощей, фруктов (арбузов, дынь и тд.);

- продающие галантерею, книги и мануфактуру на разносе;

- реализаторы на розничных рынках, выставках и ярмарках;

- аптечные пункты, которые работают при фельдшерских пунктах в деревнях;

- аптечные пункты, работающие в больницах, находящихся в городах, где нет аптек;

- ИП, которые находятся в отдаленных деревнях и селах.

С недавнего времени индивидуальные предприниматели, реализующие товары или услуги в отдаленных местностях должны предъявлять чек или квитанцию по первому требованию.

Законопроект также обязал некоторых предпринимателей, ранее освобождавшихся от использования ККТ, установить онлайн-кассы. К ним относятся:

Плательщики налогов по ЕНВД, УСН и ПСН с 01.07.2019 должны обязательно использовать ККТ вне зависимости от формы предпринимательства. Об этом гласит ФЗ 290, статья 7.

ККТ удобна для использования всеми сторонами взаимодействия

ККТ удобна для использования всеми сторонами взаимодействия

Новая редакция статьи о неприменении ККТ

С июля 2019 года при отгрузке товара требуется пробивать еще один кассовый чек с зачетом внесенного ранее платежа. Об этом мы писали на странице Учет авансов и предоплат в кассовых чеках начинается 1 июля. Только вот беда – если в чеке отсутствует оплата наличными или безналичными, например, расчет проводится исключительно с зачетом предоплаты или в кредит, то для юридических лиц санкций в этом случае предусмотрено не было. Безденежные формы оплаты не попадали в поле действия ст.14.5 КоАП РФ.

И вот теперь эта досадная оплошность исправлена. В новой редакции ч.2 ст.14.5 КоАП РФ, вступившей в силу 11 августа 2020 года, фраза «с использованием наличных денежных средств и (или) электронных средств платежа» удалена, — теперь расчет любой формой оплаты без применения ККТ карается штрафом. В связи с этим возникает масса вопросов, о чем будет ниже.