Как формируется кредитный рейтинг

Цифровой балл формируется на основании истории заемщика и зависит от количества просрочек, запросов в бюро, общей долговой нагрузки, а также следующих параметров, единых для всех БКИ:

- возраст истории клиента. Чем дольше заемщик пользуется услугами кредитных компаний и чем дисциплинированнее погашает долговые обязательства, тем больше будет скоринговый балл. Из этого следует, что рейтинг заемщика с небольшим периодом выплаты (менее 1 года), будет оценен не слишком высоко;

- качество исполнения обязательств. Самый важный параметр при формировании кредитного рейтинга, который показывает насколько ответственно конкретный человек обслуживает свои заимствования. Просроченные платежи сроком дольше 30 дней способны существенно снизить количество баллов в кредитном рейтинге (скоринге);

- долговая нагрузка. Часто заемщики оформляют несколько банковских продуктов, данные о которых в обязательном порядке отображаются в БКИ. Действующие кредитные карты даже в случае их неиспользования способны снизить общий скоринговый балл;

- отсутствие кредитной истории. Если заемщик никогда до этого не оформлял и не выплачивал займы, то его скоринг будет равен нулю. Сказать, что это плохой рейтинг — нельзя, но все же банки не так охотно доверяют клиентам, которых невозможно оценить, как потенциальных заемщиков. При этом если человек уже брал заем в каком-то конкретном банке и вовремя его погашал, то доверие со стороны данного кредитора будет выше;

- количество запросов в бюро. Банки, работодатели и сами заемщики могут запрашивать информацию о кредитной истории с целью ознакомления. Но здесь стоит учесть тот факт, что количество таких обращений напрямую влияет на скоринг клиента. Старайтесь избегать одновременной подачи запросов нескольким кредиторам и прибегать к такой мере только при необходимости.

- возраст заемщика и социальное положение. Пенсионерам, студентам и другим не защищенным категориям людей (в плане финансового положения) кредитные учреждения неохотно выдают кредиты.

Как испортилась ваша кредитная история

Еще недавно банки сами проверяли заемщиков с помощью внутренних методик оценки платежеспособности, и тогда, действительно, можно было раскидывать заявки хоть в двадцать банков одновременно – это ни на что не влияло. Но сейчас многое поменялось, и автоматические скоринговые системы осуществляют проверку клиента во взаимодействии с общедоступными бюро кредитных историй.

Банки вообще не любят рисковать своими деньгами, а сейчас, когда хороших заемщиков осталось не так много – особенно. Когда потенциальный клиент одновременно оставляет много кредитных заявок, банк сразу это видит и начинает “подозревать” вас – может, вы срочно нуждаетесь в деньгах и у вас финансовые трудности. Конечно, вы можете вполне добросовестно искать лучшие условия. Но бездушная скоринговая машина этого не знает. По умолчанию она предполагает самое плохое, перестраховывается и заносит вас в группу риска. А рискованным клиентам банки денег не дают и в кредитах отказывают.

Эту информацию, о том, что вы оставили несколько кредитных заявок, банк мгновенно получает из бюро кредитных историй. База БКИ хранит всю информацию: сколько кредитов вы брали, как погасили и когда, есть ли просрочки и долги

И самое важное – бюро хранит не только историю взятых кредитов, но также запоминает все проверочные запросы на чтение кредитных историй со стороны банков. И передает эту информацию обратно в онлайн-режиме, каждый раз, как вы снова запрашиваете где-либо кредит

Все запросы попадают в БКИ мгновенно, поэтому, даже если вы отправите 10 онлайн-заявок за 10 минут, 9 банков из 10 прочитают, что вы только что попросили где-то кредит, и с большой долей вероятности откажут вам в деньгах.

Что делать с кредитом

Прекращение банком деятельности не означает, что заемщик может перестать выплачивать долг.

То есть заемщик, конечно, должен быть в курсе об изменениях в состоянии банка-кредитора. Но при этом необходимо в срок, согласно прежнему графику и по прежним реквизитам продолжать выплачивать кредит.

Со временем Центральный банк назначает другой банк в качестве конкурсного управляющего. В этом случае заемщик получает уведомление о смене кредитора – СМС-сообщение по номеру телефона, по электронной почте, почтовое уведомление на указанный адрес проживания.

В связи с ликвидацией, банк не имеет права требовать досрочного погашения, то же касается конкурсного управляющего. Но возможно исключение: если этот пункт о праве требования досрочной выплаты есть в кредитном договоре.

Заемщик может столкнуться с некоторыми сложностями:

• Невозможность оплаты кредита через кассу банка.

• В связи с назначением конкурсного управляющего и переводом заемщика на другой счет погашения кредита возможны временные задержки с оповещением заемщика о новом способе оплаты и адресе отделения банка.

• Пока заемщик продолжает платить на счет ликвидируемого банка, возможно взимание комиссии за перевод средств.

Ипотечный кредит

В случае с ипотечным кредитом, заемщик должен быть в разы внимательнее при ликвидации банка. Номер расчетного счета будет меняться дважды:

• Перед ликвидацией банка (общий счет);

• После назначения конкурсного управляющего (счет организации – конкурсного управляющего).

Заемщику следует самому следить за информацией о ликвидации, вся информация есть на сайте агентства по страхованию вкладов. Оплачивать ипотеку по новому счету следует в первый же платеж после ликвидации банка, поскольку уведомление может задержаться.

Чтобы заранее уменьшить риск неприятностей в процессе погашения кредита, следует внимательно отнестись к выбору кредитной организации.

Как выбрать надежный банк

Срок деятельности банка

Срок деятельности напрямую связан с суммой инвестиций, которая получена банком. Чем дольше кредитная организация существует на финансовом рынке, тем больше у нее может быть клиентов, готовых вкладывать в банк свои средства. Конечно, здесь могут быть исключения, но банк, действующий 10 лет потенциально более надежен, чем тот, который открылся всего два года назад.

Репутация банка

Банки обязаны публиковать информацию о финансовой отчетности за некоторый период времени

В документах следует обращать внимание на долю собственных средств банка – чем она выше, тем надежнее.

Кроме документов, следует обратить внимание на фактическое представительство банка – сколько в населенном пункте отделений банки, и для сравнения, проверить количество других кредитных организаций.

Рейтинг банка

Имеются в виду профессиональные рейтинги, которые учитывают не только популярность конкретной организации у заемщиков и вкладчиков, но состояние банка в зависимости от экономической ситуации в стране.

Чтение субъективных отзывов клиентов тоже станет полезным, поможет узнать некоторые «подводные камни».

Таким образом, при выборе банка для получения кредита, следует внимательно изучить информацию о надежности банка.

Как взять ипотеку с действующими кредитами

Для начала самостоятельно посчитайте, сколько денег уходит каждый месяц на все обязательные платежи, включая выплаты банку. Если оформлен потребительский кредит с равными ежемесячными платежами, всё довольно просто. Сложнее тем, кто пользуется кредитной картой, ведь сумма задолженности по ней может постоянно меняться в пределах установленного лимита.

Минимальный платёж по кредитке, в зависимости от условий по договору, составляет от 3% до 10% задолженности. То есть, к примеру, если по вашей карте установлен лимит 300 000 рублей, но вы израсходовали только 30 000, то и минимальный платёж рассчитывается от 30 000 — от фактически использованной суммы.

Но если вы хотите взять ипотеку с действующими кредитами по картам, скорее всего, банк будет считать расходы по максимуму. Так в приведённом примере вам посчитают 10% от 300 000 рублей — максимального размера обязательного платежа со всей суммы кредитного лимита. Делается это на всякий случай, ведь вы в любой момент можете этим лимитом воспользоваться и исчерпать его.

Понятно, что при таких суммах ежемесячных расходов вероятность одобрения заявки на ипотеку окажется крайне невысокой. Поэтому перед тем, как её подавать, от кредиток лучше избавиться — не просто полностью рассчитаться с банком, но и расторгнуть кредитный договор: пока он действует, у вас сохраняется возможность использования кредитного лимита, а значит, при оформлении ипотеки он будет учитываться в полном объёме.

Пытаться скрывать от банка наличие кредитных карт — затея бессмысленная: эта информация отражена в кредитной истории, и она всё равно станет известна, а ложь заметно подпортит репутацию и снизит вероятность одобрения заявки.

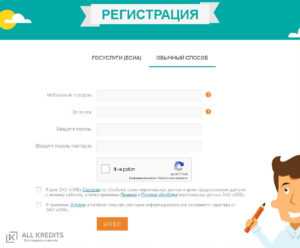

Шаг первый: регистрация

Из всех рассмотренных бюро ОКБ имеет, наверное, самую удобную и простую форму регистрации, сразу же предлагая пользователю на выбор два способа:

Из всех рассмотренных бюро ОКБ имеет, наверное, самую удобную и простую форму регистрации, сразу же предлагая пользователю на выбор два способа:

- Регистрация с помощью ЕСИА – единой системы идентификации и аутентификации, ключом для которой служит верифицированная учетная запись на портале «Госуслуги»;

- Обычный способ, при котором придется ввести мобильный телефон и электронную почту.

В случае использования ЕСИА регистрация займет не более минуты и не потребует никаких подтверждений контактных данных или дополнительных сведений. Всю необходимую информацию система получит с «Госуслуг», сразу же открывая доступ пользователю ко всем своим инструментам.

Подробнее остановимся на обычном способе, который от первого отличает необходимость подтверждения контактных данных – мобильного телефона с помощью СМС и электронной почты через письмо.

Подробнее остановимся на обычном способе, который от первого отличает необходимость подтверждения контактных данных – мобильного телефона с помощью СМС и электронной почты через письмо.

Помимо этого, зарегистрированному обычным способом пользователю придется столкнуться с необходимостью идентификации личности прежде, чем появится возможность получения кредитного отчета онлайн.

Репутация банка

Хорошая репутация и надежность банка важны не только при размещении депозита, но и при получении кредита. Яркие рекламные баннеры, раскрученный бренд и развитая филиальная сеть не гарантируют выгодных условий кредитования. При обращении в финансовую организацию изучите кредитную линейку. Банки, заинтересованные в повышении качества обслуживания и удержании заемщиков, создают оптимальные программы и тарифы с определенными льготами для конкретных категорий граждан: пенсионеров, зарплатных клиентов, мамочек в декрете и молодых семей, студентов и т.д. Это значит, что банк старается охватить широкую целевую аудиторию, и у каждого заемщика есть шанс получить нужную сумму.

Кредитный лимит

Клиенты с положительной кредитной репутацией практически в любом банке могут получить займ до 50-100 тыс. руб., независимо от уровня дохода.

Где еще взять кредит без справок о доходе ⇒

При запросе более крупной суммы финансовые организации в обязательном порядке запрашивают справки о доходах и ориентируются на размер ежемесячного официального заработка.

Займы под залог недвижимости не рекомендуется брать в маленьких и молодых банках, которые еще не успели подтвердить репутацию надежного кредитора — в отличие от обычных кредитов, займы с обеспечением несут для клиента двойной риск. При неисполнении обязательств должник может лишиться имущества.

Где можно взять кредит для безработных ⇒

Шаг второй: идентификация личности

Подробнее о том, как раз и навсегда можно избежать всех проблем с онлайн-ресурсами, использующими ЕСИА, можно прочитать в материале AllKredits «Госуслуги: от регистрации онлайн до паспорта».

Тем же, кто до сих пор такой процедуры не прошел, ОКБ, как и все другие ресурсы, получение услуг которых зависит от личных данных, предлагает идентифицироваться оффлайн способами:

Особое внимание стоит уделить тому, что при отправлении телеграммы подпись отправителя должна быть заверена сотрудником почтамта, от чего они всеми силами открещиваются. Мало того, уточнить стоимость услуги через горячую линию невозможно, а сами работники делают вид, что слышат об этом в первый раз

В итоге сама услуга будет стоить около 150 руб., а вся телеграмма обойдется более чем в 500.

С письмом все обстоит еще хуже. Само заверение подписи нотариусом недорогое – всего 100 руб., однако стоимость «правовой и технической работы», то есть набор письма, его распечатка и прочие «необходимые» услуги, будет составлять уже от 800 до 1000 руб. Ко всему этому прибавляется конверт, марки и уведомление. Итоговая цена услуги примерно 1500.

Умолчим о сроках и вежливости работников доблестного российского почтамта и очередях, которые необходимо будет выстоять. И еще раз напомним, что панацеей в таких случаях является подтвержденная учетка на портале «Госуслуги».

Как увеличить вероятность одобрения ипотеки

Даже при наличии высокого дохода, ипотека, добавляемая к кредиту, станет дополнительной нагрузкой на семейный бюджет — и банку важно убедиться, что вы способны с ней справиться. Бесспорно, хорошая кредитная история, подходящий возраст и официальное трудоустройство в крупной компании — весомые аргументы в вашу пользу, но дополнительные гарантии и в этом случае будут не лишними

Тем более стоит о них позаботиться, если доказательств платёжеспособности маловато.

Как повысить вероятность того, что ипотеку при наличии кредита одобрят:

- увеличить размер первоначального взноса;

- привлечь дополнительных созаёмщиков с высоким доходом и хорошей кредитной историей (по ипотеке допускается до 4 созаёмщиков, но для разных программ кредитования условия могут различаться);

- предложить в залог имеющуюся недвижимость (квартиру, дачу, земельный участок и т.д.);

- подавать заявку в тот банк, услугами которого вы уже пользуетесь: банки обычно более лояльны к своим постоянным клиентам;

- выбрать максимальный срок ипотеки, чтобы сократить размер ежемесячного платежа (выплатить ипотеку досрочно можно в любой момент, а вот уменьшить платёж впоследствии будет сложнее);

- найти дополнительные источники дохода или оформить документы, подтверждающие те доходы, что уже имеются;

- рассчитаться по всем задолженностям, если они есть (включая налоги, штрафы ГИБДД, коммунальные платежи и т.д.).

Также полезно проанализировать свои кредиты: сколько их, на какие суммы, под какие проценты, каков размер ежемесячных платежей и сколько времени ещё осталось их выплачивать.

Отличие кредитной истории от кредитного рейтинга (скоринга)

В России существует несколько бюро кредитных историй. Банки вправе самостоятельно выбирать, с какими из них сотрудничать. Некоторые финансовые учреждения передают информацию о своих заемщиках сразу в несколько бюро. Так формируется кредитная история субъекта, которая прямым образом влияет на одобрение новых займов.

Многие ошибочно путают такие понятия, как «кредитный рейтинг» и «кредитная история», приравнивая их. По этой причине разъясним отличия:

- Кредитная история формируется на основании данных, передаваемых банками и другими финансовыми организациями. В ней содержатся персональные данные человека (субъекта кредитной истории), общая информация о количестве действующих и погашенных займов, а также информация о наличии или отсутствии просрочек по платежам.

- При принятии решения о выдаче кредита или займа банки опираются на информацию, указанную в кредитной истории заемщика. Сформированный отчет расскажет о том, были у человека просрочки и сколько они длились, передавались ли договоры коллекторам и были ли по ним судебные решения, была ли процедура банкротства физического лица.

- Кредитный рейтинг (скоринг) — балл, который может быть как высоким, так и низким. При этом в каждом бюро этот скоринговый показатель отличается. Все дело в том, что разные БКИ самостоятельно формируют свой рейтинг, поэтому он носит исключительно информационный характер.

Кредитная история состоит из следующих частей:

- титульная часть (в которую входят персональные данные заемщика: ФИО, паспортные данные, ИНН и СНИЛС);

- основная часть. В ней содержится информация о текущих обязательствах перед кредиторами и вступивших в силу решениях суда о взыскании денежных средств, банкротстве, а также скоринговый балл заемщика, если БКИ его рассчитывает;

- информационная часть, в которой содержится сведения о том, подавал ли субъект кредитной истории заявки на получение финансирования, на какие именно программы, какие были результат рассмотрения (положительные или отрицательные);

- закрытая часть, которую видит только заемщик. В ней указана информация о том, кто запрашивал кредитную историю человека и кто передавал в нее информацию.

В законе о кредитных историях нет четких требований о том, как ее оформлять. Поэтому многие бюро публикуют на своих сайтах информацию о том, как читать полученный отчет. С примерами кредитных досье из разных БКИ Вы сможете ознакомиться ниже. Также необходимо отметить, что крупные банки самостоятельно проводят скоринг, не опираясь на рейтинг, полученный из бюро (т.е. рейтинг, который отображается в кредитных отчетах, полученных из БКИ, нужен скорее для справки, чтобы заемщик мог оценить свои шансы на получение заимствований).

Как получить кредит, если другие банки отказывают?

Если вы уже обратились в несколько банков за кредитом и получили отказы, не отчаивайтесь. Есть несколько альтернативных способов получить кредит даже в том случае, если другие банки отказывают.

1. Обратитесь в микрофинансовую организацию (МФО). МФО предоставляют маленькие кредиты на короткий срок, обычно до нескольких месяцев. Однако, процентные ставки у МФО обычно выше, чем в банках, поэтому необходимо внимательно изучить условия и проценты, прежде чем брать кредит.

2. Возьмите кредит у ломбарда. Ломбарды предоставляют кредиты под залог ценных вещей, таких как золото, электроника, автомобили и другие ценности. Процентные ставки в ломбардах также выше, но это может быть вариант для тех, кто имеет ценности, которыми можно заложить.

3. Попросите у кого-то поручительство. Если у вас есть родственники, друзья или знакомые с хорошей кредитной историей, вы можете попросить их стать поручителями по вашему кредиту. Поручительство может быть решающим фактором для банка или другой кредитной организации, чтобы предоставить вам кредит.

4. Поищите льготные программы. Проверьте, есть ли в вашем регионе или стране льготные программы кредитования для определенных категорий граждан, таких как молодые семьи, ветераны, предприниматели и другие. Такие программы могут иметь более гибкие требования и помочь вам получить кредит.

5. Улучшите свою кредитную историю. Если у вас были проблемы с кредитной историей или низкий кредитный рейтинг, возможно, стоит поработать над его улучшением. Погасите задолженности, платите счета вовремя и внимательно относитесь к своим финансовым обязательствам. После этого, через некоторое время, вы можете повторно обратиться в банк за кредитом и получить положительное решение.

Не забывайте, что важно подходить к выбору кредитной организации ответственно и изучать все условия и процентные ставки перед оформлением кредита. Будьте осторожны с частными кредиторами, которые могут предлагать вам кредиты с высокими процентными ставками и непонятными условиями

Всегда уточняйте все моменты и готовьтеся курьерский по сопутствующим затратам и платежам, чтобы избежать финансовых проблем в будущем.

Аттестат зрелости: как узнать свою кредитную историю и рейтинг

Кредитный рейтинг — это численный показатель финансового здоровья человека, свидетельствующий о его кредитоспособности и благонадёжности. Хороший рейтинг, по сути — респектабельная визитная карточка, которая обеспечивает успешное сотрудничество с кредитными организациями — банками и МФО. Этот показатель рассчитывается на основе кредитной истории. Специальный алгоритм анализирует долги заёмщика, частоту обращений за займом, платежи, просрочки и многое другое. В итоге каждому присваивается рейтинг, то есть оценка в диапазоне, который определяет создатель методики.

Узнать свой рейтинг можно, авторизовавшись на сайтах ведущих бюро кредитных историй —НБКИ,ОКБ, «Эквифакс» и других. Услуга бесплатна. Нужно учитывать, что у каждого БКИ своя методика анализа клиентов, так называемый скоринг. Поэтому не удивляйтесь, если ваш итоговый балл будет сильно отличаться от компании к компании.

Неразрывно с кредитным рейтингом соседствует и кредитная история — это полная статистика обращений в банки и микрокредитные организации, их отказы или одобрения по заявкам, имеющиеся долги и просрочки. Иными словами, вся ваша ответственность по заёмным деньгам под микроскопом.

Если рейтинг можно сравнить с визиткой, то кредитная история — настоящее личное дело

Чтобы выяснить, где находится ваша кредитная история, нужно направить соответствующий запрос вЦентральный каталог кредитных историйЦБ РФ. Наиболее простой способ сделать это — подать заявку через личный кабинет портала «Госуслуги», выбрав нужный пункт в разделе «Налоги и финансы». Список БКИ поступит в личный кабинет.

Информация из кредитной истории для обычного человека имеет в основном справочное значение. Но, анализируя её, можно гораздо лучше разобраться, что именно не нравится банкам в кандидатуре просителя. Если рейтинг можно сравнить с визиткой, то кредитная история — настоящее личное дело. Только доступ к нему для фигуранта открыт, и если обнаружится ошибка — можно обратиться бюро, там инициируют проверку данных. И поправят, если выявят несоответствие.

Впрочем, если вы собираетесь брать кредит, необязательно сразу же обращаться в кредитное бюро и узнавать свой рейтинг. Есть более простой и, главное, очень быстрый способ узнать свой«Кредитный потенциал». Этот бесплатный сервис позволит любому клиенту СберБанка не только оценить свои шансы на тот или иной кредит, но и получить исчерпывающую информацию о размере займа и процентной ставке, а также примерный размер ежемесячного платежа.

Для этого достаточно зайти в СберБанк Онлайн в сервис «Кредитный потенциал», выбрать желаемую сумму кредита и подтвердить свои персональные данные. Через пару минут вам придёт пуш-уведомление от СберБанка, в нём будут указаны все детали по кредиту. Расчёт будет актуальным в течение месяца.

Что означают баллы из кредитного рейтинга

Чем выше значение показателя кредитного рейтинга, тем лучше кредитная история в целом и выше шансы на получение финансирования. Банковские учреждения охотнее сотрудничают с теми заемщиками, которые зарекомендовали себя с положительной стороны. Граждане с высоким значением персонального кредитного рейтинга (ПКР) могут претендовать на льготные условия по кредитным продуктам и получать специальные предложения.

Кредитный скоринг — отличный инструмент для оценки, с помощью которого клиенты самостоятельно могут анализировать шансы на получение займов.

В разных бюро значение кредитного рейтинга по каждому заемщику может отличаться. Все дело в том, что БКИ формируют скоринговый балл только на основании имеющейся у них информации по конкретному субъекту (если заемщик брал кредит, ипотеку или другие заимствования в различных банках, то и информация о нем может храниться в разных БКИ).

Приведем параметры оценки портрета заемщика в наиболее крупных российских бюро.

Национальное бюро кредитных историй (НБКИ)

Наивысший балл, которого удостоены заемщики с идеальной кредитной репутацией — 850. Далее шкала выглядит так:

- 850-800 — высокий уровень ПКР;

- 701-799 — хороший кредитный рейтинг;

- 601-699 — среднее значение ПКР;

- 300 – 599 — низкий кредитный скоринг и минимальные шансы на получение финансирования;

- От 0 до 299 — критический показатель ПКР и категорический отказ со стороны банков.

Эквифакс

В этом бюро скоринговый балл может принимать значения от 0 до 999 и расшифровываться следующим образом:

- 951-999 — высокий рейтинг и шансы на получение финансирования;

- 896-950 — благонадежный заемщик с хорошей кредитной историей;

- 766-895 — средний уровень (банк может отказать без объяснения причин);

- 596-765 — вероятность одобрения крайне мала ввиду частых просрочек;

- 1-595 — клиентов с таким рейтингом ждет категорический отказ.

Объединенное бюро кредитных историй (ОКБ)

Крупнейшее российское бюро, куда предоставляет информацию о своих заемщиках Сбербанк, оценивает рейтинг следующим образом:

- выше 961 баллов — отличная кредитная история;

- 801-960 — хороший скоринговый балл;

- 721-800 — средний показатель, есть большой риск получить отказ;

- 641-720 — плохой кредитный скоринг;

- ниже 560 — безнадежный заемщик или банкрот.

Русский стандарт

Шкала этого бюро варьируется от 0 до 620 баллов. Показатель скоринга от 0 до 385 говорит о том, что у заемщика плохая кредитная история и минимальные шансы на получение нового займа. В остальных случаях клиент может претендовать на одобрение с разной вероятностью.

Доступность и удобство обслуживания

При выборе банка для оформления кредита важно обратить внимание на доступность и удобство обслуживания. Банк должен предоставлять удобные каналы связи с клиентами, чтобы заемщик мог получить ответы на свои вопросы или решить возникшие проблемы в кратчайшие сроки

Важно, чтобы банк предлагал онлайн-сервисы, которые позволяют заемщику контролировать свой кредит и проводить операции средствами удаленного доступа. Современные технологии позволяют осуществлять все необходимые действия без посещения банка, что экономит время и сокращает неудобства для клиента

Также следует обратить внимание на расположение филиалов банка

Если у вас возникают необходимость лично посещать банк, то важно, чтобы филиалы были расположены в удобных местах и были доступны наличие банкоматов. Займите несколько минут, чтобы изучить, сколько филиалов банка есть в вашем городе и находится ли они в удобном для вас месте

Займите несколько минут, чтобы изучить, сколько филиалов банка есть в вашем городе и находится ли они в удобном для вас месте.

Каналы связи с клиентами

- Телефонная горячая линия — обратитесь в службу поддержки и узнайте о наличие такой услуги у банка.

- Электронная почта — возможность отправить письмо с вопросами или проблемами прямо из дома.

- Онлайн-чат — удобный способ получить помощь и консультацию в режиме реального времени.

- Мобильное приложение — скачайте приложение банка и имейте доступ к своему кредиту в любой удобный момент.

Расположение филиалов

- Изучите наличие филиалов банка в вашем городе и их местонахождение.

- Удостоверьтесь, что филиалы расположены в удобных местах для вас.

- Проверьте наличие банкоматов в ближайшем окружении.

Общая доступность и удобство обслуживания являются важными факторами при выборе банка для оформления кредита. Они позволяют заемщику чувствовать себя комфортно и уверенно в своих финансовых операциях.

Процентные ставки и условия кредитования

Важно учитывать, что процентные ставки могут отличаться в зависимости от суммы кредита, срока погашения, а также кредитной истории заемщика. Чем ниже процентная ставка, тем выгоднее условия кредитования для заемщика

Фиксированная или переменная процентная ставка

Банки могут предлагать кредиты с фиксированной или переменной процентной ставкой. Фиксированная процентная ставка остается неизменной на протяжении всего срока кредита, что позволяет предсказать размер ежемесячных платежей и лучше управлять финансами.

В случае переменной процентной ставки, она может меняться в зависимости от изменения ключевой ставки Центрального банка. Это может привести к изменению ежемесячных платежей, что следует учитывать при выборе такого кредита.

Дополнительные условия и требования

Кроме процентных ставок, важно обратить внимание на дополнительные условия и требования, устанавливаемые банком. Некоторые банки могут предлагать специальные акции и льготы для новых клиентов, например, возможность получить кредит с более низкими процентными ставками или бесплатными дополнительными услугами

Однако, такие акции могут быть временными или иметь скрытые условия, поэтому важно тщательно изучить договор и убедиться, что выбранный кредит соответствует вашим финансовым потребностям и возможностям. Также, банки могут устанавливать различные требования к заемщикам, такие как наличие стабильного дохода, наличие собственного жилья или поручителя, ограничения по возрасту и другие

Проверьте требования кредитного продукта, чтобы убедиться, что вы соответствуете им и сможете получить кредит

Также, банки могут устанавливать различные требования к заемщикам, такие как наличие стабильного дохода, наличие собственного жилья или поручителя, ограничения по возрасту и другие. Проверьте требования кредитного продукта, чтобы убедиться, что вы соответствуете им и сможете получить кредит.

Итак, при выборе банка для оформления кредита необходимо изучить процентные ставки и условия кредитования, чтобы выбрать наиболее выгодные и подходящие для ваших финансовых возможностей. Помните, что перед оформлением кредита всегда стоит обратиться к специалисту для получения подробной консультации и оценки своей финансовой ситуации.

Какие полезные фичи искать

Помимо надежности самого банка и стоимости обслуживания важно обратить внимание и, собственно, на основной интерфейс взаимодействия с банком – то есть на онлайн-кабинет. Есть ряд функций, которые есть не во всех онлайн-банкингах. Если же они есть, это дает дополнительные удобства

Вот пара таких функций:

Если же они есть, это дает дополнительные удобства. Вот пара таких функций:

-

интеграция с бухгалтерскими программами – многие интернет-банки сейчас позволяют напрямую интегрировать бухгалтерский софт (1С, «Эльба» и т.п.), избавляя от последовательности «сделать платежки — выгрузить из бухгалтерской программы — загрузить в интернет-банк — подписать — отправить».

-

проверка контрагентов – у небольших компаний наверняка нет штатных безопасников и юристов, поэтому любой инструмент проверки контрагента перед сделкой будет не лишним. Это позволит избежать отказов в возмещении НДС, вовлечения в схемы с обналичиванием и т.п.

***

А как банк для ведения своих рабочих проектов выбираете вы?

Каким образом работает кредитный скоринг

Чтобы оценить платежеспособность и кредитоспособность потенциального заемщика, финансовые компании вводят данные, взятые из его кредитной истории, в специальную программу, которая производит подсчеты и выводит итоговый балл (тот самый кредитный рейтинг). Цель использования такого ПО и подхода — автоматизация в принятии решений. У всех банков разные требования к клиентам, а значит и разные требования и к скорингу. Работает вся эта система следующим образом:

- Финансовая организация вводит данные потенциального заемщика (размер дохода, информацию о трудовой занятости, семейное положение и другие параметры, указанные выше).

- Скоринговая программа обрабатывает полученную информацию и сопоставляет ее с требованиями кредитора.

- В итоге система выдает итоговый балл.

По каждой программе кредитования финансовая компания (банк, МФО и другие) выставляют минимальное количество баллов, необходимых для одобрения. Если количество баллов не дотягивает до минимального значения, то заемщик получает автоматический отказ. В такой ситуации возможность влияния человеческого фактора минимальна. То есть до специалистов кредитных учреждений доходят заявки только от потенциально благонадежных заемщиков.

![[разбор] на что обращать внимание при выборе банка для ведения проектов / хабр](http://muzey-galileo.ru/wp-content/uploads/a/8/8/a88a0d80ba1af1cad642f2b0180ea26a.jpeg)