Найти и проверить КБК транспортного налога

Информация об актуальных КБК для всех видов плательщиков регулярно обновляется. Одним из постоянных источников является сайт ИФНС. Здесь же можно уточнить и прочие реквизиты получателя, т.е. кому мы платим:

- Полное наименование получателя;

- ИНН и КПП;

- Банк и расчетный счет получателя;

- Адрес ИФНС.

Также с помощью сервиса выбрать необходимые данные по ОКТМО, период платежа, уточнить кодировку статуса платежа и самого плательщика. Сформированный платежный документ доступен к сохранению в удобном формате, вывода на печать или мгновенной оплаты (для физических лиц).

Если у налогоплательщика имеется в распоряжении личный кабинет на сервере ФНС, то здесь все платежные требования уже сформированы сотрудниками налоговой службы, видна сумма налога или недоимки, а также санкции в случае не соблюдения сроков платежа в виде пени.

Отследить изменения по устаревшим или недействующим КБК также можно в справочнике по налогам. Безошибочное составление платежных документов позволяет быстро перевести финансовые средства в бюджет, где сотрудники идентифицируют платеж, зачислят на лицевой счет плательщика и автоматически будет погашена недоимка.

Распространенные вопросы

Вопрос 1: Как оформить документы, которые удостоверяют факт угона автомобиля. Как рассчитать налог с автомобиля, по ка он числится в розыске?

Руководствуясь нормами, которые установлены ст. 28 НК компании потребуется взять в соответствующих органах справку, где содержатся сведения о дате и месте угона и идентификационные данные транспорта. Обратиться за ней можно в следственные органы. Далее передать сведения об угоне в ГИБДД и сотрудникам налоговой службы.

Дата угона послужит точкой отсчета для приостановки начисления транспортного налога. Его расчет следует прекратить в месяце, следующем за месяцем угона ТС (пп. 7 п. 2 ст. 358 НК). Основанием послужит та же справка и органов внутренних дел, в которой указан месяц угона.

Кбк пени транспортного налога на 2023 год для юридических лиц

Транспортный налог обязаны платить все собственники автотранспорта: частные лица, организации и компании. Величина сбора определяется мощностью двигателя, которая указывается в лошадиных силах. Платёж следует направлять в бюджет региона, в котором транспортное средство было зарегистрировано. Налоговая декларация должна направляться по месту регистрации плательщика.

Коды бюджетной классификации могут со временем меняться. Так что желательно периодически проводить проверку их утвержденных значений. Если говорить конкретнее, то КБК представляет собой код из 20 знаков. Он должен быть прописан в 104 строке платежного поручения. Есть прописанные правила написания кодов.

Коммерческие компании должны платить налог на весь имеющийся транспорт. Исчисления они обязаны делать самостоятельно. Оплата перечисляется раз в квартал или же сразу за весь год. Подавать отчет в фискальные органы следует до 01.02. того года, который идет после отчетного

- Первые три цифры кодаопределяют инстанцию, которой направляются средства. Это может быть Пенсионный фонд, Федеральная налоговая или таможенная служба Российской федерации, а также другие государственные органы. Данная часть кода носит название «Администратор», поскольку определяет административное учреждение, которому направляются средства.

- Вторая часть кода носит название «Вид доходов». Она состоит из 10 цифр и делится на четыре подгруппы, которые определяют вид источника доходов, вид налогового платежа, а также бюджетный уровень. Определенные подгруппы имеют фиксированные значения для определенных видов платежей, но цифры КБК с 7 по 11 могут меняться, в зависимости от особенностей принятого на текущий год государственного бюджета.

- Третья часть кода состоит из четырех символов и определяет вид платежа (налог, пеня, штраф и т.д.). Данная часть называется «Программа».

- Последние три цифры кода называются «Экономическая классификация».

- Если в платежном поручении была допущена ошибка, то назначение платежа будет невозможно определить, и он не будет засчитан. В этом случае, если деньги зачислены, но не по назначению, вас оштрафуют, и у вас есть шанс оспорить санкции ИФНС в суде, повторно составив платежку.

- Если же деньги вообще не поступили в бюджет, а вы не исправили ошибку, то может образоваться недоимка, чреватая штрафами и пенями. В этом случае вам следует оформить новое платежное поручение и повторно заплатить сумму налога.

Транспортный налог для юридических лиц: все, что нужно знать о начислении и уплате в 2023 году

Самым главным параметром при определении налога является мощность двигателя. Чем он мощнее – тем выше налог. Ставки устанавливаются в рублях на 1 лошадиную силу из мощности двигателя. Но для некоторого вида транспорта сумма налога может определяться по другим параметрам – например, от тяги реактивного двигателя и от валовой вместимости.

Налог на транспорт платят все юридические лица, на которых зарегистрированы наземный, воздушный или водный транспорт. Но не все виды транспорта попадают под налогообложение. Все объекты налогообложения указаны в НК РФ, и платить налог нужно, иначе – пеня и блокировка счета компании. О том, как правильно рассчитывать и платить транспортный налог, мы расскажем в статье.

Уклонение от поставки на учет транспорта в госорганах не спасет от уплаты налога: ведь по закону незарегистрированное транспортное средство не может выполнять свою функцию (что для организаций контролируется серьезнее). Да и, кроме этого, при заключении договора купли-продажи право собственности переходит на покупателя. Никто не захочет платить налог за проданный транспорт – поэтому информация о продаже все равно попадет в ФНС или другие ответственные органы.

Кроме этого, компания не должна платить транспортный налог, если автомобиль находится в розыске. В этом случае главное – подать в налоговую документ об угоне автомобиля, официально заверенный. И если розыск был завершен, но транспорт так и не нашли, то налоговики также не смогут продолжать начислять транспортный налог (то есть розыск прекратился по окончанию срока его проведения).

Прекратить оплачивать налог на транспорт можно лишь в случае снятия транспорта с регистрационного учета или его гибели. причем это можно сделать только по заявлению в ФНС. В 2023 году юридические лица обязаны сами сообщать в налоговую об имеющемся у них налогооблагаемом транспорте.

Акцизы на алкогольную продукцию с объемной долей этилового спирта свыше 9 процентов (за исключением пива, вин, фруктовых вин, игристых вин (шампанских), винных напитков, изготавливаемых без добавления ректификованного этилового спирта, произведенного из пищевого сырья, и (или) спиртованных виноградного или иного фруктового сусла, и (или) винного дистиллята, и (или) фруктового дистиллята)

Акцизы на алкогольную продукцию с объемной долей этилового спирта свыше 9 процентов (за исключением пива, вин, фруктовых вин, игристых вин (шампанских), винных напитков, изготавливаемых без добавления ректификованного этилового спирта, произведенного из пищевого сырья, и (или) спиртованных виноградного или иного фруктового сусла, и (или) винного дистиллята, и (или) фруктового дистиллята), кроме производимой из подакцизного винограда

Налог на прибыль организаций с доходов в виде процентов по облигациям российских организаций, которые на даты признания процентного дохода по ним признаются обращающимися на ОРЦБ, номинированным в рублях и эмитированным в период с 01.01.2023 по 31.12.2023, а также по облигациям с ипотечным покрытием, эмитированным после 01.01.2007

Акцизы на вина, фруктовые вина, игристые вина (шампанские), винные напитки, изготавливаемые без добавления ректификованного этилового спирта, произведенного из пищевого сырья, и (или) спиртованных виноградного или иного фруктового сусла, и (или) винного дистиллята, и (или) фруктового дистиллята

Налог на прибыль организаций при выполнении Соглашений о разработке месторождений нефти и газа, расположенных в Дальневосточном федеральном округе, на условиях соглашений о разделе продукции (за исключением налога на прибыль, зачисляемого в федеральный бюджет и бюджеты субъектов РФ по ставкам, установленным соглашениями о разделе продукции)

182 1 01 02070 01 1000 110 — Налог на доходы физических лиц в отношении доходов в виде процента (купона, дисконта), получаемых по обращающимся облигациям российских организаций, номинированным в рублях и эмитированным после 1 января 2023 года, а также доходов в виде суммы процентов по государственным казначейским обязательствам, облигациям и другим государственным ценным бумагам бывшего СССР, государств — участников Союзного государства;

182 1 01 02090 01 1000 110 — Налог на доходы физических лиц с сумм прибыли иностранной компании, полученной физическими лицами, признаваемыми контролирующими лицами этой компании, перешедшими на особый порядок уплаты на основании подачи в налоговый орган соответствующего уведомления.

18210501021011000110 КБК по какому налогу в 2024 году | Система права

Заполняя очередной платежный документ, по уплате основного налога, коммерсант может использовать как один, так и второй КБК, и это будет считаться верным. Можно не сомневаться, что деньги поступят. Но, а если не хочется испытывать судьбу, то стоит проверить актуальность действующего КБК в специальном справочнике классифицирующих кодов. 11 городского округа с внутригородским делением;. Возраст предпринимателя и род занятий значения не имеет.

| Часть кода | Что означает |

| 182 | Код администратора платежа — Федеральная налоговая служба |

| 105 | УСН |

| 0101101 | тип бюджета (федеральный), подгруппы, код, подстатья дохода |

| 1000 | налог |

| 110 | налоговые доходы |

18210202140061200160 КБК расшифровка 2024 для ИП — 18210202103081011160 какой налог

Двенадцатый и тринадцатый разряды показывают, в какой бюджет поступят деньги. Если указано «01», то средства предназначены для федерального бюджета, если «02», то для регионального. Значения «06», «07» и «08» означают бюджеты ПФР, ФСС и ФОМС соответственно. Значения «03», «04» и «05» отведены для муниципальных бюджетов 26 организации или иные лица, погашающие задолженность налогоплательщика перед государством. 07 платеж распределен в бюджет Фонда социального страхования РФ;.

| на страхование от несчастных случаев на производстве и профессиональных заболеваний | 39310202250071000160 |

| на случай временной нетрудоспособности и в связи с материнством: – за периоды до 31 декабря 2024 года | 18210202290071000160 |

| – за периоды 2024 — 2024 год | 18210202290071010160 |

Двенадцатый и тринадцатый разряды показывают, в какой бюджет поступят деньги. Если указано «01», то средства предназначены для федерального бюджета, если «02», то для регионального. Значения «06», «07» и «08» означают бюджеты ПФР, ФСС и ФОМС соответственно. Значения «03», «04» и «05» отведены для муниципальных бюджетов

А вы честно платите налоги?

ДаСтараюсь платить

КБК для уплаты налога на доходы физических лиц (НДФЛ) для физлиц

| Расшифровка кода | Код бюджетной классификации |

| Налог на доходы физических лиц с доходов, полученных физическими лицами в соответствии со статьей 228 Налогового Кодекса Российской Федерации (сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному) | 182 1 01 02030 01 1000 110 (оригинальный код)18210102030011000110 (сокращенный код) |

| Налог на доходы физических лиц с доходов, полученных физическими лицами в соответствии со статьей 228 Налогового Кодекса Российской Федерации (пени по соответствующему платежу) | 182 1 01 02030 01 2100 110 (оригинальный код)18210102030012100110 (сокращенный код) |

| Налог на доходы физических лиц с доходов, полученных физическими лицами в соответствии со статьей 228 Налогового Кодекса Российской Федерации (проценты по соответствующему платежу) | 182 1 01 02030 01 2200 110 (оригинальный код)18210102030012200110 (сокращенный код) |

| Налог на доходы физических лиц с доходов, полученных физическими лицами в соответствии со статьей 228 Налогового Кодекса Российской Федерации (суммы денежных взысканий (штрафов) по соответствующему платежу согласно законодательству Российской Федерации) | 182 1 01 02030 01 3000 110 (оригинальный код)18210102030013000110 (сокращенный код) |

| Налог на доходы физических лиц в виде фиксированных авансовых платежей с доходов, полученных физическими лицами, являющимися иностранными гражданами, осуществляющими трудовую деятельность по найму на основании патента в соответствии со статьей 2271Налогового кодекса Российской Федерации (сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному) | 182 1 01 02040 01 1000 110 (оригинальный код)18210102040011000110 (сокращенный код) |

| Налог на доходы физических лиц в виде фиксированных авансовых платежей с доходов, полученных физическими лицами, являющимися иностранными гражданами, осуществляющими трудовую деятельность по найму на основании патента в соответствии со статьей 2271Налогового кодекса Российской Федерации (пени по соответствующему платежу) | 182 1 01 02040 01 2100 110 (оригинальный код)18210102040012100110 (сокращенный код) |

| Налог на доходы физических лиц в виде фиксированных авансовых платежей с доходов, полученных физическими лицами, являющимися иностранными гражданами, осуществляющими трудовую деятельность по найму на основании патента в соответствии со статьей 2271Налогового кодекса Российской Федерации (проценты по соответствующему платежу) | 182 1 01 02040 01 2200 110 (оригинальный код)18210102040012200110 (сокращенный код) |

| Налог на доходы физических лиц в виде фиксированных авансовых платежей с доходов, полученных физическими лицами, являющимися иностранными гражданами, осуществляющими трудовую деятельность по найму на основании патента в соответствии со статьей 2271Налогового кодекса Российской Федерации (суммы денежных взысканий (штрафов) по соответствующему платежу согласно законодательству Российской Федерации) | 182 1 01 02040 01 3000 110 (оригинальный код)18210102040013000110 (сокращенный код) |

КБК пени транспортный налог 2023 для физических лиц

Министерство Финансов своим письмом от 17.08.2023 года обозначило, что оплата налога должна осуществляться лицом, на которое непосредственно было зарегистрировано транспортное средство. Соответственно, если машина поставлена на учет лизингодателем, налог будет уплачивать именно он. Если же лизингополучатель с разрешения собственника ТС оформил ТС на себя, то обязанность уплаты налога переходит на него. Основываясь на этом определяется код бюджетной классификации при уплате транспортного налога, который отличается для юридических и физических лиц. Если машина зарегистрирована на человека, а пользуется им организация, то при уплате необходимо указывать код, соответствующих для физических лиц.

Если Вы хотите избежать подобных проблем, то рекомендую сделать следующее. Сначала оплатите основную сумму налога. После этого подождите несколько дней, пока сумма попадет в инспекцию. После этого пеня будут окончательно пересчитана и Вы сможете оплатить её.

Для организаций платеж нужно производить авансовым способом, если на региональном уровне не закреплено иначе. Аванс вносится каждый квартал после сдачи отчетности за предыдущий. Сумма налога, которая должна быть заплачена после 1 февраля, вычисляется путем вычитания из общей суммы транспортного налога всех произведенных авансовых платежей.

Для уплаты налога на имущество КБК определяется принадлежностью недвижимости к ЕСГ (Единой системе газоснабжения). По земельному налогу кодировки выбираются в зависимости от территориального образования, где расположен земельный участок. Транспортный налог уплачивается на единый КБК.

Транспортный налог оплачивают все владельцы транспортных средств: юрлица, организации и физлица. Его размер зависит от количества лошадиных сил, заложенных в мощность двигателя автосредства. Это – региональный сбор, поэтому уплачивать его надо в бюджет того региона, где зарегистрировано авто. А вот налоговую декларацию надо подавать по месту регистрации налогоплательщика.

Двенадцатый и тринадцатый разряды показывают, в какой бюджет поступят деньги. Если указано «01», то средства предназначены для федерального бюджета, если «02», то для регионального. Значения «06», «07» и «08» означают бюджеты ПФР, ФСС и ФОМС соответственно. Значения «03», «04» и «05» отведены для муниципальных бюджетов

Белоруссия, Казахстан и Россия 29 мая 2014 года образовали Евразийский экономический союз (ЕАЭС) для создания единой экономической политики и упрощения движения товаров между странами. В рамках ЕАЭС действует Таможенный союз, который объединяет страны для взаимной торговли без дополнительных пошлин и устанавливает единое регулирование внешней торговли с третьей стороной. К договору о ЕАЭС присоединились также Армения и Кыргызская республика. НДС в особом порядке уплачивают российские налогоплательщики при взаимодействии с 4 сторонами:

- Уплатить НДС в ИФНС по КБК 182 1 04 01000 01 1000 110.

- Подать декларацию по косвенным налогам (электронно при численности работников больше 100 человек, если меньше — можно на бумаге).

- Подать заявление о ввозе товаров и уплате налога (можно электронно).

- Предоставить заверенные копии документов о ввозе товаров: счета-фактуры, договор, накладные (можно электронно, если они составлены по формату, утверждённому ФНС).

- Предоставить заверенную копию банковской выписки, подтверждающей уплату налога.

С 2023 года доход физлиц, превысивший 5 млн руб., облагается НДФЛ по повышенной ставке — 15%. В связи с этим был введен новый КБК для перечисления налога со сверхлимитных доходов — 182 1 01 02080 01 1000 110. Этот КБК при уплате НДФЛ с доходов, привысивших 5 млн руб., используют и налоговые агенты, и ИП, и обычные физлица (не ИП).

Четвертый, пятый и шестой разряды показывают группу доходов. Для налога на прибыль и НДФЛ — это «101», для страховых взносов — «102», для НДС и акцизов — «103», для налога на имущество, транспортного и земельного налогов — «106», для единых налогов при «упрощенке», ЕНВД и ЕСХН — «105», для госпошлины — «108».

Пени и штрафы для юрлиц

Транспортный налог 2021 и 2021 года для ТС, принадлежащих юрлицам, имеет определенную специфику. Для организаций предусматриваются авансовые выплаты такого платежа. Так что пени по транспортному налогу юридических лиц будут исчисляться на авансы.

Сроки начисления авансов определяются законом РФ. Одинаковых для всех правил здесь не существует. В любом регионе они свои.

Есть некоторые исключения, по которым организации, расположенные в конкретных регионах, освобождены от перечисления платежа. На портале налоговой службы имеется сервис, в котором можно посмотреть:

- Даты уплаты налога на ТС для юрлиц;

- Налоговые льготы.

За затягивание сроков внесения аванса организации придется выплатить неустойки. Но определить недоимку инспекторы смогут лишь при помощи декларации. Лишь при ее подаче юрлицам можно увидеть базу, а также все расчеты, которые вытекают из нее. Рассчитать пени для юрлиц можно будет также, как и для обычных граждан. И поможет это сделать специальный калькулятор.

Срок, в который следует уплатить аванс, может быть различным. Он зависит от конкретного региона. Все сроки платежей по налогам на транспорт привязываются к отчетному периоду. Т.е. вноситься аванс должен по итогам любого квартала.

| Пени | Проценты | Штрафы | |

| КБК | 182 1 06 04011 02 2100 110 | 182 1 06 04011 02 2200 110 | 182 1 06 04011 02 3000 110 |

Так, допустим, в Дагестане авансовый платеж должен быть выполнен не позднее заключительного числа месяца, который идет сразу за минувшим кварталом.

До того, как выполнить расчет аванса, следует учесть дополнительные показатели, которые могут оказать влияние на конечную сумму:

- Сколько времени прошло с даты выпуска авто;

- Сколько месяцев авто находится во владении;

- Доля в праве на транспорт;

- Коэффициент владения;

- Повышающий коэффициент;

- Налоговые льготы;

- Налоговый вычет за выплату по системе «Платон».

Для того, чтобы осуществить уплату, необходимо будет заполнить платежное поручение. Произвести расчет суммы налога безошибочно поможет специальный калькулятор.

Платить необходимо за каждое ТС, которое оформлено на коммерческую компанию.

Что делать, если неверно указан КБК при уплате налогов

Код бюджетной классификации (КБК) имеет ключевое значение при уплате налогов и взносов в бюджет. Однако, иногда возникают ситуации, когда КБК указывается неверно. Что делать в таком случае? Наше руководство поможет вам разобраться и принять необходимые меры.

1. Проверьте правильность указанного КБК

Первым шагом необходимо убедиться в том, что КБК был действительно указан неверно. Проверьте все цифры и буквы, убедитесь, что нет опечаток или ошибок. Если вы не уверены в правильности КБК, обратитесь за консультацией к специалисту по налоговому праву или в налоговую инспекцию.

2. Свяжитесь с налоговыми органами

Если вы уверены, что КБК указан неверно, то следующим шагом стоит связаться с налоговыми органами и сообщить об ошибке. Обычно это можно сделать через контактный центр или посредством электронных сервисов, предоставляемых налоговыми органами.

При обращении в налоговые органы укажите следующую информацию:

- Ваше ФИО или название организации

- Дату и сумму платежа

- Неправильно указанный КБК

- Причину неверного указания КБК (опечатка, ошибка при заполнении и т. д.)

3. Используйте банковскую гарантию

Если вы уже произвели платеж с неверно указанным КБК и было списано соответствующее количество денег, вы можете воспользоваться банковской гарантией. Банк будет участвовать в процессе возврата средств и урегулировании ситуации с налоговыми органами.

4. Следите за своими платежами

Чтобы избежать ошибок с указанием КБК в будущем, важно внимательно отслеживать свои платежи и подтверждения о переводах. Проверяйте корректность указания КБК перед совершением платежа и сохраняйте подтверждающие документы на случай возникновения проблем

5. Получите подтверждение исправления ошибки

После исправления неверно указанного КБК, убедитесь, что налоговые органы подтвердили исправление. Запросите подтверждающие документы или уведомление о внесении изменений в вашу налоговую декларацию или платежный документ.

Правильно указанный КБК при уплате налогов и взносов имеет решающее значение для правильного распределения средств в бюджет. Если вы обнаружили ошибку в КБК, необходимо принять все необходимые меры для ее исправления. Следуйте нашему руководству и свяжитесь с налоговыми органами для получения дополнительной информации и помощи в данном вопросе.

Как заполнить платежное поручение для Социального фонда

Напомним, что взносы на пенсионное, медицинское и социальное (ВНиМ) страхование работников, а также обязательные страховые взносы ИП за себя перечисляются в ФНС. Эти платежи входят в состав ЕНП, поэтому их надо оплачивать по платежному поручению, которое мы уже рассмотрели.

Что касается взносов на травматизм и профзаболевания работников (тариф от 0,2% до 8,5%), то эти платежи администрирует Социальный фонд России. Единых реквизитов для перечисления взносов на травматизм нет, поэтому их надо узнавать на

сайте СФР.

Правда, найти эти сведения не так уж просто. Сначала надо выбрать свой регион в правом углу, а затем, опустившись вниз по региональной странице, открыть вкладку «Информация для жителей региона» и раздел «Страхователям».

Далее откройте «Реквизиты перечисления в бюджет СФР», там вы найдете не только данные банка и счета получателя территориального отделения, но и специальные КБК по взносам на травматизм. Основной КБК здесь 797 1 02 12000 06 1000 160.

Чем еще отличаются платежные поручения для СФР?

- Во-первых, в поле «101» будет стоять другой статус плательщика – «08».

- Во-вторых, в поле «105» обязательно указывают код ОКТМО плательщика (хотя некоторые отделения СФР требуют указывать свой код ОКТМО).

- В-третьих, в поле «24», где указывают назначение платежа, пропишите следующий текст: «Страховые взносы в Социальный фонд на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний за (месяц) 2024 года. Регистрационный номер – (впишите свой номер страхователя)».

Чтобы не ошибиться, рекомендуем запросить образец платежного поручения для взносов в своем отделении СФР.

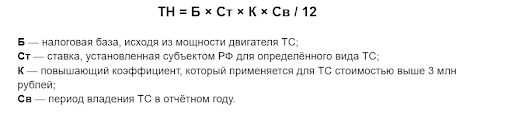

Порядок расчёта транспортного налога

Если организации необходимо самостоятельно рассчитать транспортный налог за 4 квартал 2023 года, то рекомендуем воспользоваться следующей формулой:

Порядок расчёта транспортного налога (1)

Порядок расчёта транспортного налога (1)

Размер повышающих коэффициентов (п. 2 ст. 362 НК РФ):

- 3 — в отношении ТС стоимостью от 10 до 15 млн. рублей включительно (не более 10 лет с года выпуска);

- 3 — в отношении ТС стоимостью от 15 млн. рублей включительно (не более 20 лет с года выпуска).

Также отметим, что с периодом владения ТС при расчёте транспортного налога есть несколько тонкостей:

- При покупке автомобиля. Если машина поставлена на учёт с 1 по 15 число включительно, то месяц считается как полный. С 16 по 30 (28 или 31) число — месяц не учитывается.

- При продаже автомобиля. Если машина снята с учёта с 16 по 30 (28 или 31) число, то месяц считается как полный. С 1 по 15 число — месяц не учитывается.

Пример расчёта транспортного налога за 4 квартал 2024 года

ООО «Компания» ведёт деятельность в Челябинской области и имеет в автопарке легковой и грузовой автомобиль. Легковой покупался 10 ноября 2023 года, а грузовой ещё в конце 2021 года.

У легкового мощность двигателя равняется 200 л.с., стоимость — 3,3 млн рублей и год выпуска — 2020 год. У грузового мощность двигателя — 250 л.с., стоимость — 2,3 млн рублей и год выпуска — 2013 год.

| Легковой автомобиль | Грузовой автомобиль |

|---|---|

| Формула расчёта ТН = 200 (мощность двигателя) х 50 (ставка в Челябинской области) х 2/12 (период владения) | Формула расчёта ТН = 250 (мощность двигателя) х 50 (ставка в Челябинской области) х 3 (повышающий коэффициент) х 3/12 (за квартал, в котором 3 месяца) |

| Результат ТН = 1 666,67 | Результат ТН = 9 375 |

| Период владения в 4 квартале 2023 года равняется 2 месяцам, так как автомобиль был поставлен на учёт 10 ноября. | Период владения в 4 квартале равняется 3 месяцем, так как автомобиль покупался ещё в прошлом году. Повышающий коэффициент применяется, потому что стоимость 10 млн. и не более 10 лет с года выпуска. |

Исходя из расчётов, ООО «Компании» нужно заплатить транспортный налог за 4 квартал 2023 года в размере 11 041,67 (1 666,67 + 9 375) рублей. Напомним, что крайний срок уплаты транспортного налога для юрлиц — 28 февраля 2024 года.

Расшифровка КБК 18210502010021000110

Компании и индивидуальные предприятия используют различные системы налогообложения (СНО): основную и спецрежимы. Специальные режимы облегчают ведение бухучета и освобождают резидента от ряда сборов. Так, единый налог на вмененный доход заменяет: НДФЛ, НДС, на прибыль, на имущество и другие. На ЕНВД уплачивают сбор с прибыли. Особенность вмененки в том, что сбор исчисляется не с заработанного дохода, с примерного в фиксированной сумме 15%. Ориентировочную сумму устанавливает НК РФ.

Вмененку вправе использовать предприятия, которых ограничена рамками закона. Таким образом, КБК 18210502010021000110 указывают в платежке при перечислении стандартной суммы сбора по ЕНВД на комплексный доход для отдельных типов работ. Помимо стандартного платежа, плательщики вносят налоговые средства по штрафам, пени и процентам. КБК ЕНВД 2018 для ИП действительны в 2019 году.

Код классификации для уплаты ЕНВД по стандартному платежу состоит из 20 цифр и разделен на семь блоков:

- 182 — департамент, который контролирует поступления: ИФНС.

- 1 — категория поступлений в бюджет: налоговые платежи.

- 05 — подкатегория сбора: налог на комплексную прибыль.

- 02010 — вид бюджета и источник расчета налога: ЕНВД по отдельным типам работ в региональный бюджет.

- 02 — конкретный вид казны: бюджет субъектов России.

- 1000 — назначение платежа: стандартный.

- 110 — обобщенная категория уплаты налогов: налоговые поступления в бюджет.

Что грозит за ошибки в КБК по транспортному налогу

КБК по транспортному налогообложению проставляют в 104-м поле платежного поручения.

Через день после истечения крайнего срока уплаты и до того дня, как платеж придет по назначению, программа будет начислять пени:

- за первые 30 дней — по 1/300 от ключевой ставки Центробанка России за каждый день просрочки;

- с 31-го дня — по 1/150 от ключевой ставки, иными словами, по двойному тарифу.

Однако, несмотря на то что направленная в бюджет сумма не появилась в лицевом счете налогоплательщика, она не считается неуплаченным налогом. В случае, когда название банка получателя указано верно, можно обнулить пени, если уточнить реквизиты платежного поручения. К заявлению надо приложить копию платежки с отметкой банка. В этом случае пени спишут, если они были начислены.

На основании полученной документации инспекторы примут решение об уточнении платежа. На это отводится 10 рабочих дней. После этого на протяжении пяти рабочих дней ИФНС должна сообщить компании о принятом решении: по ТКС, через личный кабинет или по почте. Эти правила прописаны в Налоговом кодексе РФ. Уточнить предельный период, на протяжении которого можно уточнить данные о платеже, — 3 года с даты перечисления денег в бюджет.

Невыясненные платежи инспекторы должны отслеживать самостоятельно и сообщать об ошибках налогоплательщикам. Поэтому если неправильный КБК заметят специалисты, они направят плательщику соответствующее послание с предложением уточнить реквизиты платежа.

КБК по транспортному налогу должны платить все владельцы транспортных средств. Он разный для физических и юридических лиц, а также организаций. Вводить его надо правильно, чтобы избежать ошибок из-за этого недоразумения. В противном случае понадобится заплатить пени и заниматься разбирательством.