Расходы на обучение сотрудников – какие возможности предоставляет закон?

- Что такое обучение?

- Когда работодателю необходимо оплачивать расходы на обучение и оформлять договор?

Работодатель должен оплачивать расходы на обучение, если оно требуется для выполнения конкретной профессиональной деятельности или повышения квалификации сотрудника. Такие расходы могут быть покрыты в рамках дополнительного соглашения к трудовому договору.

Какие расходы работодатель должен возместить?

Работодатель обязан возмещать следующие расходы, связанные с обучением:

- Стоимость обучающего курса, тренинга или другой формы образования.

- Расходы на проезд, проживание и питание в период обучения (если это предусмотрено).

- Независимые экспертные оценки знаний и умений сотрудника.

- Потерю заработка сотрудника в период обучения, если оно проводится в рабочее время.

Что еще важно знать по поводу обучения сотрудников?

При оформлении договора на обучение сотрудника, необходимо учесть следующие моменты:

- Цели и ожидаемые результаты обучения.

- Сроки и место проведения обучения.

- Порядок оплаты и возмещения расходов.

- Ответственность за невыполнение условий обучения.

Ученический договор: суть и значимость

Что такое ученический договор и зачем работодателю его составлять? Для чего нужен этот договор и какие расходы он позволяет оплачивать?

Ученический договор – это соглашение между работодателем и сотрудником, в котором стороны закрепляют правила обучения и возмещения расходов на обучение. Этот договор часто используется для обучения сотрудников дополнительным навыкам или профессиональным компетенциям.

Работодатель, желающий оплатить обучение своих сотрудников, должен составить ученический договор. В этом документе должно быть указано, какое обучение будет оплачиваться, когда и на каких условиях сотрудник обязан его пройти. В случае, если сотрудник решит прекратить обучение до его завершения, работодатель имеет право потребовать вернуть расходы, понесенные им.

Ученический договор позволяет работодателю оплачивать различные расходы, связанные с обучением сотрудника. Это могут быть затраты на обучение, покупку учебных материалов или оборудования, а также компенсацию за учебные пособия или тренинги

Важно отметить, что все эти расходы должны быть оговорены в договоре

Ученический договор имеет большую значимость как для работодателя, так и для сотрудника. Для работодателя это средство контроля за процессом обучения и защиты своих интересов. Для сотрудника это возможность получить дополнительное образование и развитие, а также расширить свои профессиональные навыки и перспективы.

Итак, ученический договор – это важный инструмент для оплаты расходов на обучение сотрудников. С его помощью работодатель может организовать обучение своих сотрудников, а сотрудник получить дополнительные знания и навыки

Важно внимательно составлять этот договор, чтобы он соответствовал требованиям законодательства и удовлетворял обе стороны

В каких случаях работодатель имеет право обратиться в суд?

Если работник ссылается на какие-либо уважительные причины расторжения ученического договора либо просто заявляет о том, что он не согласен на добровольной основе возмещать затраты на обучение бывшему работодателю, то последний может взыскать положенные средства через суд. В свою очередь требуемая сумма должна полностью подтверждаться бухгалтерскими документами и наличием договора, в противном случае средства работодателю возвращены не будут.

Если работник ссылается на какие-либо уважительные причины расторжения ученического договора либо просто заявляет о том, что он не согласен на добровольной основе возмещать затраты на обучение бывшему работодателю, то последний может взыскать положенные средства через суд. В свою очередь требуемая сумма должна полностью подтверждаться бухгалтерскими документами и наличием договора, в противном случае средства работодателю возвращены не будут.

Рассмотрим обстоятельства, при которых работодатель имеет право взыскать с работника деньги за обучение:

- Если он уволился по собственному желанию или же он не уточняет статью увольнения, либо же проходит процедуру оспаривание формулировки увольнения, что позволяет сделать вывод про увольнение по собственному желанию. Если при этом в соглашении на обучение стороны не уточняли статьи увольнения, при которых отменяется выплата средств за обучение.

- Если не истек срок отработки, установленный ученическим договором. Законом не предусмотрены сроки отработки, поэтому стороны могут указать их в договоре.

- Если обучение оплачивал работодатель, за исключением повышения квалификации, которое предусматривает законодательство.

При этом работодатель имеет право взыскать все расходы, связанные с обучением. Как уволить за опоздания читайте в нашей следующей статье.

«Я бы строить дом пошел, пусть меня научат»

Как быть, если сотруднику хотят поручить новую работу, он готов ей заниматься, но не хватает знаний? Работодатель может направить его на обучение с нуля: в ВУЗ, техникум, на специальные курсы, в зависимости от договоренностей и возможностей каждой стороны.

Налоговый кодекс не конкретизирует, кто должен быть инициатором, хотя, конечно, желательно обосновать учебу в вузе или техникуме в рабочих целях. Потому что получение, например, высшего образования ФНС никак не хочет признавать в расходах.

Тем не менее п. 3 статьи 264 НК РФ позволяет направлять работников на «обучение по основным профессиональным образовательным программам, основным программам профессионального обучения», и судьи согласны с тем, что такие затраты можно принимать в целях расчета налога на прибыль и единого налога.

Отстаивать, скорее всего, придется не только расходы налогоплательщика-организации, но и отсутствие НДФЛ и взносов, хотя льготы по ним четко прописаны в кодексе (по взносам это пп. 12 п. 1 ст. 422, по НДФЛ – п. 21 ст. 217 НК РФ).

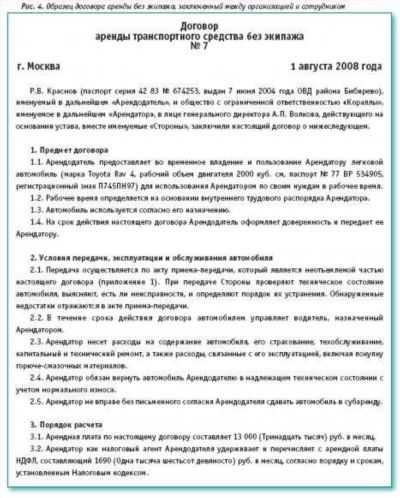

Документальное оформление

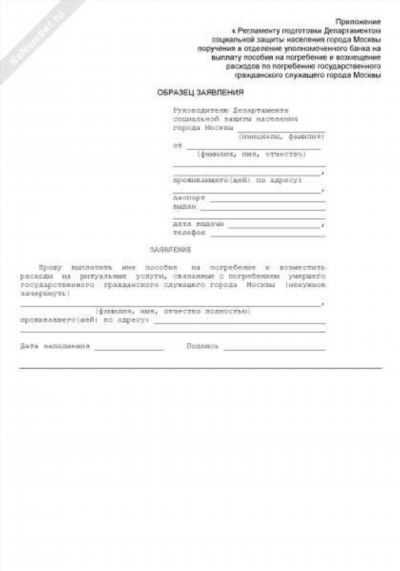

Свою просьбу об оплате учебы сотрудник должен оформить заявлением в произвольном виде.

Договор с учебным заведением (организацией, осуществляющей образовательную деятельность), может заключить:

сам сотрудник;

организация, в которой работает учащийся.

В первом случае организация компенсирует сотруднику стоимость обучения. Во втором случае организация сама заключит договор на оказание образовательных услуг сотруднику и оплатит их стоимость. В такой ситуации руководитель издает приказ об оплате учебы сотрудника за счет собственных средств организации.

Все факты хозяйственной жизни организации должны быть подтверждены первичными документами, которые содержат реквизиты, перечисленные в части 2 статьи 9 Закона от 6 декабря 2011 г. № 402-ФЗ. Такими документами, например, могут быть:

договор с учебным заведением;

акт об оказании образовательных услуг.

За какое обучение можно вернуть деньги

Виды дополнительного образования сотрудников — в Трудовом кодексе

Трудовой кодекс говорит, что бывает обязательное и необязательное обучение сотрудников. В случае увольнения работодатель может потребовать с сотрудника компенсацию за необязательное обучение, а за обязательное — нет.

- Обязательное обучение. Его сотрудники обязаны проходить по закону. Например, в некоторых профессиях нужно проходить обязательную аттестацию или повышение квалификации. Так бывает у пилотов, педагогов и работников опасных производств.

- Необязательное обучение. Работодатель не обязан учить персонал, но делает это, чтобы замотивировать сотрудников или научить их работать на новом оборудовании: бухгалтеры едут разбираться в новых поправках в законы, а техспециалисты учатся делать заготовки на 3D-принтере.

Возмещение затрат на обучение — в ТК РФ

Если педагог решил бросить школу и вязать шапки, вернуть деньги за повышение квалификации не получится. Менеджер за счет компании прошел курс «Продажи по Кемпу» и уволился через три месяца — можно потребовать с сотрудника компенсацию.

Если оформить документы на обучение верно, есть шанс, что сотрудник вернет деньги сам. Иначе — придется идти в суд.

Сотрудник (допустим, Мартынов) прошел обучение за счет компании, а потом уволился. Но до этого он подписал допсоглашение, по которому должен был отработать три года после обучения. Компания обратилась в суд, чтобы получить компенсацию за обучение.

Суд первой инстанции сказал, что Мартынов ничего не должен. Это периодическая аттестация, а значит — обязательное обучение.

Суд второй инстанции изучил материалы и изменил решение: сотрудник учился определенным видам сварки, а это повышение квалификации. Работодатель не обязан оплачивать такое обучение. Но раз оплатил, сотрудник по допсоглашению должен отработать три года или выплатить стоимость обучения.

Порядок обучения работодателем своих сотрудников

В число обязанностей сотрудника входит отработка определенного промежутка времени после прохождения обучения, при этом сроки устанавливаются в договоре только в том случае, если в нём же указана возложенная на работодателя обязанность оплатить обучение сотрудника, в результате чего может последовать обязательное возмещение стоимости обучения при увольнении. При этом практически не имеет значения место получение знаний либо процесс повышения квалификации, в качестве которого может выступать как непосредственно организация, так и специальное учебное заведение.

Кроме того, тот, кто берет на себя обязательство вносить оплату за обучение, имеет полное право заключить с соискателем определенной должности договор ученического типа, на основании которого проходит весь учебный процесс. В этом случае в случае увольнения взыскание денег за обучение с работника осуществляется в соответствии с требованием работодателя.

События могут развиваться иным образом, если работодателем оплачивается обучение сотрудника в специальном образовательном учреждении, что подтверждается договором, а тот, на кого возлагается финансовая составляющая, в результате данного мероприятия получает собственную гражданско-правовую выгоду, но данный же документ подразумевает, что работодателю будет выплачена компенсация за обучение при увольнении. После прохождение обучения работодатель заключает с таким сотрудником трудовой договор, действующий на протяжении определенного срока, в котором в соответствии с законодательством должно быть оговорено условие о том, что сотрудник обязан отработать у работодателя определенный срок для компенсации полученного образования.

Какой инструмент выбрать для дистанционного обучения

Конструктор курсов

Конструкторы подходят для подготовки новичков и повышения квалификации работников. К этой категории относятся сервисы, в которые можно загружать обучающие видео, тексты и аудиосообщения. Обычно в конструкторах есть функционал для создания проверочных тестов, разного рода квестов. Сотрудники проходят материал в удобное для себя время или одновременно со всеми, если работодателю важен дедлайн.

У такой формы обучения есть и плюсы и минусы. С одной стороны, она просто реализуется и экономит средства компании. С другой, сотрудникам может не хватить живого общения с тренером и обратной связи. В идеале использовать, конструктор для обучения коротким дополнительным программам и адаптации новичков. Когда нужно получить объем знаний без проработки навыков.

Конструктор курсов для повышения профессиональной квалификации кадров

Конструктор курсов для повышения профессиональной квалификации кадров

СДО

К дистанционному обучению посредством СДО пришли многие компании, в том числе государственные организации. Всё потому что корпоративные системы богаче конструкторов по функционалу. Помимо загрузки материалов, они включают вебинары и тренинги, инструменты для оценки квалификации и многое другое. Например, календари, статистику посещений, метрики для отдела маркетинга и прием платы за обучение.

Мероприятия с тренером в режиме реального времени повышают эффективность обучения за счет большего вовлечения аудитории. СДО подходят, в том числе для получения профессиональных навыков на тренингах. Вместо привычного флипчарта тренер использует онлайн-доску, он может выводить людей в эфир и делить участников на группы для решения заданий.

Работать онлайн сложнее, но опытные спикеры знают методы повышения эффективности в работе с «невидимой» аудиторией. Кроме того, СДО позволяют создать индивидуальный план обучения для сотрудников с разным уровнем знаний. Как это реализовано: возможность пройти больше занятий, перейти к более сложному, открыть дополнительные материалы.

Можно сказать, что СДО позволяют управлять всем процессом обучения в одном окне и максимально приблизить его к очному формату. Несмотря на это, при расчете стоимость обучения скорее всего окажется ниже, чем в офлайне, а организация займет меньше времени.

В корпоративном обучении навыкам удобнее использовать СДО. Платформа Линк Вебинары

В корпоративном обучении навыкам удобнее использовать СДО. Платформа Линк Вебинары

Как получить налоговый вычет на образование

Есть два способа получить налоговый вычет на образование: через работодателя и через налоговый орган.

Через работодателя можно получить вычет уже в текущем году без подачи декларации. Нужно в отделении налоговой или в личном кабинете на сайте ФНС получить уведомление о праве на вычет. Его оформление занимает 30 дней. Этот документ нужно отнести в бухгалтерию. Работодатель пересчитает сумму НДФЛ с зарплаты и со следующего месяца будет удерживать меньше.

Далее работодатель должен сам проводить расчеты, он же самостоятельно приостанавливает льготу, когда лимиты будут превышены. Работник за этим следить не должен.

Через налоговую вычет можно получить только в следующем году и не позднее чем через три года. Для этого нужно заполнить декларацию 3-НДФЛ. Это можно сделать на сайте налоговой, если у вас есть личный кабинет. Чтобы получить доступ к кабинету, придется обратиться в ближайшую налоговую. Также подойдут логин и пароль от сайта «Госуслуги».

Если логина и пароля нет, обращайтесь в налоговую лично.

Какие документы собрать, чтобы получить вычет за образование

Для налогового вычета вам потребуется пакет документов:

- копия лицензии образовательной организации;

- документы из учебного учреждения, подтверждающие факт обучения — например, копия договора;

- документы об оплате обучения — чеки, квитанции, платежные поручения;

- справка о доходах лица, оплатившего обучение, она же 2-НДФЛ. Если в личном кабинете автоматически подтягиваются данные от работодателя, то справки не нужны;

- декларация 3-НДФЛ. Форму можно скачать на сайте налоговой и заполнить заранее либо воспользоваться приложением «Налоги ФЛ»;

- копия паспорта;

- заявление о возврате части НДФЛ.

Что делать, если не все документы были оформлены на родителя

Старайтесь сделать так, чтобы все документы были оформлены на того родителя, который будет оформлять возврат налога. Очень часто бывает, что договор на образовательные услуги оформляют на ребенка, а плательщиком является родитель: в таком случае подготовьте все платежные квитанции и чеки, оформленные на родителя.

Более проблемный вариант, когда, наоборот, договор оформлен на родителя, а плательщиком по нему является ребенок. В этом случае вам могут отказать в получении вычета, однако иногда есть надежда, если оформить доверенность на внесение средств ребенком от имени родителя.

Если все документы оформлены на ребенка, вычет сможет получить только он сам. Если у него нет облагаемых НДФЛ доходов, значит сделать это не получится.

Если обучение оплачивается и родителем, и ребенком, тогда право на вычет имеют оба, но получит деньги кто-то один.

Если договор на обучение оформлен на одного из супругов, а вычет планирует получить другой, это возможно, если они находятся в официальном браке: по закону их деньги и имущество считаются совместно нажитыми. Только не забудьте предоставить свидетельство о браке.

Можно ли получить вычет, если учишься у ИП или другого юрлица

Вычет можно получить не только за обучение в государственном учреждении, хотя это самый распространенный вариант, но и за обучение у ИП или другого юрлица. В этом случае нужно убедиться, что у организации есть лицензия Рособрнадзора. Копию этой лицензии нужно будет предоставить в налоговую при оформлении документов.

Только в одном случае допускается отсутствие лицензии у ИП. Если он занимается частной практикой и не нанимает других сотрудников, то его ученики или их родители могут оформить вычет. Но договор подписать все-таки придется.

Налоговой вычет можно получить, даже проходя обучение в иностранной организации. Доказательством статуса образовательного учреждения в этом случае будет устав иностранной организации.

Что такое ученический договор

Ученический договор — это соглашение между организацией и учеником на получение образования. Согласно договору ученик приобретает новые знания, умения и навыки, а взамен отрабатывает у этого работодателя определенное время.

Договор на обучение может заключать только организация. В ст. 198 ТК РФ используется именно понятие «юридическое лицо» , а не «работодатель». Поэтому, ИП такие договоры заключать не могут.

Ученический договор не является ни трудовым, ни гражданско-правовым договором. Это особая разновидность договоров, которые регулируются нормами трудового права.

Учениками могут быть как сотрудники компании, так и соискатели. От того, с кем организация заключила договор, меняется текст и формат договора.

Договор с сотрудником

Работодатель оформляет ученический договор с работником, если нужно переподготовить кадры , повысить квалификацию или получить новую специальность.

Пример. Директор оптово-розничной компании решил освоить новую область деятельности — междугородные грузоперевозки. Чтобы не искать нового специалиста и не тратить время на его адаптацию, он решил направить на получение прав категории С уже работающего водителя. С ним организация заключила ученический договор без отрыва от работы.

В таких случаях договор заключают как дополнительный к трудовому соглашению.

Особенности ученического договора с сотрудником:

- его можно заключить без отрыва или с отрывом от работы;

- условия обучения должны быть согласованы с условиями работы — режим, время обучения, должностные обязанности и прочее;

- обучать сотрудника можно только в учреждениях, имеющих лицензию на оказание образовательных услуг.

Договор с соискателем

Работодатель имеет право оформить ученический договор с лицом, ищущим работу. То есть с человеком, которого еще не взяли в штат, а с соискателем.

Такой договор может стать альтернативой испытательному сроку. Соискатель во время ученичества получает вместо зарплаты стипендию, а она не облагается страховыми взносами.

Особенности ученического договора с соискателем:

- работодатель оформляет его как отдельный документ;

- организация вправе самостоятельно учить соискателя;

- поскольку соискатель ещё не работник организации, в период действия ученического договора его нельзя направить в командировку и привлечь к выполнению сверхурочных работ;

- если соискатель прошёл обучение и был принят на работу, то испытательный срок по трудовому договору устанавливать уже нельзя.

Ученический договор с иностранцем

Работодатель вправе заключить ученический договор с иностранцем. Даже если он не является сотрудником организации и у него отсутствует патент или разрешение на работу. Трудовая деятельность в России возникает на основе трудового договора или гражданско-правового договора.

Ученический договор направлен на обучение, в том числе с возможностью дальнейшего трудоустройства. Сам по себе такой договор не приводит к тому, что возникают трудовые отношения (гл. 32 ТК). Разрешение на работу или патент требуется иностранцу для трудовой деятельности (п. 4 ст. 13 Закона от 25.07.2002 № 115-ФЗ).

Возможности платформы Линк Вебинары

Функционал:

- вебинары и автовебинары (автоматические повторы живых лекций);

- создание мероприятия меньше чем за одну минуту из браузера;

- онлайн-доска Miro для повышения эффективности тренингов;

- календарь для планирования трансляций;

- интерактивная доска и деление на группы;

- оценка знаний с помощью тестирования;

- инструменты рисования, чат, вкладка для вопросов;

- редактор для приглашения на вебинар и рассылки;

- интеграция с сервисами, связанными с компанией;

- загрузка контента в любом формате и облачное хранилище;

- автоматическая запись вебинара и загрузка в облако;

- статистические отчеты и аналитика активности участников.

- вывод участников в эфир;

- услуга брендирования.

С Линк Вебинары онлайн может стать основным образовательным форматом

С Линк Вебинары онлайн может стать основным образовательным форматом

Что представляет собой договор?

Соглашение является письменной договоренностью между двумя или более сторонами о взаимных обязательствах. Договоры могут заключаться и подписываться как физическими, так и юридическими лицами. Существует множество разновидностей документа — купли-продажи, дарения, аренды, мены и т. д. В трудовой сфере также распространены письменные договоренности. Среди них можно выделить договор на обучение работника за счет средств работодателя для повышения квалификации первого лица. Письменное соглашение заключается между работодателем и сотрудником.

Существует два распространенных вида ученического договора в организации:

Бесплатная консультация юриста по телефону:

8 (804) 333-01-43

- формальное — первичная профподготовка, повышение квалификации или переподготовка осуществляется по госстандартам;

- неформальное. Работодатель самостоятельно разрабатывает программу обучения работника.

В первом случае существует два подвида — обязательное и добровольное. Обязательное вынуждены проходить сотрудники некоторых профессий, например: врачи, педагоги в средних и высших учебных заведениях. Раз в 5 лет, согласно госстандартам, трудящиеся должны проходить курсы повышения квалификации. Добровольное может проводиться как по предложению самого трудящегося, так и по инициативе начальника, однако обязательно с согласия первого лица. Рассмотрим процедуру составления соглашения на обучение работника далее в статье.

Дополнительное обучение, повышение квалификации

Учиться никогда не поздно. Сами работодатели, особенно сетевые компании, крупные холдинги, предусматривают систему обучения персонала, повышения его квалификации. Работники и по собственной инициативе ходят на курсы, семинары и тренинги.

Как все это будет выглядеть в учете работодателя? В первую очередь важно, кто является инициатором. Если организация, то учеба – это производственная необходимость, часть рабочего процесса, и тогда расходы можно принять, соблюдая те же правила, что и при аттестации – наличие договоров и лицензированное учебное учреждение

В бухгалтерском учете расчет с учебным заведением будет выглядеть аналогично расчету с любым другим контрагентом:

- Дебет 60 (76) Кредит 51 (50,71) – оплачены образовательные услуги.

- Дебет 26 (20,44) Кредит 60 (76) – отражение затрат на соответствующих счетах учета (в зависимости от того, кто проходил обучение, и от деятельности организации).

- Дебет 91.2 (непринимаемые расходы) Кредит 60 – отражены дополнительные затраты (если были), такие как питание, проживание, которые входили в стоимость договора. Такие суммы являются выгодой работника и подлежат обложению НДФЛ и взносами.

В налоговом учете, как видите, часть средств, не относящаяся непосредственно к стоимости обучения, не учитывается при расчете налогооблагаемой базы.

Сотрудник может заключить договор самостоятельно, а работодатель компенсирует ему расходы:

- Дебет 73 Кредит 51 (50) – выплачена компенсация.

- Дебет 20 (44) Кредит 73 – отражены расходы.

Если обучение происходит по собственной инициативе сотрудника, а работодатель оплачивает ему такие услуги, то эти суммы также подлежат обложению взносами и необходимо удержать НДФЛ из иных доходов. У работника же сохраняется возможность подать декларацию и получить вычет, если учебное заведение отвечает установленным требованиям (лицензия).

Семинары, тренинги и прочие подобные мероприятия иногда оформляются не как образовательные, а как консультационные услуги. В этом случае оказывать их может любая организация, которую выберет работодатель. В расходах по налогу на прибыль они учитываются как прочие (ст. 264 п. 1 пп. 15).

В перечне расходов для УСН консультационных услуг нет, но есть бухгалтерские, аудиторские и юридические (п. 15 ст. 346.16 НК). Поэтому, чтобы учесть обучение в уменьшении базы, потребуется, чтобы в договоре они звучали именно так.

Обратите внимание! Необязательно ходить или ездить в учебное учреждение. Онлайн и web-семинары и консультации тоже допускаются

Главное, не форма обучения, а правильное оформление документов, суть и цель.

На просторах интернета масса компаний, предлагающих проведение семинаров за рубежом, причем география выходит очень разнообразная: от Европы до Америки и от Азии до Африки. Зачастую это всего лишь способ, предлагающий за расходами на учебу скрыть проведение отдыха. Организация, рискнувшая заключить подобный договор, должна быть готова к обоснованию подобных трат перед инспекторами из ФНС и фондов. Иначе истраченные средства признают доходом тех, кто ездил «обучаться».

Расходы на обучение сотрудников: что говорит закон?

Для начала, стоит понять, что такое обучение. Это процесс получения новых знаний и навыков, который помогает работникам справиться с текущими и будущими задачами. Но нужен ли работодатель обучение своих сотрудников, и должен ли он оплачивать расходы?

Для того чтобы получить возможность обучения за счет работодателя, работник должен заключить с ним договор об обучении. В этом договоре должны быть указаны условия, сроки и цель обучения.

Когда договор не заключен, работодатель обязан оплачивать только обучение, которое предусмотрено законодательством или коллективным договором. В случае дополнительного обучения, сотрудник может стать инициатором составления договора об обучении.

На стадии составления договора работник должен учесть несколько правил. Создание договора об обучении по форме ученического договора обязательно для некоторых категорий работников (например, для несовершеннолетних). Договор должен содержать такие условия, как образовательная программа, продолжительность обучения, ответственность сторон и порядок оплаты расходов на обучение.

Итак, возмещение расходов на обучение сотрудников регулируется законодательством. Работодатель должен оплачивать обучение, если оно необходимо сотруднику для выполнения своих трудовых обязанностей. В случае дополнительного обучения, работник может инициировать составление договора об обучении с работодателем. В договоре должны быть указаны условия обучения и порядок оплаты расходов.

Обучение сотрудника за счет работодателя по ТК РФ

В статье 196 ТК указано, что решение об оплате профессионального обучения сотрудника принимает работодатель. Руководитель также вправе самостоятельно определять условия и порядок учебы. Все принятые правила нужно зафиксировать в коллективном договоре и прочих внутренних актах.

В большинстве случаев обучение работников – право, но не обязанность работодателя. Однако существуют исключения, оговоренные в части 4 статьи 196 ТК. Работодатель должен организовать профессиональное обучение некоторым категориям сотрудников:

- Медицинским сотрудникам (статья 79 ФЗ №323).

- Гражданским работникам (статьи 48 и 62 ФЗ №72).

- Нотариусам и их помощникам (статья 30 Основ закона «О нотариате»).

- Аудиторам (статья 11 ФЗ №307).

Работодатель обязан организовать обучение и в том случае, если это считается условием продолжения деятельности служащего.

Порядок оформления договора на обучение работника

Работодатель оформляет с сотрудником ученическое соглашение, чтобы уменьшить риск потери кадров после прохождения тренинга, и чтобы на законодательном уровне подтвердить вложение денежных средств в конкретного работника.

Чтобы заключить договор на обучение работника, следует соблюдать нижеприведенный алгоритм действий:

- добиться согласия (при необходимости) от сотрудника на прохождение тренинга или поставить его в известность;

- работодатель заключает соглашение с образовательной организацией, где будет повышать свою квалификацию трудящийся. На руки выдается специальная учебная программа с фиксированием необходимых часов посещения;

- издается соответствующий приказ, в котором отображается, что обучение будет происходить за счет работодателя и основания для этой процедуры;

- оформляется соответствующая письменная договоренность с конкретным работником. Если процесс инициировал руководитель, то будет достаточно приказа. Однако составление договора на обучение работника предотвратит возможные споры в будущем;

- если тренинг предполагает командировку, то составляется обязательный приказ.

Прохождение тренинга осуществляется либо без отрыва от должностных полномочий, либо с отрывом. Согласно трудовому законодательству, во втором случае начальник должен:

- сохранить за трудящимся должностной пост;

- осуществлять выплату средней зарплаты;

- выдать работнику денежные средства на командировку, если это необходимо.

Прохождение обучения по ученическому соглашению предполагает выплату стипендии. Ее размер не может быть ниже минимального размера оплаты труда (МРОТ).

Виды расходов работодателя на обучение

Условия, на которых происходит оплата обучения, фиксируются в следующих документах:

- Коллективный договор.

- Дополнительное соглашение к трудовому договору.

- Отдельный договор об обучении.

Обязанность фиксации условий обучения прописана в статьях 196 и 199 ТК РФ.

Учеба сотрудника, оплачиваемая работодателем, подразделяется на три основных вида:

- Основная профессиональная.

- Дополнительная.

- Профессиональное обучение.

Данная классификация указана в статьях 10, 73, 76 ФЗ №273. От вида обучения зависит начисление компенсаций, а также гарантии, предоставляемые работнику. Учеба может проводиться без отрыва от работы. В обратном случае работодатель сохраняет за работником его среднюю зарплату и должность. Если место учебы находится в другой местности, организация начисляет работнику командировочные по стандартной схеме (статья 187 ТК РФ).

Гарантии, предоставляемые обучающемуся служащему, перечислены в статьях 173-176, 187 ТК РФ:

- Оплата дополнительного отпуска, предоставляемого при обучении.

- Компенсация транспортных расходов, связанных с проездом в учебное учреждение.

- За работником остается его средняя зарплата.

Каждая операция, связанная с оформлением и оплатой обучения, должна быть подтверждена первичной документацией (часть 1 статьи 9 ФЗ №402). Также необходимо подтвердить факт того, что образовательная услуга была получена. Для этого подходит акт, на котором ставит подписи работодатель и представитель учебного учреждения. Главное требование к подтверждающему документу –наличие всех реквизитов. Подтверждением оказания услуги являются документы об образовании. К примеру, диплом.