Как отразить начисленные дивиденды в учете

Основанием для отражения начисленных дивидендов в бухгалтерском учете являются протокол собрания участников (акционеров) и бухгалтерская справка-расчет сумм, начисленных каждому из собственников.

Напоминаем, что порядок начисления и выплаты доходов из чистой прибыли участникам (акционерам) регламентируется Федеральным законом №14-ФЗ от 08.02.1998 года «Об обществах с ограниченной ответственностью» и Федеральным законом от 26.12.1995 года №208-ФЗ «Об акционерных обществах».

Участниками (акционерами) общества могут быть:

- российские и иностранные юридические лица;

- физические лица (резиденты и нерезиденты РФ), в том числе работники организации.

В бухгалтерском учете начисленные дивиденды отражаются по-разному, в зависимости от вида получателя. Так, при выплате дивидендов физическим лицам, являющимся работниками организации, проводка будет следующая:

Дебет 84.01 Кредит 70.

Дивиденды участникам (акционерам) – юридическим лицам, а также физическим лицам, не являющимся работниками организации, отражаются проводкой:

Дебет 84.01 Кредит 75.02.

Начисление дивидендов отражается на дату принятия решения о распределении чистой прибыли общества между участниками (акционерами).

В бухгалтерской отчетности распределенные участникам (акционерам) дивиденды отражаются следующим образом:

- в бухгалтерском балансе уменьшают сумму накопленной прибыли по строке 1370 «Нераспределенная прибыль (непокрытый убыток)» в периоде начисления дивидендов;

- в отчете об изменении капитала (если он составляется) – по отдельной строке 3327 «Дивиденды» в периоде начисления дивидендов;

- в отчете о движении денежных средств (если он составляется) – по отдельной строке 4322 «Платежи – всего на уплату дивидендов и иных платежей по распределению прибыли в пользу собственников (участников)» в периоде фактической выплаты денежных средств.

Наш ответ

На практике возможна ситуация, когда компания по итогам отчетных периодов получает прибыль и выплачивает промежуточные дивиденды, а год заканчивает с убытком. Здесь возникает риск, что по итогам года промежуточные суммы в целях налогообложения потеряют свой статус дивидендов.

По мнению контролирующих органов, такие выплаты перестают соответствовать определению дивиденда, содержащемуся в п. 1 ст. 43 НК РФ. Напомним, что в этой норме указано, что дивидендом признается доход акционера или участника общества именно при распределении прибыли, остающейся после налогообложения. Налоговики считают, что при получении убытка по окончании текущего (налогового) периода (то есть при отсутствии по итогам года прибыли, остающейся после налогообложения) доход, выплаченный акционерам (участникам) в виде сумм распределенной им прибыли (промежуточных дивидендов), не может квалифицироваться как дивиденды.

Такой позиции придерживаются налоговые органы и Минфин России (см., например, письма ФНС России от 19.03.2009 N ШС-22-3/210@, УФНС России по г. Москве от 15.07.2009 N 16-12/072669@, Минфина России от 05.03.2009 N 03-03-05/31).

Поэтому, если на конец налогового периода по данным бухгалтерской отчетности у налогоплательщика образовался убыток, дивиденды, выплаченные за счет промежуточной чистой прибыли в течение года, то есть до окончания налогового периода, не могут рассматриваться для целей налогообложения прибыли как дивиденды по результатам этого налогового периода.

С учетом вышесказанного можно сделать следующий вывод: отсутствие прибыли после налогообложения по итогам года автоматически превращает выплаченные за этот год промежуточные дивиденды в некий «иной доход» участников общества в целях налогообложения.

Налоговые последствия переквалификации дивидендов

в иной доход

|

Участник |

Налог и ставка по прочему доходу |

Налоговые последствия для участников |

Налоговые последствия для ООО |

|

Физлицо — резидент РФ |

НДФЛ — 13% |

Может возникнуть недоимка, если при расчете налога ООО применяло «дивидендный» вычет (учитывало дивиденды, полученные самим ООО). Если ООО не сможет доудержать налог, то участник должен будет доплатить налог сам на основании присланного ИФНС уведомления |

Если налог удержан не полностью (из-за применения «дивидендного» вычета) и доудержать его нет возможности, то ООО должно сообщить ИФНС и участнику о невозможности удержать налог и о сумме налога. В этом случае нужно также подать уточненные расчеты 6-НДФЛ и справки 2-НДФЛ |

|

Российская компания |

— если ОСН — налог на прибыль по ставке 20%; — если УСН — налог по ставке исходя из объекта налогообложения |

ООО при безвозмездной передаче денег налоговым агентом не является. Поэтому участник должен уплатить налог самостоятельно. Кроме случая, когда доля участия в ООО больше 50%. Ведь тогда подарки от «дочек» не облагаются |

ООО должно подать уточненные декларации по налогу на прибыль, в которых отражались выплаченные дивиденды. Сумма налога на прибыль, перечисленная ООО как налоговым агентом, становится переплатой. Поэтому общество может обратиться в ИФНС за ее зачетом (возвратом) |

|

Физлицо — нерезидент РФ |

НДФЛ — 30% |

У участников как у налогоплательщиков есть обязанность доплатить налог. Но взыскать с них налог у ИФНС возможности нет. Поэтому требование об уплате налога ИФНС предъявит налоговому агенту |

ООО как налоговый агент должно потребовать у участников вернуть часть дивидендов в сумме неудержанного налога. И доплатить налог в бюджет. Иначе ООО при проверке могут оштрафовать за неполное удержание налога и взыскать с него неудержанный налог. Также следует подать уточненки: — по компаниям — налоговый расчет по налогу на прибыль; — по физлицам — расчеты 6-НДФЛ и справки 2-НДФЛ |

|

Иностранная компания |

Налог на прибыль — 20% |

Но иногда с ИФНС можно поспорить. Так, для целей налогообложения дивидендом признается любой доход участника, полученный от ООО при распределении чистой прибыли пропорционально его доле <9>.

Следовательно, когда все эти условия соблюдены, выплаты в пользу участников должны расцениваться как дивиденды, даже если и были нарушены требования Закона об ООО.

Налог на прибыль организаций для Вашей организации

В случае переквалификации по окончании года выплаченных акционерам сумм организация не включает в состав расходов указанные суммы, так как такие затраты рассматриваются как безвозмездно переданное акционерам имущество (п. 16 ст. 270 НК РФ, Письмо ФНС России от 19.03.2009 N ШС-22-3/210@).

Налоги при выплате дивидендов участнику — юридическому лицу

В этом случае также, как и по выплатам физическим лицам, при выплате дивидендов общество выступает в роли налогового агента, оно должно удержать и перечислить налог с выплачиваемой прибыли.

Ставка налога на прибыль с дивидендов для участников-российских юридических лиц — 13%, для иностранных юридических лиц — 15 %. Но есть и ставка 0% — по дивидендам, которые вы платите материнской российской компании (или иностранной компании, которая самостоятельно в установленном порядке признала себя резидентом РФ). На день принятия решения о выплате дивидендов она должна владеть как минимум 50% в уставном капитале вашей фирмы не менее 365 дней подряд (пп. 2 п. 3 ст. 284 НК РФ).

Кроме того, при исчислении налога с дивидендов необходимо учитывать возможность применения налогового вычета по дивидендам, выплачиваемым участнику ООО, если организация сама получает также дивиденды, облагаемые по ставке 13 %. Расчет аналогичный, как по выплатам физическим лицам.

Также необходимо учитывать, что при непропорциональном распределении чистой прибыли налоговые последствия: налог на прибыль с суммы дохода, которая превышает сумму дивидендов, рассчитанную пропорционально доле участника обществ, рассчитывается по ставке 20 процентов.

Коды бюджетной классификации (КБК) для уплаты налога на доходы физических лиц (НДФЛ) с дивидендов в 2024-2023 годах

Основные КБК по уплате налога с дивидендов

Для оплаты налога на доходы физических лиц с дивидендов используются следующие основные КБК:

- 18210302020016000110 — КБК для уплаты налога на сумму дивидендов, начисленных в 2024 году;

- 18210302020016000120 — КБК для уплаты налога на сумму дивидендов, начисленных в 2024-2023 годах в случае получения выплаты по представленным акциям или участию в уставном капитале организации;

- 18210302020016000130 — КБК для уплаты налога на сумму дивидендов, начисленных в 2024-2023 годах при получении выплаты по иностранным реестраторам или депозитарными расписками.

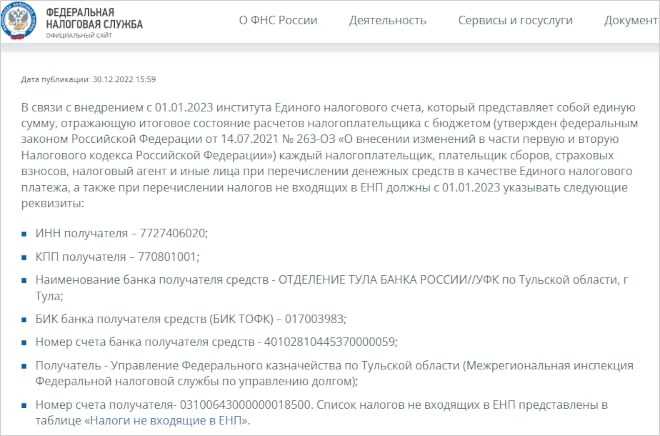

Как заполнить платежное поручение с использованием КБК

Для правильного заполнения платежного поручения с использованием КБК по дивидендам по НДФЛ в 2024-2023 годах, следуйте указанным ниже инструкциям:

- Укажите в разделе «Получатели средств» наименование налогового органа, куда будет направляться платеж.

- Определите сумму налога, которую необходимо уплатить, и укажите ее в разделе «Сумма платежа».

- В графе «Основание платежа» укажите соответствующий КБК, соответствующий полученному дивиденду.

- Укажите в разделе «ОКТМО» код территориальной налоговой инспекции, ответственной за взимание налога с вас.

- Вместо указания ИНН налогоплательщика необходимо указать КПП налогового органа, куда направляется платеж.

- В разделе «Период уплаты» укажите соответствующий учетный период.

- Заполните остальные необходимые поля платежного поручения и подпишите его.

Правильное заполнение платежного поручения с учетом КБК является важным условием для успешной уплаты налога на доходы физических лиц с дивидендов в 2024-2023 годах. Поэтому следуйте указанным выше инструкциям и аккуратно заполняйте все необходимые поля.

Ставки налога на дивиденды в 2024 году

С 1 января 2024 года вступит в силу новая редакция закона о налоге на дивиденды. В новой редакции устанавливаются новые ставки налога на дивиденды, которые будут применяться в течение 2024 года.

1. Новые ставки налога

В 2024 году ставки налога на дивиденды будут следующими:

- для физических лиц — 15%;

- для юридических лиц, резидентов РФ — 20%;

- для юридических лиц, не являющихся резидентами РФ — 30%.

2. Какие платежные поручения использовать

Для уплаты налога на дивиденды в 2024 году, юридическим и физическим лицам необходимо использовать следующие платежные поручения:

- Платежное поручение по налогу на дивиденды для физических лиц;

- Платежное поручение по налогу на дивиденды для юридических лиц, резидентов РФ;

- Платежное поручение по налогу на дивиденды для юридических лиц, не являющихся резидентами РФ.

В платежных поручениях необходимо указать все необходимые реквизиты, а также сумму налога и сроки уплаты.

3. Влияние новых ставок на бизнес и налогоплательщиков

Введение новых ставок налога на дивиденды может повлиять на бизнес и налогоплательщиков следующим образом:

- Для физических лиц ставка налога станет выше, что может увеличить расходы налогоплательщика.

- Для юридических лиц, резидентов РФ, ставка налога несущественно изменится, что не окажет значительного влияния на бизнес.

- Для юридических лиц, не являющихся резидентами РФ, ставка налога значительно вырастет, что может негативно сказаться на инвестиционной привлекательности России.

Бизнес и налогоплательщики должны быть готовы к введению новых ставок налога на дивиденды и принять необходимые меры для минимизации налоговых рисков и оптимизации налогообложения.

4. Значение новых ставок для бюджета страны

| Ставка налога | Ожидаемый доход бюджета |

|---|---|

| 15% | X млрд рублей |

| 20% | Y млрд рублей |

| 30% | Z млрд рублей |

Точные цифры ожидаемых доходов бюджета будут определены на основе налоговой отчетности и уровня дивидендных выплат налогоплательщиков.

Таким образом, новые ставки налога на дивиденды в 2024 году имеют важное значение для бизнеса, налогоплательщиков и бюджета страны. Учет этих ставок и принятие соответствующих мер поможет обеспечить соблюдение налогового законодательства и минимизацию налоговых рисков

Кто платит и удерживает налоги с дивидендов

Российская организация, выплачивающая дивиденды, признается налоговым агентом (п. 3 ст. 275 НК РФ). Если налогоплательщик получает дивиденды от источника за пределами РФ, то он обязан самостоятельно рассчитать и уплатить соответствующую сумму налога.

Согласно подпункту 3 пункта 3 статьи 284 и пункту 3 статьи 224 суммы дивидендов, причитающиеся:

- российским организациям (в т.ч. применяющим УСН, ЕСХН и ЕНВД), облагаются налогом на прибыль по ставке 9 процентов;

- российским организациям, которые как минимум 365 календарных дней подряд владеют не менее чем половиной уставного капитала выплачивающей дивиденды организации, облагаются налогом на прибыль по ставке 0 процентов;

- иностранным организациям, облагаются налогом на прибыль по ставке 15 процентов (с учетом особенностей, предусмотренных статьей 275 НК РФ);

- физическим лицам – налоговым резидентам РФ, облагаются НДФЛ по ставке 9 процентов;

- физическим лицам – нерезидентам РФ облагаются НДФЛ по ставке 15 процентов.

Налог на прибыль с дивидендов, в том числе полученных от иностранных организаций, уплачивается в федеральный бюджет (пп. 2 п. 3, п. 6 ст. 284 НК).

ИС 1С:ИТС: О распределении чистой прибыли между участниками ООО см. в «Бизнес-справочнике: правовые аспекты» в разделе .

Пример 1. 25 марта 2014 года финансовая служба ООО «Конфетпром» получила выписку из Решения общего собрания акционеров дочерней российской компании ЗАО «Розничный магазин «Торговый ДОМ». Акционеру ООО «Конфетпром», согласно Решению, причитаются дивиденды за 2013 год от участия в ЗАО «Розничный магазин «Торговый ДОМ» в сумме 2 730 000 руб. без учета налога на прибыль, подлежащего удержанию у источника выплаты. Указанная сумма дивидендов была перечислена на расчетный счет ООО «Конфетпром» 05 апреля 2014 года.

В свою очередь, общим собранием участников ООО «Конфетпром» от 28 апреля 2014 года было принято решение распределить полученную за 2013 год прибыль в размере 4 000 000,00 руб., следующим образом:

1 000 000,00 руб. в пользу участника российского юридического лица ЗАО «ИнвестСоюз», владеющего 25 процентов доли уставного капитала общества;

1 000 000,00 руб. в пользу участника физического лица — Федорова П.П., являющегося налоговым резидентом РФ и владеющим 25 процентов доли уставного капитала общества;

1 000 000,00 руб. в пользу участника физического лица – Терещенко Е.Н., не являющегося налоговым резидентом РФ и владеющим 25 процентов доли уставного капитала общества;

1 000 000,00 руб. в пользу участника физического лица – Романова О.Г., являющегося налоговым резидентом РФ и работником ООО «Конфетпром» и владеющим 25% доли уставного капитала общества.

ООО » Конфетпром», являясь налоговым агентом, исчисляет и удерживает:

сумму налога на прибыль на доходы в виде дивидендов российского юридического лица — ЗАО «ИнвестСоюз» по ставке 9 процентов;

сумму НДФЛ на доходы в виде дивидендов физических лиц-резидентов РФ (Федорова П.П. и Романова О.Г.) по ставке 9 процентов;

сумму НДФЛ на доходы в виде дивидендов физического лица-нерезидента РФ (Терещенко Е.Н.) по ставке 15 процентов.

6 мая 2014 года ООО «Конфетпром» перечислило со своего расчетного счета дивиденды участникам за вычетом исчисленных и удержанных налогов, которые были перечислены в бюджет этим же днем.

Может ли компания отменить уже объявленные дивиденды?

Компания имеет право отменить выплату дивидендов, если такое решение будет принято ее высшим органом управления — общим собранием акционеров. Общее собрание акционеров является самым высоким органом управления компанией и принимает решения по важным вопросам, включая выплату дивидендов.

О принятии решения об отмене дивидендов компания должна уведомить своих акционеров в установленном порядке. Это может быть объявление на официальном сайте компании, письменное уведомление или иной способ, осуществляемый в соответствии с правилами, установленными законодательством.

Если компания приняла решение об отмене дивидендов, то акционеры уже не получат свою долю прибыли в виде дивидендов. Это может быть разочаровывающим для инвесторов, особенно если они уже рассчитывали на эти дивиденды и планировали их использование для других целей.

Однако, принятие решения об отмене дивидендов часто связано с объективными причинами, например, снижением прибыли компании или необходимостью использования средств для финансирования других проектов. Такие решения могут быть приняты для обеспечения долгосрочной устойчивости компании и могут быть оправданы с позиции ее дальнейшего развития.

Если компания отменила выплату дивидендов, акционеры могут потерять в виде дивидендов уже уплаченные налоги. В большинстве случаев налог на дивиденды удерживается на стадии выплаты, поэтому отсутствие фактической выплаты дивидендов может привести к платы лишь уже уплаченных налогов.

Таким образом, в случае отмены дивидендов акционеры не смогут получить свою долю прибыли, и возможно потеряют уже уплаченные налоги. Поэтому перед покупкой акций для получения дивидендов рекомендуется внимательно изучить финансовое состояние компании, ее деловые показатели и уровень устойчивости, чтобы снизить риск отмены или снижения объявленных дивидендов.

Налоги с дивидендов учредителю в 2024 году

Так как дивиденды — это официальные доходы членов ООО, они облагаются налогами.

Если дивиденды выплачиваются физлицу, с них удерживается НДФЛ. Ставки стандартные:

- доходы резидентов облагаются по тарифу 13%;

- дивиденды нерезидентов — 15%

Для доходов резидентов страны установлены ограничения. Стандартная 13% ставка применяется к выплатам в рамках 5 миллионов рублей. Если дивиденды составят больше, то к части, превышающей лимит, применяется повышенная 15-процентная ставка.

Дивиденды предприятий облагаются налогом на прибыль. Ставки следующие:

| Получатель | Ставка налога |

|---|---|

| Отечественная компания | 13% |

| Российская компания, если она владела половиной уставного капитала организации, выплачивающей дивиденды, не менее полного года до принятия решения о выплате | 0% |

| Зарубежная компания | 15% |

То есть, если предприятие участвует в другой организации и обладает минимум 50% УК, то может не уплачивать налог с полученных дивидендов. Но нужно доказать, что половина уставного капитала действительно принадлежала ей все 365 дней до того, как участники приняли решение о выплате.

В качестве доказательства подойдут документы:

- договор о приобретении доли;

- решение о разделении, преобразовании или выделении доли минимум 50%;

- судебное решение, по которому компания стала обладателем половинной доли в УК;

- передаточный акт и т.п.

Как отразить в бухучёте начисление дивидендов

Для оформления выплаты дивидендов в бухучёте используют счёт 75. Там отражают выплаты участникам, которые не трудоустроены в организации, или другим компаниям.

Выплату отражают записью: Д/т 84, К/т 75. Проводку оформляют на дату принятия решения.

Если выплату проводят трудоустроенному сотруднику, применяется счёт 70. Проводка будет такой: Д/т 84, К/т 70.

Установленные сроки, регулярность выплат

Каждая российская компания самостоятельно определяет график выплаты дивидендов. Обычно она объявляет даты закрытия реестров акционеров, после чего начинает процесс выплаты. Однако, не все компании регулярно выплачивают дивиденды. Некоторые выбирают периодические выплаты, например раз в полгода или раз в год.

Есть также компании, которые могут изменять решение о выплате дивидендов. Например, в случае финансовых трудностей или изменения стратегии развития. Такое решение принимается самой компанией и может быть объявлено публично.

Вопрос налогообложения дивидендов тоже актуален. В России на дивиденды взимается 13% налог на доходы физических лиц. Однако, есть особенности, которые могут повлиять на размер налога. Например, если акционер является резидентом страны, с которой Россия имеет договор об избежании двойного налогообложения, то налог может быть уменьшен.

Также стоит отметить, что объявленные дивиденды могут быть отменены компанией. Это может произойти по различным причинам, например, если компания столкнулась с кризисом или непредвиденными расходами. В этом случае акционеры могут не получить ожидаемые выплаты.

НДФЛ с дивидендов в 2024 году

Рассчитывается и удерживается НДФЛ в тот день, когда происходит выплата «учредительских» денежных средств. Дивиденды при этом начислить нужно раньше этого дня, а именно исходя из даты решения учредителей о начислении дивидендов. По каждой выплате расчет ведется отдельно. В зависимости от ставки налога (13% или 15%) расчет дивидендов может быть разным. В том случае, если дивиденды выплачиваются участникам общества в натуральной форме, НДФЛ также следует удержать, причем ставка налога изменяться при этом не будет. Порядок определения размера ставки налога при этом будет такой же.

Источник дивидендов ООО

Компания не может взять любые деньги, что есть в её распоряжении на текущий момент, и выплатить из них дивиденды учредителям. Они выдаются из чистой прибыли — тех средств, что останутся у организации после уплаты налогов, взносов, задолженностей и других обязательств. Подробнее о том, какие выплаты считаются дивидендами, можно прочесть в 43 статье НК РФ.

В той же статье указаны доходы, которые не относятся к дивидендам. В том числе:

- выплаты в рамках взносов участников в УК при ликвидации компании;

- акции, которые компания передала в собственность своим участникам;

- выплаты единственному участнику НКО на операции в рамках её деятельности по уставу.

При распределении средств нужно опираться на Отчёт о финрезультатах — показатель чистой прибыли указан в отдельной строке.

Участники могут получить дивиденды не только в денежной, но и натуральной форме. Если выплачиваются деньги, их можно выдать из кассы или перевести на счёт.

Что такое дивиденды

| Как зарабатывать на дивидендах по акциям? | НДФЛ с дивидендов перечислите в обычные сроки. Например, налог с дивидендов, удержанный с 23 июня по 22 июля, надо перечислить не позднее 28 июля. |

| Срок выплаты дивидендов увеличат. Что это значит для инвесторов | Выплата дивидендов в 2023 году. Часть прибыли после налогообложения в виде дивидендов выплачивается акционерам АО или участникам ООО согласно положениям уставов. |

| Периодичность и срок выплаты дивидендов в ООО | Сроки выплаты дивидендов. ООО должно делать выплаты не позднее 60 календарных дней с даты принятия решения о распределении прибыли (п. 3 ст. 28 Закона об ООО). |

| Как выплачиваются дивиденды учредителям? | Некоторые компании выплачивают дивиденды от 1 до 4 раз в год — периодичность и размер выплат указываются в дивидендной политике конкретной компании. |

| Как правильно выплатить дивиденды | Срок выплаты дивидендов. Организации могут самостоятельно устанавливать сроки выплат дивидендов и отображают это в уставе компании. |

Сколько раз в год могут выплачивать дивиденды

Многих людей, которые собираются инвестировать в ту или иную компанию, интересует, как часто они смогут получать выплаты. Во многом это зависит от особенностей самой фирмы. Например, если компания финансируется из государственного бюджета, порядок и сроки выплат регулируются законодательством.

Если предприятие никак не связано с государством, то выплаты акционерам никак не регулируются на законодательном уровне. В данном случае расчеты с владельцами ценных бумаг могут осуществляться по-разному. Многие фирмы предпочитают заниматься выплатой дивидендов по итогам финансового года, когда будет известна точная годовая прибыль. Некоторые компании рассчитываются с инвесторами немного чаще – каждые 6 месяцев. Также расчет может осуществляться по итогам одного квартала. Поэтому прежде чем покупать ценные бумаги, рекомендуется заранее ознакомиться с тем, как часто компания выплачивает акционерам заработанные деньги.

Нужно ли переквалифицировать промежуточные дивиденды, если они больше чистой прибыли по итогам года?

Вопрос о том, нужно ли переквалифицировать промежуточные дивиденды, если они вдруг оказались больше чистой прибыли по результатам годовой бухгалтерской (финансовой) отчетности, возник не сегодня. Да и ситуация эта достаточно распространенная.

На протяжении многих лет контролирующие органы придерживались следующего мнения по данному вопросу:

-

если размер выплаченных промежуточных дивидендов оказался больше чистой прибыли, полученной акционерным обществом по итогам года, то полученная разница признается доходом акционеров, к которому следует применять налоговую ставку в размере 24 % (ставка налога на прибыль на 2008 год) (Письмо Минфина России от 24.12.2008 № 03-03-06/1/721);

-

если на конец налогового периода по данным бухгалтерской отчетности у налогоплательщика образовался убыток, то есть отсутствует прибыль, остающаяся после обложения налогом на прибыль, дивиденды, выплаченные за счет промежуточной чистой прибыли в I квартале, полугодии или девяти месяцев – то есть до окончания налогового периода, – не могут рассматриваться для целей налогообложения прибыли как дивиденды по результатам этого налогового периода. В описанном случае доходы акционеров-организаций должны быть включены в состав внереализационных доходов, формирующих налоговую базу по налогу на прибыль ( НК РФ), для физических лиц указанные выплаты признаются доходом, облагаемым НДФЛ по ставке 13 % ( НК РФ) (Письмо ФНС России от 19.03.2009 № ШС-22-3/210@).

Аналогичная позиция подтверждена и в более поздних разъяснениях контролеров. Так, в Письме Минфина России от 13.04.2016 № 03-03-06/2/21011 сказано, чтоесли размер выплаченных промежуточных дивидендов оказался выше чистой прибыли, полученной обществом по итогам года, то полученная разница признается доходом участников общества, к которому применяется налоговая ставка, предусмотренная НК РФ (20 %).

Это означало, что в случаях, когда чистая прибыль по итогам года оказывалась меньше уже выплаченных промежуточных дивидендов, их нужно переквалифицировать в прочие внереализационные доходы и облагать по иной – более высокой – налоговой ставке, а не по ставке для дивидендов.

Но в 2020 году позиция Минфина по данному вопросу кардинально изменилась. В Письме от 15.10.2020 № 03-03-10/90152 сказано, чтодля хозяйственных обществ предусмотрен порядок определения прибыли после налогообложения (чистой прибыли) как источника выплаты дивидендов в случаях, когда решение о распределении прибыли принимается по результатам I квартала, полугодия, девяти месяцев и (или) отчетного года. При этом действующее законодательство РФ не содержит положений, изменяющих экономическую квалификацию выплаченных дивидендов (распределенной прибыли) в случаях, когда размер чистой прибыли хозяйственного общества, определенный по данным годовой бухгалтерской (финансовой) отчетности, меньше, чем величина дивидендов (распределенной прибыли), выплаченных таким хозяйственным обществом на основании соответствующих решений, принятых на основании данных промежуточной бухгалтерской (финансовой) отчетности.

И Минфин делает вывод: доходы в виде дивидендов, выплаченные акционерам (участникам) хозяйственных обществ по результатам работы указанных хозяйственных обществ за квартал, полугодие и девять месяцев отчетного года, в дальнейшем переквалификации для целей налогообложения не подлежат.

Отметим, что данное письмо доведено до территориальных налоговых органов: направлено для сведения и использования в работе (Письмо ФНС России от 19.10.2020 № СД-4-3/17130@).

Соответственно, налогоплательщики могут руководствоваться данными разъяснениями в случае, если по итогам 2020 года их чистая прибыль окажется меньше суммы выплаченных промежуточных дивидендов.