Порядок заполнения декларации

Следуя правилам, которые дает инструкция, приведем пример порядка заполнения налоговой декларации по налогу на прибыль за 4 кв. 2022 с учетом авансовых расчетов и сформируем годовой отчет.

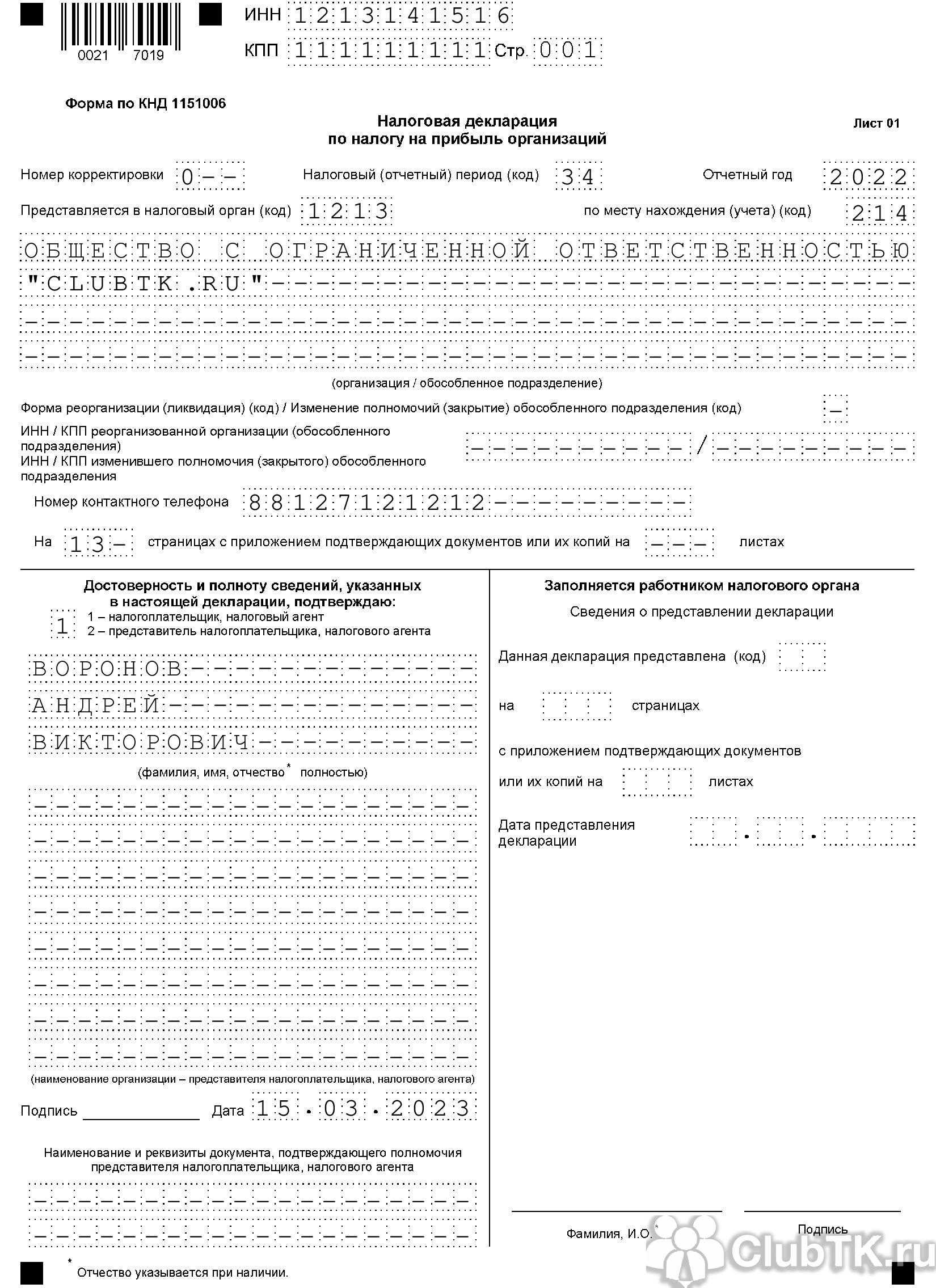

Шаг 1. Оформление начинается с титульного листа. В нем указываются данные налогоплательщика (название, ИНН, КПП, Ф.И.О. подписывающего лица) и реквизиты ИФНС, куда сдается отчет. Обязательно прописывается код места предоставления:

- 214 — по месту нахождения российской организации;

- 220 — по месту нахождения обособленного подразделения.

Для обозначения налогового (отчетного) периода предусмотрены специальные коды:

- 21 — первый квартал;

- 31 — полугодие;

- 33 — девять месяцев;

- 34 — год.

Если вы готовите ежемесячный отчет, то обращайте особое внимание на примечания. Для обозначения периода при сдаче ежемесячных отчетов используйте коды:

| Количество месяцев | Код |

|---|---|

| Один | 35 |

| Два | 36 |

| Три | 37 |

| Четыре | 38 |

| Пять | 39 |

| Шесть | 40 |

| Семь | 41 |

| Восемь | 42 |

| Девять | 43 |

| Десять | 44 |

| Одиннадцать | 45 |

| Отчет за год | 46 |

Так выглядит образец примера заполнения декларации по налогу на прибыль за 2022 год для юридических лиц в части титульного листа:

Шаг 2. Заполним приложение № 1 (доходы организации), а затем заполним приложение № 2 (расходы) к листу 02. Допустим, за 2022 год организация получила доходы:

- от реализации товаров собственного производства (стр. 011) — 64 000 000 руб.;

- от продажи прочего имущества (стр. 014) — 30 000 руб.;

- внереализационные (стр. 100) — 22 000 руб. и другие.

ВАЖНО!

Некоторые листы декларации мы не показываем, поскольку они неинформативны: в строках только прочерки. Но все они имеются в образце, который доступен для скачивания в начале статьи.. Шаг 3

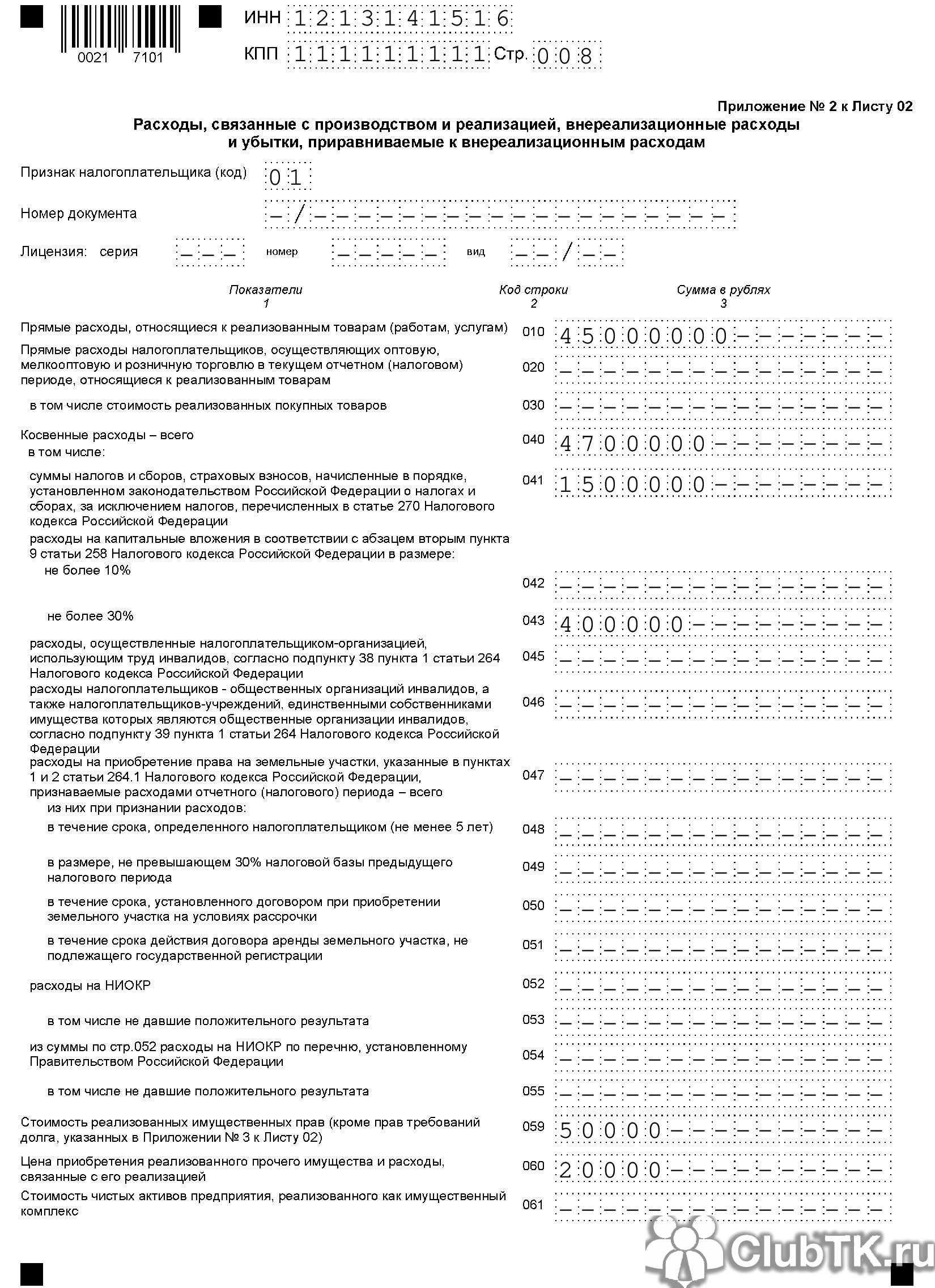

В приложении № 2 указываем расходы ООО за год:

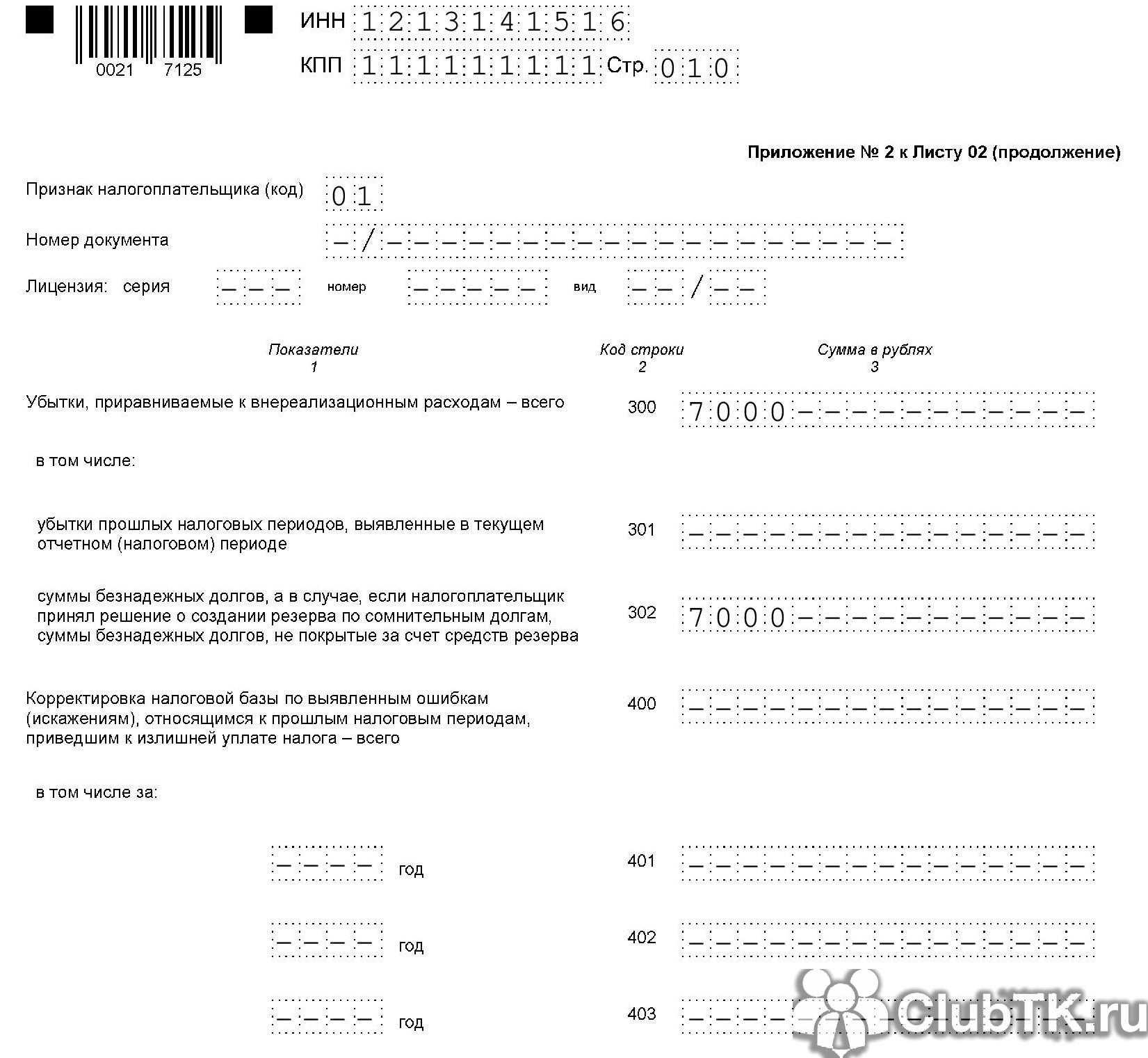

Шаг 3. В приложении № 2 указываем расходы ООО за год:

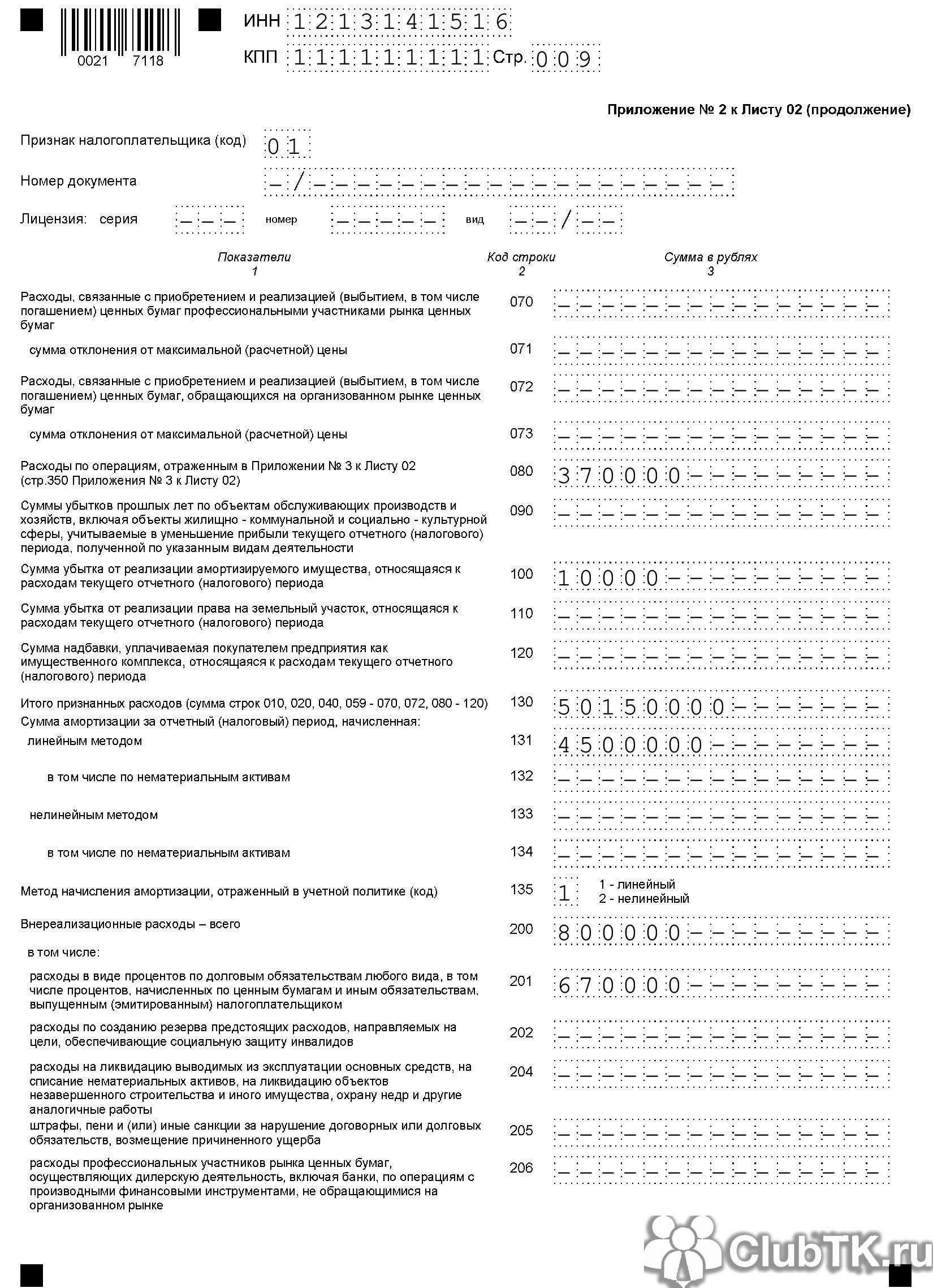

- прямые (стр. 010) — 45 000 000 руб., в том числе амортизация, начисленная линейным методом (стр. 131), — 4 500 000 руб.;

- косвенные (стр. 040) — 4 700 000 руб., из них страховые взносы, учитываемые при расчете налога на прибыль (стр. 041), — 1 500 000 руб.;

- на приобретение и продажу прочего имущества (стр. 060) — 20 000 руб.;

- внереализационные (стр. 200) — 800 000 руб., включая проценты за кредит (стр. 201) — 670 000 руб. и другие.

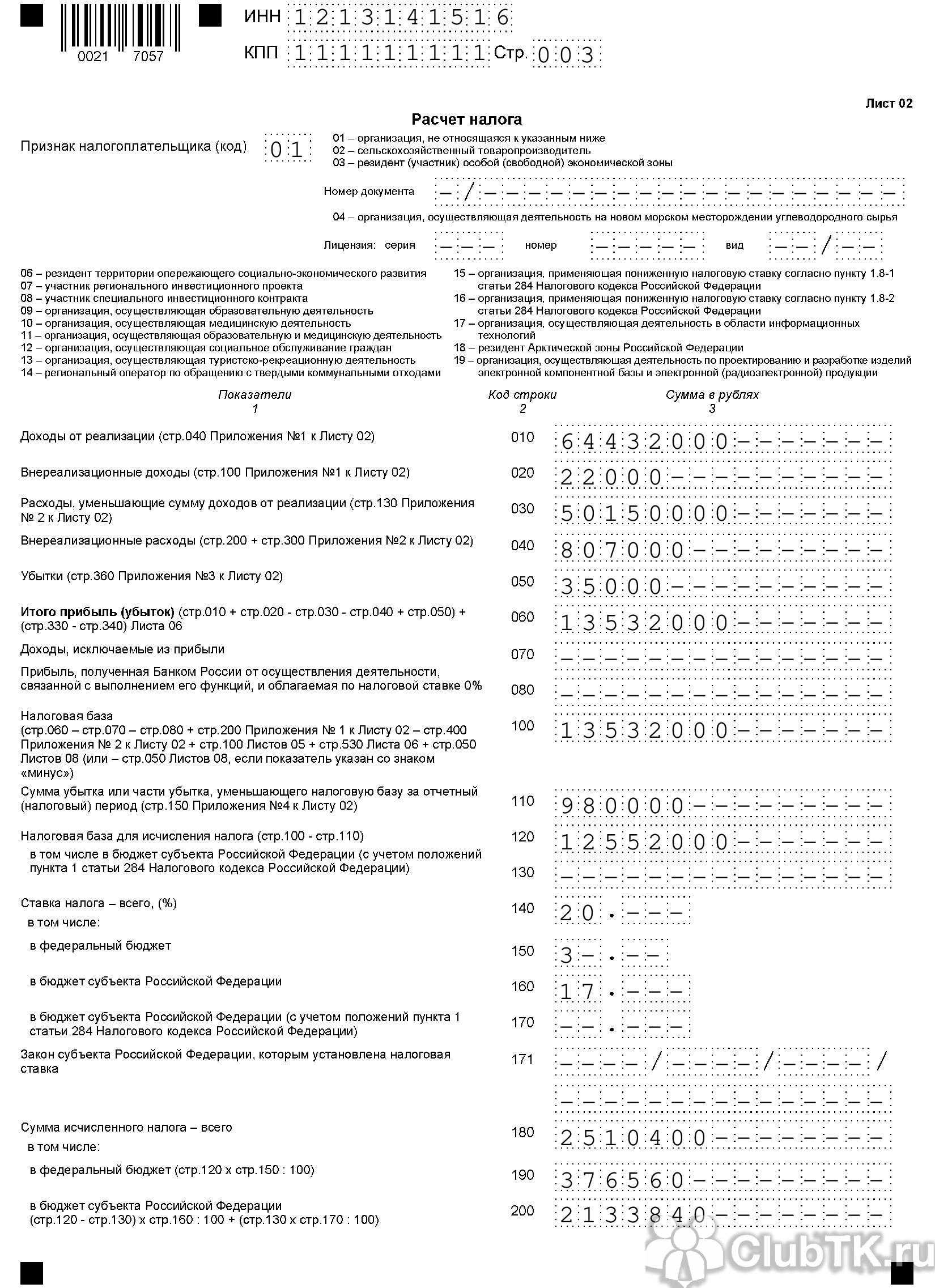

Шаг 4. На основе сводных сведений о доходах и расходах в листе 02 определяем полученную налоговую базу и рассчитываем налог к уплате.

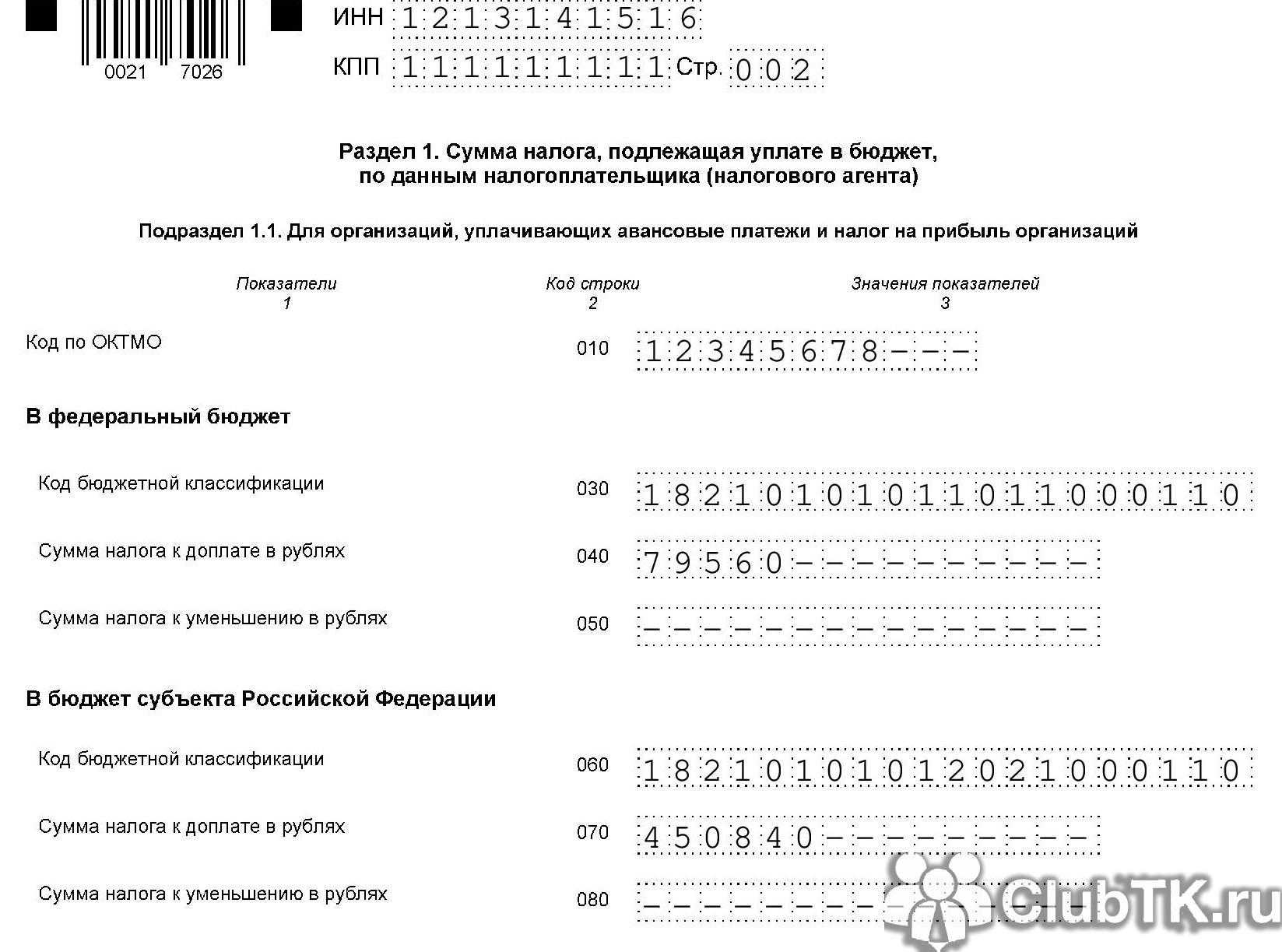

Шаг 5. Сумму налога, исчисленную к доплате в бюджет (или к уменьшению), переносим в подраздел 1.1 раздела 1. Подраздел 1.2 организациями, уплачивающими ежемесячные авансовые платежи, в годовой декларации не заполняется. Актуальный образец заполненной декларации по налогу на прибыль за 2022 год — раздел 1.

Налоговая декларация по налогу на прибыль: приложение № 5 к листу 02

Для определения сумм налога на прибыль по обособленным подразделениям предусмотрено приложение № 5 к листу 02 декларации.

Приложение заполняется отдельно по организации без обособленных подразделений, по каждому обособленному подразделению, включая ликвидированные в текущем отчетном (налоговом) периоде, или по группе обособленных подразделений, находящихся на территории одного субъекта РФ.

В этом приложении отражаются суммы авансовых платежей и налога, уплачиваемые в бюджет субъекта РФ.

На каждое подразделение (группу подразделений) заполняется отдельный бланк приложения и в поле «Расчет составлен» указывается соответствующий код. Количество представляемых приложений зависит от количества обособленных (в том числе ликвидированных в текущем налоговом периоде) или ответственных подразделений. Все эти приложения включаются в состав декларации, которая представляется по месту учета организации

Обратите внимание, что лист 02 заполняется по организации в целом

Из строки 120 листа 02 в строку 030 приложения переносится показатель налоговой базы по организации в целом. Налогоплательщик, у которого в текущем налоговом периоде были ликвидированы обособленные подразделения, заполняет и строку 031. В ней он фиксирует налоговую базу по организации в целом без учета ликвидированных подразделений.

Сумма налога на прибыль, которую необходимо перечислить в региональный бюджет по месту нахождения обособленного подразделения, рассчитывается исходя из доли налоговой базы, приходящейся на подразделение. Доля отражается в строке 040.

Умножив рассчитанную долю на общую сумму налоговой базы (строка 030), бухгалтер получит величину налоговой базы, приходящейся на конкретное подразделение (группу подразделений) или головную организацию. Эту величину нужно отразить в строке 050 приложения. Учтите, что сумма показателей строки 050 всех приложений должна соответствовать отраженной в строке 120 листа 02 налоговой базе по организации в целом.

В строку 060 вписывается ставка налога, зачисляемого в бюджет субъекта РФ. В регионе может быть установлена пониженная ставка налога на прибыль. Тогда такая ставка применяется только к доле прибыли, приходящейся на организацию и ее обособленные подразделения, расположенные на территории данного субъекта РФ.

Сумма исчисленных авансовых платежей (налога) за отчетный (налоговый) период определяется на основании данных о налоговой базе (строка 050) и ставке налога (строка 060). Указанная величина отражается в строке 070.

По строке 080 бухгалтер записывает суммы начисленных авансовых платежей за отчетный (налоговый) период. В приложении № 5 эта величина рассчитывается так же, как и показатели строк 210-230 листа 02. То есть сумма начисленных авансов берется из приложения, заполненного за предыдущий отчетный период.

Организации, отчитывающиеся ежеквартально и не уплачивающие ежемесячные авансовые платежи, в строку 080 полугодовой декларации переносят показатель из строки 070 приложения № 5 декларации за I квартал текущего года. Тот же алгоритм используют налогоплательщики, исчисляющие ежемесячные авансовые платежи исходя из фактически полученной прибыли. Однако в полугодовой декларации они дублируют показатель из декларации за январь — май текущего года.

У организаций, исчисляющих ежемесячные авансовые платежи в размере 1/3 от суммы налога за предыдущий квартал, значение показателя строки 080 приложения № 5 полугодовой декларации равно сумме значений показателей строк 070 и 120 приложения № 5 декларации за I квартал года.

Строку 090 заполняют только организации, которые в отчетном (налоговом) периоде уменьшают сумму исчисленных авансовых платежей (налога) на величину налога, выплаченного за пределами Российской Федерации. Порядок зачета указанных сумм установлен . Заметим, что в строке 090 отражается только часть «зарубежного» налога, относящаяся к региональному бюджету и конкретному подразделению (группе подразделений) либо к головной организации.

Сумма авансовых платежей (налога), подлежащих доплате по итогам отчетного (налогового) периода, приводится по строке 100, величина авансов (налога), подлежащая уменьшению, — по строке 110. Эти данные переносятся в строки 070 и 080 подраздела 1.1 раздела 1.

В строках 120, 121 налогоплательщики, отчитывающиеся ежеквартально и уплачивающие ежемесячные авансовые платежи, указывают общую сумму этих платежей, подлежащих уплате в бюджет субъекта РФ в следующем квартале.

Памятка от ФНС по заполнению отдельных строк в декларации по налогу на прибыль

Сумма начисленных авансовых платежей за отчётный период (стр. 210, 220, 230)

| *Строка 210 листа 02 – сумма строк 220 и 230 листа 02 | Строка 220 листа 02 | Строка 230 листа 02 |

| 1 квартал | = стр. 300 листа 02 декларации за 9 месяцев прошлого года |

= стр. 310 листа 02 декларации за 9 месяцев прошлого года |

| полугодие | = стр.190 декларации за 1 квартал + стр.300 декларации за 1 квартал или = стр.220 декларации за 1 квартал + стр.270 декларации за 1 квартал – стр. 280 декларации за 1 квартал + стр.300 декларации за 1 квартал (оба варианта должны дать одинаковую сумму) |

= стр.200 декларации за 1 квартал + стр.310 декларации за 1 квартал или = стр.230 декларации за 1 квартал + стр.271 декларации за 1 квартал – стр. 281 декларации за 1 квартал + стр.310 декларации за первый квартал (оба варианта должны дать одинаковую сумму) |

| 9 месяцев | = стр.190 декларации за полугодие + стр.300 декларации за полугодие или = стр.220 декларации за полугодие + стр.270 декларации за полугодие – стр. 280 декларации за полугодие + стр.300 декларации за полугодие (оба варианта должны дать одинаковую сумму) |

= стр.200 декларации за полугодие + стр.310 декларации за полугодие или = стр.230 декларации за полугодие + стр.271 декларации за полугодие – стр. 281 декларации за полугодие + стр.310 декларации за полугодие (оба варианта должны дать одинаковую сумму) |

| год | = стр.190 декларации за 9 месяцев + стр.300 декларации за 9 месяцев или = стр.220 декларации за 9 месяцев + стр.270 декларации за 9 месяцев – стр. 280 декларации за 9 месяцев + стр.300 декларации за 9 месяцев (оба варианта должны дать одинаковую сумму) |

= стр.200 декларации за 9 месяцев + стр.310 декларации за 9 месяцев или = стр.230 декларации за 9 месяцев + стр.271 декларации за 9 месяцев – стр. 281 декларации за 9 месяцев + стр.310 декларации за 9 месяцев (оба варианта должны дать одинаковую сумму) |

Срок сдачи

Прибыльная отчетность сдается, как правило, ежеквартально. Показатели заполняются по итогам налогового периода (года) и по итогам отчетных периодов:

- первый квартал;

- первое полугодие;

- девять месяцев.

Мы собрали в таблице все сроки сдачи квартальной отчетности в 2023 году:

| Период | Последний день сдачи |

|---|---|

| 2022 г. | 27.03.2023 (25.03.2023 — суббота) |

| 1-й квартал | 25.04.2023 |

| 1-е полугодие | 25.07.2023 |

| 9 месяцев | 25.10.2023 |

| 2023 г. | 25.03.2024 |

Если налогоплательщики исчисляют авансовые платежи по фактической прибыли ежемесячно, то они обязаны сдавать декларации не позднее 25-го числа месяца, следующего за месяцем, по итогам которого исчислен налог.