Главное о патенте в 5 пунктах

КТО ИМЕЕТ ПРАВО ПРИМЕНЯТЬ ПАТЕНТНУЮ СИСТЕМУ НАЛОГООБЛОЖЕНИЯ

Индивидуальные предприниматели, средняя численность наемных работников которых, не превышает за налоговый период, по всем видам предпринимательской деятельности, осуществляемым индивидуальным предпринимателем, 15 человек ()

- в отношении видов предпринимательской деятельности, осуществляемых в рамках договора простого товарищества (договора о совместной деятельности) или договора доверительного управления имуществом ();

- в отношении реализации товаров, не относящейся к розничной торговле (реализация подакцизных товаров, указанных в подпунктах 6 — 10 пункта 1 статьи 181 НК РФ, а также реализация подлежащих обязательной маркировке средствами идентификации лекарственных препаратов, обувных товаров и предметов одежды, принадлежностей к одежде и прочих изделий из натурального меха (полный перечень в ).

Расчет патента для ИП на 2024 год с примерами

Что собой представляет?

Что же такое эта патентная система? Патентная система налогообложения (ПСН) – вид алгоритма налоговых изъятий в РФ, что сегодня активно задействуется для ИП. Входит в виды налогового режима, выбор которых доступен различным организациям, что отвечают соответствующим требованиям.

Выбор данной системы стал возможен в 2013 году. С этого времени ПСН была введена в качестве замены для упрощенного типа налогообложения (УСН). Чтобы была присвоена упрощенная система, ИП и его деятельность должны были также соответствовать определенным параметрам.

Патентная налоговая система предполагает выдачу патента ИП для его деятельности на определенный срок. При его наличии отпадает необходимость в уплате некоторых видов налоговых изъятий.

Как получить патент в 2024 году

Недостатки ПСН

Несмотря на ряд существенных плюсов, ПСН не лишена минусов. К ним относятся:

- минимальная стоимость патента – 6000 р. Для некоторых отраслей стоимость будет намного больше. При ЕВНД можно платить меньше;

- налоговые изъятия значительно вырастают, если у ИП работает наемный персонал;

- после 2013 года из патентной стоимости нельзя отнимать уплаченные ранее страховые изъятия, уменьшая тем самым его цену;

- наличие требования оплаты патентов наперед;

- необходимость ведения учетной доходно-расходной Книги. Это сделано с целью контроля предпринимателей;

- размер цены патента не зависит от количества населения конкретного населенного пункта, в котором будет осуществляться конкретная деятельность.

Патентная система налогообложения

Сколько платить за патент

Прежде чем приобретать патент, целесообразно рассчитать, выгодно ли будет уплатить его стоимость или же лучше воспользоваться другими системами налогообложения, также предусматривающими льготы, например, УСН. Ключевое отличие от них патентной системы – это включение в уплату (стоимость патента) не реально полученных доходов, а потенциальных.

В каждой региональной единице рассчитывается примерный доход в выбранной области деятельности, отсюда выводится и стоимость патента. Так, например, патент на косметические услуги в Петербурге значительно дороже аналогичного патента в Калужской области, так как в Петербурге расценки выше, кроме того, обозначенные заведения посещает большее количество людей, а значит, потенциальный доход ИП в этой сфере деятельности будет большим.

На рентабельность покупки патента оказывают влияние и физические показатели конкретного бизнеса:

- количество персонала (не больше 15 человек, но затраты на зарплату всем 15 отличаются от расходов, к примеру, на 2 штатных сотрудников);

- наличие или отсутствие транспортных средств (соответственно, расходов и налога на них);

- количество «точек» – пунктов оказания услуг или торговли;

- дополнительные факторы – например, имущество, сдаваемое в аренду и т.п.

Принимая решение, предпринимателю следует рассчитать потенциальный годовой доход своего бизнеса и сравнить его с региональной стоимостью патента. Федеральная налоговая служба разработала для этой цели удобный калькулятор, которым можно воспользоваться он-лайн.

Что такое патентное налогообложение

Патент для ИП — особый режим налогообложения, созданный специально для индивидуальных предпринимателей. Организации или физические лица без регистрации ИП не могут им воспользоваться.

Система налогообложения и патент, его стоимость регулируются законодательством отдельных регионов РФ и «работают» на указанной в законе территории. Чтобы вести деятельность за пределами региона, в котором приобретен патент, предпринимателю придется заново обратиться за его получением.

Система налогового обложения может использоваться только в отношении перечисленных в российском законодательстве видов деятельности. В каждом регионе устанавливается потенциально возможный доход с каждого рода занятости, с которого и рассчитывается налог.

- отсутствие необходимости платить налог на недвижимость, НДФЛ, НДС;

- нет потребности сдавать декларацию;

- отсутствие учета расходов;

- прибыль указывается в книге учета доходов.

Важно! Суть режима в том, что ИП за фиксированный взнос выдается документ-разрешение на определенный вид предпринимательской деятельности.

Как уменьшить налог на страховые взносы при совмещении

Налог на упрощёнке «доходы» и стоимость патента можно уменьшить на уплаченные страховые взносы, а именно на:

-

Фиксированные взносы ИП. Их можно поделить пропорционально доходам, либо учесть все взносы только в патенте или только в УСН.

-

1% с дохода свыше 300 тыс. руб.

-

Взносы за работников. Взносы за сотрудников, которые заняты в работе на патенте, учитывают в уменьшении патента. Аналогично с упрощёнкой. Не забываем, что ИП с сотрудниками вправе снизить налог на 50%. ИП без работников может уменьшать налог на взносы хоть до нуля.

-

Первые три дня больничных сотрудника, которые вы оплачиваете из средств бизнеса.

Главное правило уменьшения налога: учитывать взносы либо в одном из налоговых режимов, либо пропорционально полученным доходам.

Разберём пример пропорционального распределения взносов. ИП Сергеев использует патент и упрощёнку. В феврале он выплатил персоналу зарплату за январь в размере 120 тыс. руб. Из них 40 тыс. относится к патенту, а 80 тыс. — и к патенту и к УСН. Общие страховые взносы составили 24 160 руб. Доход на упрощёнке в феврале составил 220 тысяч, на ПСН 150 тысяч.

Общий доход за февраль: 220 + 150 = 370 тысяч.

Доля доходов на ПСН: 150 / 370 = 40,5%

Доля доходов на УСН: 220 / 370 = 59,5%

К расходам по патенту относятся взносы: 24 160 * 40,5% + 12 080 = 21 864,8 руб.

К расходам по УСН относятся взносы: 24 160 * 59,5% = 14 375,2 руб.

ИП Сергеев может уменьшить налог по УСН на 14 375,2 рублей, а стоимость патента на 21 864,8 рублей (не забыв про ограничение в 50%).

Патентная система налогообложения

Отличия от упрощенки

Патентная система отличается от упрощенки, служа ей заменой нового формата. Различия здесь таковы:

- В УСН допускается привлечение до 100 человек на работу, а в ПСН – до 15;

- В ПСН можно не использовать кассовые аппараты. При этом в качестве подтверждения факта предоставления услуг ИП обязан хранить чеки и квитанции;

- Иная оплата. При УНС 1/3 патента оплачивается за 25 суток с момента завершения правомочности ранее выданного. В ПСН срок выплаты привязан к периоду правомочности действующего патента. При выдаче документа на срок меньше 6 месяцев, средства вносятся не позднее 25 числа после перехода. Если патент правомочность документа более 6 месяцев – то не позднее 30 суток;

- Планка по страховым изъятиям в ПСН составляет 20%. Она не касается ИП, реализуемого в торговой сфере, сдаче квартиры или ресторанного бизнеса. Здесь действуют прежние показатели изъятий.

Помимо этого произошло уменьшение сроков перехода в ПСН. Этот период сокращен на 10 суток.

Преимущества ПСН

Данный алгоритм изъятий обладает многими явными плюсами:

- освобождение ИП от НДС и НДФЛ. Также не нужно отчислять налоговые изъятия на имущество физлиц;

- допускается совмещение сразу нескольких вариантов алгоритмов. Если совмещение имеет место быть, тогда фиксирующая отчетность ведется раздельно в отношении различных алгоритмов;

- добровольный переход на данный вариант;

- освобождение ИП от потребности ежегодного заполнения декларации;

- денежные расчеты ИП имеют право выполнять без кассовых аппаратов;

- значительное упрощение процедуры ведения отчетности;

- наличие сниженных страховых тарифов (почти для всех родов занятий);

- прозрачная формула ведения фиксирующей отчетности.

Как перейти на патент в 2024 году: пошаговая инструкция

Получение патента ИП на ремонтные работы и обслуживание населения

Многие сферы деятельности, на которые распространяется действие патентного режима налогообложения, относятся к области бытовых услуг населению либо ремонтным работам. Получить патент на предоставление услуг и ремонтных работ несложно, главное четко указать в заявлении на патент тот вид деятельности, который планируется оказывать. При этом, если ИП имеет желание предоставлять населению разные виды услуг или ремонтные работы, то по каждому из них придется приобретать отдельный патент. Стоит отметить, что стоимость патентов по разным услугам и работам может существенно отличаться.

Внимание! Чаще всего отказ на выдачу патента происходит по причине того, что заявитель претендует работать по патентной системе в том виде деятельности, который к ней не относится. Другие возможные причины для отказа в выдаче патента:

Другие возможные причины для отказа в выдаче патента:

- в заявлении указан срок, не соответствующий законодательно разрешенному действию патента (больше года);

- условия деятельности не соответствуют разрешенным для перехода на патентную систему (персонал свыше 15 человек, годовой оборот средств превышает 60 млн. руб.);

- имеется недоимка по налогу, который платится в связи с переходом на патент.

Локальные нюансы

Региональные управленческие структуры вольны в виды деятельности ИП, допускающих выбор патентного принципа налогообложения, вносить дополнительные пункты. Причем в таком случае список допустимых разновидностей деятельности будет расширен. Узнать, существует ли в конкретном регионе дополнения к перечню, можно у органов местной власти.

Если разновидности деятельности подходят под требования, что имеет патентная система, тогда ИП должен уплачивать только определенный набор изъятий. При этом нет нужды предъявлять декларацию. Поэтому такая система будет лучше многих других алгоритмов налоговых изъятий (например, общей).

Получение патента для ИП

Чтобы получить разрешение, бизнесмену нужно подать заявление в ИФНС в том регионе, где он предполагает работать. С 2015 года регионом для ПСН является муниципальное образование (исключение сделано для автоперевозок и розничной торговли).

Благодаря реформам стоимость патента выросла для центральных районов, где услуги ценятся дороже, и снизилась для периферии. Минусом стало ограничение деятельности одной муниципальной единицей.

Кто может получить

Чтобы не отказали в получении документа, деятельность должна соответствовать перечню разрешенных услуг. Как правило, это процесс изготовления товаров и их розничная реализация:

- гончарные изделия;

- валяние обуви;

- изготовление посуды;

- народные промыслы;

- очковая оптика и т. д.

Производственная деятельность исключена. Разрешено оказывать бытовые услуги, например, парикмахерские.

Важно! Документ выдается только предпринимателям с доходом в год до 60 млн рублей и численностью работников до 15 человек.

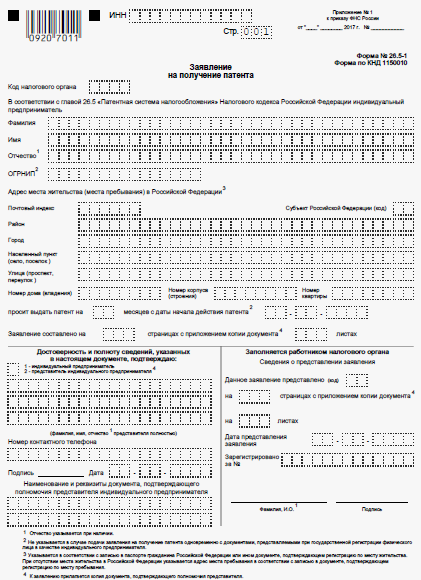

Подача заявления

Для перехода на ПСН предприниматель подает заявление в налоговую:

- лично;

- через посредника;

- почтой с описью вложенных документов;

- в электронном виде.

Оно рассматривается в течение 5 дней. Одновременно можно получить несколько патентов на различные виды деятельности.

Скачать заявление

PDF-файл

Налоговая служба может отказать бизнесмену, если заявление заполнено неверно, неправильно указан срок действия или допущены иные неточности.

Когда налоговая одобряет заявление бизнесмена, ему выдают разрешающий документ. Он выглядит как небольшое удостоверение с фотографией владельца, его личными данными и номером.

Патентный режим и ЕВНД

Еще одним альтернативным алгоритмом налоговых изъятий является ЕВНД.

Различия систем здесь кроются в нескольких аспектах:

- при ПСН заявление необходимо подавать в течение 10 суток, после начала действия режима. В случае с ЕВНД – 5 суток;

- заявление на прекращение действия ЕНВД следует подавать на протяжении 5 дней после завершения правомочности системы, а в случае с ПСН – после завершения правомочности патента;

- вмененная система имеет неограниченный срок действия, а патент – от 1 до 12 месяцев;

- при ЕВНД может работать до 100 человек, а в случае ПСН – не больше 15;

- при ЕВНД ежеквартально заполняется декларация (не позже 20-го числа последующего за отчетным периодом месяца). В ПСН декларация не пишется;

- ЕВНД имеет планку изъятий в 15%, а патентная – 6%.

Как видим, вмененная система иногда оказывается выгоднее, чем патентная.

Особенности патентирования

Патент, когда выбор ИП падает на подобный вариант налогообложения, предполагает выдачу патентного формуляра на определенный период (30 дней – 1 год). Патентная система налогообложения уже всецело внедрена в нормативно-правовую базу, о чем можно узнать, сверившись с НК РФ. Делать выбор в пользу данного режима могут только ИП, причем при выполнении ими определенных условий. Узнать, какие именно условия должны соблюдаться, можно в налоговой. Также узнать их можно, самостоятельно изучив НК.

Выбор в пользу ПСН делается только при выполнении ИП следующих условий:

- число наемных сотрудников не более 15;

- максимальный уровень выручки за год от деятельности ИП не должен пересекать отметку в 60 миллионов р.

Как видим, новые требования, установленные для ИП в рамках данного алгоритма налогообложения, отличны от тех параметров, что имела упрощенная система.

Кто имеет право выбирать?

Как уже отмечалось выше, выбор данного алгоритма налогообложения могут осуществить только ИП. Причем такой выбор возможен лишь для 49 разновидностей деятельности. Виды деятельности (47 штук), которые позволяют такой переход, приведены в законе. Две оставшихся разновидности деятельности вводятся субъектными структурами РФ.

Вот некоторые виды деятельности ИП для ПСН:

- крашение;

- прачечные;

- пассажирская транспортировка;

- прокат;

- мебельное пр-во;

- множительно-копировальные услуги;

- переводы и пр.

Определенные виды деятельности претерпели изменений. К примеру, услуги общепита изменились в плане площади зала. Теперь этот параметр не выше 50 кв. м. Поэтому, делая выбор в пользу данного алгоритма налогообложения, надлежит узнать такие нюансы. И чем раньше это будет сделано, тем лучше.