Главное об упрощёнке

- Упрощённая система налогообложения — специальный режим налогообложения для малого и среднего бизнеса.

- Применять упрощёнку могут юридические лица и ИП, если они отвечают требованиям по виду деятельности, размеру дохода, количеству сотрудников и остаточной стоимости основных средств.

- На упрощёнке платят налог УСН, а также некоторые дополнительные налоги — например, НДС, имущественный, земельный, транспортный налоги и НДФЛ за сотрудников, — если есть объект налогообложения.

- Также весь бизнес на упрощённом режиме платит страховые взносы за своих сотрудников. Кроме них, ИП платит фиксированные и дополнительные страховые взносы за себя.

- Чтобы перейти на УСН, нужно подать заявление в налоговую. Новые ИП и компании могут сделать это при регистрации — не позднее чем через 30 дней после подачи документов. Действующий бизнес может перейти на упрощёнку только со следующего года. Для этого он должен подать заявление не позднее окончания текущего года.

Редакция «Управление» Skillbox Media рекомендует

Как узнать больше о налогообложении

Если вы только начали знакомиться с налогообложением и подбираете подходящую систему для своего бизнеса, прочитайте наш обзор систем налогообложения. Мы разобрались, в чём их различия и как между ними выбрать.

Все компании и ИП уплачивают большинство налогов единым налоговым платежом через единый налоговый счёт. В Skillbox Media есть статья о едином налоговом платеже, где разобрали, что это такое и как с ним работать.

Общая система налогообложения (ОСНО) — базовый налоговый режим без ограничений и лимитов. Его устанавливают всем компаниям и предпринимателям автоматически при регистрации бизнеса

В статье об общем налоговом режиме рассказали, какие обязательные платежи предусмотрены при этой системе, как вести учёт, в каких случаях ОСНО выгодна и с какими режимами её можно совмещать.

При любой системе налогообложения важно вовремя сдавать отчётность и платить налоги. Разобраться в этом можно на курсе Skillbox «Профессия Бухгалтер» — на нём учат готовить налоговую отчётность, вести бухучёт и работать в «1C».

Ещё в Skillbox есть программа «Финансы для предпринимателя»

Она подойдёт тем, кто хочет выбрать оптимальную систему налогообложения, разобраться в отчётности и грамотно общаться с бухгалтерией. Также на ней учат строить финмодели, планировать расходы и запускать свой бизнес.

Сроки уплаты обязательных платежей

Начнем с платежей за работников, поскольку они универсальны для всех работодателей.

Примечание. Взносы на страхование от травматизма по-прежнему перечисляются с указанием в КБК конкретного платежа. Отчисления на этот вид страхования не входят в ЕНП, их надо платить в СФР.

Когда нужно платить агентский НДФЛ и страховые взносы в 2024 году

|

Налог на доходы физлиц |

|||||

|

Период 2024 |

Срок уплаты |

Период 2024 |

Срок уплаты |

Период 2024 |

Срок уплаты |

|

01.01-22.01 |

29.01.2024 |

01.05-22.05 |

28.05.2024 |

01.09-22.09 |

30.09.2024 |

|

24.01-31.01 |

05.02.2024 |

24.05-31.05 |

05.06.2024 |

24.09-30.09 |

07.10.2024 |

|

01.02-22.02 |

28.02.2024 |

01.06-22.06 |

28.06.2024 |

01.10-22.10 |

28.10.2024 |

|

24.02-29.02 |

05.03.2024 |

24.06-30.06 |

05.07.2024 |

24.10-31.10 |

05.11.2024 |

|

01.03-22.03 |

28.03.2024 |

01.07-22.07 |

29.07.2024 |

01.11-22.11 |

28.11.2024 |

|

24.03-31.03 |

05.04.2024 |

24.07-31.07 |

05.08.2024 |

24.11-30.11 |

05.12.2024 |

|

01.04-22.04 |

02.05.2024 |

01.08-22.08 |

28.08.2024 |

01.12-22.12 |

28.12.2024 |

|

24.04-30.04 |

06.05.2024 |

24.08-31.08 |

05.09.2024 |

24.12-31.12 |

28.12.2024* |

|

Страховые взносы за работников |

|||||

|

Период начисления |

Срок уплаты взносов на травматизм |

Срок уплаты взносов по единому тарифу |

Период начисления |

Срок уплаты взносов на травматизм |

Срок уплаты взносов по единому тарифу |

|

Декабрь 2023 |

15.01.2024 |

29.01.2024 |

Июнь |

15.07.2024 |

29.07.2024 |

|

Январь |

15.02.2024 |

28.02.2024 |

Июль |

15.08.2024 |

28.08.2024 |

|

Февраль |

15.03.2024 |

28.03.2024 |

Август |

16.09.2024 |

30.09.2024 |

|

Март |

15.04.2024 |

02.05.2024 |

Сентябрь |

15.10.2024 |

28.10.2024 |

|

Апрель |

15.05.2024 |

28.05.2024 |

Октябрь |

15.11.2024 |

28.11.2024 |

|

Май |

17.06.2024 |

28.06.2024 |

Ноябрь |

16.12.2024 |

28.12.2024 |

Далее в нашем календаре налогоплательщика идет большая таблица со всеми основными сроками уплаты, которые зависят от режима налогообложения и деятельности.

Когда нужно платить налоги компании в 2024 году

|

Вид платежа |

За какой период |

Крайний срок |

|

|---|---|---|---|

|

Налог на прибыль при ежемесячной уплате авансов с доплатой по итогам квартала |

2023 год |

28.03.2024 |

|

|

Январь |

29.01.2024 |

||

|

Февраль |

28.02.2024 |

||

|

Март |

28.03.2024 |

||

|

Доплата за 1 квартал |

02.05.2024 |

||

|

Апрель |

02.05.2024 |

||

|

Май |

28.05.2024 |

||

|

Июнь |

28.06.2024 |

||

|

Доплата за полгода |

29.07.2024 |

||

|

Июль |

29.07.2024 |

||

|

Август |

28.08.2024 |

||

|

Сентябрь |

30.09.2024 |

||

|

Доплата за 9 месяцев |

28.10.2024 |

||

|

Октябрь |

28.10.2024 |

||

|

Ноябрь |

28.11.2024 |

||

|

Декабрь |

28.12.2024 |

||

|

Налог на прибыль при ежемесячной уплате авансов исходя из фактической прибыли |

2023 год |

28.03.2024 |

|

|

Январь |

28.02.2024 |

||

|

Февраль |

28.03.2024 |

||

|

Март |

02.05.2024 |

||

|

Апрель |

28.05.2024 |

||

|

Май |

28.06.2024 |

||

|

Июнь |

29.07.2024 |

||

|

Июль |

28.08.2024 |

||

|

Август |

30.09.2024 |

||

|

Сентябрь |

28.10.2024 |

||

|

Октябрь |

28.11.2024 |

||

|

Ноябрь |

28.12.2024 |

||

|

Налог на прибыль при ежеквартальной уплате |

2023 год |

28.03.2024 |

|

|

1 квартал |

02.05.2024 |

||

|

полгода |

29.07.2024 |

||

|

9 месяцев |

28.10.2024 |

||

|

4 квартал 2023 |

1 платеж |

29.01.2024 |

|

|

2 платеж |

28.02.2024 |

||

|

3 платеж |

28.03.2024 |

||

|

1 квартал |

1 платеж |

02.05.2024 |

|

|

2 платеж |

28.05.2024 |

||

|

3 платеж |

28.06.2024 |

||

|

2 квартал |

1 платеж |

29.07.2024 |

|

|

2 платеж |

28.08.2024 |

||

|

3 платеж |

30.09.2024 |

||

|

3 квартал |

1 платеж |

28.10.2024 |

|

|

2 платеж |

28.11.2024 |

||

|

3 платеж |

28.12.2024 |

||

|

Декларация по НДС (импорт из ЕАЭС) |

Декабрь 2023 |

22.01.2024 |

|

|

Январь |

20.02.2024 |

||

|

Февраль |

20.03.2024 |

||

|

Март |

22.04.2024 |

||

|

Апрель |

20.05.2024 |

||

|

Май |

20.06.2024 |

||

|

Июнь |

22.07.2024 |

||

|

Июль |

20.08.2024 |

||

|

Август |

20.09.2024 |

||

|

Сентябрь |

21.10.2024 |

||

|

Октябрь |

20.11.2024 |

||

|

Ноябрь |

20.12.2024 |

||

|

2023 год |

Организации – 28.03.2024;ИП – 02.05.2024 |

||

|

1 квартал |

02.05.2024 |

||

|

полгода |

29.07.2024 |

||

|

9 месяцев |

28.10.2024 |

||

|

ЕСХН, аванс и налог |

2023 год |

28.03.2024 |

|

|

полгода |

29.07.2024 |

||

|

Налог на имущество организаций, авансы и налог |

2023 год |

28.02.2024 |

|

|

1 квартал |

02.05.2024 |

||

|

полгода / 2 квартал |

29.07.2024 |

||

|

9 месяцев / 3 квартал |

28.10.2024 |

||

|

Транспортный налог |

2023 год |

28.02.2024 |

|

|

1 квартал |

02.05.2024 |

||

|

2 квартал |

29.07.2024 |

||

|

3 квартал |

28.10.2024 |

||

|

Земельный налог |

2023 год |

28.02.2024 |

|

|

1 квартал |

02.05.2024 |

||

|

2 квартал |

29.07.2024 |

||

|

3 квартал |

28.10.2024 |

||

|

Торговый сбор (для Москвы) |

2023 год |

29.01.2024 |

|

|

1 квартал |

02.05.2024 |

||

|

2 квартал |

29.07.2024 |

||

|

3 квартал |

28.10.2024 |

||

|

НДФЛ для ИП на ОСНО |

2023 год |

15.07.2024 |

|

|

1 квартал |

25.04.2024 |

||

|

полгода |

25.07.2024 |

||

|

9 месяцев |

25.10.2024 |

||

|

Собственные страховые взносы ИП |

В фиксированном размере за 2023 год* |

09.01.2024 (31.12.2024 – выходной) |

|

|

1% от дохода за 2023 год минус 300 тыс. рублей |

01.07.2024 |

* Крайний срок уплаты взносов ИП за 2024 год в фиксированном размере (49 500 рублей) приходится на первый рабочий день января 2025 год, поэтому в таблице он не фигурирует. Это связано с тем, что 31.12.2024 – выходной день.

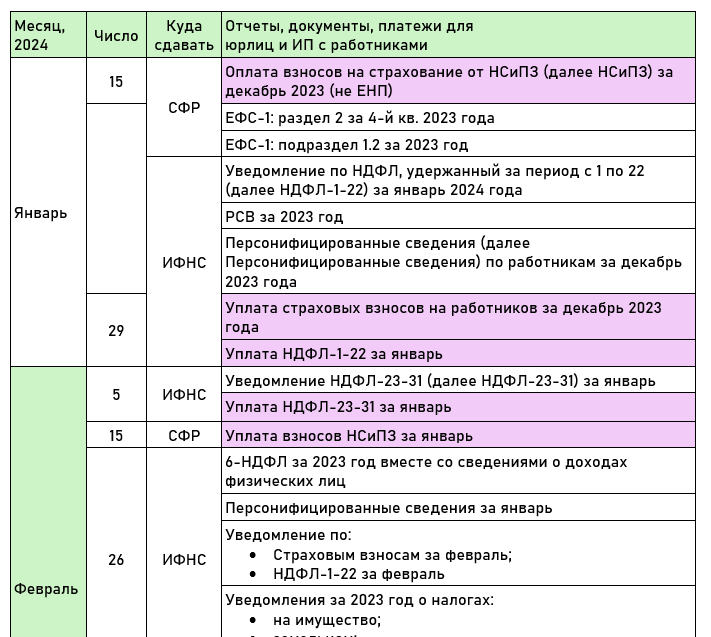

Календарь налогов УСН для ИП и юрлиц с работниками

Календарь бухгалтера ИП (УСН) с наемными работниками будет иметь те же события, что и календарь бухгалтера для юридического лица на УСН. На работников необходимо предоставлять дополнительные отчетные формы и налоговые документы.

Налогоплательщики на УСН имеют право зачесть уплаченные страховые взносы, в том числе сумму взноса ИП «за себя», и уменьшить налог по УСН. При этом применяющие УСН:

- «Доходы» — могут учесть не более 50 % от общей суммы взносов;

- «Доходы минус расходы» — могут уменьшить налог по УСН только на сумму фактически уплаченных взносов.

На работников сдают дополнительные формы отчетности:

- 6-НДФЛ;

- РСВ;

- ЕФС-1;

Персонифицированные сведения о доходах физлиц.

Форма ЕФС-1 — составной отчет, подразделы которого имеют разное назначение и разные сроки и условия предоставления. Отчет сдают или отправляют в электронном виде в СФР. ЕФС-1 содержит:

- подраздел 1.1 — сдают при условии проведения за период ряда кадровых мероприятий, срок сдачи — до 25-го числа следующего месяца. Если за период у налогоплательщика были приемы и увольнения по трудовым договорам и договорам ГПХ, сдать подраздел в СФР нужно на следующий день после каждого события;

- подраздел 1.2 — по особенностям стажа для начисления пенсии, до 25 января следующего года;

- подраздел 1.3 — только для бюджетных учреждений;

- подраздел 2 раздела 1 — об условиях для досрочного выхода на пенсию, до 25 января следующего года;

- подраздел 3 раздела 1 — о дополнительных страховых взносах, до 25-го числа следующего квартала;

- раздел 2 — содержит сведения о начисленных взносах по страхованию от несчастных случаем (на травматизм) — до 25-го числа следующего квартала.

Приведенный ниже календарь отчетности — 2024 для бухгалтера (УСН) не будет содержать сроков подачи подраздела 1.1, так как они зависят от даты кадрового мероприятия и отчет может вообще не сдаваться за отчетный период.

Бухгалтерская отчетность НКО — что это?

Бухгалтерская отчетность — это совокупность данных о финансовом положении организации, о ее имущественных сведениях и о результатах ее хозяйственной деятельности за определенный отчетный период.

Какую бухгалтерскую отчетность сдает НКО

Все субъекты некоммерческой деятельности обязаны вести бухгалтерский учет НКО и раз в год предоставлять бухгалтерскую отчетность согласно общим правилам. Отчитываясь перед соответствующим органом, организации должны подготовить для сдачи следующую документацию:

- бухгалтерский баланс НКО (форма № 1);

- отчеты, подтверждающие целевое расходование средств (форма № 6).

Отметим, что для некоммерческих организаций отчет о целевом использовании средств обозначается как форма обязательной годовой бухгалтерской отчетности наряду с балансом (п. 2 ст. 14 закона № 402-ФЗ). Заполнять этот отчет должны не только НКО, но и прочие компании, если они получали целевые средства.

Каждый документ заполняется и оформляется по установленной форме, при их составлении учитываются особенности и специфика деятельности некоммерческой организации.

Некоторые НКО дополнительно сдают отчет о финансовых результатах. Он представляется в следующих случаях:

- работа некоммерческой организации принесла выручку;

- отчет необходим для оценки финансового состояния НКО.

Если не требуется предоставление отчета о финансовых результатах, то поступления от функционирования НКО отражаются в документе о целевом использовании полученных средств.

Бухгалтерская отчетность НКО сдается на протяжении 90 дней после того, как закончится отчетный период. В 2024 году крайний срок для сдачи отчетность — до 1 апреля (включительно).

Бухгалтерский баланс НКО отличается от баланса, составляемого коммерческими предприятиями. Так, раздел «Капиталы и резервы» заменен на «Целевое финансирование». В нем указываются суммы источников образования активов, а также отражаются остатки целевых поступлений. Также в бухгалтерском балансе НКО заменены некоторые другие строки, что обусловлено характером деятельности некоммерческих предприятий.

В отчете о целевом расходовании средств указываются затраты на благотворительные цели, проведение различных мероприятий, оплату труда и другие расходы, необходимые для функционирования организации. Сумма финансовых поступлений — общая и по конкретным статьям — различные взносы, доход от деятельности, остаток денег на начало и на конец отчетного периода.

Упрощенная бухгалтерская отчетность состоит из:

- баланса;

- отчета о финансовых результатах;

- приложений к ним.

Об этом говорит пункт 1 статьи 14 Закона № 402-ФЗ. Приложения, в свою очередь, это отчет о целевом использовании средств и пояснений к отчетности (п. 2, 4 приказа Минфина от 02.07.2010 № 66н).

Не могут применять упрощенные способы ведения бухгалтерского учета, включая упрощенную бухгалтерскую (финансовую) отчетность, организации, которые подлежат обязательному аудиту, признанные иностранными агентами, ЖК и ЖСК, микрофинансовые организации, бюджетные организации, адвокатские коллегии и прочие, перечисленные в п. 5 ст. 6 ФЗ № 402-ФЗ.

Отчет о движении денежных средств в состав бухгалтерской отчетности НКО вправе не включать. Это прямо прописано в п. 85 Положения, утвержденного Приказом Минфина от 29.07.1998 № 34н.

Что касается тех, кто применяет упрощенные правила, есть особые послабления. В обязательных формах можно указывать укрупненные показатели, объединяемые по группам:

- баланс;

- отчет о финансовых результатах;

- отчет о целевом использовании средств.

Если не требуется предоставление отчета о финансовых результатах, то поступления от функционирования НКО отражаются в документе о целевом использовании полученных средств.

31 декабря: взносы

В конце года — срок уплаты страховых взносов. Вот сейчас платить обязательно.

Вы платите полную сумму, если не разбивали взносы на части, — 45 842 руб. за 2023 год. Платить надо, даже если ИП за год не получал доход.

Или вы платите не весь взнос, а часть, если платили взносы до этого.

Так как теперь можно делать налоговый вычет в течение года без оплаты взносов, то платить их досрочно было не обязательно. Но так делать можно, например если у вас небольшой доход и сложно заплатить всю сумму единовременно в конце года. Тогда вы можете разбить взносы на части и платить их в течение года: ежемесячно, ежеквартально или в любом другом удобном вам порядке. На применение вычета по налогу порядок оплаты взносов не повлияет.

28 июля: налоги

Вы платите налог за полугодие, последний срок — 28 июля. Формула расчета такая: сложить доход за первое полугодие, посчитать налог, вычесть из него оплаченный налог за первый квартал и то, что осталось, заплатить.

Рассчитаем, какой налог заплатил бы Артур 28 июля без учета вычета по взносам. Следите за руками:

Артур за первый квартал получил 300 тыс. руб. и заплатил налог, за второй — получил еще 100 тыс. руб. Теперь он рассчитывает полугодовой налог.

Налог за полугодие — 6 тыс. руб. Артур считает так:

- полугодовой доход — 400 тыс. руб.;

- налог за полгода — 24 тыс. руб.;

- оплаченный налог — 18 тыс. руб.;

- остаток для оплаты — 6 тыс. руб. (24 000 − 18 000).

Налог за полугодие тоже можно сократить на сумму взносов, поэтому фактически Артур ничего не заплатит.

Январь 2024

| Срок сдачи | Событие | Плательщик |

| 9 января | * ЕФС-1* Подраздел 1.1 Раздела 1 в части сведений о трудовой деятельности по приему/увольнению, заключению/окончанию договора ГПХ — срок сдачи следующий рабочий день в СФР | Организации и ИП, имеющие наемных работников, исполнителей по договорам ГПХ при наличии приемов/увольнений |

| 10 января | П-4 (НЗ) за IV кв 2023 в Росстат | Организации, в т.ч. ОП, кроме малых, со средней численностью работников свыше 15 чел. Проверить на сайте Росстата |

| 15 января | П-4 за IV кв 2023 в Росстат | Организации, в т.ч. ОП, кроме малых, со средней численностью работников менее 15 чел. Проверить на сайте Росстата |

| П-4 за декабрь 2023 в Росстат | Организации, в т.ч. ОП, кроме малых, со средней численностью работников свыше 15 чел. Проверить на сайте Росстата | |

|

22 января (перенос с 20 января) |

Единая (упрощенная) декларация за 2023 в ИФНС | Организации без объектов налогообложения |

| Журнал учета счетов-фактур за IV квартал 2023 в ИФНС | Посредники, экспедиторы, застройщики, освобожденные от НДС и неплательщики НДС | |

| Декларация по косвенным налогам при импорте из ЕАЭС за декабрь 2023 в ИФНС | Все налогоплательщики при ввозе товаров из ЕАЭС, в т.ч. на спецрежиме и освобожденные от НДС | |

| 25 января | ЕФС-1 Раздел 2 (бывшая 4-ФСС) за 2023 в СФР | Все страхователи |

| ЕФС-1 Подраздел 1.2 в части сведений о периодах работы (бывшая СЗВ-СТАЖ) за 2023 в СФР | Все страхователи, только в отношении категорий работников, указанных в п. 3 ст. 11 Закона N 27-ФЗ | |

| * ЕФС-1 Подраздел 1.1 Раздела 1 по переводам и иным кадровым мероприятиям, кроме приема и увольнения (бывшая СЗВ-ТД) за декабрь 2023 в СФР | Организации и ИП, имеющие наемных работников, исполнителей по договорам ГПХ при наличии переводов и иных кадровых мероприятий | |

| Персонифицированные сведения о физических лицах (бывшая СЗВ-М) за декабрь 2023 в ИФНС. За последний месяц каждого квартала разрешили не представлять (Письмо ФНС от 28.03.2023 N БС-4-11/3700@) | Все страхователи | |

| РСВ за 2023 в ИФНС | Все страхователи | |

| Отчет об операциях с прослеживаемыми товарами за IV квартал 2023 в ИФНС | Все организации и ИП при наличии операций с прослеживаемыми товарами | |

| Декларация по НДС за IV квартал 2023 в ИФНС | Налогоплательщики и налоговые агенты по НДС, а также неплательщики, выставившие СФ | |

| Уведомление о суммах начисленных налогов по сроку уплаты в январе 2024: НДФЛ, удержанный с 01.01.2024 по 22.01.2024 |

Какие налоги платят на УСН

Налоги компаний и ИП на упрощённой системе можно разделить на две группы:

- налог УСН;

- дополнительные налоги.

Налог УСН рассчитывают по формуле:

УСН = Ставка налога × Налоговая база

Ставка зависит от выбранного объекта обложения: «Доходы» или «Доходы минус расходы». Стандартные ставки налога УСН такие:

- УСН «Доходы» — 6%.

- УСН «Доходы минус расходы» — 15%.

Власти субъектов РФ могут снижать ставки в своём регионе. Так, по объекту «Доходы» ставка может быть установлена в пределах 1–6%, а по объекту «Доходы минус расходы» — 5–15%. Устанавливать пониженную ставку могут в отношении как всех плательщиков, так и отдельных отраслей.

Например, в Республике Коми ставка УСН для всех налогоплательщиков по объекту «Доходы» — 3%, УСН «Доходы минус расходы» — 7,5%. При этом для IT-бизнеса ставка по объекту «Доходы» — 1%, а по объекту «Доходы минус расходы» — 5%.

Таблицу ставок УСН в 2024 году по всем регионам РФ можно посмотреть здесь.

Если бизнес превысил лимиты по доходу или по количеству работников, но в пределах , то платить налог УСН нужно по увеличенной ставке. Эти ставки одинаковые для всех регионов:

- УСН «Доходы» — 8%.

- УСН «Доходы минус расходы» — 20%.

Дополнительные налоги упрощённого режима. К ним относятся налог на доход физических лиц (НДФЛ) за сотрудников, НДС, налог на прибыль, имущественный, земельный и транспортный налоги.

НДФЛ за сотрудников ежемесячно платят все компании и ИП, у которых есть сотрудники. Налоговая база НДФЛ — сумма дохода работника за месяц. Ставки такие:

- 13% — если доход выплачивается налоговым резидентам РФ. Если совокупный доход резидента с начала года превышает 5 миллионов рублей, сумма превышения облагается по ставке 15%.

- 30% — если доход выплачивается налоговым нерезидентам РФ.

НДС на упрощёнке платят в следующих случаях:

- При импорте товаров.

- При продаже покупателю на ОСНО товаров, работ или услуг и выставлении ему счёта-фактуры с выделенной суммой НДС.

- Если ИП или компания являются налоговыми агентами по НДС — то есть должны платить налог за налогоплательщика. Например, при аренде помещений у государственных предприятий.

- По договорам простого товарищества, доверительного управления имуществом или по концессионным соглашениям.

Ставка НДС, которая применяется в большинстве случаев, — 20%. Могут быть и другие ставки. Например, при ввозе детских товаров ставка НДС — 10%.

Налог на прибыль платят компании на УСН, когда они признаются налоговыми агентами по этому налогу.

Налоговые агенты по налогу на прибыль — компании, которые должны рассчитать сумму налога, удержать её у налогоплательщика и перечислить её в бюджет за него. Компания становится налоговым агентом по налогу на прибыль, например, если она выплачивает:

- дивиденды российским и иностранным компаниям, которые действуют на территории РФ через постоянные представительства;

- проценты по государственным и муниципальным ценным бумагам российским и иностранным компаниям, действующим на территории РФ через постоянные представительства;

- доходы иностранным компаниям, у которых нет в России постоянных представительств.

Имущественный, транспортный и земельный налоги платят, если есть объект налогообложения — недвижимость, транспорт и земля, которые находятся в собственности и используются в бизнесе. При этом имущественный налог компании платят только с недвижимости, которая облагается налогом по кадастровой стоимости. ИП освобождены от уплаты налога на имущество с недвижимости, которая используется в предпринимательской деятельности.

Кадр: фильм «Лжец, Великий и Ужасный» / HBO Films

Налоговые ставки этих налогов устанавливают законы субъектов и муниципальных образований РФ.

Какие штрафы за непредставление НКО отчетности

За непредставление отчетности НКО, как и любая коммерческая организация, несет ответственность. Наказания предусмотрены разные: от предупреждения до административного штрафа и принудительной ликвидации.

Непредставление в установленный срок налоговой декларации влечет взыскание штрафа в размере 5% от неуплаченной в установленный срок суммы налога, подлежащей уплате/доплате на основании этой декларации, за каждый полный или неполный месяц со дня, установленного для ее представления, но не более 30% указанной суммы и не менее 1000 руб.

Штрафы за непредставление или несвоевременное представление:

- бухгалтерской (финансовой) отчетности — 200 руб. за каждый непредставленный документ;

- расчета 6-НДФЛ —1000 руб. за каждый полный или неполный месяц со дня, установленного для его представления;

- нулевого расчета РСВ — 1000 руб;

- персонифицированного отчета — 500 руб. за каждое не включенное физлицо.

Помимо ответственности, установленной НК РФ, существует ответственность административная. Так, при нарушении сроков сдачи отчетности возможно предупреждение или наложение административного штрафа на должностных лиц в размере от 300 до 500 руб.

Непредставление или несвоевременное представление статистической отчетности, либо представление недостоверных данных влечет наложение административного штрафа на должностных лиц в размере от 10 000 до 20 000 руб., на юридических лиц — от 20 000 до 70 000 руб. (ст. 13.19 КоАП РФ). Повторное совершение данного административного правонарушения влечет наложение административного штрафа на должностных лиц в размере от 30 000 до 50 000 руб., а на юридических лиц — от 100 000 до 150 000 руб.

Если неоднократно не представлять в установленный срок отчетыи информации, Минюст России инициирует принудительную ликвидацию НКО и возникнет риск дисквалификации лиц, записанных в ЕГРЮЛ, согласно Закону № 129-ФЗ.

В отличие от мер налоговой инспекции Минюст редко штрафует некоммерческие организации, а действует в следующем порядке:

- НКО получает на юридический адрес предписание сдать отчетность. Советую всегда следить за юрадресом НКО.

- Если за 30 дней НКО не сдала отчетность, инициируется механизм принудительной ликвидации, Минюст принимает соответственное решение.

- Через 10 дней в ЕГРЮЛ появляется запись о предстоящей ликвидации.

- Происходит публикация в вестнике на 3 месяца. НКО должна успеть за этот срок устранить все недостатки. На этом этапе сдать отчетность сложнее, требуется около месяца.

- После публикации вестника за 30 дней НКО вычеркивается из ЕГРЮЛ. На этом этапе сделать уже ничего нельзя.

Если Вы получили запись в ЕГРЮЛ, советуем больше не испытывать судьбу. Рассмотрите возможность заключения договора с профессионалами в сфере НКО, например, с нами. Спасем НКО вместе, и Вы больше не попадете в такую ситуацию.

Остались вопросы?

Пишите или звоните!

8 (495) 003-45-71 (МСК),

8 (812) 629-00-03 (СПБ),

8 (800) 100-60-71 (по России).

Вебинары НКО — 25 часов, с онлайн разбором ваших кейсов.Конференция НКО — Общероссийский форум по развитию НКО.Форум НКО — крупнейшее сообщество НКО в России.

Можете писать ниже публичные комментарии. Мы обязательно ответим на Ваши вопросы.

Подпишитесь на наш новый Телеграм-канал

Только новости НКО и соцсферы. Без рекламы

Какую отчётность сдают упрощенцы

Отчётности на спецрежиме не меньше, чем на основной системе налогообложения. Перечислим обязательные формы.

- Декларация по УСН — считается основным отчётом на упрощённом налоговом режиме. Все организации и ИП, применяющие УСН, обязаны ежегодно представлять эту форму в ФНС.

- 6-НДФЛ и персонифицированные сведения о физлицах (замена отчёта СЗВ-М). Формы налоговой отчётности, обязательные для тех, кто нанимает работников по трудовым договорам и ГПД.

- Отчётность по страховым взносам. Работодатели, нанимающие сотрудников трудовым договорам и ГПД, обязаны отчитываться в СФР по новой форме ЕФС-1.

- Бухгалтерская отчётность (бухгалтерский баланс и отчёт о финансовых результатах). Её сдают только юридические лица.

Отчет о доходах и расходах

Организации на УСН в 2024 году обязаны сдавать отчет о доходах и расходах в Налоговую службу России. Отчет представляет собой документ, в котором указываются все доходы и расходы организации за отчетный период.

Отчет о доходах и расходах должен быть сдан в установленные сроки, которые зависят от размера организации и вида предоставляемых услуг. Обычно срок сдачи отчета приходится на конец финансового года или квартала.

В отчете о доходах и расходах необходимо указать следующую информацию:

- Выручка от реализации товаров, работ, услуг — сумма доходов, полученных организацией от основной деятельности.

- Прочие доходы — доходы, полученные организацией от других источников (аренда имущества, проценты по кредитам и т.д.).

- Себестоимость реализации товаров, работ, услуг — затраты, связанные с производством и реализацией товаров, работ, услуг.

- Общехозяйственные расходы — затраты на аренду помещений, коммунальные услуги, зарплаты сотрудников и другие общехозяйственные расходы.

- Налоги и сборы — сумма налогов и сборов, уплаченных организацией в федеральный бюджет и бюджеты регионов.

После заполнения отчета о доходах и расходах необходимо его подписать и сдать в налоговую инспекцию. Точные требования к оформлению и срокам сдачи отчета могут различаться в зависимости от региона и вида деятельности организации. Поэтому рекомендуется ознакомиться с действующими нормативными актами и консультироваться с налоговыми специалистами.

Условия применения УСН: актуальные лимиты и требования

Есть три основных ограничения на применение упрощённого режима. На него не могут перейти:

- Компании, в которых доля участия других организаций больше 25%.

- Компании, у которых есть филиалы (другие обособленные подразделения на упрощёнке открывать можно).

- Компании и ИП, которые занимаются определёнными видами деятельности, — например, банки, страховщики, негосударственные пенсионные фонды, ломбарды, инвестиционные фонды, нотариусы. Полный перечень таких видов деятельности можно посмотреть в статье 346.12 НК РФ.

Кроме того, чтобы соблюдать ограничения, бизнес на упрощённом режиме также не должен превышать лимит дохода, численности сотрудников и остаточной стоимости основных средств.

Фото: «Расплата» / Warner Bros. Pictures

Стандартные ограничения для применения упрощённой системы в 2024 году такие:

- доход компании или ИП — не больше 199,35 миллиона рублей;

- средняя численность сотрудников — не больше 100 человек;

- остаточная стоимость основных средств — не больше 150 миллионов рублей.

Если налогоплательщики превышают лимиты УСН, они не теряют право использовать этот режим налогообложения. Есть допустимый уровень превышения лимитов. За превышение бизнесу нужно будет платить налог УСН по повышенной ставке. О размере ставок будем говорить .

Допустимое превышение лимитов упрощённого режима:

- доход компании или ИП — от 199,35 до 265,8 миллиона рублей;

- средняя численность сотрудников — от 101 до 130 человек.

Если бизнес выходит за пределы допустимого превышения, он утрачивает право на применение УСН с начала квартала, в котором появилось превышение. С этого периода компании или ИП придётся переходить на общую систему налогообложения: вести учёт и платить обязательные платежи по её условиям.

Если бизнес снова начнёт соответствовать требованиям, он сможет вернуться на этот режим — но не раньше чем через год.

Например, если компания потеряет право применения УСН в марте 2024 года, снова работать на этом режиме она сможет только с 1 января 2026 года. Для этого до конца 2025 года ей нужно будет подать заявление о переходе. Подробнее о переходе на упрощённый режим говорим .

Какие лимиты действуют при переходе на упрощёнку с других режимов? Если бизнес планирует перейти на упрощённый режим в 2025 году, он должен отвечать таким требованиям:

Единый налоговый платёж: отчётные и налоговые периоды на упрощённом режиме

Все компании и ИП уплачивают налоги и сборы единым налоговым платежом (ЕНП) через единый налоговый счёт (ЕНС).

В ЕНП входит общая сумма налогов и взносов, которые нужно уплатить. Исключение — взносы на травматизм. Их нужно перечислять в Единый государственный внебюджетный Социальный фонд.

Порядок работы с ЕНП такой:

Компании и ИП зачисляют деньги на свой налоговый счёт. Общую сумму платежей компании и ИП рассчитывают самостоятельно. Вносить деньги на ЕНС можно частями в любое время в течение года

Важно, чтобы к моменту списания ЕНП на счёте была необходимая в этот период сумма.Дата списания ЕНП одна для всех — 28-е число месяца.

Компании и ИП уведомляют налоговую об исчисленных суммах. Сообщить о них можно в налоговых декларациях или уведомлением

Налоговое уведомление по по всем обязательным платежам подают в двух случаях: если декларацию будут подавать после уплаты налогов и если декларации не предусмотрены.Достаточно одного уведомления для всех платежей. Форму можно посмотреть в приказе ФНС. Срок подачи уведомления — не позднее 25-го числа в месяц уплаты.

Налоговая списывает деньги с ЕНС и распределяет их по обязательствам налогоплательщиков.

Налоговый период для расчёта налога на УСН — календарный год. Вносить авансовые платежи нужно ежеквартально: за первый квартал, полугодие и девять месяцев календарного года. Сроки уплаты авансовых платежей по налогу УСН в 2024 году такие:

- по итогам первого квартала — не позднее 29 апреля;

- по итогам полугодия — не позднее 29 июля;

- по итогам девяти месяцев — не позднее 28 октября.

Срок уплаты налога УСН по итогам 2024 года:

- для компаний — до 28 марта 2025 года;

- для ИП — до 28 апреля 2025 года.

НДС платят ежемесячно равными долями в течение трёх месяцев после отчётного квартала. Крайний срок уплаты — 28-е число каждого месяца.

Фото: fizkes / Shutterstock

Перечислить НДФЛ, удержанный с доходов с 23-го числа прошлого месяца по 22-е число текущего месяца, нужно не позднее 28-го числа текущего месяца. При уплате за январь и декабрь будут особые сроки. Если НДФЛ удержан за период с 1 по 22 января, он должен быть уплачен не позднее 28 января. За период с 23 по 31 декабря — не позднее последнего рабочего дня календарного года.

Срок уплаты имущественных налогов за год для компаний — не позднее 28 марта года, следующего за истёкшим налоговым периодом. Срок уплаты авансовых платежей за первый, второй и третий кварталы — не позднее 28-го числа месяца, следующего за истёкшим отчётным периодом. Авансовые платежи не уплачиваются, если это предусмотрено в законе субъекта РФ или в акте местного самоуправления.

Что будет, если не уплатить налоги вовремя? Начислят пени или оштрафуют.

Пени начислят за просрочку авансового платежа — рассчитать размер пени можно здесь.

Если компания или ИП не уплатят налог, им выставят штраф: 20% от неуплаченной суммы, если пропустили срок уплаты случайно, и 40% — если налоговая сможет доказать, что налог не уплатили умышленно.

Как перейти на упрощёнку

Всем компаниям и ИП при их регистрации автоматически устанавливают общую систему налогообложения. Если компания хочет перейти на УСН и соответствует , она должна уведомить об этом налоговую. Подавать уведомление можно одновременно с пакетом документов на регистрацию или не позднее 30 календарных дней с даты постановки на учёт.

Действующие компании и ИП могут перейти на упрощённый режим только со следующего года. Для этого они также подают уведомление в налоговую. Срок подачи — до 31 декабря текущего года. В 2024 году 31 декабря будет выходным, поэтому заявление можно подать до 9 января 2025 года.

Скачать форму уведомления о переходе на упрощённую систему налогообложения можно здесь.

С какими режимами можно совмещать УСН? Упрощёнку можно совмещать только с . В свою очередь, патентную систему налогообложения могут применять только ИП. В этом случае предприниматели должны вести раздельный учёт доходов, расходов, имущества, обязательств и хозяйственных операций.

Ниже в таблице — ограничения, которые действуют при совмещении упрощёнки и ПСН: по годовому доходу, численности сотрудников и стоимости основных средств.