Оплата налогов договор возмездного окозания услуг с физическим лицом

- 1.1 Договор возмездного оказания услуг

- 1.5 Договор между физическими лицами

- 1.3 Договор подряда с физическим лицом: образец и особенности

- 1.4 Как заключить договор подряда с физическим лицом: готовые образцы

- 1.6 Особенности договора подряда в — 2021 году

- 2

- 1 Договор на оказание услуг с физ лицом какие налоги платить

- 1.1 Договор возмездного оказания услуг

- 1.2 Договор на оказание услуг с физ лицом какие налоги платить

- 1.3 Договор подряда с физическим лицом: образец и особенности

- 1.4 Как заключить договор подряда с физическим лицом: готовые образцы

- 1.5 Договор между физическими лицами

- 1.6 Особенности договора подряда в — 2021 году

- 1.2 Договор на оказание услуг с физ лицом какие налоги платить

- В какой момент сумма вознаграждения подлежит обложению страховыми взносами — на дату перечисления аванса или на дату подписания акта?

- Должны ли мы были удержать НДФЛ в момент выплаты аванса исполнителю, либо это нужно сделать в момент подписания акта об оказанных услугах?

Договор возмездного оказания услуг с физическим лицом без уплаты налогов

- возможность самостоятельно выбирать для себя график работы;

- есть возможность самостоятельно устанавливать размер оплаты за предоставленные услуги.

- возможность защитить свои интересы в суде при неисполнении взятых на себя обязательств заказчиком.

Особенности формирования договора оказания услуг с физическим лицом в 2021 году подробно описаны в Гражданском Кодексе России. В случае их игнорирования сделка может быть признана ничтожной. Во время сотрудничества лиц формируется различная документация, которая подтверждает деятельность. Одним из ключевых документов принято считать договор на оказание услуг с физическими лицами.

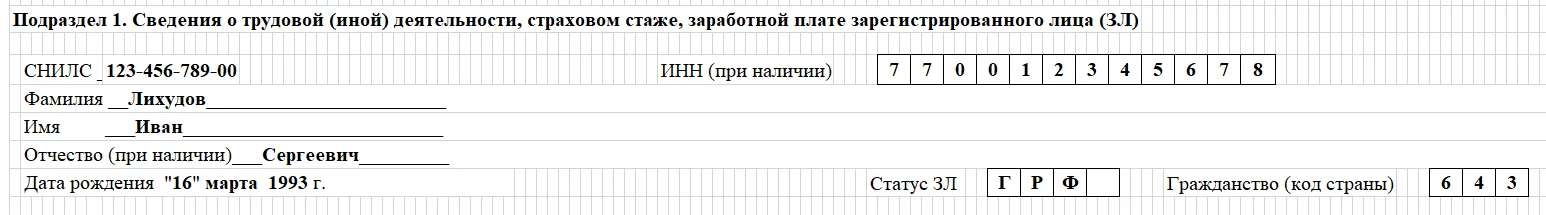

Сведения о застрахованном лице заполняйте, когда сдаете любую из форм первого раздела

Раздел 1 отчета ЕФС-1 состоит из четырех подразделов. Первый, в котором будете указывать информацию о сотруднике НКО или исполнителе по ГПД, заполняйте каждый раз, когда подаете любую из форм раздела ЕФС-1. Инструкция, как заполнить сведения о застрахованном лице из НКО — дальше.

В поле «СНИЛС» укажите страховой номер индивидуального лицевого счета сотрудника НКО или исполнителя, с которым НКО руководитель заключил договор гражданско-правового характера. СНИЛС состоит из 11 цифр. Формат: XXX-XXX-XXX-XX или XXX-XXX-XXX XX (п. 3.1. Порядка заполнения). Информация в отделе кадров или у бухгалтера НКО по работникам должна быть, ведь пластиковую карточку с номером или форму АДИ-РЕГ приносит тот, с кем в НКО заключают трудовой договор (ст. 65 ТК). Отчисления по договорам ГПХ НКО тоже производит, поэтому СНИЛС исполнителя должен быть в реквизитах договора или в акте приема-передачи.

В поле «ИНН» укажите идентификационный номер налогоплательщика, если сотрудник или исполнитель предоставил свидетельство из ФНС (п. 3.2. Порядка заполнения). Свидетельство — документ не обязательный, и требовать его у сотрудника НКО или исполнителя по ГПД Вы не имеете права. Подтверждают это и специалисты Роструда.

Поля «Фамилия», «Имя», «Отчество (при наличии)» заполняйте на русском языке в именительном падеже полностью. Например: Петров Георгий Сергеевич. Сокращать или заменять имя и отчество инициалами нельзя. Фамилию и имя сотрудника или исполнителя по ГПД укажите обязательно, так как без этой информации отчет в СФР не примут ( п. 3.3. Порядка заполнения).

В поле «Дата рождения» укажите дату рождения сотрудника НКО или исполнителя, с которым заключили ГПД (п. 3.4. Порядка заполнения). В каком формате указывать дату рождения в порядке заполнения отчета не написали. Есть уточнение, что Ф. И. О., дата рождения и СНИЛС должны совпадать в отчете и в документе, который подтверждает регистрацию в фонде — СНИЛС или АДИ-РЕГ (п. 3.5. Порядка заполнения).

В поле «Код категории ЗЛ» нужно указать код, который обозначает, к какой категории относится сотрудник НКО или исполнитель по ГПД, о котором отчитываетесь (п.3. 6. Порядка заполнения). Подобрать код поможет таблица ниже.

| Код для отчета НКО |

Сотрудник НКО или исполнитель по ГПД: |

|---|---|

| ГРФ |

Гражданин Российской Федерации |

|

ПЖИГ |

Иностранный гражданин или лицо без гражданства, постоянно проживающее на территории Российской Федерации |

|

ВЖИГ |

Иностранный гражданин или лица без гражданства, временно проживающее на территории Российской Федерации, а также временно пребывающие на территории Российской Федерации иностранные граждане или лица без гражданства, которым предоставлено временное убежище в соответствии с Федеральным законом от 19.02. 1993. № 4528-1 О беженцах |

|

ВПИГ |

Иностранный гражданин или лицо без гражданства, временно пребывающие на территории Российской Федерации. Исключение-высококвалифицированные специалисты |

|

ВКС |

Иностранный гражданин или лицо без гражданства из числа высококвалифицированных специалистов, временно пребывающих на территории Российской Федерации |

В Поле «Гражданство (код страны)» проставьте код в соответствии с Общероссийским классификатором стран мира (п 3.7. Порядка заполнения). В классификаторе, утв. Постановлением Госстандарта от 14.12.2001 № 529-ст, у каждой страны есть буквенный и числовой код. В сведениях о застрахованном нужно указывать числовой. Таблицу со списком кодов скачайте здесь. Если отчитываетесь о лице без гражданства, укажите код «000».

Начисления по договору ГПХ в 1С

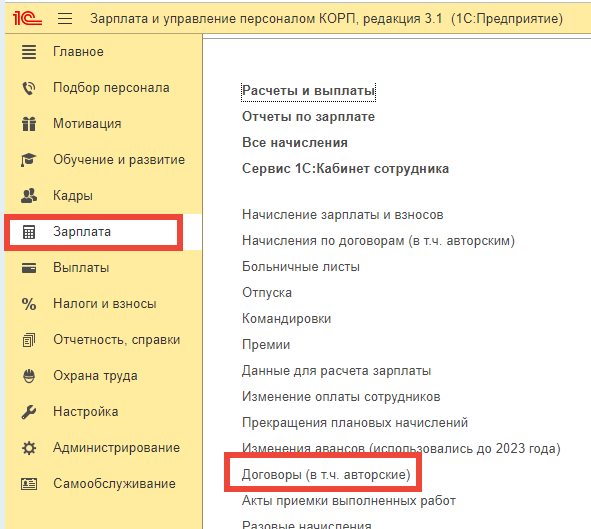

Если при оформлении документа на предыдущем шаге, в строке «Способы оплаты», вы выбрали вариант «по актам выполненных работ», то следующий шаг — выполнение начисления по договору ГПХ в 1С. Зайдите в раздел Зарплата, пункт меню Договоры.

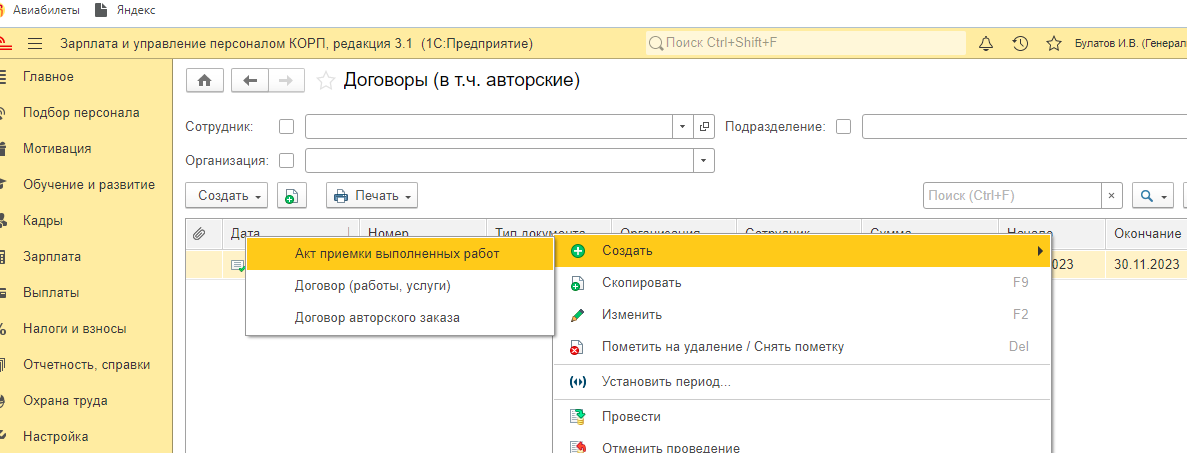

В открывшейся форме находим договор на нужного сотрудника, нажимаем на него правой клавишей мыши. Далее кнопки Создать и Акт приемки выполненных работ.

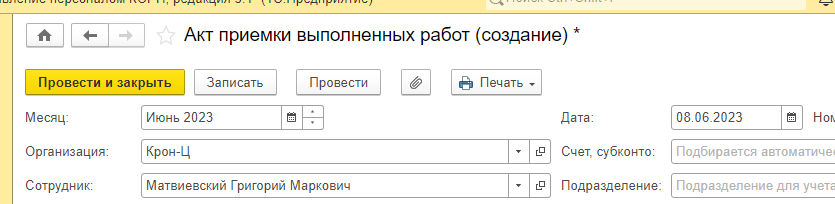

Следующим шагом заполним Акт выполненных работ.

Нужно заполнить:

- Месяц, за который формируется акт;

- Организацию;

- Фамилию сотрудника;

- Договор.

Проверьте сумму и, если нужно, откорректируйте ее.

Нажмите кнопку «Провести и закрыть». Теперь информация по этому договору ГПХ отобразиться в документе «Начисление зарплаты и взносов».

Из чего состоит код выполняемой функции

КВФ представляет собой набор из 5 символов в формате «ХХХХ.Х». В данном коде зашифрована суть обязанностей, которые человек выполняет, работая по определённой профессии, занимаясь конкретным видом трудовой деятельности, занимая конкретную должность.

Коды трудовой функции перечислены в Общероссийском классификаторе занятий, который введён приказом Росстандарта от 12.12.14 № 2020-ст.

Группа занятий обозначена первыми 4 знаками КВФ. 1-й знак — это основная группа занятий, 2-й — подгруппа, 3-й и 4-й — малая и начальная группы. 5-й знак — это контрольное число. Например, для бухгалтеров используется код 2411.6, который расшифровывается так:

| Число | Расшифровка |

| 2 | Основная группа (специалисты высшего уровня квалификации) |

| 24 | Подгруппа (специалисты в области бизнеса и администрирования) |

| 241 | Малая группа (специалисты по финансовой деятельности) |

| 2411 | Начальная группа (бухгалтеры) |

| 6 | Контрольное число |

Ндфл по договору возмездного оказания услуг с физическим лицом

- оплачивается только конечный результат, а не все время, затраченное исполнителем;

- риск невыполнения задания полностью лежит на исполнителе;

- исполнитель сам обеспечивает себя всем необходимым для работы (если в договоре не предусмотрено иное);

- у заказчика не возникает никаких дополнительных затрат по оплате отпусков, больничных и т.д.

Закона N 212-ФЗ, начисленных плательщиками страховых взносов за расчетный период в пользу физических лиц, за исключением сумм, указанных в ст. 9 Закона N 212-ФЗ.Отметим, что на основании п. 2 части 3 ст. 9 Закона N 212-ФЗ в базу для начисления страховых взносов не включаются (в части страховых взносов, подлежащих уплате в Фонд социального страхования Российской Федерации) любые вознаграждения, выплачиваемые физическим лицам по договорам гражданско-правового характера.Таким образом, в рассматриваемой ситуации вознаграждение физического лица по гражданско-правовому договору облагается взносами в Пенсионный фонд РФ и Федеральный фонд обязательного медицинского страхования, а в базу для начисления страховых взносов в части сумм, подлежащих уплате в Фонд социального страхования РФ, не включается.

Уплата ндфл за физическое лицо по договору оказания услуг

Вместе с этим компенсируемые организацией физическому лицу в соответствии с заключенным договором суммы расходов, произведенные им в целях оказания услуг по этому договору, признаются доходом физического лица, подлежащим обложению НДФЛ наряду с вознаграждением, выплачиваемым физическому лицу по такому договору (письмо Минфина России от 09.09.2021 N 03-04-06/3-209).В целях обеспечения соблюдения положений главы 23 НК РФ налоговые агенты ведут учет доходов, полученных от них физическими лицами в налоговом периоде, предоставленных физическим лицам налоговых вычетов, исчисленных и удержанных налогов в регистрах налогового учета, форма которых и порядок отражения в них аналитических данных налогового учета, данных первичных учетных документов разрабатываются налоговым агентом самостоятельно (ст.

Согласно статье 209 НК РФ, объектом налогообложения признается доход, полученный налогоплательщиками: • от источников в Российской Федерации и (или) от источников за пределами Российской Федерации – для физических лиц, являющихся налоговыми резидентами Российской Федерации; • от источников в Российской Федерации – для физических лиц, не являющихся налоговыми резидентами Российской Федерации. Таким образом, вознаграждение, полученное физическим лицом по договору возмездного оказания услуг, признается объектом обложения НДФЛ. Статьей 224 НК РФ установлена ставка налога в размере 13% для резидентов РФ и 30% для нерезидентов РФ. На основании пунктов 1, 2 статьи 226 НК РФ российские организации, от которых или в результате отношений с которыми налогоплательщик получил доходы, обязаны исчислить, удержать у налогоплательщика и уплатить сумму налога.

https://youtube.com/watch?v=JT6mIpCQLww

Оплата проезда и проживания исполнителя по ГПД: будет ли НДФЛ?

На протяжении уже долгого времени специалисты Минфина России придерживаются следующей позиции по этому вопросу. В рассматриваемой ситуации у физического лица возникает натуральный доход. При определении налоговой базы по НДФЛ учитываются все доходы физического лица, в том числе и полученные в натуральной форме (п. 1 ст. 210 НК РФ). При этом к таким доходам относится, в частности, оплата (полностью или частично) за него организациями товаров (работ, услуг) или имущественных прав, в том числе коммунальных услуг, питания, отдыха, обучения в интересах налогоплательщика (подп. 2 п. 2 ст. 211 НК РФ).

Такой подход финансисты озвучили в письмах от 02.02.2018 № 03-04-06/6138, от 21.07.2017 № 03-03-06/1/46709, от 16.06.2016 № 03-04-05/35131, от 23.01.2015 № 03-04-05/1733, от 01.12.2014 № 03-04-06/61276, от 29.01.2014 № 03-04-06/3282, от 05.11.2013 № 03-03-06/4/47090.

Обратите внимание: в письме от 21.07.2017 № 03-03-06/1/46709 специалисты Минфина России указали, что налоговая база по НДФЛ возникнет и в том случае, если компания возмещает исполнителю указанные расходы. А вот налоговые органы при решении данного вопроса исходят из более детального анализа положений подп. 2 п

2 ст. 211 НК РФ. В нем прямо сказано, что к доходам физического лица относится оплата за него организацией различных услуг, только если она произведена в интересах самого гражданина

2 п. 2 ст. 211 НК РФ. В нем прямо сказано, что к доходам физического лица относится оплата за него организацией различных услуг, только если она произведена в интересах самого гражданина

А вот налоговые органы при решении данного вопроса исходят из более детального анализа положений подп. 2 п. 2 ст. 211 НК РФ. В нем прямо сказано, что к доходам физического лица относится оплата за него организацией различных услуг, только если она произведена в интересах самого гражданина.

В письмах от 03.09.2012 № ОА-4-13/14633, от 25.03.2011 № КЕ-3-3/926 специалисты ФНС России указали, что если организация заключила с физическим лицом гражданско-правовой договор на выполнение работ или оказание услуг, то объектом налогообложения по НДФЛ является соответствующее вознаграждение. При этом сумма компенсации затрат исполнителя по такому договору не признается объектом налогообложения. Ведь оплата либо компенсация физическому лицу расходов на проезд и проживание в месте выполнения работ (оказания услуг) производится организацией в своих интересах, а не в интересах исполнителя договора. Следовательно, дохода в натуральной форме в этом случае нет.

Большинство судов также считают, что в рассматриваемой ситуации у физического лица не возникает доход в натуральной форме. Так, в постановлении ФАС Московского округа от 26.03.2013 по делу № А40-37553/12-20-186 был рассмотрен следующий спор. Компания оплачивала расходы на проезд, проживание и оформление виз физическим лицам, с которыми были заключены договоры гражданско-правового характера на осуществление синхронных переводов при проведении различных мероприятий. С этих сумм НДФЛ не удерживался. Налоговый орган привлек организацию к ответственности.

Арбитры отменили решение налоговиков. Аргумент — спорные расходы являются затратами организации, произведены ей в собственных интересах и не могут считаться доходом исполнителей указанных договоров. Следовательно, доход в натуральной форме в данной ситуации не возникает.

Так же в пользу организаций приняты решения в постановлениях ФАС Дальневосточного округа от 16.12.2008 по делу № А73-486/2008-85 (Определением ВАС РФ от 26.03.2009 № ВАС-3334/09 отказано в передаче данного дела в Президиум ВАС РФ), Волго-Вятского округа от 14.05.2007 по делу № А43-7991/2006-30-215, Московского округа от 01.03.2007, 09.03.2007 по делу № А40-44145/06-151-233. При этом арбитры указывают, что положения п. 3 ст. 217 НК РФ распространяются на компенсационные выплаты, связанные с возмещение расходов при выполнении физическими лицами обязанностей не только в рамках трудовых отношений, но и при исполнении ими гражданско-правовых договоров.

Нам удалось найти только одно судебное решение в пользу налоговых органов — постановление ФАС Северо-Кавказского округа от 25.03.2011 по делу № А63-3539/2010. В нем арбитры признали правомерным доначисления НДФЛ по командировоч-ным расходам, оплаченным компанией подрядчику. Но в этом деле у компании отсутствовали первичные документы, подтверждающие, что исполнитель договора действительно был в командировке. Кроме того, в договоре не были прописаны суммы вознаграждения и компенсации расходов в связи с выполнением работ.

Порядок заполнения РСВ при выплатам по договорам ГПХ

Письмо ФНС России от 31.07.2018 № БС-4-11/14783Федеральная налоговая служба, рассмотрев обращение по вопросу заполнения расчета по страховым взносам в случае осуществления выплат по договорам гражданско-правового характера, сообщает следующее.В соответствии с положениями подпункта 1 пункта 1 статьи 420 Налогового кодекса Российской Федерации (далее — Кодекс) объектом обложения страховыми взносами для плательщиков страховых взносов — организаций и индивидуальных предпринимателей признаются выплаты и иные вознаграждения в пользу физических лиц, подлежащих обязательному социальному страхованию в соответствии с федеральными законами о конкретных видах обязательного социального страхования, производимые, в частности, в рамках трудовых отношений и по гражданско-правовым договорам, предметом которых являются выполнение работ, оказание услуг.В силу действия норм подпункта 2 пункта 3 статьи 422 Кодекса в базу для исчисления страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством не подлежат включению любые вознаграждения, выплачиваемые физическим лицам по договорам гражданско-правового характера.Круг лиц, подлежащих обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством, определен статьёй 2 Федерального закона от 29.12.2006 № 255-ФЗ «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством» (далее — Федеральный закон № 255-ФЗ).Так, исходя из положений статьи 2 Федерального закона № 255-ФЗ обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством подлежат, в частности, граждане Российской Федерации, работающие по трудовым договорам, которые, соответственно, и являются застрахованными лицами.На лиц, получающих вознаграждения в рамках заключенных гражданско-правовых договоров, предметом которых является выполнение работ, оказание услуг, обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством не распространяется и данные лица по указанному виду страхования застрахованными не являются.В соответствии с пунктом 11.2 Порядка заполнения расчета по страховым взносам, утвержденного Приказом ФНС России от 10.10.2016 № ММВ-7-11/551@ (далее — Порядок) по строкам 010-070 приложения № 2 к разделу 1 расчета производится расчет сумм страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, исходя из сумм выплат и иных вознаграждений, производимых в пользу физических лиц, являющихся застрахованными лицами в системе обязательного социального страхования.Учитывая, что физические лица, получающие вознаграждения в рамках гражданско-правовых договоров, не являются застрахованными лицами, по данным физическим лицам показатели срок 010-070 приложения № 2 к разделу 1 расчета по страховым взносам не заполняются.При этом, согласно пункту 22.1 Порядка раздел 3 «Персонифицированные сведения о застрахованных лицах» расчета заполняется плательщиками на всех застрахованных лиц за последние три месяца расчетного (отчетного) периода, в том числе в пользу которых в отчетном периоде начислены выплаты и иные вознаграждения в рамках трудовых отношений и гражданско-правовых договоров, предметом которых являются выполнение работ, оказание услуг.В строке 180 подраздела 3.1 раздела 3 расчета указывается признак застрахованного лица в системе обязательного социального страхования (п.22.19 Порядка), и данный показатель обязателен к заполнению.Учитывая изложенное, в строке 180 подраздела 3.1 раздела 3 расчета по лицам, в отношении которых производились выплаты по гражданско-правовым договорам, следует указать признак «2» — не являются застрахованными лицами.

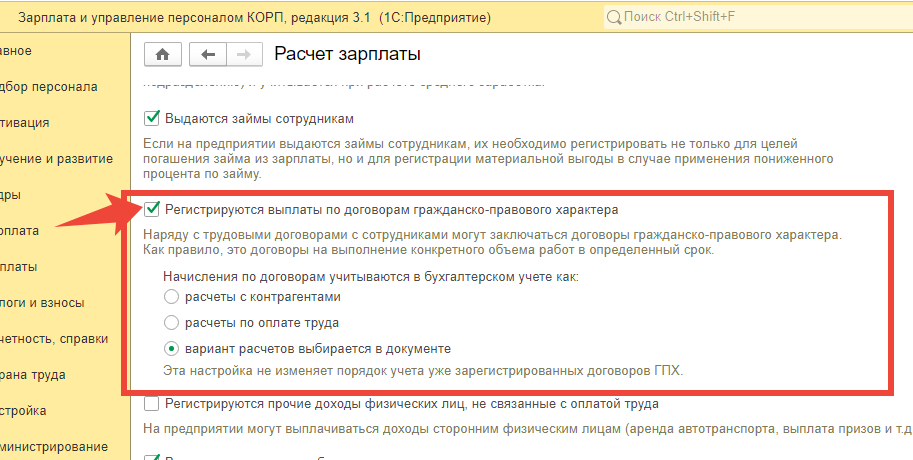

Настройки программы 1С: ЗУП и оформление договора ГПХ в 1С

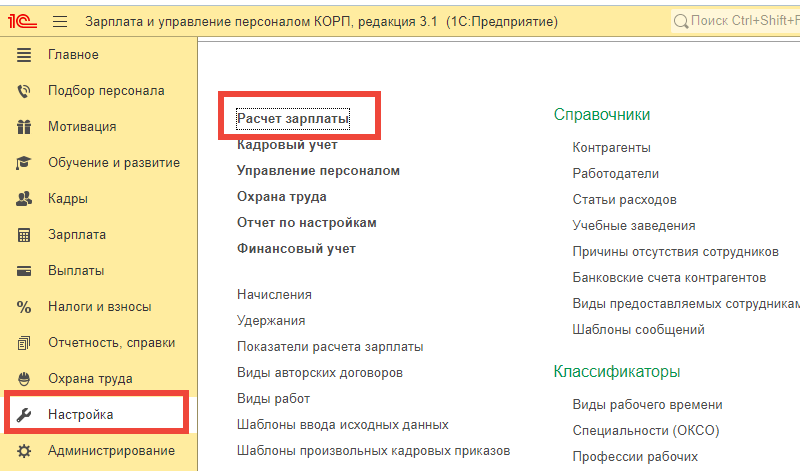

Зайдите в раздел «Настройка», пункт «Расчет зарплаты»:

А затем активируйте чек-бокс «Регистрируются выплаты по договорам…».

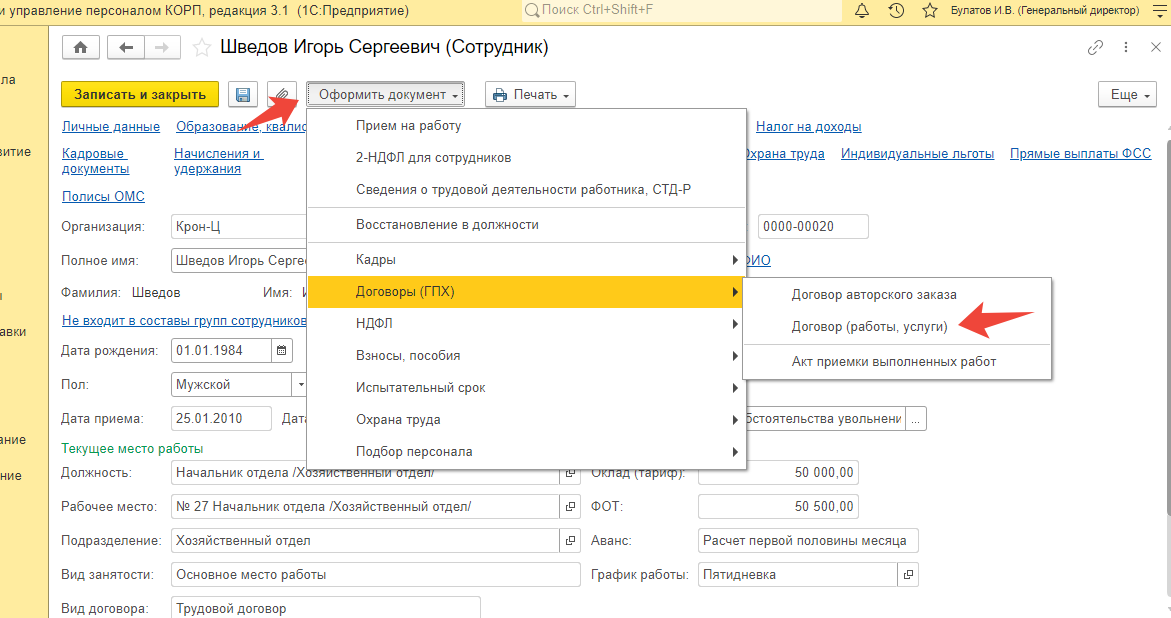

При этом важно не забывать, что с одним человеком может быть заключено несколько договоров ГПХ и этот же человек может быть трудоустроен в этой компании и по трудовому договору. Чтобы не заводить нового человека в системе рассмотрим вариант, когда мы заключаем договор ГПХ с уже работающим у нас в компании сотрудником

Чтобы не заводить нового человека в системе рассмотрим вариант, когда мы заключаем договор ГПХ с уже работающим у нас в компании сотрудником.

Зайдем в справочник сотрудников в 1С, выберем нужного и, по кнопке «Оформить документ» выберем создание договора ГПХ на услуги/работы.

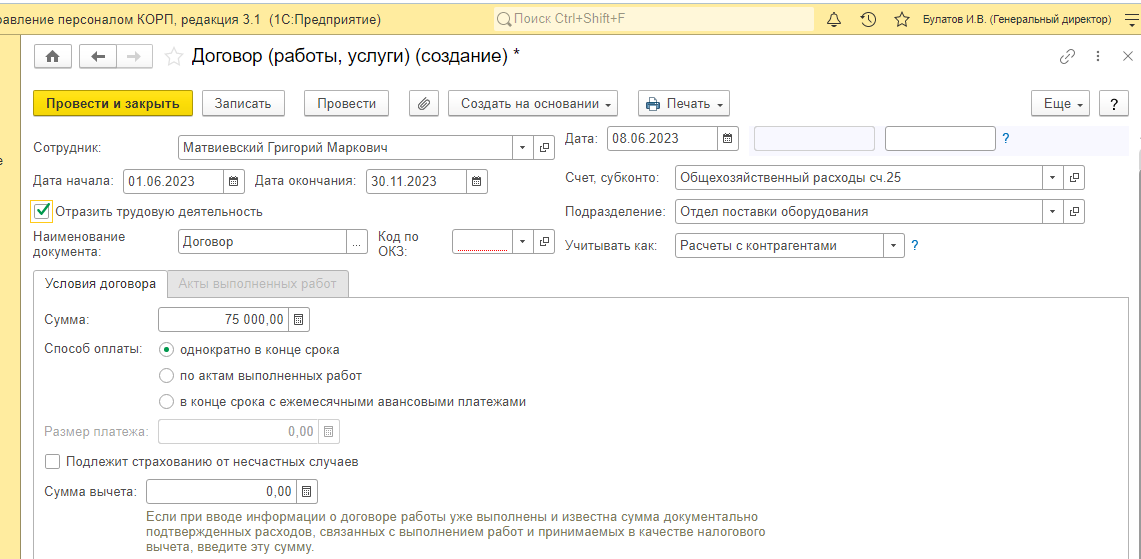

Далее откроется форма для ввода данных в 1С по договору ГПХ.

Заполним ее:

- Дата начала и дата окончания действия договора ГПХ;

- Способ оплаты – возможно три способа. Если указать «по актам выполненных работ», то по факту завершения работ вам нужно будет вручную сформировать эти акты. При выборе «однократно в конце срока» или «в конце срока..» акты формировать не нужно, они сгенерируются автоматически программой;

- Подразделение и счет субконто в 1С заполняются при необходимости, это не обязательные поля;

- Укажите, как учитывать эти расчеты в бухгалтерском учете. В примере мы возьмем вариант «расчеты с контрагентами в 1С».

Сохраните введенные данные и проведите их. Договор ГПХ заведен в системе.

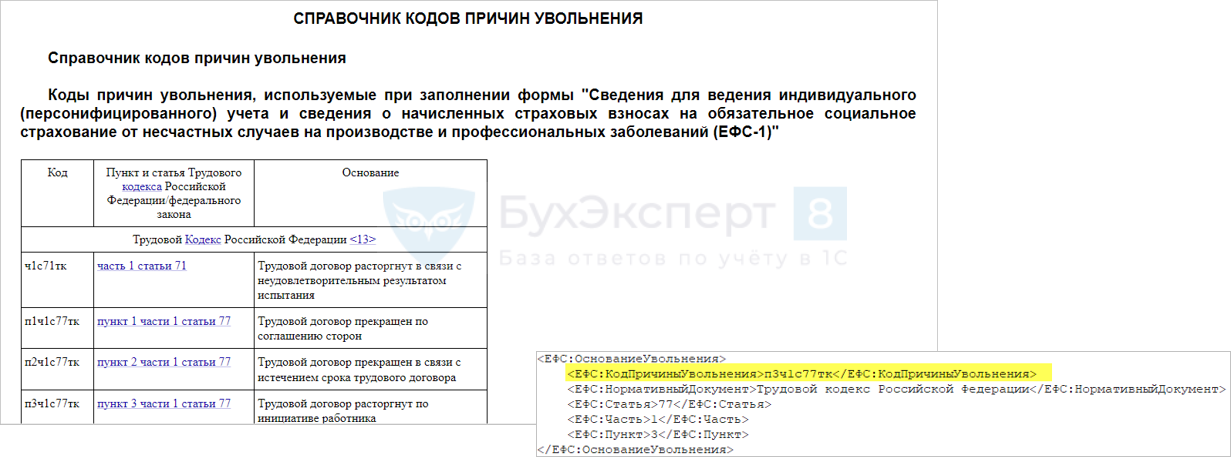

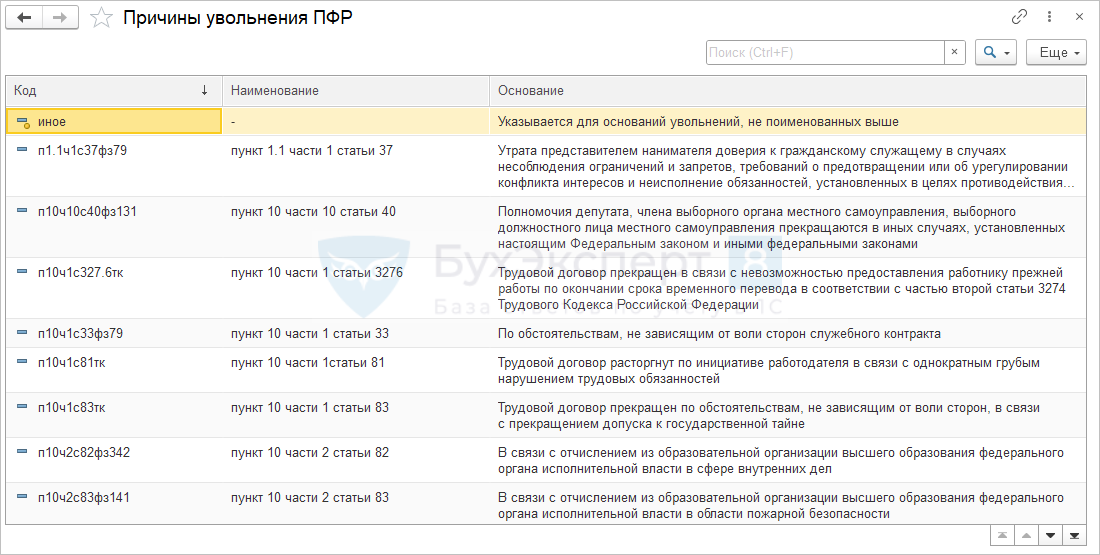

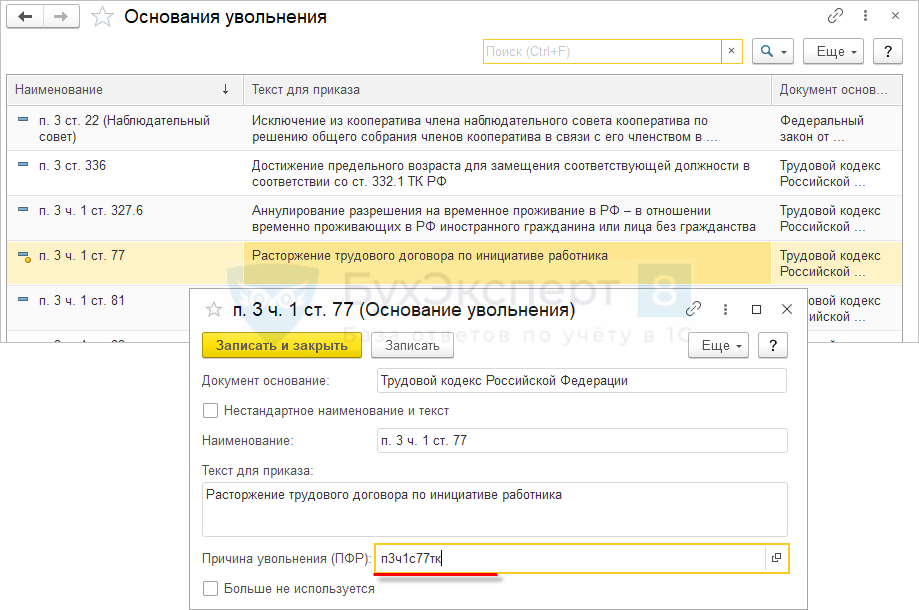

Новый тег «Код причины увольнения» в файле выгрузки

Вместе с форматом выгрузки для ЕФС-1 был утвержден справочник причин увольнения. Код причины увольнения – это новый тег в выгружаемом файле, его заполнение обязательно. При этом прежний тег Нормативный документ (основание увольнения) не убрали. Его заполняем так же, как и раньше.

Для целей заполнения тега Код причины увольнения в сведениях о трудовой деятельности в ЗУП 3.1.23.458 / 3.1.24.308 реализован новый справочник Причины увольнения ПФР (Настройка – Классификаторы).

Новый справочник связан со справочником Основания увольнения (Настройка – Классификаторы), который используем в документе Увольнение (Кадры – Приемы, переводы, увольнения) и затем его значение подтягивается в документ СЗВ-ТД. В карточке Основания увольнения появилась ссылка на Причину увольнения ПФР. Выбранная причина увольнения попадает в файл выгрузки ЕФС-1 с 2023 года.

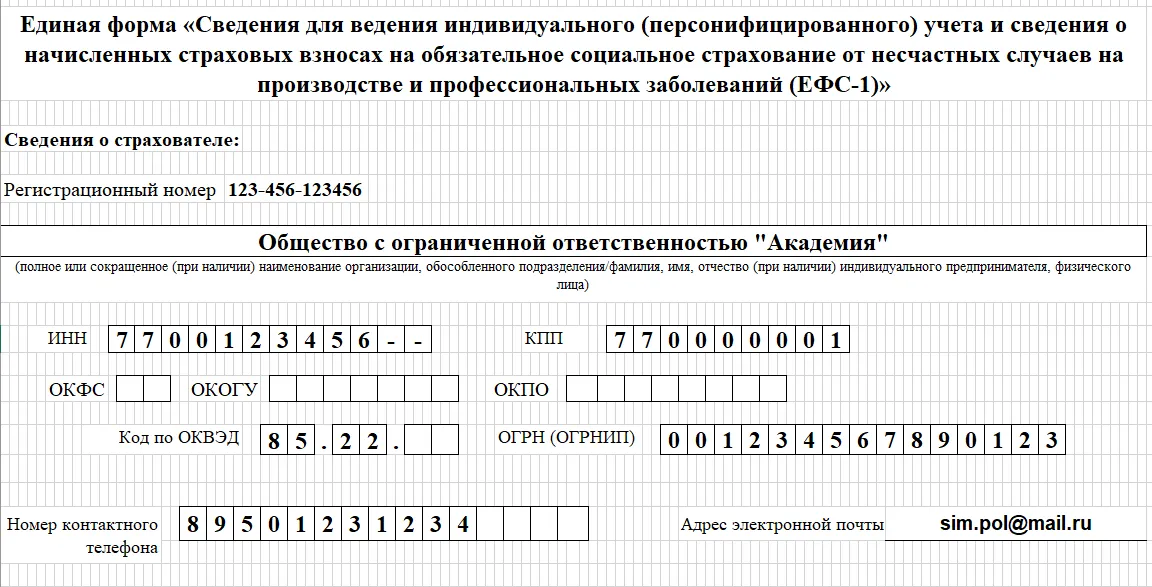

Как заполнить ЕФС-1 на ГПХ: образец

Все компании и ИП должны отправлять в СФР отчёт ЕФС-1 каждый раз, когда они заключают с работником договор гражданско-правового характера. Сдавать ЕФС-1 нужно и при окончании договора ГПХ. Для того чтобы отчитаться о заключении и расторжении договора, бухгалтеру нужно заполнить и отправить два отдельных документа: первый при начале работ с подрядчиком, второй — при их окончании. В каждом из этих случаев предпринимателю требуется оформить титульный лист ЕФС-1, подразделы 1 и 1.1 из раздела 1. Рассмотрим каждую часть отчёта подробнее и приведём образец заполнения ЕФС-1 при ГПХ.

Как заполнить титульный лист ЕФС-1

Титульный лист ЕФС-1 всегда заполняют одинаково, вне зависимости от того, по какой причине компания сдаёт отчёт. В этом разделе нужно указать сведения о страхователе — об организации или ИП, которые заключают договор ГПХ с подрядчиком. Бухгалтер должен вписать:

- регистрационный номер компании или предпринимателя. Этот номер присваивают в СФР, он указан в выписках из ЕГРЮЛ и ЕГРИП. Если СФР ещё не сообщил компании регистрационный номер, укажите тот номер, который ранее присвоили организации в ПФР;

- полное название организации или ф. и. о. ИП без сокращений;

- идентификационный номер налогоплательщика (ИНН). ИНН компании нужно вписывать с начала строки, в последних двух клетках поставить прочерки;

- код причины постановки на учёт (КПП). ИП не заполняют эту графу;

- коды статистики (ОКФС, ОКОГУ, ОКПО). Эти сведения вносят только государственные и муниципальные учреждения, когда сдают подраздел 1.3. Коды можно узнать на сайте регионального отделения Росстата;

- код деятельности организации или ИП по ОКВЭД;

- регистрационный номер ОГРН или ОГРНИП. При указании ОГРН в первые две клетки поля впишите «0»;

- номер телефона без пробелов и дополнительных символов. Все виды телефонных номеров нужно указывать полностью, включая код города;

- адрес электронной почты.

Подраздел 1: сведения о договорнике

В подразделе 1 раздела 1 нужно привести личные данные работника на ГПХ:

- СНИЛС;

- ИНН;

- фамилию, имя и отчество;

- дату рождения;

- статус застрахованного лица (работника) на момент сдачи отчёта: есть ли у подрядчика гражданство РФ или другой страны;

- код страны, гражданином которой признан работник на ГПХ. Например, для граждан России впишите «643».

Статус застрахованного лица нужно указать в виде кода:

| Гражданин РФ | ГРФ |

| Иностранный гражданин или лицо без гражданства, постоянно проживающее в РФ | ПЖИГ |

| Иностранный гражданин или лицо без гражданства, временно проживающее в РФ. Временно пребывающий в РФ иностранный гражданин-беженец | ВЖИГ |

| Иностранный гражданин или лицо без гражданства, временно пребывающее в РФ (за исключением ВКС) | ВПИГ |

| Иностранный гражданин или лицо без гражданства, временно пребывающее в РФ. Для сотрудников, признанных высококвалифицированными специалистами (ВКС) | ВКС |

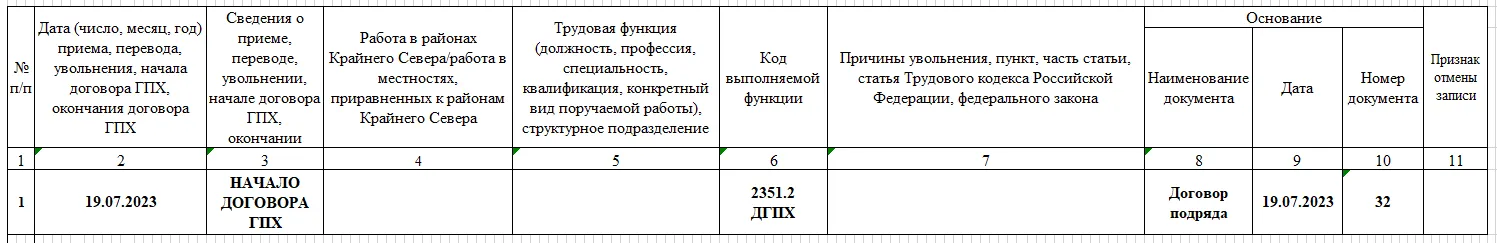

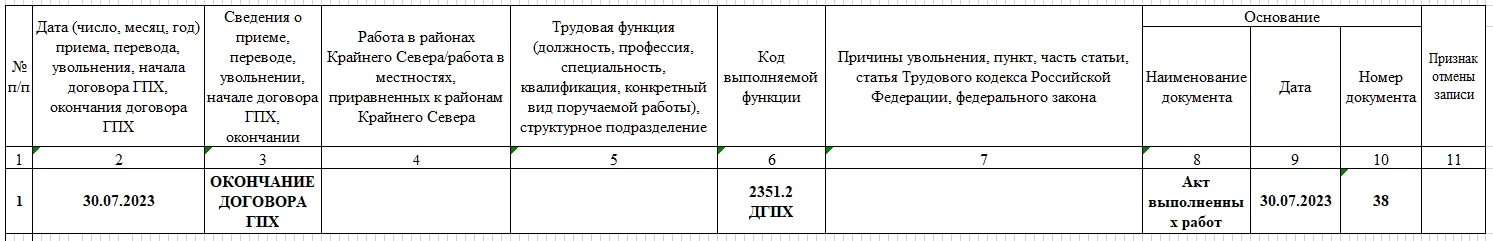

Подраздел 1.1: образец заполнения

В этом подразделе нужно указать сведения о конкретном кадровом событии: заключении договора ГПХ или его расторжении. Бухгалтеру требуется заполнить таблицу:

- Порядковый номер события.

- Дата заключения или расторжения договора ГПХ.

- Сведения о кадровых изменениях. Заглавными буквами впишите фразу «НАЧАЛО ДОГОВОРА ГПХ» или «ОКОНЧАНИЕ ДОГОВОРА ГПХ».

- Сведения о работе в условиях Крайнего Севера. Если сотрудник будет работать в районах Крайнего Севера, впишите код «РКС». Если сотрудник окажется в местности, приравненной к регионам Крайнего Севера — «МКС». В других случаях не заполняйте это поле.

- Должность сотрудника. Для работников на ГПХ это поле не заполняется.

| Договор гражданско-правового характера о выполнении работ (оказании услуг) | ДГПХ |

| Договор авторского заказа | ДАВТ |

| Договор об отчуждении исключительного права на произведения науки, литературы, искусства | ДОИП |

| Издательский лицензионный договор | ИЗЛД |

| Лицензионный договор о предоставлении права использования произведения науки, литературы, искусства | ЛДПИ |

Причины увольнения. Для работников на ГПХ эта графа не заполняется.

Наименование документа, на основании которого началось или закончилось сотрудничество с подрядчиком. Если бухгалтер заполняет ЕФС-1 о заключении договора ГПХ, то это сам договор. Если компания отчитывается об окончании сотрудничества — сам договор ГПХ или акт выполненных работ.

Дата документа — договора ГПХ.

Номер договора ГПХ.

Признак отмены записи. Оставьте это поле пустым.

Образец заполнения ЕФС-1 при заключении договора ГПХ:

Образец заполнения ЕФС-1 при окончании договора ГПХ:

Возмещение затрат

Иногда контрагенты договариваются не только об оплате вознаграждения, но и о возмещении расходов, которые возникают у исполнителя в ходе исполнения обязательств по договору. В связи с этим заказчик может компенсировать затраты на сырье, материалы, инструменты и проезд, но все это должно быть предусмотрено в соглашении.

Такие выплаты не облагаются страховыми взносами, а с налогообложением чёткой определённости нет. По мнению ФНС, налог с этих денег удерживать не надо, а вот у Минфина противоположная точка зрения. Но в любом случае подрядчик обязан подтвердить расходы соответствующими документами. Это нужно, чтобы во время проверки инспекторы не начислили исполнителю пени на эту сумму.

Как использовать классификатор занятий

Классификатор занятий (ОК 010-2014) регламентирован Приказом Росстандарта от 12.12.2014 г. № 2020-ст. Он используется при проведении статистических наблюдений и исследований распределения граждан по видам занятий, а также ведения статистического учета в целях совершенствования политики занятости. А с августа 2021 года он применяется и для заполнения формы СЗВ-ТД.

В классификатора два раздела:

- Основные группы, подгруппы, малые и начальные группы (таблица с кодами, необходимыми для СЗВ-ТД). Из знаков в этих группах и подгруппах собираются первые четыре цифры кода;

- Описания основных групп, подгрупп, малых и начальных групп

Как указать код выполняемой функции для договора ГПХ в ЕФС-1

В пункте 4.7 порядка заполнения ЕФС-1 говорится, как правильно заполнить подраздел 1.1 отчета ЕФС-1 в отношении договора ГПХ. В графе 6 следует указать два кода: первый — КВФ (как для наемного сотрудника), второй — специальный шифр, обозначающий вид договора. Предусмотрены следующие варианты:

- ДГПХ — договор гражданско-правового характера о выполнении работ (оказании услуг);

- ДАВТ — договор авторского заказа;

- ДОИП — договор об отчуждении исключительного права на произведения науки, литературы, искусства;

- ИЗЛД — издательский лицензионный договор;

- ЛДПИ — лицензионный договор о предоставлении права использования произведений науки, литературы, искусства.

С 1/08/21 г. использование кодов классификатора в форме СЗВ-ТД стало обязательным для всех. Кадровику, бухгалтеру, заполняющему СЗВ-ТД, для правильной кодировки необходимо знать требования к квалификации и реально выполняемые работником обязанности. Обычно эти сведения содержатся в трудовом договоре, должностной (профессиональной) инструкции либо установлены законодательно.

Код выполняемой функции в СЗВ-ТД указывается с контрольным числом через точку (например, так 2413.3) при:

- приеме на работу;

- переводе на другую должность или работу постоянного характера;

- присвоении другой квалификации, профессии (вторая или последующая);

- запрете на работу по определенным должностям, на занятие определенной деятельностью (судебное решение).

В профстандартах, принятых начиная с 2016 года, для каждого вида деятельности код уже указан, отсутствует только контрольное число. Его можно уточнить в ОКЗ. Код выполняемой функции в СЗВ-ТД фирма указывает и в том случае, если профстандарты ею не применяются.

Таким образом, код можно:

- взять из нового профстандарта 2016 года и далее;

- взять непосредственно из классификатора сразу с контрольным числом;

- воспользоваться одним из сервисов поиска кода в сети, такие уже появились.

Если код в форму не внесен или внесен неверно, фирма может быть оштрафована

Обратите внимание, что после 1 августа структура кода изменилась и старый семизначный код использовать нельзя. Нельзя также использовать коды из профстандартов, принятых ранее 2016 года

Наиболее безопасно пользоваться сразу общероссийским классификатором ОК 010-2014 (МСКЗ-08), о котором мы говорили.

Заключение и прекращение договоров ГПХ

Сведения о заключении или прекращении действия договоров ГПХ подаются в СФР – не позднее рабочего дня, следующего за днем заключения или прекращения действия договоров (пп. 2 п. 5 и п. 6 ст. 11 Федерального закона от 01.04.1996 № 27-ФЗ).

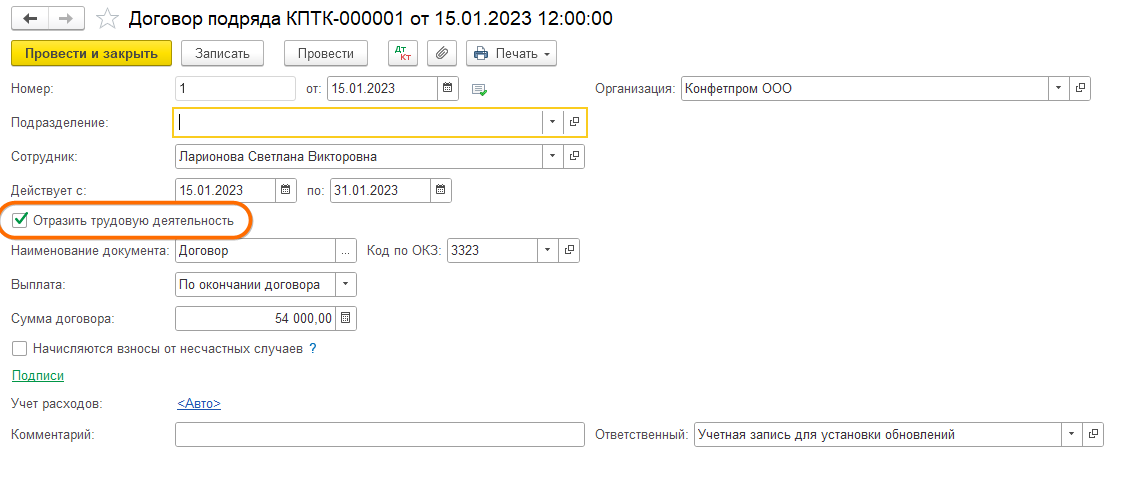

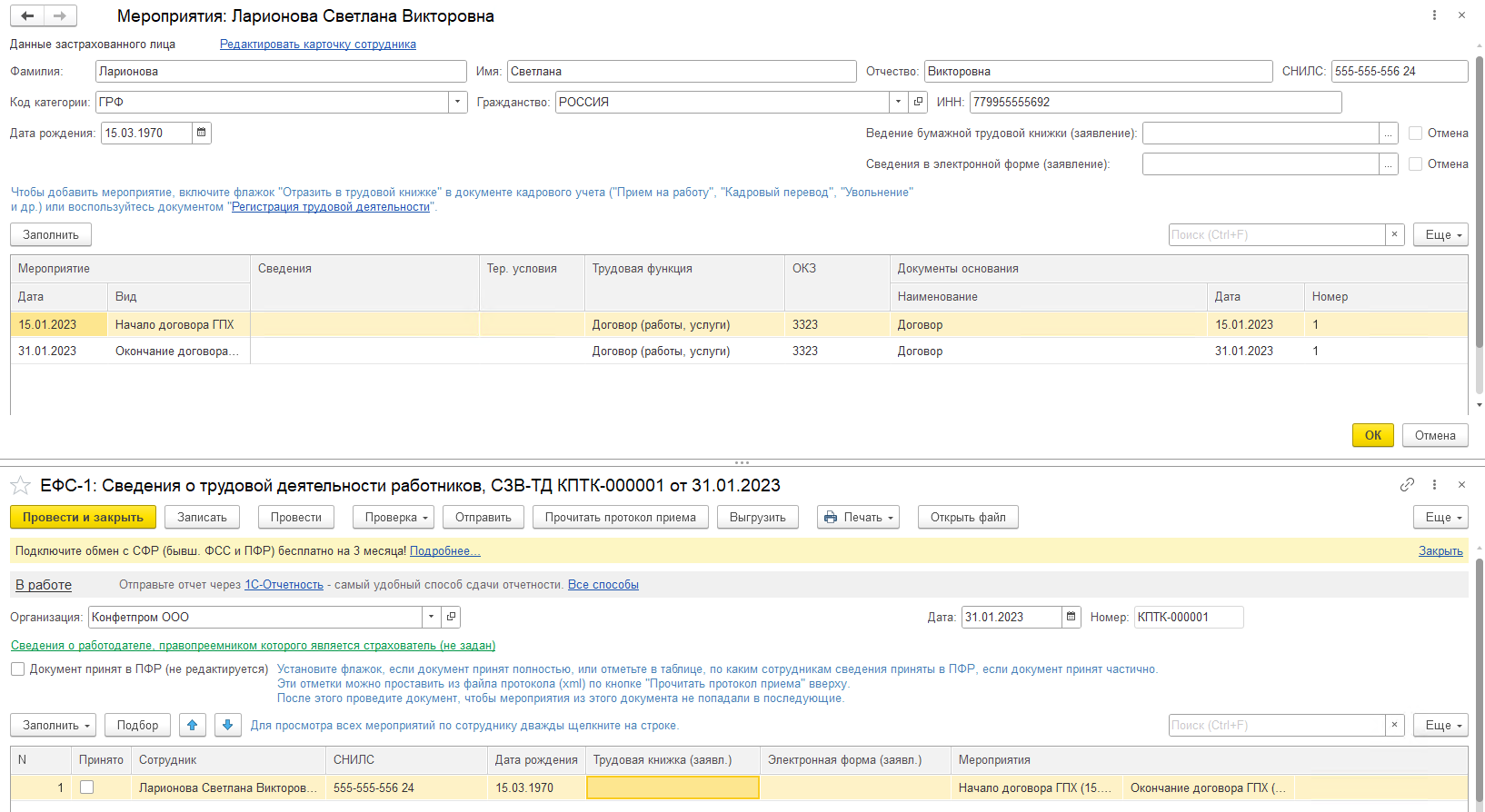

В форму документа ЕФС-1: Сведения о трудовой деятельности работников, СЗВ-ТД автоматически добавляются сведения о заключении или прекращении договоров ГПХ. Для этого в документе Договор подряда установите флаг Отразить трудовую деятельность (раздел Зарплата и кадры – Договоры).

1. Для мероприятий по договорам ГПХ также необходимо указать код по ОКЗ.

2. В колонке Мероприятие указывается дата начала периода работы по договору ГПХ или дата окончания периода работы по ГПХ и виды мероприятий — НАЧАЛО ДОГОВОРА ГПХ или ОКОНЧАНИЕ ДОГОВОРА ГПХ. В программе даты мероприятий определяются по значениям полей Действует с… по… в документе договора.

3. При заполнении сведений по договорам ГПХ также нужно указать код выполняемой функции (п. 4.7 Порядка заполнения формы) (ДГПХ, ДАВТ и т. д.). В программе коды выполняемой функции для договоров ГПХ хранятся в справочнике Трудовые функции. Если нужно передать кадровое мероприятие по договорам авторского заказа, лицензионным договорам или договорам об отчуждении исключительных прав (коды выполняемой функции ДАВТ, ДОИП, ИЗЛД и ЛДПИ), то мероприятие регистрируется с помощью документа Зарплата и кадры – Электронные трудовые книжки — Регистрация трудовой деятельности.

4. В сведениях также необходимо указать данные документа, подтверждающего заключение или прекращение действия договоров ГПХ, – наименование документа, дату заключения или прекращения договора ГПХ и номер.

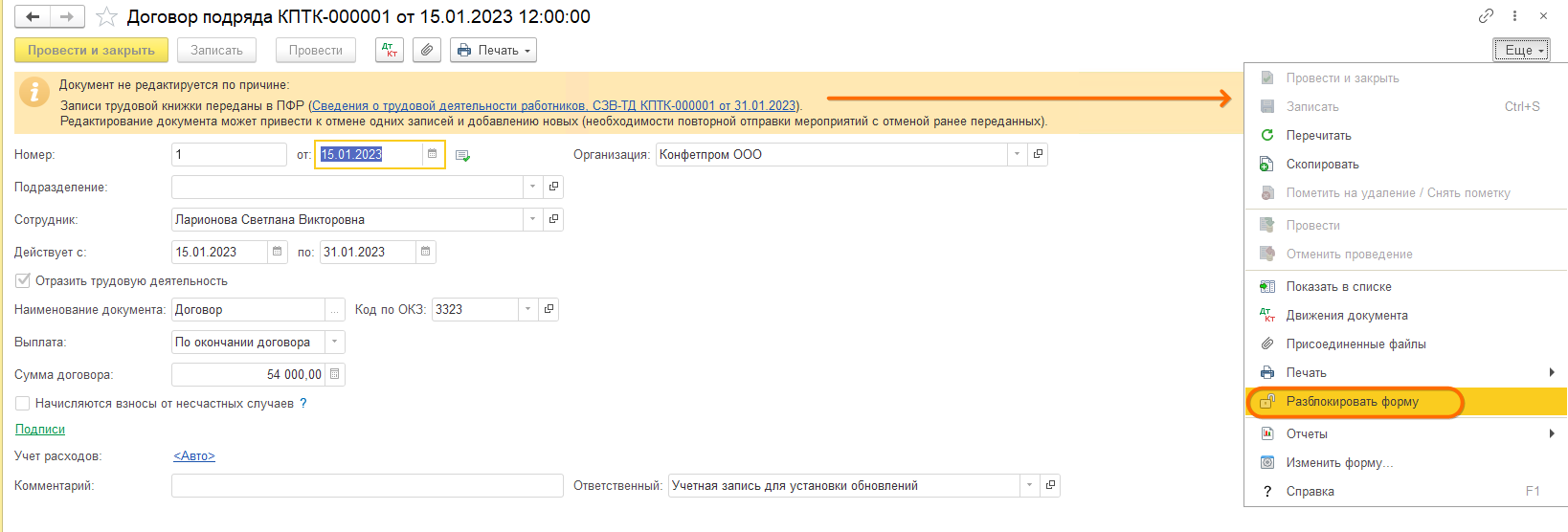

Если по договору ГПХ были переданы в СФР сведения о начале его действия, то в программе документ будет заблокирован. Если необходимо внести изменения в документ, например, в связи с досрочным расторжением договора, то:

-

в документе договора нажмите на меню Еще — Разблокировать форму (в правом верхнем углу)

-

измените дату окончания договора

-

проведите документ.

Обратите внимание, если меняются только данные об окончании договора, то в дальнейшем в документе ЕФС-1: Сведения о трудовой деятельности работников, СЗВ-ТД будет формироваться только мероприятие об окончании действия договора. Если же были изменения даты начала договора, то в дальнейшем автоматически будет сформировано мероприятие по отмене ранее переданных сведений и формирование нового мероприятия о начале действия договора.