Наиболее часто задаваемые вопросы

Вопрос № 1. Чем опасно завышение суммы лимита?

Ответ: Этот вариант используется чаще, однако, ответственность и последствия жестче. Завышение сумм карается штрафами со стороны налоговиков. Они могут составлять 5 т.р. на должностное лицо, 50 т.р. на саму организацию.

Вопрос № 2. Что плохого в занижении суммы лимита?

Ответ: Такая процедура не очень удобна с точки зрения практики, так как деньги в банк надо будет сдавать чаще, чем обычно, или снимать их с расчетного счета. Как результат: трата времени и допрасходы на комиссию банка.

Вопрос № 3. Что относят и не относят к выручке при расчете лимита по суммам поступлений?

Ответ: К кассовой выручке относят:

- деньги от проданных товаров;

- средства от оказания услуг;

- средства, полученные при выполнении работ;

- денежные ресурсы, полученные по предоплате или как аванс за товар.

К суммам выручки не относят:

- займы и полученные по ним проценты;

- штрафы, которые получены от контрагентов за нарушение договорных условий;

- суммы, которые образовались как переплата от поставщиков;

- средства – взносы в уставной капитал;

- финансовые ресурсы, которые получены безвозмездно;

- вклады и инвестиции в имущество компании.

Вопрос № 4. Что относят к суммам расходов при варианте расчета лимита по затратам?

Ответ: К величине расходов при расчете лимита следует относить:

- суммы на оплаты труда сотрудников;

- суммы в виде матпомощи работникам;

- выходные пособия, выплаты по сокращению и прочие социальные расходы на работников;

- суммы вознаграждений по договорам ГПХ;

- социальные пособия;

- командировочные расходы;

- компенсации за применение личного имущества в работе;

- алиментные выплаты;

- дивидендные суммы.

Отсутствие лимита кассы

Подборка наиболее важных документов по запросу Отсутствие лимита кассы (нормативно–правовые акты, формы, статьи, консультации экспертов и многое другое).

- Кассовые операции:

- 50 счет

- Акт инвентаризации наличных денежных средств образец

- Акт приема передачи денежных средств

- Акт приема-передачи кассы

- Акт ревизии наличных денежных средств

- Ещё.

Судебная практика: Отсутствие лимита кассы

Открыть документ в вашей системе КонсультантПлюс:Постановление Первого арбитражного апелляционного суда от 05.10.2021 N 01АП-5197/2021 по делу N А43-41913/2018Требование: Об отмене определения о признании недействительной сделки должника и применении последствий ее недействительности.Решение: Определение оставлено без изменения. На основании изложенного, с учетом отсутствия сведений о лимите кассы и не внесении денежных средств на банковский счет должника, коллегия судей соглашается с выводом суда первой инстанции, что квитанция к приходно-кассовому ордеру не может являться подтверждением внесения денежных средств в кассу ЗАО «ПМК «СГМ», следовательно, в результате совершения оспариваемой сделки произошло безвозмездное отчуждение активов должника заинтересованному лицу, имущественным интересам должника и его кредиторов причинен вред.

Открыть документ в вашей системе КонсультантПлюс:Постановление Семнадцатого арбитражного апелляционного суда от 12.04.2022 N 17АП-11663/2018(50)-АК по делу N А60-64039/2017Требование: Об отмене определения об удовлетворении заявления конкурсного управляющего об оспаривании сделок должника и применении последствий недействительности сделок.Решение: Определение оставлено без изменения. При этом довод Петровского А.В. о том, что общество «Карро», являясь субъектом малого предпринимательства, не имело обязанности устанавливать лимит остатка денежных средств, и, соответственно, могло хранить в кассе предприятия наличные денежные суммы в любом размере, не подтверждает его доводы о внесении денежных средств в кассу предприятия.

Статьи, комментарии, ответы на вопросы: Отсутствие лимита кассы

Открыть документ в вашей системе КонсультантПлюс:«Бухгалтерский финансовый учет: теория и практика: Учебник»(Воронина Л.И.)(«ИНФРА-М», 2021) Таким образом, у каждой организации свой лимит остатка наличных денег в кассе, зависящий от объемов наличного денежного обращения, режима деятельности и т.д. При отсутствии лимита считается, что на конец дня сумма в кассе должна быть равна нулю.

Открыть документ в вашей системе КонсультантПлюс:Готовое решение: Как установить, изменить лимит остатка денег в кассе(КонсультантПлюс, 2024) Если в организации лимит кассы не установлен, но есть движение наличных денег, ответственность за это законодательством не предусмотрена. Однако отсутствие лимита расценивается налоговыми органами как лимит, равный нулю. Это означает, что в кассе на конец рабочего дня не должно оставаться денег.

Организация должна сдавать все наличные деньги в банк.

Нормативные акты: Отсутствие лимита кассы

Открыть документ в вашей системе КонсультантПлюс:«Отраслевые особенности бюджетного учета в социально-трудовой сфере в части корреспонденции счетов по типовым отраслевым операциям»(утв. Минздравсоцразвития РФ 19.02.2008)(вместе с «Методическими рекомендациями по бюджетному учету для учреждений социально-трудовой сферы») Для учреждений социального обслуживания населения, не имеющих денежной выручки, лимит остатка кассы устанавливается в пределах среднедневного расхода наличных денег (кроме расходов на заработную плату, выплаты социального характера).

Открыть документ в вашей системе КонсультантПлюс:«Отраслевые особенности бюджетного учета в системе здравоохранения Российской Федерации»(утв. Минздравсоцразвития РФ) Для учреждений здравоохранения, не имеющих денежной выручки, лимит остатка кассы устанавливается в пределах среднедневного расхода наличных денег (кроме расходов на заработную плату, выплаты социального характера).

КАССА, НАЛИЧНЫЕ, ЛИМИТ КАССЫ, КАССОВАЯ ДИСЦИПЛИНА, ШТРАФЫ, ВОПРОСЫ, ОТВЕТЫ, ВОЗМОЖНЫЕ СИТУАЦИИ

Штрафы, ответственность за несоблюдение порядка кассовых операций

За несоблюдение порядка ведения кассовых операций организацию или предпринимателя могут оштрафовать. Ответственность предусмотрена для таких нарушений, как:

- наличные расчеты сверх установленных размеров;

- накопление в кассе денежных средств сверх установленных лимитов;

- нецелевое использование наличной выручки;

- неоприходование или неполное оприходование в кассу наличных денежных средств;

- несоблюдение порядка хранения денежных средств.

Штраф за нарушение кассовых операций составит согласно части 1 статьи 15.1 КоАП РФ:

- 4000–5000 руб. – для виновного должностного лица, например руководителя организации, предпринимателя (ст. 2.4 КоАП РФ);

- 40 000–50 000 руб. – для организации.

Что касается нецелевого использования наличной выручки, оно в указанной норме прямо не поименовано, но налоговые инспекторы будут ссылаться именно на него. Ведь, по мнению арбитров, нецелевое использование выручки – это нарушение порядка хранения наличных. Именно такая позиция выражена в определении ВАС РФ от 13 октября 2011 г. № ВАС-11521/11 (постановление Девятого арбитражного апелляционного суда от 1 июня 2011 г. № 09АП-10389/2011-АК). Кроме того, санкции зачастую могут быть предусмотрены и в договоре на расчетно-кассовое обслуживание с банком. Поэтому деньги необходимо тратить только на согласованные, целевые нужды.

В выходные и праздники компания принимает от покупателей наличную выручку. Накопленные за это время деньги превышают установленный лимит. По общему правилу наличные сверх предельной величины организации и индивидуальные предприниматели должны хранить в банке (п. 2 Указания Банка России от 11 марта 2014 г. № 3210-У, далее — Указание № 3210-У).

Но инкассировать выручку получается не всегда. Ведь отделения банков в выходные дни и праздники, как правило, не работают.

Однако нарушения в этом нет. Действующий порядок допускает превышение лимита остатка наличных, если в выходные и нерабочие дни компания ведет кассовые операции. В данном случае сверхлимитную выручку инкассируйте не позднее первого рабочего дня. То есть если наличные накопились за субботу и воскресенье, то их надо сдать в понедельник, не позже.

Выход. Если и в этот день не будет возможности отправить деньги в банк, то можно оформить выдачу подотчетных средств. Позже, когда компания будет сдавать выручку, подотчетник просто вернет аванс в полной сумме. Еще вариант — можно выплатить зарплату или аванс работникам немного раньше установленной даты.

Если компания не устанавливала лимит остатка наличных, как правило не утверждают кассовый лимит те организации, у которых совсем нет операций с наличными деньгами, то в таком случае лимит равен нулю. Значит, деньги всегда надо сдавать в тот же день, когда они появились в кассе. Но если покупатель расплатился в субботу или воскресенье, то отвезти выручку в банк надо будет в понедельник.

Касса ООО: как с ней работать?

Услышав о кассовой дисциплине, многие могут решить, что речь идёт о порядке работы с расчётной техникой, однако это не так. Касса предприятия и кассовое оборудование — это два принципиально разных понятия. Свод правил по ведению кассы касается всех наличных операций, осуществляемых кассиром. Таким образом, следует понять разницу и установить границу:

Контрольно-кассовое оборудование — это расчётное устройство (или их совокупность), с помощью которого продавец осуществляет и фиксирует операции по приёму денежных средств от клиента. Таких аппаратов на предприятии может быть много, и при работе с ними кассир обязуется оформлять отчёты и чеки.

Касса ООО — это все наличные операции в целом (прием, выдача, сбережение), независимо от того, проведены они через ККТ или нет. Таким образом, касса предприятия — это его совокупный доход в наличной форме. В неё, в том числе, поступают деньги, полученные через ККТ. Из кассы выделяются средства на покрытие расходов предприятия — выдача зарплаты, удовлетворение хозяйственных нужд, оплата банковских услуг и т. д. Вырученные средства сдаются инкассаторам или передаются на хранение в банк лично уполномоченным работником ООО. Очевидно, что кассой может быть специально выделенное помещение, коробка, ящик стола и т. д., а не только кассовый аппарат.

Как рассчитывается кассовый лимит

Вопрос о том, как рассчитать лимит кассы, волнует многих предпринимателей. На сегодняшний день все субъекты предпринимательства имеют право использовать при составлении расчетов две разные формулы. Выбор конкретного метода зависит от того, имеется ли в кассе выручка

Важно отметить, что Центробанк не обязует бизнесменов использовать только одну из формул. Это означает, что каждый собственник бизнеса имеет право выбирать один из доступных методов расчетов

При наличии выручки

Если в кассе компании хранится выручка, при составлении расчетов рекомендуется использовать следующую формулу: «V/P*Nc=L». Параметр «V» в данной формуле отображает количество денежных средств, поступивших в кассу предприятия. При подготовке к вычислениям учитываются все средства, поступившие от продажи товарной продукции, предоставления сервиса или оказания услуг. Крупным компаниям, в составе которых имеются обособленные структуры, должны учитывать выручку, полученную этими подразделениями. Единственным исключением из этого правила являются те случаи, что предусмотрены в четвертом пункте Указа Центрального Банка под номером «3210-У».

Параметр «Р» используется для обозначения продолжительности расчетного периода. Каждый субъект предпринимательства самостоятельно устанавливает данное значение. При составлении расчетов учитывается продолжительность временного отрезка, в течение которого компания получила прибыль. Как правило, длительность расчетного периода измеряется в рабочих днях. При определении длительности расчетного периода необходимо учитывать динамику объемов денежных поступлений за прошлые года. Максимальная продолжительность данного временного отрезка может равняться трем месяцам.

Параметр «Nc» равен длине временного отрезка между датами, когда предприниматель сдает наличность в банк. Этот показатель измеряется в рабочих днях. Согласно установленным правилам, величина данного временного отрезка не может превышать одной недели. Единственным исключением являются структуры, действующие в тех населенных пунктах, где отсутствуют местные отделения банка. В данном случае рассматриваемый срок продлевается еще на одну неделю. При возникновении непреодолимых обстоятельств, предприниматель обязан передать выручку в банк сразу же после того, как решит возникшие сложности.

Если предприниматель передает денежные средства работникам банка каждые два дня, то величина параметра «Nc» равняется двум рабочим дням

При составлении подобных расчетов важно учитывать организационную структуру компании, место её нахождения и особенности основной деятельности

Денежные средства, превышающие лимит в кассе на конец дня, организации и предприниматели должны хранить на банковских счетах

Денежные средства, превышающие лимит в кассе на конец дня, организации и предприниматели должны хранить на банковских счетах

При отсутствии выручки

Расчет лимита кассы осуществляется с учетом общего размера денежных средств, подлежащих выдаче. В случае с теми компаниями, что только начали свою деятельность, учитывается планируемый объем выдачи наличности. При составлении расчетов не учитываются финансовые операции, связанные с выдачей пособий, заработной платы или компенсации. В случае отсутствия выручки в кассе, специалисты рекомендуют использовать формулу: «R/P*Nn=L».

В этой формуле, «R» используется для обозначения объема финансовых средств, подлежащих выдаче из кассы. Как уже было сказано ранее, при составлении расчетов не учитываются деньги, выданные в виде заработной платы или пособий. Организациям, состоящим из нескольких обособленных структур, необходимо учитывать денежные средства, имеющиеся в кассе каждого подразделения. Параметр «Р» отражает продолжительность расчетного периода. Каждому юридическому лицу при расчете лимита по кассе необходимо учитывать длину временного отрезка, в течение которого будут проводиться финансовые операции. Данные расчеты базируются на информации о пиковых периодах за прошлые годы. Длительность расчетного периода не должна составлять более девяноста двух дней.

Параметр «Nn» используется для отображения длины временного отрезка между днями снятия денег с расчетного счета. Многие предприниматели допускают ошибку, учитывая при установке лимита кассы те дни, когда предприятие снимает деньги с целью выдачи заработной платы. Стандартная продолжительность данного отрезка составляет семь рабочих дней. Единственным исключением из этого правила являются те компании, что работают в местности, расположенной далеко от банка.

Что будет, если лимит кассы не установлен

Если нет документа (приказа), подтверждающего его официальное установление для субъекта, то вся выручка (наличность), находящаяся в кассе на момент проверки, будет считаться сверхнормативной. Представитель банка или налоговый работник, обнаруживший нарушение по части превышения лимита, фиксирует факт нарушения в соответствующем документе, после чего передает его в ИФНС. На ее основании выносится постановлении о нарушении и налагается штраф. Для должностного лица он предусмотрен до 5 тысяч рублей, для организации – до 50 тысяч рублей.

Не является нарушением хранение в кассе без установленного лимита денежной наличности, предусмотренной для выплаты зарплаты, пособия. Главное – уложиться с выдачей в трехдневный срок, начиная с дня получения денег в банке.

Что это такое кассовая дисциплина: законодательная база 2024

Как рассчитать, если компания только создана?

Так как компания, которая только начинает свою деятельность, не имеет никаких доходов и расходов в прошлых периодах, то особенность расчета заключается в том, что используются прогнозные показатели величин. То есть определяется прогнозное значение выручки (или расходов) в зависимости от выбранного способа установления лимита. На основе данных возможных значений проводится расчет лимита по установленной формуле.

Важно! Если вдруг реальные показатели компании существенно отличаются от прогнозных, то возможно провести перерасчет лимита при издании специального приказа со стороны директора

Как рассчитать лимит кассы?

Существует указание центрального банка № 3210, в котором содержатся нормы расчета. Оно предусматривает 2 варианта:

Соответственно размеру зачислений налички, которые компания выручает от продажи продукции, выполнения работ или предоставления услуг

Исходя из размера наличных средств и беря во внимание исключение денег, которые предназначаются на оплату труда работников компании или иные выплаты персоналу

Руководитель организации, как представитель от данного юрлица, самостоятельно устанавливает сумму кассового лимита в приказе, руководствуясь приложением к Указанию ЦБ, согласно с характером бизнес-деятельности предприятия и утверждает постановление в банковской организации.

В этом видеоролике более детально рассказано о процедуре и возможных способах установления кассового лимита на каком-либо предприятии.

Порядок расчета

ЦБ предлагает 2 вида расчетов (согласно с Положением № 373-П):

- Для компаний, которые получают выручку наличными деньгами, норма остатков денежных средств в кассе высчитывается по формуле:

L=V / P × N

Значения составляющих формулы:

- L – размер ограничения;

- V – объем всех денежных средств, который поступил наличкой в кассу предприятия;

- P – количество календарных дней, за которые производится расчет кассы (не более 92);

- N – период, во время которого производилось размещение денег на расчетный счет банка (не более 7 дней).

- Для предприятий, которые осуществляют финансовые операции безналичным путем.

Формула: L = R / P × N

Значения:

- L – лимит наличных денег согласно приказу;

- R – суммы, выданные за отчетный период;

- P – расчётный период;

- N – время, которое прошло с момента получения наличных в банке (не больше 7 дней).

Значение N может быть увеличено для предприятия до 14 дней, если в населенном пункте, где оно располагается, отсутствует отделение нужного банка.

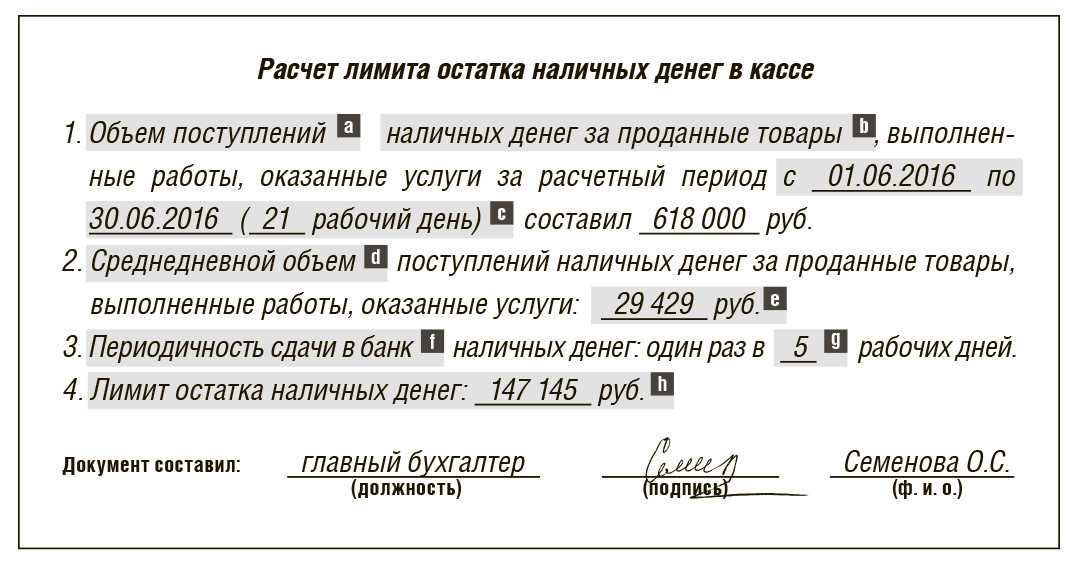

Пример расчета

В качестве примера можно рассмотреть расчетный период предприятия Х за март 2016 г. Данное предприятие получает прибыль от продажи продукции наличными деньгами. Таким образом, расчет кассы будет произведен по формуле №1. Длительность периода на основании производственного календаря составляла 21 день. Наличные средства организация передает в банк каждые 3 дня. За март компания заработала 450 000 руб. Известны все значения, по которым можно посчитать лимит:

V – 450 000 руб.

P – 21 день

N – 3 дня

Подставив значения в формулу, получаем нужную цифру: (450 000 / 21) х 3 = 64 286 рублей. Расчет оформляется на официальном бланке предприятия, который подписывает главный бухгалтер. В документе необходимо указать дату, с которой начинает действовать сделанный расчет.

Схема расчета лимита кассы предприятий разработана ЦБ РФ и включает конкретные показатели: сумму заработанных средств, периоды расчета и сдачи их в банк. При расчете лимита необходимо учесть важные моменты:

Для расчета берется во внимание период не более 92 дней с учетом графика работы компании. В приход включается сумма прибыли, которая получена от финансовой деятельности компании и поступившая в кассу в форме наличных денег

Срок передачи устанавливает само предприятие, но в рамках положенных 7 дней или 14 дней, если отделение банка удалено от предприятия.

Что такое лимит кассы и для чего он необходим

Лимит кассового остатка предприятия в настоящее время устанавливается в соответствии с порядком, что регламентирован Указанием Центрального Банка Российской Федерации 3210-У от 11 марта 2014 года. Данным нормативным документом регулируются положения кассовой дисциплины, которые имеют общеобязательный характер для предпринимателей, работающих с наличными денежными средствами.

Получи помощь с рефератом от ИИ-шки

ИИ ответит за 2 минуты

Указанием Центробанка РФ предусмотрено, что определенные хозяйствующие субъекты, что являются индивидуальными предпринимателями и малыми предприятиями, имеют право вести кассу по упрощенной системе.

Определение 1

Лимит наличных денежных средств кассы – это ограничение максимального объема наличности, который разрешено хранить в хозяйственной кассе организации к завершению операционного дня после того, как в кассовую книгу будут внесены соответствующие сведения.

Соответственно, в кассе предприятия не должна находиться сверхнормативная наличность на конец операционного дня. Однако действующим законодательством РФ оговорены исключения из этого правила. Организация имеет право получать и расходовать наличные денежные средства на все необходимые цели, но только в том случае, если соблюдается установленный кассовый лимит (ограничение по максимальной сумме наличности на конец операционного дня).

Каждая организация устанавливает этот лимит самостоятельно, но руководствоваться при этом нужно порядком, который регламентирован Указанием Центрального Банка РФ 3210-У. Соблюдение компанией нормативов по остатку наличности является важным направлением финансового контроля и кассовой дисциплины.

Установка кассового лимита: порядок и правила

Как уже было сказано выше, все крупные предприятия и организации обязаны вводить кассовые ограничения. Если это не проведено, то по закону кассовый лимит считается нулевым. Для того, чтобы установить предел финансов, хранящихся в кассе, руководителю предприятия или организации нужно выпустить соответствующий приказ. Никаких заявлений или уведомлений в налоговую инстанцию подавать не нужно.

Внимание! По собственной инициативе установить кассовый лимит могут ИП или юридические лица, работающие в области малого и среднего предпринимательства. Как правило, обоснованием таких действий служит желание обеспечить контроль за сохранностью наличных денег

При этом, надо понимать, что если соответствующий приказ издан и кассовый лимит установлен, то бухгалтерия предприятия или ИП обязаны его соблюдать, а весь излишек отвозить в банк. При обнаружении в ходе проверки каких-либо нарушений, специалисты налоговой инспекции непременно прибегнут к административному наказанию

Как правило, обоснованием таких действий служит желание обеспечить контроль за сохранностью наличных денег. При этом, надо понимать, что если соответствующий приказ издан и кассовый лимит установлен, то бухгалтерия предприятия или ИП обязаны его соблюдать, а весь излишек отвозить в банк. При обнаружении в ходе проверки каких-либо нарушений, специалисты налоговой инспекции непременно прибегнут к административному наказанию.

Зачем нужно высчитывать кассовый лимит?

Установление лимита кассы

(в ред. Указания Банка России от 05.10.2020 N 5587-У)

1. Для определения лимита остатка наличных денег юридическое лицо учитывает объем поступлений наличных денег за проданные товары, выполненные работы, оказанные услуги (вновь созданное юридическое лицо — ожидаемый объем поступлений наличных денег за проданные товары, выполненные работы, оказанные услуги).

Лимит остатка наличных денег рассчитывается по формуле:

L — лимит остатка наличных денег в рублях;

V — объем поступлений наличных денег за проданные товары, выполненные работы, оказанные услуги за расчетный период в рублях (юридическое лицо, в состав которого входят обособленные подразделения, определяет объем поступлений наличных денег за проданные товары, выполненные работы, оказанные услуги, с учетом наличных денег, принятых за проданные товары, выполненные работы, оказанные услуги, обособленными подразделениями, за исключением случая, предусмотренного в абзаце четвертом пункта 2 настоящего Указания);

P — расчетный период, определяемый юридическим лицом, за который учитывается объем поступлений наличных денег за проданные товары, выполненные работы, оказанные услуги, в рабочих днях (при его определении могут учитываться периоды пиковых объемов поступлений наличных денег, а также динамика объемов поступлений наличных денег за аналогичные периоды прошлых лет; расчетный период составляет не более 92 рабочих дней юридического лица);

Nc — период времени между днями сдачи в банк юридическим лицом наличных денег, поступивших за проданные товары, выполненные работы, оказанные услуги, в рабочих днях. Указанный период времени не должен превышать семи рабочих дней, а при расположении юридического лица в населенном пункте, в котором отсутствует банк, — четырнадцати рабочих дней. В случае действия непреодолимой силы Nc определяется после прекращения действия непреодолимой силы.

Например, при сдаче наличных денег в банк один раз в три дня Nc равен трем рабочим дням. При определении Nc могут учитываться местонахождение, организационная структура, специфика деятельности юридического лица (например, сезонность работы, режим рабочего времени).

2. Для определения лимита остатка наличных денег юридическое лицо учитывает объем выдач наличных денег (вновь созданное юридическое лицо — ожидаемый объем выдач наличных денег), за исключением сумм наличных денег, предназначенных для выплат заработной платы, стипендий и других выплат работникам.

Лимит остатка наличных денег рассчитывается по формуле:

L — лимит остатка наличных денег в рублях;

R — объем выдач наличных денег, за исключением сумм наличных денег, предназначенных для выплат заработной платы, стипендий и других выплат работникам, за расчетный период в рублях (юридическим лицом, в состав которого входят обособленные подразделения, при определении объема выдач наличных денег учитываются наличные деньги, хранящиеся в этих обособленных подразделениях, за исключением случая, предусмотренного в абзаце четвертом пункта 2 настоящего Указания);

P — расчетный период, определяемый юридическим лицом, за который учитывается объем выдач наличных денег в рабочих днях (при его определении могут учитываться периоды пиковых объемов выдач наличных денег, а также динамика объемов выдач наличных денег за аналогичные периоды прошлых лет; расчетный период составляет не более 92 рабочих дней юридического лица);

Nn — период времени между днями получения в банке юридическим лицом наличных денег, за исключением сумм наличных денег, предназначенных для выплат заработной платы, стипендий и других выплат работникам, в рабочих днях. Указанный период времени не должен превышать семи рабочих дней, а при расположении юридического лица в населенном пункте, в котором отсутствует банк, — четырнадцати рабочих дней. В случае действия непреодолимой силы Nn определяется после прекращения действия непреодолимой силы.

(в ред. Указания Банка России от 05.10.2020 N 5587-У)

(см. текст в предыдущей редакции)

Виды штрафов при нарушениях лимита кассы

В случаях, когда хранение сверхлимитных сумм не разрешено, предприятию грозят штрафы по статье 15.1 Кодекса об административных правонарушениях. В зависимости от того, кто несет ответственность, суммы могут быть в размере:

- 4–5 тыс. рублей выплачивают ИП и должностные лица малого бизнеса;

- 40–50 тыс. рублей взимают с юридических лиц (т. е. с предприятия).

Во избежание штрафных санкций следует тщательно следить за кассовыми операциями и вовремя передавать сверхлимитные суммы в банк.

Предприятие может быть привлечено к ответственности и в случаях таких нарушений, как хранение средств в кассе без оформления приходного ордера, а также при просрочке выплаты сумм, направленных из фонда оплаты труда.