Как заполнить 3-НДФЛ онлайн в 2024 году

Подробнейшая инструкция по заполнению в электронном виде выложена на сайте ФНС вместе с программой-помощником. Чтобы получить доступ в электронный личный кабинет налогоплательщика, нужно зарегистрироваться в любом отделении ФНС.

Заполнение 3-НДФЛ в личном кабинете налогоплательщика гораздо проще бумажного варианта. Такой документ можно заполнить бесплатно, авторизировавшись в личном кабинете на сайте ФНС.

Для того, чтобы самостоятельно заполнить декларацию 3-НДФЛ онлайн, необходимо выполнить несколько простых действий:

- Зарегистрироваться на сайте Федеральной налоговой службы.

- Оформить сертификат на электронную подпись.

- Авторизоваться в личном кабинете.

- В разделе «Составление НД» указать налоговый период.

- Проверить и откорректировать данные, заполненные автоматически.

- Подтянуть данные из справки 2-НДФЛ, если она подана работодателем.

- Если необходимо указать налоговые вычеты.

- Подбить итоги и создать файл, после тщательной проверки введенной информации.

- Заверить документ электронной подписью и отправить его на проверку.

- При принятии электронной декларации, к ней можно будет прикрепить скан-копии необходимых документов.

Электронное заполнение декларации на сайте налоговой возможно из любого региона или даже страны.

Программа для заполнения 3-НДФЛ

Подать налоговую декларацию 3-НДФЛ также можно в личном кабинете на сайте Госуслуги. В таком случае хорошо подойдет программа «Декларация», благодаря которой возможно бесплатное заполнение декларации.

Заполнить декларацию 3-НДФЛ в программе может каждый, зарегистрировавшись на сайте налоговой службы. Для получения доступа в личный кабинет потребуется лично явиться с паспортом и ИНН в любую налоговую службу.

Необходимые документы

При отправке почтой, документы отправляются письмом с описью вложения. Но также можно сдать документы лично, через доверенное лицо с заверенной доверенностью на каждый год или через верифицированный личный кабинет.

Для оформления декларации 3-НДФЛ нужно в электронном кабинете собрать полный пакет документов — он формируется автоматически. Это:

- паспортные данные пользователя;

- регистрация или прописка;

- ИНН.

Также необходимо предоставить подтверждающие документы на налоговый вычет — свидетельство о покупке недвижимости, лечении, обучении и так далее.

Источник выплат налогового вычета — бюджет. Обязательным условием вычета должен быть доход, облагаемый по стандартным налоговым ставкам, поскольку получить вычет можно только из тех денег, которые уже перечислены.

Как сделать уточненную декларацию

Если основная декларация имеет код 000, исправленная декларация получает код 001. Повторные исправления получают код 002 и так далее.

Помощь в заполнении корректирующей декларации может оказать все та же бесплатная программа «Декларация». Также в ней содержится образец сопроводительного письма уточненной декларации 3-НДФЛ.

Скачать образец сопроводительного письма к 3-НДФЛ

Чтобы заполнить уточненную декларацию необходимо:

- Оформить титульный лист, как описано выше.

- Указать корректирующий номер: 001 — при первичной подаче уточнений, 002 — при повторном обращении, и так далее.

- Верно заполнить все пункты о расходах и доходах.

- Поставить дату составления документа и личную подпись.

При подаче уточненной декларации, к ней следует приложить все недостающие документы, которые изначально не передавались в Федеральную Налоговую Службу.

Также можно оформить уточненную декларацию в личном кабинете налогоплательщика.

Как заполнить 3-НДФЛ на налоговый вычет

При покупке квартиры, для возврата средств по ипотечному договору, необходимости оформить возврат за обучение ребенка, и в других ситуациях, позволяющих возврат денежных средств, оформляются документы на имущественный вычет.

Вычет не предоставляется при покупке недвижимости у работодателя или родственников, при покупке с использованием материнского капитала или денежных средств других лиц

И также важно, чтобы право на вычет не было использовано заранее

Для оформления 3-НДФЛ на налоговый вычет необходимо заполнить титульный лист и лист А по инструкции, описанной ранее, и добавить к ним:

- при продаже недвижимости — заполненный лист Д2 и разделы 1 и 2;

- при сдаче недвижимости в аренду — заполненные разделы 1 и 2;

- при покупке недвижимости или при ипотечном кредите — заполненный лист Д1 и разделы 1 и 2;

- на оплату лечения или образования — заполненный лист Е1 и разделы 1 и 2;

- при уплате страховых взносов — заполненный лист Е2 и разделы 1 и 2.

Социальные налоговые вычеты ограничены 15,6 тысяч рублей в год.

Чтобы получить налоговую компенсацию, необходимо заполнить 3-НДФЛ за три года.

Когда и как отчитаться за 2022 год

Обратите внимание! C 2023 года меняется порядок уплаты многих налогов. НДФЛ, который ИП или физическое лицо платит за себя, эти изменения также затронули

Перечислять его теперь нужно на единый налоговый счет. Сроки подачи декларации, уплаты авансов и налога остались прежними.

Указанные выше сроки сдачи касаются ИП и тех физических лиц, кто в декларации отчитывается за доходы. Если же она направляется для получения налогового вычета, то срок ее сдачи в ИФНС не определен – это можно сделать в любое время.

Физическому лицу (не ИП) проще всего заполнить и подать декларацию через специальный сервис в личном кабинете на сайте налоговой. Если нет квалифицированной электронной подписи, выданной удостоверяющим центром, ее можно бесплатно сгенерировать в ЛК.

Предприниматели могут также сформировать декларацию в личном кабинете налогоплательщика-ИП, но подписать ее необходимо при помощи КЭП.

Кроме того, отчет допустимо заполнить на бумаге. В инспекцию его можно представить лично или с доверенным лицом, а также направить по почте.

Код вида доходов в 3 НДФЛ в 2022 году

Помимо облагаемых НДФЛ доходов, полученных от источников в России, физлица должны задекларировать облагаемые налогом доходы, полученные от источников, находящихся за пределами РФ. Такие доходы отражаются в 3-НДФЛ в Приложении 2 «Доходы от источников за пределами Российской Федерации, облагаемые налогом по ставке__%».

Те, кто хочет отправить отчётность по форме 3 НДФЛ или получить налоговый вычет в 2022 году, могут бесплатно скачать программу «Декларация» на портале Федеральной Налоговой Службы. В этом случае отдельные показатели рассчитываются автоматически, то есть риск допустить ошибки становится меньше. На этом же сайте есть подробные инструкции по пользованию этой программой.

Идентифицировать свой доход просто — по справке или по договору: руководствоваться нужно письменными основаниями, например, вам подарили машину письменным договором дарения, выбирайте код вида дохода — 06 в декларации 3-НДФЛ. Если же подарок передан только устно, то ИФНС не узнает о нем.

Код для указания материальной помощи зависит от ее целевого назначения. Обычно коды дохода материальной помощи идут в паре с вычетами, т. к. некоторые целевые выплаты совсем не облагаются налогом, а нецелевые – не облагаются при сумме до 4 000 руб. включительно.

Все доходы физических лиц облагаются в России налогом. Граждане, работающие по найму, получают заработную плату, уменьшенную на его сумму. В этом случае исчислением, удержанием и перечислением в бюджет занимается работодатель, который является налоговым агентом по НДФЛ своих работников.

С 2022 года физические лица могут оформить имущественный и инвестиционный вычет в упрощенном порядке. А для налогоплательщиков с доходами свыше 5 миллионов рублей с текущего года была увеличена налоговая ставка до 15%. Вот эти новшества и нашли отражение в новой форме декларации 3-НДФЛ.

Сроки сдачи декларации 3-НДФЛ не изменились. По доходам за 2022 год физическим лицам нужно будет отчитаться до 30 апреля 2022 года, а заплатить НДФЛ до 15 июля 2022 года. А если декларация подается, чтобы получить налоговый вычет, то жестких сроков по ее подаче нет. Она подается в течение всего года.

01 Мар 2022

jurist7sib

47

Подробнее о юридических лицах и индивидуальных предпринимателях как о категориях плательщиков НДФЛ

Что касается юридических лиц, то они не облагаются налогом на доход физических лиц, поэтому и не должны отчитываться в ИФНС за свои доходы. Однако они выступают в роли налоговых агентов, имея в своём составе штат сотрудников, чьи доходы (заработная плата) декларируются бухгалтерией компании и сдают отчёт по форме 2-НДФЛ

Таким образом, сотрудник компании может подать все документы-основания в бухгалтерию и написать соответствующее заявление на вычет.

При этом 3-НДФЛ оформляется бухгалтерией и денежные средства возвращаются вместе с заработной платой

В случае с ИП подача 3-НДФЛ, в соответствии со статьей 227 НК РФ, осуществляется в следующих случаях:

- в случае декларирования дохода;

- при желании получить право на вычет части НДФЛ;

- при наличии сотрудников, которым необходимо оформить вычет по НДФЛ.

Как Уточнить или пересдать декларацию

Подайте уточненную декларацию. Если в ранее сданной декларации по НДФЛ обнаружили ошибку. Которая привела к занижению налога (п. 1 ст. 81 НК). Если же из-за найденной неточности налог не был занижен. То представлять уточненную декларацию не обязательно, но можно (абз. 2 п. 1 ст. 81 НК).

В первом случае нужно успеть сдать уточненную декларацию представления первоначальной декларации. Такая декларация считается поданной в срок. И никаких санкций к человеку инспекция не применит (п. 2 ст. 81 НК).

Во втором случае уточненную декларацию можно сдать в любое время без каких-либо последствий (абз. 2 п. 1 ст. 81 НК).

В уточненной декларации по НДФЛ отразите все изменения. Связанные с пересчетом налога. Для этого укажите правильные данные. А не разницу между первичными и скорректированными показателями. Такой порядок следует из пункта 1 статьи 81 НК.

Уточненную декларацию оформляйте так же, как и первичную. Для этого используйте те же бланки. На которых подавалась первичная отчетность. Но есть одно отличие в оформлении титульного листа. В нем нужно указать номер корректировки по порядку. Если это первое уточнение – укажите «1—», если второе – «2—» и т. д.

Правила заполнения титульных листов в декларациях по разным налогам могут быть различными. Поэтому нужно руководствоваться инструкциями по заполнению деклараций. Действовавшими в тех периодах, за которые подается уточненная отчетность. Это следует из раздела IV Стандарта заполнения форм, утвержденного приказом ФНС от 06.07.2017 № ММВ-7-17/535.

Как заполнить форму налоговой декларации 3-НДФЛ

Форма налоговой декларации включает в себя: титульный лист, разделы 1 (с приложением), 2, приложения 1–8, расчёты к приложениям 1 и 5.

Титульный лист и разделы 1, 2 заполняются обязательно, а приложения — по необходимости.

Кто заполняет необязательные разделы налоговой декларации

| Раздел | Кто заполняет | Что отражается |

|---|---|---|

| Приложение к разделу 1 | Физические лица | Сумма средств, формирующих положительное сальдо ЕНС, подлежащая зачёту или возврату |

| Приложение 1 | Физические лица | Доходы, полученные от источников в РФ |

| Приложение 2 | Физические лица — налоговые резиденты РФ | Доходы, полученные от источников за пределами РФ |

| Приложение 3 | ИП и лица, занимающиеся частной практикой | Доходы от предпринимательской деятельности, профессиональные налоговые вычеты и авансовые платежи по НДФЛ |

| Приложение 4 | Физические лица | Доходы, не подлежащие налогообложению |

| Приложение 5 | Физические лица — налоговые резиденты РФ (в отношении доходов, облагаемых по ставке 13%, за исключением дивидендов) | Стандартные, социальные и инвестиционные налоговые вычеты |

| Приложение 6 | Имущественные налоговые вычеты при продаже имущества | |

| Приложение 7 | Имущественные налоговые вычеты по расходам на приобретение жилья | |

| Приложение 8 | Физические лица | Доходы и расходы по операциям с ценными бумагами и ПФИ, от участия в инвестиционных товариществах |

| Расчёт к приложению 1 | Доходы от продажи недвижимости, приобретённой после 01.01.2016 | |

| Расчёт к приложению 5 | Социальные вычеты на дополнительное пенсионное страхование |

Заполняем декларацию при сдаче квартиры в аренду

Заполнять декларацию нужно по определённым правилам — документ с ошибками просто не примут в налоговой инспекции. Это может быть критично, особенно, если собственник подаёт декларацию в последний день. Рассказываем про общие правила заполнения декларации 3-НДФЛ за аренду квартиры.

Общие правила

3-НДФЛ за аренду квартиры заполняется налогоплательщиком вручную или в электронном виде. От того, какой способ выбран, зависят правила заполнения документа.

- Вручную. Декларация заполняется только ручкой чёрного или синего цвета. Писать надо печатными буквами. Ячейки, по которым у собственника нет данных, не должны оставаться пустыми — в них ставятся прочерки. Рекомендуем перед заполнением потренироваться писать печатными буквами в отдельных ячейках на обычном листе в клеточку. Без практики очень сложно писать каждую букву отдельно, легко забыться и испортить бланк.

- В электронном виде. При заполнении электронной декларации на компьютере или мобильном телефоне используют шрифт Courier New 16 или 18 размера. Текст выравнивают по правому краю. Все слова пишутся заглавными буквами (верхний регистр). Заполнять декларацию на компьютере легче — можно исправить ошибки. Кроме того, есть специальные программы, предназначенные для заполнения 3-НДФЛ, которые самостоятельно подбирают нужные коды.

Каждая страница декларации нумеруется в специальном поле. Отсчёт начинается с титульного листа — ему присваивается номер «001».

Срок подачи 3-НДФЛ для налоговых вычетов

Если вам необходимо получить социальные или имущественные налоговые вычеты не на работе, а через ИФНС, заполните 3-НДФЛ и подайте ее по окончании календарного года. Когда подается декларация 3-НДФЛ в этом случае? Срок до 30 апреля на них не распространяется. То есть подать декларацию только для того, чтобы получить вычет, можно в любое время в течение всего года. Ориентироваться на то, до какого числа сдается декларация 3-НДФЛ, в такой ситуации не нужно.

Срок давности для подачи декларации 3-НДФЛ при обращении за налоговыми вычетами законодательно не установлен. Но на подачу заявления на возврат налога отводится только 3 года, отсчитываемые с момента произведения этого платежа (п. 7 ст. 78 НК РФ, письмо Минфина России от 17.11.2011 № 03-02-08/118).

Заметим, что если вы заявили в 3-НДФЛ как доходы, подлежащие декларированию, так и право на налоговые вычеты, то вы обязаны представить такую декларацию не позднее 30 апреля.

Например, при продаже имущества, находящегося в собственности менее 3 (а в определенных ситуациях — 5) лет, нужно отчитаться до 30 апреля года, следующего за годом продажи (п. 1 ст. 229 НК РФ). Поэтому если вы решили уменьшить доход от продажи жилья на расходы, связанные с его приобретением, и одновременно применить к нему вычет, предоставляемый при приобретении жилья, то декларацию нужно подать в срок не позднее 30 апреля.

В каких случаях ИП подает декларацию 3-НДФЛ

3-НДФЛ — налоговая декларация, которую сдают бизнесмены на ОСНО. Кроме предпринимателей, по налогу на доходы с физических лиц отчитываются адвокаты, нотариусы и другие граждане, самостоятельно получившие доход в истекшем году. Стандартная ставка налога — 13%, по ней облагаются все доходы ИП, полученные от предпринимательской деятельности.

ИП подает декларацию 3-НДФЛ, если:

- находится на ОСНО, согласно пп. 1 п. 1, п. 5 ст. 227 НК РФ;

- часть года находился на спецрежиме, а потом перешел на общую систему;

- не было деятельности или не получал доход. НК РФ не освобождает ИП на ОСНО от сдачи отчетности и он предоставляет нулевую декларацию по 3-НДФЛ.

Основные правила заполнения декларации 3-НДФЛ

При заполнении декларации необходимо учитывать следующие правила:

- декларация заполняется от руки заглавными печатными символами, либо распечатывается на принтере с использованием чернил синего или черного цвета;

- в верхней части каждой страницы проставляется ИНН налогоплательщика, а также его фамилия и инициалы;

- все суммы налога указываются в целых рублях по правилам округления;

- не допускается двусторонняя печать и наличие исправлений;

- пустые страницы декларации печатать не обязательно;

- в нижней части каждой страницы (кроме титульной), необходимо поставить подпись и дату подписания декларации;

- сшивать или скреплять декларацию не нужно.

В случае обнаружения в поданной декларации ошибок, необходимо их исправить и передать в налоговый орган уточнённую налоговую декларацию.

Кто освобождается от подачи декларации 3 ндфл

Если доход был получен от реализации недвижимости или транспортного средства, а сам плательщик находится за границей (не имеет местожительства или местопребывания), декларацию надо подавать по месту учета проданного имущества. Об этом сказано в письме ФНС России от 16 апреля 2015 г. № БС-4-11/6543. Если доход получили от реализации недвижимости или транспортного средства, декларацию подайте по месту учета проданного имущества. В случае других доходов декларацию подайте по последнему месту жительства или пребывания, если таковые были. Если не было, сдавайте декларацию по месту учета источника выплаты дохода. Об этом сказано в письмах ФНС России от 24 марта 2016 г. № БС-3-11/1265 и от 16 апреля 2015 г. № БС-4-11/6543.

При продаже недвижимости, находящейся в собственности физического лица менее 3 лет, сумма, полученная от такой продажи, образует доход, облагаемый НДФЛ

Имущественный вычет позволяет уменьшить доходы, полученные налогоплательщиком в течение календарного года от продажи

- Недвижимого имущества или долей в нем (жилых домов, квартир, комнат, дач, садовых домиков, земельных участков), если имущество в собственности налогоплательщика находилось менее трех лет, м аксимальный размер такого вычета не может превышать 1 млн. руб.

- Иного имущества, если имущество в собственности налогоплательщика находилось менее трех лет, но в целом не превышающих 250 тыс. руб.

Особенность такого вычета состоит в том, что он может быть предоставлен только налоговым органом, работодатель — налоговый агент имущественный вычет при продаже жилья не предоставляет.

НК РФ не устанавливает ограничений в части количества объектов недвижимости и иного имущества, при реализации которых может быть получен имущественный вычет.

Следовательно, налоговый вычет можно получить при продаже, например, нескольких квартир. Аналогичную точку зрения в письме от 23.03.2009 N 03-04-05-01/137 выразил Минфин.

Следует учесть, что в соответствии с п. 1 ст. 220 НК РФ имущественные налоговые вычеты не распространяются на доходы ИП, полученные ими от продажи имущества в связи с осуществлением предпринимательской деятельности.

Напомним, что с 01.01.2009 в соответствии с п. 17.1 ст. 217 НК РФ НДФЛ не облагаются доходы налогоплательщиков за календарный год от продажи жилой недвижимости и долей в ней, иного имущества, находившихся в собственности налогоплательщика более трех лет.

Так как в соответствии с абз. 2 п. 4 ст. 229 НК РФ налоговые резиденты РФ вправе не сообщать о доходах, освобожденных от НДФЛ на основании ст. 217 НК РФ, с 01.01.2010 при получении доходов от продажи имущества, находившегося в собственности более 3 лет налогоплательщики вправе не представлять декларацию по форме 3-НДФЛ в случае отсутствия у налогоплательщиков иных доходов, подлежащих декларированию (письма Минфина от 15.04.2010 N 03-04-05/7-205 и от 29.04.2010 N 03-04-05/7-232).

Специалисты ААА-Инвест выполнят для Вас услуги заполнения и подачи налоговой декларации по налогу на доходы физических лиц, в том числе дистанционно для клиентов из любого региона РФ.

Невозможность очной встречи не является препятствием для выполнения услуг нашими экспертами!

Срок подачи 3-НДФД при прекращении деятельности

При прекращении деятельности для 3-НДФЛ срок сдачиназначается в зависимости от того, к какой категории физлиц относится налогоплательщик. Согласно нормам, которые содержатся в п. 3 ст. 229 НК РФ, он устанавливается следующим образом:

в течение 5 дней по окончании месяца, когда эта деятельность была прекращена, —таков по 3-НДФЛ срок подачи для индивидуальных предпринимателей и частнопрактикующих лиц;

Внимание!

Днем прекращения деятельности считается дата внесения соответствующей записи в ЕГРИП, а не дата подачи заявления о снятии с учета (письмо ФНС России от 13.01.2016 № БС-4-11/114@).

не позднее месяца до выезда из РФ — так определяется по 3-НДФЛ срок подачи для иностранных граждан.

Как правильно заполнить 3-НДФЛ?

Способы подачи декларации

Сроки сдачи 3-НДФЛ, Сроки уплаты налога, ШТРАФЫ

Сумма налога, подлежащая уплате в бюджет. И исчисленная в соответствии с налоговой декларацией. Уплачивается налогоплательщиком самостоятельно. В срок не позднее 15 июля года, следующего за истекшим налоговым периодом (п.6 ст. 227 НК РФ).

| Кто подает декларацию | Варианты получения дохода | Сроки подачи декларации* |

|---|---|---|

| Предприниматель на общей системе налогообложения | По доходам, полученным от такой деятельности (подп. 1 п. 1 ст. 227 НК РФ) | Не позднее 30 апреля года, следующего за отчетным (п. 1 ст. 229 НК РФ) |

| Лица, занимающиеся частной практикой (в том числе нотариусы и адвокаты, учредившие адвокатские кабинеты) | По доходам, полученным от такой деятельности (подп. 2 п. 1 ст. 227 НК РФ) | Не позднее 30 апреля года, следующего за отчетным (п. 1 ст. 229 НК РФ) |

| Налогоплательщик, не являющийся индивидуальным предпринимателем | По доходам, в отношении которых человек должен самостоятельно рассчитать и перечислить налог (п. 1 ст. 228 НК РФ) | Не позднее 30 апреля (п. 1 ст. 229 НК РФ) |

| По доходам, в отношении которых человек должен самостоятельно рассчитать и перечислить налог (п. 1 ст. 228 НК РФ). При условии, что в декларации заявлены только вычеты | В любой момент после окончания календарного года (п. 2 ст. 229 НК РФ) | |

| Иностранец, не являющийся индивидуальным предпринимателем. уезжающий за пределы России в течение календарного года | По доходам, указанным в пункте 1 статьи 228 Налогового кодекса РФ | Не позднее чем за один месяц до выезда за пределы России (абз. 2 п. 3 ст. 229 НК РФ) |

* Если день подачи декларации выходной день (суббота, воскресенье), срок сдачи декларации переносится на следующий ближайший рабочий день (п. 7 ст. 6.1 НК РФ).

Граждане, претендующие на получение стандартных, социальных и имущественных налоговых вычетов, могут представить декларации по форме 3-НДФЛ (с приложением необходимых документов) в налоговый орган в течение всего года.

НАЛОГОВЫЙ ВЫЧЕТ. Имущественный, на детей, ребенка Комментарий. Разобраны и дана информация про стандартные, социальные и имущественные налоговые вычеты.

по социальному и имущественному вычету после сдачи 3-НДФЛ

Важно!

Штрафы и Ответственность

Инспекция может оштрафовать по статье 119 НК. Если вовремя не представить налоговую декларацию. Размер штрафа при этом составляет 5 процентов от неуплаченной суммы налога. Которая причитается в бюджет по данным декларации. Этот штраф придется заплатить за каждый полный или неполный месяц просрочки со дня. Установленного для подачи декларации. Общая сумма штрафа за весь период опоздания не может быть больше 30 процентов от суммы налога по декларации и меньше 1000 руб.

Если продали имущество и не сдали 3-НДФЛ. Инспекторы могут вызвать на комиссию по легализации налоговой базы. (письмо ФНС от 25.07.2017 № ЕД-4-15/14490).

Человеку, который не сдает отчетность по НДФЛ. Хотя должен это делать, грозит также уголовная ответственность по статье 198 УК.

3-НДФЛ для ИП на ОСНО — образец заполнения

Рассмотрим образец, как правильно заполнить 3-НДФЛ для предпринимателя на общей системе налогообложения.

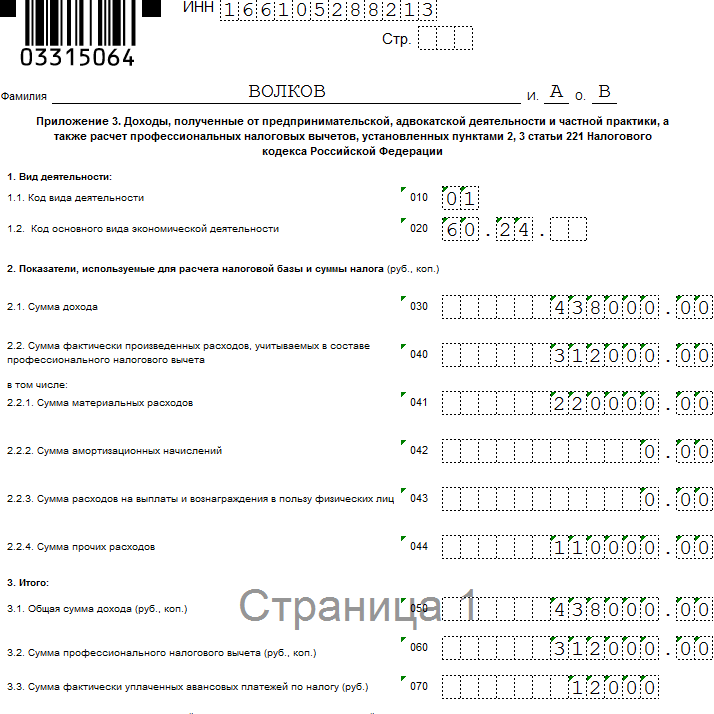

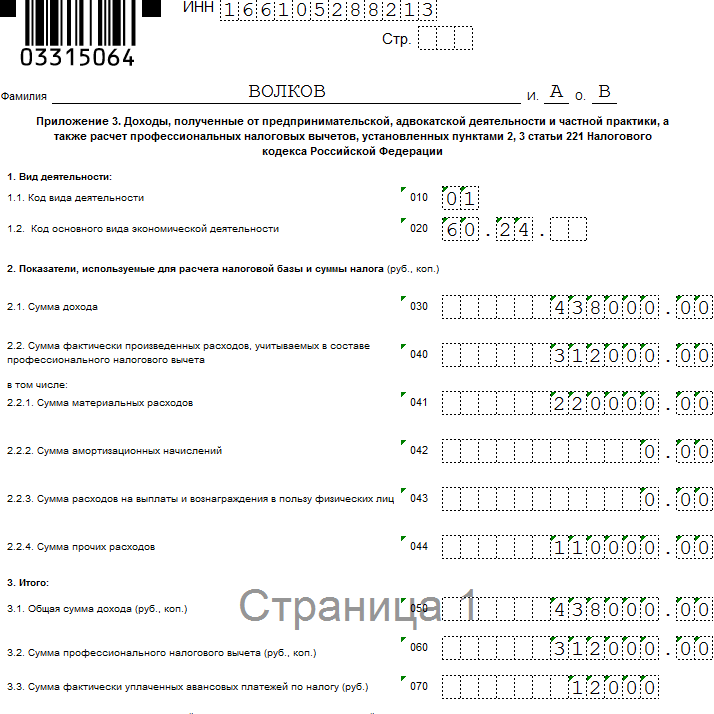

Начинаем заполнять с приложения 3. На этом листе считается сумма дохода, расходов и уплаченных авансов. В верхних полях указывают ИНН предпринимателя и его фамилию, имя, отчество.

Строка 010. Вносим «Код вида деятельности» — 01.

Строка 020. Ставим код ОКВЭД — 60.24 грузоперевозки.

Строка 030. Показатель для расчета налоговой базы. Вписываем сумму дохода, полученного ИП Волковым за 2018 год без НДС — 438 000 рублей.

Строка 040. Сумма расходов, которые включаются в профессиональный вычет без НДС — 312 000 рублей. Они расшифровываются на:

- Строка 041. Материальные вычеты — 220 000 рублей.

- Строка 044. Иные вычеты — 110 000 рублей.

Все расходы должны быть документально подтверждены.

Строка 050. Итоговые показатели по доходу. Дублирует строку 030 — 438 000 рублей.

Строка 060. Итоговые показатели по расходам. В нашем случае — 312 000 рублей.

Строка 070. Итоговые показатели по авансовым платежам — 12 000 рублей.

Образец заполнения приложения 3 бланка 3-НДФЛ

Образец заполнения приложения 3 бланка 3-НДФЛ

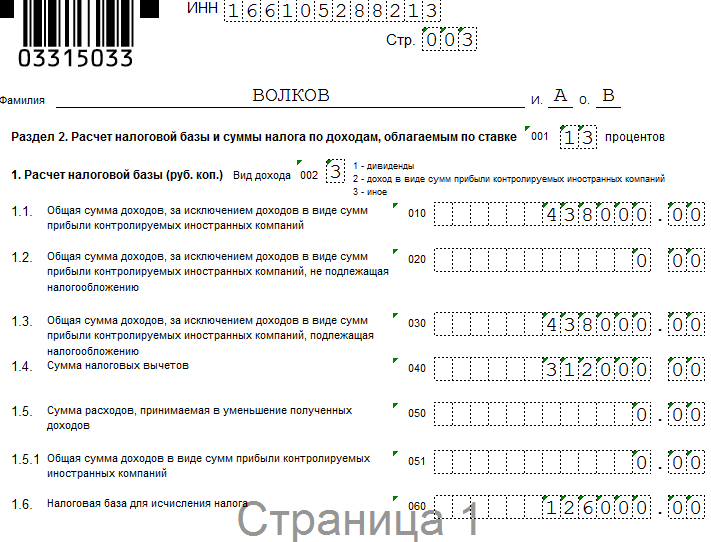

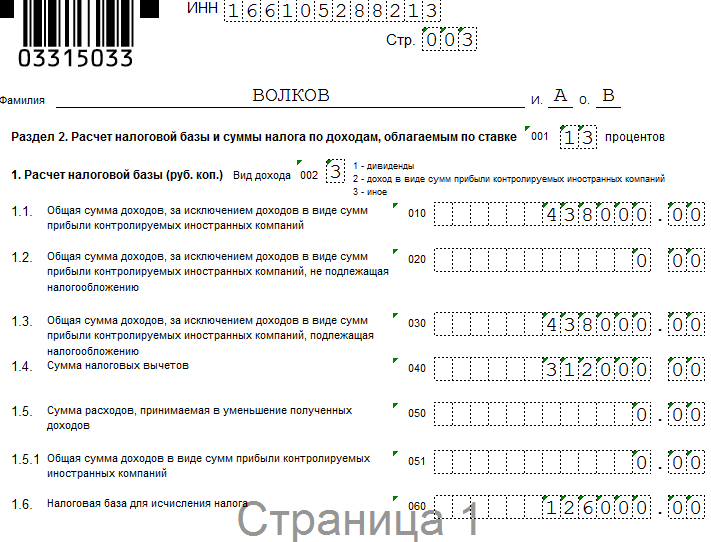

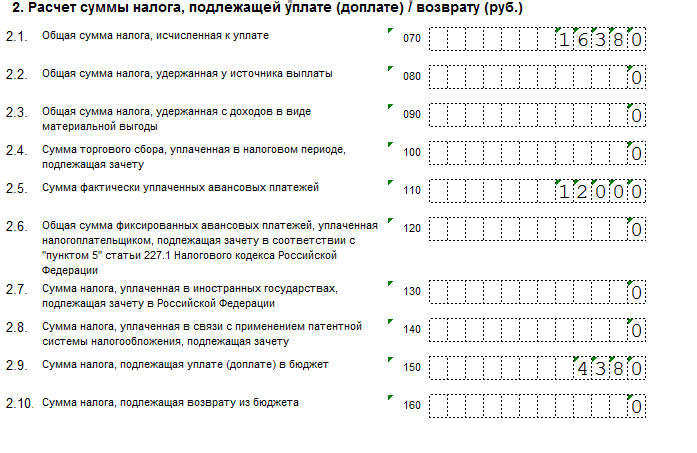

Переходим к заполнению страницы 3 раздел 2 — расчет налоговой базы по ставке подоходного налога.

Вид дохода: ставим цифру 3.

На этой странице указываем все доходы, полученные за 2018 год. Если бы у него было несколько источников дохода, нужно было бы внести данные по каждому доходу отдельно. В нашем случае это 438 000 рублей. Вносим в строки 010 и 030.

Строка 040. Указываем сумму налоговых вычетов — 312 000 рублей.

Строка 060. Налоговая база по НДФЛ. Показатель строки равен разнице строк 030 и 040. В нашем примере получается: 438 000 — 312 000 = 126 000 рублей.

Образец заполнения раздела 2 бланка 3-НДФЛ

Образец заполнения раздела 2 бланка 3-НДФЛ

Строка 070. Рассчитываем НДФЛ. Для этого налоговую базу умножаем на ставку 13%.

126 000 * 13% = 16 380 рублей

Строка 110. Указываем сумму авансовых платежей за год — 12 000 рублей.

Строка 150. Рассчитываем сумму НДФЛ к уплате в бюджет. Ее считают как разницу между строками 070 и 110.

16 380 — 12 000 = 4380 рублей

Образец заполнения раздела 2 бланка 3-НДФЛ (продолжение)

Образец заполнения раздела 2 бланка 3-НДФЛ (продолжение)

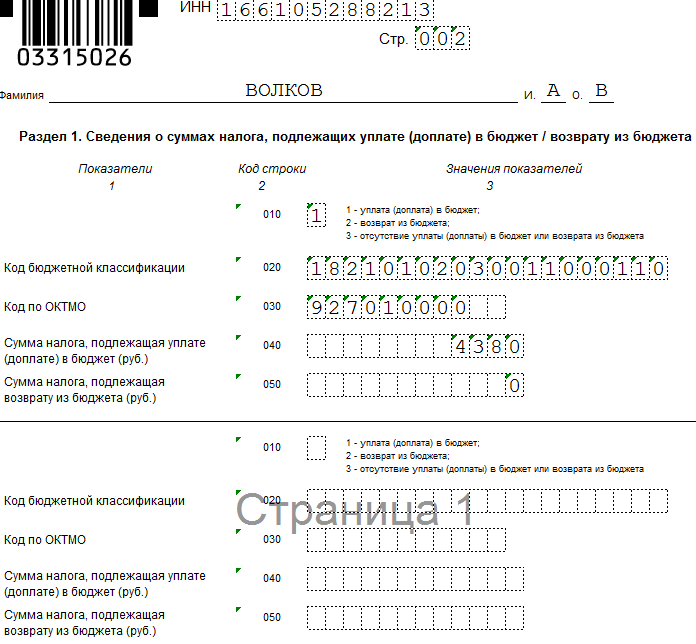

Лист 2 раздела 1. Сюда вносят сумму подоходного налога, которую нужно доплатить в бюджет или наоборот, вернуть. В нашем примере ИП Волков уплачивает налог в бюджет.

Здесь нужно внимательно ввести код бюджетной классификации. Если ошибетесь в написании кода, то придется подавать уточненную декларацию. В 2019 году КБК не менялся.

В примере указан код для доплаты налога.

Пример заполнения раздела 1 бланка 3-НДФЛ

Пример заполнения раздела 1 бланка 3-НДФЛ

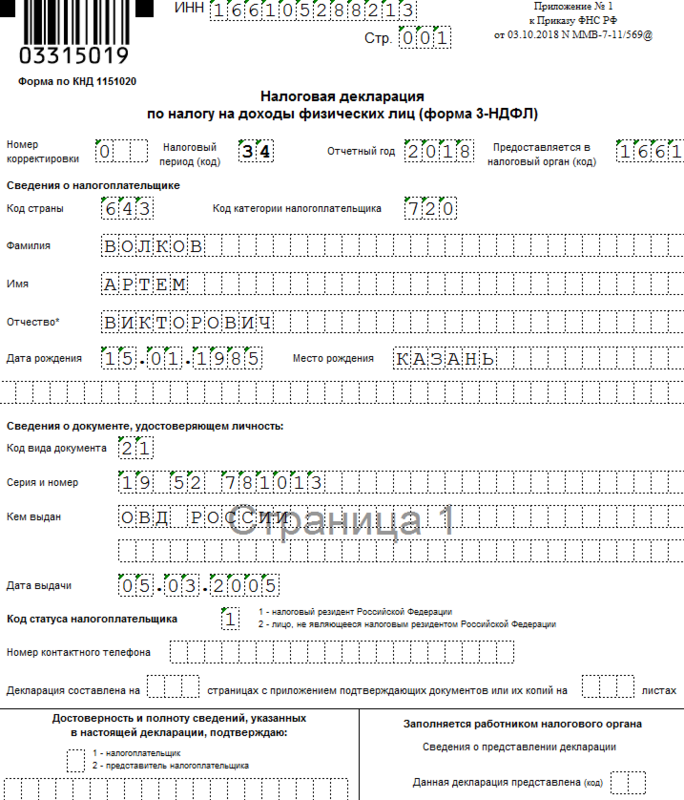

В последнюю очередь вносим данные в титульник.

В верхних ячейках указываем ИНН физического лица. Если ИНН не знаете, поставьте прочерк. Налоговики принимают без идентификационного номера.

Номер корректировки: если сдаете отчет в первый раз, ставьте 000. Если подаете уточненный вариант, пишите номер 001,002,003. Он соответствует количеству «уточненок».

Код налогового периода. Ставим код 34 — годовой отчет.

Налоговый период. Это текущий год, когда сдается отчет. В нашем случае 2020 год.

Код налоговой службы. В строку впишите код налоговой инспекции, куда предоставляется расчет — в налоговую по месту жительства.

Пример заполнения титульного листа бланка 3-НДФЛ

Пример заполнения титульного листа бланка 3-НДФЛ