На основании какого приказа надо руководствоваться в 2024 году?

В 2024 году организации и гражданам необходимо правильно ориентироваться в действующем законодательстве и регламентах, чтобы соблюдать все требования в области налогов и взносов

Для этого важно знать, на основании какого приказа следует руководствоваться в текущем году

Федеральные законы и нормативные акты

Основой для расчета, учета и уплаты налогов и взносов в России служат федеральные законы и нормативные акты. Среди них:

- Налоговый кодекс РФ: в нем содержатся все необходимые положения, связанные с налоговыми обязательствами и процедурами.

- Кодекс РФ об административных правонарушениях: данный кодекс устанавливает ответственность за нарушение налогового законодательства и нормативных актов.

- Закон о страховых взносах: регулирует порядок и размеры страховых взносов, которые уплачивают работодатели и самозанятые лица.

- Закон о применении кассовых аппаратов: определяет обязательность использования кассовых аппаратов при осуществлении предпринимательской деятельности.

Приказы и инструкции Министерства Финансов

Министерство Финансов России выпускает приказы и инструкции, которые дополняют и разъясняют нормы, установленные федеральными законами.

- Приказы Минфина: в приказах Минфина содержатся методические указания и рекомендации по вопросам налогообложения, бухгалтерского учета и отчетности.

- Инструкции Минфина: инструкции Минфина вводятся для регулирования конкретных аспектов налогового и бухгалтерского учета.

Локальные нормативные акты

Помимо федеральных законов и приказов Минфина, организации и гражданам необходимо учитывать локальные нормативные акты, устанавливающие дополнительные требования в области налогов и взносов. Такие акты могут приниматься на уровне региона, города или отдельного предприятия.

Законодательство в сфере налогов и взносов в 2024 году

В 2024 году необходимо ориентироваться на действующее законодательство и нормативные акты, которые были приняты и вступили в силу к данному периоду. Отсутствие актуализированной информации и невнимательность к изменениям могут привести к нарушениям и штрафам.

| Законодательный акт | Ссылка на нормативный документ |

|---|---|

| Налоговый кодекс РФ | Ссылка |

| Кодекс РФ об административных правонарушениях | Ссылка |

| Закон о страховых взносах | Ссылка |

| Закон о применении кассовых аппаратов | Ссылка |

Важно помнить, что любые изменения в законодательстве и нормативных актах могут вноситься в течение года. Поэтому регулярное изучение обновлений и своевременная их адаптация помогут избежать проблем с налоговыми и взносовыми обязательствами

Как заполнить платежное поручение для Социального фонда

Напомним, что взносы на пенсионное, медицинское и социальное (ВНиМ) страхование работников, а также обязательные страховые взносы ИП за себя перечисляются в ФНС. Эти платежи входят в состав ЕНП, поэтому их надо оплачивать по платежному поручению, которое мы уже рассмотрели.

Что касается взносов на травматизм и профзаболевания работников (тариф от 0,2% до 8,5%), то эти платежи администрирует Социальный фонд России. Единых реквизитов для перечисления взносов на травматизм нет, поэтому их надо узнавать на

сайте СФР.

Правда, найти эти сведения не так уж просто. Сначала надо выбрать свой регион в правом углу, а затем, опустившись вниз по региональной странице, открыть вкладку «Информация для жителей региона» и раздел «Страхователям».

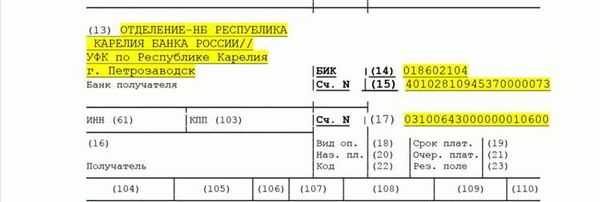

Далее откройте «Реквизиты перечисления в бюджет СФР», там вы найдете не только данные банка и счета получателя территориального отделения, но и специальные КБК по взносам на травматизм. Основной КБК здесь 797 1 02 12000 06 1000 160.

Чем еще отличаются платежные поручения для СФР?

- Во-первых, в поле «101» будет стоять другой статус плательщика – «08».

- Во-вторых, в поле «105» обязательно указывают код ОКТМО плательщика (хотя некоторые отделения СФР требуют указывать свой код ОКТМО).

- В-третьих, в поле «24», где указывают назначение платежа, пропишите следующий текст: «Страховые взносы в Социальный фонд на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний за (месяц) 2024 года. Регистрационный номер – (впишите свой номер страхователя)».

Чтобы не ошибиться, рекомендуем запросить образец платежного поручения для взносов в своем отделении СФР.

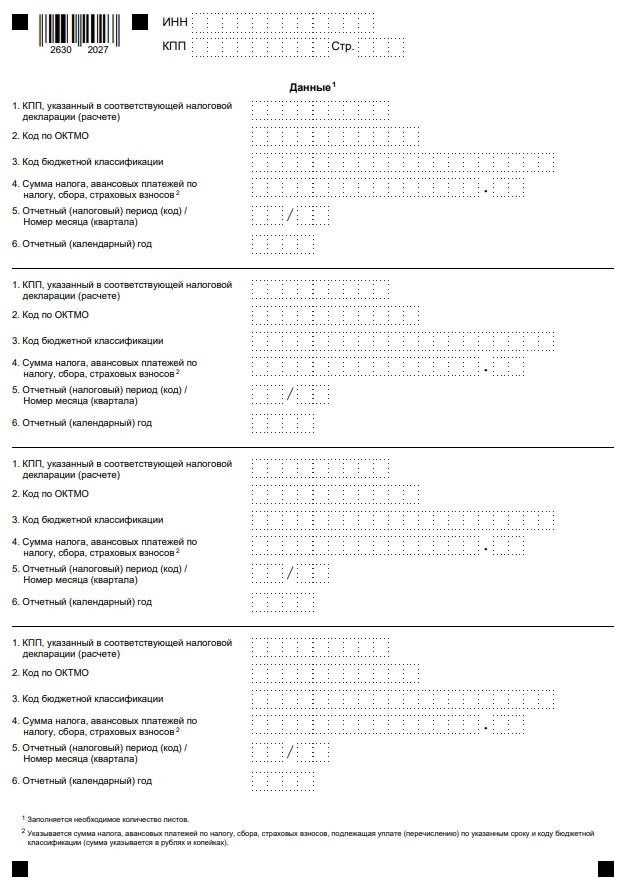

Изменения в КБК (коды бюджетной классификации)

С 2024 года вступят в силу новые изменения в КБК (коды бюджетной классификации), которые коснутся взносов, НДФЛ и ЕНП. Эти изменения направлены на улучшение системы бюджетной классификации и облегчение процедур взаимодействия между государственными органами и налогоплательщиками.

Одним из главных изменений в КБК будет введение новых кодов для взносов, что позволит более точно классифицировать поступления в бюджет. Это поможет улучшить прозрачность и эффективность использования бюджетных средств. Новые коды будут включать описание и цель платежей, что сделает процесс учета и анализа данных более удобным и информативным.

Также, с 2024 года изменятся КБК для налога на доходы физических лиц (НДФЛ). Введутся новые коды, которые учитывают различные типы доходов, уровни налогообложения и особенности учета налоговых вычетов. Это поможет сделать процесс подачи налоговых деклараций и уплаты налогов более простым и понятным для налогоплательщиков.

Новые изменения также затронут КБК для Единого налога на имущество организаций (ЕНП). Будут введены новые коды, которые учтут особенности налогообложения имущества различных организаций. Это поможет улучшить справедливость и точность расчета налоговых платежей, а также облегчить учет и анализ данных для налоговых органов.

Обновление ЕНП (единый номер плательщика)

С 2024 года в России вступит в силу новый порядок обновления ЕНП (единого номера плательщика), который является уникальным идентификатором для всех налогоплательщиков. Обновление ЕНП будет осуществляться автоматически и включать в себя сбор и обработку данных из различных источников.

Цель обновления ЕНП заключается в улучшении качества информации и повышении эффективности администрирования налоговых платежей. В результате такого обновления каждый налогоплательщик будет иметь актуальный и надежный ЕНП, а также возможность оперативно получать информацию о своих налоговых обязательствах.

Под обновлением ЕНП понимается обновление данных о налогоплательщике, таких как его фамилия, имя, отчество, данные паспорта, место жительства и другие сведения. Эти данные будут использоваться для проведения налоговых операций, составления деклараций и получения налоговых льгот.

Обновление ЕНП является важным шагом в развитии налоговой системы России и позволит сделать процесс уплаты налогов более удобным и прозрачным.

По каким реквизитам платить ЕНП?

На сегодняшний день реквизиты платежки для перечисления единого налогового платежа не утверждены. Есть два проекта, которые существенно отличаются друг от друга (см. «Как платить налоги и взносы в 2023 году: выбираем между единым платежом и обычными платежками статью про переходный период»).

Табл.

Реквизиты для платежки на уплату ЕНП (по версии ФНС)

|

Номер поля платежки |

Наименование поля |

Что указывать |

|---|---|---|

|

7 |

Сумма |

Общая сумма обязанности по уплате налогов, взносов, сборов |

|

101 |

Статус плательщика |

01 |

|

102 |

КПП плательщика |

КПП по месту постановки на учет организации (при наличии подразделений и филиалов — головной организации) |

|

61 |

ИНН получателя |

7727406020 |

|

103 |

КПП получателя |

770801001 |

|

13 |

Наименование банка получателя средств |

ОТДЕЛЕНИЕ ТУЛА БАНКА РОССИИ//УФК по Тульской области, г Тула |

|

14 |

БИК банка получателя средств |

017003983 |

|

15 |

№ счета банка получателя средств (номер банковского счета, входящего в состав единого казначейского счета) |

40102810445370000059 |

|

16 |

Получатель |

Управление Федерального казначейства по Тульской области (Межрегиональная инспекция Федеральной налоговой службы по управлению долгом) |

|

17 |

№ казначейского счета |

03100643000000018500 |

|

22 |

Код (УИП) |

|

|

24 |

Назначение платежа |

— |

|

104 |

КБК |

18201061201010000510 |

|

105 |

ОКТМО |

|

|

106 |

Основание платежа |

|

|

107 |

Налоговый период |

|

|

108 |

Номер документа — основания платежа |

|

|

109 |

Дата документа — основания платежа |

КБК: расшифровка и значение

Расшифровка КБК

Каждый КБК состоит из нескольких разделов:

- Глава — указывает на основную характеристику дохода или расхода;

- Раздел — определяет отрасль, к которой относится доход или расход;

- Статья — конкретизирует вид дохода или расхода;

- Подстатья — уточняет детали дохода или расхода.

Для примера, рассмотрим КБК доходов в сфере налогов и сборов:

| Глава | Раздел | Статья | Подстатья | Значение |

|---|---|---|---|---|

| 21 | 02 | 0102 | 001 | Налог на добавленную стоимость |

| 21 | 02 | 0201 | 001 | Налог на прибыль организаций |

Значение КБК

КБК имеют следующее значение:

- Уникальность — каждый КБК соответствует только одному доходу или расходу, что позволяет избежать путаницы и ошибок при учете;

- Идентификация — по КБК можно легко определить характер и назначение финансовых операций;

- Классификация — КБК образуют систему классификации, позволяющую сгруппировать доходы и расходы в соответствии с определенными критериями;

- Анализ — благодаря КБК, можно проводить анализ доходов и расходов бюджета, выявлять направления их использования и эффективность.

Таким образом, КБК играют важную роль в учете и анализе доходов и расходов бюджетных организаций, обеспечивая точность и системность в финансовых операциях.

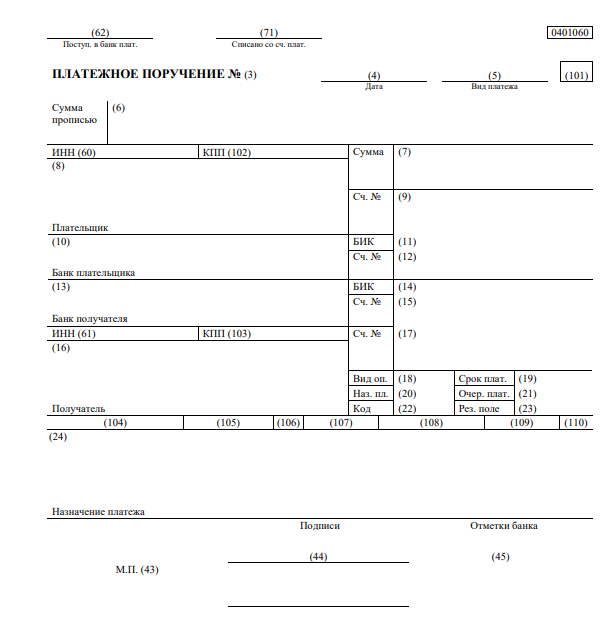

Форма платежного поручения

Платежное поручение – это официальный документ, утвержденный Положением Банка России от 29.06.2021 N 762-П. Другое название платежки – форма 0401060.

Правила заполнения платежных поручений установлены не только положением № 762-П, но и приказом Минфина от 12.11.2013 № 107н (приложения 2 и 5). Этот процесс можно автоматизировать, такая функция есть в личных кабинетах интернет-банков и бухгалтерских программах.

Платежное поручение надо отличать от другого платежного документа, который еще называют квитанцией или извещением – форма №ПД (налог). Эта форма подходит для оплаты налогов наличными, картой, через Портал госуслуг или сайт банка. Подготовить такую квитанцию можно через

сервис от ФНС.

Чем вызваны изменения КБК

Изменения в КБК (Классификаторе бюджетной классификации) обусловлены несколькими факторами, связанными с налогообложением и взносами.

Изменение структуры налоговых и взносных платежей

Изменения в КБК также могут быть вызваны изменением структуры налоговых и взносных платежей. Когда вводятся новые налоги или изменяется порядок уплаты уже существующих налогов, требуется внести соответствующие изменения в КБК.

Оптимизация и упрощение процесса учета

Еще одной причиной изменений КБК может быть оптимизация и упрощение процесса учета налоговых и взносных платежей. Внесение изменений в КБК позволяет улучшить систему учета и позволяет более точно отслеживать и контролировать потоки денежных средств.

Учет новых отраслей и видов деятельности

Изменения в КБК также необходимы для учета новых отраслей и видов деятельности, которые появляются в экономике. В связи с развитием технологий и появлением новых видов бизнеса, могут возникать новые налоговые обязательства, которые требуют соответствующего учета в КБК.

| Причины изменений КБК |

|---|

| Обновление законодательства |

| Изменение структуры налоговых и взносных платежей |

| Оптимизация и упрощение процесса учета |

| Учет новых отраслей и видов деятельности |

Что делать, если неверно указан КБК при уплате налогов

Код бюджетной классификации (КБК) имеет ключевое значение при уплате налогов и взносов в бюджет. Однако, иногда возникают ситуации, когда КБК указывается неверно. Что делать в таком случае? Наше руководство поможет вам разобраться и принять необходимые меры.

1. Проверьте правильность указанного КБК

Первым шагом необходимо убедиться в том, что КБК был действительно указан неверно. Проверьте все цифры и буквы, убедитесь, что нет опечаток или ошибок. Если вы не уверены в правильности КБК, обратитесь за консультацией к специалисту по налоговому праву или в налоговую инспекцию.

2. Свяжитесь с налоговыми органами

Если вы уверены, что КБК указан неверно, то следующим шагом стоит связаться с налоговыми органами и сообщить об ошибке. Обычно это можно сделать через контактный центр или посредством электронных сервисов, предоставляемых налоговыми органами.

При обращении в налоговые органы укажите следующую информацию:

- Ваше ФИО или название организации

- Дату и сумму платежа

- Неправильно указанный КБК

- Причину неверного указания КБК (опечатка, ошибка при заполнении и т. д.)

3. Используйте банковскую гарантию

Если вы уже произвели платеж с неверно указанным КБК и было списано соответствующее количество денег, вы можете воспользоваться банковской гарантией. Банк будет участвовать в процессе возврата средств и урегулировании ситуации с налоговыми органами.

4. Следите за своими платежами

Чтобы избежать ошибок с указанием КБК в будущем, важно внимательно отслеживать свои платежи и подтверждения о переводах. Проверяйте корректность указания КБК перед совершением платежа и сохраняйте подтверждающие документы на случай возникновения проблем

5. Получите подтверждение исправления ошибки

После исправления неверно указанного КБК, убедитесь, что налоговые органы подтвердили исправление. Запросите подтверждающие документы или уведомление о внесении изменений в вашу налоговую декларацию или платежный документ.

Правильно указанный КБК при уплате налогов и взносов имеет решающее значение для правильного распределения средств в бюджет. Если вы обнаружили ошибку в КБК, необходимо принять все необходимые меры для ее исправления. Следуйте нашему руководству и свяжитесь с налоговыми органами для получения дополнительной информации и помощи в данном вопросе.

Изменения в КБК для НДФЛ

Одно из главных изменений коснется взносов на капитальный ремонт жилых помещений. Так, объединение кодов позволит более точно классифицировать суммы, уплачиваемые на данный взнос.

Для более удобного использования новой кодировки в КБК предусмотрена возможность обратного преобразования кода в описание взноса, что значительно упростит процедуру исследования суммы платежа.

В целом, изменения в бюджетной классификации КБК для НДФЛ позволят создать более точную и удобную систему учета и классификации взносов и сборов, что значительно облегчит работу налоговых служб и позволит улучшить качество налогового управления в целом.

Как заполнить платежное поручение для ЕНП

В большинстве случаев в 2024 году надо использовать именно такой вариант оформления платежного поручения. Его особенность в том, что указывается КБК единого налогового платежа, независимо от того, для какого налога или взноса предназначены денежные средства.

В таблице приводятся основные реквизиты платежного поручения с номерами и названием полей.

|

Поле |

Расшифровка |

|---|---|

|

3 № |

Номер ПП с начала года |

|

4 Дата |

Дата составления документа в формате ДД.ММ.ГГГГ |

|

5 Вид платежа |

Для ЕНП не заполняется |

|

6 Сумма прописью |

Сумму в рублях указывают прописью, в копейках – цифрами |

|

7 Сумма |

Сумму указывают цифрами, разделив рубли и копейки знаком «–» |

|

8 Плательщик |

Наименование юридического лица или ФИО для ИП |

|

9 Сч. № |

Номер счета плательщика |

|

10 Банк плательщика |

Наименование и местонахождение банка |

|

11 БИК (плательщика) |

Код банка плательщика |

|

12 Сч. № |

Корреспондентский счет плательщика |

|

13 Банк получателя |

ОТДЕЛЕНИЕ ТУЛА БАНКА РОССИИ//УФК по Тульской области, г Тула |

|

14 БИК (получателя) |

017003983 |

|

15 Счет (получателя) |

40102810445370000059 |

|

16 Получатель |

Казначейство России (ФНС России) |

|

17 Счет (казначейский) |

03100643000000018500 |

|

18 Вид оп. |

01 |

|

19 Срок пл. |

Для ЕНП не заполняется |

|

20 Наз. Пл. |

Для ЕНП не заполняется |

|

21 Очередность платежа |

5 по налогам и взносам, 3 для списаний по инкассовым поручениям |

|

22 Код УИН |

|

|

23 Рез. поле |

Для ЕНП не заполняется |

|

24 Назначение платежа |

Единый налоговый платеж |

|

43 М.П. |

Место печати (при наличии) |

|

44 Подписи |

Подпись уполномоченного лица (директора, ИП, представителя) |

|

45 Отметки банка |

Не заполняется |

|

60 ИНН (плательщика) |

ИНН организации/ИП |

|

61 ИНН (получателя) |

7727406020 |

|

101 Статус плательщика |

01 |

|

102 КПП (плательщика) |

У российских организаций и ИП «0», у иностранных юрлиц с филиалами – КПП |

|

103 КПП (получателя) |

770801001 |

|

104 КБК |

КБК ЕНП – 18201061201010000510 |

|

105 ОКТМО |

|

|

106 Основание платежа |

|

|

107 Налоговый период |

|

|

108 № документа-основ |

|

|

109 Дата документа-основ |

|

|

110 Код выплат |

По налогам и взносам не заполняется |

Как отчитываться по НДФЛ и взносам за декабрь?

НДФЛ

Внимание!

В любом случае расчет 6-НДФЛ за 2022 год следует сдать не позднее 27 февраля 2023 года (т.к. 25 февраля — выходной). Расчет за I квартал 2023 года — не позднее 25 апреля.

Взносы

Взносы за декабрь войдут в РСВ за 2022 год, срок сдачи — не позднее 25 января 2023 года. Персонифицированную отчетность, расчеты РСВ и 4-ФСС, включающие сведения за декабрь, нужно сдать по формам, которые действуют в 2022 году.

В новой форме ЕФС-1 отражаются данные за периоды, начиная с января 2023 года (см. «Знакомимся с новым отчетом ЕФС?1: состав формы и сроки сдачи разных подразделов»). То же самое относится к новой форме РСВ и ежемесячным персонифицированным сведениям о физлицах, которые в 2023 году сдаются в ИФНС (см. «РСВ и персонифицированные сведения в 2023 году: как заполнять и когда сдавать»).