Срок возврата

Срок, на который можно выдавать под отчет наличные деньги, законодательно не ограничен. Однако этот срок должен установить руководитель организации, сделав соответствующую запись на заявлении работника о выдаче ему подотчетных сумм (п. 6.3 Указания Банка России от 11 марта 2014 г. № 3210-У).

Если срок возврата подотчетных сумм установлен руководителем, то не позже чем через три рабочих дня после его окончания сотрудник должен отчитаться за полученные деньги (п. 6.3 Указания Банка России от 11 марта 2014 г. № 3210-У). При командировках такой срок исчисляется с того дня, когда сотрудник вернулся из командировки (п. 26 Положения, утвержденного постановлением Правительства РФ от 13 октября 2008 г. № 749).

Отдельно скажем про ситуацию, когда сотрудник не смог вовремя отчитаться из-за болезни. Например, человек вернулся из командировки и на следующий день заболел.

В таком случае представить авансовый отчет сотрудник должен не позднее трех рабочих дней с даты фактического выхода на работу. Об этом сказано в пункте 6.3 Указания Банка России от 11 марта 2014 г. № 3210-У.

Ситуация: когда сотрудник должен представить авансовый отчет, если срок возврата подотчетных сумм не установлен. Подотчетные суммы выданы для оплаты товаров (работ, услуг)?

Авансовый отчет сотрудник должен представить в тот же день, когда он получил деньги.

По общему правилу сотрудник должен представить авансовый отчет не позднее трех рабочих дней после истечения срока, на который эти суммы выданы (п. 6.3 Указания Банка России от 11 марта 2014 г. № 3210-У). Вопрос о том, как отчитаться по подотчетным суммам, если срок возврата не установлен, в Указании Банка России от 11 марта 2014 г. № 3210-У не прописан. По мнению налогового ведомства, в такой ситуации сотрудник должен отчитаться по подотчетным деньгам в тот же день, в который их получил (письмо ФНС России от 24 января 2005 г. № 04-1-02/704).

Совет: в связи с неоднозначностью вопроса организации лучше установить срок, на который выдаются подотчетные суммы. Это поможет избежать возможных разногласий с контролирующими ведомствами.

Удержание за использованный авансом отпуск при увольнении

- Для расчета показателя ДОС необходимо разделить на 12 положенное по закону или трудовому договору количество отпускных дней за рабочий год (минимум — 28 дней). Затем получившееся значение следует умножить на количество фактически отработанных месяцев. Если полученное количество дней оказалось дробным числом, то оно округляется в пользу сотрудника (письмо Минздравсоцразвития «О порядке определения количества отпускных дней…» от 07.12.2005 № 4334-17).

- ЗСД рассчитывается в порядке, определенном ч. 4 ст. 139 кодекса, с учетом поправки на фактически отработанное время, если оно не достигает 12 месяцев (п. 6 положения, утв. правительственным постановлением «Об особенностях порядка исчисления средней заработной платы» от 24.12.2007 № 922).

Предоставленный авансом отпуск при увольнении до отработки 12 месяцев дает работодателю право на удержание за отпуск при увольнении. Ведь отпускные рассчитываются за весь период, т. е. за 28 дней, которые положены сотруднику раз в год, но год в таком случае так и не был отработан, хотя отпуск уже использован.

Бухгалтерский учет списания дебиторской задолженности

Для начала напомним, что если по одному и тому же контрагенту имеется, кроме дебиторской, кредиторская задолженность, нужно сначала произвести взаимозачет сумм, а затем, если выявлена в итоге дебиторская задолженность, списать ее.

Подтверждают задолженность такие документы:

- акты, накладные как подтверждение оказания услуг, поставок товара, выполнения работ;

- акты сверок с партнерами;

- письма с требованиями погасить долг, официальные ответы на них;

- платежные документы, в которых отражаются оплаченные организацией суммы, и т.п.

Их наличие необходимо в том числе для того, чтобы зафиксировать и подтвердить срок исковой давности.

Важно! Документы хранят не менее 5 лет после списания сумм. Проводки БУ формируются в зависимости от источников списания

Покрытие списанной дебиторки созданным резервом по сомнительным долгам отражается проводкой Дт 63 Кт 60, 62, 76. Не покрытые резервом задолженности относятся на прочие расходы: Дт 91/2 Кт 60, 62, 76. Аналогично, т.е. по дебету 91/2 в корреспонденции с соответствующими счетами расчетов, учитывается дебиторка, если резерва в организации нет

Проводки БУ формируются в зависимости от источников списания. Покрытие списанной дебиторки созданным резервом по сомнительным долгам отражается проводкой Дт 63 Кт 60, 62, 76. Не покрытые резервом задолженности относятся на прочие расходы: Дт 91/2 Кт 60, 62, 76. Аналогично, т.е. по дебету 91/2 в корреспонденции с соответствующими счетами расчетов, учитывается дебиторка, если резерва в организации нет.

Если общим собранием принято решение уменьшить чистую прибыль на размер списанной дебиторской задолженности, делается проводка Дт 84 Кт 60, 62, 76 и др.

Списанную задолженность необходимо учитывать за балансом на Дт 007 в течение 5 лет и лишь затем провести окончательное списание.

Удержание за неиспользованный отпуск при увольнении проводки

В противном случае вы можете обнаружить, что в конечном итоге вы идете, не внося новых взносов на некоторое время. Наконец, еще одна важная проблема, которую следует учитывать, если вы получаете оплачиваемый отпуск по страхованию, заключается в том, что в большинстве случаев ваши страховые взносы не будут автоматически вычтены. Если у вас есть страховые взносы по страхованию здоровья, автоматически вычитаются, а затем начинают получать инвалидность, скорее всего, вам нужно будет написать чек, чтобы покрыть эти премии, пока вы снова не начнете регулярно получать зарплату.

После того как работодатель принял решение об удержании отпускны х ст. 137 ТК РФ , он должен не позднее 10 рабочих дней письменно сообщить работнику о том, что с суммы отпускных за неотработанные дни отпуска был излишне удержан НДФЛ. А работник должен написать заявление на возврат излишне удержанного и перечисленного в бюджет НДФ Л п. 1 ст. 231 НК РФ .

Все комментарии (9)

Добрый день. Альтернативный вариант рассматривался ранее в аналогичном вопросе Списание дебиторской задолженности. Посмотрите, возможно Вам подойдет такой вариант.

Также мы обычно не рекомендуем данный вариант, т.к. он немного исказит смысловую нагрузку в аналитических отчетах. Например, в расчетном листке эта операция так и будет выглядеть, как будто сотрудник эти деньги вернул. При проверки обоснованности расходов на списание такой задолженности по зарплате (а они обычно признаются в составе расходов по НУ) у проверяющих могут возникнуть лишние вопросы.

Если для Вас эти нюансы не принципиальны, можете использовать документ возврата задолженности, хвосты по регистрам взаиморасчетов с сотрудникам он закроет в программе корректно.

Чисто технически конечно можно попробовать удержанием. Однако в данном случае меня, честно говоря, смущает сама проводка. Насколько я знаю, субсчет 91.02 используется обычно именно по Дт. Для отражения по Кт используется субсчет 91.01 (прочие доходы). Однако отражать списание задолженности положено все же в составе прочих расходов (по Дт сч. 91.02), а не уменьшать прочие доходы организации.

Я посмотрела на демобазе, для настройки отражения удержаний, к сожалению, значительно меньше возможностей, чем для начислений. Например, для них нет возможности указать способ отражение. То как формируются проводки, определяется по виду операции и статье расходов в документе Отражение зарплаты в бухучете.

Поэтому добиться автоматического формирования проводки Дт 70 Кт 76.09 не получится. Посмотрите нашу публикацию Настройка проводок для удержаний в 1С ЗУП 3.1. В конце публикации есть таблица с возможными вариантами настройки проводок.

У нас своя выгрузка проводок, поэтому мы уже настроили автоматическое формирование проводок по удержанию на Д 70 К 76.09. Спасибо Вам большое за помощь!

Вы можете задать еще вопросов

Доступ к форме «Задать вопрос» возможен только при оформлении полной подписки на БухЭксперт8

Нажимая кнопку «Задать вопрос», я соглашаюсь срегламентом БухЭксперт8.ру >>

В результате взаиморасчетов с сотрудниками может возникнуть как задолженность организации перед сотрудником, так и наоборот, сотрудник может оказаться должником организации. Причинами возникновения долгов в программе может быть и ручное исправление сумм к выплате (обычно к ручному исправлению сумм расчетчик может прибегать в тех случаях, когда не может получить нужные суммы расчетным путем), и частичная выплата – для этого в документе «Зарплата к выплате организаций» можно указать процент выплат (особенно актуально на текущее время, когда руководство организации может принять решение выплатить часть зарплаты).

Долг после увольнения

Типичная ситуация — после увольнения сотрудника у организации осталась не погашенная им задолженность по подотчетным суммам или выданному авансу по заработной плате либо сотрудник уволился, а начисленные выплаты при увольнении не получил. Зарплата и управление персоналом КОРП, редакция 3.1 (3.1.27.51) При увольнении сотрудник остался должен. Через месяц устроился только в другое. Сотрудник может уволиться до истечения рабочего года, в счет которого ему был предоставлен ежегодный отпуск. В этом случае сумму отпускных, которая приходится на неотработанное время, удержите при начислении зарплаты за последний месяц работы.

Увольняется работник, получивший отпуск авансом. Как закрыть долг?

Табличную часть документа можно заполнить и в ручном режиме по кнопке «Добавить». В табличной части документа указывается: в колонке «Сотрудник» – сотрудник (в т. ч. бывший сотрудник), который погашает задолженность по зарплате. Пример Менеджер отдела снабжения компании Николаев Н.К. увольняется. Он должен фирме подотчетную сумму в размере 12 000 руб. Работодатель пропустил месячный срок на удержание из зарплаты этой своевременно не возвращенной суммы. Чаще всего чрезмерная выплата зарплаты вызвана двумя причинами. Первая – перерасходом отпуска, когда работнику дали отпуск за еще не отработанный период, он уволился, а период, за который был предоставлен отпуск, так и остался неотработанным.

Удержание за неотработанные дни отпуска при увольнении

Все права защищены. Полное или частичное копирование материалов сайта возможно только с письменного разрешения редакции журнала «Учет в учреждении». Нарушение авторских прав влечет за собой ответственность в соответствии с законодательством РФ.

помогите определиться в бухгалтерских проводках по оформлению удержания за неотработанные дни отпуска при увольнении. Точно знаю, что при таких операциях надо делать следующие проводки:- сторнирование излишне начисленных отпускных за неотработанные дни отпуска: Дт 1.401.20.211 Кт 1.302.11.730 (красное сторно)- выданы деньги из кассы для сдачи на лицевой счет: Дт 1.210.03. Кт 1.201.34.- зачислены деньги на счет учреждения: Дт 1.304.05. Кт 1.210.03.Вопрос в проводке:- получены в кассу денежные средства в счет погашения удержания за неотработанные дни отпуска: Дт 1.201.34. Кт. (1.302.11. или нет)?

Как в 1С ЗУП списать задолженность работника

Если сотруднику произвели излишнюю выплату зарплаты, то возможны следующие варианты исправления ошибки в программе:

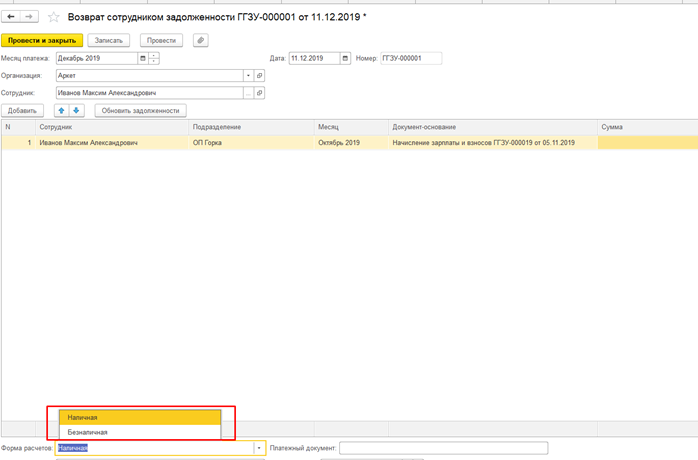

- Если работник возвращает сумму переплаты самостоятельно, то можно использовать документ

Возврат сотрудником задолженности.

Данные о сумме задолженности в документе формируются автоматически. В документе необходимо выбрать, в какой форме наличной или безналичной будет произведен возврат денежных средств.

В документе нужно произвести корректировки следующих регистров накопления: Бухгалтерские взаиморасчеты с сотрудниками, Взаиморасчеты с сотрудниками, Зарплата к выплате.

Учет в «1С:Предприятии» удержаний за неотработанный отпуск

Рассмотрим на примерах, как оформляются операции по возврату неотработанных отпускных в экономических программах фирмы «1С» на примере «зарплатных» конфигураций для «1С:Предприятия» версии 7.7 и 8. Отметим, что методисты фирмы «1С» придерживаются точки зрения, согласно которой при определении налогооблагаемой базы по НДФЛ величина удержания за неотработанные дни отпуска не учитывается, и налоги (НДФЛ, ЕСН) не пересчитываются. Воспользовавшись типовыми механизмами программы, вы застрахованы от претензий со стороны налоговых органов. Таким образом, программы ориентированы на «осторожных» налогоплательщиков. Но те, кто готов отстаивать свою позицию в суде, смогут отразить возврат налогов «ручными» операциями. О том, как это сделать, мы также расскажем далее.

Сотрудник уволился с долгом через месяц устроился как удержать долг

Осуществляя удержание сумм ущерба из окончательного расчета необходимо иметь в виду ограничения на размер удержаний, установленных действующим законодательством. Размер удержания исчисляется из суммы, оставшейся после удержания налогов и по общему правилу, установленному ст.

Порядок отражения в бухгалтерском и налоговом учете операций по удержанию с работника стоимости невозвращенного имущества будет зависеть от способа взыскания ущерба. Порядок отражения в бухгалтерском учете. При установлении факта недостачи имущества на дату составления акта о недостаче или акта инвентаризации в бухгалтерском учете делаются записи: Дт 01.

В случае внесудебного порядка взыскания в бухгалтерском учете необходимо сделать следующие бухгалтерские записи: Дт 70 Кт 73 — удержание рыночной стоимости имущества из выплат, причитающихся работникам при увольнении; Дт 73 Кт 94 — отражение суммы ущерба в пределах остаточной стоимости утраченного имущества; Дт 73 Кт 91.

При взыскании ущерба через суд в бухгалтерском учете необходимо сделать следующие записи при положительном решении суда : Дт 76. Кт 94 — отражение суммы ущерба в пределах остаточной стоимости на дату вступления решения в суда в законную силу; Дт 76. Отражение в налоговом учете суммы ущерба, возмещенного работником. Доходы организации в виде сумм возмещения убытков или ущерба, признанных должником или подлежащих уплате должником на основании решения суда, вступившего в законную силу, для целей налогообложения прибыли признаются внереализационными доходами п.

Датой получения таких доходов является дата признания должником либо дата вступления в законную силу решения суда. В НК РФ отсутствуют нормы, позволяющие признавать ущерб, причиненный работником в полном объеме в составе расходов, поскольку в соответствии с пп. При этом факт отсутствия виновных лиц должен быть документально подтвержден уполномоченным органом государственной власти.

В тоже время, по мнению Минфина России, на дату признания дохода по возмещению причиненного ущерба организация вправе признать расходы, связанные с приобретением невозвращенного имущества, если данные расходы не были учтены ранее письмо от 17. В данном случае расходами, связанными с приобретением имущества, невозвращенного работником, является остаточная стоимость имущества. Работодатель имеет право полностью или частично отказаться от взыскания стоимости причиненного ущерба с виновного работника с учетом конкретных обстоятельств, при которых был причинен ущерб ст.

При прощении долга в бухгалтерском учете необходимо сделать следующие записи: Дт 91. Потому что у меня программа отработала корректно. Просто раньше все работало, а пару месяцев — испортилось. Обновляют нам регулярно программу. Вообще после обновлений, многие самостоятельные настройки меняются, приходится заново перенастраивать. Ситуация не изменилась? Суд обычно идет навстречу работнику только в том случае, если у просрочки была уважительная причина — например, тяжелая болезнь, нагрянувшая сразу после увольнения или во время него.

Для начала нужно написать заявление с требованием о выплате полной зарплаты после увольнения. Оформляется оно в свободном стиле. Нужно четко обозначить свои желания и, если захотите, потребовать компенсации за моральный ущерб. Не стесняйтесь ссылаться на законы и грозить обращением в прокуратуру, укажите срок невыплаты сумм и размер задолженностей после увольнения.

Конечно, угрозы не всегда нужны — действуйте по ситуации. Иногда увольнения происходят, например, из-за развала фирмы, и директор сам идет навстречу работникам, стараясь поскорее избавиться от долгов. Если после заявления не последовало начисления заработной платы, нужно обращаться в другие инстанции — трудовую инспекцию, региональную прокуратуру, районный или областной суд.

Жалоба в трудовую инспекцию Первым делом при отсутствии причитающейся вам заработной платы при увольнении лучше всего пожаловаться в трудовую инспекцию, поскольку она непосредственно занимается правами работников. Выбрать нужно отделение, подходящее вам по месту жительства.

Не забудьте документы — копии приказа об увольнении, расчетов всех нужных сумм, трудовой книжки, страховых отчислений, трудового договора. Жалоба составляется в свободном виде, необходимые бумаги прикладывайте к ней.

Как избежать проблем при расчетах с персоналом

Вопросы, связанные с переплатой аванса можно решить следующим образом: аванс является частью заработной платы и выплачивается за отработанный период с 1 по 15 число месяца. Соответственно, если сотрудникам выплачивать «расчетный аванс» проблем с переплатой за первую половину месяца не будет, так как сотрудник получит только свои честно заработанные.

Переплата отпускных относится скорее не к бухгалтерии, а к службе по работе с персоналом. Кадровик должен проверять наличие неиспользованных дней отпуска. Если выявлен «минус», следует уведомить руководителя о возможных рисках. Поэтому неожиданное увольнение после отпуска с образованием задолженности перед работодателем говорит о проблемах в этой области.

Но избежать и чисто технических ошибок при расчете с увольняемыми работниками тоже бывает непросто. Специалист по начислению зарплаты должен быть не только квалифицированным бухгалтером, но и хорошо разбираться в налогообложении и трудовом праве.

Сотрудники 1C-Wiseadvice специализируются на расчете зарплаты. Они досконально изучили законодательство в этой области и всегда тщательно проверяют полученные результаты.

Чтобы исключить возможные ошибки, мы используем многоуровневую систему контроля, от сбора исходных данных и до момента перечисления платежей.

Глубокие знания и многолетний опыт позволяют нам разрешать любые спорные вопросы и оптимизировать обязательные платежи, не нарушая требований закона.

Можно ли списать задолженность перед сотрудником

В нашей организации уже более 3 лет числиться дебиторская и кредиторская задолженность по заработной плате, по работникам которые уже давно не работают. Отследить фактическая это задолженность или ошибк а бухгалтера достаточно сложно. Можно ли списать такие задолженности и как это сделать правильно? И что нам грозит если эти остатки так и останутся висеть то есть их не списывать и не выплачивать. Мы работаем на УСН.

Дорогие читатели! Наши статьи описывают типовые вопросы.

Если вы хотите получить ответ именно на Ваш вопрос, Вам нужна дополнительная информация или требуется решить именно Вашу проблему — ОБРАЩАЙТЕСЬ >>

Мы обязательно поможем.

Это быстро и бесплатно!

ПОСМОТРИТЕ ВИДЕО ПО ТЕМЕ: Безнадежная «дебиторка»

Проводки и учет невозвращенных подотчетных сумм

Не возращенные вовремя подотчетным лицом суммы показываются по кредиту 71 счета в корреспонденции с 94 счетом «Недостачи и потери от порчи ценностей»:

Дт 94 Кт 71 — списание невозвращенных подотчетником сумм на недостачи.

После чего, в зависимости от обстоятельств, такие суммы могут отражаться в составе:

- удержаний из заработной платы работника — Дт 70 Дт 94;

- прочих расчетов с сотрудниками — Дт 73 Дт 94.

Удержать из заработной платы сотрудника неизрасходованную сумму подотчета можно только в течение одного месяца после даты, до которой должен быть возвращен аванс (ст. 137 ТК РФ). Удержание делается на основании письменного распоряжения руководителя с согласия работника.

Во всех остальных случаях эта сумма относится на прочие расходы с сотрудником.

ОБРАТИТЕ ВНИМАНИЕ! Согласно ст. 138 ТК РФ сумма вычета не может превышать 20% от выплаченной сотруднику заработной платы

Удержание за неиспользованный отпуск при увольнении: как посчитать дни

Перед расчетом отпускных, которые нужно удержать из зарплаты сотрудника, нужно посчитать дни неотработанного отпуска. Они напрямую влияют на размер удержания.

Провести расчет дней несложно. Сначала нужно определить стаж в месяцах. Неполные дни округляют по такому принципу:

- если количество отработанных дней меньше 15, месяц не учитывают при вычислениях;

- если количество дней больше 15, его принимают за 1.

Например, сотрудник Петров отработал 8 месяцев и 13 дней в марте. В этом месяце — 31 день. 13 дней — это меньше половины месяца, поэтому в стаж включат только 8 месяцев.

А сотрудник Петров отработал 9 месяцев и 17 дней — его стаж округляют до 10 месяцев.

Возникает вопрос: как считать, если отработанных дней в неполном месяце ровно 15? Тут принцип такой:

- если в месяце 30 дней, его округляют до целого;

- если 31 — исключают из стажа.

Затем определяют количество дней отпуска, положенные сотруднику перед увольнением на основании стажа. Можно вычислить по формуле:

28 / 12 * М = ОД ,

где ОД — это количество дней отпуска, которые сотрудник отработал, а М — количество месяцев стажа.

Допустим, администратор Иванов отработал 9 месяцев. Считаем дни положенного отпуска:

28 / 12 * 9=21

Так, исходя из отработанного времени администратору Иванову полагается 21 день заслуженного отпуска.

Теперь их нужно вычесть из дней отдыха, представленных авансом.

Например, если бы Иванов получил авансом стандартный 28-дневный отпуск, то полагалось бы удержание за такой период:

Типовые бухгалтерские проводки

Рассмотрим, как в типовых ситуациях составляются бухгалтерские проводки по подотчету для чайников.

Приобретение материалов через подотчет

| Дебет | Кредит | Название ситуации |

| 71 | 50/1 | Выданы деньги подотчет из кассы |

| 71 | Приобретены материалы на подотчетные суммы | |

| 19 | 71 | Принят к учету НДС по приобретенным материалам |

| 10 | Приобретенные материалы отпущены в производство | |

| 50/1 | 71 | Лицо сдало в кассу неизрасходованный остаток подотчетной суммы |

| 71 | 50/1 | Подотчетному лицу выдан из кассы перерасход по подотчетным суммам |

Командировочные расходы

| Дебет | Кредит | Название ситуации |

| 71 | 50/1 | Выданы деньги подотчет из кассы на командировку |

| 20 | 71 | Списаны расходы по приобретению проездных билетов |

| 19 | 71 | Принят к учету НДС по приобретенным билетам |

| 44 | 71 | Списаны затраты на гостиницу и суточные выплаты |

| 19 | 71 | Принят к учету НДС за проживание в гостинице |

| 50/1 | 71 | Подотчетное лицо вернуло остаток средств в кассу |

«1С:Зарплата и Кадры 7.7»

В «1С:Зарплате и Кадрах 7.7» при увольнении работника необходимо создать документ «Приказ на увольнение» и установить флажок в реквизите «Удержание за неотр. отпуск».

На основании документа «Приказ об увольнении» введем документ «Начисление отпуска», с видом расчета «Удержание за неотработанные дни отпуска».

По данным расчетного листка за май 2006 года из доходов работника Н.Н. Николаева было произведено удержание за неотработанные дни отпуска, которое не влияет на сумму исчисленного НДФЛ.

В «Индивидуальной карточке ЕСН» начисления за май не уменьшились на сумму удержания за неотработанный отпуск.

Если пользователь примет решение о возврате сумм удержанного НДФЛ и сочтет, что удержания за неотработанные дни отпуска уменьшают налогооблагаемую базу по ЕСН, то в типовой конфигурации следует использовать ранее введенный документ «Начисление отпуска» и по кнопке «Исправить» в документе исправления установить дату окончания отпуска с учетом неотработанного периода.

После выполнения расчета в налоговой карточке «1-НДФЛ» долг по налогу за налоговым агентом составит сумму пересчитанного НДФЛ.

При этом в «Индивидуальной карточке ЕСН» база начисления также рассчитывается с учетом корректировки документа.

В заключении хотелось бы еще раз обратить внимание читателей на то, что в настоящее время существуют несколько точек зрения на проблемы, рассмотренные в этой статье, так как нет соответствующих разъяснений уполномоченных органов. Поэтому, приняв ту или иную точку зрения, вы должны быть готовы ее отстаивать — а аргументы у вас теперь есть

Списание дебиторской задолженности с истекшим сроком исковой давности в налоговом учете

В силу НК РФ убытки, полученные налогоплательщиком в отчетном (налоговом) периоде в виде суммы безнадежных долгов, приравниваются к внереализационным расходам налогоплательщика. Перечень оснований для признания задолженности безнадежной установлен в НК РФ. Как неоднократно отмечалось финансовым ведомством, любая задолженность, если при ее списании она отвечает установленным критериям безнадежного долга, может быть учтена налогоплательщиком в уменьшение налоговой базы по налогу на прибыль при ее соответствии общим требованиям, установленным ст. 252 НК РФ (письма Минфина России от 02.09.2021 N 03-03-06/2/71112, от 16.06.2021 N 03-03-06/1/47424 и др.).

На основании НК РФ безнадежными долгами (долгами, нереальными к взысканию) признаются долги перед налогоплательщиком, по которым, в частности:

-

истек установленный срок исковой давности (ст. 196 ГК РФ);

-

обязательство прекращено вследствие невозможности его исполнения (ст. 416 ГК РФ);

-

обязательство прекращено на основании акта государственного органа (ст. 417 ГК РФ);

-

обязательство прекращено в связи с ликвидацией организации (ст. 419 ГК РФ).

Заметим, что применительно к физическому лицу безнадежными долгами (долгами, нереальными ко взысканию) также признаются долги гражданина, признанного банкротом, по которым он освобождается от дальнейшего исполнения требований кредиторов (считаются погашенными) в соответствии с Федеральным законом от 26.10.2002 N 127-ФЗ «О несостоятельности (банкротстве)».

Налогоплательщик, имеющий дебиторскую задолженность, может отнести ее к безнадежной задолженности для целей налогообложения прибыли по каждому из перечисленных в НК РФ оснований в отдельности.

В частности, безнадежными долгами (долгами, нереальными к взысканию) для целей налогообложения прибыли признаются те долги перед налогоплательщиком, по которым истек установленный срок исковой давности. Признание задолженности безнадежной по основанию истечения установленного срока исковой давности осуществляется вне зависимости от предпринятых налогоплательщиком мер принудительного взыскания такой задолженности (письма Минфина России от 09.06.2020 N 03-03-06/1/49480, от 13.01.2020 N 03-03-06/1/569).

Обращаем внимание, что в рамках данного ответа мы не анализируем основания для признания указанной в вопросе задолженности безнадежной ко взысканию, а также обстоятельства, указывающие на истечение срока исковой давности. В общем случае при возникновении задолженности в связи с реализацией товаров, выполнением работ, оказанием услуг, организация, применяющая метод начисления в налоговом учете, вправе сформировать резерв по сомнительным долгам по правилам, установленным ст

266 НК РФ (пп. 1, 3 ст. 266 НК РФ). В таком случае списание безнадежных долгов осуществляется за счет суммы созданного резерва (в состав внереализационных расходов включается убыток, не покрываемый резервом) ( НК РФ).

Однако в данном случае речь идет о задолженности бывшего работника, возникновение которой, как мы понимаем, не связано с реализацией товаров, работ, услуг, и резерв по сомнительным долгам в отношении такого долга организацией не формировался. При истечении срока исковой давности указанная задолженность признается безнадежной и может быть учтена в составе внереализационных расходов организации на основании НК РФ.

Расходы для целей налогообложения прибыли при методе начисления признаются в том отчетном (налоговом) периоде, к которому они относятся ( НК РФ).

Непосредственно дата признания безнадежной дебиторской задолженности при исчислении налога на прибыль в НК РФ не установлена. Порядок налогового учета внереализационных расходов при методе начисления регламентирован НК РФ. Для расхода (убытков) в виде списанной дебиторской задолженности из всего перечня дат наиболее подходящей можно считать последний день отчетного (налогового) периода (как по иным аналогичным расходам) ( НК РФ, письма Минфина России от 25.08.2017 N 03-03-06/1/54556, от 28.01.2013 N 03-03-06/1/38, от 27.12.2007 N 03-03-06/1/894).

По мнению Минфина России, списываемая дебиторская задолженность включается во внереализационные расходы в том отчетном (налоговом) периоде, в котором истек срок исковой давности (письма Минфина России от 16.02.2021 N 03-03-06/2/10482, от 13.01.2020 N 03-03-06/1/569, от 25.08.2017 N 03-03-06/1/54556, от 06.04.2016 N 03-03-06/2/19410), что в полной мере относится и к дебиторской задолженности бывшего работника, списываемой по истечении срока исковой давности (письма Минфина России от 08.08.2012 N 03-03-07/37, от 15.09.2010 N 03-03-06/1/589).

ЮА Оптимист

Отпуск за второй и последующие годы работы может предоставляться в любое время рабочего года в соответствии с очередностью предоставления ежегодных оплачиваемых отпусков, установленной в данной организации (ст. 122 ТК РФ). Подробнее о предоставлении отпусков и их оформлении читайте здесь. Отпускные работнику следует рассчитывать по общим правилам, установленным в статье 139 ТК РФ. Не останавливаясь подробно на правилах расчета среднего заработка для оплаты отпуска, отметим лишь, что в соответствии с новой редакцией ТК РФ с 6 октября 2006 года устанавливается новый порядок его расчета. Расчетный период будет составлять 12 календарных месяцев, предшествующих отпуску (сейчас три), а среднемесячное количество рабочих дней — 29,4 (сейчас 29,6). 12 календарных месяцев (ст. 139 ТК РФ), предшествующих периоду расчета отпуска будут браться перед 1 числом месяца ухода в отпуск.

Существуют две точки зрения на вопрос исчисления ЕСН на сумму возвращенного аванса по отпуску. Каждая из них связана с прямым толкованием термина «удержание» (как и в ситуации с НДФЛ). То есть выбор бухгалтера будет зависеть от того, какое решение он примет в дилемме: какой доход, выплату получил работник — в полной сумме или усеченной на удержания. Итак, два варианта для выбора: