Учет банковской гарантии в бюджетном учреждении – проводки

В процессе выдачи банковской гарантии всегда участвует три стороны:

принципал, который по условиям основного контракта должен заплатить заказчику конкретную сумму;

бенефициар, которым является госзаказчик;

гарант – банковская структура, обязующаяся погасить денежные обязательства принципала по требованию бенефициара при наступлении определенных обстоятельств.

Учет банковских гарантий в бюджетном учете ведется бенефициаром на забалансовом счете 10 «Обеспечение исполнения обязательств». Сумма гарантии приходуется на основании первичных документов. При погашении обязательств, по которым была оформлена гарантия, сумма такого обеспечения списывается. В аналитике учет должен вестись обособленно по видам обеспечения, по количеству гарантий и по типам обязательств. Бухгалтером создаются следующие корреспонденции:

Дт 10 при принятии гарантии;

Кт 10 при списании сумм по банковским обеспечениям.

Сумма гарантии показывается в учете на сч

10 датой ее предоставления по факту, а выбытие – датой прекращения обязательства, в обеспечение которого она выдана (на этом нюансе акцентировано внимание Минфина в Письме от 27.06.2014 г. № 02-07-07/31342)

Если гарантия списывается в результате зачисления денежных ресурсов от банка-гаранта, то предприятие — получатель денег должно начислить задолженность и после этого показать ее погашение:

при оприходовании денег по банковской гарантии создается требование по платежу в сумме гарантии, что отражается по дебету счета 2 205 41 560 и кредиту счета 2 401 10 140;

факт зачисления средств фиксируется в дебете 2 201 11 510 и кредите 2 205 41 660 с одновременным кредитованием забалансового 10 счета.

В учет банковских гарантий в бюджетном учреждении могут быть введены проводки по отражению пени – это необходимо в случаях, когда перевод денежных средств банком по гарантии осуществлен с задержкой (Дт 2 209 41 560 – Кт 2 401 10 140).

Пример 1

Бюджетное предприятие (принципал) выдает банковскую гарантию на сумму 25 000 руб. По этой сделке организация обязуется выплатить банку вознаграждение в размере 5000 руб. Как отразить в бюджетном учете банковскую гарантию (комиссию по ней) принципалу-бюджетнику:

Дт 2 109 60 226 – Кт 2 302 26 730 в сумме 5000 руб. – в учете проведено начисление комиссионного вознаграждения в пользу банка-гаранта;

Д 2 302 26 830 – К 2 201 11 610 в сумме 5000 руб. — обязательства по комиссии перед банком погашены в полном объеме.

Пример 2

Учреждение (бенефициар) принимает независимую гарантию в качестве обеспечения по сделке. Гарантия сформирована в сумме контракта – 175 000 руб. Исполнителем не соблюдены условия соглашения, обязательства перед заказчиком не были выполнены, в результате чего заказчику пришлось обратиться за возмещением к банку-гаранту. Как в этом случае ведется у бенефициара бюджетный учет банковской гарантии – проводки:

Дт 10 – 175 000 руб., банковская гарантия в сумме контракта принята и поставлена на бухгалтерский учет за балансом;

Дт 2 205 41 560 – Кт 2 401 10 140 – 175 000 руб., заказчиком начислена задолженность по выставленному банку-гаранту требованию о перечислении средств;

Д 2 201 11 510 – К 2 205 41 660 – 175 000 руб., на счет бенефициара зачислены денежные средства в счет погашения банковской гарантии;

К 10 – 175 000 руб., отражено списание погашенной гарантии.

Если бы в указанном примере исполнитель по контракту выполнил взятые обязательства, в учете по гарантиям фигурировало бы лишь две проводки – по дебету 10 счета при принятии гарантии и по кредиту 10 счета при списании гарантии. Промежуточные проводки с поступлением денежных средств на лицевой счет отражали бы расчеты между заказчиком и исполнителем без участия банка – начисление кредиторской задолженности по контрагенту с последующим ее погашением и поступлением денег на счет в банке.

Перед принятием и постановкой на учет банковская гарантия бюджетным учреждением проверяется на предмет присутствия в ней всех обязательных сведений. Гарантию, не соответствующую законодательным требованиям, заказчик вправе отклонить, принципал в такой ситуации отстраняется от участия в госзакупке, а деньги, потраченные на оформление гарантии, не подлежат возврату.

Отражение проводок по независимой гарантии в банковском учете: нюансы

Главная особенность процедуры, о которой идет речь, — применение гарантом особых счетов учета, тех, что установлены положением Банка России от 27.02.2017 № 579-П. К числу наиболее типичных при применении банковской гарантии можно отнести проводки:

- Дт 99998 Кт 91315 (в сумме гарантируемого обязательства принципала перед бенефициаром) — независимая гарантия выдана банком;

- Дт 47423 Кт 70601 (в сумме комиссии) — получена комиссия от принципала;

- Дт 70606 Кт 47425 (в сумме гарантируемого обязательства и далее в проводках, если не указано иного) — сформированы резервы на случай необходимости выплаты бенефициару.

Если обеспечение как условие выдачи гарантии представлено депозитом, то факт его принятия отражается проводкой Дт (счет принципала) Кт (пассивный счет для учета поступлений от клиентов, например 43001).

Если осуществляется обусловленное законом списание банковской гарантии — проводка применяется следующая: Дт 91315 Кт 99998. Сразу же уменьшается резерв: Дт 47425 Кт 70601.

Если принципал не рассчитывается с бенефициаром, то это делает банк и отражает проводкой Дт 60315 Кт (счет бенефициара). Выплата сразу же списывается банком с гарантии: Дт 91315 Кт 99998. Аналогично уменьшается резерв с применением указанной выше корреспонденции счетов. Сразу же формируется новый резерв под возможные потери на сумму, которую предстоит взыскать с принципала: Дт 70606 Кт 60324.

Возмещение расходов банка за счет ранее зачисленного депозита: Дт 99998 Кт 91312. Уменьшение резерва по причине частичного возмещения издержек банка: Дт 60324 Кт 70601.

Возмещение остатка по расходам банка принципалом: Дт (счет принципала) Кт 60315. Уменьшение резерва: Дт 60324 Кт 70601.

Важнейший нюанс банковской гарантии — налогообложение.

Банковская гарантия: основные понятия, принцип действия

Банковская гарантия – это обязательство банковской организации (страховой или кредитной компании), выдаваемое в письменной/электронной форме, выплатить кредитору деньги в соответствии с пунктами контракта. В процессе ее оформления принимают участи три стороны:

- гарант – это банковская организация, обязующаяся уплатить установленную сумму в пользу бенефициара. Выдавать банковские гарантии может лишь банк из специального государственного реестра, прошедший проверку и получивший статус доверенного финансового учреждения;

- принципал – инициатор оформления обеспечения, заявитель. Он – основной должник по обязательству, выполнение которого гарантируется государственному/муниципальному заказчику при помощи полученной гарантии от банка;

- бенефициар – получатель денег в случае не исполнения условий сделки (выполнения не в полном объеме) принципалом.

Обязательно предоставление гарантии до заключения государственных контрактов, также, согласно закону №44 – ФЗ , оформление ее необходимо, чтобы принимать участие в конкурсе, торгах, тендере.

Документы, требуемые для подтверждения обоснованности учета гарантий

Банковская гарантия может выдаваться в традиционном, «бумажном» виде или в формате электронного сообщения. В первом случае, чтобы провести учет этого документа, бухгалтеру необходимы счета и счета-фактуры, которые предоставляются вместе с ним. Электронная банковская гарантия наделена такой же силой, как ее письменный вариант, а значит, к ней предъявляются аналогичные требования, и заинтересованные лица должны приводить доказательства, подтверждающие конкретную сделку.

При оформлении банковского обязательства гарант получает вознаграждение от принципала (на основании п. 2 ст. 369 российского ГК). Выдача гарантии — банковская операция (пункт 8, часть 1 статьи 5 от 02 декабря1990 года). Это платная услуга, за которую взимается вознаграждение (1%-10% от размера обеспечения). Оно оплачивается частями либо единовременно, фиксированным платежом либо как % от суммы обязательства. На каком счете отражается банковская гарантия

— зависит от типа обязательств, которые ею обеспечиваются.

Проводки для отражения комиссии по банковской гарантии

Порядок отражения комиссии зависит от момента приобретения и постановки на учет приобретаемого имущества.

Если комиссия банку перечислена до момента постановки на учет купленных активов и до момента перечисления денежных средств принципалом, то вознаграждение кредитной организации включается в состав расходов на приобретение имущества — в его стоимость (п. 6 ПБУ 5/01, п. 8 ПБУ 6/01).

Покажем на примере. ООО «Заря» приобретает сооружение у ООО «Актив». Стоимость имущества — 1 500 000,00 рублей. ООО «Заря» предоставляет продавцу гарантию от банка. Комиссия гаранта составляет 3% от стоимости имущества — 45 000,00 рублей. Вознаграждение необходимо оплатить единовременно. Обязательство выдается сроком на один месяц. Сделка завершена, все взаиморасчеты произведены в срок, гарантийные обязательства не применялись.

| Бухгалтерские записи | Стоимость продукции, руб. | Описание операции | |

| Дебет | Кредит | ||

| 76 | 51 | 45 000,00 | Перечисление комиссии гаранту |

| 08 | 76 | 45 000,00 | Величина комиссии включена в стоимость сооружения |

| 08 | 60 | 1 500 000,00 | Отражение стоимости сооружения в составе внеоборотных активов |

| 01 | 08 | 1 545 000,00 | Отражение стоимости сооружения в составе ОС принципала |

Если гарантийные обязательства предоставили после формирования стоимости имущественного актива, то изменить сумму учтенного актива, включив величину вознаграждения гаранту в первоначальную стоимость имущества, уже нельзя.

Если комиссию банка, которая была уплачена до формирования первоначальной стоимости актива, включат в состав прочих расходов, то это может повлиять на исчисленный налог на имущество. В 2019 году налог на имущество считается по новым правилам. Из базы исключается все движимое имущество. А значит, при приобретении объекта недвижимости списание вознаграждения банка на прочие расходы может повлечь искажение налоговой базы.

Бухгалтерские записи будут такими: Дт 91.2 Кт 76 — учет комиссии банку, величина которой не включена в первоначальную стоимость купленного объекта.

Классификация расхода зависит от предмета основной сделки

Затраты на оплату услуг банков могут учитываться:

а) в составе прочих расходов, связанных с производством и реализацией (подп. 25 п. 1 ст. 264 НК РФ);

б) в составе внереализационных расходов как затраты на осуществление деятельности, непосредственно не связанной с производством и (или) реализацией ().

В любом из вариантов дата осуществления расходов определяется на основании .

Какой из названных статей отдать предпочтение и в чем будет проявляться разница? Решение нужно принимать, исходя из существа конкретной ситуации. Учтите, что внереализационные расходы признаются единовременно в полной сумме, то есть распределению на периоды времени не подлежат. Это правило установлено в .

Эту позицию нетрудно оспорить, если компания выполнила свои обязательства перед бенефициаром. Ведь заимствования, то есть вовлечения средств гаранта в хозяйственную деятельность принципала с их последующим возвратом, не было. А если гарант произвел платеж бенефициару и предъявил регрессное требование принципалу?

Как раз такой случай представлен в примере 2. Долговые отношения с банком налицо. Согласно процентами признается любой заранее заявленный (установленный) доход, полученный по долговому обязательству любого вида (независимо от способа его оформления). При таких обстоятельствах вознаграждение банку представляет собой «налоговые» проценты по долговым обязательствам. А это уже третий вариант классификации расходов — . И дело здесь вовсе не в том, что вознаграждение установлено в процентах от размера основного обязательства принципала.

Пример 3

Получается, что сумма расхода зависит от срока существования задолженности перед банком. Напрашивается вывод: расход можно признавать не ранее, чем принципал завершит расчеты на сумму обязательства, указанного в гарантии. Проблема в том, что такой подход к определению даты расхода Налоговым кодексом не предусмотрен. Некорректность письма № 03-03-06/1/7 именно в этом…

Однако на практике дело обстоит совсем иначе. Как правило, гарантия предусматривает, что с момента перечисления денег бенефициару до погашения задолженности перед банком принципал дополнительно (сверх вознаграждения) уплачивает проценты по оговоренной ставке. Отсутствие подобного условия не стимулирует принципала к возврату денег гаранту. А порядок учета таких расходов разногласий не вызывает. Они действительно принимаются с учетом норм . Так что пример 3 является нереалистичным. Его следовало бы дополнить проводкой:

ДЕБЕТ 91-2 КРЕДИТ 76

— начислены проценты гаранту за пользование его средствами (по ставке, установленной банковской гарантией).

В итоге письмо № 03-03-06/1/7 не стоит оспаривать. Просто нужно понимать, что содержащаяся в нем рекомендация не является универсальной. Она относится к специальному случаю, что пример 3 и поясняет. Арбитражной практики по этим вопросам автор не обнаружила.

Обратите внимание

Расходы признаются в том отчетном (налоговом) периоде, в котором эти расходы возникают исходя из условий сделок ().

Банковская гарантия предусматривает два самостоятельных «этапа»: до и после погашения гарантом обязательства перед бенефициаром. Вознаграждение по первому этапу устанавливается в твердой сумме, по второму – в форме процентов за время использования средств. Поэтому в налоговом учете возникают два вида расходов.

Вложенные файлы

Гарантом своевременности погашения денежных обязательств может выступать банк. Ввиду высокой надежности этот финансовый инструмент привлекается, чтобы свести риски неплатежа к минимуму. Например, при взимании налогов и таможенных пошлин или в сфере закупок по государственным и муниципальным контрактам.

Компании всегда идут на определенный риск, заключая сделку с контрагентом, ведь он может отказаться от выполнения своих обязательств. В итоге такой отказ может повлечь за собой финансовые потери. Чтобы себя обезопасить, фирмы используют банковскую гарантию. Рассмотрим, что она из себя предоставляет подробнее.

Отличительные особенности банковской гарантии

Банк, кредитное учреждение или страховая фирма всегда выступают гарантом. Конечно же, принципал получает банковскую гарантию не просто так и не бесплатно, следовательно, бухгалтеру необходимо будет обязательно провести учет операции на счетах бухгалтерии. Основное обязательство не является фактором, от которого зависит банковская гарантия. При этом, гарантия – безотзывная, то есть, отозвать ее невозможно. Другому лицу права по банковской гарантии передавать нельзя, только если это не предусмотрено договором (контрактом).

Срок, на который выдается банковская гарантия , должен в обязательно порядке указываться в банковской гарантии. По сроку действия гарантия может быть равной, меньше или больше, чем срок, за который должны быть выполнены обязательства. Если же банковская гарантия не содержит информацию о сроке вообще, то ее считают невозникшей – в соответствии со статьей 432 ГК РФ.

Как правило, кто выступает бенефициаром – указывается в гарантии. Но, как показывает практика разрешения споров, даже при том, что бенефициар не будет указан в документе, действительно банковской гарантии останется в силе.

Банковская гарантия считается не действительной в том случае, если гарант производит выдачу гарантии бенефециару без соглашения в письменном виде, заключенного предварительно между гарантом и принципалом. В принципе, возможен и другой вариант: перед тем, как выдать бенефициару банковскую гарантию, принципал может заключить с гарантом соглашение, которое будет предусматривать прописанные условия заключения будущей банковской гарантии. В частности, гарантом в договоре может быть прописано право, что он сможет потребовать определенное денежное вознаграждение в порядке регресса от принципиала, если он (гарант) выплатит бенефициару финансовую сумму в определенном финансовом эквиваленте в соответствии с выставленными требованиями договора.

НДС не уплачивается ни гарантом, ни бенефициаром, когда гарант исполняет обязательства по банковской гарантии. Другими словами, выполнение операций, как, например, платеж по гарантии, выдача банковской гарантии, ее аннулирование и подобные, не предусматривает произведение платежа по НДС.

Что касается операций, проведение которых направлено на погашение обязательств в соответствии с договором о займе, то они также не подлежат налогообложению по НДС. Потому как, все операции по займу освобождены от обложения налогами в соответствии с законодательством, действующим на данный момент.

Исключением являются операции, возникающие в случаях выдачи страховыми компаниями банковских гарантий. Такие услуги подлежат налогообложению НДС.

Обязанность гаранта – при исполнении обязательств в соответствии с банковской гарантией отразить в бухгалтерском учете все проводки.

В момент получения бенефициаром денежной суммы от гаранта, который выполнил обязательства, по дебитному счету 51 «Расчетные счета» и кредитному счету 76 «Расчеты с разными кредиторами и дебиторами», бухгалтер должен в специальную книгу занести соответствующую запись. Задолженность принципала в бухгалтерском учете прописывается, исходя из того, какой его вид обязательств. Допустим, это могут быть счета: 62 «Расчеты с покупателями и заказчиками», 76 , 58 «Финансовые вложения» или его субсчет 58-3 «Предоставленные займы».

Вознаграждение гаранту: бухгалтерский учет

В первую очередь, стоит отметить, что бухгалтерский учет суммы вознаграждения, предназначающегося гаранту, зависит от того, какой вид обязательства обеспечивается выданной банковской гарантией.

В случае, если банковская гарантия предоставляется продавцу имущества, то выплачиваемое гаранту вознаграждение является расходником. И такой вид расхода напрямую связан с приобретением данного имущества.

В соответствии с Положениями по ведению бухгалтерского учета и отчетности (п.23 ПБУ), имущество, которое приобретается за конкретную плату, оценивают путем суммирования затрат относительно его покупки, произведенных фактически. В частности, составляющими фактических затрат можно считать:

- Финансовые затраты на покупку данного объекта имущества;

- Проценты, которые выплачиваются по коммерческому кредиту, предоставляемому при приобретении;

- Затраты на выплаты комиссионных вознаграждений организациям, связанным с приобретением (стоимость услуг снабженческих, внешнеэкономических и прочих компаний);

- Пошлины на таможне и другие подобные платежи;

- Наценки, надбавки;

- Связанные с доставкой, хранением и транспортировкой затраты, если данные услуги предоставлялись посторонними организациями.

В процессе учета участвуют следующие проводки счетов:

- Дебет 01, 07, 08, 10, 41 и др./ Кредит 76 – таким образом отражается сумма вознаграждения, которая предназначается гаранту, если она включена в фактическую стоимость актива;

- Дебет 76/ Кредит 51 – таким образом производится списание оплаты вознаграждения в отношении гаранта.

Дело обстоит иначе, если выдача банковской гарантии осуществлялась после того, как учет фактической стоимости активов уже был произведен. В этом случае сумма предназначающегося гаранту вознаграждения должна включаться в «Прочие расходы». В этом случае отражение данной суммы происходит следующим образом:

Дебет 91.2/ Кредит 76.

Если заемщик получает банковскую гарантию с целью получения заемных средств, в этом случае предназначенное для выплаты гаранту вознаграждение следует относить к прочим расходам, которые связаны с получением этих заемных средств (кредитов, займов и т.п.). Расходы, связанные с получением заемных средств, признаются иными расходами на основании ПБУ (15/2008 п.7).

Согласно п.8 (ПБУ 15/2008), дополнительные расходы, которые связаны с получением займов, можно равномерно распределять в течение всего срока действия долгового договора, включая в состав иных расходов.

Следовательно, организация принципала должна закрепить один из методов, по которому будет вестись учет связанных с получением займа дополнительных расходов:

- Единовременный – для того отчетного периода, к которому относится расход, в соответствии с ПБУ 15/2008, п.6.

Отражение данных расходов в бухгалтерском учете должно выглядеть следующим образом:

- Дебет 91-2/Кредит 76 – списание суммы, полностью либо частично выплаченного гаранту вознаграждения;

- Дебет 76/ Кредит 51 – проведена оплата вознаграждения, предназначенного гаранту.

Вариант №3. Выдача банковской гарантии с целью обеспечить исполнение иных обязательств

В зависимости от того, какой вид обязательств, взятых компанией, обеспечивается банковской гарантией, предназначенная гаранту сумма вознаграждения согласно условий этой гарантии, связанных с исполнением иных обязательств (заключение контрактов государственного значения, выполнение госзаказа и т.п.), могут быть включены в состав:

- Прочих расходов;

- Расходов, связанных с обычными видами деятельности.

Если же банковская гарантия выдана с целью исполнения обязательств по договору, который предусматривает получение дохода на протяжении нескольких отчетных периодов, то, предназначенное гаранту вознаграждение необходимо распределить между этими отчетными периодами на основании получения данных доходов, что указано в ПБУ 10/99 (п.19). В противном случае, предназначенное гаранту вознаграждение должно отражаться именно в том отчетном периоде, во время которого осуществлялся этот расход.

- Дебет 91-2/Кредит 76 – Списанная полностью либо частично сумма средств, предназначенная выплате гаранту в качестве вознаграждения.

- Дебет 76/Кредит 51 – Отражена оплата предназначенного гаранту вознаграждения.

Учет у принципала

Принципал обязан зафиксировать сопутствующие расходы как в налоговом, так и в бухучете.

Бухучет

В расходы на гарантию входит стоимость актива, который она обеспечивает. Проводки будут следующими:

- ДТ76 КТ51. Перечисление вознаграждения гаранту.

- ДТ08, 10, 20, 41 КТ76. Получение гарантии оплаты по соглашению.

Учет соответствует общим принципам образования себестоимости ТМЦ.

Вопрос: Как отразить в учете организации продажу товара и получение суммы банковской гарантии, которую покупатель по условиям договора предоставил в качестве обеспечения обязательств по оплате товара? В установленный договором срок покупатель не оплатил товар.

Согласно договору продажная цена товара составляет 540 000 руб. (в том числе НДС 90 000 руб.). Фактическая себестоимость проданного товара по данным бухгалтерского учета составляет 400 000 руб. и равна цене приобретения товара по данным налогового учета.

В обеспечение исполнения обязательства по оплате товара покупателем в день заключения договора предоставлена независимая гарантия, выданная банком (банковская гарантия), в сумме договорной цены товара с учетом НДС. В установленный договором срок покупатель не исполнил обязательство по оплате товара. Организацией представлено требование банку-гаранту об уплате соответствующей денежной суммы. Банк-гарант перечислил причитающуюся организации сумму гарантии в этот же день.

В налоговом учете организация применяет метод начисления.Посмотреть ответ

Пример

Компания заключает сделку на покупку недвижимости на сумму 10 000 000 рублей. Было принято решение о приобретении БГ. Размер вознаграждения составляет 3% от суммы операции. То есть оно составит 300 000 рублей. БГ будет действовать на протяжении месяца. В дату оплаты, оговоренную в законе, участник не получил никаких денег. Сумму выплатил банк согласно гарантии. У принципала возникает необходимость погасить сам долг в размере 10 000 000 рублей. В этом случае выполняются эти проводки:

- ДТ76 КТ51. Перечисление вознаграждения банку (300 000 рублей).

- ДТ08 КТ76. Включение суммы вознаграждения в первоначальную стоимость предмета внеоборотных активов.

- ДТ08 КТ60. Принятие недвижимости по передаточному акту на сумму 10 000 000 рублей.

- ДТ01 КТ08. Принятие к учету ОС на сумму 10 300 000 рублей (сумма сделки + вознаграждение банку).

- ДТ60 КТ76. Признание регрессивного требования банковского учреждения на сумму 10 миллионов.

- ДТ76 КТ51. Выплата обязательств перед учреждением в размере 10 миллионов.

Внимание! Все проводки должны подтверждаться первичной документацией. Это может быть договор по сделке, соглашение с банком о покупке гарантии

НДС

Покупка банковских гарантий – это банковская операция. Поэтому облагаться она НДС не будет на основании пункта 8 части 1 статьи 5 ФЗ №395-1, пункта 3 статьи 149 НК РФ.

Налог на прибыль

Траты на оплату гаранта учитываются в структуре:

- прочих трат, связанных с изготовлением и реализацией (пункт 1 статьи 264 НК РФ);

- внереализационных трат в качестве трат на работу, напрямую не связанную с изготовлением и продажей (пункт 1 статьи 265 НК РФ).

В какую именно категорию включать траты? Все зависит от волеизъявления компании. Право на самостоятельное определение предоставлено пунктом 4 статьи 252 НК РФ.

Покупка банковских гарантий в рамках соглашения о поставке

Принятие к учету продукта, предназначающегося для перепродажи, осуществляется на основании статьи 320 НК РФ. Покупка банковского гаранта связана с приобретением продукции, а потому сопутствующие расходы могут быть включены в его стоимость. Стоимость приобретения относится к категории прямых расходов. Она участвует в формировании базы по налогу на прибыль. Способ образования стоимости покупки должен быть зафиксирован в учетной политике на основании статьи 320 НК РФ.

Гарантии по долгосрочным задолженностям

Вознаграждение по операции с БГ относится ко времени выдачи гарантии. Срок может включать в себя несколько периодов в случае, если банковская гарантия выдана по долгосрочному обязательству.

В Письме Минфина №03-03-06/1/4 от 11.01.2011 года указано, что траты на гарантию рекомендуется учитывать равномерно на протяжении всего времени, в котором она действует.

НДС

Исходя из положений подп. 3 п. 3 ст. 149 НК, не облагаются НДС операции по:

- выдаче и аннулированию гарантии;

- подтверждению и изменению ее условий;

- совершению платежа по гарантии;

- оформлению и проверке документов.

Следовательно, НДС с суммы комиссии (вознаграждения) банком-гарантом принципалу не предъявляется.

По-другому решается вопрос с гарантиями, предоставляемыми страховыми компаниями. В этом случае вознаграждение является объектом обложения НДС. «Входящий» налог с комиссии гаранту принципал вправе принимать к вычету при выполнении условий, закрепленных п. 1 ст. 172 НК.

Как принципалу отразить банковскую гарантию в налоговом учете по налогу на прибыль

Расходы по приобретению банковской гарантии можно учесть при расчете налога на прибыль, если они обоснованны и документально подтверждены (п. 1 ст. 252 НК РФ).

Если расходы на банковскую гарантию связаны с производством и реализацией, то их нужно учитывать в следующем порядке.

Банковская гарантия нужна вам для обеспечения обязательств по оплате приобретенных основных средств или материально-производственных запасов. В этом случае расходы на покупку гарантии включайте в стоимость основного средства или МПЗ (п. 1 ст. 257, п. 2 ст. 254 НК РФ, Письмо Минфина России от 01.08.2005 N 03-03-04/1/111 (п. 2)).

См. также:

Банковская гарантия нужна вам для обеспечения иных обязательств, связанных с производством и реализацией. В этом случае расходы на нее учитывайте в составе прочих расходов, связанных с производством и реализацией, как затраты на услуги банков (пп. 25 п. 1 ст. 264 НК РФ, п. 8 ч. 1 ст. 5 Закона о банках и банковской деятельности).

В Налоговом кодексе РФ нет конкретных критериев, по которым можно определить, связано приобретение банковской гарантии с производством и реализацией или нет.

На наш взгляд, банковская гарантия связана с производством и реализацией, если она:

- обязательна для ведения вашей деятельности. Например, туроператоры или судовладельцы обязаны страховать свою гражданскую ответственность или иметь банковскую гарантию (ч. 1 ст. 17.1 Закона о туристской деятельности, п. 4 ст. 121 Кодекса внутреннего водного транспорта РФ);

- предусмотрена договором, чтобы обеспечить ваше обязательство по оплате исполнителю за выполненные им работы, оказанные услуги;

- предусмотрена договором, чтобы обеспечить ваши обязательства перед заказчиком по качеству ваших работ;

- предусмотрена договором или законом для обеспечения иных ваших обязательств, которые связаны с производством и реализацией.

Если расходы на банковскую гарантию не связаны с производством и реализацией, то их нужно учитывать в составе внереализационных расходов (пп. 15 п. 1 ст. 265 НК РФ). Например, если банковская гарантия нужна:

- для получения кредита (займа). Здесь есть исключение. По мнению Минфина России, если заем был получен для покупки основных средств, то расходы на банковскую гарантию, которая выдана в обеспечение возврата этого займа, нужно включить в стоимость основного средства (Письмо от 01.08.2005 N 03-03-04/1/111 (п. 1)). Полагаем, что в отношении расходов на гарантию по возврату займа, который привлечен для покупки МПЗ, нужно придерживаться той же логики — то есть включать эти расходы в стоимость МПЗ;

- для ускоренного возмещения НДС в порядке ст. 176.1 НК РФ;

- для обеспечения уплаты таможенных пошлин и налогов (ст. 61 Федерального закона от 03.08.2018 N 289-ФЗ).

Дата признания расходов на банковскую гарантию зависит от выбранного вами метода признания доходов и расходов.

При методе начисления датой признания расходов на банковскую гарантию, которые включены в состав прочих или внереализационных расходов, как правило, является день ее выдачи (пп. 3 п. 7 ст. 272 НК РФ).

При этом если банковская гарантия действует в течение нескольких отчетных (налоговых) периодов, то затраты на нее нужно учитывать в составе расходов равномерно в течение срока, на который эта гарантия выдана (п. 1 ст. 272 НК РФ, Письмо Минфина России от 01.12.2014 N 03-03-06/1/61180).

При кассовом методе дата признания затрат — это день оплаты банковской гарантии (п. 3 ст. 273 НК РФ).

Что такое банковская гарантия?

Банковская гарантия (независимая гарантия банка) — документально закрепленное обязательство кредитно-финансовой организации (гаранта) по погашению определенного объема задолженности стороннего лица (принципала) перед его кредитором (бенефициаром). Данное обязательство принимается по просьбе принципала (п. 1 ст. 368 ГК РФ). Оно подлежит исполнению при наступлении обстоятельств, указанных в гарантии.

Банк соглашается быть гарантом не безвозмездно, а в обмен на уплату принципалом комиссии. Практически всегда в гарантии банка прописывается механизм, по которому гарант взыскивает с принципала сумму, уплаченную по гарантии бенефициару.

Как правило, банк выдает гарантию под какое-либо обеспечение со стороны принципала. Например, это может быть депозит или залог каких-либо активов.

В документе могут прописываться прочие условия взаимодействия сторон, например бесспорное списание банковской гарантии по 44-ФЗ (то есть право бенефициара без каких-либо прочих условий отдать гаранту распоряжение на погашение обязательств принципала).

Таким образом, в правоотношениях, при которых применяется банковская гарантия, участвуют:

- Гарант, который:

- в установленных случаях платит бенефициару, погашая долг принципала;

- получает от принципала комиссию, возмещение по оплате долга.

- Принципал, который:

- платит вознаграждение гаранту;

- возмещает расходы гаранта.

- Бенефициар, который:

- в общем случае получает от принципала оплату товара в рамках сделки с применением гарантии;

- в установленных случаях получает от гаранта возмещение по задолженности принципала.

Отдельный вопрос — определение в указанной схеме роли договора, в целях обеспечения которого выдается банковская гарантия.

Учет банковской гарантии в бухгалтерском учете бенефициара

Обычно кредитор не относится к правомочным или обязанным участникам отношений с принципалом. Все расчеты, осуществляемые между ними, регламентируются специальным договором. Помимо этого, кредитор является выгодоприобретателем, так как банк имеет перед ним обязательство до того момента, как будут окончены все расчеты. Все эти особенности предполагают частичное применение забалансового бухгалтерского учета. Проводки при этом формируются следующие:

- В дебете 008 счета отражают сумму обязательства принципала, которая обеспечена банком.

- Д62 К90 – отражается сумма задолженности принципала.

- Д90 К41 – с баланса списывается актив, который передается принципалу.

Если оплата актива отсутствует, то в бухучете будут следующие проводки:

- Д76 К62 – обязательство в пользу бенефициару переходит к банку.

- Д51 К76 – поступает оплата от банка.

- К008 – использование гарантии завершено.

Учет комиссии по банковской гарантии

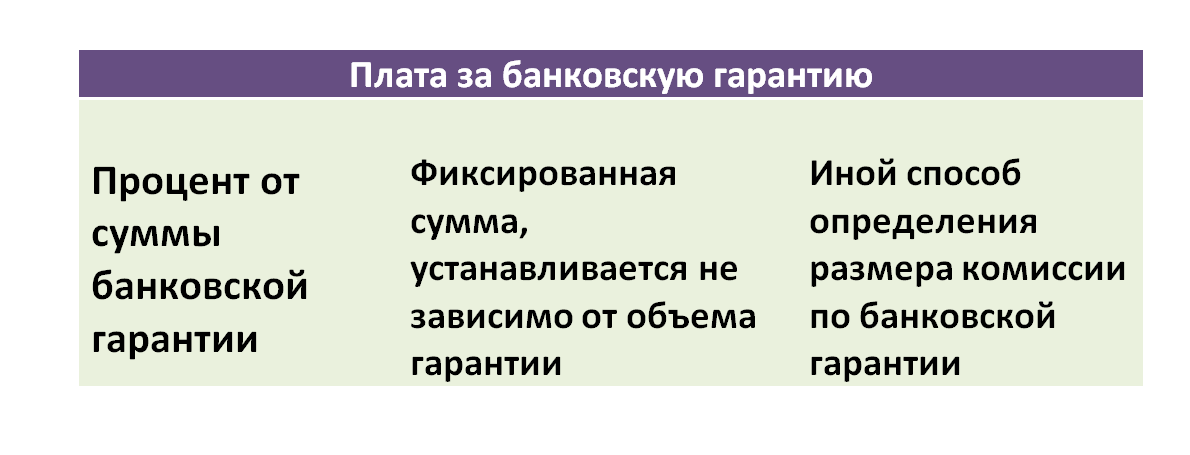

Оформление банковской гарантии — это платная услуга. Комиссия, которую назначит банк, является одним из источников дохода кредитно-финансовой организации. Размер платы за предоставление гарантийных обязательств формируется так:

Причем банк вправе установить особый порядок погашения комиссионного сбора. Например, принципал оплатит комиссию одной суммой. Либо плата за банковскую гарантию начисляется ежемесячно, по аналогии с кредитными платежами. Все эти условия должны быть закреплены в договоре о предоставлении банковской гарантии.

Комиссию можно принять к учету двумя способами:

- Включить банковскую гарантию в стоимость имущества. Такой порядок допускается только при условии, что гарантия выдана до принятия имущественного актива на баланс. После того как актив принят к бухгалтерскому учету, включать гарантию в первоначальную стоимость имущества не допускается.

Типовые проводки:

|

Операция |

Дебет |

Кредит |

|---|---|---|

|

Комиссия перечислена в пользу банка-гаранта |

76 |

51 |

|

Комиссионное вознаграждение учтен в составе вложений во внеоборотные активы |

08 |

76 |

|

Отражены иные вложения во внеоборотные активы |

08 |

60 |

|

Актив принят к учету (имущество отражено в составе основных средств) |

01 |

08 |

- Отнести затраты по оплате комиссии на прочие расходы компании. Такой способ используется, если комиссия по банковской гарантии предъявлена по имуществу, уже принятому на баланс.

Типовые проводки:

|

Операция |

Дебет |

Кредит |

|---|---|---|

|

Комиссионный сбор отражен в составе прочих затрат компании |

91-2 |

76 |