Что изменилось в обычном счёте-фактуре

Как покупателю отразить корректировочный счет-фактуру от поставщика на уменьшение

Корректировочный счет-фактура на уменьшение у покупателя регистрируется в книге продаж за тот квартал, на который выпала более ранняя из дат (пп. 4 п. 3 ст. 170 НК РФ, п. 14 Правил ведения книги продаж, утв. Постановлением Правительства РФ от 26.12.2011 N 1137):

- дата получения первичных документов на изменение стоимости в сторону уменьшения;

- дата получения КСФ.

Но это в том случае, если поставщик выставил корректировочный счет-фактуру на уменьшение из-за снижения цены или уменьшения количества товара, который уже принят к учету. При этом в книгу покупок никакие изменения не вносятся.

Также поставщик должен выставить КСФ, если при приемке партии покупателем был обнаружен бракованный товар или просто его меньшее количество, чем должно было быть. Однако при таких обстоятельствах покупатель сразу принимает к учету фактическое количество товара (не бракованного) и на соответствующую сумму регистрирует счет-фактуру в книге покупок. Соответственно, корректировочный счет-фактуру ему нигде регистрировать не нужно (Письмо Минфина от 12.05.2012 N 03-07-09/48).

В каком случае необходимо провести этот документ?

Корректирующий счет-фактура (КСФ) – это документ на уменьшение или увеличении суммы и пишется тогда, когда произошло изменение цен товаров, прав на имущество либо услуг, приобретенных покупателем. К таким случаям относятся прямое изменение цены реализованных услуг либо товаров, а также уточнение их количества.

Так, снижение или увеличение стоимости может происходить в конце месяца при использовании системы регулируемых цен, а уточнение общего количества товара может производиться в случае возврата покупателем бракованной продукции. Использование таких корректировочных счетов очень удобно, так как лишает продавца обязанности вносить изменения в главный счет-фактуру.

Стоит учесть, что заполнять его следует не позднее 5 суток после получения от покупателя договора, подтверждающее согласие последнего на корректировку данных (согласно 10 пункту 172 ст. НК РФ).

О том, в каких случаях требуется оформление такого корректировочного документа, мы подробно рассказывали тут, а больше информации о сроках выставления корректировочных счет-фактур найдете в специальном материале.

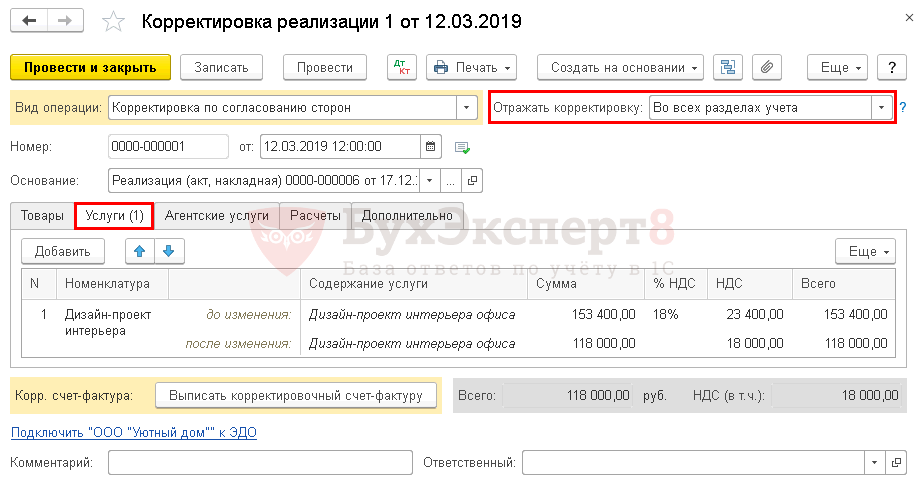

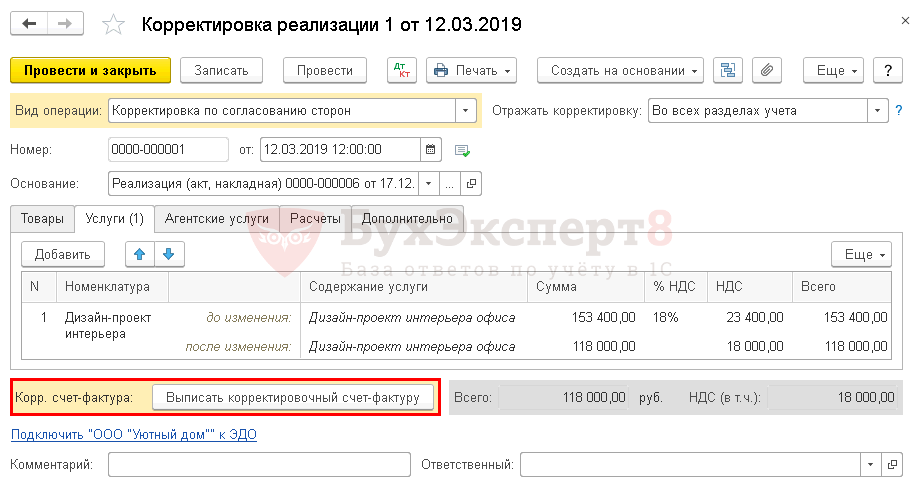

Корректировка реализации в сторону уменьшения за прошлый период в 1С

Организация заключила договор услуг с заказчиком ООО «КАМЕЛИЯ» на сумму 153 400 руб.

17 декабря услуги оказаны, подписан акт.

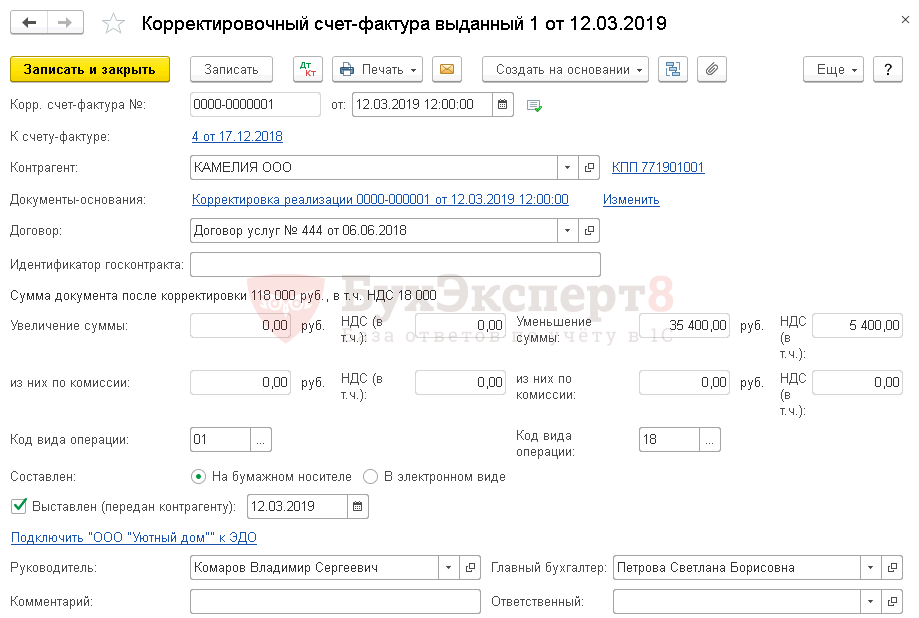

12 марта по согласованию сторон предоставлена ретро-скидка на оказание услуг от 17 декабря. Бухгалтер выставил корректировочный счет-фактуру на сумму 118 000 руб.

Откорректируйте сумму услуг документом Корректировка реализации. Создайте его на основании документа Реализация (акт, накладная).

Укажите:

- Вид операции — Корректировка по согласованию сторон;

- Отражать корректировку — Во всех разделах учета, т.к. корректируется не только НДС, но и сумма реализации.

На вкладке Услуги скорректируйте суммы.

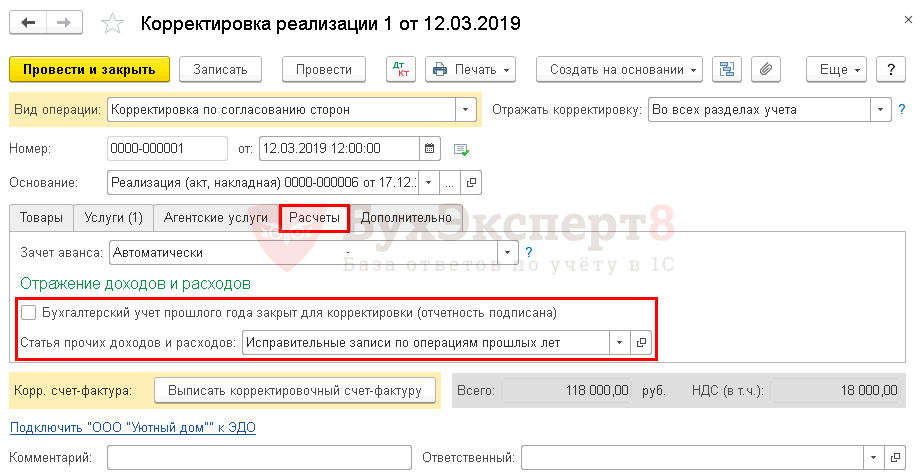

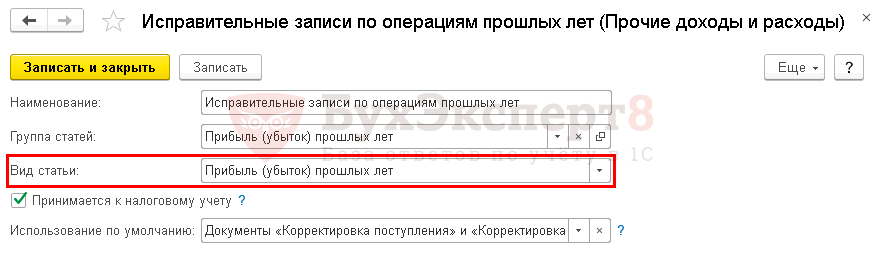

При корректировке сумм прошлого периода проводки напрямую зависят от того, подписана ли бухгалтерская отчетность. Данный факт устанавливается на вкладке Расчеты. Здесь же укажите статью прочих доходов и расходов для учета корректировки в НУ.

Сумма корректировки при выбранной статье Исправительные записи по операциям прошлых лет отразится в стр. 300 (301) декларации по налогу на прибыль.

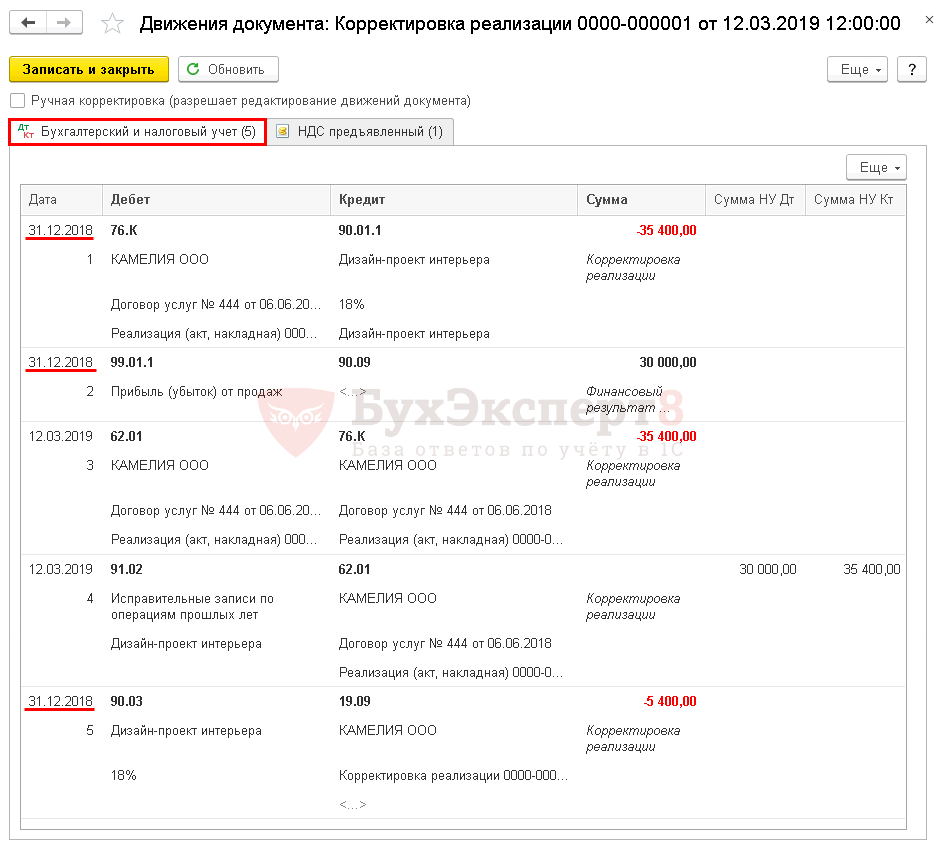

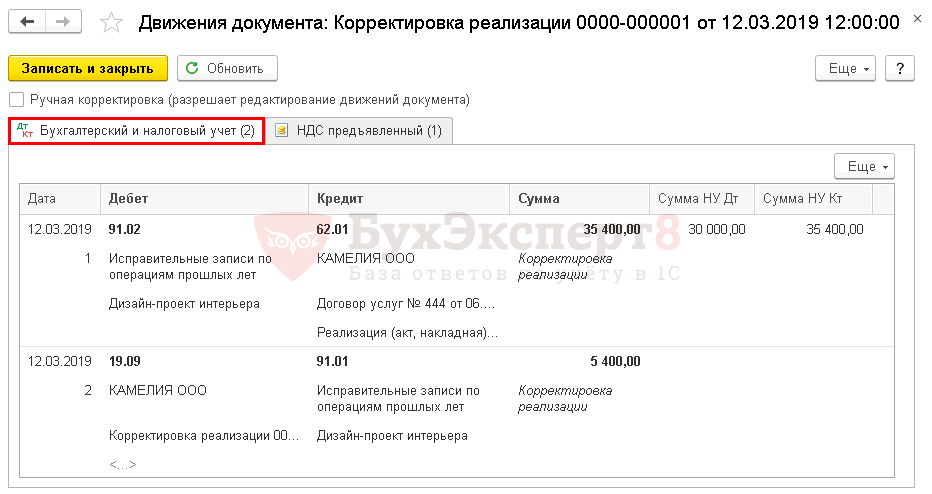

Проводки

Если флажок Бухгалтерский учет прошлого года закрыт для корректировки (отчетность подписана) не установлен, то в 1С корректируется:

- БУ — последним днем года (31 декабря);

- НУ — текущим периодом;

- Взаиморасчеты — текущим периодом, через счет 76.К.

Формируются проводки:

- Дт 76.К Кт 90.01.1 — сторно суммы выручки в БУ;

- Дт 90.03 Кт 19.09 — сторно суммы начисленного НДС.

- Дт 99.01.1 Кт 90.09 — скорректирована прибыль в БУ;

- Дт 62.01 Кт 76.К — сторнированы взаиморасчеты с покупателем;

- Дт 91.02 Кт 62.01 — отражены расходы в связи с корректировкой в НУ.

Если флажок Бухгалтерский учет прошлого года закрыт для корректировки (отчетность подписана) установлен, то в 1С все корректировки пройдут в текущем периоде.

Выпишите КСФ по кнопке Выписать корректировочный счет-фактуру.

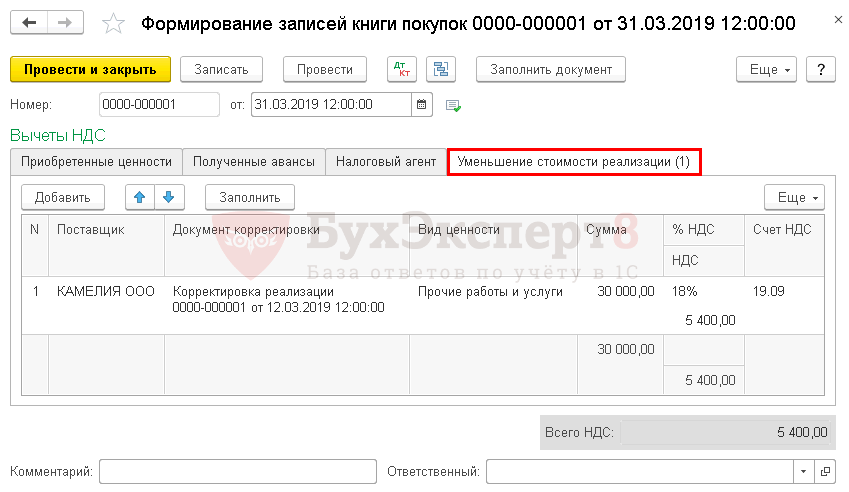

Принять НДС к вычету по КСФ можно только документом Формирование записей книги покупок в разделе Операции — Закрытие периода — Регламентные операции НДС — Создать — Формирование записей книги покупок.

Корректировка реализации отражается на вкладке Уменьшение стоимости реализации.

Отчет Книга покупок сформируйте из раздела Отчеты – НДС – Книга покупок. PDF

Правильное заполнение

- Первым делом указывается дата заполнения счета и его порядковый номер. Затем указываются данные основного счета-фактуры, на который и составляется корректирующий документ. Здесь требуется указать его номер, полные данные продавца (включая КПП и ИНН) и полные данные покупателя. Все эти сведения должны точно соответствовать таковым в главном счете-фактуре.

- Далее идет основная часть в виде таблицы, в которой называются: цифровые данные оригинального счета, новые скорректированные данные, а также общая разница между ними. При этом вносить в таблицу надлежит только те сведения, которые поменялись. Товары и услуги, стоимость которых не изменялась, указывать не нужно.

- Также, если произошло количественное изменение (например, при возврате части товара покупателем), эти данные тоже отмечаются в корректировочном счете.

Как в случае необходимости правильно оформить корректировочный счет-фактуру мы рассказывали тут.

Уменьшилась стоимость товаров: какие документы нужны от поставщика?

Продавец (поставщик) может уменьшить стоимость товаров уже после их отгрузки покупателю.

Когда это может произойти, говорится в материале «Что такое корректировочный счет-фактура и когда он нужен?».

На момент принятия такого решения у сторон сделки на руках уже имеется следующий комплект документов:

- договор с первоначальными условиями поставки;

- первоначальный счет-фактура (ПСФ);

- первичный документ на отгруженный товар;

- иные документы (сертификаты, ТТН и др.).

Уменьшение стоимости товаров сопровождается дополнительными документами:

- соглашением или иного вида согласием покупателя на изменение первоначальных условий сделки (п. 10 ст. 172 НК РФ);

- корректировочным счетом-фактурой (КСФ) на уменьшение;

- новым первичным документом об изменении стоимости товара, содержащим необходимые реквизиты (ст. 9 закона «О бухучете» от 06.12.2011 № 402) — он будет служить основанием для отражения в учете корректировочных операций (письмо ФНС России от 24.01.2014 № ЕД-4-15/1121@).

Отсутствие указанных документов может лишить контрагентов права на вычет НДС по КСФ и оставит неподтвержденными корректировочные учетные записи.

Из следующего раздела узнайте, какие действия требуются в учете покупателя и продавца при появлении КСФ.

Правки в книгах продаж/покупок

Регистрация корректирующего счета в книгах продаж и покупок делается продавцом в день его составления. При этом регистрация осуществляется за налоговый срок, за который возникло право вычета.

Но стоит учесть, что реализация этого права может осуществляться только в том варианте, если у продавца имеется подтверждающий документ в виде договора, указывающий на согласие покупателя (либо его уведомление) о случившихся изменениях в стоимости товара (эти сведения покупатель также вносит в свою книгу покупок).

Кроме того, корректирующий документ должен быть оформлен в соответствии с обозначенными выше требованиями. Срок действия права на вычет по такому счету составляет три года.

Из наших отдельных публикаций вы сможете узнать не только о том, в каких случаях требуется выставление корректировочного счета-фактуры и каковы правила его проводки, но и чем этот документ отличается от исправительного счета-фактуры.

Последствия корректировочного счета-фактуры в учете продавца и у покупателя: как проводить и какие применять счета?

Появление КСФ на уменьшение у продавца и покупателя влечет корректировку записей в бухучете:

|

Контрагент |

Бухгалтерская проводка |

Пояснение |

|

Покупатель |

Дт 10 Кт 60 (сторно) |

Задолженность перед поставщиком откорректирована в сторону уменьшения |

|

Дт 19 Кт 60 (сторно) |

Уточнена сумма НДС (отражена разница в НДС по ПСФ и КСФ) |

|

|

Дт 19 Кт 68 |

Восстановлена ранее принятая к вычету сумма разницы по НДС |

|

|

Продавец |

Дт 62 Кт 90 / субсчет «Выручка» (сторно) |

Исправлен показатель выручки в связи с уменьшением стоимости реализации |

|

Дт 90 / субсчет «НДС» Кт 68 (сторно) |

НДС в сумме разницы между ПСФ и КСФ принят к вычету |

О нюансах применения сторнировочных записей читайте в статьях:

- «Проводка Дт 19 и Кт 60 (нюансы)»;

- «При переходе на расчеты с бюджетом по фактической прибыли не обязательно сторнировать авансы на 1-й квартал уточненкой».

Пример

05.08.2019 ООО «Тензор» приобрело партию продукции у ПАО «Резистор» на сумму 270 000 руб. (в том числе НДС 45 000,00 руб.). Спустя неделю договор между продавцом и покупателем был пересмотрен, и стоимость уже реализованной в адрес ООО «Тензор» партии продавец уменьшил до 256 500 руб. (в том числе НДС = 42 750,00 руб.).

12.08.2019 ООО «Резистор» оформил КСФ в 2 экземплярах:

- 1-й экземпляр выслало покупателю ООО «Тензор»;

- на основании 2-го экземпляра КСФ продавец откорректировал записи в книге покупок и произвел сторнировочные проводки в бухучете.

Учетные записи (первоначальные и корректировочные) у продавца (ООО «Резистор») и покупателя (ООО «Тензор»):

|

Первоначальные записи в учете |

|||||

|

у продавца (ООО «Резистор») |

у покупателя (ООО «Тензор») |

||||

|

Операция |

Корреспонденция счетов |

Сумма, руб. |

Операция |

Корреспонденция счетов |

Сумма, руб. |

|

Реализована партия продукции |

Дт 62 Кт 90 |

270 000,00 |

Оприходована партия продукции |

Дт 10 Кт 60 |

225 000,00 |

|

Начислен налог на добавленную стоимость |

Дт 90 Кт 68 |

45 000,00 |

Учтен входной НДС |

Дт 19 Кт 60 |

45 000,00 |

|

Корректировочные записи в учете |

|||||

|

у продавца (ООО «Резистор») |

у покупателя (ООО «Тензор») |

||||

|

Операция |

Корреспонденция счетов |

Сумма, руб. |

Операция |

Корреспонденция счетов |

Сумма, руб. |

|

Уменьшена сумма реализации |

Дт 62 Кт 90 (сторно) |

–13 500,00 (270 000– 256 500) |

Уменьшена стоимость полученной партии продукции |

Дт 10 Кт 60 (сторно) |

–13 500,00 |

|

Снижена задолженность по НДС |

Дт 90 Кт 68 (сторно) |

–2 250,00 (45 000,00 – 42 750,00) |

Скорректирована сумма входного НДС |

Дт 19 Кт 60 (сторно) |

–2 250,00 |

К вопросу о налоговой декларации

Корректировочный счет-фактура на увеличение цены услуги у продавца (поставщика)

Цитата:В случае увеличения стоимости товаров (работ, услуг, имущественных прав) у продавца возникает обязанность доначислить НДС по реализованным товарам (работам, услугам, имущественным правам) (п. 10 ст. 154 НК РФ). Для этого продавец составляет и регистрирует корректировочный счет-фактуру в книге продаж.Увеличение стоимости отгруженных товаров (выполненных работ, оказанных услуг, переданных имущественных прав) следует отражать в том налоговом периоде, в котором были составлены документы, подтверждающие согласие покупателя с таким увеличением либо факт его уведомления о произошедшем увеличении стоимости (п. 10 ст. 154 НК РФ). Такой порядок действует с 1 июля 2013 г. (пп. «б» п. 1 ст. 1, ч. 2 ст. 5 Федерального закона от 05.04.2013 N 39-ФЗ).ПримечаниеДо 1 июля 2013 г. увеличение стоимости отгруженных товаров продавец отражал в том квартале, в котором произошла отгрузка товаров (п. 10 ст. 154 НК РФ).При этом, если увеличивалась стоимость товаров (работ, услуг, имущественных прав), отгруженных (выполненных, оказанных, переданных) в предыдущем периоде, в книгу продаж за период отгрузки следовало внести исправления, оформив дополнительный лист и зарегистрировав в нем корректировочный счет-фактуру (п. п. 1, 10 Правил ведения книги продаж, а также п. 3 Правил заполнения дополнительного листа книги продаж, утвержденных Постановлением N 1137). Также необходимо было представить уточненную налоговую декларацию за период, в котором произошла отгрузка, и доплатить НДС в бюджет (абз. 1 п. 1 ст. 81 НК РФ).При этом, если уменьшение стоимости товаров (работ, услуг) произошло позже периода отгрузки, уточненную декларацию за период, в котором произведена отгрузка, представлять не нужно.

Иногда бухгалтеру приходится вносить корректировки и исправления в выставленные первичные документы. После прочтения статьи вы узнаете:

- как провести корректировку реализации, если по согласованию сторон стоимость реализации изменилась;

- как сделать корректировочную счет фактуру в 1С 8.3 по реализации.

Корректировка реализации в сторону уменьшения в 1С 8.3 в текущем периоде

Организация заключила договор услуг с заказчиком ООО «КАМЕЛИЯ» на сумму 153 400 руб.

26 июня услуги оказаны, подписан акт.

30 июля по согласованию сторон предоставлена ретро-скидка на оказание услуг от 26 июля. Бухгалтер выставил корректировочный счет-фактуру на сумму 118 000 руб.

Корректировка реализации

Откорректируйте сумму услуг документом Корректировка реализации. Создайте его на основании документа Реализация (акт, накладная).

Укажите:

- Вид операции — Корректировка по согласованию сторон;

- Отражать корректировку — Во всех разделах учета, т.к. корректируется не только НДС, но и сумма реализации.

На вкладке Услуги скорректируйте суммы.

Проводки

Формируются проводки:

- Дт 62.01 Кт 90.01.1 — скорректирована сумма выручки;

- Дт 90.03 Кт 19.09 — скорректирован начисленный НДС.

Если Вы являетесь подписчиком системы «БухЭксперт8: Рубрикатор 1С Бухгалтерия», тогда читайте дополнительный материал по теме:

Как отражать изменения в налоговом учете по налогу на прибыль по операции реализации прошлого года, если ее стоимость увеличилась в текущем году

Сформируйте КСФ по кнопке Выписать корректировочный счет-фактуру.

Принятие НДС к вычету при уменьшении суммы реализации

Принять НДС к вычету по КСФ можно только документом Формирование записей книги покупок в разделе Операции — Закрытие периода — Регламентные операции НДС — Создать — Формирование записей книги покупок.

Корректировка реализации отражается на вкладке Уменьшение стоимости реализации.

Отчет Книга покупок сформируйте из раздела Отчеты – НДС – Книга покупок. PDF

Корректировка приобретения в сторону уменьшения: нормативное регулирование

Корректировочный счет-фактура, выставленный продавцом покупателю при изменении стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав в сторону уменьшения (в том числе в случае уменьшения цены (тарифа) и (или) уменьшения количества (объема) отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав), является документом, служащим основанием для принятия продавцом сумм налога к вычету (п. 1 ст. 169 НК РФ).

Корректировочный счет-фактура выставляется не позднее 5 календарных дней со дня составления документов (дополнительного соглашения, иного первичного документа), подтверждающих согласие (факт уведомления) покупателя на изменение стоимости отгруженных товаров (работ, услуг, имущественных прав) (п. 3 ст. 168 НК РФ).

Согласно пункту 8 статьи 169 НК РФ форма корректировочного счета-фактуры и порядок его заполнения, а также формы и порядок ведения книг покупок и книг продаж устанавливаются Правительством РФ.

В Постановлении Правительства РФ от 26.12.2011 № 1137 «О формах и правилах заполнения (ведения) документов, применяемых при расчетах по налогу на добавленную стоимость» утверждена форма корректировочного счета-фактуры и порядок ее заполнения (Приложение № 2 к Постановлению).

При получении от поставщика корректировочного счета-фактуры на уменьшение стоимости товаров покупатель:

- выполняет восстановление НДС на разницу между суммами налога, исчисленными исходя из стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав до и после такого уменьшения. Восстановление НДС производится покупателем в налоговом периоде, на который приходится наиболее ранняя из следующих дат: дата получения первичных документов на изменение стоимости товаров (работ, услуг, имущественных прав) либо дата получения корректировочного счета-фактуры (пп. 4 п. 3 ст. 170 НК РФ);

- регистрирует корректировочный счет-фактуру в книге продаж.

В то же время следует учитывать, что если до момента получения корректировочного счета-фактуры сумма входного НДС к вычету не предъявлялась (т. е. полученный счет-фактура на приобретенные товары (работы, услуги, имущественные права) в книге покупок не регистрировался), то заявление к вычету суммы налога с учетом произведенной корректировки (т. е. регистрация полученного счета-фактуры в книге покупок на уменьшенную (скорректированную) сумму НДС) не противоречит действующему законодательству. Очевидно, что в этом случае полученный корректировочный счет-фактура на уменьшение стоимости в книге продаж регистрироваться не будет.

Аналогичный подход к регистрации счетов-фактур Минфин России рекомендовал применять покупателям при недопоставке товаров (письма Минфина России от 12.05.2012 № 03-07-09/48, от 10.02.2012 № 03-07-09/05).

|

1С:ИТС Подробнее о том, как покупателю регистрировать счета-фактуры при уменьшении стоимости товаров, см. ответы О.С. Думинской, советника государственной гражданской службы РФ 2-го класса отдела налога на добавленную стоимость Управления налогообложения юридических лиц ФНС России, в разделе . Примечание С указанными ответами О.С. Думинской (ФНС России) можно ознакомиться в статье «ФНС на примерах рассказала, как правильно вносить записи в книгу покупок и книгу продаж». |

Как отразить корректировочный счёт-фактуру на уменьшение?

Корректировочный счет-фактура на уменьшение

Актуально на: 12 мая 2017 г.

Продавец должен выставить покупателю корректировочный счет-фактуру на уменьшение (сокращенно – КСФ) по форме (Приложение N 2 к Постановлению Правительства РФ от 26.12.2011 N 1137), если после отгрузки (п. 3 ст. 168 НК РФ):

- уменьшилось количество (объем) товаров (работ, услуг, далее по тексту – товаров) по сравнению с тем, которое указано в счете-фактуре на отгрузку;

- изменилась в меньшую сторону цена товара по сравнению с той, которая указана в счете-фактуре на отгрузку, с чем согласны и продавец, и покупатель. К примеру, если последнему выплачена премия, уменьшающая цену товаров, за выполнение определенных условий договора поставки (п. 2.1 ст. 154 НК РФ). Кроме случаев продажи продовольственных товаров;

- уменьшились и цена, и объем поставленных товаров.

КСФ должен быть выставлен в течение 5 календарных дней с даты, когда был оформлен документ, подтверждающий согласие обеих сторон на изменение цены и/или количества товара (оформлено уведомление покупателя). Это может быть допсоглашение к договору, акт о недостатках товара и др. (п. 3 ст. 168, п. 10 ст. 172 НК РФ, Письмо Минфина от 14.02.2017 N 03-07-09/8251).

Напомним, что если в отгрузочном счете-фактуре была найдена ошибка, допустим, арифметическая, то продавец должен выставить исправленный счет-фактуру, а не корректировочный (Письмо Минфина от 25.02.2015 N 03-07-09/9433).

Далее поговорим о том, где отражается корректировочный счет-фактура на уменьшение.

Как правильно отразить случившееся в декларациях (НДС, на прибыль)?

В случае изменения общей реализованных прав, услуг и товаров изменяется и величина налога, требуемого к оплате.

Таким образом, если первоначальная сумма, указанная в декларации, была изменена в большую сторону, то кроме составления корректирующего счета требуется и составление новой декларации, подавать которую необходимо за тот же налоговый период, что и основной счет-фактуру. Кроме исправленной декларации необходимо также подать заявление о произошедших изменениях.

В декларации по НДС величина суммы по счёту-фактуре отмечается в 80 строке 3 раздела.

Согласно первому пункту статьи 54 Налогового Кодекса РФ, если находятся ошибки (искажения) в исчислении налоговой базы по предыдущим налоговым (отчётным) периодам, то в нынешнем периоде перерасчёт должен выполняться за время, в которое произошли эти самые искажения или ошибки.

А, значит, нужно представить уточнённую декларацию для налога на прибыль согласно статье 81 Налогового Кодекса и при необходимости доплатить налог.

О грамотном отражении корректировочных счет-фактур в декларациях по НДС мы более подробно рассказываем тут.

Сводный корректировочный счет-фактура: можно ли его составлять при снижении стоимости товаров?

Поставщик может выставлять единый (сводный) КСФ, если корректировка стоимости товаров нужна по нескольким поставкам в адрес одного покупателя.

Такая возможность последние 5 лет предоставляется благодаря п. 5.2 ст. 169 НК РФ (после вступления в силу закона от 05.04.2013 № 39-ФЗ).

Оформление сводного КСФ на уменьшение возможно, если:

- продавец договорился с покупателем об уменьшении стоимости отгруженных товаров;

- снижение затрагивает несколько (две и более) поставок, оформленных отдельными первичными счетами-фактурами.

Единый КСФ должен содержать информацию:

- обо всех порядковых номерах и датах выставленных ПСФ;

- о количестве товаров и их общей стоимости (с НДС и без него) по всем счетам-фактурам до и после корректировок;

- разнице между показателями счетов-фактур до и после внесения изменений.

В сводном КСФ тоже возможны ошибки, которые не позволят налогоплательщику претендовать на налоговый вычет. Основной специфичной ошибкой этого документа является указание в нем данных по нескольким покупателям (подп. 3 п. 5.2 ст. 169 НК РФ). Недопустимо также в сводном КСФ сворачивать итоги, если стоимость одних товаров уменьшается, а других — увеличивается.