Примеры отражения сделок

На практике могут использоваться различные варианты приведенных корреспонденций счетов. Рассмотрим некоторые примеры таких сделок и отражение операций в БУ.

Пример 1 (учет у заказчика)

Компания «Грани» производит изделия из камня. Компания «Меркурий» привлекает для нее клиентов согласно договору ГПХ, вознаграждение – 6% от реализации. По итогам месяца оплата изделия составила 150 000 руб., себестоимость изделий — 100 000 руб.

Вознаграждение агенту в затратах:

- 150 000*6% — (150 000*6% *20%) = 7200,00 руб. Д 20 — К 76 — 7200,00.

- 7200 *20% = 1440,00 — начислен НДС с вознаграждения. Д 19 — К 76 — 1440,00.

- Д 68/2 — К 19 — 1440,00 — принят к вычету НДС с вознаграждения.

- Д 90 — К 20 — 100 000,00 — списана с/ть изделий (в т.ч. и затраты по агентским услугам).

Агентское вознаграждение в расчетах с агентом: 150000*6% = 9000 руб. Доход за вычетом вознаграждения: 150 000 — 9000 = 141000,00 руб. Д 51 — К 62 — 141 000,00 — поступил доход за вычетом вознаграждения. Д 76 — К 62 — 9000,00 — вознаграждение зачтено в счет оплаты от покупателя.

Пример 2 (учет у агента)

Компания «Меркурий» за вознаграждение 5% от проданного (расчет по оплате) товара реализует продукцию компании «Друг» — приспособления для животных. За месяц было отгружено товара на 100 000 руб., в том числе НДС — 16 666,67 руб.

Продано товара на 75 000 руб., в том числе НДС — 12500 руб. Оплата товара — 70 000 руб., в том числе НДС — 11666,67 руб. Затраты агента 250 руб.

- Д 004 — 100 000,00 — товар принят на хранение.

- Д 62 — К 76, К 004 — 75 000,00 — продан товар.

- Д 51 — К 62 — 70000,00 — оплачен товар.

- Д 76 — К 76 (по субсчетам) 70000,00 — отчет заказчику за проданный товар.

- 70000*5% = 3500 руб. Д 76 — К 90/1 — 3500,00 — начислено вознаграждение.

- Д 76 — К 76 — 3500,00 — удержано вознаграждение из дохода по продажам.

- Д 90 — К 68/ндс — 583,33 — НДС в вознаграждении.

- 3500 — 583,33 — 250 = 2666,67 руб. — прибыль агента. Д 90 — К 99/9 — 2666,67.

- 70 000 — 3500 = 66500 руб. выручка за минусом вознаграждения. Д 76 — К 51 — 66500,00 перечисление выручки заказчику услуг.

Бухучет расчетов между принципалом и агентом зависит от договорных условий. Отчет агента составляет основу бухгалтерской документации по сделкам. БУ ведется на счетах по расчетам контрагентами – 76, 62, с применением забалансовых счетов 002, 004, а также стандартных счетов учета доходов, НДС, денежных средств.

Проводки оказание юридических услуг

Оказание услуг –бухгалтерские проводки. Как правильно составлять?

Любому предприятию, в своей экономической деятельности, необходимы не только товары, но и услуги контрагентов (сторонних организаций). Данные операции должны быть непосредственно сопряжены с процессами производства и выпуска готовой продукции, точнее, они должны быть экономически достоверны.

Если Вам срочно нужно составить оказание услуг бухгалтерские проводки –стоимость этой работы приятно Вас удивит.

Узнать цену Вы легко сможете,перейдя сюда.

Фирма Миг-Партнёр в миг окажет Вам любые услуги по бухгалтерскому учету и юриспруденции. Вы можете на нас положиться, зная, что мы не ошибемся. Ведь мы действуем только по Закону.

Мы наглядно покажем Вам –как отражать эти услуги в учете.

Для начала Вам потребуются:

— Документы (бланки: счета-фактуры, акта, выписки из счетов в банке и прочее).

- Если Вы хотите отразить какую-либо услугу, Вы должны получить на руки документацию, подтверждающую по факту выполненные работы/услуги. Эти документы обязаны быть грамотно составлены. Желательно, заключить соглашение (договор) с той фирмой-контрагентомй, от которой Вы время от времени принимаете услуги.

- В процессе осуществления работ, составьте унифицированный законодательством акт об оказании услуг, к которому затем приложите счет-фактуру (для удержания НДС).

- В бухгалтерском учете на основании составленного акта сколачиваем следующую проводку: Д.26 К.60 (76) –отражены расходы без налогов, связанные с получением услуги.

- По налоговому документу (счет-фактуре) отражаем сумму входящего НДС: Д.19 К.60 (76).

- После того, как Вы совершите оплату контрагенту с помощью платежки и выписки из Вашего расчетного счета, можно отметить: Д.60 (76) К.51. Если же Вы оплачивали наличными средствами (через кассу), тогда делаем проводку на основании расходного кассового ордера: Д.60 (76) К.50.

- Теперь можно предъявить к вычету сумму НДС. Поэтому данная проводка будет выглядеть так: Д.68 (субсчет-НДС) К.19. Необходимо также включить число НДС в «книгу покупок», перепроверить верность отметки даты документа.

- Производим списание расходов на себестоимость продаж: Д.90 К.26.

Теперь Вам известно –как правильно делать оказание услуг бухгалтерские проводки. В Екатеринбурге находится самая первоклассная организация по оказанию бухгалтерских и юридических услуг!

Оказание транспортных услуг: проводки

Пример 1. Оказание услуг транспортной компанией

Бухгалтер ООО «Трансимперио» сформирует такие проводки:

|

Суть операции |

Дебет |

Кредит |

Сумма, руб. |

|

Станок принят к сопровождению (учитывается на забалансовом счете) |

002 |

— |

1 100 000 |

|

Расходы исполнителя — проводки: |

|||

|

Амортизация автомобиля |

20 |

02 |

15 000 |

|

Топливо |

20 |

10 |

20 000 |

|

Зарплата водителя-экспедитора |

20 |

70 |

15 000 |

|

Начислены страховые взносы на ЗП водителя |

20 |

69 |

4 500 |

|

Проживание водителя-экспедитора в гостинице |

20 |

71 |

3 000 |

|

Итого: |

57 500 |

||

|

Зарплата диспетчера |

26 |

70 |

2 000 |

|

Начислены страховые взносы на ЗП диспетчера |

26 |

69 |

600 |

|

Итого: |

2 600 |

||

|

Доходы от оказания транспортных услуг — проводки: |

|||

|

Выручка согласно подписанному акту |

62 |

90.1 |

360 000 |

|

Учтен НДС 20% |

90.3 |

68 |

60 000 |

|

Зачислены средства от ООО «Станкорем» |

51 |

62 |

360 000 |

|

Станок снят с ответственного хранения |

— |

002 |

1 100 000 |

|

Списание себестоимости за месяц |

90.2 |

20 |

57 500 |

|

26 |

2 600 |

||

|

Получена прибыль от сделки (360 000 – 60 000 – 57 500 – 2 600) |

90.9 |

99 |

239 900 |

Пример 2. Оказание услуг доставки товара силами поставщика

Договором поставки может предусматриваться условие о доставке товара поставщиком до склада покупателя.

Затраты входят в состав расходов по реализации и аккумулируются бухгалтером на счете 44:

|

Затраты по доставке |

Дебет |

Кредит |

Сумма, руб. |

|

Топливо |

44 |

10 |

6 000 |

|

Амортизация автомобиля |

44 |

02 |

4 000 |

|

Заработная плата водителя |

44 |

70 |

10 000 |

|

Страховые взносы |

44 |

69 |

3 000 |

|

Списание затрат на доставку в себестоимость |

90.2 |

44 |

23 000 |

Финансовый результат от сделки для ООО «Автотех» составит:

480 000 (выручка) – 80 000 (НДС) – 320 000 (себестоимость запчастей) – 23 000 (расходы по доставке) = 57 000 руб.

Агентское вознаграждение в учете принципала и агента

Вознаграждение агентов напрямую связано в БУ с получением денег, исчислением НДС, оплатой товара, поэтому проводки необходимо рассматривать в комплексе.

Основные схемы корреспонденции счетов у агента будут ниже.

Этот вариант применяется, когда агент работает непосредственно от заказчика. Он не владеет товаром, у него отсутствуют доходы (расходы) по сторонним ТМЦ (ПБУ 9/99):

- ДТ 51 — КТ 76 — поступили деньги от принципала для оплаты сделки (с учетом НДС и вознаграждения).

- ДТ 76 — КТ 90/1 — агентское вознаграждение отражено в учете.

- ДТ 90/3 — КТ 68/2 — НДС с вознаграждения.

- ДТ 60 — КТ 51 — оплачено контрагенту за МЦ для заказчика.

- ДТ 76 — КТ 60 — агентские расходы (возмещаемые) отражены в учете, с НДС.

Товары заказчика учитываются по забалансовому принципу — Д002. После отгрузки заказчику, МЦ списываются с К002.

Схема применяется агентом, при его действиях как посредника:

- ДТ 62 — КТ 76 — выручка согласно договору.

- ДТ 51- КТ 62 — покупатель перечислил деньги.

- ДТ 76 — КТ 51 — перечисление денег за реализованные ТМЦ заказчику (за вычетом вознаграждения).

- ДТ 62 — КТ 90/1 — вознаграждение агента отражено в учете.

- ДТ 90/3 КТ 68/2 — НДС на вознаграждение.

- ДТ 76 КТ 62 — к зачету вознаграждение агента.

Ведется забалансовый учет ТМЦ: Д004 – оприходование ТМЦ на продажу, К004 – списаны реализованные ценности. Учет заказчика услуг, принципала, отражает другую сторону той же сделки. Проводки сходны применяемыми по расчетам с поставщиками, но в них отражена еще и работа агента.

Схема применяется, если агент работает непосредственно от имени тех, кто заказал услуги:

- ДТ 76 — КТ 51 — деньги перечислены агенту на различные цели (покупка ТМЦ, возмещение расходов, вознаграждение).

- ДТ 41 — КТ 76 — товар закуплен через агента (такой же проводкой в стоимость товара добавляется вознаграждение, ТЗР).

- ДТ 19 — КТ 76 — НДС покупной стоимости товара (такой же проводкой учитывается НДС с вознаграждения, ТЗР).

- ДТ 68/2 КТ 19 — НДС на вычет.

Так отражаются операции, если агент работает как посредник в сделке:

- ДТ 51 — КТ 62 — получены деньги от агента (полученные от покупателя).

- ДТ 62 — КТ 90/1 — учтена выручка от агента (по отчету).

- ДТ 90/3 КТ 68/2 — НДС на выручку.

- Д20 (или иной «затратный» счет) — К76 — вознаграждение агента учтено.

- ДТ 19 — КТ 76 — НДС на вознаграждение учтено.

- ДТ 68/2 — КТ19 — НДС, вычет.

- ДТ 90/2 — КТ 20 (иной «затратный» счет) — списаны затраты по услугам агента.

- ДТ 76 — КТ 62 — вознаграждение агента к зачету.

Бухгалтерский учет оказанных услуг — минимум теории

Событие такое — «Наше предприятие покупает услугу у других фирм и оплачивает ее».Основная задача – решить на какие счета отправить сумму услуги и как ее назвать. Это второе действие. А первым действие мы должны ответить на вопрос.

Можно ли фирме эту услугу вообще покупать?

Можно. Любую услугу можно покупать фирме. Однако, каждый раз, когда предприятие что-то покупает, необходимо думать до конечного результата. Вот, например, так:

«Чтобы ни покупала фирма, все в конечном итоге попадет в формулу финансового результата. Фирма обязана платить налог на прибыль. Разумеется, налоговый кодекс следит, что предприятие может, а что не может подставить в формулу финансового результата. Особо яроНалоговый кодекс следит за видами расходов и четко определяет: «Любой расход должен быть обоснован и иметь производственную необходимость. Т.е. непосредственно влиять на возможность ведения деятельности»

Что нам это дает? Это мысле-фильтр, через которую мы пропускаем каждую покупку, особенно покупку услуг. Другими словами, у нас могут быть услуги, которые можно поставить в формулу финансового результата и уменьшить налог на прибыль. А могут быть услуги, которые нельзя поставить в формулу и уменьшить налогооблагаемую прибыль; такие услуги предприятие сможет оплачивать только за счет своей чистой прибыли.

Наглядный пример услуги, которую нельзя включить в формулу, а придется оплачивать за счет чистой прибыли, может быть — покупка питьевой воды в офисы фирмы, оплата обедов сотрудников в заведениях общепита. А все почему? Потому что это не производственные расходы. Они напрямую не влияют на осуществление деятельности.

Итак, мы решили, что покупаем только те услуги, которые можно подставить в формулу финансового результата. Основной список бухгалтерских счетов, где собираются купленные услуги, следующий: 20, 23, 25, 26, 44, 91.2

Сейчас мы немного повторим то, что уже знаем, просто пройдемся по счетам затрат и повторим основные идеи.

Учет услуг у исполнителя

Бухучет у исполнителя напрямую зависит от вида деятельности и режима налогообложения. Чаще всего компании-исполнители услуг с целью снижения налоговой нагрузки выбирают спецрежимы: ЕНВД или УСН. Наряду с ними может применяться и ОСНО.

- Учет доходов.

Выручка от оказанных услуг является доходом от обычных видов деятельности. Порядок ее учета регламентируется п. 5 ПБУ 9/99.

Проводки у исполнителя при реализации услуг будут следующими:

- Дт 62 Кт 90.1 — отражена реализация услуг.

- Дт 90.3 Кт 68 — начислен НДС.

- Дт 90.2 Кт 20 (23, 25, 26, 43) — списана себестоимость оказанных услуг.

- Дт 50 (51) Кт 62 — услуги оплачены заказчиком.

- Учет затрат.

Бухгалтерский учет затрат у компаний, занимающихся оказанием услуг, имеет свою специфику, поскольку зависит от конкретного вида деятельности. Если компания занимается оказанием услуг, не требующих материальных вложений (например, информационных, аудиторских или им подобных), то все затраты собираются в дебет счета 20 «Производственные расходы» (п. 5 ПБУ 10/99).

Рассмотрим, например, услуги обучения. Основные затраты — оплата труда сотрудников, начисление налогов и взносов, амортизация и проч. То есть для оказания данных услуг организация не затрачивает материальных ценностей на производство каких-либо объектов. По итогам месяца ее издержки списываются в себестоимость продаж проводкой Дт 90.2 Кт 20.

Если же фирма оказывает услуги и при этом производит какие-то материальные ценности, то учет затрат организовывается с использованием счетов 20 «Производственные расходы», 26 «Общехозяйственные расходы» для учета управленческих издержек, а по мере надобности задействуется и 25-й счет «Общепроизводственные расходы». Произведенные объекты учитываются на счете 43 «Готовая продукция».

Пример

ООО «Модерн» оказывает услуги наружной рекламы. ООО «Ассорти» заказало баннер на магазин. Сумма по договору составила 38 335 руб. (в т.ч. НДС 5 847,71 руб.).

Проводки в учете ООО «Модерн»:

- Дт 51 Кт 62 — 38 335 руб. — поступила оплата от ООО «Ассорти».

- Дт 62 Кт 90.1 — 38 335 руб. — отражена реализация услуг.

- Дт 90.3 Кт 68 — 5 847,71 руб. — выделен НДС.

На изготовление баннера было затрачено материалов на сумму 17 342 руб. (без учета НДС). Оплата труда работников составила 8 500 руб., взносы с ФОТ — 2 805 руб.

Проводки:

- Дт 20 Кт 10 — 17 432 руб. — списаны материалы на изготовление баннера;

- Дт 20 Кт 70 — 8 500 руб. — начислена заработная плата работникам;

- Дт 20 Кт 69 — 2 805 руб. — начислены взносы с ФОТ.

Согласно учетной политике, ООО «Модерн» ведет учет готовой продукции по фактической себестоимости.

- Дт 43 Кт 20 — 28 737 руб. (17 432 + 8 500 + 2 805) — изготовлен баннер по фактической себестоимости.

- Дт 90.2 Кт 43 — 28 737 руб. — списана себестоимость услуг.

Проводки по приобретению товаров и услуг

9 Положения по бухгалтерскому учету 10/99). Сначала их нужно отразить на счете 26 «Общехозяйственные расходы» за те периоды, в которые бухгалтерское обслуживание было произведено. Потом общехозяйственные расходы списывают на себестоимость продукции (услуг или работ).

Способы списания затрат на бухгалтерское обслуживание:

— В дебет, т.е. с левой стороны счетов учета производственных затрат (20, 23 или 29);

— так же в дебет; т.е. с левой стороны счета 90-2 «Себестоимость продаж».

Затраты на бухгалтерское обслуживание нужно включать в состав прочих расходов, которые связаны с реализацией и производством. В случае, когда компании определяют налогооблагаемую прибыль путем начисления, тогда она отражает эти расходы:

— на дату проведения расчета в соответствии с условием договора;

— на дату предъявления расчетного документа (к примеру, акта приемки-сдачи работы; или счет-фактуры);

— в последние дни отчетных (налоговых) периодов.

«Налоговая» учетная политика фирм устанавливает конкретные порядки учета расходов на бухгалтерское обслуживание Те же, кто пользуются кассовыми аппаратами, отражают расходы на бухгалтерское обслуживание в налоговых учетах путем оплаты за бухгалтерское обслуживание.

Суммы НДС, предъявленные фирмами, осуществляющими бухгалтерское обслуживание, заказчики могут вернуть из бюджета.

нулевая отченость

УЧЕТ ЗАТРАТ ПО ОКАЗАНИЮ УСЛУГ И ИХ РЕАЛИЗАЦИИ В ООО «МАСТЕР СЕРВИС» Г.

Первичные документы

Бухгалтеру фирмы, работающей в сфере услуг, приходится обрабатывать большое количество документов. В зоне особого внимания находятся договора, счета на оплату, акты, платежные поручения, квитанции, чеки. Перечисленные общие документы актуальны при оказании любых услуг, будь то обучение, передача прав на пользование имуществом, консультирование и т.п.

В отдельных случаях пакет расширяется. Оказание ремонтно-строительных работ предусматривает обработку проектно-сметной документации. А услуги по перевозке грузов требуют от бухгалтера компетенций в области оформления, анализа и обработки товарно-транспортных накладных, путевых листов.

Особняком стоят услуги, не предусматривающие письменную форму сделки. Действующее законодательство не обязывает поставщика и заказчика заключать договор. Подтверждением сделки служит оплата счета. В этом документе отражается стоимость, условия оказания, вид услуги. Но ФНС рекомендует оформлять договор, составлять акт, даже в таких случаях. Полный пакет документов минимизирует риск возникновения споров с налоговой и/или контрагентами, упрощает их разрешение в случае чего.

Первичка важна не только для бухучета. Если документы оформлены неправильно или отсутствуют, услуги не получится включить в состав затрат для уменьшения налогооблагаемой прибыли. Проблемы с первичкой могут поставить под сомнение и обоснованность расходов. В этом случае расходы компании увеличиваются.

Подтверждать приобретение услуг для налогового учета необходимо все теми же документами. В идеале – договором, счетом, актом. Последний может быть унифицированным и производным (при условии наличия в нем обязательных реквизитов по ФЗ №402).

Важно: применение унифицированных актов для подтверждения приобретения и оказания услуг обязательным не является. Соответствующие формы документов компании в праве разрабатывать самостоятельно.

На каком счете отражается учет готовой продукции

Счет 43 «Готовая продукция» является активным счетом бухучета. Данный счет применяют компании, ведущие деятельность в сфере производства. Чаще всего с помощью счета 43 отображают операции в бухгалтерии, направленные на учет готовых изделий.

Ключевым назначением 43 счета является учет товаров, которые изготовлены на предприятии. Материальные ценности в дальнейшем могут быть распределены разными способами. Это в данном случае не имеет значения. Счет является активным, что обозначает дебетовое значение для его сальдо. Правила, предусмотренные для счета 43:

- Сумма в дебете счета отражает остаточный объем готовой продукции на определенный временной период.

- В том случае, когда продукция поступает на склад, требуется дебетовать счет.

- После отпуска продукции со склада необходимо кредитовать счет.

Примечание 1

Готовую продукцию учитывают в деньгах и натуральном выражении. Выполнение данного требования позволяет сделать учет более точным, а также упростить в будущем инвентаризации. Кроме того, от применения подобного формата зависит простота вычисления себестоимости продукции.

Касаемо аналитики счета, учитывают отдельные группы готовой продукции. При этом имеет значение конкретный склад или база ее размещения. Определенный метод требуется зафиксировать в учетной политике организации.

Счет 43 предусматривает возможность формирования следующих субсчетов:

- 43.1 учет по плановой себестоимости;

- 43.2 учет по фактической себестоимости.

Счет 43 допустимо корреспондировать с разными другими счетами. В большинстве случаев применяют такие проводки:

Примечание 2

Себестоимость, которой фактически характеризуется готовая продукция, вычисляют по окончанию конкретного периода. При этом учитывают и объединяют все расходы.

Из полученных партий 250 упаковок было отгружено покупателям. Еще 50 пакетов с молоком получили сотрудники предприятия. По результатам описанных операций бухгалтерия отразила следующие подводки:

Резюмируя информацию, можно заключить, что предприятие «Молоко» приняло с производства 300 упаковок с молоком. 250 пакетов молока продали покупателям. 50 пакетов молока списаны на собственные нужды компании.

Оплата с расчетного счета и из кассы

Оплата товаров и услуг (непосредственное списание денег с расчетного счета) отражается одинаковыми проводками:

Дебет 60 (76) Кредит 51 (50).

А вот оприходование уже оформляется на разные счета. Для товаров это , для материалов — 10 счет, а для услуг – выбор расчетного счета зависит от того, для каких нужд они приобретены: счета, 20, 44 и т.д.

Если за товары или услуги деньги перечисляют в счет предоплаты, то данная операция оформляется на «авансовый» счет 60.02. После того, как произойдет отгрузка в полном объеме, нужно будет сделать зачет аванса:

Дебет 60.01 Кредит 60.02.

Пример:

Проводки:

| Счет Дт | Счет Кт | Описание проводки | Сумма проводки | Документ-основание |

| 60.02 | Получена оплата как аванс | 75 423 | Платежное поручение | |

| 41 | 60.01 | Оприходованы товары | 918 | Товарная накладная |

| 19.03 | 60.01 | Входной НДС | 505 | Товарная накладная |

| 68 НДС | 19.03 | НДС принят к вычету | 15 178 | Счет-фактура |

| 60.01 | 60.02 | Зачтен аванс | 75 423 | Товарная накладная |

Как учитывают в бухгалтерском учете оказание услуг

Услуги допустимо без ограничений отчуждать одним лицом другому лицу аналогично вещам, согласно ст. 128, 129 ГК РФ. Роль сторон подобного договора играют исполнитель и заказчик услуг.

Оказанием платных услуг занимаются разные организации:

- коммерческие;

- бюджетные.

Учет услуг в государственном секторе осуществляют согласно анализу разных характеристик, сопровождают необходимыми отчетными документами. При этом соблюдают законодательные нормы. В итоге автоматизация расчетов в части оказания платных услуг упрощается.

Осторожно! Если преподаватель обнаружит плагиат в работе, не избежать крупных проблем (вплоть до отчисления). Если нет возможности написать самому, закажите тут

Реализация товаров и работ предусматривает материальную форму. Продавец передает их покупателю физически, а данный момент фиксируют с помощью процедуры приема-передачи. Факт того, что услуга оказана, указывает на ее потребление. В связи с этим формируются специфические особенности сдачи-приемки услуги и тот порядок, согласно которому услуги должны быть отражены в налоговом учете.

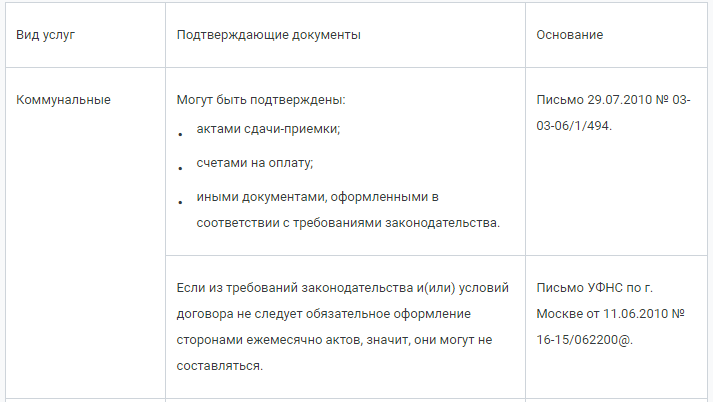

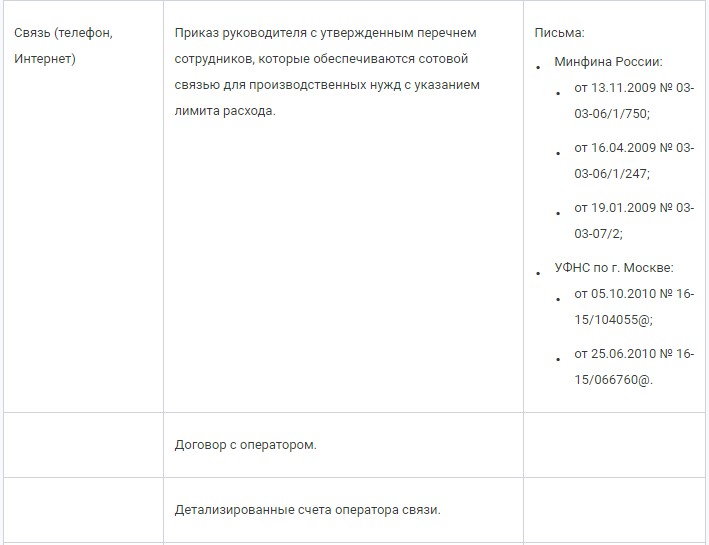

Рассмотрим варианты оформления сдачи-приемки наиболее распространенных типов возмездных услуг с точки зрения контролирующих органов:

Составление акта является обязательным в следующих ситуациях:

- производственные услуги, которые требуется включить в состав материальных расходов (абз. 3 п. 2 ст. 272 НК РФ);

- по закону или договору необходимо составить акт (п. 1 ст. 252, ст. ст. 254, 264, 265 НК РФ).

Составление акта не является обязательным в следующих ситуациях:

- случаи, не указанные в списке выше;

- доходы лица, являющегося исполнителем услуг, и расходы лица, играющего роль заказчика услуг, допустимо подтвердить с помощью отчета (юридические услуги и консультации), детализации счета (оказание услуг по предоставлению связи), договора и акта приема-сдачи имущества в аренду.

Разберем особенности учета услуг на стороне исполнителя. Реализация (проводки) определяется видом оказываемых услуг. Например, в случае когда продавец реализовал транспортные услуги:

- Расходы на перевозку входят в состав стоимости товара, оказание услуг (проводки): Дт 44 Кт 02, 10, 69, 70. При этом характерно увеличение расходной части на продажу за счет транспортировки, на доставку с подтверждением в путевом листе.

- Доставка товара определена индивидуально по договору, не входит в состав стоимости товара: Дт 62 Кт 90.

- Выручка от транспортировки товара учитывается отдельно, согласно накладной.

- Доставку товара осуществляет привлеченная посторонняя транспортная компания: Дт 44 Кт 60 (76). Сотрудничество с этой транспортной компанией влияет на повышение расходов на реализацию товара.

Существуют правила учета услуг на стороне заказчика. Рассмотреть данный процесс можно на примере задания по отражению нотариальных услуг в бухгалтерском учете. В этом случае заказчик отражает у себя расходы по стандартным типам деятельности в отчетном периоде, когда услуги были получены (ПБУ 10/99), таким образом:

- Дт 76 Кт 50, 51, 71, отражение оплаты за услуги нотариуса;

- Дт 20, 44, др. Кт 76, поступление услуги (проводки), согласно нотариальному бланку.

Если рассматривать действия нотариуса с точки зрения налога на прибыль, то данные услуги требуется отразить как расходы. Основанием в данном случае является бланк нотариуса с отражением оплаченной суммы и типа выполненных действий (Письма от 26.08.2013 № 03-03-06/2/34898, от 26.08.2013 № 03-03-06/2/34843, от 27.09.2011 № 16-15/093518.2).

Возникают ситуации, когда услуги нотариуса оплачены наличными. Роль плательщика играет подотчетное лицо. Такие услуги следует учитывать в расходах на дату, когда утвержден авансовый отчет (пп. 5 п. 7 ст. 272 НК РФ).

Бухучет у поставщика услуг

Исполнители сотрудничают с физлицами, индивидуальными предпринимателями, организациями. Если заказчиком является субъект бизнеса, доходы от оказания услуг бухгалтер отражает на счете 62. Сотрудничество с физлицами предусматривает использование 51, 50 счета при оплате картой и наличными соответственно.

Что касается проводок, приведем пример:

-

Оказание услуги – Дт62 или 51,50 Кт90.

-

Оплата услуги через банк или кассу – Дт51 или 50 Кт62

-

Начисление НДС при ОСНО – Дт90.3 Кт68.2

Следующей фокусной точкой являются основные затраты. Услуга нематериальна, и часто для ее оказания прямых материальных затрат не требуется. Так работает аудит, страхование, юридическое и бухгалтерское консультирование. В основные затраты в таких случаях включаются услуги сторонних поставщиков (аренда, например), налоги и взносы, заработная плата сотрудникам. Для учета затрат используется счет 20. Бухгалтер поставщика услуг делает следующие проводки:

-

Учет затрат – Дт20 Кт70 или 76, 69, 60

-

Списание затрат на себестоимость услуг – Дт90.2 Кт20

Другое дело – оказание услуг с применением материалов заказчика. Полученные товарно-материальные ценности учитываются на соответствующем забалансовом счете.

Специфическим является учет получения услуг от сторонних организаций. Если поставщик привлекает контрагентов, он не может напрямую перепродавать их услуги. Ему предстоит приобрести входящую услугу, отнести расходы на соответствующие затратные счета либо увеличить стоимость товарно-материальных ценностей. Причем учет затрат не может быть отсроченным, поскольку оказанная услуга не может храниться, как товар.

Если оказание услуг требует организации производства (как, например, в наружной рекламе или полиграфии), компания ведет производственный учет, распределяя расходы на общехозяйственные, общепроизводственные и относящиеся к вспомогательному производству. Для их учета используются счета 26, 25 и 23. Проводки могут выглядеть следующим образом:

-

Отнесение затрат на готовую продукцию – Дт20 или 26, 25, 23 Кт10 или 70, 69, 60

-

Распределение накладных сходов – Дт20 Кт26 или 25

-

Формирование себестоимости – Дт43 Кт23 или 20

-

Списание общехозяйственных расходов и себестоимости – Дт90.2 Кт26 или 43

С незавершенным производством исполнители в сфере услуг либо не сталкиваются вообще, либо сталкиваются по минимуму. Уточнить нюансы бухучета при его наличии можно у специалистов нашей компании.