Стили работы с фондовым рынком

Инструменты с высоким уровнем риска лучше покупать на короткое время. Они позволяют зарабатывать на быстрых скачках цены. Заработок на регулярной покупке и продаже активов называется трейдингом. Такая работа с рынком подразумевает закрытие от 5 сделок в месяц. Есть игроки, которые выбирают дейтрейдинг — покупку и продажу акций в течение дня. Существует также метод скальпинга, суть которого сводится к открытию большого количества позиций на мелких таймфреймах — от 5 до 30 мин. Это очень энергозатратный стиль торговли, который не подходит новичкам.

При наличии средств лучше отдать предпочтение торговле вдолгую, так можно получить максимум от движения акции. Подобные сделки могут оставаться открытыми в течение нескольких недель или месяцев. Преимущество такой торговли в том, что у новичка есть время на аналитику и принятие обдуманного решения как при входе в рынок, так и при выходе из него.

Если стоит цель инвестировать деньги надолго, то можно выбрать один из двух вариантов:

-

•

купить акции компаний с низким или средним уровнем риска и явным потенциалом долгосрочного роста;

-

•

купить привилегированные акции, обеспечивающие высокие и стабильные выплаты по дивидендам.

Такая работа с фондовым рынком почти не требует затрат времени в течение недели. Но и сверхприбылей инвестору не стоит ожидать. Могут быть исключения при сильном изменении рыночной ситуации. Если уровень прибыли компании резко растёт, то её акции тоже заметно дорожают. Дивиденды в такой ситуации также часто увеличиваются. При этом в случае падения котировок размер выплат снижается редко.

Как узнать больше об инвестициях

Самый популярный инструмент инвестирования — акции. Это ценные бумаги, которые подтверждают право на долю в акционерном обществе. Прочитайте статью об акциях, чтобы понять, как устроена работа с ними, почему они дорожают и дешевеют — и сколько на них можно заработать.

Облигации — второй по популярности инструмент инвестирования. Купить облигацию — это как дать в долг компании или государству

В Skillbox Media есть материал об облигациях, из которого вы узнаете, какие они бывают — и в какие лучше инвестировать.

Если интересуетесь инвестициями, обратите внимание на курс Skillbox «Трейдинг». Он подходит как новичкам, так и тем, кто уже инвестирует и хочет делать это на профессиональном уровне

На курсе учат торговать так, чтобы капитал постоянно рос, — следовать стратегии, контролировать риски и совершать обдуманные сделки.

Доходность и риск в инвестиционном портфеле

Показатели доходности и рисков являются ключевыми в оценке инвестиционного портфеля. Перед тем, как помочь кому-кому либо сформировать инвестиционный портфель я всегда спрашиваю о том, сколько денег начинающий инвестор может себе позволить потерять. На мой взгляд, этот вопрос один из самых важных при создании инвестиционного портфеля. Я вывел для себя правило не вкладывать в агрессивные инструменты более 5-10% от портфеля. При этом агрессивными инвест. инструментами я считаю IPO, криптовалюты, ПАММ-счета, проекты, фонды в которых существует риск полной потери депозита. Именно исходя из этого правила я постоянно ищу новые проекты для диверсификации.

Понятие портфеля

Инвестиционный портфель — это абстрактное понятие, представляющее из себя набор ваших инвестиционных активов с разной степенью доходности, ликвидности и риска, но принадлежащий одному лицу, то есть вам.

То есть, если вы решили заняться инвестированием, то глупо все вкладывать в какой-то один проект, особенно если это хайп. Поэтому нужно обязательно диверсифицировать риски, то есть вложить в разные активы и ценные бумаги, чтобы уменьшить риски. Поговорка «Не храните все яйца в одной корзине» очень хорошо подходит в случае с нашей сегодняшней темой.

Например, в вашем портфеле находятся:

- Акции Сбербанка — 20%

- Акции Газбромбанка — 15%

- Биткоины — 10%

- ETF-Фонды — 20%

- Активы на Форексе, управляемые роботом — 35%

Теперь представьте, что за месяц упали акции Газпромбанка и слегка упал Биткоин, зато акции Сбербанка на подъеме, и ETF-фонды с роботом сработали в плюс. Сделав нехитрые расчеты, получится, что вы (допустим) оказались в убытке на 3% из-за Биткоина и акций Газпромбанка. Но, благодаря прибыли от остальных инструментов вы остались в плюсе.

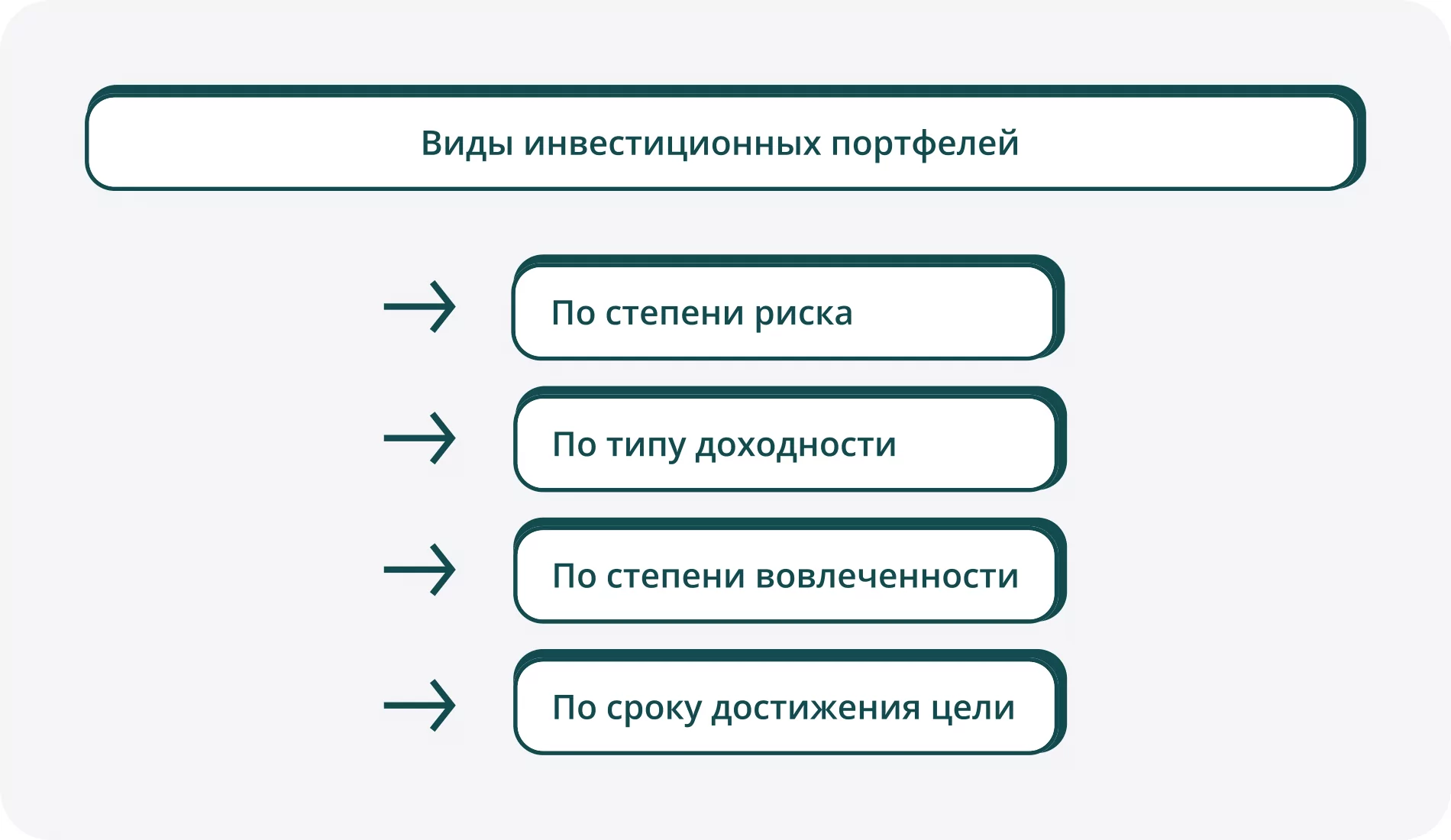

Виды инвестиционных портфелей

Инвестиционный портфель, как правило, формируют из высокорисковых и стабильных активов. Это снижает риски и увеличивает доход в среднесрочной и долгосрочной перспективе. Рассмотрим основные виды формирования инвестиционного портфеля.

По степени риска

Консервативный. Состоит из низкорисковых финансовых инструментов. Это государственные и муниципальные облигации, депозиты, драгоценные металлы и недвижимость. Консервативный портфель не приносит большой доходности, но минимизирует риски.

Средняя доходность консервативного инвестиционного портфеля составляет 4–12% в год.

Средняя доходность консервативного инвестиционного портфеля составляет 4–12% в год.

Такой портфель выбирают новички или люди, которые инвестируют на длительный срок и хотят сохранить денежные средства от инфляции. Он надежен и не требует управления.

Сбалансированный. Включает низкорисковые и более рисковые активы (акции и фонды крупных компаний, валюта). Доход будет выше, но выше и риск.

Агрессивный. Включает высокодоходные и рисковые активы: акции, опционы, бумаги недавно разместившихся на бирже компаний. То есть риск потери инвестиций увеличивается

Агрессивный портфель выбирают инвесторы, которые хотят много заработать и готовы ежедневно уделять внимание рынку инвестиций

По типу доходности

Дивидендный портфель. Формируется из акций с ежегодными выплатами и облигаций с регулярными купонами. Такой портфель считается низкорисковым.

При создании дивидендного портфеля выбирают привилегированные акции. По ним дивиденды часто выше, чем по обыкновенным

Обязательно обращают внимание на финансовую отчетность компании, ликвидность ценной бумаги и дивидендную историю. Обычно это голубые фишки или второй эшелон

Голубыми фишками (англ. blue-chip) называют ценные бумаги крупных и высокодоходных компаний. Это Газпром, Сбер, Лукойл и другие известные компании. Второй эшелон — акции менее известных, но надежных компаний. При анализе дивидендной истории учитывают, как компания платит дивиденды на протяжении последних 5–10 лет.

Портфель роста. Способ заработка основан на перепродаже активов по более высокой цене. Акции выбирают с учетом перспективы роста на определенный срок. В портфель роста входят акции молодых, быстрорастущих компаний. Это рискованные инвестиции с возможным высоким доходом.

По степени вовлеченности

Пассивный. Состоит из активов, не требующих вовлеченности инвестора: золота и серебра, ПИФов (паевой инвестиционный фонд — инструмент коллективного инвестирования), индексных фондов, государственных облигаций. Набор активов широко диверсифицирован, что уменьшает риски.

Активный. Состоит из высокодоходных, но рисковых инструментов. Формируется из IPO (Initial Public Offering — акции первого размещения), стартапов, ПАММ-счетов (счета трейдеров, в который инвестор может инвестировать денежные средства). Такие активы могут как быстро подорожать, так и упасть в цене. Поэтому активный портфель требует постоянного контроля.

По сроку достижения цели

Краткосрочный (до 3 лет). Включает безрисковые инвестиции: сберегательные счета, облигации с коротким сроком погашения от надежных эмитентов. Эмитент — это компания, выпустившая ценные бумаги для привлечения денежных средств в бизнес. Краткосрочный портфель дает стабильный доход при минимальном риске.

Среднесрочный (от 3 до 10 лет). Кроме вышеперечисленного, содержит акции индексных фондов, облигации крупных корпораций, ПИФы. Доходность и риски выше.

Долгосрочный (от 10 лет). Основная масса состоит из рискованных, доходных активов. При приближении к сроку достижения цели структуру портфеля меняют: распродают рискованные инструменты, покупают безрисковые.

Как правильно составить инвестиционный портфель?

Ну вот, с суммой определились, со временем тоже, цель записана, можно приступить к поиску инструментов для составления своего инвестиционного портфеля

Самое главное в инвестирование это сохранить имеющийся капитал и только потом приумножить, поэтому составляя портфель важно помнить о диверсификации денежных средств и это третье правило, которое вы должны помнить при инвестировании своих финансов

«Диверсификация — распределение финансов между несколькими активами различных не пересекающихся отраслей. Она снижает риск инвестиционного портфеля, при этом чаще всего не снижая доходность»

Грамотно диверсифицированный инвестиционный портфель всегда работает в плюс, делая вас богаче каждый день. Если говорить простыми словами, то диверсификацию можно описать хорошей поговоркой: «не кладите все яйца в одну корзину»

Раскладывайте равными частями по совершенно разным инвестиционным инструментам. Это могут быть банковские вклады, памм счета, хайп проекты, доверительное управление, криптовалюты, ценные бумаги, облигации и.т.д. Распределять деньги необходимо не только по разным инструментам, но и соблюдать внутреннюю диверсификацию, что — это значит?

«Если вы выбрали для работы ценные бумаги и памм счета, то это должен быть не один памм управляющий (трейдер) который, по вашему мнению, прибыльно торгует или ценная бумага компании «GOOGLE» а сразу несколько, чтобы избежать просадки или полной потери денег»

Правильно использовать несколько памм счетов трейдеров с различной техникой торговли и несколько акций различных компаний как Российских, так и зарубежных эмитентов. Для чего это нужно? Для того чтобы вы всегда оставались на плаву и всегда были в плюсе не зависимо от рынка.

Акции имеют свойство дешеветь, а трейдеры ошибаться и допускать просадки в торговле. Так вот, если один трейдер допускает небольшую просадку, другие управляющие будут вытягивать весь ваш портфель в положительную сторону. Так же и с акциями. Пока одни уменьшают ваш портфель, другие прибавляют к нему в два раза больше. Это золотое правило любого инвестора.

Понимание финансовых портфелей

Диверсификация — ключевое понятие в управлении портфелем. Она предполагает распределение инвестиций между различными финансовыми инструментами, отраслями и категориями с целью снижения риска и получения максимальной прибыли. Инвестируя в области, которые по-разному отреагируют на одно и то же событие, диверсификация призвана смягчить влияние потерь отдельных инвестиций на общую эффективность портфеля.

При формировании портфеля необходимо учитывать свои инвестиционные цели, временной горизонт, допустимый риск и другие важные факторы. Независимо от набора активов в портфеле, он должен отражать уникальные обстоятельства инвестора, включая налоговую позицию, потребности в ликвидности, юридическую ситуацию и многое другое.

Создание инвестиционного портфеля – как заказать услугу?

Все очень просто: вам необходимо написать мне на один из удобных для вас средств связи, которые отражены в разделе Контакты. Для оперативного создания инвестиционного портфеля прошу указать следующую информацию:

- Сумма, которую вы планируете инвестировать в проекты.

- Желаемая ежемесячная доходность вашего инвестиционного портфеля (однако не забывайте, что чем выше доходность, тем риски становятся выше!)

- Был ли опыт инвестирования куда-либо ранее.

- Ваша электронная почта для обратной связи.

Исходя из Ваших приоритетов я в кратчайшие сроки (обычно в течение 24 часов) подберу персональный инвестиционный портфель. Если Вам не пришел ответ в течение данного срока я рекомендую проверить папку СПАМ, а далее написать мне повторно.

Исходя из Ваших приоритетов я в кратчайшие сроки (обычно в течение 24 часов) подберу персональный инвестиционный портфель. Если Вам не пришел ответ в течение данного срока я рекомендую проверить папку СПАМ, а далее написать мне повторно.

Многие читатели знают, что стоимость формирования инвестиционного портфеля достаточно высока, поэтому у вас может возникнуть вопрос, почему я трачу свое время и оказываю консультации по такому серьезному вопросу на бесплатной основе?

Никаких секретов тут нет, я буду предельно откровенен: данную услугу я оказываю взамен на регистрацию по моим партнерским ссылкам, за что я получаю от инвестиционных компаний вознаграждение в виде бонусных средств (данные средства компании выплачивают мне из своих средств, ваша доходность от этого не страдает!). Соответственно и тут действует стратегия win-win: вы получаете услугу на бесплатной основе, а я – свои реферальные.

Но это еще не все: зарегистрировавшись по моим ссылкам и став моим рефералом, вы получаете возможность получать расширенную консультацию по всем вопросам, связанными с пассивным доходом в интернете, а также быть в курсе всех событий, которые происходят на просторах интернет инвестирования.

Более того, как я сказал ранее, я сам участвую в проектах, которые указаны в моем блоге, поэтому я также заинтересован в том, чтобы проект работал как можно дольше – именно поэтому я прикладываю все усилия, чтобы на моем сайте были собраны надежные и прибыльные проекты, с которыми действительно можно получать пассивный доход и быть финансово независимым!

Связывайтесь со мной через любую из удобных форм связи, и я действительно постараюсь сделать вашу жизнь лучше – хотя бы в материальном плане, что уже неплохо

Всем удачных инвестиций!

Мои контакты вы можете найти ниже:

ОСТОРОЖНО — В СКАЙПЕ ЕСТЬ МОЙ КЛОН, КОТОРЫЙ РЕКОМЕНДУЕТ УЧАСТВОВАТЬ В КАКИХ-ТО СОМНИТЕЛЬНЫХ ПРОЕКТАХ, КОТОРЫХ НЕТ НА МОЕМ БЛОГЕ! ВНИМАТЕЛЬНО СМОТРИТЕ, КОГО ВЫ ДОБАВЛЯЕТЕ В СКАЙП — МОЯ УЧЕТНАЯ ЗАПИСЬ В СКАЙПЕ LIVE:MIXINVESTOR (БЕЗ ТОЧЕК,ЗАПЯТЫХ В КОНЦЕ, ИМЯ НАПИСАНО ПРАВИЛЬНО — НЕ ПОЛЕНИТЕСЬ ОТКРЫТЬ АНКЕТУ И ПРОВЕРИТЬ)!

А ЕЩЕ ЛУЧШЕ — ПРОДУБЛИРУЙТЕ СВОЙ ЗАПРОС НА ЭЛЕКТРОННУЮ ПОЧТУ ИЛИ СВЯЗЫВАЙТЕСЬ СО МНОЙ ГОЛОСОМ ИЛИ ПО ВИДЕО — В ОТЛИЧИИ ОТ ДВОЙНИКА Я НЕ ПРЯЧУ СВОЕ ЛИЦО!

2. Или воспользуйтесь программой SkypeLIVE:MIXINVESTOR

3. (Самый быстрый способ) Либо свяжитесь со мной через приложение Telegram: @Mixinvestor

Следите за новостями и не забывайте подписываться на мои группы и чаты, а также делиться информацией с друзьями:

| мой канал в ТЕЛЕГРАМ>>> / мой SKYPE чат>>> |

| моя группа VK — присоединяйтесь! | Мой Канал YouTube |

| Мои группы в других соцсетях |

Виды

Как правило, портфели делят на те же категории, что и риски:

- Консервативные (низкий риск) — банковские депозиты, облигации, облигационные ETF-фонды. Консервативная часть рассчитана на ежегодный доход порядка 8-12%. Самое главное, чтобы доходность перекрывала уровень инфляции. Иначе это бессмысленно.

- Умеренный (средний риск) — акции, ETF-фонды, ПИФы. В среднем от данных активов ожидают порядка 15-30% годовых. Это уже намного лучше и конечно же рисковее.

- Агрессивный (Высокий риск) — криптовалюта, хайпы (финансовые пирамиды — это псевдоинвестиции, но все равно внесем их сюда. Правда риск у них намного выше, нежели у той же криптовалюты, так как вы можете потерять всё) и т.д. Ожидаемая доходность неограничена и может быть от 30% и выше.

Ну и конечно же вы понимаете, что чем выше потенциальная доходность — тем выше будет и риск. Поэтому и надо составлять свой набор активов из разных типов инвестиций. Давайте рассмотрим на примере:

Допустим, ваш портфель составляют следующие активы:

- Облигации — 30%

- ETF-фонды — 25%

- Акции — 35%

- Криптовалюта — 10%

Такой портфель будет чисто умеренным, так как большую часть составляют среднерисковые инвестиции, а облигации и криптовалюта, грубо говоря, уравновешивают друг друга.

А вот, например, еще один пример:

- ETF-фонды — 10%

- Акции — 20%

- Криптовалюта — 40%

- Хайпы — 30% (не рекомендуется. Просто взял для примера)

За счет мизерных консервативных инвестиций и огромного количества высокорисковых активов, данный портфель с уверенностью можно назвать агрессивным. Конечно же, потенциальная доходность у него будет выше, нежели у рассмотренного до этого. Но и риск намного больше. Ведь криптовалюта, а особенно хайпы — это довольно непредсказуемые товарищи, и вы с легкостью можете потерять на этом процентов 50 от своих активов, а то и больше. Ведь если у крипты просто падает курс, и со временем он может восстановиться, то скам финансовой пирамиды будет означать полную потерю вклада без права возврата.

Ну а если вы хотите максимально обезопасить себя, то можно сделать что-то типа такого:

- Банковский депозит — 10%

- Облигации — 20%

- ETF облигаций — 35%

- ETF акций — 20%

- Акции — 15%

Такой портфель будет явно консервативным, так как подавляющее большинство активов там низкорисковые. Оставшиеся 35% составит 35%, что также не слишком сильно повлияет на риск. Но конечно же стоит учесть, что и доходность такого чемоданчика будет невысокой.

Лучшие брокеры для помощи в сборе портфеля

Первый шаг при подборе брокера — проверить лицензию профессионального участника фондового рынка. В России финансовые рынки регулирует ЦБ РФ. На его сайте размещена актуальная информация по выданным и отозванным лицензиям, действующие законодательные акты.

Второе — посмотреть отзывы о брокерской/инвестиционной компании. Важная составляющая при формировании портфеля акций — тарифы на торговые операции и услуги депозитария.

Рекомендую обратить внимание на брокерские компании:

- Надежные российские брокеры

| Название | Рейтинг | Плюсы | Минусы |

| Финам | 8/10 | Самый надежный | Комиссии |

| Открытие | 7/10 | Низкие комиссии | Навязывают услуги |

| БКС | 7/10 | Самый технологичный | Навязывают услуги |

| Кит-Финанс | 6.5/10 | Низкие комиссии | Устаревшее ПО и ЛК |

Что такое портфель акций и зачем он нужен

Формируется на долгосрочный период с целью получения прибыли от роста цены и выплаты дивидендов.

Для обычного человека два пути формирования портфеля акций:

- Формируется и управляется самостоятельно. Покупка активов на фондовой бирже через профессионального участника рынка (брокера, инвестиционную компанию). Трейдер сам контролирует свои вложения, покупает и продает инструменты в портфель.

- Покупка готовых решений. Одна из форм доверительного управления. Это могут быть структурные продукты, допускающие частичное участие клиента в ведении портфеля. Или купля сформированных решений на рынке. ПИФы, БПИФы, ETF.

Пример портфеля акций

Самостоятельно сформируем портфель акций с покупкой бумаг на Московской бирже 19.12.2019 г. Цены реальные по итогам торгов. Исходим из суммы 300 000 рублей для покупки.

Покупаем:

- 2 акции Норильский никель. 19 700 х 2 = 39 400 руб.

- 16 лотов Сбербанка об. В лоте 10 бумаг. 244 х 10 х 14 = 39 040 руб.

- 45 акций Татнефти. 788 х 45 = 35 460 руб.

- 14 лотов Газпрома. В лоте 10 акций. 251 х 10 х 14 =35 140 руб.

- 12 акций Яндекса. 2630 х 12 = 31 560 руб.

- 10 лотов МТС. В лоте 10 акций. 312 х 10 х 10 = 31 200 руб.

- 45 акций ЛСР. 765 х 45 = 34 425 руб.

- 22 акции FXMM — ETF казначейских облигаций правительства США. 22 х 1578,9 = 34 736 руб.

Как собрать инвестиционный портфель новичку

Портфель можно собрать по рекомендациям брокеров — они часто предлагают готовые решения. А можно сделать это самому. Но для этого нужно понять, что вы хотите получить в итоге и к каким рискам готовы.

Вот как собрать инвестиционный портфель:

- Поставить цель — понять, для чего и когда вам нужен будет доход от инвестиций и сколько вы хотите получить.

Например, через 3 года ребёнок будет поступать в университет. Сейчас у вас есть 1,5 миллиона рублей, и вы хотите, чтобы к моменту поступления в университет у вас был капитал в 1,8 миллиона рублей. Цель — получить доход 20% к капиталу через 3 года. - Выбрать стратегию. Для этого нужно понять, готовы ли вы рисковать, чтобы достигнуть цели. Если да, можно выбрать портфель умеренного или агрессивного роста или рискового дохода. Если нет, то можно следовать стратегии портфеля консервативного роста или постоянного дохода.

В нашем примере инвестор может выбрать умеренный рост. А если человек не хочет рисковать, готов вложить деньги на 10 лет и хочет получать стабильный доход, он, скорее всего, выберет портфель постоянного дохода. - Выбрать ценные бумаги. Определите, что и в каком количестве вы будете покупать, и соберите портфель.

Помните о принципах формирования портфеля: даже если вы выбрали стратегию агрессивного роста, это не значит, что нужно покупать акции одной компании. Лучше держать в портфеле несколько активов, среди которых будут активы с минимальным уровнем риска.

После формирования портфеля нужно постоянно «держать руку на пульсе». Рынок меняется, поэтому портфель стоит пересматривать — например, каждые три месяца, раз в полгода или раз в год.

Портфель для защиты

Считается альтернативой банковскому вкладу

Цель: защитить деньги от инфляции.

Как работает: защитный портфель состоит из облигаций надежных эмитентов, которые инвестор держит до срока погашения.

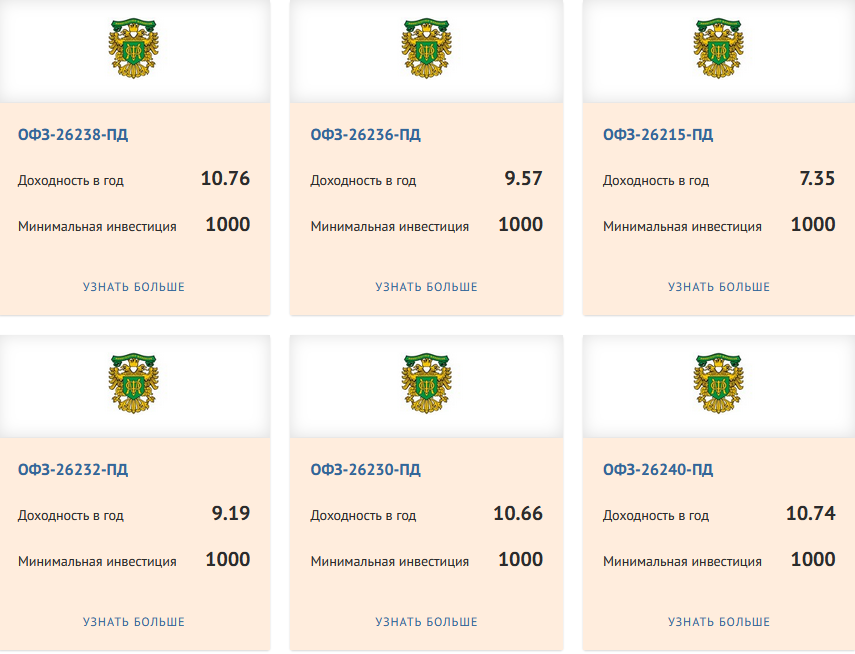

Например, Ибрагим хочет инвестировать один год, чтобы сохранить деньги. Для этого он находит облигации федерального займа со сроком погашения через год. Доходность таких облигаций держится на уровне 7-14% годовых, что выше процентов по банковскому вкладу.

Другой вариант — Ибрагим покупает облигации через ИИС и планирует держать деньги на счету в течение 3 лет. Для этого он покупает облигацию с погашением через 3 года и получает примерно такую же доходность каждый год, как в первом случае.

Покупать облигации с более долгим сроком не имеет смысла, потому что при росте ставок в экономике такие облигации теряют в цене и доходность снижается.

Защитный портфель практически всегда будет выгоднее, чем банковский вклад.

Что купить: облигации федерального займа.

Доходность: 9-13% годовых. Доходность ОФЗ можно проверять на сайте Банка России.

Что дальше: в портфель также можно добавить облигации крупных надежных эмитентов — доходность по ним обычно выше. Если готовы увеличить риск и заработать больше — купите облигации мелких компаний на 13-17% от портфеля. Состав портфеля рекомендуется пересматривать 1-2 раза в год, добавляя в портфель более доходные облигации.

Как правильно составить инвестиционный портфель новичку

Создание оптимального инвестиционного портфеля подразумевает индивидуальный подход для каждого участника фондового рынка. Ниже представлены основные этапы формирования структуры портфеля.

Этап 1. Определение цели

Прежде чем приступить к выбору ценных бумаг, стоит определиться с целью инвестирования. Цель необходимо формулировать ясно и с четким ожиданием результата. Например, создать финансовую подушку безопасности через 10 лет в размере 5 млн рублей или накопить на образование ребенка через 2 года в размере 1 млн рублей.

Этап 2. Выбор уровня риска

Уровень риска прямо пропорционален цели. От этого будет зависеть соотношение активов с разной степенью риска и уровнем доходности.

Этап 3. Определение структуры портфеля

Определившись с типом портфеля, необходимо подобрать соответствующие активы. Ранее в статье уже были рассмотрены инвестиционные инструменты по степени риска, которые стоит включить в свой портфель.

Заработок на акциях Сбербанка и Газпрома

Акции Газпрома и Сбербанка – голубые фишки российского фондового рынка. Эти бумаги имеют максимальный уровень ликвидности и популярны как у новичков биржи, так и у бывалых трейдеров. В такие бумаги выгодно вкладываться на долгие сроки, кроме того, они платят своим акционерам регулярные дивиденды.

Одна акция Газпрома стоит на момент написания статьи 153 рубля, так что их продают лотами по 10 штук. Чуть больше (186 рублей) стоит акция Сбербанка. Учитывая, что минимальный порог входа у брокеров начинается от 3-5 тыс. рублей, вы можете купить таких акций по 10-20 штук, а лучше по 100 каждой позиции, и на время забыть о них. Уже через год вы увидите, насколько высока доходность ценных бумаг и тогда сами решите, стоит ли вкладывать в акции более серьезные суммы.

Риски

Конечно же, даже составление грамотного инвестиционного портфеля не избавит вас от рисков. Как правило, в инвестициях выделяют два типа риска: системные и несистемные.

Системные риски

Системные риски зависят от ликвидности, инфляции, девальвации той или иной работы и прочих ситуациях на рынки. В этих случаях стоит конечно же диверсифицировать портфель. Более того, существуют и случайные риски, которые зависят от внешних факторов (война, смена власти, экологические катастрофы и т.д.). Поэтому нужно не просто разнообразить свой «чемоданчик» различными ценными бумагами, а наполнять его по различным критериям:

- Вкладывайте в разные отрасли экономики (Банки, машиностроение, нефтегазовый сектор, связь);

- Рассчитывайте, чтобы ваши инвестиции были в разной валюте (Рубли, доллары, фунты);

- Инвестируйте в активы разных стран (Россия, США и др.);

- Вкладывайте в различные активы (облигации, акции, фонды, криптовалюта).

Такое распределение поможет немного снизить риски.

Несистемные риски

Данный тип рисков включает в себя три пункта:

- Операционные. Как правило, такие риск появляются в следствие каких-то махинаций и манипуляций в той или иной компании;

- Кредитные. Как понятно из названия, данный тип риска связан с неспособностью той или иной компании расплатиться по кредитам и долгам. Поэтому, перед вложением средств стоит проверить кредитоспособность компании. Для этого существуют специальные кредитные рейтинги Standard & Poors, Moody’s и Fitch.

- Деловые. Данная опасность заключается только за счет неэффективного менеджмента и ошибок в управлении.

Как сформировать свой первый инвестиционный портфель?

ФИНМИР неоднократно публиковал обучающие статьи, касающиеся инвестиций и трейдинга. Сейчас же вкратце попробуем описать стандартную стратегию формирования инвестиционного портфеля.

1. Ставим цель. Для начала следует понять, в какие сроки и какого объема вам необходим доход. Это может быть покупка недвижимости, оплата обучения, путешествия — все что угодно.

2. Выбираем стратегию. Задайте себе вопрос: готовы ли вы рисковать для достижения цели? Если нет — смело выбирайте консервативную стратегию. В противном случае можно попробовать умеренную или даже агрессивную стратегию.

3. Определяемся с ценными бумагами. Что и в каком объеме вы планируете покупать? Здесь следует запомнить одно правило: даже при выборе агрессивной стратегии покупка акций одной компании достаточно опасна. Яйца в одну корзину лучше не класть, поэтому советуем держать в инвестпортфеле несколько активов разных компаний.

Выводы по всему вышесказанному:

Это, пожалуй, главные и самые основные правила для формирования грамотно сбалансированного инвестиционного портфеля, благодаря которому вы сможете начать инвестирование в интернете, и постепенно изучая новую информацию становиться успешным инвестором. Давайте еще раз повторим эти правила:

Правило № 1: цель, ради которой вы хотите заняться инвестициями. Конкретная, материальная и записанная на бумаге.

Правило № 2: сумма денежных средств, которую вы готовы инвестировать и мысленно быть готовыми к потере этих денег. Инвестирование очень рискованный вид деятельности, помните об этом.

Правило № 3: диверсифицируйте свой инвестиционный портфель. Расширяйте по различным сферам деятельности компаний, добавляйте новые проекты. Следите за блогами частных инвесторов, где регулярно публикуется информация по свежим и прибыльным проектам.

Правило № 4: каким бы надежным Вам не казался проект, как бы его не хвалили, регулярно выводите прибыль какой бы она не была, маленькой или большой. Пока не выведите первоначально вложенные средства, вы ничего не заработали, помните это!

Как только инвестор понимает особенности различных типов активов, он может выбрать отдельные объекты для инвестиций, подбираемых в инвестиционный портфель. Личная ситуация будет диктовать правильное сочетание инвестиций для инвестиционного портфеля, поэтому наличие плана имеет решающее значение.

Создание инвестиционного портфеля требует времени для планирования, но как только начинают предприниматься необходимые шаги, это дает дополнительные преимущества. Если создание инвестиционного портфеля кажется чрезмерно сложным, не стесняйтесь обратиться ко мне за помощью.

Теперь вы знаете, что такое хорошо сбалансированный инвестиционный портфель

Следуя этим правилам и соблюдая все рекомендации, вы никогда не потеряете свой депозит на фондовом рынке. Спасибо за внимание, всегда ваш «Максимальный доход»

Подведём итоги

Инвестируя

в акции вы должны быть морально готовы

к большим просадкам и даже к потере

части своего торгового капитала.

Потенциально большие прибыли требуют

от вас готовности взять на себя больший

риск.

Проводите

тщательный предварительный анализ как

рынка в целом, так и отдельных

компаний-эмитентов. Не ограничивайтесь

одним только фундаментальным анализом,

всегда смотрите на графики цен.

Контролируйте

свои риски. Всегда обозначайте целевые

уровни (ограничения убытка и взятия

прибыли) ещё на этапе покупки акций.

Чётко придерживайтесь установленных

уровней Stop Loss

и закрывайте убыточные позиции вовремя.

Тщательно

подходите к формированию своего

инвестиционного портфеля. Помните, что

он требует постоянного вашего внимания

и грамотного управления. Не отпускайте

ваши инвестиции на самотёк.

Ну и в заключение, вот вам обещанные ссылки на несколько простых стратегий торговли акциями:

- Стратегия покупки сильно недооценённых акций

- Стратегия «Дурацкая четвёрка»

- Стратегия покупки эффективных акций

Вы можете поделиться этой статьёй на своей странице в соцсетях:

Акции , Инвестиции , Фондовый рынок

olegas ›

Торгую га финансовых рынках с 2008 года. Сначала это был FOREX, затем фондовая биржа. Сначала занимался преимущественно трейдингом (краткосрочными спекуляциями на валютных рынках), но сейчас все больше склоняюсь к долгосрочным инвестициям на фондовом рынке. Хотя иногда, дабы не терять форму и держать себя в тонусе, балуюсь спекуляциями на срочном рынке (фьючерсы, опционы). Пишу статьи на сайт ради удовольствия.