Нормативное регулирование

01.10.2023

Федеральный закон от 31.07.2023 N 389-ФЗ внес поправки в пп. 19 п. 5 и пп. 19 п. 5.2 ст. 169 НК РФ — Новый реквизит прослеживаемости в счете-фактуре с 01.10.2023

Новая форма счет-фактуры (УПД) пока не утверждена. До внесения изменений в постановление Правительства от 26.12.2011 N 1137 налогоплательщики вправе использовать утвержденные формы документов, дополнив их необходимыми сведениями.

01.07.2021

В связи с принятием Федерального закона от 09.11.2020 N 371-ФЗ о прослеживаемости товаров в счете-фактуре с 01.07.2021 появились дополнительные реквизиты.

В шапке счета-фактуры добавлена строка: PDF

5а — для реквизитов документа об отгрузке, соответствующем порядковому номеру (номерам) записи в счете-фактуре.

Это изменение касается всех налогоплательщиков. Оно поможет налоговикам при проверке быстро найти первичку по отгрузке товаров (работ, услуг, имущественных прав) под конкретный СФ.

В табличной части СФ добавлены и изменены графы:

- 1 — № п/п — он указывается в строке 5а;

- 1а — «Наименование товара…» — графа сдвинулась правее, и у нее изменился номер;

- 1б — «Код вида товара» — графа сдвинулась правее, и у нее изменился номер;

-

11 — изменено название графы на «Регистрационный номер декларации на товары или регистрационный номер партии товара, подлежащего прослеживаемости», добавлена информация о РНПТ;

- нет прослеживаемых товаров — указывается номер ГТД;

- есть прослеживаемые товары — указывается номер РНПТ.

- 12, 12а — код и обозначение единиц измерения прослеживаемых товаров по ОКЕИ; данные могут отличаться от показателей в графах 2, 2а;

- 13 — количество прослеживаемых товаров (услуг) в этих единицах.

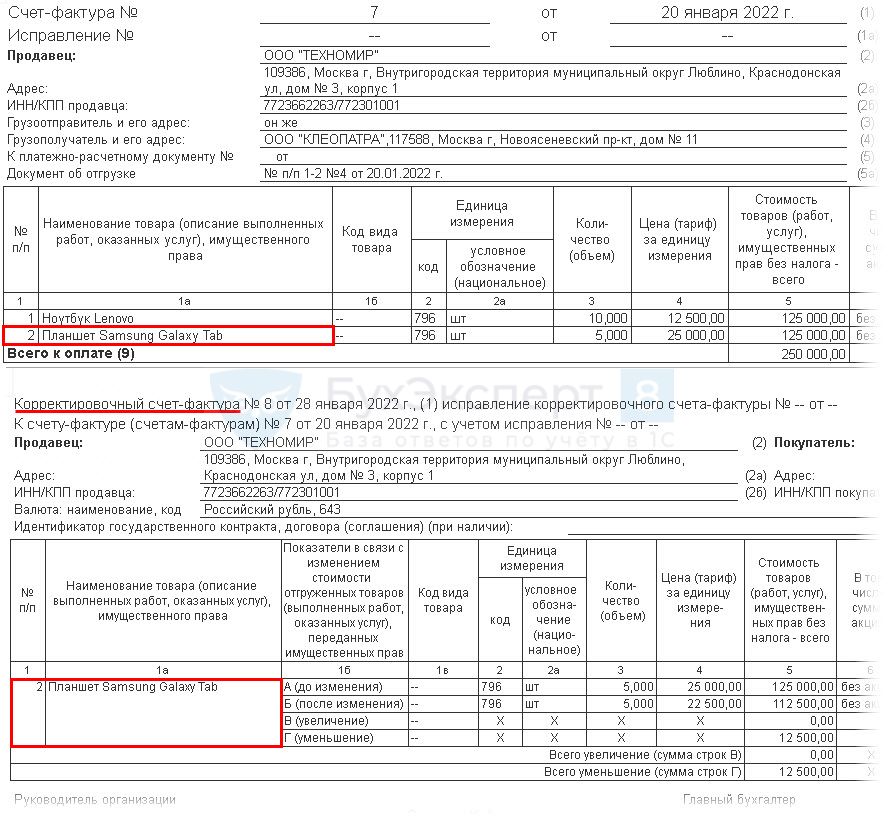

Аналогичные изменения произошли в корректировочном счете-фактуре: PDF

- 1 — № п/п — номер строки, к которому составляется КСФ;

- 1б — «Показатели в связи с изменением стоимости…» — графа сдвинулась правее, и у нее изменился номер;

- 1в — «Код вида товара» — графа сдвинулась правее, и у нее изменился номер;

- 10, 10а — цифровой код и наименование страны происхождения из СФ, к которому составляется корректировка;

- 11 — Регистрационный номер декларации на товары или РНПТ из СФ, который корректируется;

- 12, 12а — код и обозначение единиц измерения прослеживаемых товаров по ОКЕИ из корректируемого СФ;

-

13 — количество прослеживаемых товаров (услуг) в этих единицах в разрезе:

- А (до изменения);

- Б (после изменения);

- В (увеличение) или Г (уменьшение).

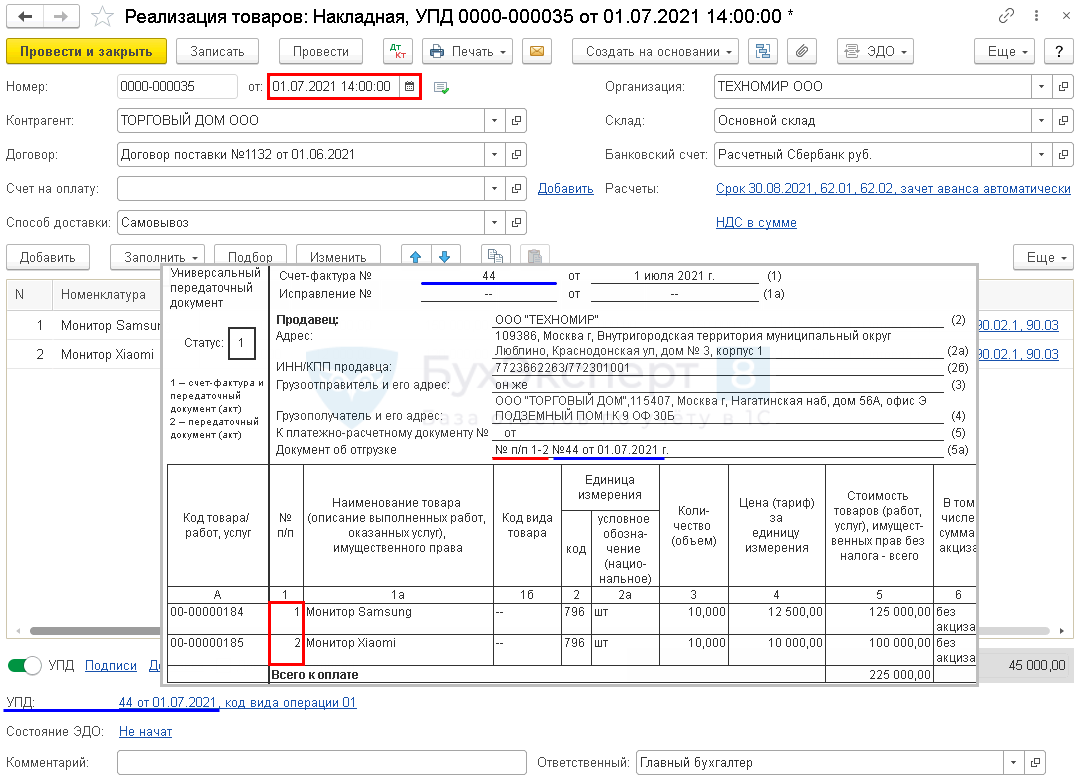

Налогоплательщики, составляющие УПД со статусом 1 сами дополняют рекомендованную форму необходимыми реквизитами (Письма ФНС РФ от 17.06.2021 N ЗГ-3-3/4368@, от 22.04.2019 N ЕД-4-15/7638).

ФНС доработала электронный формат УПД и УКД (Письмо ФНС РФ от 28.05.2021 N ЕА-4-15/7407).

Для участников системы прослеживаемости обязателен ЭДО. Счета-фактуры передаются только в электронном виде за некоторым исключением (п. 2 ст. 2 Закона N 371-ФЗ, п. 1.1 ст. 169 НК РФ).

Поэтому часть реквизитов в СФ (КСФ, УПД) доступна только в электронном формате (ст. 2 Закона 371-ФЗ). В печатной форме они не выводятся. Если прослеживаемых товаров нет в счете-фактуре, то графы 12-13 не выводятся на печать. У тех, кто работает с ЭДО, они будут, но заполнять их не требуется.

Работать с электронными счетами-фактурами с 01.07.2021 следует по обновленным правилам (Приказ Минфина РФ от 05.02.2021 N 14н).

С 01.07.2021 Постановление Правительства РФ от 29.12.2011 N 1137 действует в новой редакции (Постановление Правительства РФ от 02.04.2021 N 534).

В чём особенности?

Возможность использования ЭСФ закреплена в п. 1 ст. 169 НК РФ. регулирует порядок обмена электронными счетами-фактурами.

Формат ЭСФ утверждён . Счёт-фактура в электронном виде имеет такую же юридическую силу, как и его бумажный аналог, и является основанием для вычета НДС.

В понятие электронных счетов включают:

- реквизиты;

- фактурную часть;

- расчёты.

Отличия электронного счёта-фактуры:

- ЭСФ имеет только одну квалифицированную электронную подпись (КЭП) руководителя или уполномоченного лица (п. 6 ст. 169 НК РФ), которая по закону об электронной подписи равна собственноручной.

- ЭСФ выставляется только в одном экземпляре.

Электронный вариант регистрируется в журнале учёта ЭСФ и книгах покупок и продаж. Хранится документ в течение 4 лет (8 п. 1 ст. 23 НК РФ).

Ввод обязательного электронного документооборота для определенных видов деятельности

С 1 января 2024 года в России будут введены новые правила в области электронного документооборота (ЭДО). Одно из основных изменений состоит в введении обязательного использования ЭДО для определенных видов деятельности.

Основная цель таких изменений заключается в повышении эффективности и прозрачности взаимодействия между организациями и сокращении бумажной документации. В результате внедрения обязательного ЭДО ожидается экономия времени и ресурсов, сокращение затрат на обработку и хранение бумажных документов.

Переход на обязательный ЭДО позволит реализовать автоматизацию бизнес-процессов, ускорить процессы обмена документами, улучшить качество обработки информации и снизить риски возникновения ошибок в документообороте.

Введение обязательного ЭДО будет осуществляться поэтапно с 1 января 2024 года. Постепенно охват деятельности, для которых требуется обязательное использование ЭДО, будет расширяться. Начнет действовать обязательный ЭДО для крупных компаний, государственных предприятий и госорганов. Затем территория применения этого правила будет расширяться и на организации среднего и малого бизнеса.

Для тех, кто еще не использует электронный документооборот, введение обязательности может потребовать адаптацию, обучение сотрудников и имплементацию необходимых программных и технических решений. Однако, в долгосрочной перспективе это позволит сократить временные и финансовые затраты на документооборот и улучшить эффективность бизнес-процессов.

Следует отметить, что новые правила введены не для всех видов деятельности, а только для определенных. В список таких видов деятельности входят преимущественно те, которые связаны с большим объемом документации и широкими потоками информации. Подробные списки видов деятельности, подпадающих под обязательный ЭДО, будут определяться и утверждаться соответствующими органами исполнительной власти.

Однако, даже для тех видов деятельности, которые пока не входят в список обязательного ЭДО, внедрение электронного документооборота может стать конкурентным преимуществом и позволить улучшить бизнес-процессы и снизить затраты на обработку и хранение документов.

Как работать со счетами-фактурами в Directum RX

Перейти на безбумажный документооборот можно с решениями Directum. В системе предусмотрена возможность электронного обмена через сервисы Диадок и СБИС. Юридическая значимость такого обмена подтверждается квалифицированной электронной подписью, а форматы документов соответствуют требованиям законодательства.

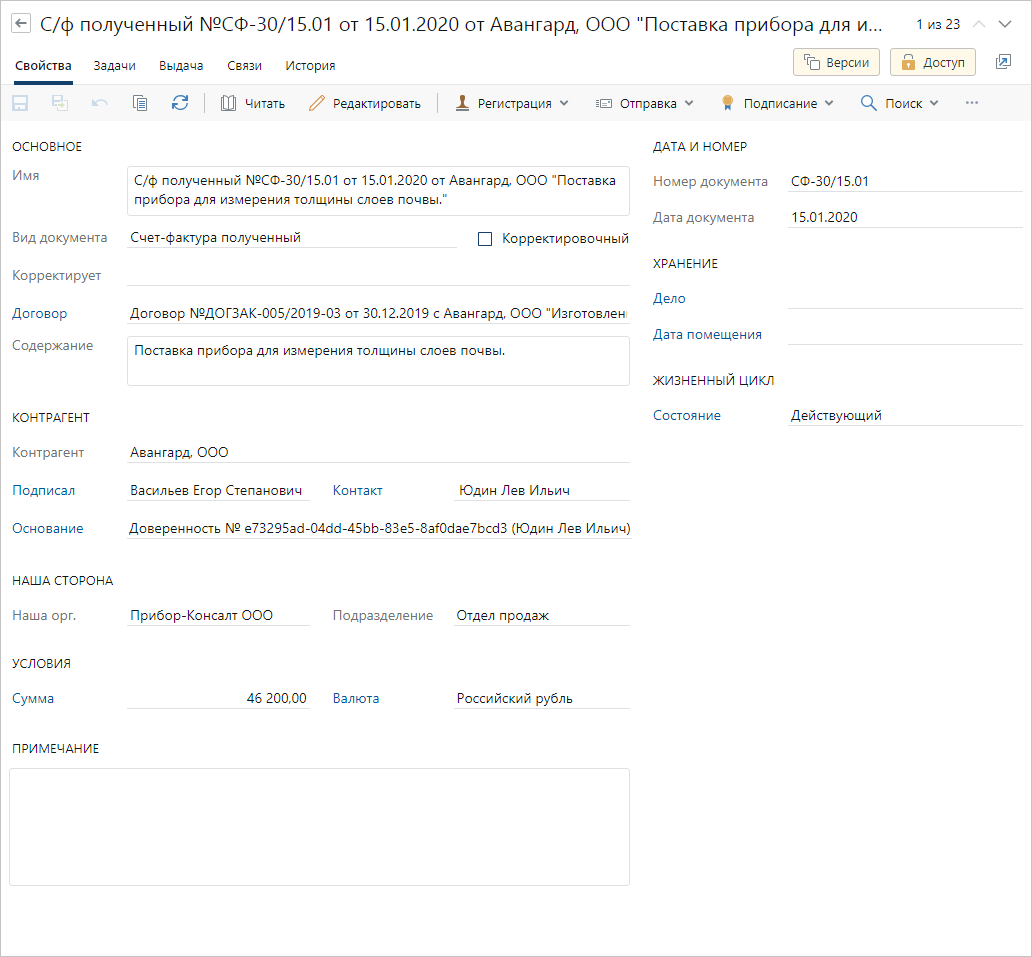

Счета-фактуры, полученные от контрагентов через сервисы обмена, заносятся в Directum RX автоматически. Ответственному за абонентский ящик придет задание на дальнейшую обработку документа в системе. Сотруднику останется проверить полноту и корректность заполненных полей в карточке документа.

Карточка полученного счета-фактуры

Для удобства пользователей формализованные документы, которые поступают через сервисы обмена, в Directum RX автоматически преобразуются в формат PDF. При этом в системе также хранится тело документа в том формате, в котором он поступил от оператора.

Полученный счет-фактура не требует внутреннего подписания, поэтому отправляется подзадачей бухгалтеру для отражения в бухгалтерском и налоговом учете организации.

После выполнения задания на обработку документа создается извещение о получении и подписывается сертификатом квалифицированной ЭП. Извещение в автоматическом режиме отправляется в сервис обмена.

Выставленные счета-фактуры составляются в учетной системе и вручную заносятся в Directum RX. Перед отправкой контрагенту документ подписывается КЭП и автоматически заполняется информацией о продавце. Убедиться в завершенности документооборота и получении извещения, можно с помощью отчета.

Порядок выставления и получения счетов-фактур

БУХУЧЁТ 2015: обмен электронными счетами-фактурами при сделке.

Основная операция по составлению и отправке электронного счета-фактуры производится на первом этапе. Все, что происходит далее, — не более, чем обмен извещениями между участниками сделки для подтверждения основной операции. При этом после завершения всех этапов покупатель (заказчик) проверяет полученный в электронном виде от продавца (исполнителя) счет-фактуру на соответствие утвержденным требованиям, формату, а также наличие и правильность заполнения реквизитов. Если выявлены ошибки или неточности (пропуски необходимой информации), то возникает необходимость внесения изменений в документ.

Алгоритм внесения исправлений в электронные счета-фактуры

Инициатором поправок может быть продавец, но чаще им выступает покупатель, который обнаруживает ошибку, и именно с него начинается процесс уточнения счета-фактуры. Действия сторон в таком случае включают два этапа.

Этап 1. Отправка покупателем в адрес продавца уведомления об уточнении

┌────────┐ ┌────────┐ ┌──────────┐ │Продавец│Получает от оператора│Оператор│ Формирует и отправляет │Покупатель│ │ │ уведомление об │ │уведомление об уточнении│ │ │ │ уточнении документа │ │ документа │ │ └────────┴◄────────────────────┴────────┴◄───────────────────────┴──────────┘

При получении уведомления об уточнении счета-фактуры продавец устраняет указанные в уведомлении ошибки и направляет покупателю исправленный счет-фактуру в электронном виде.

Этап 2. Отправка по ТКС продавцом извещения о получении уведомления

┌────────┐ ┌────────┐ ┌──────────┐ │Продавец│Формирует и отправляет│Оператор│Получает от оператора│Покупатель│ │ │ извещение о получении│ │извещение о получении│ │ │ │ документа │ │ документа │ │ │ │ │ │ │ │ └────────┴─────────────────────►┴────────┴────────────────────►┴──────────┘

Если покупатель не получил от продавца извещение о получении уведомления об уточнении счета-фактуры, он сообщает об этом продавцу. В случае подтверждения продавцом факта неполучения уведомления покупатель или продавец сообщают о данном факте оператору электронного документооборота.

Учет в 1С

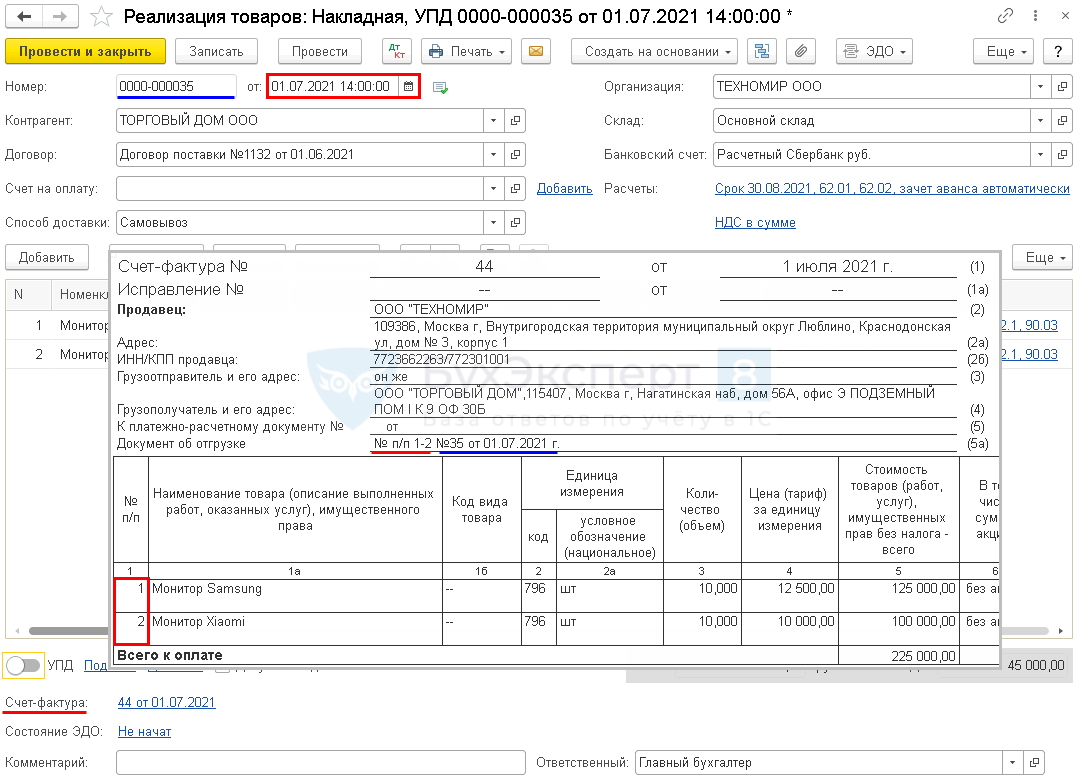

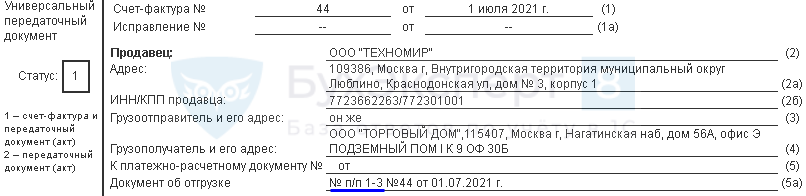

Шапка счет-фактуры

Реализовано заполнение строки 5а «Документ об отгрузке» в печатных формах документов (с релиза 3.0.95):

- Счет-фактура;

- Универсальный передаточный документ.

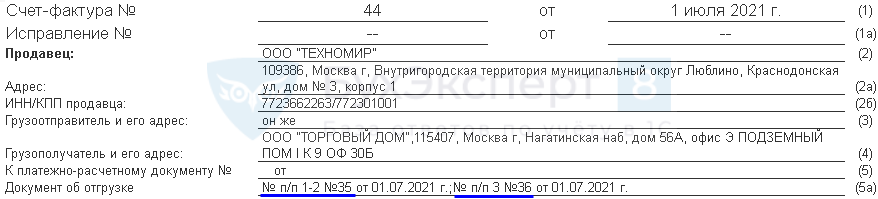

При формировании печатной формы Счета-фактуры с датой начиная с 1 июля, в строке 5а указывается:

- № п/п — номера позиций товаров из графы № п/п счета-фактуры;

- № … от — номер и дата документа отгрузки по этим позициям (документа реализации).

Если документов отгрузки несколько, они все будут перечислены в строке 5а.

При формировании печатной формы УПД с датой начиная с 1 июля, в строке 5а указывается:

- № п/п — номера позиций товаров из графы № п/п УПД;

- № … от — номер и дата документа отгрузки по этим позициям — в данном случае номер УПД, т. к. он выполняет роль документа отгрузки.

В этом случае все позиции указываются под одним номером УПД.

С 01.07.2021 в форме СФ появилась строка 5а, в которой необходимо указывать:

- реквизиты документа об отгрузке,

- конкретные порядковые номерами записей в счете-фактуре.

Поэтому позиции из разных документов реализации должны быть отражены в СФ отдельно.

Для более компактного расположения реквизитов фирмой 1С было принято решение разместить реквизиты Продавца и Покупателя в СФ и УПД в 2 колонки. По мнению разработчиков 1С, все данные сохранены, поэтому такое расположение не противоречит Постановлению. Методисты ФНС не имеют возражений против такого подхода

В случае осторожного подхода, рекомендуем разработать собственную внешнюю форму бланка с помощью программиста 1С. А также обратиться с письменным запросом в ИФНС, чтобы получить адресный ответ о безопасности применения такого варианта бланков

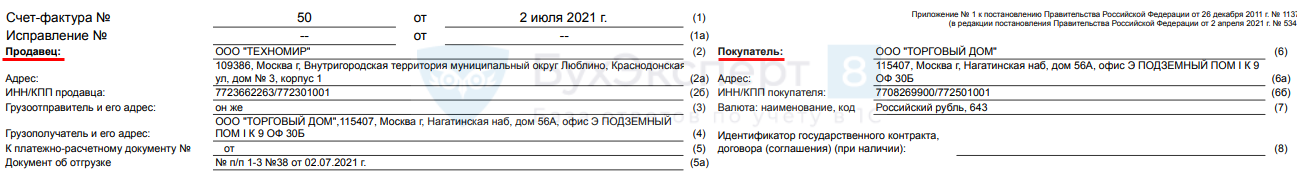

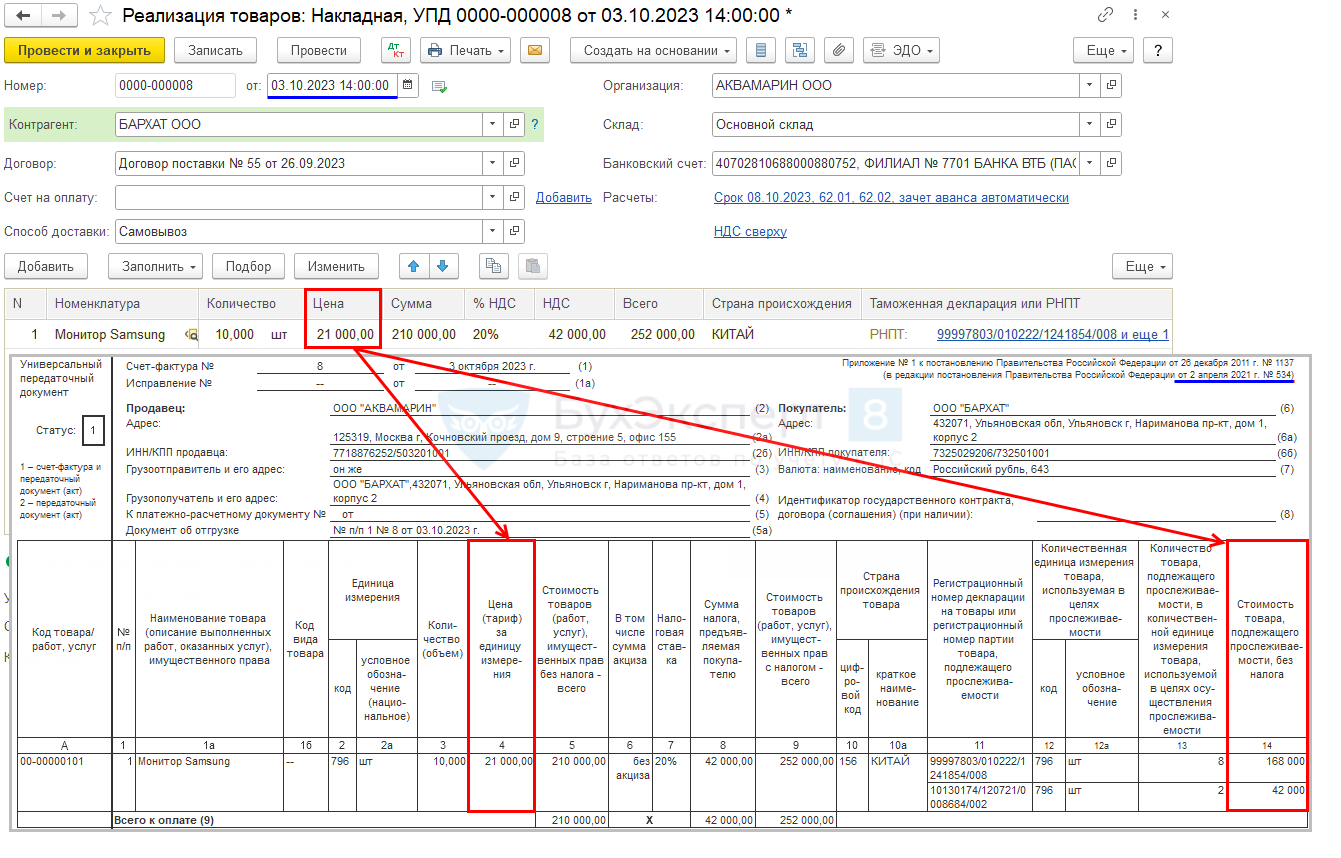

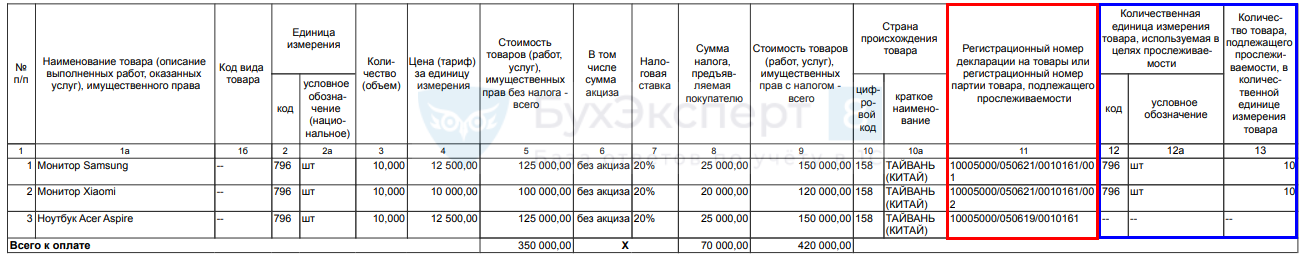

Табличная часть счет-фактуры

С 01.10.2023 (с релиза 3.0.142.56) в форму УПД и СФ добавлена гр. 14 «Стоимость товара, подлежащего прослеживаемости, без налога». В ней указывается стоимость товаров без учета НДС по каждой строке.

Эта же стоимость указывается в гр. 23 Книги продаж. PDF

Также реквизиты РНПТ заполняются для товаров, переданных в комплекте или в составе выполненных работ.

С 01.07.2021 (с релиза 3.0.106.60).

Табличная часть счета-фактуры заполняется в соответствии с новым порядком. В одном документе отражаются и прослеживаемые, и непрослеживаемые товары. Графы 12-13 выводятся и заполняются при наличии информации.

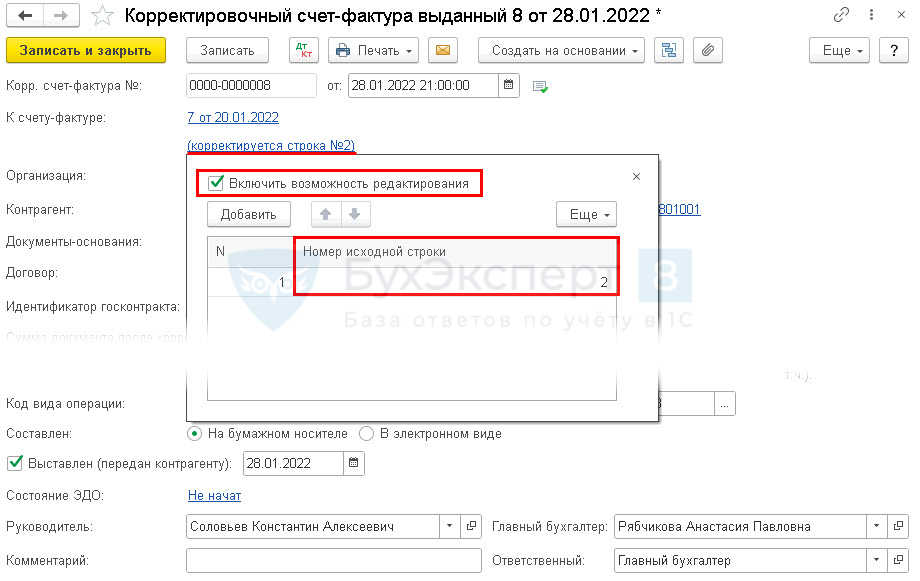

При оформлении Корректировочного счета-фактуры и Универсального корректировочного документа с датой после 01.07.2021 номера корректируемых строк дублируются из первичного СФ или УПД .

Аналогично заполняется УКД.

При необходимости можно откорректировать вручную Номер исходной строки в документе Корректировочный счет-фактура выданный с помощью флажка Включить возможность редактирования.

Отслеживать изменения по автоматизации в 1С, касающиеся СФ, УПД, КСФ, УКД в связи с вводом прослеживаемости, можно здесь >>

Подписывайтесь на наши YouTube

и Telegram чтобы не

пропустить важные изменения 1С и законодательства

Счета-фактуры

По общему правилу отгрузочный счет-фактуру (корректировочный счет-фактуру) по прослеживаемым товарам оформляют в электронном виде по утвержденным ФНС форматам. Есть случаи, когда документы можно составить на бумаге (п. 1.1–1.2 и 9 ст. 169 НК). Сведения о прослеживаемости указывайте в графах 11–14 счета-фактуры (п. 5 и 5.2 ст. 169 НК). Электронные документы подписывайте квалифицированной ЭЦП и направляйте контрагентам через спецоператора связи по ТКС (п. 6 ст. 169 НК).Форма и форматДействующие формы отгрузочного и корректировочного счета-фактуры с реквизитами прослеживаемости утверждены постановлением Правительства от 26.12.2011 № 1137. Электронные форматы ФНС утвердила для обычных счетов-фактур приказом от 19.12.2018 № ММВ-7-15/820@, а для корректировочных — приказом от 12.10.2020 № ЕД-7-26/736@

Шифровать электронные счета-фактуры с реквизитами прослеживаемости нельзя (письмо ФНС от 12.07.2021 № СД-4-26/9778@).ВНИМАНИЕС 1 октября 2023 года выставляйте электронные счета-фактуры с реквизитами прослеживаемости по действующим форматам без новой графы 14.Какие изменения в счете-фактуре и УПД с 1 октября 2023 года — в рекомендации.Срок выставленияСпециальных сроков выставления счетов-фактур на прослеживаемый товар в НК нет. Выставлять счета-фактуры надо не позднее пяти календарных дней со дня отгрузки товара либо составления документов, которые подтверждают согласие покупателя (или его уведомление) на изменение стоимости поставки (п

3 ст. 168 НК).Отгрузка товараВ счете-фактуре на отгрузку прослеживаемых товаров в графе 11 указывайте РНПТ. В графах 12 и 12а счета-фактуры проставьте код и условное обозначение единицы измерения прослеживаемых товаров. В графе 13 счета-фактуры пропишите количество прослеживаемого товара в единицах измерения, которые указали в графах 12 и 12а, а в новой графе 14 — его стоимость без НДС. Другие реквизиты счета-фактуры на отгрузку заполняйте в общем порядке (п. 5 ст. 169 НК, п. 1–2.2 Правил заполнения счета-фактуры).Видеоинструкция. Как составить счет-фактуру на прослеживаемый товар

Your browser doesn’t support HTML5 video tag

Прослеживаемые товары с разными РНПТ, которые имеют одинаковые наименования, единицу измерения и цену, отражайте в одной строке счета-фактуры. К этой строке заполняйте подстроки в графах 11–14 по каждому РНПТ (п. 2.2 Правил заполнения счета-фактуры, утв. постановлением Правительства от 26.12.2011 № 1137).

ПРИМЕРКак организации на ОСН заполнить счет-фактуру на отгрузку прослеживаемых товаровООО «Альфа» занимается оптовой торговлей импортной бытовой техникой на территории России. Организация 16 октября реализовала 20 стиральных машин на территории России покупателю ООО «Гермес». Бытовые стиральные машины входят в перечень прослеживаемых товаров.Товары отгружены по накладной от 16 октября. При отгрузке товаров ООО «Альфа» выставило «Гермесу» счет-фактуру в электронном виде. В графах 11–14 счета-фактуры бухгалтер «Альфы» указал РНПТ и другие реквизиты прослеживаемости. Остальные строки и графы счета-фактуры на отгрузку бухгалтер заполнил в общем порядке (п. 1–2.2 Правил заполнения счета-фактуры, утв. постановлением Правительства от 26.12.2011 № 1137).

Ответы на распространенные вопросы

Вопрос: Можно ли продублировать электронный счет-фактуру, который выставлен покупателю, в бумажном виде?

Ответ: Нет, однако при необходимости можно предоставить счет-фактуру на бумаге вместо документа в электронном виде. Это может потребоваться, например, если у оператора ЭДО произошел технический сбой.

Вопрос: В компании выставляются счета-фактуре и на бумаге и в электронном виде. Как должен осуществляться их учет?

Ответ: Регистрация в книге покупок и продаж и бумажных и электронных счетов-фактур происходит в общем хронологическом порядке. Выставляя счет-фактуру в электронном виде указывается дата поступления файла оператору ЭДО от продавца. Получая документ указать нужно дату направления файла оператором ЭДО покупателю, которая содержится в подтверждении оператора.

С какого года новые счет фактуры

С 1 июля 2020 года вводится в действие новая форма счет-фактуры. Также с этой даты обязательным становится новый формат счетов-фактур, необходимый для обмена документами в электронном виде. Вышеназванным постановлением вводятся в действие новые формы счета- фактуры и порядок его заполнения, формы и порядок ведения журнала учета полученных и выставленных счетов-фактур, книг покупок и книг продаж. Новый формат счета-фактуры с 1 июля 2020 года позволяет добавлять реквизиты в электронный документ, выставлять УПД. В новой форме счета-фактуры июля — 2020 стало больше на один обязательный реквизит. Счет-фактура с 01.10.2020, новая форма счета-фактуры. Форма счета-фактуры, применяемого при расчетах по налогу на добавленную стоимость, и правила ее заполненияВ новой форме счета-фактуры с 01.10.2020 года появились изменения в заполнении. Новый формат электронного счета-фактуры используют с мая 2020 года. До июля 2020 года действовали оба формата: старый и новый электронные форматы. Новый формат счета-фактуры стал форматом универсального передаточного документа (УПД) С 1 июля 2020 года применяется новая форма счета-фактуры. Также обязательным становится новый формат счетов-фактур для обмена документами в электронном виде. Как с 1 июля 2020 году выглядит новый бланк счетов-фактур? Попробуем разобраться, когда же начинает действовать новая форма счета- фактуры и Постановление 1137 отP.S.: Мы и так должны были начать применение новой формы с/ф со 2-го квартала 2012 года, так как это В 2020 году форму счета-фактуры меняли несколько раз — добавили новые строки, скорректировали порядок заполнения, ввели новый формат электронного документа. Смотрите в этой статье действующую форму счета-фактуры 2020, образец и порядок ее заполнения. В постановлении, помимо всего прочего, обозначено, какого рода ещё оформляются документыТе же правила распространяется на новую счет фактуру с 2020 года.

Новые формы счета-фактуры, корректировочного счета-фактуры, журнала учета полученных и выставленных счетов-фактур, книги покупокг) налоговый период, год, в котором был зарегистрирован счет-фактура (в том числе корректировочный) до внесения в него исправлений Елена Николаевна, главный вопрос: с какого момента можно начать применять новые формы счетов фактурДо начала очередного налогового периода, то есть до 1 апреля 2012 года, можно одновременно применять новые2 и старые формы3 указанных документов и регистров4. ФНС России утвердила новый формат счета-фактуры. С 07.05.2020 по 30.06.2020 устанавливается «переходный период», в течение которого будут одновременно применяться оба форматаC 7.05.

Установлен новый порядок оформления и подачи счет фактуры

С 1 июля 2024 года вступил в силу новый порядок оформления и подачи счет фактуры, который устанавливает ряд изменений и нововведений. Теперь для оформления и подачи счет фактуры предусмотрены строгие правила и требования, которые необходимо соблюдать.

Одним из основных изменений является обязательное применение электронного документооборота. Теперь все счета фактуры должны быть оформлены и поданы в электронном виде. Для этого необходимо использовать электронную подпись и специальные сервисы электронного документооборота.

Кроме того, в новом порядке оформления и подачи счет фактуры предусмотрены изменения в отчетности и документообороте. Теперь в счете фактуре должны быть указаны все необходимые данные о продавце и покупателе, а также о товаре или услуге. Кроме того, необходимо указать номер и дату документа, а также сумму, валюту и налоговые ставки.

Установлено также, что счет фактура должен быть подписан уполномоченным лицом продавца и иметь печать организации. При этом, копия счета фактуры должна быть сохранена как у продавца, так и у покупателя.

Новый порядок оформления и подачи счет фактуры направлен на упрощение и совершенствование процедуры выставления и получения счетов фактур, а также на усиление контроля со стороны налоговых органов. Правильное оформление и подача счета фактуры являются важным условием для получения налоговых вычетов и снижения налоговой нагрузки.

Как устроен электронный обмен счетами-фактурами

Выставление ЭСФ — это обязательное условие, если реализуются товары, подлежащие прослеживаемости в соответствии с п.1.2 ст. 169 НК РФ. Остальные плательщики НДС могут обмениваться ими по двустороннему согласию, если у участников сделки есть технические средства для обмена и обработки электронных документов.

ЭДО счетами-фактурами возможен при выполнении всеми участниками процесса своих функций:

- продавец: составляет ЭСФ, подписывает его УКЭП и отправляет контрагенту в XML-формате через оператора ЭДО. Для завершения документооборота поставщик должен дождаться уведомления от покупателя о получении электронного документа;

- оператор ЭДО: координирует доставку файла, проверяет соответствие утвержденному ФНС формату и регистрирует даты отправки и получения;

- покупатель: подтверждает получение счета-фактуры электронной подписью и формирует извещение о получении через оператора ЭДО.

Регистрация счетов-фактур в журнале учета

В зависимости от того, является ли посредник плательщиком НДС, определяется его обязанность по ведению журнала учета счетов-фактур. При этом посредники, экспедиторы и застройщики не платят НДС и не принимают его к вычету по тем счетам-фактурам, которые регистрируют в своих журналах.

Журнал учета разделен на две части, в одной из которых происходит регистрация выставленных счетов-фактур, а в другой – полученных.

В первой части происходит регистрация документов по дате их выставления. Если счета-фактуры клиентам не передаются, то регистрируются они по дате составления. Во второй части происходит регистрация документов по дате их получения.

По каждому кварталу посредники обязаны предоставлять журналы учета в налоговые органы. На основании этого ИФНС осуществляет контроль, а также определяют соответствие сумм НДС начисленных и заявленных покупателями к вычету. А также соответствуют ли заявленные суммы НДС к вычету уплаченным в бюджет продавцами.

Электронный УПД: нормативное регулирование

Формат электронного счета-фактуры с дополнительной информацией утвержден приказом ФНС России от 24.03.2016 № ММВ-7-15/155@ «Об утверждении формата счета-фактуры и формата представления документа об отгрузке товаров (выполнении работ), передаче имущественных прав (документа об оказании услуг), включающего в себя счет-фактуру, в электронной форме» (зарегистрирован в Минюсте России 21.04.2016 № 41888). Приказ № 155 вступил в силу 07.05.2016 и применяется по 31.12.2019.

С 02.02.2019 вступил в силу новый приказ ФНС России от 19.12.2018 № ММВ-7-15/820@ «Об утверждении формата счета-фактуры, формата представления документа об отгрузке товаров (выполнении работ), передаче имущественных прав (документа об оказании услуг), включающего в себя счет-фактуру, и формата представления документа об отгрузке товаров (выполнении работ), передаче имущественных прав (документа об оказании услуг) в электронной форме» (далее — Приказ № 820, зарегистрирован в Минюсте России 21.01.2019 № 53443).

Формат счета-фактуры с дополнительной информацией (утв. Приказом № 155 или Приказом № 820), который одновременно является счетом-фактурой, применяемым при расчетах по НДС, и документом об отгрузке товаров (выполнении работ), передаче имущественных прав (документ об оказании услуг) (по сути, формат универсального передаточного документа (УПД)), включает в себя:

- файл обмена информации продавца для представления информации продавца, состоящий из счета-фактуры и дополнительных сведений передающей стороны об оформляемой сделке;

- файл обмена информации покупателя для представления дополнительной к счету-фактуре информации покупателя в виде сведений принимающей стороны об оформляемой сделке.

Файл обмена информации покупателя может отсутствовать, если в соответствии с гражданским законодательством РФ составление двустороннего документа, удостоверяющего передачу-приемку, не требуется.

Файл обмена информации продавца подписывается усиленной квалифицированной электронной подписью лица, уполномоченного на подписание счетов-фактур (п. 6 ст. 169 НК РФ), а также отвечающей требованиям Федерального закона от 06.04.2011 № 63-ФЗ электронной подписью лица, ответственного за оформление факта хозяйственной жизни со стороны продавца (ч. 5 ст. 9 Федерального закона от 06.12.2011 № 402-ФЗ).

Файл обмена информации покупателя подписывается отвечающей требованиям Закона № 63-ФЗ электронной подписью лица, ответственного за оформление факта хозяйственной жизни со стороны покупателя.

Поскольку формат УПД является форматом счета-фактуры с дополнительной информацией, то обмен таким электронным документом производится в соответствии с положениями приказа Минфина России от 10.11.2015 № 174 «Об утверждении Порядка выставления и получения счетов-фактур в электронной форме по телекоммуникационным каналам связи с применением усиленной квалифицированной электронной подписи», вступившего в силу 01.04.2016.

Изменения в счет фактуре

Одно из основных изменений касается формата счета-фактуры. Теперь он будет представлять собой структурированный файл формата XML. Это позволит автоматизировать обработку и учет счетов-фактур, уменьшить вероятность ошибок и улучшить качество данных.

В новой версии счета-фактуры будут также внесены изменения в структуру самого документа. Так, отдельные блоки информации будут выделены в виде отдельных полей, что позволит более четко и удобно представить необходимую информацию.

Среди других изменений стоит отметить обязательность указания точной даты оказания услуг или поставки товара. Также будет внесено требование указывать наименование и ИНН организации, выставляющей счет-фактуру, а также наименование и ИНН получателя. Данные требования помогут установить ясную связь между участниками сделки и предоставить полную и достоверную информацию для контроля со стороны налоговых органов.

Следующим нововведением станет включение в счет-фактуру подробного описания оказанных услуг и поставленных товаров. Теперь в документе будет не только указаны их общие характеристики, но и приведены детальные данные, такие как артикулы, количество, цена и сумма.

Кроме того, на счете-фактуре необходимо будет указать номер и дату предшествующего документа. Это поможет установить связи между различными документами и обеспечить их последовательность.

Следует отметить, что данные изменения в счет-фактуре будут внедрены для улучшения прозрачности и контроля в области оборота товаров и услуг, а также снижения возможности мошенничества и ошибок при учете.

Общие положения

Порядок устанавливает процедуры документооборота между участниками электронного взаимодействия по выставлению и получению счетов-фактур в электронной форме («отгрузочных», «авансовых», исправленных, корректировочных):

-

по взаимному согласию сторон сделки (п. 1 и 4 Порядка);

-

в случаях, когда выставление электронного счета-фактуры является обязательным в соответствии с требованиями ст. 169 НК РФ, в частности при отгрузке товаров, подлежащих прослеживаемости, – НК РФ (п. 1 Порядка).

Обратите внимание: основанием для налогового вычета является счет-фактура в электронной форме, сформированный согласно абз. 9 ст

169 НК РФ в соответствии с утвержденным форматом (см. Приказ ФНС России от 19.12.2018 № ММВ-7-15/820@) и подписанный усиленной квалифицированной электронной подписью (УКЭП) уполномоченного лица (продавца, включая налоговых агентов, указанных в НК РФ, а также посредников (комиссионера, агента), действующих в интересах принципала, реализующих либо приобретающих товары (работы, услуги), имущественные права от своего имени), выставленный и полученный по ТКС в соответствии с Порядком.

Документооборот счетов-фактур в электронной форме осуществляется по ТКС через оператора (одного или нескольких) ЭДО, в обязанность которого (которых) входит обеспечение взаимодействия продавца и покупателя при выставлении и получении электронных счетов-фактур и обмене иными документами, предусмотренными Порядком.

При выставлении и получении счетов-фактур в электронной форме продавец и покупатель осуществляют документооборот по каждому счету-фактуре в отдельности. При этом счета-фактуры могут иметь зашифрованный вид (п. 1 и 6 Порядка подключения к Интернету, утвержденного Указом Президента РФ от 22.05.2015 № 260). Исключением являются следующие случаи (п. 7 Порядка):

-

введение нормативными правовыми актами запрета на шифрование информации счетов-фактур в электронной форме;

-

выставление в соответствии со ст. 169 НК РФ электронных счетов-фактур, содержащих регистрационные номера партии товара, подлежащего прослеживаемости;

-

наличие в договоре, заключенном между продавцом (покупателем) и оператором ЭДО, составившим договор с продавцом (оператором ЭДО, составившим договор с покупателем), поручения о проведении соответствующим оператором ЭДО проверки счета-фактуры в электронной форме, в том числе на соответствие формату, утвержденному на момент создания счета-фактуры в электронной форме.

Счет-фактура в электронной виде считается выставленным, если продавцу поступило соответствующее подтверждение (см. п. 15 Порядка) от заключившего с ним договор оператора ЭДО. Дата, указанная в этом подтверждении, считается датой выставления такого счета-фактуры.

Счет-фактура в электронной виде считается полученным, если покупателю поступило соответствующее подтверждение (см. п. 16 Порядка) оператора ЭДО, заключившего с ним договор. Датой получения такого счета-фактуры считается дата направления покупателю оператором ЭДО выставленного счета-фактуры продавца, указанная в подтверждении.

К сведению: хранение документов, подписанных электронной подписью, составление, выставление (направление) и получение которых предусмотрено Порядком, обеспечивается участниками ЭДО с учетом сроков хранения архивных документов, определенных в соответствии с законодательством об архивном деле в РФ.