Основные КБК используемые плательщиками

Кроме налога на прибыль, налогоплательщики должны уплачивать страховые взносы, взносы за наемных сотрудников. Какие же коды часто используют предприниматели и организации?

- Налог на прибыль в региональный бюджет-18210101012021000110.

- Налог в федеральный фонд-18210101011011000110.

- Налог на добавленную стоимость-18210301000012100110.

- Для уплаты штрафа на налог на прибыль указывают-18210301000013000110.

- Взносы в ПФР у кого доход более 300 000-39210202140061200160, менее 300 000-39210202140061100160.

- Взносы в Пенсионный фонд за работников-39210202010061000160.

- Медицинское страхование за себя-39210202103081011160.

- Мед. страх за работника-39210202101081011160.

- Добровольный взнос в соц. страх-39311706020076000180.

Это основные коды, куда чаще всего делают перечисления средств все компании и организации. Еще раз стоит напомнить, при внесение двадцатизначного числа в платежное поручение, нужно быть предельно внимательным. Проверить правильности указания КБК, иначе или операционист не примет платежку, или деньги попадут не тому адресату.

Профессиональный бухгалтер должен знать новые КБК на 2015 год, чтобы качественно выполнять свою работу. Если не учитывать изменения, то в документации будут допущены ошибки, и сдать отчетность не получится.

В новом периоде требования к ведению официальной документации немного ужесточились, поэтому работа может показаться более сложной и трудоемкой, но если вооружиться знаниями, то справиться с задачей будет просто. Следует просто ознакомиться с КБК налогов на 2015 год и запомнить основную информацию.

КБК на штрафы в 2019 году

| Назначение платежа | Код |

| за нарушение законодательства о налогах и сборах, предусмотренные статьями 116, 118, 119.1, пунктами 1 и 2 статьи 120, статьями 125, 126, 128, 129, 129.1, 132, 133, 134, 135, 135.1, а также ранее действовавшей статьей 117 НК РФ 182 1 16 03010 01 6000 140 за нарушения законодательства о налогах и сборах, предусмотренные статьями 129.3 и 129.4 НК РФ | 182 1 16 90010 01 6000 140 |

| за нарушение порядка регистрации объектов игорного бизнеса, предусмотренные статьей 129.2 НК РФ | 182 1 16 03020 02 6000 140 |

| за административные правонарушения в области налогов и сборов, предусмотренные Кодексом РФ об административных правонарушениях | 182 1 16 03030 01 6000 140 |

| за нарушение порядка применения ККТ. Например, за нарушение правил технического обслуживания кассовых аппаратов | 182 1 16 06000 01 6000 140 |

| за нарушение законодательства о государственных внебюджетных фондах и о конкретных видах обязательного социального страхования, бюджетного законодательства (в части бюджета Пенсионного фонда РФ) | 392 1 16 20010 06 6000 140 |

| выставленные Пенсионным фондом РФ в соответствии со статьями 48−51 Закона от 24.07.2009 № 212-ФЗ | 392 1 16 20050 01 6000 140 |

| за нарушение законодательства о государственных внебюджетных фондах и о конкретных видах обязательного социального страхования, бюджетного законодательства (в части бюджета ФСС России) | 393 1 16 20020 07 6000 140 |

| за нарушение законодательства о государственных внебюджетных фондах и о конкретных видах обязательного социального страхования, бюджетного законодательства (в части бюджета ФФОМС России) | 394 1 16 20030 08 6000 140 |

| за административные правонарушения в области государственного регулирования производства и оборота этилового спирта, алкогольной, спиртосодержащей и табачной продукции | 141 1 16 08000 01 6000 140 (если администратором платежа является Роспотребнадзор) 160 1 16 08010 01 6000 140 (если администратором платежа является Росалкогольрегулирование) 188 1 16 08000 01 6000 140 (если администратором платежа является МВД России) (Главные администраторы могут передавать свои полномочия по администрированию отдельных доходов бюджета федеральным казенным учреждениям. В таких ситуациях при перечислении платежей в разрядах 14–17 КБК нужно указывать код подвида доходов «7000») |

| за нарушение порядка работы с денежной наличностью, ведения кассовых операций и невыполнение обязанностей по контролю за соблюдением правил ведения кассовых операций | 182 1 16 31000 01 6000 140 |

| за нарушение законодательства о государственной регистрации юридических лиц и индивидуальных предпринимателей, предусмотренные статьей 14.25 КоАП РФ | 182 1 16 36000 01 6000 140 |

| за уклонение от исполнения административного наказания, предусмотренные статьей 20.25 КоАП РФ | 182 1 16 43000 01 6000 140 |

КБК ИФНС на 2015 год

ФНС выделила основные КБК, которые нужно указывать при уплате налогов в период 2013 года:

- – 18210101011011000110 – налог на прибыль, который будет зачислен в федеральный бюджет;

- – 18210101012021000110 – налог на прибыль, который будет зачислен в бюджеты субъектов;

- – 18210301000011000110 – НДС с товаров и услуг, реализуемых на территории страны;

- – 18210401000011000110 – НДС с товаров и услуг, которые ввозятся из других стран;

- – 18210102010011000110 – НДФЛ по доходам от налогового агента;

- – 18210602010021000110 – налог с имущества;

- – 18210604011021000110 – налог с транспортных средств;

- – 18210501011011000110 – налог при УСН «доходы»;

- – 18210501021011000110 – налог при УСН «доходы, уменьшенные на расходы»;

- – 18210502010021000110 – ЕНВД.

Не только опытные, а и начинающие бухгалтеры знают о том, что каждый календарный год приносит изменения в сфере учета и налогообложения. Поэтому нужно быть всегда в курсе дел. Приведенная выше информация по новым кодам бюджетной классификации будет не просто полезной, она станет настоящей шпаргалкой, облегчающей процесс работы. Ведь в силу вступили новые КБК на 2015 госпошлина, ндс, омс, есн по которым нужно учитывать по-новому.

Мы понимаем, что для создания успешного бизнеса: “Адвокатское агентство» необходимо иметь специальное образование и опыт

Но возможно вас заинтересует руководство:

Создать успешный бизнес – это важно, но не менее важно и достижение успеха в личной жизни:

КБК земельный налог 2015 год

Коды бюджетной классификации по земельному налогу за 2015 год так же претерпели изменения:

- – 18210606011031000110 – земельный налог с объектов, расположенных во внутригородских муниципальных образованиях городов федерального значения (Москва, Санкт-Петербург), взимаемый соответственно п.п. 1 п. 1 ст. 394 НК РФ;

- – 18210606011013200110 – пеня и процент по земельному налогу с объектов, расположенных во внутригородских муниципальных образованиях городов федерального значения (Москва, Санкт-Петербург), взимаемый соответственно п.п. 1 п. 1 ст. 394 НК РФ;

- – 18210606011033000110 – штрафы по земельному налогу с объектов, расположенных во внутригородских муниципальных образованиях городов федерального значения (Москва, Санкт-Петербург), взимаемый соответственно п.п. 1 п. 1 ст. 394 НК РФ;

- – 18210606012041000110 – земельный налог с объектов, расположенных в границах городских округов, согласно п.п.1 п.1. ст. 394 НК РФ;

- – 18210606012042000110 – пеня и процент по земельному налогу с объектов, расположенных в границах городских округов, согласно п.п.1 п.1. ст. 394 НК РФ;

- – 18210606012043000110 – штрафы по земельному налогу с объектов, расположенных в границах городских округов, согласно п.п.1 п.1. ст. 394 НК РФ;

- – 18210606013051000110 – земельный налог с объектов, расположенных в границах междуселенных территорий, согласно п.п.1 п.1 ст. 394 НК РФ;

- – 18210606013052000110 – пеня и процент по земельному налогу с объектов, расположенных в границах междуселенных территорий, согласно п.п.1 п.1 ст. 394 НК РФ;

- – 18210606013053000110 – штрафы по земельному налогу с объектов, расположенных в границах междуселенных территорий, согласно п.п.1 п.1 ст. 394 НК РФ;

- – 18210606013101000110 – земельный налог с объектов, расположенных в границах поселений, согласно п.п.1 п.2 ст. 394 НК РФ;

- – 18210606013102000110 – пеня и процент по земельному налогу с объектов, расположенных в границах поселений, согласно п.п.1 п.2 ст. 394 НК РФ;

- – 18210606013103000110 – штрафы по земельному налогу с объектов, расположенных в границах поселений, согласно п.п.1 п.2 ст. 394 НК РФ;

- – 18210606021031000110 – земельный налог с объектов, расположенных в границах внутригородских образований населенных пунктов федерального значения (Москвы, Санкт-Петербурга), согласно п.п.2 п.1 ст. 394 НК РФ;

- – 18210606021032000110 – пеня и процент по земельному налогу с объектов, расположенных в границах внутригородских образований населенных пунктов федерального значения (Москвы, Санкт-Петербурга), согласно п.п.2 п.1 ст. 394 НК РФ;

- – 1821060602103300110 – штрафы по земельному налогу с объектов, расположенных в границах внутригородских образований населенных пунктов федерального значения (Москвы, Санкт-Петербурга), согласно п.п.2 п.1 ст. 394 НК РФ;

- – 18210606022041000110 – земельный налог с объектов, расположенных в границах городских округов, согласно п.п.2 п.1. ст. 394 НК РФ;

- – 18210606022042000110 – пеня и процент по земельному налогу с объектов, расположенных в границах городских округов, согласно п.п.2 п.1. ст. 394 НК РФ;

- – 18210606022043000110 – штрафы земельному налогу с объектов, расположенных в границах городских округов, согласно п.п.2 п.1. ст. 394 НК РФ;

- – 18210606023051000110 – земельный налог с объектов, расположенных в границах междуселенных территорий, согласно п.п.2 п.1 ст. 394 НК РФ;

- – 18210606023052000110 – пеня и процент по земельному налогу с объектов, расположенных в границах междуселенных территорий, согласно п.п.2 п.1 ст. 394 НК РФ;

- – 18210606023053000110 – штрафы по земельному налогу с объектов, расположенных в границах междуселенных территорий, согласно п.п.2 п.1 ст. 394 НК РФ;

- – 18210606023101000110 – земельный налог с объектов, расположенных в границах поселений, согласно п.п.2 п.2 ст. 394 НК РФ;

- – 18210606023102000110 – пеня и процент по земельному налогу с объектов, расположенных в границах поселений, согласно п.п.2 п.2 ст. 394 НК РФ;

- – 18210606023103000110 – штрафы по земельному налогу с объектов, расположенных в границах поселений, согласно п.п.2 п.2 ст. 394 НК РФ.

Можно ли оплатить пошлину без КБК?

В действительности можно, но при этом стоит понимать, что этот код является четким указателем, по которому в бюджете перечисленную сумму направляют в нужную группу платежей. Иными словами, без правильно введенного КБК, деньги, предназначенные на оплату пошлины, будут перечислены в бюджет, но вот на счету его плательщика они не будут отражены. Так как фактически перечисленные деньги не будут перенаправлены на оплату пошлины, а просто зачислятся в общий бюджет.

Это произойдет и в случае отсутствия внесения в платежный документ КБК кода. Поэтому, к нему следует серьезно отнестись. Так как даже присутствующий в платежном документе счет получателя, не будет, является гарантией того, что проведение государственной регистрации сможет осуществиться

Конечно, стоит взять во внимание тот аспект, что каждый год КБК коды подвергаются определенным изменениям. Поэтому, прежде чем приступать к оплате пошлины, лучше еще раз убедится, что в платежный документ вводится действительно правильный КБК

Так КБК 18210807010011000110 является на данный момент единственным кодом, по которому должны осуществляться платежи пошлины за государственную регистрацию ИП или юрлица. Также он применяется в корректировки юридической документации, других юридических действиях, в том числе и подачи искового заявления.

КБК 32110807020018000110 2019

Лица, совершающие оплаты в бюджет, рано или поздно задаются вопросами о том, что такое КБК, зачем они нужны, почему их не могут отменить, если практически каждый год их формулировка претерпевает изменения. При этом если данные коды указываются неправильно, то финансовые средства не поступают по нужному назначению, а оплата не считается произведенной по необходимому направлению вообще. Примером такого кода является КБК 32110807020018000110, даже если ошибиться одной цифрой, то направление платежа будет изменено.

Назначение кодов

Все понимают, что КБК, являются формой внутреннего кодирования, используемой казначейством и служит, в первую очередь для упорядочивания платежей. Почему же отвечающие за бюджет структуры, не могут использовать данную кодировку только для себя, освободив от этой обязанности плательщиков? Потому что данная система кодирования исполняет следующие функции:

- Вносит порядок в финансовую отчетность

- Обеспечивает принадлежность бюджетной информации о финансах к единой форме

- Осуществляет регуляцию государственных финансовых потоков

- Участвует в составлении и выполнении муниципального и федерального бюджетов

- Позволяет осуществлять сравнение доходов и расходов за определенное время на бюджетном уровне

- Позволяет составить информативную объективную картину состояния государственной казны

Откуда берут КБК

При получении квитанций на оплату, КБК по необходимой операции структурами не предоставляются, хоть это и было бы очень удобно. Например, если бы выписывая штраф, инспектор сразу указывал необходимый для его оплаты КБК, который является актуальным на данное время. Но, на данный момент такая практика не применяется, а посему, поиском необходимого кода занимается сам плательщик, рискуя собственными деньгами, так как неправильная цифра кода может отправить платеж хоть и не радикально в другом направлении, но все же не в том, которое необходимо, создавая неудобства и проблемы на пути плательщика.

КБК берут в основном из интернета, стараясь найти максимально актуальные значения по данному времени из-за того, что коды меняют периодически. Весьма надежным методом найти необходимый КБК, является получение нужной информации в государственном казначействе. По крайней мере, вы точно получите актуальные по времени данные. Получить информацию можно как в телефонном и письменном режимах, так и нанеся визит лично.

Разница в кодах

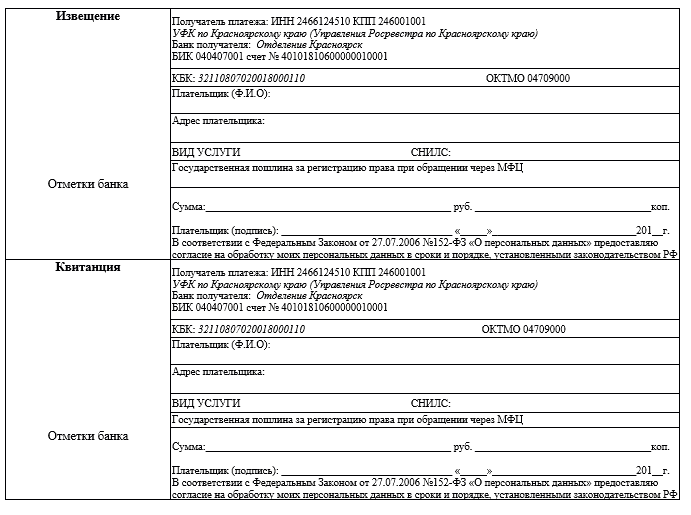

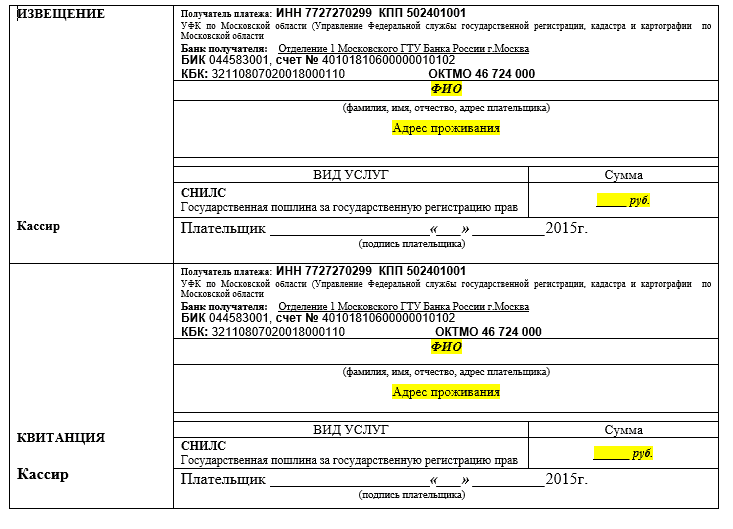

Примером незаметной разницы в кодах могут стать значения, в кодах по уплате пошлины по недвижимости. Так, например, КБК 32110807020011000110 это код для пошлины при государственной регистрации прав или их ограничении по недвижимости. Так же к пошлинам такого типа относится КБК 32110807020018000110 , но он используется в случае обращения через многофункциональные центры.

В данном случае, при возникновении путаницы с кодами, можно будет перенаправить совершенную оплату, составив заявление, но все это, опять-таки, займет время. В том случае, если ошибка будет допущена более глобальная, найти отправленные средства будет гораздо сложнее. Они если не попадут в счет другого бюджетного участка, то останутся в подвешенном состоянии по непонятным оплатам вплоть, до выяснения обстоятельств события.

Итак, КБК имеют важное влияние на правильность формирования оплат и сопроводительных документов, в счет государственного бюджета. Кроме идентифицирующей функции, они оказывают также функции регуляции финансовых потоков и последующего их статистического исследования

Правильно указанный КБК обеспечит поступление оплаты в нужном направлении.

К какому виду налогообложения относится код

КБК 18210501011011000110 относится к тем предприятиям или индивидуальным предпринимателям, которые платят налоги по популярной упрощенной системе налогообложения. Составление отчета для них представляет намного меньше трудностей, и заполнения многих документов, обязательных для других видов налогов, не требуется.

Интересно! Поиск работы через кадровые агентства: плюсы и минусы

Но они могут выбирать из двух вариантов отчислений: первого, когда вся полученная прибыль облагается налогом в 6%, и второго – когда при вычитании из полученной прибыли всех понесенных расходов государству уплачивается 15% от полученного остатка.

Расшифровка КБК 2018 года актуальна только для ИП и предприятий, находящихся на системе УСН (так называемой упрощенке) по первому варианту – «Доходы или 6%». Платежное поручение заполняется в соответствии с Приказом Министерства финансов РФ №65н, принятом в июле 2013 года.

КБК 18210501011011000110 – это четко разработанная комбинация из 20 цифровых символов, указывающая на несколько важных обстоятельств. Такой налог предназначен для тех, кто пополняет бюджет Российской Федерации, кто выступает администратором по перечислению, и одна из двух форм — для тех, кто точно знает, какой налог, и вид уплаты выбран им для личных расчетов.

Для ИП и предприятий, работающих по упрощенной системе, есть и возможность разграничения форм «Доходы» и «Доходы минус расходы», и внутреннего разграничения внутри каждой из них на собственно уплату по обязательствам, полагающиеся штрафы в случае их невыполнения, и пени, которые начисляются в случае просрочки, неполной уплаты или неправильного использования информационных символов.

Расшифровка 2019 изменилась только незначительно, принцип чтения электронными устройствами цифровой символики остался прежним:

- первые три цифры, 182 – это цифровая адресация налоговой федеральной службы, указание на то, что именно она выступает в роли администратора отправленных средств;

- цифры с 4-й по 6-ю, – 105: расшифровка 2019 года дает непосредственное указание для администратора на то, какой налог перечисляется государству по видовой принадлежности (в данном случае КБК 182 105 01011011000110 – это цифровая символика по тем категориям предпринимателей, которые работают по УСН и «Доходам» и платят 6% со всей суммы полученной прибыли);

- с 7-го по 13-й идут цифровые символы (010 11 01), указывающие, какой именно из видов «упрощенки» выбран перечисляющим, и это налог на «Доходы», где платят 6% со всей суммы полученной прибыли.

Расшифровка 2019 КБК 18210501011011000110 предполагает, что цифры с 1-й по 13-ю (182 105 010 11 01) абсолютно идентичны для всех плательщиков УСН по «Доходам» с отчислением в размере 6%.

Посредством 13 символов налогоплательщик сообщает всю основную информацию: кому адресован платеж, кто выступает администратором (распределяет суммы), какой платится налог («Упрощенный», «Доходы»), отчитывается по обязательствам федеральному бюджету.

Что будет, если указать неверный КБК в платежке

Бывает, что предприниматели ошибаются в заполнении реквизита 104 платежки. Какие правовые последствия могут следовать за такими ситуациями?

Платежное поручение с несуществующим или отсутствующим КБК банк сразу же вернет обратно. Если же КБК в платежке будет указан неверно, то, вероятнее всего:

- сумма, перечисленная в бюджет, будет отнесена к невыясненным платежам;

- сумма, перечисленная в бюджет, будет отнесена к другому уровню бюджета или на счета другого ведомства.

И все же, как правило, в бюджет, а если точнее — на счета Федерального казначейства, которое распределяет налоги и взносы, сумма, перечисленная даже с неверным КБК, попадает. Поэтому фирма, указавшая неверный КБК, обычно не рассматривается как нарушитель норм закона. Если, конечно, она перечислила денежные средства в бюджет вовремя.

Если администратор платежа все же начисляет в такой ситуации штрафы и пени (за то, что налог или сбор не был получен вовремя из-за неверных КБК в платежке), то его действия с успехом можно оспорить в суде (определение ВАС РФ от 05.06.2012 № ВАС-6569/12, постановления ФАС Поволжского округа от 17.04.2013 № А55-19734/2012, ФАС Дальневосточного округа от 12.12.2012 № Ф03-5631/2012).

Если фирма, своевременно выполнившая обязательства перед бюджетом, получает от администрирующего органа уведомление о непоступлении средств, ей придется выяснить ситуацию и при необходимости уточнить реквизиты платежа. Для этого нужно:

- провести сверку расчетов с налоговой инспекцией;

- направить в соответствующий орган (ИФНС или же ФСС) заявление об уточнении реквизитов платежного поручения. Составляется данный документ в свободной форме.

О том, каким может быть его текст, читайте в статье

«Образец заявления об уточнении налогового платежа (ошибка в КБК)»

.

КБК на 2015 год ЕНВД

КБК по налогу на вмененной системе налогообложения никак не изменились. Основные коды остались прежними:

- – 18210502010021000110 – ЕНВД по отдельным видам деятельности;

- – 18210502010022000110 – пеня и процент по ЕНВД по отдельным видам деятельности;

- – 18210502010023000110 – штрафы на ЕНВД по отдельным видам деятельности;

- – 18210502020021000110 – ЕНВД по отдельным видам деятельности за истекший период до 1.01.2011;

- – 18210502020022000110 – пеня и процент по ЕНВД по отдельным видам деятельности за истекший период до 1.01.2011.;

- – 18210502020023000110 – штрафы по ЕНВД по отдельным видам деятельности за истекший период до 1.01.2011.

Новые КБК на 2019 год: какие изменились

В 2019 году введены в обиход двенадцать новых кодов бюджетной классификации, согласно приказу 459-ФЗ от 29.11.2018. Ниже вы можете ознакомиться с ними.

| Вид оплаты | КБК |

| Акциз на судовое темное топливо, идущее в РФ | 153 1 04 02210 01 1000 110 |

| Акциз на сырье из нефти, предназначенное для переработки | 182 1 03 02390 01 1000 110 |

| Акциз на судовое темное топливо, добываемое в России | 182 1 03 02400 01 1000 110 |

| Акциз на судовое темное топливо, проходящее по территории РФ | 182 1 04 02210 01 1000 110 |

| Налог на прибыль, идущую в региональный бюджет и получаемую от разработок Дальневосточных месторождений нефти и газа, при наличии соглашения о разделе продукции | 182 1 01 01022 02 1000 110 |

| Налог на дополнительный доход от добычи углеводородного сырья на участках недр, расположенных полностью или частично на территориях, указанных в пп.1 п. 1 ст. 333.45 НК РФ | 182 1 07 05010 01 1000 110 |

| Налог на дополнительный доход от добычи углеводородного сырья на участках недр, расположенных полностью или частично на территориях, указанных в пп.2 п.1 ст.333.45 НК России | 182 1 07 05020 01 1000 110 |

| Налог на дополнительный доход от добычи углеводородного сырья на участках недр, расположенных полностью или частично на территориях, указанных в пп.3 п.1 ст.333.45 НК России | 182 1 07 05030 01 1000 110 |

| Налог на дополнительный доход от добычи углеводородного сырья на участках недр, расположенных полностью или частично на территориях, указанных в пп.4 п.1 ст.333.45 НК РФ | 182 1 07 05040 01 1000 110 |

| Госпошлина на акцизные марки, имеющие двухмерный штрихкод с идентификатором ЕГАИС | 153 1 08 07500 01 1000 110 |

| Госпошлина за федеральные спецмарки, имеющие штрихкод с идентификатором ЕГАИС | 160 1 08 07490 01 1000 110 |

| Единый налоговый платеж физлица | 182 1 06 07000 01 1000 110 |

Минфин поменял некоторые коды бюджетной классификации для страховых взносов по дополнительным тарифам (Приказ №132-н от 08.06.2018). Новшества коснулись штрафов и пеней. Замена связана с тем, что Министерство отменило привязанность кодов к спецоценке условий труда.

Таблица изменений КБК для пеней и штрафов:

| Что платим | 2018 год | 2019 год |

| Дополнительные взносы в ПФР тариф 1 (спецоценка не влияет) | пени 182 1 02 02131 06 2110 160 штрафы 182 1 02 02131 06 3010 160 | пени 182 1 02 02131 06 2110 160 штрафы 182 1 02 02131 06 3010 160 |

| Дополнительные взносы в ПФР тариф 1 (спецоценка влияет) | пени 182 1 02 02131 06 2100 160 штрафы 182 1 02 02131 06 3000 160 | пени 182 1 02 02131 06 2110 160 штрафы 182 1 02 02131 06 3010 160 |

| Дополнительные взносы в ПФР тариф 2 (спецоценка не влияет) | пени 182 1 02 02132 06 2110 160 штрафы 182 1 02 02132 06 3010 160 | пени 182 1 02 02132 06 2110 160 штрафы 182 1 02 02132 06 3010 160 |

| Дополнительные взносы в ПФР тариф 2 (спецоценка влияет) | пени 182 1 02 02132 06 2100 160 штрафы 182 1 02 02132 06 3000 160 | пени 182 1 02 02132 06 2110 160 штрафы 182 1 02 02132 06 3010 160 |