Контрольные соотношения 6-НДФЛ с налоговыми вычетами

Смотрим раздел 3 справки о доходах и суммах налога физического лица (Приложение №1), в котором указывают стандартные, социальные и имущественные налоговые вычеты (НВ).

Главное правило — нельзя, чтобы размер НВ в справке превышал одобренную сумму в уведомлении ИФНС:

- по коду уведомления 1 сумма имущественного НВ не может быть больше одобренного значения из уведомления ИФНС;

- то же касается и социальных НВ. По ним ставится код уведомления 2.

Сотрудники-иностранцы, работающие по патенту, получают НВ на сумму уплаченных ими ФАП. Сумма ФАП по строке 150 должна быть равной общим суммам ФАП, указанным в разделе 2 всех справок.

Обратите внимание: пока не получено уведомление ИФНС о праве налогоплательщика на уменьшение НДФЛ на сумму ФАП, в разделе 2 справки сумма ФАП не указывается.

Особенности отчета 6-НДФЛ

Подобный тип бухгалтерской документации относительно юный, введен в 2020 г.

Форму следует подавать в ИФНС ежеквартально. Одной из особенностей является внесение некоторых данных нарастающим итогом, что обусловлено спецификой выплаты заработной платы. Она перечисляется в месяце, следующем после месяца начисления. Ввиду того, что прибыль выплачивается в следующем месяце, возникают временные промежутки между днем удержания налога и днем выплаты заработной платы. Если первые дни месяца — нерабочие, возникающие прорехи между этими датами очень значительны. Следующее отличие заключается в присутствии информации, содержащейся в других отчетных документах, что позволяет сравнивать и сверять данные.

Анализ 6-НДФЛ и реально поступивших в бюджет сумм

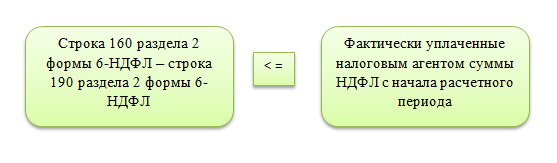

Следующий этап контроля — проверка данных формы 6-НДФЛ с реально уплаченными налоговым агентом суммами НДФЛ за расчетный период согласно карточке расчетов с бюджетом.

В бюджет в части НДФЛ от налогового агента должна была поступить сумма не меньше, чем разность удержанного налога и налога, возвращенного налоговым агентом физлицам, показанным в расчете 6-НДФЛ. Если неравенство не выполнено, значит, налоговый агент не доплатил налог, поэтому проверяющий потребует дать пояснения.

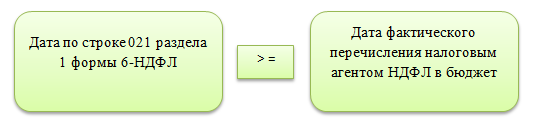

Проверяется соответствие даты фактического перечисления налога в бюджет законодательству. Если неравенство не выполнено, значит, налог был уплачен в бюджет с опозданием, что грозит требованием о пояснениях со стороны налоговых органов.

Соотношения показателей внутри отчёта 6-НДФЛ

Основной отчёт по подоходному налогу с физлиц — это декларация 6-НДФЛ. Её обязаны подавать ИП и организации выступившие налоговыми агентами в отчётном периоде. Она состоит из двух частей — непосредственного документа и приложения №1 к нему.

При работе с КС по 6-НДФЛ нужно опираться на два нормативных документа от ФНС России:

- письмо от 18.02.2022 №БС-4-11/1981@;

- письмо от 10.03.2022 №БС-4-11/2819@ (с корректировками к первому письму).

Соотношения рассчитываются по формулам из вышеуказанных писем — вручную, либо автоматически, в бухгалтерской программе.

Основная часть

Берутся во внимание 5 строк отчёта:

- 100 — ставка налога (НДФЛ);

- 110 — доход, начисленный физлицам;

- 130 — вычеты;

- 140 — налог (НДФЛ) исчисленный;

- 150 — фиксированный авансовый платеж (ФАП).

Как проверяют правильность заполненных данных:

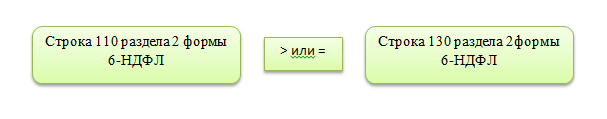

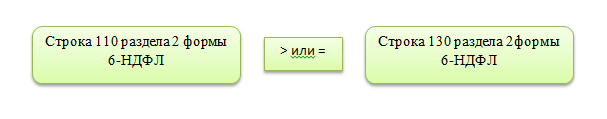

- показатель стр.130 сравнивается со значением стр.110. Он не может больше — если размер вычета превысил начисленный доход, допущена явная ошибка;

-

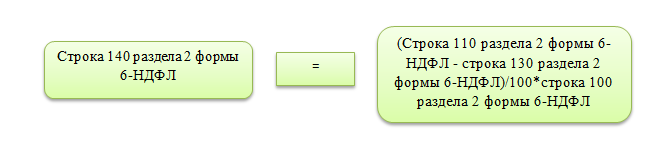

должна выполняться формула:

стр.140 = (стр.110 — стр.130) / 100 х стр.100,

отсутствие равенства означает завышение или занижение НДФЛ;

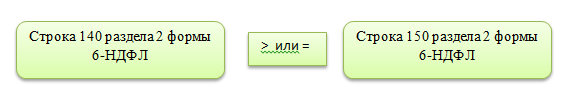

- значение стр.150 должна быть меньше или равна стр.140. Если нет, отчёт составлен не правильно. Это сравнение применяют только при наличии иностранных работников на патенте.

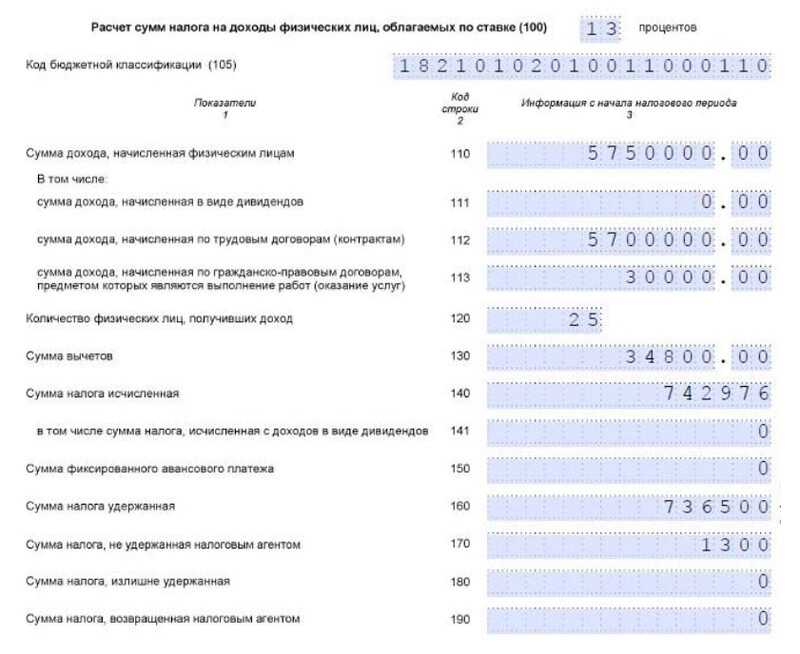

Пример расчёта КС

Представлены следующие данные:

Пример расчёта КС

Пример расчёта КС

Проверяем:

- значение стр.130 меньше чем стр.110(34800 меньше 5750000);

- (5750000 — 34800) / 100 х 13 = 742976. Равенство есть.

- не считаем, т.к. иностранных работников нет, и ФАП отсутствует.

Вывод: основная часть декларации 6-НДФЛ заполнена верно.

«Справка о доходах и суммах налога физического лица» (Приложение №1)

Эти КС считаются только по итогам года, так как приложение №1 в промежуточных отчётах не заполняют.

Справки формируют по каждому лицу, получившему доход. И если при этом применялись разные налоговые ставки, то и справки будут отдельные, по каждой ставке.

Необходимо придерживаться следующих правил расчёта контрольных соотношений отчёта 6-НДФЛ за 2023 год:

- сумма налоговой базы (НБ) из раздела 2 должна быть равной общей сумме дохода из того же раздела за минусом общей суммы вычетов раздела 3;

- исчисленный НДФЛ по разделу 2 минус разница между общими доходами и вычетами из приложения «Сведения о доходах и соответствующих вычетах по месяцам», умноженная на налоговую ставку, не может быть больше 1 рубля;

- сумма неудержанного налога (раздел 4) не должна отличаться более чем на 1 рубль от значения, рассчитанного по формуле:

- (сумма дохода, с которого не удержан налог х ставка налога) / 100 — сумма неудержанного налога из раздела 4

- сумма дохода из раздела 2 всех справок должна быть равна сумме всех строк дохода из приложения «Сведения о доходах и соответствующих вычетах по месяцам налогового периода»;

- сумма дохода, с которого не удержан НДФЛ (раздел 4) не может быть больше общей суммы доходов (раздел 2).

Сверка данных между основной частью и приложением №1

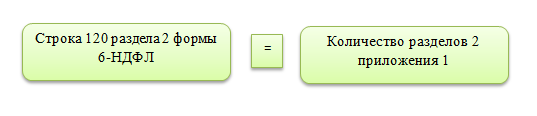

В первую очередь нужно сравнить количество справок о доходах и налогах (Приложение №1) с числом лиц, указанных в стр.120 декларации. Оно не может быть меньше.

Далее проверяем следующие КС:

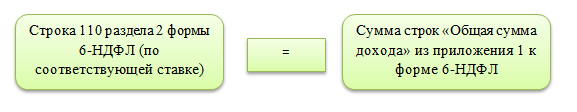

- общая сумма начисленного дохода (стр.110) по каждой ставке налога должна быть равна итоговому значению дохода той же ставки по всем справкам;

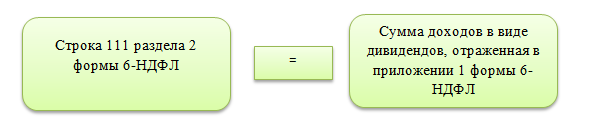

- общая сумма начисленных дивидендов (стр.111) должна соответствовать суммам дивидендов по всем справкам (код дохода 1010);

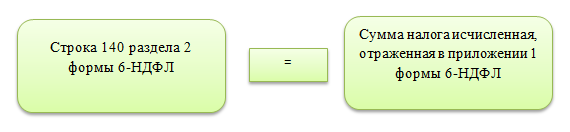

- сумма рассчитанного НДФЛ по каждой ставке (стр.140) должна быть равна итоговому значению исчисленного налога по всем справкам с той же ставкой;

- общий размер неудержанного НДФЛ (стр.170) должен совпадать с общей суммой аналогичного показателя из раздела 4 всех справок.

Аналогично сравниваются значения стр.115 (доходы высококвалифицированных специалистов) и стр.150 (сумма ФАП).

Сверка данных формы 6-НДФЛ со сведениями в форме 2-НДФЛ

Ввиду того, что 2-НДФЛ оформляется на каждого сотрудника отдельно, обязательно нужно проверить равенство между показателем в строке 060 6-НДФЛ и количеством оформленных 2-НДФЛ.

Таблица 3. Контрольные соотношения между 6-НДФЛ и 2-НДФЛ

| Строка 6-НДФЛ | Название раздела 2-НДФЛ (суммарно по каждому сотруднику) |

| 020 | Итоговая сумма дохода |

| 025 | Прибыль по дивидендам |

| 040 | Исчисленная сумма налога |

| 080 | Сумма налога, не удержанная налоговым агентом |

| 060 | Количеству оформленных справок |

Предприниматели самостоятельно занимаются сверкой, а также могут доверить данную процедуру бухгалтеру или стороннему аудитору. Процедура выполняется до передачи отчетности работникам ФНС, что позволяет убедиться в отсутствии расхождений.

Важно! При сдаче отчетности 6-НДФЛ необходимо сразу передавать расчет по страховым взносам, что упрощает процесс проверки для налоговых инспекторов. Если выясняется, что начисленный доход меньше выплат и вознаграждений, перечисленных физлицам, то это представлено нарушением контрольных соотношений

Поэтому предприниматель не включил в налоговую базу по НДФЛ какие-либо выплаты физлицам. Такое несоответствие требует проведения специальной проверки для выявления причины ошибки

Если выясняется, что начисленный доход меньше выплат и вознаграждений, перечисленных физлицам, то это представлено нарушением контрольных соотношений. Поэтому предприниматель не включил в налоговую базу по НДФЛ какие-либо выплаты физлицам. Такое несоответствие требует проведения специальной проверки для выявления причины ошибки.

Допускается не проводить контрольные соотношения, если компания выплачивала сотрудникам суточные. Но при таких условиях необходимо передавать налоговым инспекторам специальные пояснения. При этом расчет по взносам за 6 месяцев работы сдается до 30 июля, а отчет по 6-НДФЛ до 31 июля. Не всегда расхождения свидетельствуют о наличии ошибки, но они требуют пояснений от работодателей.

В апреле 2021 года началась проверка отчетов, полученных от бизнесменов за год работы. Формы подлежат сверке со стороны налоговых инспекторов. Поэтому в течение месяца предприниматели получают письма от представителей ФНС при обнаружении ошибок.

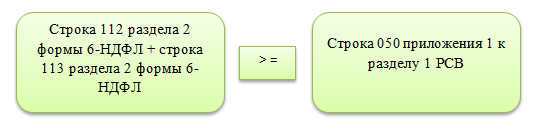

По стандартным контрольным соотношениям доходы, с которых удержан НДФЛ, должны быть меньше всех выплат, перечисленных работникам. Если же у организации имеются обособленные подразделения, то это правило не действует, так как не будут сходиться доходы. Поэтому представители ФНС сверяют строку 030 подраздела 1.1 раздела 1 РСВ со строкой 020 раздела 1 6-НДФЛ.

Как проверить, верен ли расчет 6-НДФЛ

Верен ли расчет 6-НДФЛ — как проверить? Для ответа на этот вопрос разберем КС, рекомендованные налоговой службой. Сначала рассмотрим соответствия внутри документа 6-НДФЛ.

На титульном листе контролю подвергается дата представления расчета. Если соотношение не выполнено, значит, расчет представлен не вовремя, и проверяющий начинает кампанию по привлечению налогоплательщика к ответственности

Налоговые вычеты суммарно по всем физлицам, которым был начислен доход, не могут быть больше начисленного дохода. Если соотношение не выполнено, налоговики потребуют дать пояснения по данному несоответствию или внести исправления в расчет.

Рассчитываем исчисленный налог путем умножения налоговой базы (начисленный доход за минусом вычетов) на ставку налога. Если равенство не соблюдается, проверяющий попросит пояснить или исправить цифры в соответствующих строках.

Сумма фиксированного авансового платежа, уплаченного иностранным работником по патенту, не может быть больше суммы исчисленного налога. При нарушении этого неравенства действия проверяющих аналогичны предыдущим двум пунктам.

Следующие контрольные соотношения применяются к годовому отчету, так как именно в него входит приложение 1 (бывшие справки 2-НДФЛ).

Сравнивается общая сумма дохода по соответствующим ставкам в разделе 2 и в приложении 1 — том, что раньше было справками 2-НДФЛ. Они должны быть равны

Далее сравнивают зарплату работников, отраженную в отчетности с МРОТ и средней отраслевой заработной платой. Данные о зарплате берут из приложения 1 к форме 6-НДФЛ в части, относящейся к оплате труда. При выявлении расхождений налоговики потребуют предоставить пояснения или внести исправления в отчетность. Если пояснения не будут представлены или будет обнаружено занижение заработной платы и соотвественно налоговой базы, то налоговые органы могут провести мероприятия налогового контроля.

Посмотрите наши статьи про МРОТ:

- когда нужна доплата до МРОТ

- может ли оклад быть меньше МРОТ

- размер МРОТ по регионам в таблице

Сверяется сумма дивидендов, отраженная в разделе 2 и в приложении 1

Как считать НДФЛ с дивидендов, мы писали здесь

Сравнение исчисленных сумм налога, отраженных в разделе 2 и в приложении 1

Сравнивается количество физических лиц

Далее в аналогичном порядке сравниваются построчно значения раздела 2 и те же данные, отраженные в приложении 1 к форме 6-НДФЛ, а также значения внутри приложения 1. Вынесем в единую таблицу формулы сравнения

|

КОНТРОЛЬНОЕ СООТНОШЕНИЕ (ФОРМУЛА) |

СРАВНИВАЕМЫЕ ЗНАЧЕНИЯ |

|

Строка 170 раздела 2 = сумма налога, не удержанная налоговым агентом, из приложения 1 |

Сравнение не удержанных налоговым агентом сумм |

|

Строка «Налоговая база» раздела 2 приложения 1 = строка «Общая сумма дохода» раздела 2 приложения 1 – сумма строк «Сумма вычета» приложения – сумма строк «Сумма вычета» раздела 3 приложения 1 |

Сравнение указанной налоговой базы и расчет налоговой базы на основании данных приложения 1. Данное соотношение применяется для каждой налоговой ставки |

|

Строка «Сумма налога исчисленная» раздела 2 приложения 1 – «Налоговая база» * «Ставка налога»= не больше 1 рубля |

Математическая погрешность исчисления налога не может быть больше 1 рубля |

|

(Сумма всех строк «Сумма дохода» приложения – сумма всех строк «Сумма вычета» приложения) * «Ставка налога» — «Сумма налога исчисленная» раздела 2 приложения 1= не больше 1 рубля |

|

|

Строка «Сумма неудержанного налога» раздела 4 приложения 1 = абсолютное значение («Сумма дохода, с которого не удержан налог налоговым агентом» раздела 4 приложения 1» * «Ставка налога» — «Сумма неудержанного налога» раздела 4 приложения 1) = не больше 1 рубля |

|

|

Строка «Общая сумма дохода» разделов 2 приложения 1 = сумма всех строк «Сумма дохода» приложения |

Проверяются соотношения внутри приложения 1 |

|

Строка «Сумма дохода, с которого не удержан налог налоговым агентом» раздела 4 приложения 1 < = строка «Общая сумма дохода» раздела 2 приложения 1 |

Сумма дохода, с которого не удержан налог, должна быть меньше или равна общей сумме начисленного дохода |

|

Строка 130 раздела 2 = сумма строк «Сумма вычета» раздела 3 приложения 1 + сумма строк «Сумма вычета» приложения |

Сравнение общей суммы вычетов, отраженной в разделе 2, и сумм вычета по каждому физлицу, отраженных в приложении 1 |

|

Строка 150 раздела 2 = сумма строк «Сумма фиксированных авансовых платежей» раздела 2 приложения 1 |

Сравнение общей суммы фиксированных авансов, отраженной в разделе 2, и сумм авансов по каждому физлицу, отраженных в приложении 1 |

Раздел 1

В этом разделе с 2023 года унифицированы сроки перечисления налога, а также переименована строка 020, в которой указывают НДФЛ к перечислению за последние 3 месяца отчетного периода.

Вместо полей 021 и 022, где ранее были сроки уплаты налога и его размер, появились четыре новых — 021- 024. Здесь указывают суммы исчисленного и удержанного НДФЛ к перечислению по первому, второму, третьему и четвертому срокам отчетного квартала. Например, для 1 квартала 2023 года эти сроки заполняют так:

| Поле | Что отразить |

| 021 |

Сумма исчисленного и удержанного НДФЛ, подлежащая перечислению за период с 1 по 22 января |

| 022 |

Сумма исчисленного и удержанного НДФЛ, подлежащая перечислению за период с 23 января по 22 февраля |

| 023 |

Сумма исчисленного и удержанного НДФЛ, подлежащая перечислению за период с 23 февраля по 22 марта |

В поле 024 вносится сумма исчисленного и удержанного НДФЛ за период с 23 по 31 декабря, перечисляемая не позднее последнего рабочего дня календарного года. В расчете 6-НДФЛ за первый квартал, полугодие и девять месяцев поле 024 не заполняется.

В расчете за каждый отчетный период отражается НДФЛ, подлежащий перечислению за последние три месяца этого периода:

| Отчетный период | Что отразить |

| 1 квартал |

Исчисленный и удержанный НДФЛ за период с 1 января по 22 марта |

| Полугодие |

Исчисленный и удержанный НДФЛ за период с 23 марта по 22 июня |

| 9 месяцев |

Исчисленный и удержанный НДФЛ за период с 23 июня по 22 сентября |

| 12 месяцев |

Исчисленный и удержанный НДФЛ за период с 23 сентября по 31 декабря |

Расхождения между РСВ и 6-НДФЛ

Для выявления расхождений между РСВ и 6-НДФЛ налоговики используют специальные контрольные соотношения. Если они выполняются, то считается, что между отчётами нет никаких расхождений, и они заполнены верно.

В целом контрольные соотношения не меняются, но при необходимости налоговики могут вносить какие-либо корректировки или дополнения.

Контрольные соотношения официально публикуются и находятся в свободном доступе. Налогоплательщики могут использовать их для собственной проверки правильности формирования РСВ и 6-НДФЛ перед сдачей отчётности в ИФНС.

Причины расхождения сведений между РСВ и 6-НДФЛ связаны с тем, что некоторые доходы облагаются НДФЛ, но не облагаются страховыми взносами, и наоборот. Соответственно, в одном отчёте они указываются, а в другой не включаются.

Наиболее распространённые причины расхождений между РСВ и 6-НДФЛ:

| Вид дохода | Отражение в 6-НДФЛ | Отражение в РСВ | Пояснение |

|---|---|---|---|

| Пособие по БиР, по уходу за ребёнком | Не отражается | Отражается | НДФЛ и страховые взносы с этих пособий на рассчитываются. Они не отражаются в 6-НДФЛ, но включаются в РСВ в стр. 030 и 040 подразд. 1.1 разд. 1 |

| Арендная плата за имущество | Отражается | Не отражается | Арендная плата облагается НДФЛ (п. 1 ст. 210 НК), но с неё не рассчитываются страховые взносы, т.к. она не связана с трудовым или ГПХ договором на выполнение работ (пп. 1 п. 1 ст. 420 НК) |

| Матпомощь бывшим работникам | Отражается | Не отражается | С матпомощи свыше 4 000 руб. нужно удержать НДФЛ (п. 28 ст. 217 НК), но с неё не нужно исчислять страховые взносы, т.к. между бывшим сотрудником и работодателем нет трудовых или ГПХ отношений (пп. 1 п. 1 ст. 420 НК). |

| Подарки работникам, оформленные письменным договором дарения | Отражается | Не отражается | Подарки стоимостью больше 4 000 руб. облагаются НДФЛ (п. 28 ст. 217 НК), но не облагаются страховыми взносами по всей стоимости, если оформлен письменный договор дарения (п. 4 ст. 420 НК) |

| Матвыгода при получении займа на льготных условиях | Отражается | Не отражается | С такой матвыгоды удерживается НДФЛ (п. 1 ст. 210, ст. 212 НК), но на неё не начисляются страховые взносы (пп. 1 п. 1 ст. 420 НК) |

Сравним 6-НДФЛ и РСВ

Здесь определено всего одно КС. Первое условие: если представлен расчет 6-НДФЛ, значит, расчет страховых взносов за этот же период также должен быть представлен.

Сумма начисленного дохода за минусом дохода в виде дивидендов должна быть не меньше базы для начисления страховых взносов за отчетный период.

При выявлении несоответствий между 6-НДФЛ и 2-НДФЛ, а также между 6-НДФЛ и РСВ проверяющий направляет налоговому агенту требование о даче пояснений или внесении исправлений в отчеты. Если по пояснениям или при их отсутствии выявлен факт нарушения налогового законодательства, проверяющий составляет акт проверки.

Можно ли сдавать корректировку 6-НДФЛ, мы писали в статье

Расхождения между отчетами

Теперь те, кто не был знаком, немного представляет себе два расчета. Пора перейти к сравнению показателей и возникающим расхождениям в двух документах.

Облагаемые базы для налога на доходы физических лиц и взносов разные для отдельных видов выплат. Есть такие начисления, которые в одну базу не попадают в принципе, т. к. даже не относятся к предмету обложения, а в другую, напротив, включаются.

Возьмем самые распространенные случаи:

- Материальная помощь бывшим работникам (например, вышедшим на пенсию). Некоторые организации поддерживают сотрудников, проработавших долгое время на предприятии, оказывают помощь ко дню рождения или на покупку лекарств. Поскольку бывший работник уже не является по отношению к организации застрахованным лицом, матпомощь в любом размере для него не подпадает по обложение взносами и вообще не включается в РСВ.В то же время эта сумма не облагается НДФЛ, если она меньше 4 000 рублей. Все что свыше входит в базу по налогу.

- Детские пособия. Ежемесячное или по беременности и родам – оба не попадают под обложение НДФЛ и взносами. При этом в 6-НДФЛ они вообще не указываются, а вот в форме РСВ отражаются в приложении 1 подразделы 1.1. и 1.2 в строках 030 и 040, даже в названиях строчек прямо упоминается .

- Подарки сотрудникам. Аналогично материальной помощи они облагаются НДФЛ сверх четырех тысяч рублей. При этом пунктом 4 статьи 420 НК подарки не признаются объектом обложения взносами в любой сумме (при условии, что был заключен письменный договор дарения). Правда, ФНС может оспорить некоторые подобные операции. К примеру, когда подарок делается в качестве поощрения за перевыполнение плана, в связи с достижением определенного трудового стажа и т.п., налоговая рассматривает такое одаривание как форму премирования и требует начисления и уплаты всех полагающихся взносов, поэтому лучше избегать «рабочих» формулировок в договоре дарения или придется быть готовыми отстаивать правоту в арбитраже.

- Дивиденды. Здесь возникает только НДФЛ, ведь дивиденды, так же как материальная помощь бывшим сотрудникам, не относится к доходам, облагаемым взносами в принципе. В РСВ она не указывается, а в 6-НДФЛ включается в базу и обособленно выделяется в первом разделе (строка 025).

- Аренда. Не признается объектом обложения согласно как передача имущества во временное пользование, а значит, не нужно начислять взносы с этих выплат. Одновременно арендная плата облагается налогом на доходы физических лиц и отражается в 6-НДФЛ.

- Экономия на процентах. Предоставляя работнику льготный заем под низкий процент (менее 2/3 ставки рефинансирования) или беспроцентный, организация как налоговый агент обязана рассчитать материальную выгоду и удержать с нее НДФЛ. В то же время, т. к. договор займа не относится к рабочим отношениями, выполняемым работам или оказываемым услугам, взносами облагать и включать в отчет полученную выгоду не требуется.

- Компенсация за просрочку зарплаты. Рассчитывается организацией самостоятельно, причем должна начисляться в обязательном порядке, но при незначительных задержках в пару дней обычно ее не считают. Работник может потребовать расчета через суд, но учитывая его копеечный размер в этом нет смысла.

Как проверить 6-НДФЛ и скорректировать ошибки

Расчет за 2023 год рекомендуем проверить по контрольным соотношениям (КС). К примеру, можно сверить данные внутри 6-НДФЛ, а также проверить уплату налога. При проверке годового расчета используйте также КС 1.26.

Если уже после сдачи расчета вы обнаружили ошибки или забыли указать данные, подайте уточненный 6-НДФЛ. Его нужно направить по той же форме, что и первоначальный.

Если в справках о доходах ошибок нет, то уточненный расчет за год сдайте без справок. Сделать это лучше как можно раньше, пока ошибку не выявила инспекция. Так можно избежать штрафа.

При корректировке ошибок в КПП или ОКТМО есть ряд особенностей. Так, нужно подать два расчета, с верными и ошибочными данными, и проставить в зависимости от этого номера корректировки.

Подробности:

- Как при помощи контрольных соотношений проверить форму 6-НДФЛ

- Как корректировать ошибки в расчете 6-НДФЛ

- Штрафы за ошибки и недостоверные сведения в форме 6-НДФЛ

Образец заполнения 6 НДФЛ за 3 квартал 2023 года

Образец заполнения 6 НДФЛ за 3 квартал 2023 года составлен на основе следующих данных:

На предприятии трудится 5 человек по трудовым договорам. В Ⅲ квартале предприятие начисляло и выплачивало доходы физическим лицам по ставке 13%.

Заработная плата каждого сотрудника составляет 50 т.р рублей в месяц. Налоговые вычеты никому из сотрудников не положены.

В примере заполнения 6-НДФЛ за Ⅲ квартал 2023 года используем следующие данные, которые приведены ниже:

Доход всех работников за месяц: 5 чел. х 50 000 руб. = 250 000 руб.

Доход всех сотрудников за 9 месяцев: 250 000 руб. х 9 мес. = 2 250 000 руб.

Титульный лист

На титульном листе указываем код отчетного периода. Перечень кодов приведен в Приложении 1 к Порядку заполнения. За Ⅲ квартал указывается код «33».

В графе «Календарный год» указываем «2023».

Коды по месту нахождения приведены в Приложении 2 к Порядку заполнения. Для ИП предназначен код «120». Когда ИП сдает отчет по месту осуществления деятельности, то используется код «320». Организация, которая отчитывается по месту нахождения, указывает код — «214». Если отчитывается обособленное подразделение организации, то используется код по месту учета обособленного подразделения — «220».

Название организации указывают в сокращенном варианте, согласно учредительным документам. Если сокращенное наименование отсутствует, то указывается полное наименование.

Код ОКТМО (муниципального образования) и номер телефона налогоплательщика заполняются в соответствующих графах. Как требует утвержденный приказом ФНС порядок заполнения отчета 6-НДФЛ, указывают код того муниципального образования, на территории которого расположена и зарегистрирована организация или филиал. Иногда гражданам выплачивают денежные средства (зарплату и премии) как головная организация, так и ее подразделение. В этом случае заполняются и сдаются сразу две формы с разными кодами по ОКТМО

Раздел 1

В разделе 1 показываем суммы удержанного НДФЛ.

Заполнения Раздела 1 производится следующим образом:

- В стр. 010 указывается КБК налога,

- в стр. 020 – удержанная сумма налога за 3 месяца отчетного периода ( в нашем случае 5 чел х 50 000 руб х 3 месяца х 13% = 97 500 руб.)

- поле 021 — удержанный налог по срокам перечисления с 23.06.2023 по 22.07.2023;

- поле 022 — удержанный налог по срокам перечисления с 23.07.2023 по 22.08.2023;

- поле 023 — удержанный налог по срокам перечисления с 23.08.2023 по 22.09.2023;;

- поле 024 — заполняется только в расчете за год.

Срок перечисления налога на счет ЕНС — не позднее 28-го числа месяца, в котором произошло удержание. В каждом месяце квартала удерживали по 32 500 руб. (97 500 руб. / 3 мес.). Тогда каждую такую сумму вписываем в ту строку, которая соответствует сроку перечисления.

Если возникает вопрос, как вычислить сумму удержанного налога в 6-НДФЛ, необходимо суммировать налог со всех доходов, выплаченных работникам в отчетном периоде.

Если удержание НДФЛ проводилось по разным ставкам, то разделов 1 будет несколько – по количеству применяемых ставок налога.

Раздел 2

В 2023 году действует повышенная ставка 15% для доходов свыше 5 млн рублей в год. В примере рассмотрена стандартная ставка НДФЛ — 13%. В случае исчисления налога по разным ставкам для каждой ставки будут формироваться те данные, которые относятся только к указанной ставке НДФЛ.

В разделе 2 налоговый агент должен указать ставку, по которой произведен расчет налога (стр. 100) и КБК. Данные по строкам раздела отражаются нарастающим итогом с начала года: сумма начисленных доходов всех физических лиц (стр. 110), в т.ч. по дивидендам (стр. 111), по наемным работникам (стр. 112) и договорам ГПХ (стр. 113). В стр. 120 указывается общее количество физических лиц, которым начислялись доходы.

В строке 110 указывается общая сумма заработной платы работников за январь-сентябрь и все полученные в 2023 году отпускные, больничные и другие доходы, без уменьшения на налог и вычеты.

Величина вычетов отражается по стр. 130, она не может быть больше значения по стр. 110.

В стр. 140 отражается исчисленный налог, в т. ч. по дивидендам (стр. 141). Показатель (с учетом округлений) можно проверить, умножая сумму доходов за минусом вычетов на ставку по стр. 100.

В нашем случае это 2250000 руб. х 13% = 292 500 руб.

В стр. 150 отражается аванс по НДФЛ .

В стр. 160-180 указываются данные об удержании налога агентом. В стр. 190 – сумма возвращенного агентом налога.

Листов с разделом 2 в 6-НДФЛ будет несколько, если налог исчислялся по разным ставкам. Стоит учитывать также, что в 2023 г. НДФЛ с доходов до 5 млн. руб. (по ставке 13%) и свыше 5 млн. (по ставке 15%) перечисляются на разные КБК.

Кто и куда сдает 6-НДФЛ

Годовой отчет должны подать все налоговые агенты.

Если с января по декабрь начислений и выплат, с которых нужно платить налог, не было, вы не налоговый агент. Значит, и сдавать нулевой 6-НДФЛ за год не надо. Однако лучше уведомить инспекцию о том, что вы не будете направлять расчет, и указать причину. Иначе могут оштрафовать и заблокировать счета.

Отчет обычно направляют в свою налоговую по ТКС.

Если у организации несколько обособленных подразделений, при отправке 6-НДФЛ можно выбрать, куда его подавать.

Подробности:

- Кто сдает расчет 6-НДФЛ

- Каким способом сдать расчет 6-НДФЛ

- Нужно ли сдавать нулевую форму 6-НДФЛ

- Как уплатить НДФЛ и сдать отчетность по обособленному подразделению