Типы патентов, доступные для ИП в 2024 году

Одним из видов патентов, доступных для ИП, является патент на изобретение. Этот тип патента применим в случае, если ИП разрабатывает новое техническое решение, способное решить конкретную проблему или улучшить существующее устройство или процесс. Патент на изобретение позволяет ИП иметь монопольное право на использование изобретения в течение определенного срока.

Еще одним типом патента доступным для ИП является патент на полезную модель. Полезная модель отличается от изобретения тем, что может быть выполнена по сравнительно простым техническим решениям и не требует значительных научных исследований. Данный тип патента применим для новых формы устройств, составов или конструкций. ИП может получить патент на полезную модель, если его изделие обладает новыми функциональными характеристиками или обладает новым способом использования.

Также доступен патент на промышленный образец. Этот вид патента применим в случае, если ИП разработал оригинальный дизайн или внешний вид продукта. Патент на промышленный образец дает ИП право на исключительное использование уникального дизайна в коммерческих целях.

В заключение, в 2024 году ИП имеют возможность получить различные типы патентов, включая патент на изобретение, патент на полезную модель и патент на промышленный образец. Каждый из этих типов патентов предоставляет ИП уникальные права на интеллектуальную собственность, способствуя развитию и защите их бизнеса.

Недостатки ПСН

Минусов у ПСН намного меньше, чем плюсов, но они есть.

Первый недостаток состоит в том, что если в какие-то периоды у предпринимателя будет низкий доход (или не будет его вовсе), то такой финансовый кризис не позволит ему уменьшить сумму налога. Но и здесь есть выход. Если ИП понимает, что кризис затяжной, то он может сняться с учета в качестве плательщика ПСН, заявив о прекращении предпринимательской деятельности, в отношении которой применяется патентная система. Это поможет снизить сумму налога, так как при прекращении «патентной» деятельности до окончания срока патента сумма налога пересчитывается, исходя из фактического периода деятельности в календарных днях. Если в результате перерасчета налога появилась переплата, то, при условии подачи соответствующего заявления, ее можно вернуть или зачесть в общем порядке (письмо Минфина России от 25.05.2016 № 03-11-11/29934). Затем, когда ситуация у ИП улучшится, можно получить новый патент.

Есть еще одна особенность ПСН, которая может для некоторых оказаться недостатком. Дело в том, что существуют пределы, при превышении которых ИП теряет право на применение данного спецрежима. Например, если доходы, полученные с начала календарного года в рамках деятельности на ПСН, превысили сумму 60 млн рублей (пп. 1 п. 6 ст. 346.45 НК РФ). Пределы установлены и в отношении количества работников, которых нанимает ИП на патенте — средняя численность не должна превышать 15 человек (п. 5 ст. 346.43 НК РФ).

А вот несвоевременная оплата патента не лишает права на применение ПСН, как это было до 1 января 2017 года. В этом случае налоговая инспекция просто направит предпринимателю требование об уплате необходимой суммы, которое ИП желательно выполнить в срок, дабы избежать, к примеру, блокировки счета (п. 2 ст. 76 НК РФ).

К минусам применения ПСН можно отнести и то, что предприниматель не сможет отказаться от этого режима до истечения срока действия патента. Если, конечно, речь не идет вообще о прекращении предпринимательской деятельности, в отношении которой применялась ПСН. То есть, начав применять спецрежим в отношении конкретного вида деятельности, ИП обязан применять его до тех пор, пока срок действия патента не закончится (письмо ФНС России от 11.12.2015 № СД-3-3/4725).

Кроме того, в НК РФ отсутствует возможность пересчета налога в ситуации, когда в течение срока действия патента изменилось количество показателей деятельности, указанных в патенте (письмо Минфина России от 23.06.2015 № 03-11-11/36170). Поэтому, если у ИП, применяющего ПСН, допустим, в отношении услуг по сдаче в аренду помещений, уменьшилось количество сдаваемых в аренду объектов, то пересчитать налог в сторону уменьшения не получится.

Уплата налога

Как посчитать стоимость патента в году

Что такое патентное налогообложение

Патент для ИП — особый режим налогообложения, созданный специально для индивидуальных предпринимателей. Организации или физические лица без регистрации ИП не могут им воспользоваться.

Система налогообложения и патент, его стоимость регулируются законодательством отдельных регионов РФ и «работают» на указанной в законе территории. Чтобы вести деятельность за пределами региона, в котором приобретен патент, предпринимателю придется заново обратиться за его получением.

Система налогового обложения может использоваться только в отношении перечисленных в российском законодательстве видов деятельности. В каждом регионе устанавливается потенциально возможный доход с каждого рода занятости, с которого и рассчитывается налог.

- отсутствие необходимости платить налог на недвижимость, НДФЛ, НДС;

- нет потребности сдавать декларацию;

- отсутствие учета расходов;

- прибыль указывается в книге учета доходов.

Важно! Суть режима в том, что ИП за фиксированный взнос выдается документ-разрешение на определенный вид предпринимательской деятельности.

Преимущества и риски работы на патенте

Преимущества. Одним из главных преимуществ работы на патенте является ощутимая уменьшенная налоговая нагрузка. При использовании основной системы налогообложения псн, юрлицом нужно выплачивать 20% от прибыли в качестве налога на прибыль организаций. В то время как при работе на патенте, налоговую базу можно снизить за счет квоты по уплате страховых взносов.

Кроме того, патент дает возможность вести бухгалтерский учет, используя ЕНВД, что, в свою очередь, снижает налогооблагаемую базу.

Во-первых, работать на патенте могут лишь индивидуальные предприниматели. Компании и юридические лица этот методом налогообложения не предусмотрен.

- Во-вторых, следует помнить, что дело в немалых денежных суммах. За возможную нарушение закона грозит штраф: 70% платежа от налога на прибыль организаций.

- В-третьих, недопустимы действия, определяющие фиктивные отношения между индивидуальным предпринимателем и работодателем. В таком случае инспекция по налогам может разоблачить такую фирму и вынести штраф фирме за неисполнение условий законодательства.

Ограничения на патенте

Закон предусматривает дополнительные требования для работы в отрасли патента на упрощенный процесс, которые будут активны на протяжении всего действия официального документа.

Несоблюдение этих условий приводит к лишению предпринимателя права на применение ПСН и переводу на общий, упрощенный или единый сельскохозяйственный механизм налогообложения (ЕСХН), с которыми небольшая компания ранее совмещала патент.

Все ограничения делятся на 3 группы:

- После перехода на патент, частный предприниматель должен активно контролировать реализацию своих товаров, чтобы быть в рамках установленного лимита доходов. Заработок, полученный с начала календарного года, не должен превышать 60 миллионов рублей.

- Однако, если предприниматель совмещает деятельность по упрощенной и патентной процедуре, его денежные поступления будут учитываться от обоих специальных режимов. Таким образом, при установлении соответствия лимиту доходов, будут учитываться суммарные денежные поступления от обоих комплексов.

- В случае, если предприниматель совмещает патентную с общей схемой или единым сельскохозяйственным взносом, в лимит дохода будет учитываться только сумма заработка, полученного в рамках патентных мероприятий.

Контроль над количеством персонала считается важным аспектом ведения коммерции. Согласно законодательству Российской Федерации, средняя численность трудовых кадров не должна превышать 15 человек за период налогообложения. Этот показатель включает в себя не только основных сотрудников, но также подрядчиков и внешних совместителей, которые занимают какую-либо должность на предприятии.

Такое лимитирование на величину трудовых кадров направлено на поддержку малого бизнеса и сдерживание чрезмерного увеличения его размеров. Во время стремительного роста компании появляется потребность организации формальных рабочих мест для соответствия законодательству. Это связано с дополнительными расходами на заработную плату, налоги и социальные отчисления.

Чтобы избежать превышения этого урегулирования, собственник может привлекать трудовых кадров на основе гражданско-правовых договоров или заключать контракты с подрядчиками. При этом главное следить за соблюдением требований законодательства и осуществлять контроль за численностью работников.

Несоблюдение предписаний повлечет за собой штрафные санкции или иные юридические последствия. Следует учитывать численность работников в процессе управления коммерцией и принимать соответствующие меры для соблюдения всех норм.

Помимо основных правил и норм, каждый субъект Российской Федерации имеет право устанавливать свои дополнительные факторы, касающиеся различных физических и географических параметров. Это касается, например, площади земельных участков и помещений, которые сдаются в аренду. Кроме того, регионы обладают правом выявлять лимиты по площади торговых залов и залов обслуживания для стационарных сетей и точек общепита.

Еще одним параметром, на который накладывается предел, является показатель единиц транспорта, используемых предпринимателем. Контроль также касается величины стационарных и нестационарных точек продаж, а также объектов общественного питания. Некоторые области имеют свои собственные правила и нормы в области патентов.

Если предприниматель нарушает указанные правила или принимает решение прекратить свою предпринимательскую деятельность, связанную с патентом, он уведомляет об этом финансовую государственную службу на протяжении 10 календарных дней с момента нарушения или принятия решения.

Ограничения для ИП, осуществляющих деятельность на патенте

С 2024 года введены новые ограничения для индивидуальных предпринимателей (ИП), осуществляющих деятельность на патентной системе налогообложения. Согласно изменениям в законодательстве, определенные виды деятельности более не могут осуществляться на патенте. Эти ограничения вводятся в целях установления более строгих правил и контроля над предпринимательской деятельностью.

Одно из основных ограничений заключается в том, что индивидуальные предприниматели больше не могут осуществлять розничную торговлю на патенте. Это означает, что ИП, занимающиеся продажей товаров конечным потребителям через магазины, рынки и другие торговые точки, должны перейти на общую систему налогообложения.

Дополнительные ограничения касаются определенных видов деятельности, таких как оказание услуг в сфере общественного питания и предоставление гостиничных услуг, а также строительная деятельность. Изменения в законодательстве указывают, что эти виды деятельности также больше не могут осуществляться на патенте.

Таким образом, индивидуальным предпринимателям, осуществляющим деятельность на патенте, необходимо тщательно изучить нововведения и ограничения, чтобы принять меры по соблюдению требований законодательства. В случае невыполнения этих ограничений и продолжения деятельности нарушителям грозят штрафные санкции и другие последствия согласно действующему законодательству.

Расчет патента для ИП на 2024 год с примерами

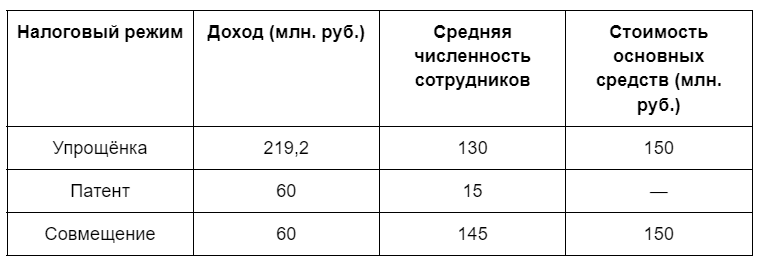

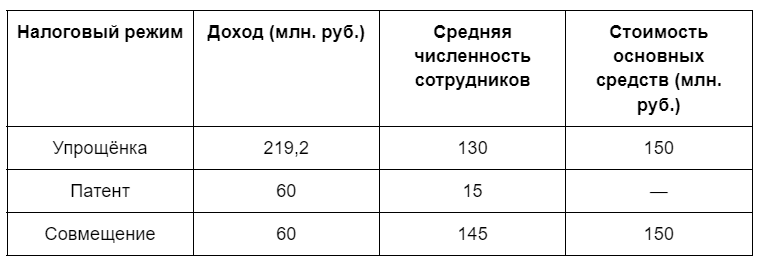

Лимиты при совмещении УСН и патента

Совмещение двух режимов разрешено, пока предприниматель укладывается в установленные лимиты. Они прописаны в статьях 346.21 и 346.45 НК. Это:

-

Лимит по годовому доходу. Для УСН предел по выручке составляет 200 млн. руб. (без учёта коэффициента), для патента — это 60 млн. руб. При совмещении ориентируйтесь на 60 млн., потому что при достижении этой величины право на ПСН утрачено.

-

Лимит по численности персонала. Бизнес на упрощёнке может иметь до 130 сотрудников, а ИП на патенте — до 15 человек. При совмещении предприниматель вправе нанять до 145 человек. Такое разъяснение оставил Минфин в письме от 20.09.2018.

-

Лимит по стоимости основных средств. Для упрощёнки это 150 млн. руб., для патента нет предела. При совмещении остаётся предел в 150 млн. руб.

Учёт работников, занятых при совмещении, должен быть раздельным: до 130 человек на УСН и до 15 на патенте. Такое правило действует, если сотрудники работают исключительно по одному режиму. Однако всегда есть персонал, который работает и там и там, например бухгалтер или личный помощник. Этих сотрудников включайте в обе категории. И всегда прописывайте в трудовом договоре, к какому именно виду деятельности относится сотрудник.

Некоторые чиновники придерживаются мнения, что максимальное количество работников при совмещении не должно превышать 130 человек. Это мнение нельзя исключать, поэтому лучше уточните в своей налоговой инспекции.

Ещё в 2013 году ФНС ввела дополнительное территориальное ограничение: запрещено использовать УСН и ПСН для одного вида деятельности в границах одного субъекта РФ. То есть, не получится держать один магазинчик на патенте, а другой на упрощёнке, если они в одном регионе. А вот Минфин в том же 2013 году высказал прямо противоположную позицию и допустил использовать разные режимы для разных объектов. Этот момент тоже уточните в налоговой инспекции: в разных регионах мнение ИФНС будет отличаться.

Формулировка вида деятельности

Патент выдается на определенный вид деятельности, который указан в региональном законе текстом или ОКВЭДами. Выберите деятельность, которая наиболее близка к вашей реальной.

Чтобы узнать стоимость патента для ИП и другие региональные нюансы, найдите закон региона, в котором планируете работать, и изучите его. На сайте ФНС РФ с 2017 года создан специальный раздел, в котором можно определить и рассчитать сумму налога.

Важно!Чем ближе формулировка в платежке от ваших клиентов будет к выбранному виду деятельности в патенте, тем проще объясняться с налоговой.

При использовании патентной системы налогообложения для ИП допустимо купить несколько патентов на разные виды деятельности.

Когда выгоден патент

Если сравнивать ПСН и УСН 6%, то патент выгоден тогда, когда налог по патенту окажется меньше, чем уплатил бы предприниматель на УСН.

Пример

Преподаватель онлайн-курсов в Санкт-Петербурге на патенте заплатит 54 000 за патент.Это твердая сумма налога, которую в год заплатит предприниматель на ПСН независимо от того, сколько заработает.

На УСН 6% налоги в сумме 54 000 преподаватель курсов заплатит с дохода в сумме 900 0000 р. А если доходов будет больше — налогов будет больше.

Страховые взносы в обоих случаях считаются уплаченными и вычитаются. Значит патент выгоден тем преподавателям онлайн-курсов, кто заработает больше 900 000 р. в год.

Тем, кому эти математические выкладки сложны, рекомендуем воспользоваться калькулятором. Вводите годовую сумму патента и получаете число-лимит. При доходе больше полученного числа-лимита выгодна ПСН. При доходе меньше — УСН 6%.

Онлайн-калькулятор: Что выгоднее, патент или УСН 6

Посчитать

Кроме того, когда считаете выгодность, учтите, что при УСН 6% не надо вставать на учет, подавать заявления, бояться просрочить выплату и бояться просрочить подачу на новый срок.

Стоимость патента в 2023 году для ИП

Действующие налоги в 2024 году для ИП с патентом

Кроме того, ИП с патентами должны платить НДС (налог на добавленную стоимость). Этот налог взимается с оборота товаров и услуг и составляет определенный процент от стоимости каждой операции. Для различных видов деятельности устанавливаются разные ставки НДС.

Также, ИП с патентом обязаны уплачивать Налог на профессиональный доход (НПД). Это налог на доходы от предпринимательской деятельности, который рассчитывается исходя из размера патентного дохода, вычетов и льгот, предусмотренных законодательством. Ставки НПД также могут отличаться в зависимости от вида деятельности.

Важно отметить, что размер налогов для ИП с патентами может меняться в зависимости от различных факторов, таких как оборот, вида деятельности и региональных особенностей. Поэтому перед началом предпринимательской деятельности необходимо изучить актуальное законодательство и консультироваться с налоговым специалистом

Основные факторы для расчета стоимости

Расчет стоимости патента на упрощенной системе налогообложения (ПСН) для индивидуальных предпринимателей (ИП) зависит от нескольких основных факторов. Подлежат учету такие факторы, как доходы, виды деятельности, налоговые льготы, лимиты и другие ограничения.

Один из основных факторов для расчета стоимости патента — это лимит налогообложения. В 2024 году лимиты будут изменены и установленные ограничения на доходы, после превышения которых ИП переходит на общую систему налогообложения. Чтобы не нарушить условия патентования и избежать последствий, предусмотренных законодательством, необходимо предусмотреть возможные изменения лимита и посчитать стоимость патента с учетом этих изменений.

Важно узнать, какие правила и ограничения предусмотрены документами о патентовании для вашего вида деятельности. Использовать разрешенные формы вычетов от доходов, чтобы снизить расчетную основу и тем самым уменьшить стоимость патента

Также необходимо проверить возможность использования налоговых каникул, которые могут предоставить дополнительные преимущества и снизить налоговую нагрузку.

При расчете стоимости патента также следует учитывать описание видов деятельности и определения, указанные в документах. Если ваша деятельность может быть расценена как несколько видов деятельности, вам необходимо определиться с основным видом деятельности, чтобы правильно посчитать стоимость патента.

ПСН имеет свои ограничения и запреты. Необходимо соблюдать правила ведения бухгалтерии и представления отчетности

Также важно предусмотреть возможные риски, связанные с нарушением условий патента. В случае нарушения вы можете быть подвержены штрафам и другими негативными последствиями

Для расчета стоимости патента и оценки возможных изменений лимита налогообложения и других условий патентного режима рекомендуется обратиться к специалисту или бухгалтеру. Только после тщательного анализа всех факторов можно сделать правильные выводы о стоимости патента и оценить возможные преимущества его получения.

Патентная система налогообложения

Плюсы и минусы патентной системы

История патентов в России

В России система защиты интеллектуальной собственности начала развиваться в XIX веке. С того времени было принято несколько законов, которые регулируют патентование изобретений. В 1992 году был принят новый Закон о патентах на изобретения, полезные модели и промышленные образцы. Этот закон действует до сегодняшнего дня.

Кто может работать на патенте? Конечно же, это люди, чьи изобретения получили патент. Но помимо этого, на патенте может работать и нанимаемый персонал, который помогает ведущему специалисту.

Но также стоит учитывать, что работа на патенте имеет свои риски и не всегда бывает выгодной. Поэтому, прежде чем зарегистрироваться на патенте, необходимо тщательно изучить все нюансы и возможные альтернативы.

История патентов в России:

- Система защиты интеллектуальной собственности начала развиваться в XIX веке.

- В 1992 году был принят новый Закон о патентах на изобретения, полезные модели и промышленные образцы, который действует до сегодняшнего дня.

Как оплачивать налоги по патентам

Ограничения деятельности ИП на патенте в 2024 году

ИП, работающие на патенте в 2024 году, также подвержены определенным ограничениям в своей деятельности. Эти ограничения включают следующее:

- Ограничение на вид деятельности. ИП, занимающиеся деятельностью, которая не указана в патенте, не имеют права ее осуществлять, так как патент позволяет именно конкретный вид деятельности.

- Ограничение на территорию. Патент дает право осуществлять деятельность только в определенной территориальной зоне, указанной в нем. Выход за пределы этой зоны может быть запрещен и требовать дополнительных разрешений.

- Ограничение на продолжительность. Патент имеет определенный срок действия, и ИП не имеют права продолжать осуществлять деятельность после окончания этого срока без получения нового патента.

- Ограничение на использование технологий и знаний. В некоторых случаях патент может содержать ограничения на использование определенных технологий или знаний, право на которые является исключительным у правообладателя. ИП должны быть внимательными к таким ограничениям и исключениям.

- Ограничение на масштабы производства. В патенте может быть установлено ограничение на масштабы производства и объемы производимой продукции. Это может ограничить возможности ИП расширять свое производство и увеличивать объемы выпускаемой продукции.

ИП на патенте в 2024 году должны соблюдать все указанные ограничения и быть внимательными к условиям своего патента. Нарушение этих ограничений может привести к прекращению права пользования патентом и возможным негативным последствиям для ИП.

Разрешенные и запрещенные виды деятельности на патенте в 2022 году

Патентная система налогообложения распространяется всего на 80 отраслей, они перечислены в ст. 346.43 НК РФ. Регионы могут сформировать свой перечень деятельности, разрешенной для патента. Чтобы узнать полный перечень, ищите закон вашего региона.

Например, если вы хотите узнать, какие виды деятельности доступны для ИП на патенте в городе Москва, выберите 77 регион в разделе о патенте на сайте налоговой.

Вы не сможете получить патент, если занимаетесь одним из таких видов деятельности:

-

если у вас имущество в доверительном управлении;

-

добываете и продаете полезные ископаемые;

-

торгуете в розницу через стационарную торговую сеть, и хотя бы один зал больше 150 кв.м;

-

организуете общественное питание, и хотя бы один зал больше 150 кв.м;

-

ведете оптовую торговлю;

-

занимаетесь перевозками грузов и пассажиров, если у вас более 20 транспортных средств;

-

совершаете сделки с ценными бумагами, оказываете финансовые и кредитные услуги.

Кроме этого, на патенте нельзя продавать товары, которые попадают под акциз, например, сигареты и алкогольные напитки, и товары, которые нельзя продавать без маркировки, например, обувь.

Минусы патентной системы налогообложения

Виды деятельности, на которые можно получить патент

Кто может применять патентную систему налогообложения?

Как получить патент на предпринимательскую деятельность?

Образец заявления на патент для ИП на 2020 год

Работа по патенту планируется в отличном от места регистрации регионе? В этом случае вы можете передать заявление онлайн, либо в любом ИФНС региона. Исключение составляют только ИП, которые работают по патенту, разделенному муниципальными образованиями. Такие предприниматели обязаны зарегистрировать патент только в соответствующем муниципальном образовании, где планируется деятельность.

Подать заявление вы можете лично в налоговой, через своего представителя, с использованием нотариальной доверенности, по почте или в электронном виде, через одного из операторов электронного документооборота.

Обработка документов занимает 5 рабочих дней. По истечении этого срока вы получите либо патент, либо отказ в выдаче, если вы допустили ошибку в заполнении документов.

Патент действует только в том субъекте РФ, в котором получен. Соответственно, если вы хотите вести деятельность где-то еще, придется подавать документы и в этом регионе. Кстати, получение патентов в разных муниципальных образованиях РФ разрешено.

Требования к получению патента

Требований для перехода на патент не так много, что считается еще одним его преимуществом. Итак, перейти на патентный вид налогообложения могут только индивидуальные предприниматели, которые:

- Имеют доход не более 60 миллионов рублей;

- Не имеют в команде более 15 человек;

- Оплачивают все страховые взносы за сотрудников.

Этот краткий список ограничений существенно расширяет список ИП, которые могут получить патент на свою деятельность. После покупки патента, вам необходимо вести Книгу учета доходов и расходов (КУДиР).

Как перейти на патент?

Если вы уже оформили ИП и хотите перейти на патентную систему налогообложения, это возможно сделать без ограничения по кварталам или началу года.

Как подать заявление на патент?

Передать заявление вы можете лично в налоговой

Обратите внимание, что необходимо подавать заявление в том муниципальном образовании, в котором вы планируете осуществлять деятельность. После передачи документов сотруднику налоговой не забудьте забрать у него расписку в получении

Документы можно передать через своего представителя, однако убедитесь в наличии нотариальной доверенности. Вы можете отправить документы по почте с обязательной описью вложения.

Что такое патентная система налогообложения

Патент для ИП 2024 года подразумевает использование специализированного налогового режима. Его оплата заменяет налоговые вычеты, отменяет декларирование доходов налогоплательщика. При этом используется неизменная сумма, рассчитывающаяся по роду направленности компании. Каждый бизнесмен может оформить несколько разрешений.

Согласно 346.43 статье, пунктам 10-11 НК, они собой заменяют налог:

- на собственность и заработки физлиц;

- НДС.

К особенностям механизма относится отсутствие отчетности по бухгалтерии и налогообложению. Директора обязаны проводить учет доходов в соответствующей книге, чтобы избежать превышения их лимита, установленного законом. Если у них есть штатные служащие, то за них сдается отчетность.

Что такое патентная система налогообложения для ИП?

Для начала необходимо разобраться, что такое патент для ИП. Патентный вид налогообложения — это специальный налоговый режим и доступен он только для индивидуальных предпринимателей. Перед началом работы ИП получает разрешение (патент) на работу и на осуществление своей деятельности. Особенностью такой системы является независимость налоговых вычетов от полученных доходов. Предприниматель оплачивает налоговый патент для ИП, руководствуясь только предполагаемым уровнем прибыли, который регулируется государством.

Патент удобен тем, что позволяет предпринимателям не оплачивать основные налоги, включая НДФЛ, НДС и налоги на имущество

Обратите внимание, что освобождение от налогов распространяется только на ту деятельность, которая прописана в патенте.

Что дает патент?

Патентное налогообложение для ИП считается одним из наиболее простых и понятных благодаря прозрачной системе расчетов. Кроме этого, патент имеет еще ряд преимуществ:

- ИП на ПСН не придется постоянно оплачивать налоги. Предприниматели освобождены от НДС, НДФЛ и налога на имущество;

- Ежемесячно необходимо оплачивать только страховые взносы за своих сотрудников, при их наличии;

- ИП на патентном налогообложении может не вести полную бухгалтерию, ограничившись только книгой учета расходов и доходов;

- Патентная система позволяет не применять ККТ во время расчетов с клиентами;

- Величина налога прозрачна и понятна, она рассчитывается сначала и не меняется на протяжении действия патента;

- Возможность применять во многих видах деятельности.

Именно благодаря этому перечню преимуществ патент стал так популярен среди начинающих ИП. Простота, прозрачность и понятность во всех аспектах крайне удобна для предпринимателей, которые хотят сосредоточиться на бизнесе и не думать о налогах.