Налоговые каникулы для ИП

Отсрочку по налоговым платежам получили от законодателей начинающие предприниматели. Термин «налоговые каникулы» появился в 2015 году. Эта форма поддержки ИП освобождает вновь открывшееся предприятие малого бизнеса от налогов в течение двух лет со дня регистрации.

Закон о возможности применения нулевой налоговой ставки будет работать до 31 декабря 2020 года. Детали налогового «отпуска» регулируются местными властями в каждом субъекте РФ. Но есть несколько основных моментов, которые должен учитывать новоявленный бизнесмен.

Условия для налоговых каникул

-

1.Индивидуальный предприниматель открывает ИП первый раз.

-

2.ИП выбрал Патентную или Упрощенную систему налогообложения.

-

3.Основная деятельность предприятия связана либо с производственной, либо с социальной, либо с научной сферой.

-

4.Предприниматель получает не меньше 70% дохода от основного вида деятельности.

-

5.В области, где прописан ИП, принят закон о налоговых каникулах.

-

6.Регистрация бизнеса состоялась после принятия местного закона.

Все уточнения по этой льготе можно получить в ФНС своего региона. Законодатели на местах расширяют список условий.

О том, что еще может потребоваться от ИП мы рассказывали в этой статье.

Освобождение от НДФЛ и страховых взносов

Перечень доходов, которые освобождаются от начисления налогов на них и страховых выплат, указан в 217 статье НК РФ. О лечении зубов за счет работодателя путем оплаты медицинских услуг напрямую клиникам и выдаче наличных средств работнику, переводе на его счет (карту) в банке говорится в 10 пункте статьи.

Условия для получения льготы при лечении зубов за счет фирмы:

- наличие лицензии у медицинской организации;

- документальное подтверждение расходов и оказанных услуг;

- услуга оказана своим работникам, их супругам, родителям, детям (в том числе усыновленным), подопечным в возрасте до 18 лет, а также бывшим своим работникам, уволившимся в связи с выходом на пенсию по инвалидности или по старости;

- выплаты осуществляются только из чистой прибыли (по некоторым данным, исходя из этого норма распространяется только на организации, применяющие общую систему налогообложения);

- работодатель оплачивает лечение зубов сотрудников за счет организации, а не возмещает работнику расходы на ранее проведенное им лечение.

Подтверждение права на освобождение от НДС

Право не платить НДС нужно подтверждать. Когда годичный срок подойдет к концу, в течение 20-ти дней нужно направить в налоговую пакет документов: выписки из бухгалтерской отчётности или книги доходов и расходов, подтверждающие, что в периоде, когда применялось освобождение, не были превышены лимиты по выручке.

Если не предоставить такие документы, с начала периода предприниматель или организация утратят право на льготу и будут считаться плательщиками НДС. Это повлечёт за собой доначисление НДС за весь период, в течение которого фирма или ИП не платили этот налог, а также пени и штрафы.

При желании ИП или организация на ОСНО могут продлить освобождение еще на 12 месяцев. Для этого вместе с документами нужно предоставить уведомление на следующий налоговый период.

Если пользоваться этой привилегией предприниматель или организация на ОСНО больше не хотят, нужно отправить уведомление об отказе.

Пониженные тарифы взносов для сферы радиоэлектроники

Ставку взносов такую же, как для ИТ (только 7,6% в пределах ПВБИ) могут применять и страхователи, работающие в радиоэлектронной промышленности (пп. 18 п. 2 ст. 427 НК РФ). Логика, по которой становится доступным этот спецтариф, тоже очень похожа. Чтобы иметь право на пониженные взносы, компания должна выполнить два обязательных условия:

- числиться в реестре юрлиц, относящихся к радиоэлектронной промышленности (по нормам Постановления Правительства от 31.12.2020 N 2392);

- поступления от сбыта радиотехнической продукции и оплаты услуг в этой сфере (например, по проектированию и разработке компонентной базы, передаче исключительных прав и др.) должны давать 70% и более всех поступлений от продаж.

Перечень радиоэлектроники, при продажах которой возникает доход, дающий право на снижение тарифа, утвержден Постановлением Правительства от 22.07.2022 N 1310. При определении права на пониженную ставку взносов следует руководствоваться этим НПА.

Единый налог на вмененный доход (ЕНВД)

С 1 января 2021 г. ЕНВД применять не получится в связи с его отменой.

Организациям, которые уже применяют ЕНВД, ФНС и Минфин в своих письмах предложили перейти на альтернативные специальные режимы налогообложения (Письмо ФНС России от 20 ноября 2020 г. № СД-4-3/19053@, Письмо Минфина России от 3 ноября 2020 г. № 03-11-11/95726).

По умолчанию с 1 января 2021 г. вас переведут на общий режим налогообложения: организации должны будут платить НДС и налог на прибыль, а ИП – НДС и НДФЛ. Если вы совмещали ЕНВД и УСН, с 1 января 2021 г. будете автоматически применять УСН по всем видам деятельности.

Чтобы перейти с 1 января на УСН с объектом налогообложения «доходы» или «доходы минус расходы», до 31 декабря 2020 г. нужно подать уведомление.

ИП, у которых не больше 15 работников и доход не больше 60 млн руб. в год, по некоторым видам деятельности могут перейти на ПСН, а ИП без работников – стать самозанятыми.

При этом нет необходимости направлять уведомление в налоговый орган о снятии с учета в качестве плательщика ЕНВД. Налоговую декларацию по ЕНВД за IV квартал 2020 г. нужно представить не позднее 20 января 2021 г., уплатить налог – не позднее 25 января 2021 г. (см. указанные выше письма ФНС и Минфина).

Могут ли перевод фирмы на спецрежим квалифицировать как дробление бизнеса?

Специальные налоговые режимы были введены для поддержки малого предпринимательства. Крупные организации зачастую не соответствуют критериям для применения этих режимов. Потому они в порядке реорганизации создают несколько более мелких организаций, которые спецрежимы использовать могут. При этом единственной целью реорганизации становится экономия на налогах. Такие схемы называют дроблением бизнеса, они являются противоправными (ст. 54.1 НК РФ).

Рассмотрим, какие аргументы приводят налоговые органы, чтобы доказать использование организацией подобной схемы.

Во-первых, руководство вновь созданными организациями осуществляют одни и те же лица или взаимозависимые лица. Но одного такого обстоятельства недостаточно. Налоговый орган должен доказать, что дробление бизнеса было осуществлено для уменьшения размера доходов (до 150 млн руб.), дающего право применять УСН, посредством распределения доходов между взаимозависимыми организациями (с одним учредителем, одним главным бухгалтером, общим штатом сотрудников, расчетными счетами в одном банке, едиными номерами телефонов, сайтом и др.).

Во-вторых, вновь созданные организации занимаются теми же видами деятельности, что и реорганизуемый налогоплательщик, и зарегистрированы (или фактически находятся) по одному адресу.

В-третьих, налогоплательщик до реорганизации применял специальные налоговые режимы, но должен был утратить право на них. Дробление же бизнеса позволило ему продолжить работу на этих спецрежимах.

В-четвертых, вновь созданные юрлица или вновь зарегистрированные ИП не обладают должной самостоятельностью: используют в своей деятельности транспортные средства, персонал, контрагентов, складские помещения и оборудование, торговые залы и кассовые узлы, сайты, программное обеспечение, товарные знаки и другие ресурсы реорганизованного лица; деятельность субъектов представляет собой единый производственный процесс.

В-пятых, между взаимозависимыми организациями фактически отсутствует разделение деятельности.

Приведем пример из судебной практики. Суды указали на использование взаимозависимыми организациями схемы дробления бизнеса, направленной на минимизацию налогообложения, с целью недопущения превышения предельных размеров дохода, дающих право на применение УСН. Данный вывод был сделан судом ввиду того, что была создана искусственная ситуация, при которой видимость действий нескольких налогоплательщиков прикрывала фактическую деятельность одного налогоплательщика. При этом отмечалось отсутствие деловой цели в создании трех организаций, которые имели расчетные счета в одном банке, справочную службу с одним номером телефона, единые сайт и рекламу. Созданные организации не имели достаточного количества трудовых ресурсов и не несли расходов, характерных для организаций, ведущих самостоятельную хозяйственную деятельность (Определение Верховного Суда РФ от 8 октября 2020 г. № 301-ЭС20-9592 по делу № А43-34833/2018).

Таким образом, ключевым моментом можно считать наличие деловой цели при дроблении налогоплательщиком своего бизнеса. Для снижения налоговых рисков рекомендуем налогоплательщикам, применяющим специальные налоговые режимы, изучить материалы судебной практики, чтобы понимать, какие обстоятельства будут свидетельствовать о наличии деловой цели при дроблении бизнеса.

Нюансы возмещения

При обороте таких средств очень важна документальная база – подтверждение того, что оказаны медицинские услуги, и того, что они оплачены именно деньгами работодателя.

В качестве доказательства получения медицинских услуг работником предоставляется не просто чек, а акт, в котором есть

- данные сотрудника (ФИО),

- перечень оказанных услуг,

- их точная стоимость и итоговая сумма.

Юридическое лицо (работодатель) может заключить договор о сотрудничестве и оплачивать лечение сотрудников за счет организации. Забота о здоровье работников – это показатель высокой социальной ответственности. И если все оформить правильно, подтверждать расходы документально, правильно оплачивать услуги, то можно серьезно сэкономить на страховых, налоговых отчислениях.

Внимание! Статья носит информационный характер и содержит нормы на момент ее написание (2020 год). Просим Вас уточнять содержание нормативных актов, возможности применения указанных норм и самостоятельно принимать решения по налогам на момент оплаты услуг

Проверка правильности распределения расходов

В современной практике бухгалтерские расчеты осуществляются с помощью специального программного обеспечения. Расчет пропорции для раздельного учета также автоматизирован. Чтобы проверить итоговые данные, удобно составить специальные таблицы, из которых будет виден весь расчет: отдельно для облагаемых НДС операций и для необлагаемых. В таблице будут сведены основные показатели, использованные для расчета пропорции:

- расходы на приобретение/реализацию – операции, не подлежащие налогообложению (лучше перечислить все их виды);

- соответствующие расходы по облагаемым налогом операциям;

- итоговая строка прямых расходов;

- смешанная группа расходов (также перечислить);

- суммирование.

Чтобы вести раздельный учет НДС правильно и тогда, когда это действительно необходимо, нужно постоянно следить за обновлением актуальной информации. Правила ведения раздельного учета по НДС напрямую связаны с обновлениями в Налоговом Кодексе РФ, что происходит постоянно, и в последнее время – особенно интенсивно.

Условия получения нулевой ставки для образовательных организаций

- Наличие лицензии на образовательную деятельность;

- Если доходы от образовательной деятельности, присмотра и ухода за детьми, а также от выполнения научных исследований и опытно-конструкторских разработок ( далее ОКР) составляют не менее 90% от общих доходов организации;

- Если в штате организации числятся не менее 15 работников в течение (года);

- Если организация не совершает в налоговом периоде операции с векселями и с финансовыми срочными сделками.

Перечень видов образовательной деятельности, подпадающих под ставку 0 %, утвержден постановлением Правительства РФ от 10 ноября 2011 г. № 917.

Благотворительная деятельность

В соответствии с подпунктом 12 пункта 3 статьи 149 НК РФ не подлежит налогообложению (освобождается от налогообложения) на территории Российской Федерации передача товаров (выполнение работ, оказание услуг) безвозмездно в рамках благотворительной деятельности в соответствии с Федеральным законом «О благотворительной деятельности и благотворительных организациях», за исключением подакцизных товаров.

Налоговые органы придерживаются позиции, согласно которой льгота, предусмотренная подпунктом 12 пункта 3 статьи 149 НК РФ, применяется при условии представления в налоговые органы следующих документов:

- договора (контракта) налогоплательщика с получателем благотворительной помощи на безвозмездную передачу товаров (выполнение работ, оказание услуг) в рамках оказания благотворительной деятельности;

- копий документов, подтверждающих принятие на учет получателем благотворительной помощи безвозмездно полученных товаров (выполненных работ, оказанных услуг);

- актов или других документов, свидетельствующих о целевом использовании полученных (выполненных, оказанных) в рамках благотворительной деятельности товаров (работ, услуг) (см., например, письма УФНС России по г. Москве от 02.12.2009 г. № 16-15/126825, от 02.08.2005 г. № 19-11/55153).

При ввозе товаров на территорию РФ импортеры платят на таможне НДС, который рассчитывается в составе таможенных платежей (ст. 318 Таможенного кодекса РФ). Исключение – ввоз товаров из Республики Беларусь и Республики Казахстан, в этих случаях уплата НДС оформляется в налоговой инспекции на территории России.

Обратите внимание, что при ввозе товаров на территорию России, НДС платят все импортеры, в том числе работающие на специальных налоговых режимах (УСН, ЕСХН, ПСН), и те, кто освобожден от уплаты НДС по статье 145 НК РФ. Ставка НДС при импорте равна 10% или 20%, в зависимости от вида товаров

Исключением являются товары, указанные статье 150 НК РФ, при ввозе которых НДС не взимается. Налоговая база, на которую будет начисляться НДС при ввозе товаров, рассчитывается как общая сумма таможенной стоимости товаров, таможенной пошлины и акциза (для подакцизных товаров)

Ставка НДС при импорте равна 10% или 20%, в зависимости от вида товаров. Исключением являются товары, указанные статье 150 НК РФ, при ввозе которых НДС не взимается. Налоговая база, на которую будет начисляться НДС при ввозе товаров, рассчитывается как общая сумма таможенной стоимости товаров, таможенной пошлины и акциза (для подакцизных товаров).

Объект налогообложения НДС:

-

реализация товаров, работ, услуг на территории России, передача имущественных прав (право требования долга, интеллектуальные права, арендные права, право постоянного пользования земельным участком и др.), а также безвозмездная передача права собственности на товары, результаты работ и оказания услуг;

-

выполнение строительно-монтажных работ для собственного потребления;

-

передача для собственных нужд товаров, работ, услуг, расходы на которые не учитываются при расчёте налога на прибыль;

-

ввоз товаров на территорию РФ.

НДС перечисляется в федеральный бюджет и составляет 50% от всех поступлений по сборам. Деньги расходуются на государственные и национальные цели:

-

социальная политика, образование, оказание медицинских услуг;

-

оборона и защита, деятельность органов охраны правопорядка, безопасность;

-

решение общегосударственных и экономических вопросов;

-

защита экологической обстановки;

-

развитие сферы ЖКХ, СМИ, культуры;

-

выплаты национального долга;

-

трансферты в другие бюджеты – дотации, субсидии, субвенции в региональный и местный бюджет.

Смена ОСНО на спецрежим

| № п/п | Налоговый режим | Описание |

| 1 | Переход на УСН | В случае, если организация/ИП удовлетворяет ограничениям по уровню дохода, численности сотрудников, стоимости ОС и пр., компания может перейти на «упрощенку» с начала следующего года. Для перехода необходимо подать уведомление по форме 26.2-1. |

| 2 | Переход на ЕНВД | Если виды деятельности компании соответствуют закрытому перечню (ст. 346.26 НК), а также при удовлетворении прочим требованиям, фирма может перейти на ЕНВД с 1 января следующего года. Переход необходимо оформить уведомлением по форме ЕНВД-1/ЕНВД-2.

«Общережимники» вправе совмещать ЕНВД и ОСНО. В таком случае деятельность, подпадающая под «вмененку», облагается ЕНВД, прочие доходы – налогом на прибыль/НДФЛ. Для совмещения режимов нужно подать в ФНС уведомление по сроку не позже 5-ти дней с момента начала деятельности в рамках ЕНВД. |

| 3 | Переход на ПСН | В случае, если компания ведет деятельность, которая подпадает под ПСН, то фирма может оформить патент. Переход на ПСН необходимо оформить заявлением по сроку до 10 дней с момента начала патентной деятельности.

Налогоплательщик вправе совмещать ПСН и ОСНО. Налог ПСН оплачивается в момент оформления патента, налоги в рамках ОСНО – в общем порядке. |

Какие услуги облагаются НДС?

НДС облагается широкий спектр услуг, оказываемых на территории РФ, и регулируется этот вопрос главой №21 НК РФ. Практически все услуги облагаются, однако существует перечень исключений, утвержденный законодательством согласно статьям №145, №149 и №150 НК РФ. Среди исключений, не облагаемых сбором, необходимо отметить:

- Лицензированные медицинские услуги кроме ветеринарных и косметологических, не спонсируемых бюджетом.

- Уход за детьми в дошкольных специализированных учреждениях.

- Секции и кружки для детей.

- Уход за пожилыми, инвалидами.

- Взыскание пошлин и сборов, сопутствующие услуги.

- Ритуальные услуги.

- Аренда помещений иностранцам.

- Работа с депозитами, ценными бумагами.

- Обслуживание судов – речных, морских, воздушных.

- Некоммерческие услуги сфер культуры, искусства.

- Услуги аптек – изготовление лекарств, оправ, ремонт слуховых аппаратов, и так далее.

- Перевозки людей при условии единого тарифа.

- Тушение пожаров в лесах.

- Услуги адвокатов.

- Гарантийные услуги ремонта без дополнительной оплаты.

Пониженные страховые взносы для ИТ

Для сферы ИТ в 2023 году предусмотрели один из самых выгодных тарифов по взносам. В пределах ПВБИ нужно платить 7,6%, а сверх ПВБИ — вообще ничего. Но, разумеется, без специальных условий для применения не обошлось.

Чтобы использовать тариф 7,6%, ИТ-компания должна одновременно соответствовать двум критериям (п. 3, 5 ст. 427 НК РФ):

- иметь подтверждение ИТ-госаккредитации компании или свидетельство резидента технико-внедренческой или промышленно-производственной особой экономической зоны (ОЭЗ);

- доход от ИТ по итогам отчетного (расчетного) периода должен составлять 70% и более от всех доходов.

Что относится к деятельности, поступления от которой дают право на этот вид тарифа, перечислено в п. 5 ст. 427 НК РФ. Список достаточно обширный, поэтому в рамках данной статьи мы не будем его приводить.

Возможно ли понижение тарифа по взносам «на травматизм» в 2023 году

С 01.01.2023 взносы «на травматизм» находятся в ведении нового объединенного фонда СФР (в него вошли ПФР и ФСС). В связи с этим были внесены изменения в законодательство, касающееся этих взносов.

Однако ответ на вопрос «Есть ли скидки к тарифу на травматизм в 2023 году?» по-прежнему остается положительным (пп. 1 п. 1 ст. 18 Федерального закона от 24.07.1998 N 125-ФЗ). Возможность при определенных условиях получить скидку к тарифу сохранилась, устанавливается она заявительным порядком (как и было ранее), только обращаться за ней теперь нужно в СФР.

Скидку СФР предоставляет в процентах к страховому тарифу, присвоенному по виду деятельности. Верхний предел скидки — 40% (к присвоенному тарифу).

Индивидуальный размер скидки СФР вычисляет сам, основываясь на:

- Правилах установления скидок и надбавок, утв. Постановлением Правительства от 30.05.2012 N 524 (далее — Правила);

- Методике расчета скидок и надбавок к страховому тарифу, утв. Приказом Минтруда от 01.08.2012 N 39н (далее — Методика).

Формула для вычисления индивидуального размера скидки, приведенная в Методике, учитывает в том числе отраслевые показатели по видам экономической деятельности, а не только данные по конкретному предприятию. Поэтому страхователю нет особого смысла самостоятельно пытаться посчитать, какую скидку в итоге даст СФР.

Обращаясь за скидкой, достаточно помнить, что из внутренних показателей страхователя в формуле расчета учитываются:

- результаты СОУТ;

- сведения и итоги обязательных медосмотров;

- величина трат на страховое обеспечение, например, на платежи в связи с несчастными случаями или профзаболеваниями.

Это значит, что можно надеяться на существенный процент скидки, если с приведенными показателями со стороны компании все в норме и выполнены исходные условия:

После того, как СФР вынесет решение по заявлению, страхователь может запросить у фонда информацию, на основании которой это решение принято (п. 11 Правил). Если результат рассмотрения заявления на скидку не устроил, его можно оспорить, но только в суде.

В завершение укажем несколько важных нюансов при оформлении пониженного тарифа по взносам на травматизм в 2023 году:

- Скидка устанавливается с 1 января года, следующего за годом обращения с заявлением. В 2023 году страхователи применяют скидки, полученные в 2022-м. А до 01.11.2023 можно подавать заявку на 2024 год.

- Подавать в текущем году заявку на следующий можно не раньше, чем СФР утвердит значения тех самых основных показателей по видам экономической деятельности, участвующих в расчете, на очередной год (п. 6 Правил). СФР утверждает показатели по согласованию с Минтрудом, на это действие отводится существенный срок — до 1 июня текущего года. Таким образом, точный период, когда можно обращаться в СФР за скидкой к тарифу на следующий год — с 1 июня до 1 ноября.

- Новая форма заявления на скидку пока не утверждена, поэтому тем, кто уже готов заявлять в 2023 году о скидке на 2024 год, можно использовать старый бланк из Приказа ФСС от 25.04.2019 N 231.

Подтверждение права на освобождение от НДС

Право не платить НДС нужно подтверждать. Когда годичный срок подойдет к концу, в течение 20-ти дней нужно направить в налоговую пакет документов: выписки из бухгалтерской отчётности или книги доходов и расходов, подтверждающие, что в периоде, когда применялось освобождение, не были превышены лимиты по выручке.

Если не предоставить такие документы, с начала периода предприниматель или организация утратят право на льготу и будут считаться плательщиками НДС. Это повлечёт за собой доначисление НДС за весь период, в течение которого фирма или ИП не платили этот налог, а также пени и штрафы.

При желании ИП или организация на ОСНО могут продлить освобождение еще на 12 месяцев. Для этого вместе с документами нужно предоставить уведомление на следующий налоговый период.

Если пользоваться этой привилегией предприниматель или организация на ОСНО больше не хотят, нужно отправить уведомление об отказе.

Регистрация в качестве самозанятого

Порядок перехода на режим налогообложения НПД зависит от того, кто планирует его применять: обычное физлицо или ИП.

Физлицо без специального статуса

Регистрация физлица в качестве плательщика НПД очень проста и не требует посещения налоговой инспекции. Постановка на учет происходит удаленно, одним из следующих способов:

- в веб-кабинете «Мой налог» на сайте ФНС;

- в мобильном приложении «Мой налог»;

- через банк или иную кредитную организацию, предоставляющую такую возможность;

- через личный кабинет налогоплательщика на сайте ФНС;

- через портал госуслуг.

Индивидуальный предприниматель

Если ИП планирует сменить применяемый режим налогообложения на самозанятость, ему потребуется сделать несколько шагов.

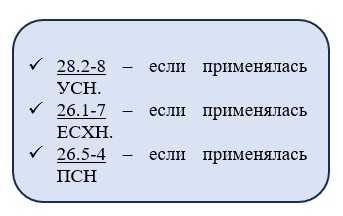

Шаг 2. Сдать уведомление об отказе от ранее применявшегося спецрежима (УСН, ЕСХН или ПСН)

Совмещать самозанятость с другими режимами налогообложения нельзя. Чтобы сняться со специального режима, который применялся до перехода на самозанятость, ИП потребуется сдать в ИФНС по месту учета соответствующее уведомление по форме:

Срок направления уведомления о снятии со специального режима налогообложения для УСН и ЕСХН — один месяц с даты постановки на учет в качестве плательщика НПД. Если срок пропущен или уведомление не подано вовсе, регистрацию в качестве плательщика НПД инспекция аннулирует (ч. 5 ст. 15 Закона N 422-ФЗ).

Для патентной системы налогообложения срок направления уведомления в Законе N 422-ФЗ не прописан. Перейти с ПСН на НПД ИП может только по окончании срока действия патента или прекращения ведения того вида деятельности, на который был взят патент.

Шаг 3. Сдать отчетность

Отдельного срока для сдачи отчетности по УСН и ЕСХН при переходе с этих режимов на НПД, НК РФ не установлено. В связи с чем можно руководствоваться двумя сроками:

- Специальным, установленным для ситуации, когда ИП отказывается от применения упрощенки или сельхозналога в целом, — до 25 числа месяца, следующего за месяцем перехода на НПД.

- Общим, установленным для сдачи отчетности по УСН или ЕСХН — не позднее 25 апреля следующего года.

Шаг 4. Уплатить обязательные платежи

Отдельный срок уплаты взносов ИП за себя при переходе на НПД законодательно не установлен. Так как гражданин статус ИП не утрачивает с переходом на НПД, взносы он уплачивает в обычные сроки:

- до 31 декабря текущего года — фиксированные взносы;

- до 1 июля следующего года — взносы с дохода свыше 300 000 рублей.

Взносы рассчитываются пропорционально времени применения УСН.

Налог по УСН (ЕСХН) за год, в котором произошел переход на НПД, нужно заплатить не позднее 28 числа месяца, следующего за месяцем регистрации в качестве плательщика НПД. Налог уплачивается путем перечисления средств в качестве ЕНП (п. 1 ст. 45, п. 7 ст. 346.21 НК РФ, ч. 10 ст. 5, ч. 4 ст. 15 Закона N 422-ФЗ).

Налог на прибыль: расчет

Достаточно высоким налоговым бременем для «общережимника» является сумма налога на прибыль. Базовая ставка налога предусмотрена на уровне 20%. Расчет налоговой базы определяется по формуле:

НалБаз = Дох – Расх,

где Дох – сумма доходов, полученная по итогам отчетного периода;

Расх – размер понесенных расходов.

Для расчета налога применяется следующий порядок определения доходов и расходов:

- Доходами признается сумма выручки, полученная в ходе ведения деятельности, а также размер внереализационных доходов.

- «Общережимник» вправе уменьшить налоговую базу на сумму понесенных расходов. Для признания суммы расходов должны быть экономически обоснованы, подтверждены документально и иметь прямое отношение к производственной деятельности компании.

Срок признания доходов зависит от метода, применяемого организацией/ИП. При кассовом методе суммы доходов/расходов учитываются в момент зачисления средств/оплаты продавцу, при методе начисления – в момент отгрузки/поступления товара.

Специальные пониженные тарифы страховых взносов

Рассмотрим несколько сниженных тарифов, которые можно отнести к специальным.

Общей почти для всех особенностью является ограниченный срок действия — в определенные годы. Также могут применяться особые ставки тарифа.

Так, для компаний и ИП на АУСН (автоматизированной упрощенке) с 01.01.2023 установлен единый тариф страховых взносов 0,0%.

На период 2023-2024 годов установлен единый пониженный тариф 7,6% до ПВБИ для:

- НКО (кроме государственных и муниципальных учреждений) на УСН, которые работают в сферах соцобслуживания, научных исследований и разработок, образования, здравоохранения, культуры, искусства и массового непрофессионального спорта;

- благотворительных организаций на УСН.

На период с 2023 по 2027 год уменьшен до 0,0% тариф для взносов с вознаграждений экипажам судов за исполнение ими трудовых обязанностей (п. 2.3 ст. 427 НК РФ). Для применения тарифа есть условия: например, регистрация судна в Российском международном реестре судов или наличие у страхователя статуса участника специального административного района по .

Порядок применения нулевой ставки для образовательной деятельности

Чтобы пользоваться данной льготой для этого нужно не позднее, чем за месяц до начала налогового периода, с которого хотите применять ставку 0%, подать в налоговый орган по месту регистрации заявление и приложить копию лицензии на образовательную деятельность.

Организации, применяющие ставку 0% по окончании налогового периода не позднее 28 марта следующего года вместе с декларациями по налогу на прибыль должны сдавать в налоговые инспекции сведения по форме КНД 1150022:

- об удельном весе льготируемой продукции;

- о численности сотрудников;

Если образовательное учреждение кроме основной деятельности оказывает медицинские услуги и занимается социальным обслуживанием населения, то ограничение по доходам не ниже 90% нужно считать только по образовательной деятельности. Если в совокупности все доходы будут составлять 90 и более процентов, а от образовательной — менее 90%, то нулевую ставку применять нельзя (Письмо ФНС РФ от 14.08.2015 г. № ГД-4-3/14370)