Новая форма заявления

В форму были добавлены следующие графы:

- Кредитная организация/юридическое лицо (наименование и регистрационный номер (при наличии)/ИНН), через которое планируется приобретение иностранной валюты для осуществления платежа по сделке

- Информация о конечных бенефициарах сторон сделки (операции), а также структура владения сторон сделки (операции). (ранее запрашивалось только в отношении Заявителя)

- Информация о ранее выданных заявителю либо аффилированным с ним компаниям разрешениях подкомиссии Правительственной комиссии по контролю за осуществлением иностранных инвестиций в Российской Федерации

- Объем средств в иностранной валюте, находящихся у покупателя на счетах, открытых в российских и иностранных банках (ранее запрашивалось только в отношении Заявителя)

Напомним, что согласно Указу Президента РФ от 08.09.2022 N 618 (с изм. от 15.10.2022) “Об особом порядке осуществления (исполнения) отдельных видов сделок (операций) между некоторыми лицами”, для проведения любых сделок влекущих за собой прямо и (или) косвенно установление, изменение или прекращение прав владения, пользования и (или) распоряжения долями в уставных капиталах обществ с ограниченной ответственностью (за исключением кредитных организаций и некредитных финансовых организаций) либо иных прав, позволяющих определять условия управления такими обществами с ограниченной ответственностью и (или) условия осуществления ими предпринимательской деятельности требуется получение разрешения, выдаваемого Правительственной комиссией по контролю за осуществлением иностранных инвестиций в Российской Федерации и при необходимости содержащих условия осуществления (исполнения) таких сделок (операций).

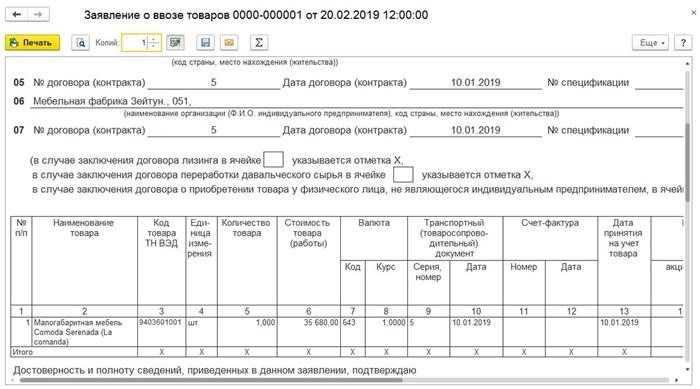

Пример оформления заявления о ввозе товаров и оплате косвенных налогов

Назначение документа

Заявление о ввозе товаров и оплате косвенных налогов — это официальный документ, который служит для представления налоговых органам информации о ввозе товаров с целью уплаты соответствующих налогов и возможности получения возмещения этих налогов.

Структура и оформление заявления

Заявление о ввозе товаров и оплате косвенных налогов состоит из следующих элементов:

1. Титульный лист: содержит основные данные о заявителе, дату подачи заявления, а также информацию о формате и способе представления заявления.

3. Заявление: содержит текст заявления, в котором заявитель просит налоговые органы произвести расчет косвенных налогов и возмещение импортного НДС.

Алгоритм заполнения заявления

При заполнении заявления о ввозе товаров и оплате косвенных налогов следует придерживаться следующего алгоритма:

1. Заполните титульный лист заявления согласно предоставленным настройкам оформления.

2. Введите данные о товарах в соответствующий лист товаров, указав все необходимые параметры.

4. Проверьте заполнение всех полей заявления на предмет возможных ошибок или пропусков.

5. Подписанное заявление должно быть представлено в налоговые органы в соответствии с требованиями «Заявление о ввозе товаров и оплате косвенных налогов» программы ЕАЭС.

Специфика при представлении заявления

При представлении заявления о ввозе товаров и оплате косвенных налогов следует учитывать следующие особенности:

1. Программа ЕАЭС предусматривает представление заявления в электронном виде.

2. Заявление оформляется в нескольких экземплярах, по одному на каждую страну-член ЕАЭС.

3. Налоги, оплаченные при ввозе товаров, распределяются между странами-членами ЕАЭС в соответствии с действующими правилами.

4. Ошибки заполнения или неправильно указанные данные могут привести к задержке рассмотрения заявления или отказу в возмещении налогов.

Пример «Заявление о ввозе товаров и оплате косвенных налогов» формата ЕАЭС

Ниже приведен пример оформления заявления о ввозе товаров и оплате косвенных налогов согласно требованиям программы ЕАЭС:

Министерство по налогам и сборам

Заявление о ввозе товаров и оплате косвенных налогов

1. Титульный лист:

Заявитель: ____________________________

Дата подачи: __________________________

2. Лист товаров:

Название товара: _______________________

Страна происхождения: __________________

Количество: ___________________________

Единицы измерения: ____________________

Стоимость: ____________________________

3. Заявление:

Уважаемые сотрудники налоговых органов!

Приложение: копия документа о происхождении товара.

Стоматологическая клиника «Улыбка»

Директор: _____________________________

Дата: _________________________________

Данный пример заявления о ввозе товаров и оплате косвенных налогов демонстрирует общую структуру и оформление документа. При заполнении заявления необходимо учитывать требования программы ЕАЭС и предоставлять все необходимые данные и документы.

Заполнение Заявления о ввозе товаров

Заявление состоит из (Приложение N 2 к Протоколу от 11.12.2009):

- раздела 1 (заполняется всегда);

- раздела 2 – его заполняет налоговый орган;

- раздела 3 (заполняется в определенных случаях, например, при покупке товара через посредника);

- Приложения (заполняется в определенных случаях, например, если в поставке участвует более 3 лиц).

Можно заполнить Заявление о ввозе товаров с помощью специальной программы, размещенной на сайте ФНС.

Отдельное заявление заполняется по каждому договору, по которому ввозились товары, принятые на учет в течение месяца. В то же время, если по одному договору ввозилось несколько партий товара (по разным спецификациям, транспортным, товаросопроводительным документам), то можно включить сведения о всех таких покупках в одно заявление (п. 3 Правил заполнения заявления о ввозе, утв. Протоколом от 11.12.2009).

Установленные сроки

Определение конкретных дат для уплаты НДС зависит непосредственно от той таможенной процедуры, к которой относятся ввозимые товары. В том случае, когда импортируемая продукция предназначена для внутрироссийского потребления, уплачивать налог следует до того, как она покинет территорию таможни.

В ситуации, когда ввозимые товары выпущены с таможни до подачи декларации, перечисление косвенного налога должно быть осуществлено на протяжении первых десяти дней следующего за датой выпуска месяца.

Если ввоз товара временный, то НДС перечисляется вместе с ввозными пошлинами и налогами за период временного ввоза до того, как товар выйдет с таможенной территории.

Особенности разделов для заявления о ввозе товаров и уплате косвенных налогов

Заполнение 1-го Раздела осуществляется приобретателем товара. Здесь должны быть указаны сведения и о нем самом, и о том, кто товар продал. Если в качестве продавца выступает физическое, на не юрлицо, то информация о нем также должна присутствовать.

Определение сумм налогов непрямого характера производится на основании данных, занесенных в специальную таблицу.

Заполнение 3-го Раздела требуется в строго оговоренных случаях:

когда операции, связанные с реализацией покупателю неких товаров продавцом не подлежат обложению косвенными налогами в государстве последнего в связи с тем, что местом продажи этих товаров не считается территория этого государства;

когда покупатель получает товар посредством агента, комиссионера либо поверенного;

когда импорт осуществляется между государствами-членами ЕАЭС, но на основании договора между лицами, одно из которых является налогоплательщиком стран данного союза, а другое — налогоплательщиком иной страны, в ЕАЭС не входящей.

Необходимость в заполнении Приложения к заявлению возникают в тех случаях, когда в поставку товара вовлечено свыше трех лиц.

Образец заявления о ввозе товаров и уплате косвенных налогов 2018

Если работодатель издает «списочный» приказ о премировании по организации, объяснять в этом документе, почему кто-то получил премию в меньшем размере, не нужно.

Верховный суд отказался признавать недействующим письмо Минфина от 12.02.2018 № 03-15-07/8369.

Совет Федерации одобрил ряд поправок в Закон о ККТ. Это значит, что в скором времени поправочный закон будет официально опубликован и вступит в силу. Так что бизнесменам пора готовиться к грядущим переменам.

Наверняка, вы уже с нетерпением ждете выходных и, возможно, прикидываете, какие из не требующих спешки дел можно безболезненно перенести на следующую неделю. Но не забудьте, что новая неделя принесет новые задачи. Чтобы составляя свой рабочий план на грядущую трудовую пятидневку вы ничего не упустили, представляем вашему вниманию наши еженедельные бухгалтерские напоминания.

Налоговая служба на конкретном примере разъяснила, как формируется кассовый чек при обычной продаже товаров (работ, услуг).

Налоговое законодательство не запрещает ИП использовать свой личный банковский счет (т.е. открытый не как бизнесмену, а как частному лицу) для получения оплаты за оказанные в рамках бизнес-деятельности услуги.

С 01.06.2019 у граждан появится возможность оформлять не только обычное индивидуальное завещание, но и совместное завещание (вместе с супругом/супругой), а также заключать наследственные договоры.

ТИПОВАЯ СИТУАЦИЯ актуальна на 20 июля 2018 г.

НДС при импорте товаров в 2020 году

Узнайте из нашего материала о нюансах его составления и вы сможете избежать ошибок при его оформлении. 19 авг 2020 Расчет НДС при импорте товаров — пример его мы приведем в настоящей статье — может различаться, несмотря на то что осуществляется стандартно: умножением налоговой базы на ставку.

Рассмотрим, что влияет на параметры, участвующие в таком расчете. 19 авг 2020 НДС при импорте услуг уплачивается российскими компаниями и ИП, которые выступают в таких сделках налоговыми агентами.

Как правильно посчитать налог, как и когда его перечислить, где взять счет-фактуру и что обязательно отразить в договоре, чтобы не попасть на уплату налога сверх суммы сделки, узнайте из нашей статьи.

Общие правила заполнения декларации по косвенным налогам

- Страницы документа имеют сквозную нумерацию, порядковый номер страницы проставляется, начиная с титульного листа, вне зависимости от наличия или отсутствия разделов.

- Заполнение полей любых значений выполняется слева направо, начиная с первого знакоместа.

- Свободные знакоместа полей заполняются прочерком или значением «0».

- Текстовые значения заполняются заглавными печатными буквами, стоимостные показатели указываются в полных рублях.

- В декларации не допускается использование корректирующих средств, исправления делаются ручкой с проставлением подписи налогоплательщика.

- Декларацию нельзя скреплять средствами, которые могут нанести порчу бумаге.

В соответствии с действующим порядком заполнения декларации, днем представления декларации в налоговые органы признается:

- дата получения документа инспекцией при представлении ее лично налогоплательщиком или его представителем;

- дата отправки декларации заказным письмом с описью во вложении по почте;

- дата отправки декларации с помощью телекоммуникационного канала, при наличии подтверждения такой отправки (квитанция о приеме документа в электронном виде).

Пакет необходимых документов

Перед заполнением декларационного отчета подготовьте документы, необходимые для заполнения и подтверждения импортных операций. Перечень требуемой документации:

- договоры, контракты или соглашения, на основании которых производятся импортные поставки товаров, работ, услуг;

- счета-фактуры, инвойсы, сопровождающие поставку;

- транспортные декларации, если транспортировку груза осуществляет транспортная компания;

- платежные документы (платежные поручения, чеки, квитанции, денежные переводы, банковские выписки, справки о конвертации валют и т. д.);

- таможенные декларации и справки, подтверждающие ввоз и уплату таможенных пошлин;

- декларации по акцизам при ввозе подакцизной продукции;

- прочее.

Контролеры вправе запросить иную подтверждающую документацию. Например, номер ГТД в декларации по НДС. Это регистрационный номер таможенной декларации, присваиваемый отчетности в ходе проверки таможенными органами. Подробности — в статье «Как узнать и указать регистрационный номер таможенной декларации».

https://youtube.com/watch?v=nFuof5eV8xQ

С августа 2023 года применяется обновленная форма декларации по косвенным налогам

Комментарий

Приказом ФНС России от 12.04.2023 № ЕД-7-3/238@ внесены изменения в форму, порядок заполнения и формат представления в электронной форме декларации по косвенным налогам (НДС и акцизам), которую заполняют налогоплательщики при импорте товаров на территорию РФ с территории государств ЕАЭС (утв. приказом ФНС России от 27.09.2017 № СА-7-3/765@).

Декларация дополнена разделом 1.1. Он предназначен для резидентов СЭЗ. Необходимость раздела 1.1 вызвана тем, что указанные налогоплательщики получили возможность уплачивать импортный НДС (в отношении ввезенных, но не реализованных либо реализованных без НДС товаров) с отсрочкой в 180 дней (см. комментарий).

В отношении таких товаров резиденты СЭЗ должны заполнять раздел 1.1. Его следует заполнять в декларации по косвенным налогам, подаваемой не позднее 20-го числа месяца, следующего за месяцем, в котором истекают 180 календарных дней с даты принятия на учет импортированных товаров, не реализованных и (или) реализованных без НДС.

Раздел 1.1 состоит из строк 010 — 080. Строки заполняются в разрезе сведений из каждого заявления о ввозе товаров и уплате косвенных налогов. В заявлении отражается информация о товарах, по которым с даты принятия на учет истекло 180 календарных дней в налоговом периоде, за который представляется декларация. Таким образом, декларация может содержать несколько заполненных разделов 1.1. Строки заполняются следующим образом:

- по строкам 010 и 020 отражаются сведения о годе и налоговом периоде, в которых ранее была проставлена отметка о регистрации заявления о ввозе товаров и уплате косвенных налогов при его представлении в налоговый орган;

- по строкам 030 и 040 указываются номер и дата (число, месяц, год) заявления, проставленные в отметке о регистрации заявления;

- по строке 050 отражается сумма НДС, исчисленная со стоимости импортированных товаров;

- по строке 060 отражается сумма налога, приходящаяся на товары, реализованные с НДС до завершения месяца, в котором истекают 180 календарных дней с даты принятия их на учет;

- по строке 070 отражается общая сумма НДС, подлежащая уплате в бюджет в отношении товаров, не реализованных и реализованных без НДС до завершения месяца, в котором истекают 180 календарных дней с даты принятия их на учет (сумма строк 070 всех заполненных разделов 1.1 включается в показатель строки 030 раздела 1 декларации);

- по строке 080 отражается сумма НДС (из суммы, отраженной по строке 070), подлежащая уплате по товарам, реализованным без НДС до завершения месяца, в котором истекают 180 календарных дней с даты принятия их на учет.

Также для резидентов СЭЗ внесены изменения в раздел 1 декларации по косвенным налогам. Раздел дополнен строкой 050. В этой строке отражается сумма НДС, исчисленная к уплате в бюджет резидентом СЭЗ в отношении товаров, импортированных на территорию СЭЗ Российской Федерации.

Кроме того, приказом № ЕД-7-3/238@ внесены изменения в коды видов подакцизных товаров, которые применяются при заполнении разделов 2 и декларации по косвенным налогам. Новые коды добавлены по алкогольной продукции, табачной продукции и легковым автомобилям.

Приказ от 12.04.2023 № ЕД-7-3/238@ вступает в силу с 13 августа 2023 года. При этом обновленную форму декларации по косвенным налогам следует заполнять с декларации за август 2023 года.

Декларация по косвенным налогам 2019

Форму декларации обновили в 2018 году, с тех пор изменений не было. Продолжайте использовать форму, которую утвердила ФНС Приказом от 27.09.2017 г. N СА-7-3/765@. Приказ предусматривает отправление декларации в электронном виде и разъясняет порядок её заполнения.

Заполнение декларации по косвенным налогам

Декларация объединяет в себе платежи по налогу на добавленную стоимость и акцизам. Она включает 4 листа — титульник и 3 раздела. Титульный лист и первый раздел заполняют все налогоплательщики, принявшие импортные товары на учет, и те, у которых подошел срок лизингового платежа по договору. Второй и третий — только те плательщики налога, которые ввозят подакцизные товары и имеют соответствующие показатели. Третий раздел нужен для расчета сумм акциза по товарам с содержанием этилового спирта.

Титульный лист

- Укажите ИНН и КПП организации;

- если подаете первичную декларацию, ставьте номер корректировки — 0, для уточненной декларации — 1,2 и далее;

- налоговый период — месяц, поэтому в соответствующем поле укажите номер месяца «01» — для января, «02» — для февраля и т.д.;

- заполните поле «предоставляется в налоговый орган» соответствующим кодом, а если подаете декларацию по месту учета — заполните поле «по месту нахождения», указав код 400.

Первый раздел

В верхней части укажите ИНН, КПП и номер страницы. Далее, в соответствующих строках укажите код ОКТМО и КБК платежа, а в строку 030 впишите сумму НДС к уплате. Её рассчитывают путем сложения строк 031–035 первого раздела, каждая из которых отведена под свои цели. Например, 035 для лизинговых платежей, а 033 для товаров, являющихся результатом работ.

Пример. ООО «Париж» приобрело в Казахстане оборудование стоимостью 45 000 рублей и товары для переработки на 4000 рублей.

- Строка 032: 4 000 × 20% = 800 рублей

- Строка 031: 45 000 × 20% = 9 000 рублей

- Строка 030: 9 000 + 800 = 9 800 рублей.

Соответственно, если вы оплатили товары, являющиеся результатами работ, выплатили товарные кредиты или лизинговые платежи — учитывайте эти расходы при расчете общей суммы налога по строке 030. Стоимость товаров, освобожденных от НДС по ст. 150 НК РФ и ввезенных из стран ЕАЭС, отражается в строке 040.

Второй раздел

Во втором разделе, заполнение строк 010, 020 аналогично первому — указываем ОКТМО, КБК. В строке 030 отражается общая сумма акциза к уплате, рассчитанная как сумма строк 050 второго раздела по соответствующему КБК. В строке 040 укажите код страны, его можно найти в ОКСМ: код Армении — 051, Казахстана — 398, Белоруссии — 112, Киргизии — 417.

В расчете суммы акциза по каждому товару укажите:

- код вида подакцизного товара из Приложения №5 к Приказу и код единицы измерения, согласно ОКЕИ;

- если приобрели мотоцикл или авто, укажите в столбце мощность двигателя в лошадиных силах (кВт/0,75), а для товаров с этиловым спиртом — его процентное содержание;

- объем/количество товара — только для товаров, содержащих этиловый спирт, или автомобилей, мотоциклов. В остальных случаях проставьте прочерк.

- налоговую базу;

- в строке 050 — сумму акциза по данному товару.

Третий раздел

Третий раздел заполняйте в случае ввоза спирта этилового из всех видов сырья: денатурированного этилового спирта, спирта-сырца, дистиллятов винного, виноградного, плодового, коньячного, кальвадосного, вискового.

Строки 010-040 заполните аналогично второму разделу. Далее укажите:

- код вида спирта можно посмотреть в Приложении №5 к порядку заполнения декларации, установленному Приказом ФНС № СА-7-3/765@.

- код вида подакцизного товара, для производства которого будет использован завезенный этиловый спирт. Если производимая продукция не подакцизный товар, поставьте в графе прочерк.

- код признака применения ставки акциза на спирт указан в Приложении №6 к порядку заполнения декларации, установленному Приказом ФНС № СА-7-3/765@.

- налоговую базу в литрах.

В строку 050 внесите сумму акциза в рублях, а в строке 060 укажите номер извещения об уплате авансового платежа или освобождения от него, если такое имеется.

Когда подавать заявление и декларацию по косвенным налогам при поставке из ЕАЭС?

Цитата (пункт 20 Протокола 18 о ЕЭАС):…Одновременно с налоговой декларацией налогоплательщик представляет в налоговый орган следующие документы: 1) заявление на бумажном носителе (в четырех экземплярах) и в электронном виде либо заявление в электронном виде с электронной (электронно-цифровой) подписью налогоплательщика;2) выписку банка, подтверждающую фактическую уплату косвенных налогов по импортированным товарам, или иной документ, подтверждающий исполнение налоговых обязательств по уплате косвенных налогов, если это предусмотрено законодательством государства-члена. При наличии у налогоплательщика излишне уплаченных (взысканных) сумм налогов, сборов либо сумм косвенных налогов, подлежащих возврату (зачету), как при импорте товаров на территорию одного государства-члена с территории другого государства-члена, так и при реализации товаров (работ, услуг) на территории государства-члена, налоговый орган в соответствии с законодательством государства-члена, на территорию которого импортированы товары, принимает (выносит) решение об их зачете в счет уплаты косвенных налогов по импортированным товарам. В этом случае выписка банка (ее копия), подтверждающая фактическую уплату косвенных налогов по импортированным товарам, не представляется. По договору (контракту) лизинга указанные в настоящем подпункте документы представляются при наступлении срока платежа, предусмотренного договором (контрактом) лизинга;3) транспортные (товаросопроводительные) и (или) иные документы, предусмотренные законодательством государства-члена, подтверждающие перемещение товаров с территории одного государства-члена на территорию другого государства-члена. Указанные документы не представляются, если для отдельных видов перемещения товаров, в том числе перемещения товаров без использования транспортных средств, оформление этих документов не предусмотрено законодательством государства-члена;4) счета-фактуры, оформленные в соответствии с законодательством государства-члена при отгрузке товаров, в случае если их выставление (выписка) предусмотрено законодательством государства-члена.Если выставление (выписка) счета-фактуры не предусмотрено законодательством государства-члена либо товары приобретаются у налогоплательщика государства, не являющегося членом Союза, то вместо счета-фактуры в налоговый орган представляется иной документ (документы), выставленный (выписанный) продавцом, подтверждающий стоимость импортированных товаров;5) договоры (контракты), на основании которых приобретены товары, импортированные на территорию государства-члена с территории другого государства-члена; в случае лизинга товаров (предметов лизинга) — договоры (контракты) лизинга; в случае товарного кредита (товарного займа, займа в виде вещей) — договоры (контракты) товарного кредита (товарного займа, займа в виде вещей); договоры (контракты) об изготовлении товаров; договоры (контракты) на переработку давальческого сырья;

Государственные контракты в УТ 11.5, КА 2.5.11 с выгрузкой в ЕИС (Госзакупки)

Работаете по контрактной схеме, сталкивались с проблемой, что в контракте жестко указаны наименование, цена, единица измерения товара. И не все готовы создавать новую номенклатуру под каждый контракт или менять наименование и единицу измерения для уже имеющейся. Тем более, бывает так, что контракт — это формальность. Контракт не описывает жесткие условия поставки, нужно соблюсти правильность в предоставлении документов. Данное решение позволит вам оперировать своей номенклатурой при оформлении реализаций по контракту, в то же время выводить на печать документы, соответствующие данным контракта. Реализована выгрузка для сайта госзакупок по 44-ФЗ.

40800 руб.

14

Налоговая база косвенных налогов

В общих случаях за основу расчета налоговой базы косвенного налога берется стоимость приобретенных товаров. В тех ситуациях, когда ввозимый товар является результатом работы по договору, налоговая база определяется в зависимости от цены сделки. При этом если в стоимость сделки не включены некоторые отдельные расходы, они могут повлиять на увеличение налоговой базы. Такими расходами являются:

- затраты на доставку товаров;

- страховка;

- стоимость упаковки и упаковочных материалов.

Кроме того, при вводе подакцизных товаров в налоговую базу по косвенным налогам включается стоимость акцизов.

Во время получения или реализации подакцизных товаров налоговая база может определяться по следующей схеме:

- расчет по стоимости реализованных подакцизных товаров;

- расчет по комбинированной налоговой ставке, которая состоит из ставки в процентах и твердом выражении;

- расчет по объему реализованных подакцизных товаров.

Главные нюансы

Отсылка на законодательство

Обязательство импортера по предоставлению заявления вместе с налоговой декларацией прописано в Протоколе, регулирующем порядок взимания косвенных налогов и механизм контроля за тем, как они уплачиваются.

Согласно указанным в этом протоколе правилам импортер также должен направить составленное заявление вместе с подтверждением уплаты непрямых налогов, полученным от налогового органа, экспортеру.

Сервис ЕАЭС

В письме от 18 июня 2018 года ФНС дала разъяснение относительно порядка подтверждения того, что применение нулевой НДС-ставки при экспортных операциях товаров в ЕАЭС является обоснованным.

В соответствии с четвертым пунктом вышеуказанного протокола экспортерам следует предъявить вместе с декларацией о налогах либо Заявление с отметкой налоговой службы страны, в которую товар был отправлен, либо Перечень заявлений по форме в соответствии с приложением №1 к Приказу, в котором содержатся реквизиты Заявлений, данные о которых поступили в российские налоговые органы.

Проверить, поступили ли сведения по Заявлению, достаточно просто, так как для этого предусмотрен специальный сервис, разработанный ФНС, который называется «ЕАЭС: Заявление о ввозе товаров и уплате косвенных налогов».

На что стоит опираться

Основными нормативными актами, на которые следует ориентироваться в данном вопросе, являются соглашение относительно принципов взимания косвенных налогов при экспорте/импорте между странами таможенного союза и соответствующий протокол, регулирующий порядок взимания непрямых налогов и механизм контроля за тем, как происходит их уплата.

Срок подачи налоговой декларации и уплаты НДС — до 20-го числа следующего за моментом принятия учет импортных товаров месяца. Тогда же должно быть подано заявление, оформленное в электронном вида и в четырех экземплярах на бумаге. На протяжении двухнедельного срока налоговым комитетом происходит рассмотрение данного заявления и проставление необходимых отметок.

Возможные причины отказа

Обоснованный отказ в выдаче подтверждения может произойти по следующим причинам:

если сведения, которые были указаны в заявлении, не отвечают тому, что отражено в декларации, включая различия в суммах подлежащего к уплате НДС;

если сведения, содержащиеся в заявлении, разнятся со сведениями в поданных согласно 3-му пункту статьи 276-20 НК;

если данные, внесенные в заявление, поданное в бумажном формате, не являются идентичными тем данным, которые отправляются в налоговую службу в электронном виде;

если суммы исчисленных и начисленных НДС не были уплачены в полном объеме или же вовсе были не уплачены в предусмотренный для этого временной период;

если имеет место занижение налоговой базы, на основании которой было произведено исчисление непрямых налогов;

если численность заявлений, которые были представлены на носителе бумажного типа, не отвечает численности заявлений, которые были отражены в соответствующем реестре заявлений о ввозе товара и уплате непрямых налогов, который представляет собой приложение к декларации по непрямым налогам на импортированные товары.

Если имеет место неуплата либо неполная уплата, а также несвоевременная уплата НДС, то взыскание косвенного налога и пени происходит в соответствии с законодательством того государства, на территорию которого товар был ввезен.

Как оформляется бланк заявления на возврат товара — расскажем тут.

Как по правилам составить бланк заявления о замене отпуска денежной компенсацией — читайте далее.

buhuchetpro.ru

Какие документы представляют в налоговую инспекцию вместе с декларацией

К декларации нужно приложить:

— заявление о ввозе товаров и уплате косвенных налогов на бумажном носителе (в четырех экземплярах) и в электронном виде;

— выписку банка, подтверждающую уплату НДС в бюджет;

— транспортные и (или) товаросопроводительные документы;

— счета-фактуры на отгрузку товаров;

— договор, на основании которого товар ввозится в Россию (договоры купли-продажи, лизинга, товарного кредита (товарного займа), договоры об изготовлении товаров, — о переработке давальческого сырья);

— договоры комиссии, поручения или агентский договор (если они заключались);

— договор, в целях исполнения которого импортируемые товары были приобретены по договорам комиссии, поручения или агентскому договору (если посредники НДС не уплачивают).

Допустим, товары ввозятся с территории Белоруссии или Казахстана, а продавец – представитель другого государства, в том числе не являющегося участником Таможенного союза. Тогда инспекторам нужно представить еще один документ. Речь идет об информационном сообщении поставщика товаров о лице, у которого они были приобретены.

Обратите внимание: иногда в налоговую инспекцию нужно представлять не все указанные документы. Например, если оформление счетов-фактур, товарных и товаросопроводительных документов национальным законодательством союзных государств не предусмотрено, ваши инспекторы эти бумаги потребовать не могут

Все документы, кроме заявления о ввозе товаров и уплате косвенных налогов, можно приложить к декларации в виде копий, заверенных руководителем (главным бухгалтером) и печатью организации.