Удобно, прост в использовании и надежен

Рекомендую

Хорошо

Надёжность

Удобство

Внешний вид

Цена

Поддержка

Функциональность

Плюсы

Пользуюсь Контур. Экстерн уже не первый год и очень довольны, что выбрали именно его. На данном сервисе очень удобно создавать необходимый отчет, и в случаи возникновения каких либо вопросов по составлению отчета, всегда можно заглянуть в инструкцию, которую предлагает данный сервис. Так же наглядно показано какие отчеты (в зависимости от режима налогообложения) тебе нужно сдать, какие уже сданы, с указанием сроков. Быстро и легко можно сформировать выписку, заказать сверку, написать письмо в тот или иной орган.

Также хочется отметить работу специалистов из техподдержки. Всегда помогут в решении проблем и после общения с ними настроение улучшается. Такой техподдержки я еще не встречала. Для данной компании, люди обслуживающие клиентов, «на вес золота», смело ими можно гордится.

Не так радужно как в рекламе

Минусы

Настройка обмена

Нигде при покупке данного ПО не уточняется, что для запуска маршрута обмена с ИФНС нужно сдать отчетность. Если межрасчетный период, то предлагается отправить уточненную декларацию.

Требование по уточненке полный бред, противоречащий НК РФ. ИФНС ничего о таких проблемах не знает и пришла в ужас от предложения просто так отправить уточненку. Прихожу к выводу, что не доработано ПО, но вину валят на ИФНС, якобы у них проблемы с обменом.

Кроме того, при переносе базы от другого оператора не переносятся письма, требования. Тоже пишут ой, простите нет возможности.

Налаживать обмен с помощью уточненки предлагается: по истечении сертификата, при смене реквизитов. Их надо направить во все ИФНС, где есть обмен, по всем обособкам. И сдавать не один раз.

Вы постоянно будете камералиться и нарушать НК РФ с таким подходом.

Если бы об этом говорили заранее, близко бы не подошла. Теперь пытаюсь расторгнуть договор.

Таблица: размеры штрафов за нарушения при сдаче отчётности в 2023 году

| Вид отчётности | Ответственность | ||

|---|---|---|---|

| Организации | Должностных лиц | Дополнительно | |

| Отчётность в ИФНС | |||

| Налоговые декларации и ЕРСВ | 5% от не уплаченной по декларации (расчёту) суммы налога (взносов) за каждый полный и неполный месяц просрочки. Максимум — 30% от недоимки, минимум — 1000 рублей. (п. 1 ст. 119 НК РФ) |

Предупреждение или штраф 300–500 рублей (ст. 15.5 КоАП РФ) |

Возможно приостановление операций по счетам (подп. 1 п. 3; п. 3.2 ст. 76 НК) |

| Налоговые расчёты (кроме 6-НДФЛ)* | 200 рублей за каждый непредставленный документ (п. 1 ст. 126 НК РФ) |

Штраф 300–500 рублей (ст. 15.6 КоАП РФ) |

Блокировка счёта не применяется |

*К налоговым расчётам здесь относятся:

|

|||

| 6-НДФЛ | 1000 рублей за каждый полный или неполный месяц со дня для подачи расчёта (п. 1.2 ст. 126 НК РФ) |

Штраф 300–500 рублей (ст. 15.6 КоАП РФ) |

Возможно приостановление операций по счетам

(п. 3.2 ст. 76 НК) |

| Обязательный экземпляр годовой бухгалтерской отчётности | 200 рублей за каждый непредставленный документ (п. 1 ст. 126 НК РФ) |

Штраф 300–500 рублей (ст. 15.6 КоАП РФ) |

Блокировка счёта не применяется |

| Персонифицированные сведения о физлицах | 200 рублей | Штраф 300–500 рублей (ст. 15.6 КоАП РФ) |

|

| Отчётность в СФР | |||

| ЕФС-1, подраздел 1.1 раздела 1 | — | За просрочку или несдачу — предупреждение или штраф 300–500 рублей (ст. 15.33.2 КоАП РФ) |

— |

| ЕФС-1, остальные подразделы раздела 1 | За просрочку, несдачу или ошибки — 500 рублей за каждое застрахованное лицо (ст. 17 закона от 01.04.1996 № 27-ФЗ) |

За просрочку или несдачу — предупреждение или штраф 300–500 рублей (ст. 15.33.2 КоАП РФ) |

— |

| ЕФС-1, раздел 2 | За просрочку, несдачу или ошибки — 5% от взносов, начисленных к уплате за последние три месяца отчётного (расчётного) периода, за каждый полный или неполный месяц просрочки. Максимум — 30% от недоимки, минимум — 1000 рублей. (п. 1 ст. 26.30 закона от 24.07.1998 № 125-ФЗ) |

За просрочку или несдачу — предупреждение или штраф 300–500 рублей (ст. 15.33 КоАП РФ) |

— |

| ЕФС-1 — за нарушение электронного способа сдачи | 1000 рублей (ст. 17 закона от 01.04.1996 № 27-ФЗ) |

— | — |

| Подтверждение основного вида деятельности | — | — | Установление тарифа по виду деятельности с максимальным уровнем профриска

(п. 13 Правил, утв. постановлением Правительства от 01.12.2005 № 713) |

| Отчётность в Росстат | |||

| Статформы | От 20 000 до 70 000 рублей — за первичное нарушение; от 100 000 до 150 000 рублей — за повторное (ст. 13.19 КоАП) |

От 10 000 до 270 000 рублей — за первичное нарушение; от 30 000 до 50 000 рублей — за повторное (ст. 13.19 КоАП) |

Обязанность возместить Росстату ущерб, возникший в связи с необходимостью исправления итогов сводной отчётности (ст. 3 закона от 13.05.1992 № 2761-I) |

Отзыв о работе сервиса Контур.Экстерн

Рекомендую

Хорошо

Надёжность

Удобство

Внешний вид

Поддержка

Функциональность

Таблица отчетности

Таблица требований

Минусы

Низкая скорость работы сервиса

Невозможность скачать архив отчета вместе с квитанцией и извещением (протоколом)

Невозможность скачать документ в формате PDF

Наша фирма занимается бухгалтерским аутсорсингом с 2010 года. С СКБ-Контуром мы начали сотрудничать в 2016 году по программному продукту Контур.Экстерн. На сегодняшний день это самый удобный сервис для контроля над сдачей отчетность по всем нашим фирмам (у нас их более 150). Особенно полезными для контроля за работой отдела бухгалтерии являются таблица по сдаче отчетности и таблица требований. Самый большой минус в работе сервиса — это низкая скорость работы, особенно в отчетный период. Также хотелось бы тратить меньше времени на скачивание и сохранение отчетности и других документов.

Необходимость обращения в техподдержку возникает крайне редко. По работе техподдержки нареканий нет: все вопросы решаются оперативно.

Диагностика

Для решения технических ошибок реализован сервис диагностики. Алгоритм работы с сервисом:

При входе на диагностику может появиться сообщение о необходимости установить утилиту AddToTrusted (либо Kontur-Help-KE при использовании браузера отличного от Internet Explorer). Необходимо нажать на кнопку «Скачать файл настройки»и установить ее, дождаться окончания процесса и перезапустить браузер. Данная утилита добавит необходимые домены в надежные узлы, а также настроит для них параметры безопасности.

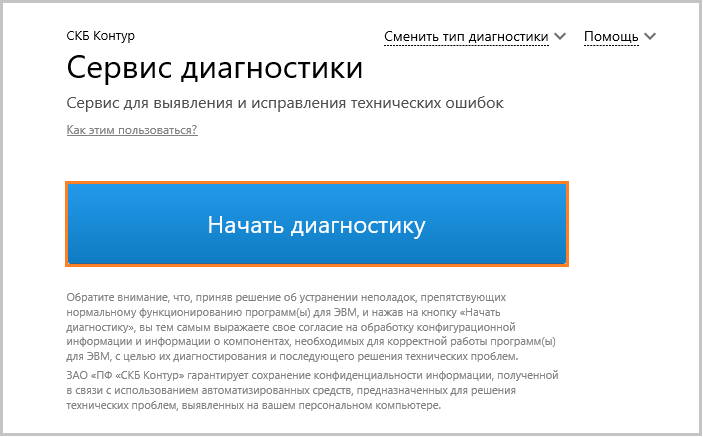

2. Нажать на кнопку «Начать диагностику».

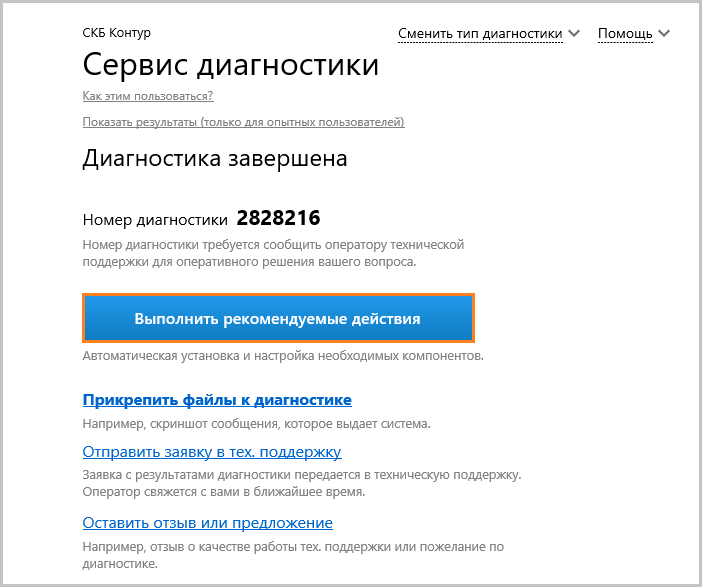

3. После завершения проверки нажать на кнопку «Выполнить рекомендуемые действия».

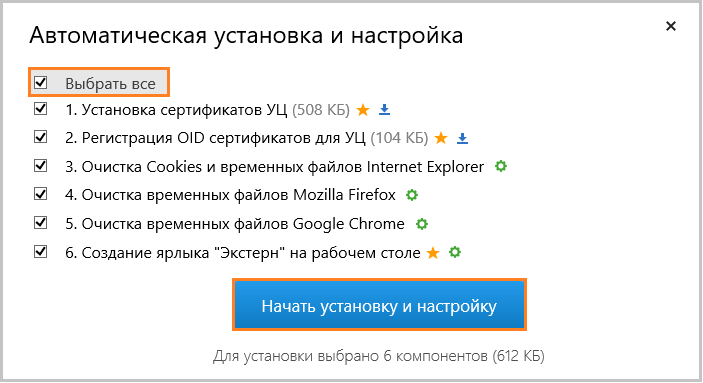

4. Выбрать все пункты и нажать на кнопку «Начать установку и настройку».

Если в качестве ключевого носителя используется рутокен, то следует отсоединить его от компьютера перед началом установки.

5. После выполнения операции выбрать «Пройти диагностику заново», чтобы проверить, исправлены ли ошибки. В случае успешного исправления проблем, необходимо повторить действия, приводящие к технической ошибке — скорее всего, ошибка исправлена.

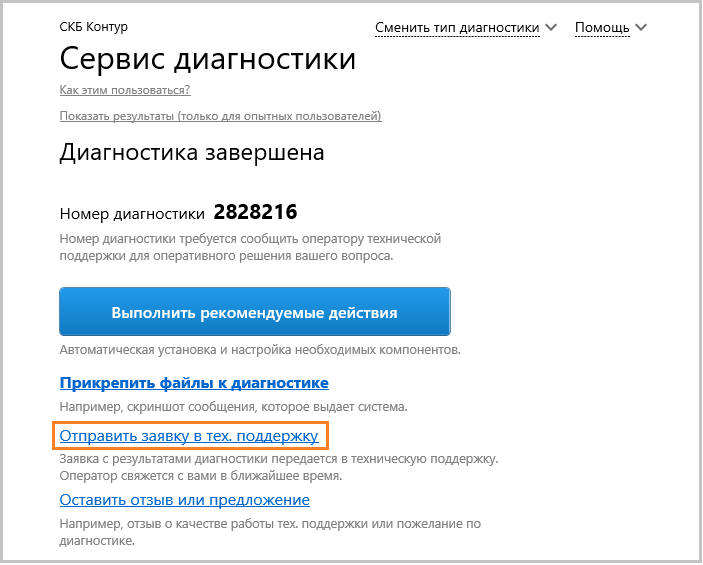

6. В случае если предложенным способом устранить ошибку не получается, можно пройти диагностику еще раз и отправить заявку в техническую поддержку, нажав на соответствующую ссылку.

7. После заполнения заявки нажать на кнопку «Отправить заявку». В течение двух часов с Вами свяжется специалист технической поддержки по указанному номеру.

Расчеты на ЕНС без представления уведомления

Если налоги и взносы уплачиваются после представления декларации (расчета), то направлять в ИФНС уведомление по таким налогам и взносам не требуется. Данное правило относится, например, к НДС, налогу на прибыль организаций (в т. ч. авансовым платежам), а также к страховым взносам, уплаченным в третьем месяце квартала.

Пример 1

Не позднее 30.01.2023 (28.01.2023 приходится на выходной день) необходимо уплатить одну треть от суммы исчисленного по данным декларации НДС (п. 1 ст. 174, п. 7 ст. 6.1 НК РФ). Для корректного ведения учета задолженность перед бюджетом по НДС по сроку уплаты 30.01.2023 необходимо перенести на ЕНС. Для этого используется документ Операция по ЕНС с видом Налоги (начисление). Такой документ можно сформировать автоматически при выполнении задачи по уплате НДС.

Задача НДС, уплата 1/3 от суммы за 4 квартал 2022 г. отражается в списке Задачи организации по сроку исполнения 30.01.2023.

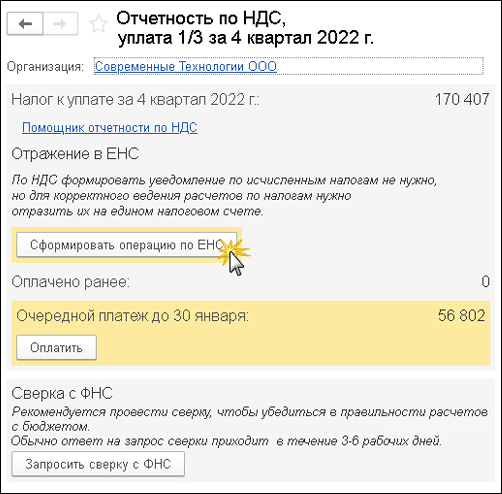

По указанной ссылке осуществляется переход в форму Отчетность по НДС, уплата 1/3 от суммы за 4 квартал 2022 г. (рис. 2).

Рис. 2. Помощник «Отчетность по НДС»

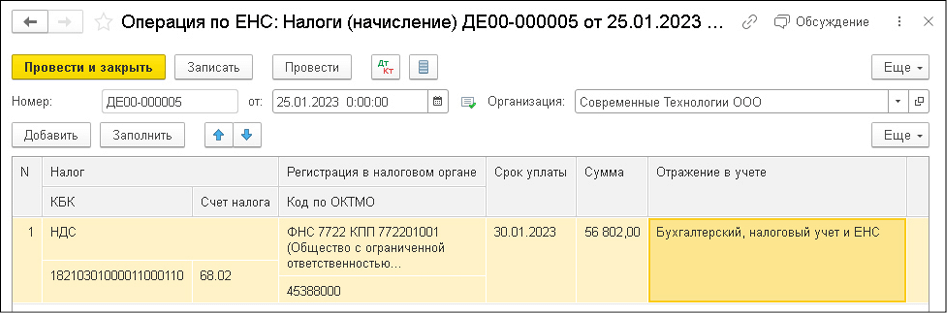

Если Операция по ЕНС не была выполнена ранее (например, при составлении декларации по НДС), то в форме Помощника доступна кнопка Сформировать операцию по ЕНС. По указанной команде создается, автоматически заполняется и проводится документ Операция по ЕНС с видом Налоги (начисление), рис. 3.

Рис. 3. Перенос задолженности по НДС на ЕНС

В поле Отражение в учете по умолчанию установлено значение Бухгалтерский, налоговый учет и ЕНС.

Результатом проведения документа являются проводки по переносу задолженности по НДС на счет ЕНС:

Дебет 68.02 Кредит 68.90

— на сумму одной трети НДС, исчисленного за IV квартал 2022 года (56 802 руб.).

Также на указанную сумму вводится запись в регистр Расчеты по налогам на едином налоговом счете с видом движения Приход.

В форме Помощника отчетности по НДС появляется ссылка на созданный документ Операция по единому налоговому счету.

По кнопке Оплатить автоматически формируется платежное поручение на уплату ЕНП. Предположим, что на момент оплаты НДС текущее сальдо на ЕНС равно нулю.

В этом случае в платежном поручении указывается сумма 56 802 руб.

При проведении документа списания с расчетного счета, отражающего уплату ЕНП, формируется бухгалтерская проводка:

Дебет 68.90 Кредит 51

— на сумму 56 802 руб.

Помимо этого, на указанную сумму вводится запись в регистр накопления Расчеты по единому налоговому счету с видом движения Приход.

Статус платежного поручения принимает значение Оплачено. Такой же статус устанавливается и для задачи НДС, уплата 1/3 от суммы за 4 квартал 2022 г. по сроку исполнения 30.01.2023.

При проведении регламентной операции Зачет аванса по единому налоговому счету, входящей в обработку Закрытие месяца за январь 2023 года, вводятся записи в регистры накопления:

-

Расчеты по единому налоговому счету с видом движения Расход — на сумму 56 802 руб.;

-

Расчеты по налогам на едином налоговом счете с видом движения Расход — на сумму 56 802 руб.

Аналогичным образом отражаются операции на ЕНС в феврале и марте 2023 года при оплате одной трети НДС, исчисленного за IV квартал 2022 года.

В какой момент начислять задолженность по ЕНС

Для обобщения информации о совокупной обязанности по уплате налогов, взносов и штрафных санкций и перечисленных денежных средствах путем уплаты ЕНП в Плане счетов программы предназначен счет 68.90 «Единый налоговый счет». Аналитический учет расчетов по ЕНС организован в регистрах накопления (Расчеты по единому налоговому счету, Расчеты по налогам на едином налоговом счете, Расчеты по санкциям на едином налоговом счете). Для отражения задолженности по начисленным налогам (взносам и санкциям) в программе предназначены стандартные документы:

- Уведомление об исчисленных суммах налогов. Этот документ используется в том случае, когда требуется представить в ИФНС уведомление об исчисленных суммах налогов (по форме и формату, утв. приказом ФНС России от 02.11.2022 № ЕД-7-8/1047@);

- Операция по ЕНС — используется в том случае, когда уведомление представлять в ИФНС не требуется.

При проведении указанных документов задолженность по начисленным налогам (взносам, санкциям) переносится в кредит счета 68.90, а в регистр Расчеты по налогам на едином налоговом счете вводится запись с видом движения Приход.

Обратите внимание, что для корректного учета расчетов на ЕНС бухгалтерских проводок недостаточно — требуются еще записи в специальных регистрах подсистемы ЕНС. Заполнять Уведомления об исчисленных суммах налогов и Операции по ЕНС в «1С:Бухгалтерии 8″ редакции 3.0 можно:

Заполнять Уведомления об исчисленных суммах налогов и Операции по ЕНС в «1С:Бухгалтерии 8″ редакции 3.0 можно:

- автоматически — по данным учетной системы с помощью встроенных в программу помощников по расчету и уплате налогов;

- вручную, воспользовавшись соответствующими документами раздела Операции (группа Единый налоговый счет).

Для ручного заполнения документ Уведомление об исчисленных суммах налогов также доступен в едином рабочем месте 1С-Отчетность (раздел Отчеты — 1С-Отчетность — Уведомления, сообщения и заявления). При этом все созданные уведомления отображаются в списке уведомлений как в разделе Операции, так и в едином рабочем месте 1С-Отчетность.

Для удобства работы в программе рекомендуется использовать встроенные помощники по расчету и уплате налогов. В «1С:Бухгалтерии 8″ редакции 3.0 переход к помощникам по налогам и взносам выполняется из списка Задачи организации (раздел Главное). Помощники не только автоматически рассчитают и начислят налоги, но и подскажут, когда при уплате тех или иных налогов (взносов) нужно формировать Уведомление об исчисленных суммах налогов, а когда достаточно выполнить Операцию по ЕНС.

Если уведомление или Операция по ЕНС создается помощником через список Задачи организации, то по каждому налогу (взносу) создается отдельный документ. Вручную уведомление или Операцию по ЕНС можно заполнить сразу по группе налогов (взносов).

Часто у пользователей возникает вопрос, когда именно (в какой период месяца) должны быть выполнены начисления по единому налоговому счету в программе?

Рекомендуем делать начисления на ЕНС перед уплатой всех налогов и взносов (тех налогов и взносов, которые уплачиваются посредством ЕНП). В этом случае, после того как будут сформированы все необходимые документы Уведомление об исчисленных суммах налога и Операция по ЕНС, всю задолженность по налогам можно будет оплатить сразу одним платежным документом.

Для этого следует перейти в список платежных поручений (раздел Банк и касса). По команде Оплатить — Начисленные налоги и взносы в открывшемся списке начисленных по состоянию на текущую дату налогов и взносов программа предложит создать платежный документ на общую сумму единого налогового платежа с учетом текущего сальдо ЕНС (рис. 1).

Рис. 1. Создание платежки на уплату общей суммы ЕНП

Отметим, что пользователю не нужно помнить о сроках представления отчетности (в т. ч. о сроках отправки уведомлений), а также о сроках уплаты налогов и начислений на ЕНС. Для этого есть календарь бухгалтера — Задачи организации. В список задач включены задачи, которые предстоит выполнить в ближайшее время, с указанием крайнего срока, установленного для данной задачи, и количества оставшихся дней.

Штрафы за несдачу отчётности в СФР

С 1 января 2023 года ПФР и ФСС стали единым Социальным фондом. В связи с этим изменились правила сдачи отчётности по застрахованным лицам.

Отчёты СЗВ-ТД, СЗВ-СТАЖ, 4-ФСС и ДСВ-3 объединились в сводной форме — ЕФС-1. А на смену СЗВ-М с 1 января 2023 года пришёл новый отчёт — персонифицированные сведения о физлицах. Его следует ежемесячно не позднее 25 числа представлять в ФНС. Затем налоговая передаст данные в СФР.

Штрафы за нарушения порядка сдачи формы ЕФС-1 установлены ст. 17 Федерального закона от 1 апреля 1996 года № 27-ФЗ.

За несвоевременную сдачу отчёта или представление неполных и недостоверных сведений по каждому работнику, включая работников по ГПД, — штраф 500 рублей.

За несоблюдение порядка сдачи отчётов в виде электронных документов — 1000 рублей. Форму ЕФС-1 сдают в электронном виде, если численность сотрудников, включённых в неё, больше 10 человек.

С 1 января 2023 года ст. 17 уточнена положениями, когда штрафов можно избежать:

- если уточнёнка по уведомлению об устранении имеющихся ошибок и несоответствий подана в течение пяти рабочих дней со дня получения данного уведомления;

- если работодатель сам обнаружил ошибки в поданных сведениях и подал уточнёнку.

Штраф за непредставление сведений о трудовой деятельности предусмотрен п. 2 ст. 15.33.2 КоАП РФ: предупреждение или наложение административного штрафа на должностных лиц в размере от 300 до 500 рублей.

Штрафы за непредставление сведений о взносах на травматизм за каждый месяц просрочки составит 5% от начислений за последние 3 месяца в отчёте, суммарно не более 30% и не менее 1 000 рублей.

Бухгалтерская отчётность

Если не предоставить бухгалтерскую отчётность в налоговую инспекцию или органы статистики вовремя либо не подать ее вообще, то размер штрафа за эти нарушения будет зависеть от того, размещают ли организации эту отчётность в государственном информационном ресурсе бухгалтерской (финансовой) отчётности (ГИРБО).

Если организация нарушила правила предоставления отчётности в налоговую инспекцию, но при этом не обязана размещать её в ГИРБО, она должна будет уплатить штраф. Его размер составляет 200 руб. за каждый непредставленный документ (п. 1 ст. 126 НК РФ). Ответственность в этом случае налагается и на должностных лиц компании — штраф в размере 300—500 руб. (п. 1 ст. 15.6 КоАП РФ).

Штрафы за нарушение правил сдачи бухгалтерской отчётности в налоговую будут выше для организаций, которые обязаны размещать её в ГИРБО. В этом случае организация должна будет уплатить штраф в размере 3000—5000 руб., а должностному лицу назначат штраф 300—500 руб. (ст. 19.7 КоАП РФ).

Если бухгалтерская отчётность организации содержит сведения, которые относятся к гостайне, она должна сдавать её в органы статистики (ч. 7 ст. 18 закона от 06.12.2011 № 402-ФЗ). И если сделать это с опозданием (ст. 19.7 КоАП РФ), то организации грозит штраф в размере 3000—5000 руб, а должностное лицо организации должно будет уплатить штраф в размере 300—500 руб.

При этом налоговый орган не вправе приостановить операции по счетам в банке организации, которая не сдала бухгалтерскую отчётность в срок или вообще её не предоставила. Налоговый кодекс РФ не содержит таких положений (письмо Минфина России от 04.07.2013 N 03-02-07/1/25590).

Некомпетентность и ложь

Рекомендую

Хорошо

Надёжность

Внешний вид

Функциональность

Плохо

Цена

Плюсы

Работает даже в последние минуты сдачи без сбоев, можно заполнять отчеты в системе, хотя изначально ориентирована была на отправку готовых отчетов, хорошие технические специалисты в техподдержке.

Минусы

Некомпетентные сотрудники продаж и нетехнические специалисты что приводит к ущербу. Словам их верить нельзя, чему можно не знаю.

Коротко — отключили СМС-уведомления и не предупредили, в итоге ждем больших штрафов за несвоевременный ответ. На вопрос, почему СМС не приходят, наврали, что сотовый оператор не доставил.

При очередном продлении подключили, как оказалось, на тарифный план с недоступностью СМС-оповещений, о чем не предупредили, хотя при первичном подключении на всех без исключения тарифах СМС-оповещение было. Когда пришел срок очередного продления, после того, как несколько оповещений о требованиях не пришло, спросил у менеджера по продлениям, он ответил, что всё будет приходить, как и раньше. «Как и раньше» означало оказывается, что не будет приходить.

Адрес моей электронной почты у Контура есть, но чтобы туда приходили оповещения, нужно его дополнительно подтверждать и ставить галочки, о чем клиент должен догадаться сам при лжи от сотрудников вместо совета.

На вопрос, почему уведомление не пришло, специалист ответил, что МТС не доставило, СМС было отправлено. Если бы он ответил правду, что на тарифе нет СМС-уведомлений и нужно подключить уведомления на почту, всё было бы хорошо.

В итоге сейчас ждем штрафов за несвоевременный ответ на сумму, превосходящую стоимость годового обслуживания. Спасибо сотрудникам Контура за это!

Сдача отчетности при личном посещении

Бухпросвет

- Какие доверенности применяются для сдачи отчетности в ФНС, СФР, Росстат, ФТС и другие ведомства

- МЧД: создание и использование в 1С

- Как зарегистрировать машиночитаемую доверенность в ФНС через сервис «1С-Отчетность»

Сдавать этим способом можно только ту отчетность, которую законодательно разрешается представлять на бумажном носителе.

Для сдачи отчетности требуется распечатать ее в двух экземплярах и передать их непосредственно работнику контролирующего ведомства, осуществляющему прием отчетности от организаций и ИП. Работник поставит отметку о получении документов и дате их получения и вернет один экземпляр документов отчитывающемуся лицу. В случае разногласий данный экземпляр подтвердит факт своевременной сдачи отчетности. С указанного момента отчетность будет считаться представленной.

Как использовать заявление о зачете налога

По новым правилам уменьшить налог при УСН или при применении патентной системы налогообложения (ПСН) на уплаченные фиксированные страховые взносы индивидуального предпринимателя (ИП) можно только после наступления сроков их уплаты (31 декабря текущего года и 1 июля следующего года для фиксированных страховых взносов с доходов свыше 300 000 руб.) (ст. 45, п. 2 ст. 432 НК РФ).

Чтобы уменьшить налог УСН или ПСН на фиксированные страховые взносы, уплаченные досрочно, указанные суммы можно «зарезервировать» до наступления сроков их уплаты. Для этого следует направить в ФНС заявление в электронной форме о зачете средств с ЕНС в счет предстоящей обязанности по уплате страховых взносов (письмо Минфина России от 20.01.2023 № 03-11-09/4254). Форма такого заявления утверждена приказом ФНС России от 30.11.2022 № ЕД-7-8/1133@. После подачи заявления страховые взносы можно учесть при расчете авансового платежа УСН (уменьшить налог при УСН с объектом «доходы» или включить в расходы при УСН «доходы минус расходы»), а также уменьшить на них стоимость патента.

В дальнейшем необходимо отслеживать остаток на ЕНС, чтобы средств было достаточно для уплаты других налогов, поскольку в случае их нехватки ФНС погасит долг за счет сумм, зарезервированных под страховые взносы до наступления срока их уплаты.

В «1С:Бухгалтерии 8″ начиная с версии 3.0.132 можно автоматически учитывать уменьшение налога при УСН и патента на страховые взносы ИП, уплаченные «за себя», в периоде их уплаты (то есть до наступления сроков уплаты, установленных законодательством).

В разделе Операции (группа Единый налоговый счет — Заявления о зачете) теперь доступен документ учетной системы Заявление о зачете в счет предстоящей обязанности. Пример заполненного документа представлен на рисунке 6.

Рис.6. Заявление о зачете в счет предстоящей обязанности

При проведении документа бухгалтерские проводки не формируются, при этом вводятся записи в регистры накопления с видом движения Расход:

- Расчеты по единому налоговому счету;

- Расчеты по налогам на едином налоговом счете.

Готовое заявление можно отправить в ИФНС через сервис 1С-Отчетность, а также вывести на печать и выгрузить в файл при необходимости.

Таким образом, документ Заявление о зачете в счет предстоящей обязанности выполняет одновременно две задачи:

- служит для формирования и отправки в ИФНС заявления о зачете (по форме и формату, утв. приказом ФНС России от 30.11.2022 № ЕД-7-8/1133@);

- позволяет отразить зачет ЕНП в счет уплаты налогов, взносов и санкций.

Заявление о зачете фиксированных страховых взносов можно заполнять автоматически — по данным учетной системы с помощью встроенных в программу помощников по расчету и уплате налогов при УСН и патенте.

В этом случае ИП должен аккуратно выполнять операции, отраженные в списке Задачи организации, с соблюдением указанных сроков.

Затем следует отправить в ИФНС заявление о зачете. Рекомендуем сделать это не позднее, чем за один рабочий день до окончания квартала, чтобы инспекция успела выполнить зачет в отчетном квартале.

По окончании квартала следует выполнить регламентные операции закрытия месяца за отчетный квартал, в том числе рассчитать налог. Налог автоматически рассчитывается с учетом уплаченных и зачтенных фиксированных страховых взносов.

Предприниматель, применяющий УСН, не позднее 25-го числа месяца, следующего за отчетным кварталом, должен отправить в ИФНС уведомление об исчисленных суммах налога УСН. ИП на патенте перед его уплатой должен подготовить уведомление об уменьшении стоимости патента на сумму страховых взносов (по форме и формату, утв. приказом ФНС России от 26.03.2021 № ЕД-7-3/218@). Данное уведомление формируется из формы помощника автоматически.

Для ручного заполнения документ Заявление о зачете в счет предстоящей обязанности также доступен в едином рабочем месте 1С-Отчетность в списке Уведомления, сообщения и заявления. По кнопке Создать в открывшейся форме Виды уведомлений следует выбрать Заявление о зачете налога из папки Единый налоговый платеж. В открывшемся окне Выбор редакции формы можно выбрать вариант формирования заявления с отражением или без отражения в учете.

Многофункциональный сервис

Рекомендую

Хорошо

Надёжность

Удобство

Поддержка

Функциональность

Плюсы

Функционал, кроссплатформенность, работа с множеством сертрификатов

Какими сервисами только не пользовались, этот — лучший.

Тут все очевидно. Не нужно ничего додумывать.

Радует работа с сертификатами — можно подгрузить через встроенный компонент от Контура в реестр ПК и не придется работать с токеном.

Также, можно подключать дополнительные сервисы и это довольно просто. Особенно это стало акуально в последние годы, когда ни с того, ни с сего приходилось сдавать отчетность в РПН. Кто знает, что придется подключать в ближайшее время. Мы с Вами.

Хороший помощник в работе

Рекомендую

Хорошо

Надёжность

Удобство

Внешний вид

Цена

Поддержка

Функциональность

Минусы

не обнаружила

Программой пользуюсь давно. Удобно и понятно. тех.поддержка всегда на связи. Очень нравится на главной странице таблица со всеми отчётами по фирме, которые нужно сдать и до какого числа. Также пользуюсь программой Диадок для передачи первичных документов. Недавно добавили новую функцию- Инфоблок где собраны свежие новости об изменениях законодательства. интересные статьи можно сохранить в избранное, позже их удобно найти и снова изучить!!! большой плюс, что можно задавать вопросы эксперту!! У Контура большой функционал, видно что вся система развивается и работает на благо бухгалтера

Спасибо за вашу работу. Удачи)))

Толика приятных впечатлений.

Рекомендую

Хорошо

Надёжность

Удобство

Внешний вид

Цена

Поддержка

Функциональность

Плюсы

На Контуре уже более 7 лет, можно сказать вместе встретили как взлёты так и падения на непростом пути, держались всегда вместе, дружно, парой не могли подобрать слов, и безмолвно продолжали двигались дальше.

Что я от себя могу добавить, система полностью удовлетворяет все наши потребности, есть огромный ряд смежных продуктов СКБ Контура, поддерживающих прочие коммерческие направления, наши коллеги и партнёры разделяют сложившееся мнение, по мимо Контур Экстерн являемся пользователями систем «Диадок» это обмен документооборота между организациями и «Фокус» проверка контрагентов на благонадежность. Что ещё, гибкая система поддержки, деликатный подход в спорных ситуациях, где «контролирующие органы» назовем это так, разводят руками.

НОВЫЙ РАЗМЕР МРОТ С 1 ЯНВАРЯ 2023 ГОДА

С 1 января 2023 года федеральный МРОТ увеличен на 963 рубля и составляет 16 242 рубля.

Что нужно учесть бухгалтерам при повышении МРОТ?

- С 1 января 2023 года повысить зарплату сотрудникам, получающим зарплату в размере МРОТ. На основании ч. 3 ст. 133 Трудового кодекса РФ заработная плата за работу в режиме полного рабочего дня не может быть меньше МРОТ.

- С 1 января 2023 года применять новый МРОТ для определения размеров пособий по временной нетрудоспособности, по беременности и родам, а также для целей обязательного социального страхования. Средний заработок работника, исходя из которого осуществляются выплаты, не может быть меньше МРОТ.

- С 1 января 2023 года применять новый МРОТ для расчета страховых взносов по пониженным тарифам для малого и среднего бизнеса, использующего льготу для субъектов МСП.

Не забудь рассказать друзьям

Отзыв об удобстве работы с Контур-Экстерн

Рекомендую

Хорошо

Надёжность

Удобство

Внешний вид

Поддержка

Функциональность

Плюсы

Пользуюсь не так давно,только 2 года. Раньше сдавала отчетность на бумаге. Сейчас пользуюсь электронной сдачей отчетности,что освободило мне время,которого и так не хватает на нашей работе. Да и постоянное обновление форм отчетности,изменений ,за которыми следят уже сотрудники компании Контур-Экстерн очень удобно. Таблица с напоминаниями о сдаче отчетности позволяет не забыть о своевременной отправке той или иной формы отчетности.Нет необходимости бежать в налоговую инспекцию и ждать ответа,чтобы запросить сверку. Очень удобно в работе,рекомендую.

Супер

Какую отчетность в 2024 году нужно сдавать в электронном виде

К обязательной отчетности, которую необходимо представлять исключительно в электронной форме, в настоящее время отнесены следующие отчеты:

- годовая бухгалтерская (финансовая) отчетность организаций (ч. 5 ст. 18 Федерального закона от 06.12.2011 № 402-ФЗ «О бухгалтерском учете»);

- налоговые декларации по НДС (п. 5 ст. 174 НК РФ);

- статистическая отчетность в Росстат (ч. 7 ст. 8 Федерального закона от 29.11.2007 № 282-ФЗ «Об официальном статистическом учете и системе государственной статистики в РФ»).

Если налогоплательщик сдаст вышеуказанную отчетность на бумаге, то она будет считаться непредставленной.

Другие налоговые декларации и расчеты (кроме декларации по НДС) должны представлять в электронном виде:

- налогоплательщики, отнесенные к категории крупнейших;

- налогоплательщики, среднесписочная численность работников которых за предшествующий календарный год превышает 100 человек;

- вновь созданные (в том числе при реорганизации) организации, численность работников которых превышает 100 человек (п. 3 ст. 80 НК РФ).

Если среднесписочная численность работников за предшествующий календарный год составляет 100 человек и менее, то налогоплательщик может представлять декларации на бумажном носителе. В случае, если налогоплательщик должен был сдать декларацию в электронном виде, но сдал на бумаге, то его могут оштрафовать за нарушение установленного способа представления налоговой декларации или расчета (ст. 119.1 НК РФ).

Форма представления персонифицированной отчетности, а также Расчетов по страховым взносам, Расчетов 6-НДФЛ и отчета по форме ЕФС-1 зависит от количества лиц, в отношении которых представляют данные отчеты. В электронном виде указанную отчетность обязаны представлять организации и ИП, в которых в отчетном периоде работало более 10 человек. Все прочие компании вправе представлять эту отчетность как в электронном виде, так и на бумажном носителе.

Способы направления отчетности в 2024 году

Законодательство разрешает организациям и ИП пользоваться следующими способами направления отчетности:

- в электронном виде (например, с помощью сервиса «1С-Отчетность» из программ 1С);

- заказным письмом через Почту России;

- собственноручно на личном приеме в контролирующих ведомствах.