Подготовительные действия для настройки обмена в БП

Давайте приступим к настройке синхронизации, сначала зайдем в базу 1С «Бухгалтерия предприятия 3.0» (приемник), нам необходимо проверить включена ли синхронизация для этой базы, для того чтобы это сделать нам нужно сначала зайти в базу. Как только база откроется переходим на вкладку «Администрирование» —> «Настройки синхронизации данных»

Перед нами открывается новая вкладка, ее необходимо заполнить так же как на скриншоте ниже, за исключением префикса информационной базы. Префикс должен состоять из двух букв, вы можете задать любой, но по стандарту 1С лучше задавать префикс по названию конфигурации, то есть для «Бухгалтерии Предприятия» префикс будет как «БП». Если же у вас настраиваются сложные обмены и там есть несколько бухгалтерских баз, то префиксы должны явно отличаться друг от друга, тут можно в качестве аббревиатуры использовать первые две буквы названия организации.

Как работают маркетплейсы

Маркетплейс — это сайт или программа для удаленного приобретения товаров или даже услуг и работ. Это своего рода посредник между поставщиком и покупателем.

Примеры популярных торговых площадок:

-

Wildberries;

-

Lamoda;

-

Ozon;

-

Goods.ru.

Из-за карантина по COVID-19 спрос на торговых площадках вырос. Офлайн-магазины заводят собственные интернет-страницы на маркетплейсах.

Удобства для компании-поставщика:

-

Многие площадки имеют свои склады и нет необходимости хранить товар у себя.

-

Площадка сотрудничает с транспортной компанией и берет на себя вопросы логистики и доставки товара покупателю.

-

Нет необходимости рекламировать свою продукцию, так как это делает сама площадка.

-

Коммуникациями с клиентами занимается служба поддержки торговой площадки.

-

По умолчанию увеличивается количество потенциальных клиентов и территория продаж.

Отметим, услуги по транспортировке и хранению товаров, рекламе площадки могут предоставлять за дополнительное денежное вознаграждение.

Сотрудничество между организациями и площадками строится на основе комиссионного договора. То есть для реализации своих товаров, услуг организация-поставщик (комитент) привлекает торгового посредника — торговую площадку (комиссионера), который за свои услуги получает денежное вознаграждение.

Для начала работы в онлайн-режиме необходимо:

-

зарегистрироваться на сайте торговой площадки в качестве продавца и предоставить необходимые документы;

-

упаковать свой товар в соответствии с требованиями маркетплейса и отгрузить его на склад;

-

оформить в своем личном кабинете на сайте маркетплейса карточки товаров с описанием и сопроводительными фотографиями. На этом подготовка товаров к продаже заканчивается. Можно торговать!

Договор комиссии с точки зрения налогового учета

Выручка от реализации посреднических услуг для организации-комиссионера — это вознаграждение, предусмотренное договором. Исходя из него начисляется НДС, а при расчете налога на прибыль вознаграждение комиссионера является его доходом от реализации услуг.

Особое внимание следует обратить на то, что указанными налогами не облагаются суммы, полученные комиссионером:

- от комитентов для исполнения сделки, например денежные средства, поступившие в погашение возмещаемых расходов и на стоимость приобретаемых товаров;

- от покупателей, предназначенные для передачи комитенту, например предоплата в счет поставки товара.

Средства, перечисляемые комиссионеру собственником для исполнения сделки, а также покупателями в счет предстоящих поставок товаров, облагаются у него НДС лишь в доле причитающегося комиссионного вознаграждения.

Далее рассмотрим вопросы, связанные с выполнением комиссионерами функций налогового агента по НДС, а также порядок налогообложения предоплат, полученных в рамках договора комиссии.

Федеральным законом от 22 июля 2005 года N 119-ФЗ «О внесении изменений в главу 21 части второй Налогового кодекса Российской Федерации и о признании утратившими силу отдельных положений актов законодательства Российской Федерации о налогах и сборах» статья 161 «Особенности определения налоговой базы налоговыми агентами» НК РФ была дополнена пунктом 5. Согласно указанному пункту с 1 января 2006 года организации и индивидуальные предприниматели при реализации на территории Российской Федерации товаров иностранных лиц, не состоящих на учете в налоговых органах в качестве налогоплательщика, в рамках договоров поручения, комиссии или агентских договоров (с участием в расчетах на основании этих договоров) признаются налоговыми агентами. Налоговая база определяется налоговым агентом как стоимость таких товаров с учетом акцизов (для подакцизных товаров) и без включения в них сумм налога.

Изложенное выше подтверждается письмом Минфина Российской Федерации от 7 апреля 2006 года N 03-04-08/78, в котором на частный вопрос налогоплательщика, осуществляющего деятельность по реализации товаров иностранного лица на основе договора комиссии, указано, что российская организация, осуществляющая предпринимательскую деятельность в интересах иностранного лица на основе договора комиссии, при реализации товаров этого иностранного лица на территории Российской Федерации выступает в качестве налогового агента и определяет налоговую базу по налогу на добавленную стоимость на основании полной стоимости реализуемых товаров.

В соответствии с пунктом 15 статьи 167 НК РФ для налоговых агентов, указанных в пункте 5 статьи 161 НК РФ, момент определения налоговой базы определяется в соответствии с пунктом 1 статьи 167 НК РФ. Данной статьей установлено, что моментом определения налоговой базы, если иное не предусмотрено пунктами 3, 7 — 11, 13 — 15 статьи 167 НК РФ, является наиболее ранняя из следующих дат:

- день отгрузки (передачи) товаров (работ, услуг), имущественных прав;

- день оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав.

В соответствии с пунктом 1 статьи 168 НК РФ при реализации товаров налогоплательщик — налоговый агент дополнительно к цене реализуемого товара обязан предъявить к оплате покупателю этих товаров соответствующую сумму налога.

Таким образом, налоговые агенты — комиссионеры обязаны предъявлять покупателям соответствующие суммы НДС и перечислять их в бюджет. Перечисленный налоговым агентом — комиссионером НДС нельзя принять к вычету. Это определено пунктом 3 статьи 171 НК РФ. Положения указанной статьи применяются при условии, что товары были приобретены налогоплательщиком — налоговым агентом для целей, указанных в пункте 2 статьи 171 НК РФ, и при их приобретении он удержал и уплатил НДС из доходов налогоплательщика.

Аналогичная позиция изложена в письме Минфина Российской Федерации от 22 мая 2006 года N 03-04-08/106.

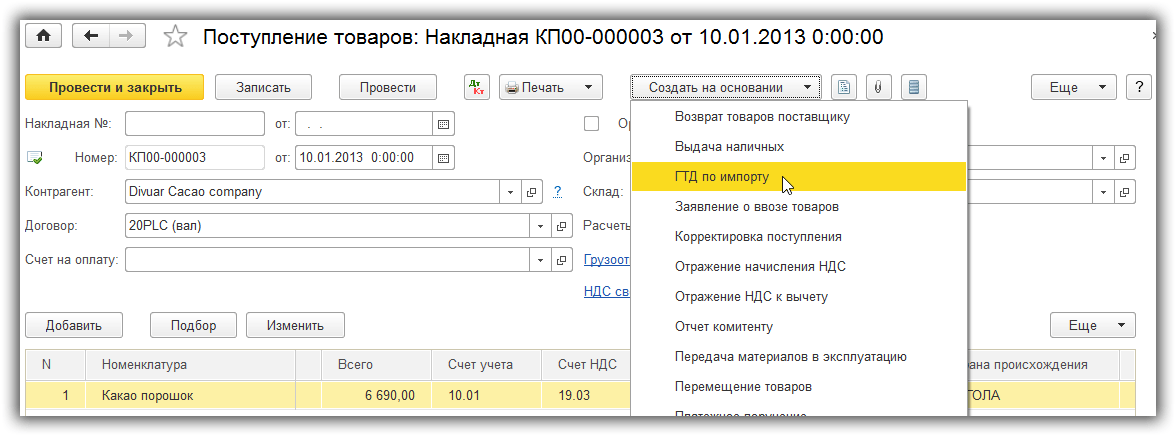

Оформление ГТД по импорту

Меню: Документы — Закупки — ГТД по импорту

Вводить документ удобнее всего на основании поступления товаров и услуг, чтобы не заполнять заново поставщика, склад и список товаров.

Создадим на основании поступления товаров документ «ГТД по импорту». В документе нужно указать контрагента-таможню и два договора с таможней: один в рублях, а второй в валюте поступления товаров.

В контрагенте не нужно проставлять флаги «Покупатель» или «Поставщик», с таможней осуществляются прочие взаиморасчеты:

Договоры с таможней:

ГТД по импорту:

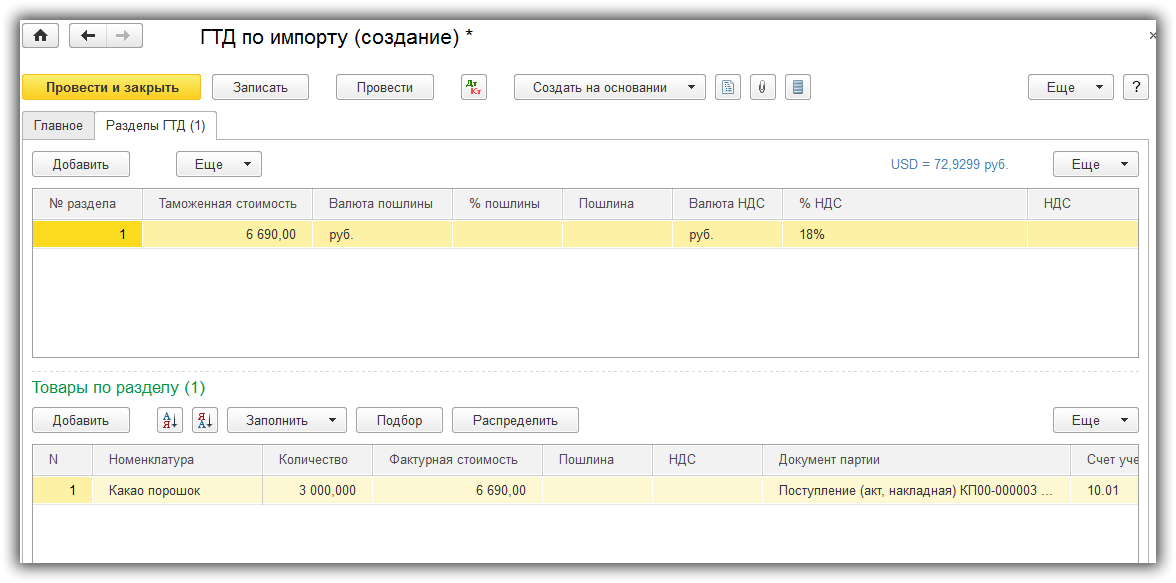

На закладке «Разделы ГТД» указывается информация о товарах и таможенной пошлине.

Для удобства ввода, суммы могут отображаться в валюте и в рублях — это регулируется флагами «Таможенная стоимость в рублях», «Пошлина в валюте» и «НДС в валюте».

Укажем ставку пошлины — 10%, программа автоматически рассчитывает сумму пошлины и сумму НДС исходя из таможенной стоимости.

После подсчета общей пошлины и суммы НДС нужно распределить их по товарам с помощью кнопки «Распределить»:

Документ полностью заполнен, его можно провести и закрыть.

Зачастую, при работе с импортным товаром требуется наличие сертификатов соответствия. Дополнительный модуль печати реестра сертификатов соответствия поможет вам организовать удобное хранение и обращение к печатным формам документам в любой момент времени, когда это понадобится, не перебирая кипу документов у вас на полках.

Как вести учет экспорта товаров

Под экспортом в экономике понимают вывоз товаров за границу для продажи или переработки. Вывозимый за пределы государства товар фиксируется таможенной службой и оформляется соответствующими документами. Документы, учитывающие и сопровождающие экспорт товаров за границу РФ, должны быть оформлены в соответствии с действующими законами России.

Основными законами, регулирующими внешнеторговую деятельность, являются Федеральный закон «О валютном регулировании и валютном контроле» № 173-ФЗ от 10.12 и закон «Об основах государственного регулирования внешнеторговой деятельности» от 08.12.2003 N 164-ФЗ.

В законе № 173-ФЗ определены:

-

права и обязанности лиц, участвующих во внешнеэкономических операциях;

-

органы валютного регулирования и органы валютного контроля;

-

права и обязанности органов и агентов валютного контроля.

В соответствии с Федеральным законом № 164-ФЗ товары попадают под таможенную процедуру экспорта, если соблюдены следующие условия:

-

для сделок, на которые не распространяются установленные законом льготы, уплачены все экспортные таможенные пошлины;

-

соблюдены все ограничения и запреты;

-

для товаров, включенных в сводный перечень, представлен сертификат о происхождении.

Типовые возможности программы

Теперь зададимся вопросом учета вышеуказанных операций в программе «1С:Бухгалтерия 8». Итак, нам необходимо, как минимум:

- Зарегистрировать договор комиссии с комиссионером;

- Передать основное средство комиссионеру, отразив его стоимость на балансовом счете «Основные средства переданные»;

- До момента продажи основного средства конечному покупателю продолжать начислять амортизацию и рассчитывать налог на имущество по данному основному средству;

- Отразить в учете доходы и расходы от продажи основного средства по данным отчета агента;

- Отразить расходы по комиссионному вознаграждению по данным отчета агента;

Рассмотрим описанные операции в программе «1С:Бухгалтерия 8» редакции 2.0:

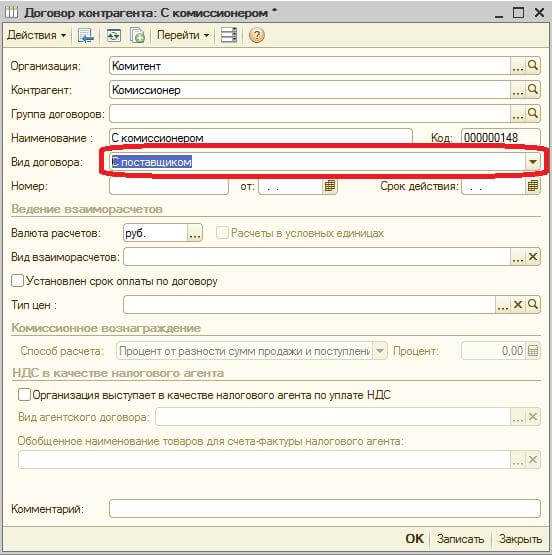

1. Договор комиссии

Для регистрации договора с комиссионером необходимо создать элемент справочника «Договоры контрагентов». Типовой функционал программы позволяет ввести договор с типом «С комиссионером (агентом) на продажу». Однако, при реализации основных средств у нас не будет возможности пользоваться документами программы, предназначенными для комиссионной продажи (они предназначены только для товаров). Для использования других документов системы нам придется ввести договор с видом договора «С поставщиком»:

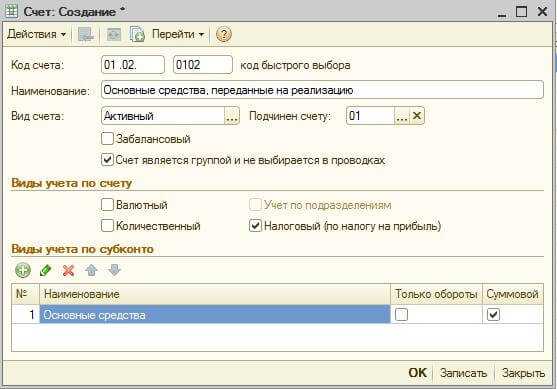

2. Передача основного средства комиссионеру

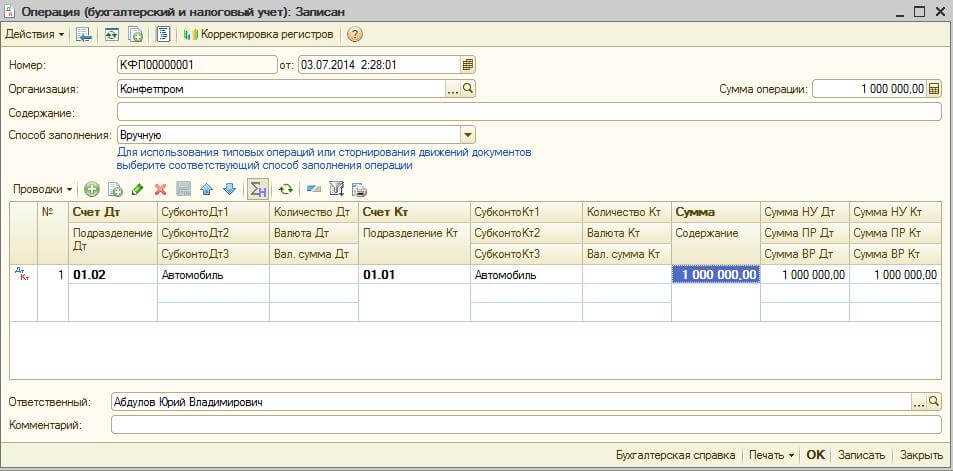

Документа для передачи основного средства (не товара) комиссионеру в типовом функционале программы не существует. Воспользуемся ручной операцией (Операции -> Операции, введенные вручную), предварительно создав в плане счетов субсчет 01.02 «Основные средства, переданные на реализацию» (аналитику следует задать аналогично счету 01.01 «Основные средства»):

Вводим типовую операцию. Необходимо указать:

- Счет дебета: 01.02

- Счет кредита: 01.01

- Субконто дебета и кредита – выбрать основное средство;

- Сумма – балансовая стоимость основного средства.

!Важно: добиться полностью автоматического расчета амортизации типовыми средствами не получится, и необходимо проконтролировать начисление амортизации в месяц передачи основного средства комиссионеру. После записи операции основное средство будет числиться на счете 01.02 «Основные средства, переданные на реализацию».

После записи операции основное средство будет числиться на счете 01.02 «Основные средства, переданные на реализацию».

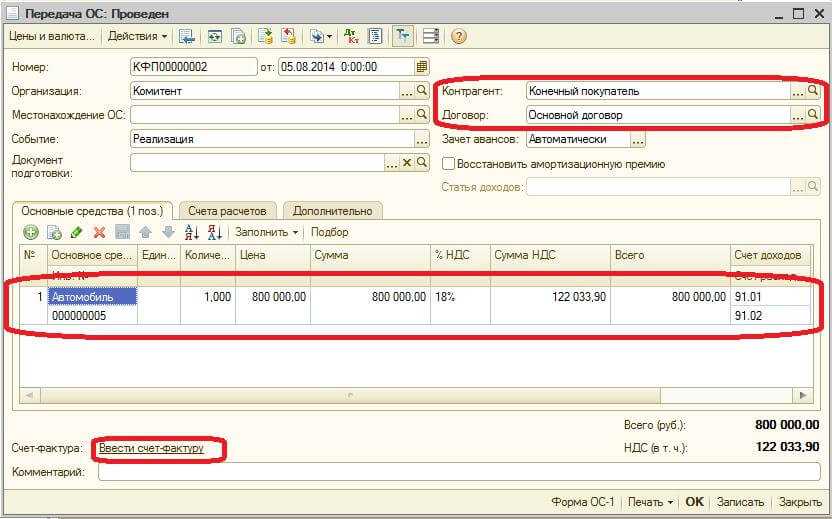

3. Отражение факта продажи основного средства конечному покупателю

Приходим к самому сложному вопросу: каким документом отразить данную операцию? Проблемы возникают из-за необходимости:

- Отразить расходы и доходы от продажи;

- Выставить счет-фактуру на конечного покупателя;

- Отразить расходы по комиссионному вознаграждению;

- Все взаиморасчеты вести с комиссионером, а не с конечным покупателем.

Типовой документ «Отчет комиссионера (агента) о продажах» нам не подходит, т.к. не предназначен для продажи основных средств. Наименее трудозатратным типовым решением будет:

Отразить продажу основного средства конечному покупателю документом «Передача ОС». При этом необходимо создать договор с покупателем (хотя, по факту такого договора между комитентом и конечным покупателем не существует)

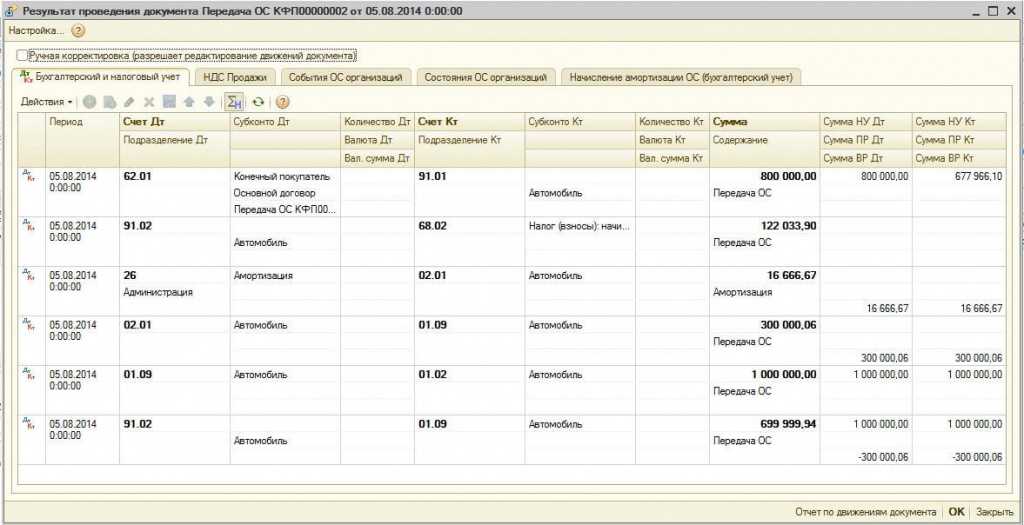

Документ позволит отразить операции:

- Доходы от реализации;

- НДС по реализации;

- Амортизацию за месяц выбытия ОС;

- Списание остаточной стоимости ОС на расходы.

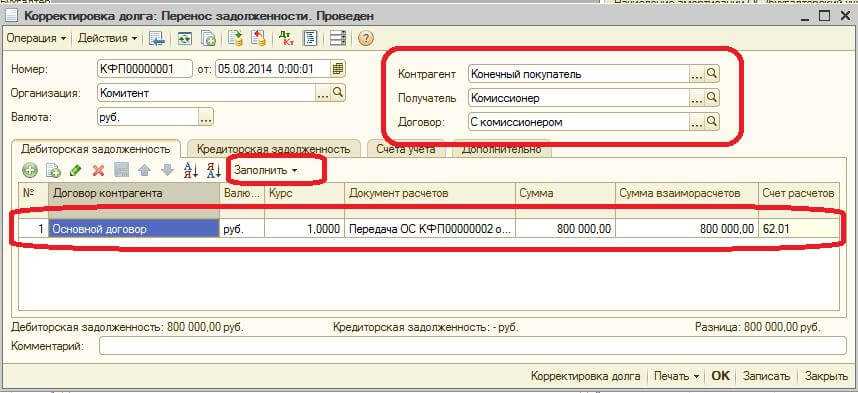

Скорректировать взаиморасчеты, перенеся задолженность с конечного покупателя на комиссионера (все взаиморасчеты ведутся с комиссионером). Для этого введем документ «Корректировка долга» (Продажа -> Корректировка долга) с видом операции «Перенос задолженности»:

В результате проведения документа, задолженность от реализации ОС будет перенесена на комиссионера:

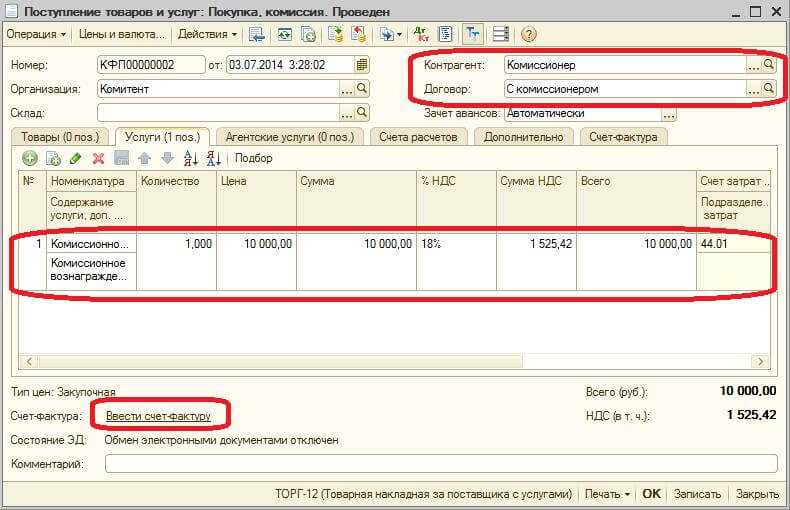

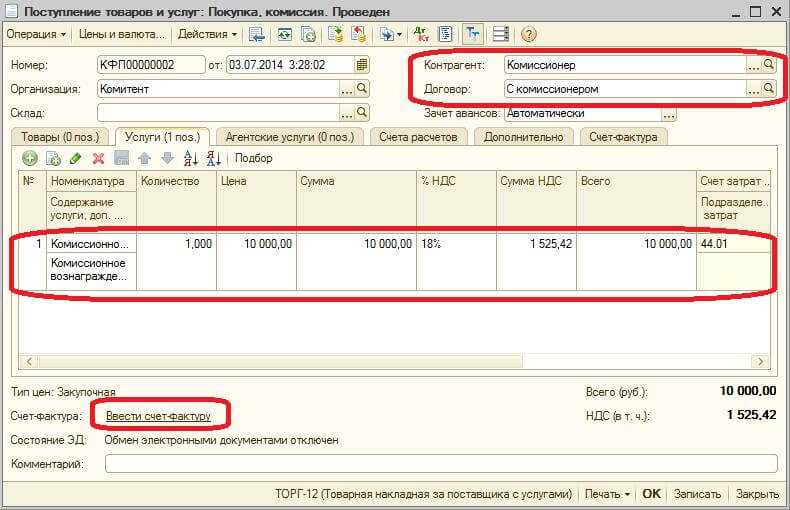

4. Отражение расходов по комиссионному вознаграждению

В виду невозможности использования документа «Отчет комиссионера (агента) о продажах» отражение расходов по комиссионному вознаграждению следует осуществить документом «Поступление товаров и услуг»:

Сумма комиссионного вознаграждения указывается вручную по данным отчета агента, предоставленного комиссионером.

Операции документа:

ГТД по импорту в 1С 8.3

Оформление пошли импортного товара в 1С 8.3 оформляется с помощью заполнения документа «ГТД по импорту».

Проще всего его ввести на основании ранее созданного документа оприходования:

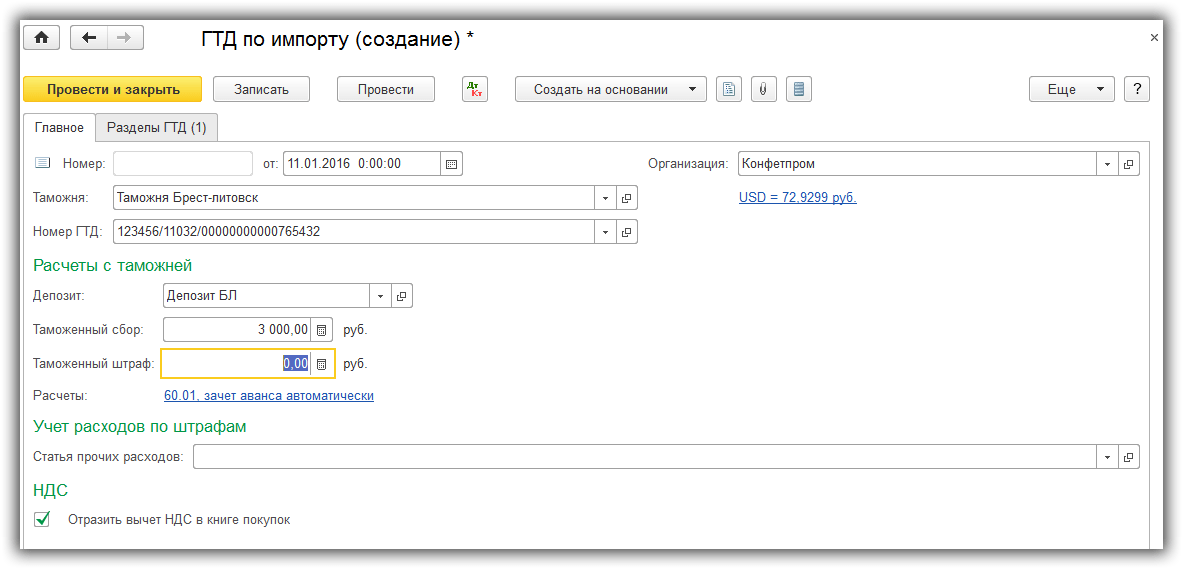

Отметим особенности заполнения документа. На вкладке «Главное» необходимо указать:

- какой таможне будет происходить оплата пошлины (из справочника контрагенты) и по какому договору

- по какому номеру ГТД пришел товар

- сумма таможенного сбора

- при наличии штрафов — их сумму

- установите флажок «Отразить вычет в книге покупок», если вы хотите автоматически принять НДС к вычету и отразить его в книге покупок

Получиться примерно следующее:

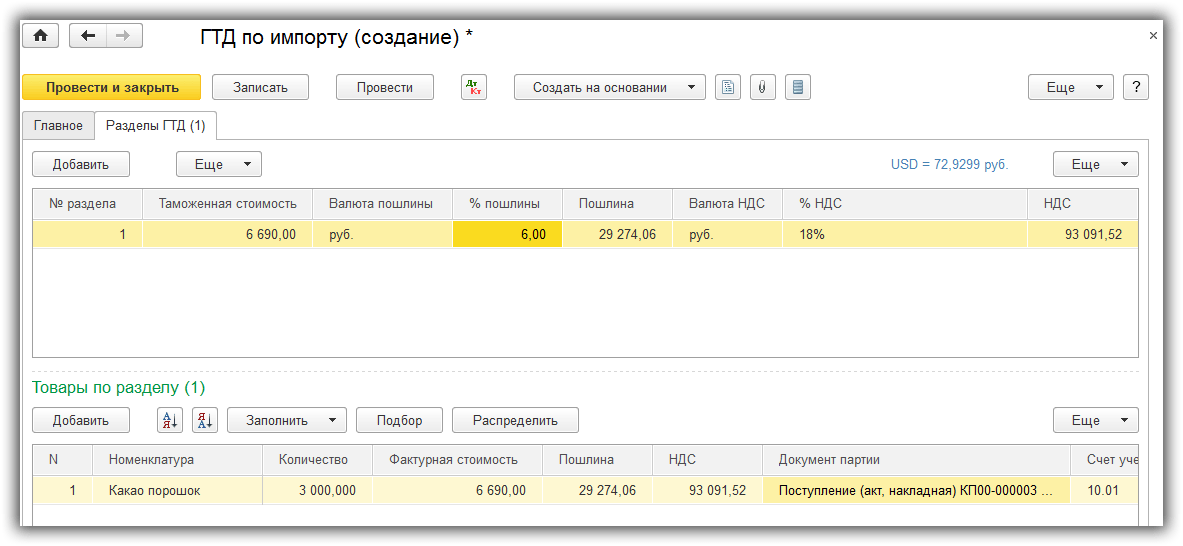

Переходим к вкладке «Разделы ГТД». Здесь указывается размер пошлины. Из-за того, что мы вводили документ на основании, система нам уже заполнила некоторые поля, такие как количество, таможенная стоимость, фактурная стоимость и документ партии:

Останется лишь заполнить ставку % пошлины (или сумму пошлины) и 1С распределит суммы автоматически:

Останется провести документ.

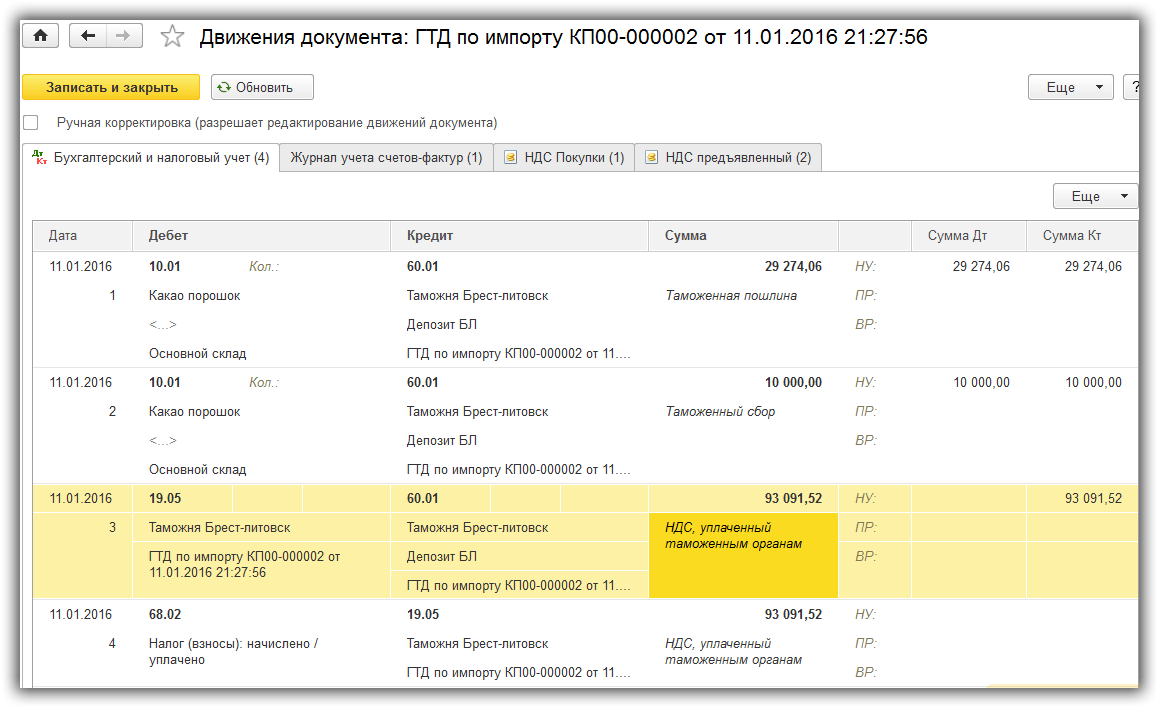

Заглянем в проводки:

Видно что система отнесла таможенный сбор и пошлину на себестоимости товара (в нашем случае материала) и учла суммы НДС.

По материалам: programmist1s.ru

Статья расскажет о том, как правильно использовать типовую конфигурацию в целях учета товара, закупаемого на территории иностранных государств. Методика одинакова легка в применении как специалистами по автоматизации торговли, так и обычными пользователями.

Рассмотрим подробно отражение операции импорта товаров в программе «1С:Управление торговлей, ред. 10.3».

Немного теории

Поясним, что интерес представляет продажа именно основных средств, числящихся на балансовом счете 01 «Основные средства». То есть, имущества, при оприходовании которого изначально не предполагалась его дальнейшая продажа (в противном случае, данное имущество учитывалось бы в составе товаров, и операции по его реализации по договору комиссии достаточно хорошо описаны и автоматизированы).

Итак, организация (комитент) приняла решение продать основное средство, заключив договор комиссии с посредником (комиссионер), который, в свою очередь, ищет конечного покупателя, отчитывается перед организацией-комитентом по операциям продажи и получает за это комиссионное вознаграждение. При отражении в учете подобных операций бухгалтер организации-комитента сталкивается с рядом вопросов, таких как:

- Как отразить в учете факт передачи основного средства на реализацию комитенту?

- Что должно происходить с амортизацией основного средства после передачи комиссионеру и до момента продажи конечному покупателю?

- Каким образом отразить эти операции в программе «1С:Бухгалтерия 8», корректно отразив доходы и расходы, учесть налог на имущество , сформировать необходимые печатные формы документов, не запутавшись при этом во взаиморасчетах?

Для начала зададимся вопросом: как классифицировать в данном случае имущество, переданное на реализацию комиссионеру и на каком счете его отражать? Важно отметить, что до момента продажи имущества конечному покупателю оно остается в собственности комитента и, соответственно, должно быть отражено на балансе комитента. Для товаров все просто, в плане счетов существует счет «Товары отгруженные»

Однако к товарам относятся ценности, которые изначально при принятии к бухучету предназначены для продажи (п. 2 ПБУ 5/01, утв. приказом Минфина России от 09.06.2001 № 44н). Основные средства, переданные на комиссию, при первичном отражении в учете такой цели не имели. Помимо прочего, Планом счетов (утв. приказом Минфина России от 31.10.2000 № 94н) не предусмотрены бухгалтерские записи по переводу основных средств в товары (товары отгруженные). Налоговым законодательством переквалификация основных средств в иные объекты также не предусмотрена. Таким образом, основное средство после передачи комиссионеру и до момента продажи конечному покупателю, должно оставаться на балансе комитента на счете «Основные средства». Для целей внутреннего учета к данному счету может быть создан субсчет «Основные средства переданные».

Теперь что касается расходов по амортизации и налога на имущества.

Если говорить о бухгалтерском учете, то амортизация начисляется до полного погашения стоимости объекта либо его списания (пп. 21, 22 ПБУ 6/01). Кроме того, передача основных средств комиссионеру не поименована в закрытом перечне случаев приостановления начисления амортизации (п. 23 ПБУ 6/01).

В налоговом учете ситуация несколько сложнее из-за того, что расходы должны быть обоснованными и быть направлены на получение дохода (п. 1 ст. 252 НК РФ). Споры возникают по причине того, что переданное комиссионеру основное средство не используется в деятельности организации и, соответственно, не приносит ему доход в этот период. Четкого ответа на вопрос признания расходов по амортизации такого имущества не существует, однако, в большинстве случаев практика показывает, что подобные расходы признаются обоснованными. Есть мнение, что расходы по амортизации переданных на продажу основных средств следует учитывать как расходы будущих периодов, т.к. данные операции классифицируются как понесенные для целей продажи имущества, доход от которой будет получен в будущем.

Так же, в соответствии с законодательством, во время нахождения основных средств на продаже у комиссионера организация-комитент должна продолжать начислять налог на имущество по этому основному средству, т.к. оно продолжает числиться у нее на балансе до момента продажи.

Вычет НДС

Импортер при ввозе товаров из ЕАЭС имеет право на вычет суммы НДС, фактически уплаченного. Для этого импортеру нужно подтвердить уплату НДС. Нужны:

-

заявление о ввозе товаров отметкой ФНС

-

платежные документы, подтверждающие фактическую уплату НДС

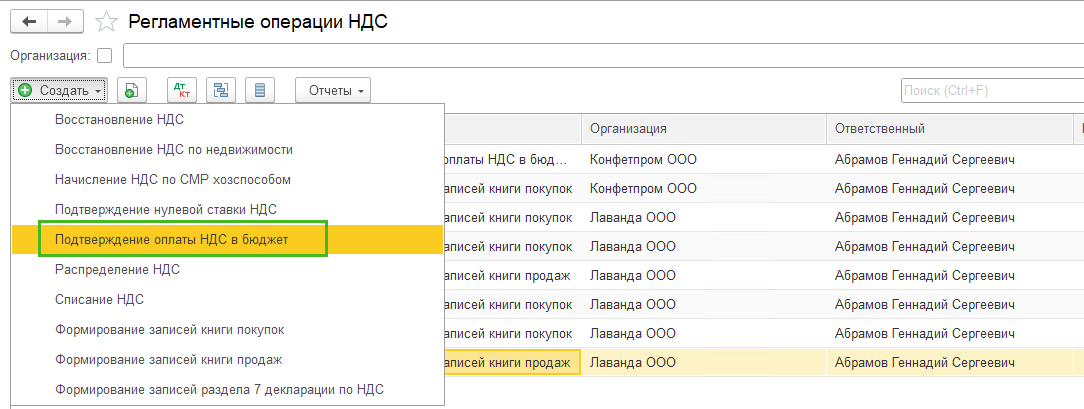

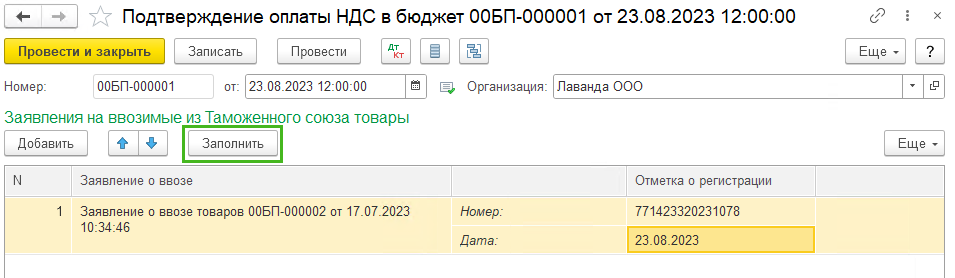

Для предъявления НДС к вычету необходимо выполнить процедуру уплаты НДС. В программе это отражается регламентной операцией Подтверждение оплаты НДС в бюджет (Операции – Регламентные операции по НДС – Создать — Подтверждение оплаты НДС в бюджет)

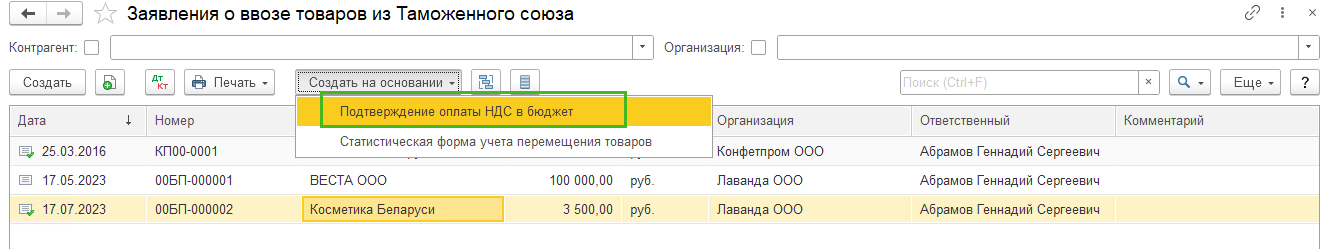

Или подтверждение можно сформировать на основании Заявления о ввозе товаров

Табличную часть можно заполнить по одноименной кнопке

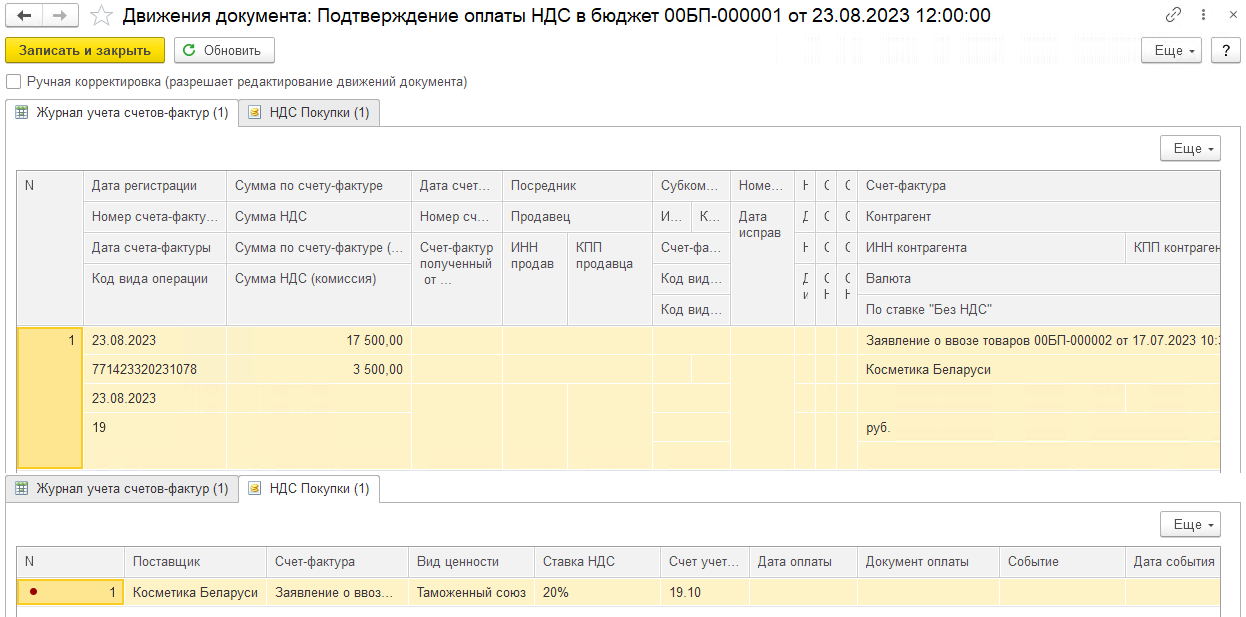

Проведем документ, сформирована запись в Журнале учета счетов-фактур, в книге покупок зарегистрировалось заявление о ввозе товаров

Также в регистре накопления НДС Покупки вносится запись без события и стоимости

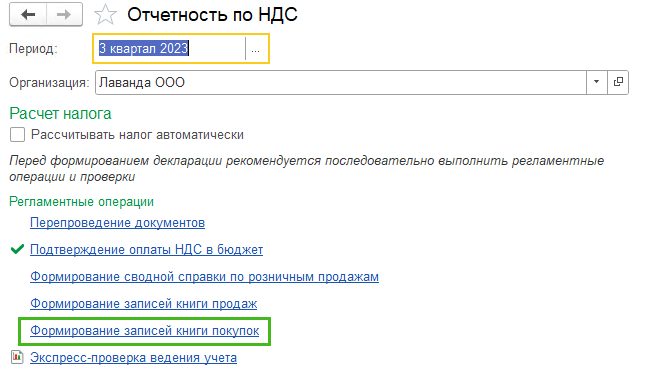

Предъявление НДС к вычету делается документом Формирование записей книги покупок. Создать его можно из помощника по учету НДС

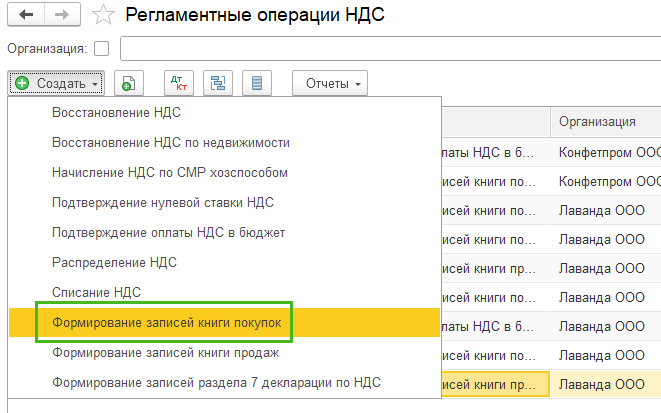

(Отчеты – Отечность по НДС) или из Регламентных операций по НДС

(Операции – Регламентные операции по НДС – Создать – Формирование записей книги покупок)

В документе заполните табличной часть по кнопке Заполнить. Во вкладку Приобретенные ценности попадет заявление о ввозе товаров

Рекомендуем также вам обращать внимание на информацию под табличной частью документа, чтобы контролировать долю вычета от суммы начисленной налоговой базы.

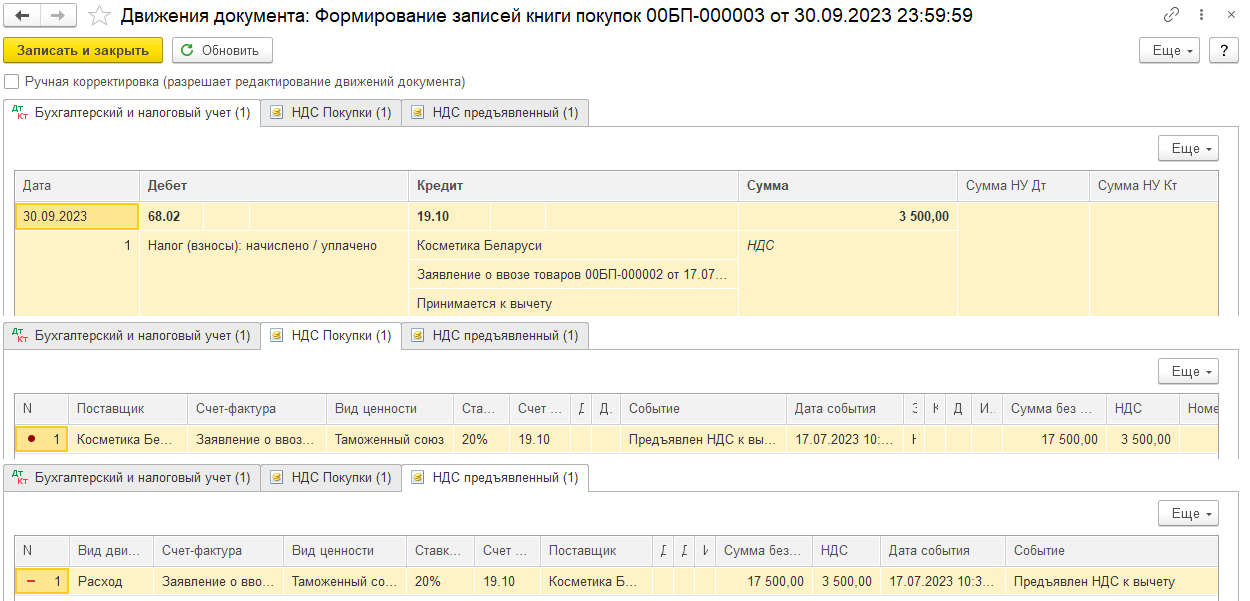

Проведя документ, получаем следующие движения:

Проводка Дт 68.02 Кт 19.10 – принятие НДС к вычету. Если у вас было несколько партий, то будет несколько проводок

Запись в регистр накопления НДС покупки с событием Предъявлен НДС к вычету

Запись в регистр накопления НДС предъявленный с видом движения Расход с событием Предъявлен НДС к вычету по каждой партии.

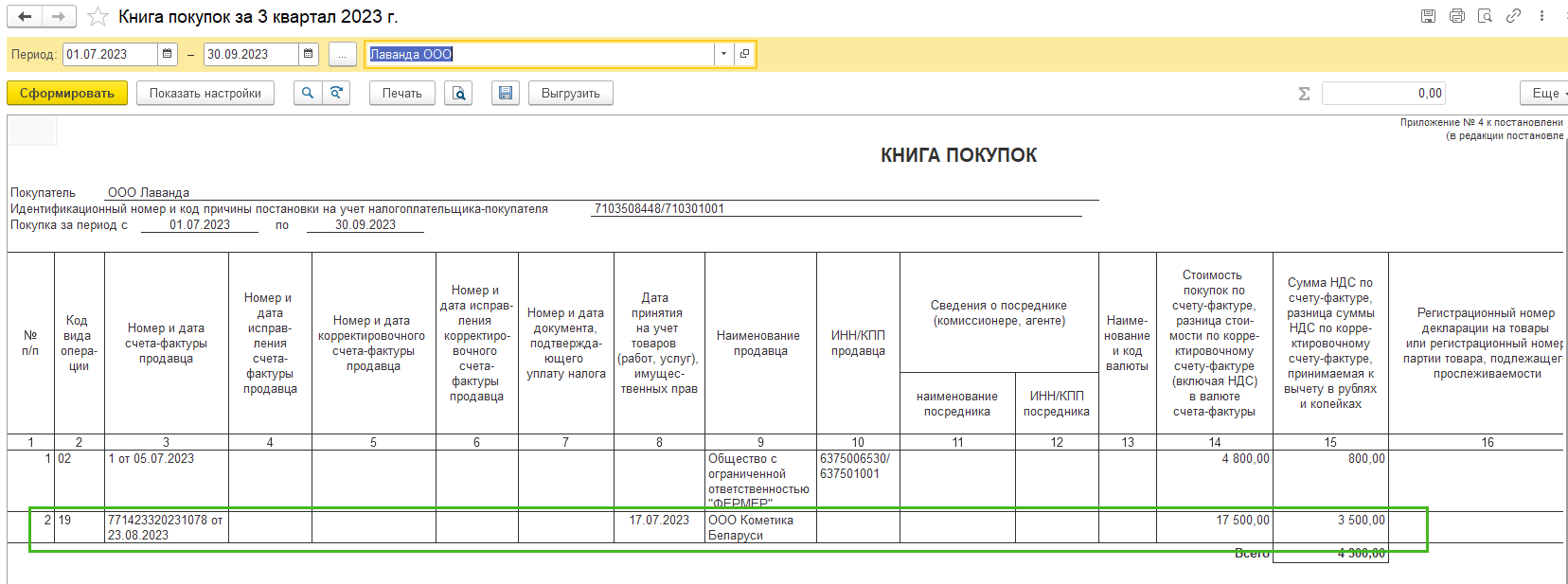

В Книге покупок (раздел Отчеты – Книга покупок) будет запись с кодом вида операции 19, номером и датой отметки ФНС на заявлении о ввозе. Графа 7 не заполняется

Уплата НДС в бюджет

При покупке товаров из ЕАЭС покупатель должен перечислить в бюджет ввозной НДС не позднее 20-го числа месяца, следующего за месяцем принятия на учет импортированного товара согласно п. 1, п. 4 ст. 72 Договора о ЕАЭС, ст. 13, п. 14 Протокола о косвенных налогах.

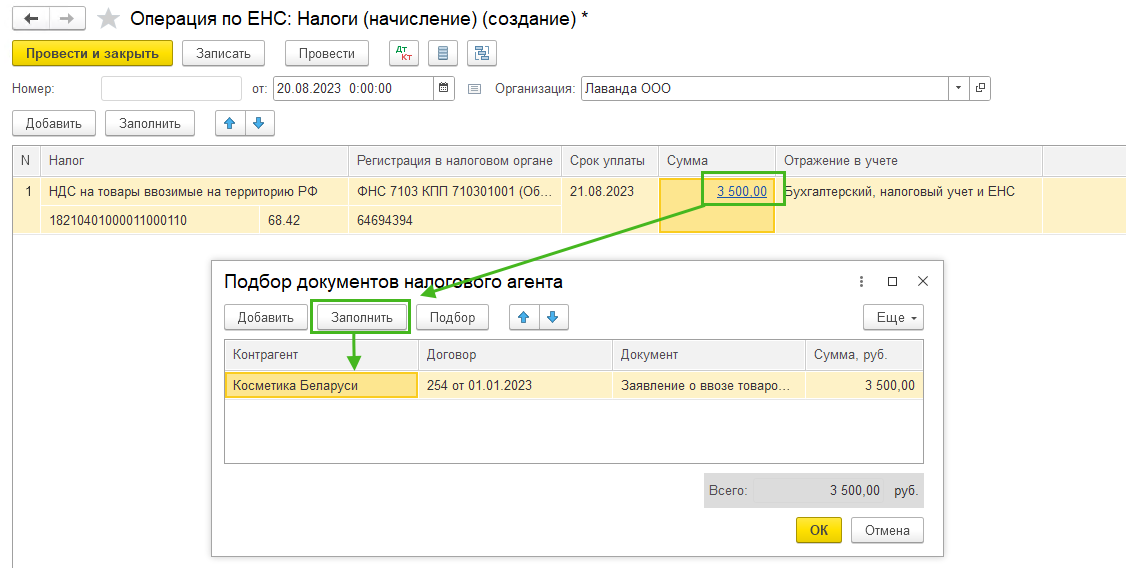

Для перечисления налога в бюджет перечислите денежные средства на единый налоговый счет. Списание с ЕНС суммы НДС по товарам, ввезенным из ЕАЭС должно производиться налоговыми органами 20 числа месяца, следующем за месяцем принятия к учету ввезенных товаров (п. 19 Протокола о косвенны налогах). Отразите задолженность перед бюджетом документом Операция по ЕНС с видом Налоги (начисление) (раздел Операции – ЕНС – Операции по счету).

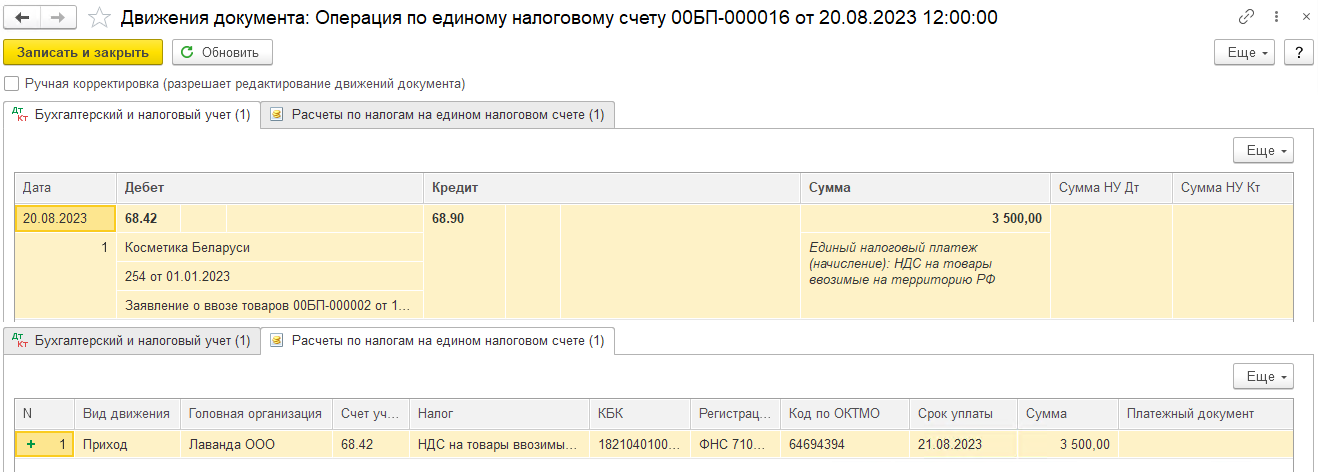

В табличной части добавляем строку, указываем вид налога НДС на товары ввозимые на территорию РФ, срок уплаты – в нашем примере это 21.08.2023, так как 20.08.2023 приходится на выходной. При нажатии на гиперссылку в поле Сумма, нажмите кнопку Заполнить в открывшемся окне и программа сама подберет подходящие документы.

После проведения документа:

Проводка по отражению задолженности на ЕСН Дт 68.42 Кт 68.90

И движение по регистру накопления Расчеты по налогам на едином налоговом счете с видом движения Приход без указания платежного документа