Общая информация

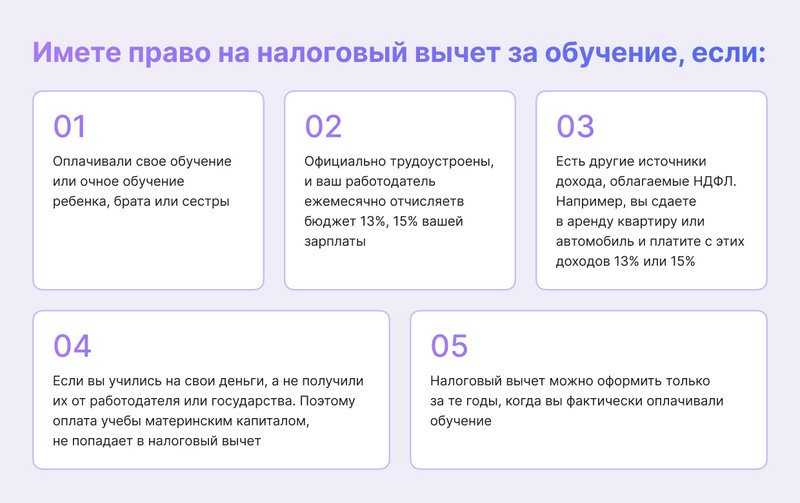

Социальный вычет за обучение — это один из видов государственных

налоговых льгот для физлиц, уплачивающих подоходный налог. Порядок

его получения установлен пп. 2 п. 1 ст. 219 НК РФ (Налоговый Кодекс

Россиийской Федерации). Если вы потратили деньги на учебу в вузе, в

учебном центре, в автошколе вы можете вернуть 13% от суммы

расходов, но в пределах установленной НК РФ суммы.

Как работает эта льгота и как вернуть 13 процентов за обучение?

Заработная плата человека облагается НДФЛ (налогом на доходы

физических лиц) по ставке 13% или 15% (ставка зависит от размера

годового дохода). А налоговый вычет — это сумма социальных

расходов, на которую уменьшается полученный доход. Соответственно,

сумма налога, уплаченного в бюджет с вашей зарплаты, снижается, и

возникает переплата. Ее как раз и можно вернуть реальными

деньгами.

Пример: Олег заработал за год 600 000 рублей, с этой суммы его

работодатель перечислил в бюджет 13% налога, то есть 78 000

рублей.

В том же году Олег потратил 100 000 рублей на учебу в

университете.

За счет расходов на учебу Олег вправе уменьшить налогооблагаемый

доход на 100 000 рублей. Тогда НДФЛ к уплате составит 65 000 рублей

(600 000 — 500 000) * 13%. А раз Олег заплатил налога больше, то он

вправе вернуть переплату на свой счет в сумме 13 000 рублей (78 000

— 65 000).

Налогоплательщик может возместить расходы не только за свое

обучение, но и за образование:

- своих детей в возрасте до 24 лет по очной форме

обучения; - опекаемых и подопечных до 18 лет по очной форме

обучения; - бывших опекаемых и подопечных до 24 лет по очной

форме обучения; - братьев и сестер (в т.ч. имеющих одного общего

родителя) в возрасте до 24 лет по очной форме обучения.

Но нужно будет подтвердить родство. При этом супруги не

могут получать вычет за оплату обучения друг друга. В Налоговом

кодексе нет такого условия. Тем не менее, право на вычет будет

иметь супруг, который учится, независимо от того, кто из них

оплачивал обучение. Ведь деньги супругов считаются совместно

нажитым имуществом, но налоги может возвращать только тот, кто

учится, если, конечно, он работает и платит НДФЛ.

Если вы платите за себя, форма обучения не имеет

значения, она может быть дневной, вечерней, заочной. Дети,

братья и сестры должны учиться очно.

Образовательное учреждение может быть коммерческим или

государственным, а занятия могут проходить дистанционно. Все это не

препятствует возврату налога. Главное, чтобы была лицензия на

образовательную деятельность.

Кто платит повышенный НДФЛ

- до 5 миллионов – 13%;

- свыше 5 миллионов – 15%.

Обязанность по исчислению и удержанию налога возложат на агентов. Организации и предприниматели, выплачивающие средства, будут самостоятельно проводить расчет. Исключения составят случаи получения дохода из нескольких источников. Если в совокупности вознаграждения за год превысят отметку в 5 миллионов рублей, налог начислит территориальная инспекция.

Пример № 1

Директор компании ООО «Овечка» получает ежемесячно 500 000 рублей. Расчет налога производит штатный бухгалтер при начислении зарплаты.

|

Месяц |

Совокупный доход |

Налоговая ставка |

Расчет |

НДФЛ к оплате в бюджет |

|

Январь |

500 000 |

13% |

500 000 × 13% |

65 000 |

|

Февраль |

1 000 000 |

13% |

1 000 000 × 13% |

130 000 |

|

Март |

1 500 000 |

13% |

1 500 000 × 13% |

195 000 |

|

Апрель |

2 000 000 |

13% |

2 000 000 × 13% |

260 000 |

|

Май |

2 500 000 |

13% |

2 500 000 × 13% |

325 000 |

|

Июнь |

3 000 000 |

13% |

3 000 000 × 13% |

390 000 |

|

Июль |

3 500 000 |

13% |

3 500 000 × 13% |

455 000 |

|

Август |

4 000 000 |

13% |

4 000 000 × 13% |

520 000 |

|

Сентябрь |

4 500 000 |

13% |

4 500 000 × 13% |

585 000 |

|

Октябрь |

5 000 000 |

13% |

5 000 000 × 13% |

650 000 |

|

Ноябрь |

5 500 000 |

13% и 15% |

(5 000 000 × 13%) + (500 000 × 15%) |

725 000 |

|

Декабрь |

6 000 000 |

13% и 15% |

(5 000 000 × 13%) + (1 000 000 × 15%) |

800 000 |

Пример 2

Гражданин Петров трудится сразу в двух компаниях. В первой ежемесячная заработная плата равна 250 000, во второй – 300 000 рублей. За год налогоплательщик получит:

250 000 × 12 месяцев = 3 000 0000,

300 000 × 12 месяцев = 3 600 000,

3 000 000 + 3 600 000 = 6 600 000 рублей.

Налоговые агенты рассчитают и удержат НДФЛ по ставке 13%, так как выплаты по каждому из них не превысят 5 миллионов.

|

3 000 000 × 13% = 390 000 |

3 600 000 × 13% = 468 000 |

Вместе организации перечислят в бюджет НДФЛ в сумме 858 000 рублей. Территориальная налоговая инспекция по итогам года проведет перерасчет:

(5 000 000 × 13 %) + (1 600 000× 15%) = 890 000,

890 000 – 858 000 = 32 000.

Дополнительно Петрову придется заплатить 32 000 рублей. Штрафы и пени взыскивать не будут.

Изменения в налоговом законодательстве на 2024 год

1. Изменения в налогообложении дивидендов

Одним из значительных изменений, которые вступят в силу в 2024 году, являются изменения в налогообложении дивидендов. В связи с этим изменяются ставки налогообложения и устанавливаются новые порядки уплаты налогов.

Ставки налогообложения дивидендов:

- Для физических лиц — 20%

- Для юридических лиц — 15%

Таким образом, физические лица, получающие дивиденды, будут обязаны уплатить 20% налога с полученных сумм, а юридические лица — 15%.

2. Введение подоходного налога с выигрышей в лотерею и азартных играх

Еще одним важным изменением, которое ожидается в 2024 году, является введение подоходного налога с выигрышей в лотерею и азартных играх.

Ставки подоходного налога:

- Выигрыши до 15 000 рублей — не облагаются налогом

- Выигрыши от 15 000 рублей до 600 000 рублей — налог составляет 13%

- Выигрыши свыше 600 000 рублей — налог составляет 15%

Таким образом, если вы получили выигрыш в лотерею или азартной игре в размере менее 15 000 рублей, вам не нужно будет платить налог. Если выигрыш превышает 15 000 рублей, то вам будет необходимо учесть налоговое обязательство и заплатить соответствующую сумму налога.

3. Упрощение налогообложения фрилансеров

Преимущества налогового режима для фрилансеров:

- Возможность платить налог только с фактически полученной прибыли

- Упрощенный порядок отчетности и учета расходов

- Уменьшение налоговой нагрузки для фрилансеров

Это изменение будет способствовать развитию сферы фриланса и упрощению бухгалтерии для фрилансеров.

4. Изменения в налогообложении при продаже недвижимости

Также ожидается изменение порядка налогообложения при продаже недвижимости. В 2024 году вводится новый порядок исчисления налога на доходы от продажи недвижимости, который будет зависеть от срока владения объектом недвижимости.

Ставки налога при продаже недвижимости:

- Если срок владения недвижимостью составлял менее 5 лет — налог составит 30%

- Если срок владения недвижимостью составлял более 5 лет — налог освобождается

Таким образом, если вы продаете недвижимость, которой владели менее 5 лет, вам необходимо будет учесть налоговые обязательства и заплатить 30% от суммы продажи. Если вы владели недвижимостью более 5 лет, то вы будете освобождены от уплаты налога.

Аванс расчетом по произвольной формуле

Если рассмотренные выше варианты не устраивают, так как например, у сотрудника прямая сдельная оплата без какого-либо минимального оклада, то можно предложить другую идею.

Вместо основного начисления сотрудника расчет аванса производить по другому виду начисления с нужной формулой расчета аванса. Это потребует некоторых искусственных настроек и действий, но зато позволит решить задачу. Рассмотрим пример, когда у сотрудника прямая сдельная оплата, а аванс выплачивается исходя из некоторой суммы пропорционально отработанному в первой половине месяца времени.

Настроим начисление, которое будет использоваться для расчета аванса:

Начисление будет назначаться сотруднику в плановом порядке, поэтому укажем, что начисление выполняется Ежемесячно.

Формула начисления:

СуммаАванса/НормаДнейЗаПервуюПоловинуМесяца*ВремяВДнях*?(РасчетнаяБаза=0,1,0)

- Сумма аванса – новый показатель, который будет задаваться при назначении начисления в плановом порядке.

- Норма дней за первую половину месяца – ежемесячный показатель для сотрудника, значение которого будет вводиться перед расчетом аванса с помощью документа Данные для расчета зарплаты.

Для ввода нормы за первую половину месяца настроим шаблон ввода исходных данных (Настройка – Шаблоны ввода исходных данных).

Нам необходимо, чтобы наше начисление рассчитывалось в аванс, но не начислялось при расчете зарплаты за месяц. При этом в аванс не должно начисляться основное начисление сотрудника, но оно должно выполняться при начислении зарплаты за месяц. Для этого мы перенастроим основное начисление сотрудника, сбросив флажок Начисляется при расчете первой половины месяца. А в наш вид начисления для расчета аванса внедрим в формулу выражение *?(РасчетнаяБаза=0,1,0). В расчетную базу включим основное начисление сотрудника.

Таким образом, когда сдельный заработок не начисляется (Расчетная база = 0), тогда рассчитывается аванс. А когда начисляется сдельный заработок (Расчетная база > 0), тогда аванс умножается на ноль, т.е. начисление не производится. Чтобы начисление не только не рассчитывалось, а совсем не показывалось в начислении зарплаты за месяц можно также настроить приоритет, указав в качестве более приоритетного для аванса основное начисление сотрудника.

Особое внимание нужно уделить настройке учета времени для вида начисления для аванса. Необходимо установить, что начисление выполняется за работу полную смену в пределах нормы времени

Это для программы признак основного начисления сотрудника. Например, если для организации в одном месяце за один и тот же период вводятся два документа Начисление за первую половину месяца для разных групп работников, то если работник будет включен в первый документ, то чтобы он не попал во второй документ необходимо, чтобы в первом документе для этого работника присутствовало начисление за работу полную смену в пределах нормы времени.

Однако, при такой настройке возникнут проблемы при назначении начисления в плановом порядке. Мы хотим назначить его вместе с основным начислением сотрудника, однако, программа не позволит этого сделать, так как запрещено назначать сотруднику два плановых начисления за работу полную смену в пределах нормы времени. Хорошая новость в том, что эта проверка производится еще и с сравнением вида времени. Т.е. если для нашего аванса мы установим вид времени Рабочее время, и этот же вид времени будет установлен для основного начисления сотрудника, то проведение будет запрещено. Но если мы для аванса установим другой вид времени, то сможем «обмануть» программу. Что мы и сделаем!

Скопируем вид времени Явка (Настройка – Классификаторы – Виды рабочего времени), установим для него произвольное наименование, и укажем этот вид времени для нашего аванса.

Чтобы при этом для аванса правильно рассчитывалось отработанное время пропишем в дополнительных видах времени все виды рабочего времени, за которые должен начисляться аванс.

Остается сбросить флажок Начисляется при расчете первой половины месяца для основного начисления сотрудника.

Всё, теперь можно назначать наш вид начисления сотруднику в плановом порядке.

Перед расчетом аванса необходимо ввести показатель Норма дней за первую половину месяца.

Аванс рассчитывается по отдельному виду начисления исходя из суммы 20 000 руб. за отработанное с 1 по 15 января время.

При начислении зарплаты за январь расчет производится по основному начислению сотрудника. Начисление для расчета аванса при расчете зарплаты не появляется, так как полностью вытесняется основным начислением сотрудника.

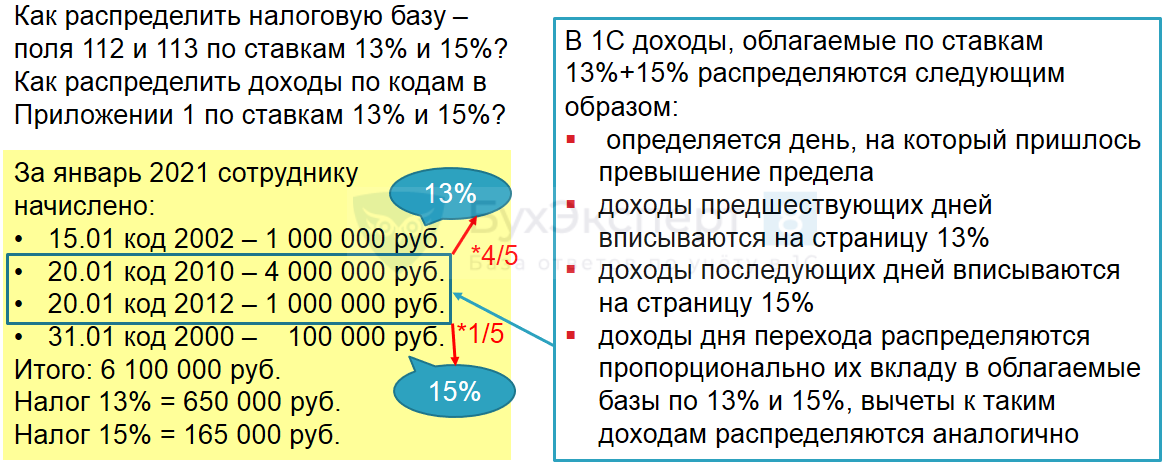

Распределение доходов по ставкам 13% и 15%

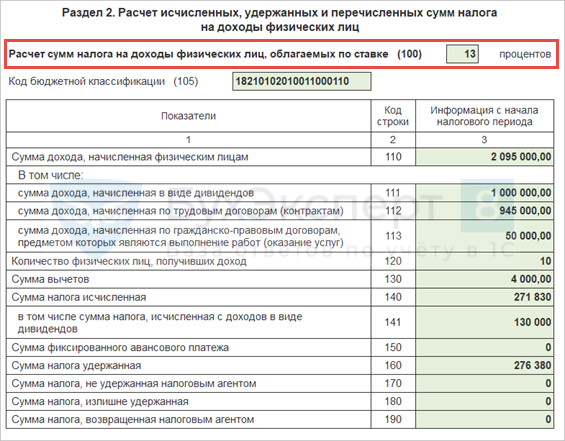

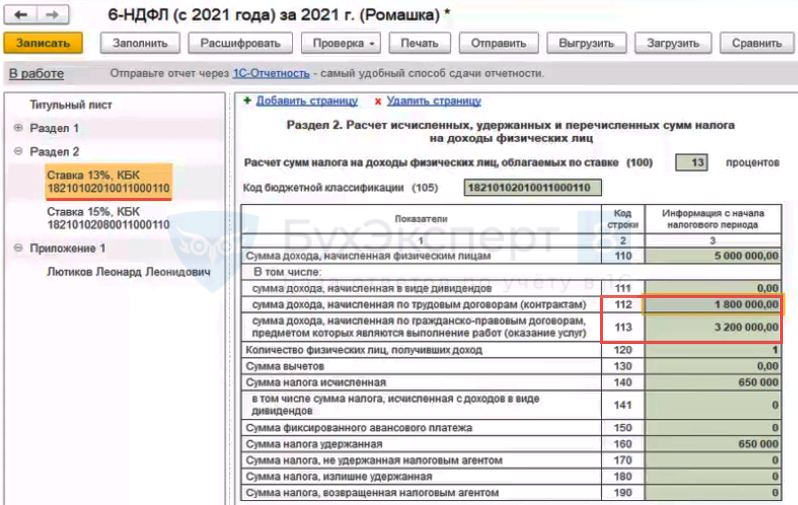

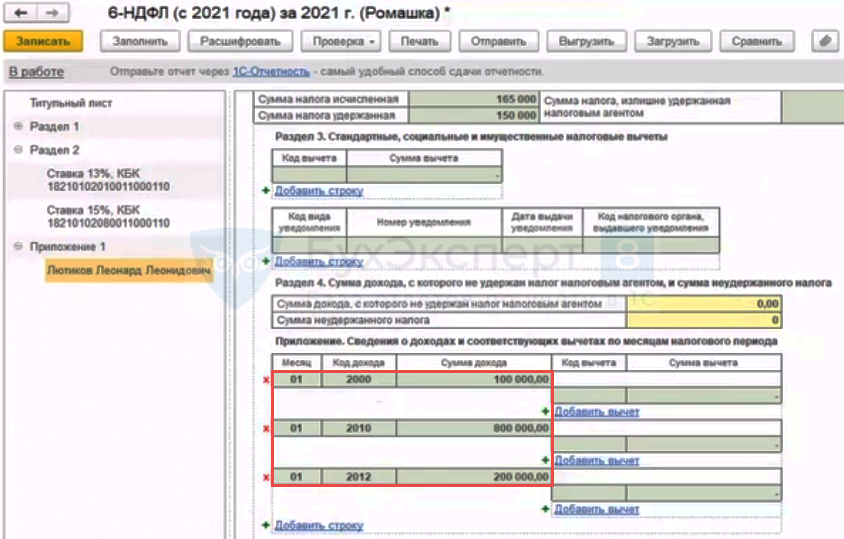

Раздел 2 отчета 6-НДФЛ (с 2021 года) заполняется в разрезе ставок.

В ЗУП 3 распределение налоговой базы (поля 112 и 113) по ставкам 13% и 15% происходит по следующему алгоритму:

- определяется день, на который пришлось превышение предела,

- доходы предшествующих дней вписываются на страницу 13%,

- доходы последующих дней вписываются на страницу 15%,

- доходы дня перехода распределяются пропорционально их вкладу в облагаемые базы по 13% и 15%, вычеты к таким доходам распределяются аналогично.

Рассмотрим ситуацию на примере.

Рассмотрим распределение налоговой базы по шагам:

- Определяется день, на который пришлось превышение предела — это 20 января.

- Доходы предшествующих дней (до 20 января) вписываются на страницу 13% — это премия (код 2002), выплаченная 15 января в сумме 1 000 000 руб.

- Доходы последующих дней (после 20 января) вписываются на страницу 15% — это зарплата (код 2000) от 31.01 в сумме – 100 000 руб.

- Доходы дня перехода (20 января) распределяются пропорционально их вкладу в облагаемые базы по 13% и 15%, вычеты к таким доходам распределяются аналогично.

В нашем примере получается:

- 4/5 от доходов 20 января будет отнесено к ставке 13%

- 1/5 от доходов 20 января будет отнесено к ставке 15%

Сформируем 6-НДФЛ (с 2021 года) сразу за год, чтобы посмотреть еще заполнение Приложения №1.

В Разделе 2 на странице со ставкой 13% отразится общая сумма начисленного дохода (строка 110) – 5 000 000 руб.

В том числе:

- по трудовым договорам (строка 112

1 000 000 (премия от 15.01) + 1 000 000 (отпускные от 20.01) * 4/5 (доля дохода по ставке 13%) = 1 800 000 руб.

) – 1 800 000 руб.:

- по договорам ГПХ (строка 113

4 000 000 (договор ГПХ) * 4/5 (доля дохода по ставке 13%) = 3 200 000 руб.

) – 3 200 000 руб.:

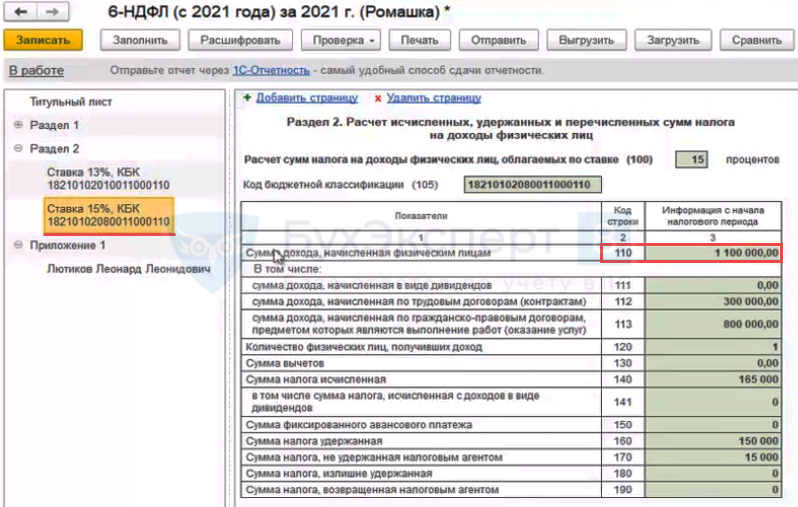

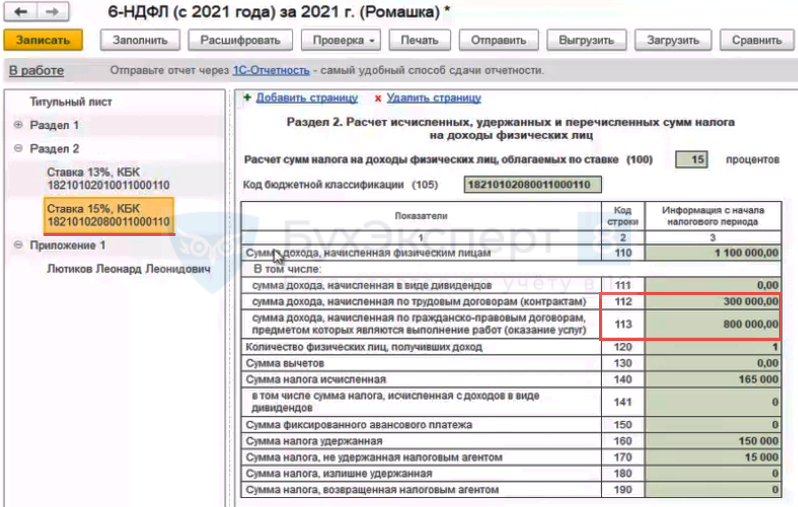

В Разделе 2 на странице со ставкой 15% сумма начисленного дохода (строка 110) – 1 100 000 руб.

В том числе:

- по трудовым договорам (строка 112

100 000 (зарплата от 31.01) + 1 000 000 (отпускные от 20.01) * 1/5 (доля дохода по ставке 15%) = 300 000 руб.

) – 300 000 руб.:

- по договорам ГПХ (строка 113

4 000 000 (договор ГПХ) * 1/5 (доля дохода по ставке 15%) = 800 000 руб.

) – 800 000 руб.:

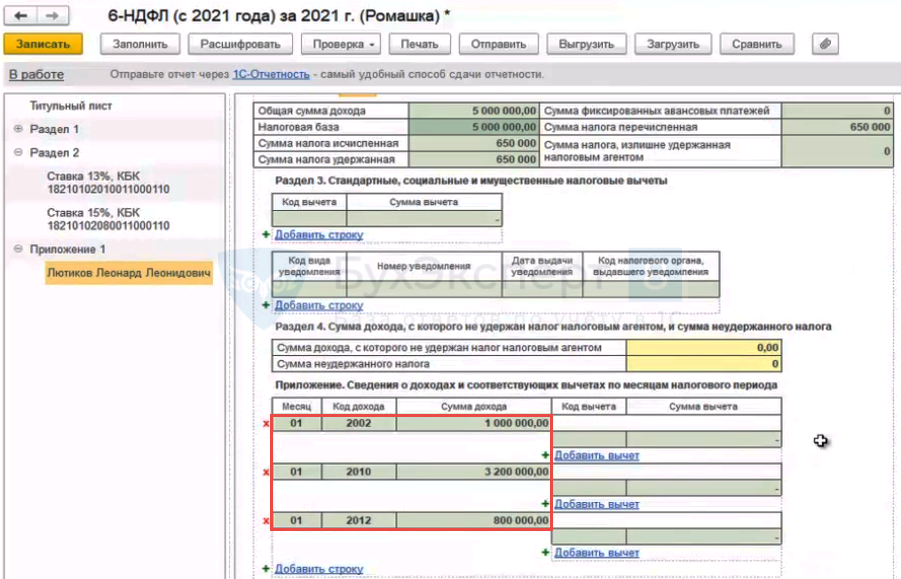

В Приложении №1 доходы также будут распределены по ставкам 13% и 15% в разрезе кодов доходов.

По ставке 13% в Приложении №1 будут отражены:

- Премия (код 2002) – 1 000 000 руб.

- Договор ГПХ (код 2010) – 3 200 000 руб.

- Отпускные (код 2012) – 800 000 руб.

По ставке 15% в Приложение №1 попадет:

- Зарплата (код 2000) – 100 000 руб.

- Договор ГПХ (код 2010) – 800 000 руб.

- Отпускные (код 2012) – 200 000 руб.

Подробнее — см. отрывок семинара от 14.04.2021 «6-НДФЛ за 1 квартал 2021 в 1С»

Подписывайтесь на наши YouTube

и Telegram чтобы не

пропустить важные изменения 1С и законодательства

Кэшбэк и проценты на остаток не облагаются налогом

Позиции экспертов насчёт того, считать кэшбэк доходом или нет, расходятся. Существует мнение, что кэшбэк доходом быть не может, поскольку покупателю возвращают часть его же денег, которые он заплатил за товар или услугу ранее. Об НДФЛ говорить вообще не приходится, поскольку по закону при определении налоговой базы учитываются именно доходы налогоплательщика в денежной или в натуральной форме и в виде материальной выгоды (п. 1 ст. 210 НК РФ).

Однако есть и другая точка зрения. Она заключается в том, что участники программы лояльности всё же получают доход, просто налогом он не облагается. Это официальная позиция ФНС и Минфина. Разъяснения на эту тему публиковали не раз. Например, Департамент налоговой и таможенной политики Минфина РФ в письме от 23.04.2018 № 03-04-05/27179 сослался на п. 68 ст. 217 НК РФ. Там сказано, что НДФЛ не нужно платить со следующих доходов в денежной и натуральной форме:

- перечислений на карточный счёт денег от банка;

- полной или частичной компенсации стоимости товаров и услуг, которые приобретает клиент;

- выплат по начисленным бонусам и баллам.

Эти доходы не облагаются налогом при условии, что клиент получил их в рамках участия в программах лояльности по платёжным и накопительным картам. Такой порядок действует с 2017 года.

Кроме того, бонусы можно считать подарком от банка. Подарки от организаций и предпринимателей в пределах 4000 руб. налогом не облагаются (п. 28 ст. 217 НК РФ), как и выигрыши и призы, полученные в конкурсах, играх и других мероприятиях (п. 28 ст. 217 НК РФ).

Почему тогда на форумах постоянно появляются гневные комментарии клиентов банков, которым приходят уведомления от налоговой с требованием уплатить НДФЛ с кэшбэка? Такая ситуация возможна, если банк сообщил в налоговую о доходе клиента. В каких случаях это может случиться, расскажем далее.

Скачайте Бесплатно: Кредитный Калькулятор в Excel, который Вам не покажут банкиры !

доходов от стоимости любых выигрышей и призов, получаемых по результатам конкурсов, игр и других мероприятиях в целях рекламы товаров, работ и услуг налог уплачивается со стоимости приза свыше 4000 рублей ;. Размер ставки Вид дохода 13 Продажа, получение имущества в дар.

- заработная плата (премии, отпускные), вознаграждения по договорам ГПХ, доходы ИП на ОСНО, процентный доход от вкладов в банке;

- доходы от долевого участия (в т.ч. дивиденды от иностранных компаний);

- выигрыши в лотереях и азартных играх;

- доходы от операций с ценными бумагами и производными фин.инструментами;

- операции РЕПО, предметом которых являются ценные бумаги;

- операции займа ценных бумаг;

- доходы от операций с ценными бумагами и производными фин.инструментами, учитываемыми на ИИС;

- доходы участника инвестиционного товарищества.

вознаграждение за выполнение трудовых или иных обязанностей, выполненную работу или оказанную услугу, совершение определенных действий, а также вознаграждение директоров и выплаты, получаемые членами органа управления организации;. Расчет с апреля по июнь будет такой же Ежемесячно с ЗП удерживается 97 500 руб.

Дивиденды в 2-НДФЛ (образец заполнения)

Разъяснения по вопросу составления расчета 6-НДФЛ следующие. Порядок заполнения формы 6-НДФЛ утвержден приказом ФНС России .

Раздел 1 расчета 6-НДФЛ формируется нарастающим итогом за первый квартал, полугодие, девять месяцев и год. В разделе 2 расчета за соответствующий период отражаются те операции, которые произведены за последние три месяца этого периода. По строке 025

«В том числе сумма начисленного дохода в виде дивидендов»

указывается обобщенная по всем физлицам сумма начисленного дохода в виде дивидендов нарастающим итогом с начала налогового периода.

По строке 030 «Сумма налоговых вычетов» — обобщенная по всем физлицам сумма вычетов нарастающим итогом с начала налогового периода. Здесь отражаются, в том числе, расходы по операциям с ценными бумагами.

Указанная строка заполняется согласно значениям кодов видов вычетов (перечень кодов утвержден приказом ФНС России ). Таким образом, при заполнении раздела 1 расчета 6-НДФЛ по строке 025 указывается общая сумма доходов в виде дивидендов, распределенная в пользу физических лиц, а по строке 030 — сумма, уменьшающая налоговую базу по доходам в виде дивидендов (код вычета «601»).

НДФЛ – это обязательное денежное отчисление в налоговую с каждого вида дохода граждан. Попробуем разобраться, будет ли повышение НДФЛ в 2021 году для физических лиц. Ежемесячная оплата НДФЛ сказывается на бюджете каждого россиянина.

Но это не мешает правительству выдвигать все новые инициативы, то обещая упразднить налог на доходы вовсе, то грозясь поднять его до 15% или даже 17%.

- Право

- Кадры

- Налоги

- Бизнес

- Бухгалтерский учет и отчетность

Налоги и взносы / 16:01 25 июля 2016 Налоги и взносы / 10:30 17 апреля 2021 Налоги и взносы / 17:22 19 ноября 2015 6-НДФЛ / 10:30 5 июля 2018 Налоги и взносы / 11:19 19 августа 2015 Налоги и взносы / 11:25 2 декабря 2021 Налоги и взносы / 17:34 10 июня 2015 Налоги и взносы / 15:36 9 января 2018 Налоги и взносы / 16:49 21 июня 2016 Налоги и взносы / 12:32 30 мая 2016 Налоги и взносы Налоги и взносы / 15:33 30 апреля 2015 Налоги и взносы / 9:17 31 января 2021 Налоги и взносы / 11:13 22 марта 2016 Налоги и взносы / 14:40 25 июня 2021

Организация, которая выплачивает дивиденды учредителю-физлицу, выступает в роли налогового агента (п. 3 ст. НК РФ). Если участник (акционер) является налоговым резидентом РФ, то бухгалтерия обязана удержать и перевести в бюджет НДФЛ по ставке 13% (ст.

НК РФ). На руки учредитель получает сумму за минусом налога. Покажем на примере. Допустим, участнику ООО начислили дивиденды в размере 500 000 руб.

НДФЛ составляет 65 000 руб. (500 000 руб. х 13%). Эту сумму бухгалтерия перечислила в бюджет.

На руки учредитель получил 435 000 руб. (500 000 руб. – 65 000 руб.). Перевести налог в бюджет нужно в сроки:

- для АО — не позднее месяца с даты выплаты дивидендов (подп. 3 п. 9 ст. НК РФ).

- для ООО — не позднее дня, следующего за днем выплаты дивидендов (п. 6 ст. НК РФ);

Особых трудностей заполнение платежного поручения при перечислении НДФЛ с дивидендов не вызовет, но есть некоторые нюансы.

Кто перечисляет налог Статус плательщика (поле 101 платежного поручения) КБК (поле 104 платежного поручения) Налоговый агент 02 182 1 01 02010 01 1000 110 Физлицо 13 182 1 01 02030 01 1000 110 Заполнить платежное поручение можно на сайте ФНС при помощи специального .

Для резидентов РФ в лимит 5 млн руб. не войдут доходы:

- От продажи имущества, кроме ценных бумаг.

- От стоимости подарков, также за исключением ценных бумаг.

- От выплат по страхованию и пенсионному обеспечению.

То есть для таких доходов ставка всегда будет 13% независимо от суммы (п. 1.1 ст. 224 НК РФ в редакции закона № 372-ФЗ).

Также для резидентов РФ продолжат действовать специальные ставки НДФЛ по отдельным видам доходов:

- 35% по доходам в виде выигрышей и призов, полученных в рамках рекламных акций, а также в виде процентов.

- 30% по некоторым видам доходов от ценных бумаг.

- 9% по доходам от облигаций с ипотечным покрытием.

Для нерезидентов сохраняются следующие ставки, предусмотренные п. 3 ст. 224 НК РФ вне зависимости от размера дохода:

- 15% для полученных дивидендов.

- 30% для всех остальных доходов, кроме дивидендов и доходов нерезидентов, облагаемых по ставке 13% (15%) из списка, приведённого в предыдущем разделе.

Пока сумма выплат в пользу сотрудника с начала года не превысит 5 млн руб., работодатель должен начислять НДФЛ в обычном порядке по ставке 13%.

Все комментарии (10)

Здравствуйте! Для проверки расчета сформируйте отчет «Подробный анализ НДФЛ по сотруднику», нужно проверить расчет по обособленным подразделениям. Если я правильно понимаю, у Вас две базы: основная налоговая база — это зарплата и прочие доходы — вторая налоговая база. Предел в 5 000 000 считается по каждой налоговой базе.

Вот на прочих доходах нужно остановится подробно и точно определить сколько налоговых баз есть, возможно их больше.

Согласно п.2.1 ст.210 НК РФ:

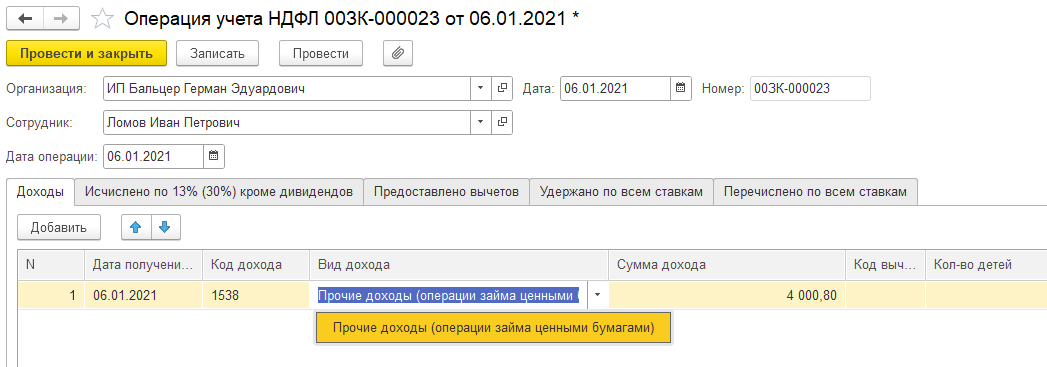

Прочими доходами мы заносим разные доходы, которые вносим в ЗП для отчетности — Вознаграждения членам совета директоров код 2001 Доходы в виде процентов, полученные в налоговом периоде по совокупности договоров займа код 1538 Аренда и др. В рассматриваемом случае это код 1538 Такой же результат и с другими начислениями в документе Прочие доходы Сумма налога до превышения 407685 Это с дохода 5000000- зарплата с января по июнь, т.е. как то она учитывает только зарплатный доходы причем стала делать это недавно. До сих пор с февраля у нее в ЗП 15% НДФЛ.

Сотрудник работает в одном подразделении и в январе и феврале там была ЗП. В феврале он получает большую сумму в другом подразделении. Расчет начисленного НДФЛ верен. Но база по 13% и 15% учитываются без Зарплаты в другом подразделении — 13-5000000 остальное по 15 (см. в файле). Это видно в регистре. Все доходы по основной налоговой базе (хотелось бы так, но не видно где посмотреть). Теперь программа опять делит налог на 13 и 15, хотя с февраля считала правильно. При сдаче 6 НДФЛ за 1 плг в отчете корректировали на одну и ту же сумму БАЗЫ 15 и 13. Все налоги были верны. Почему сейчас возникает 13%?

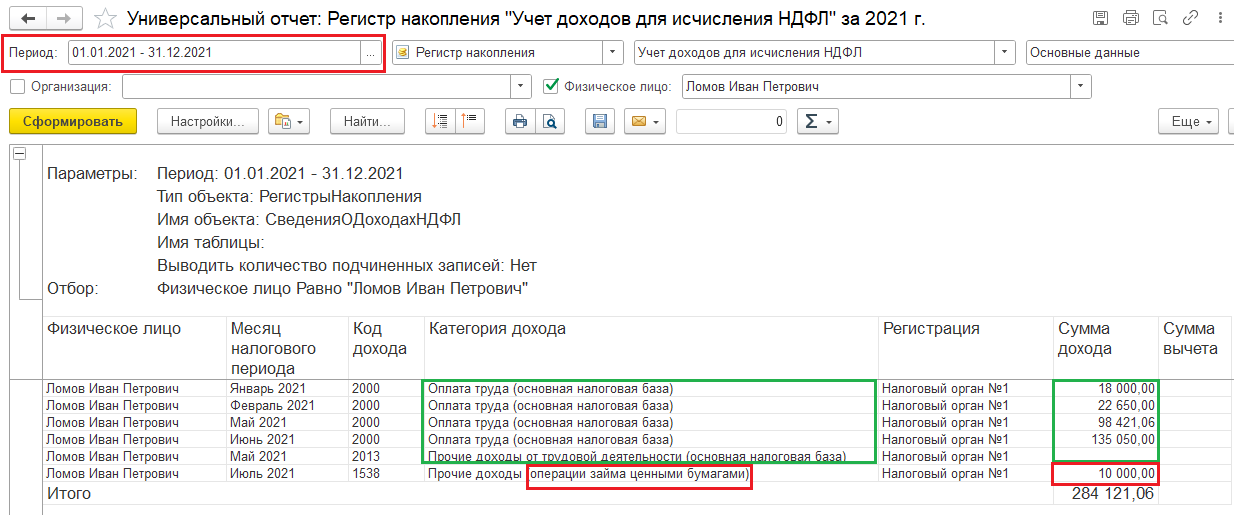

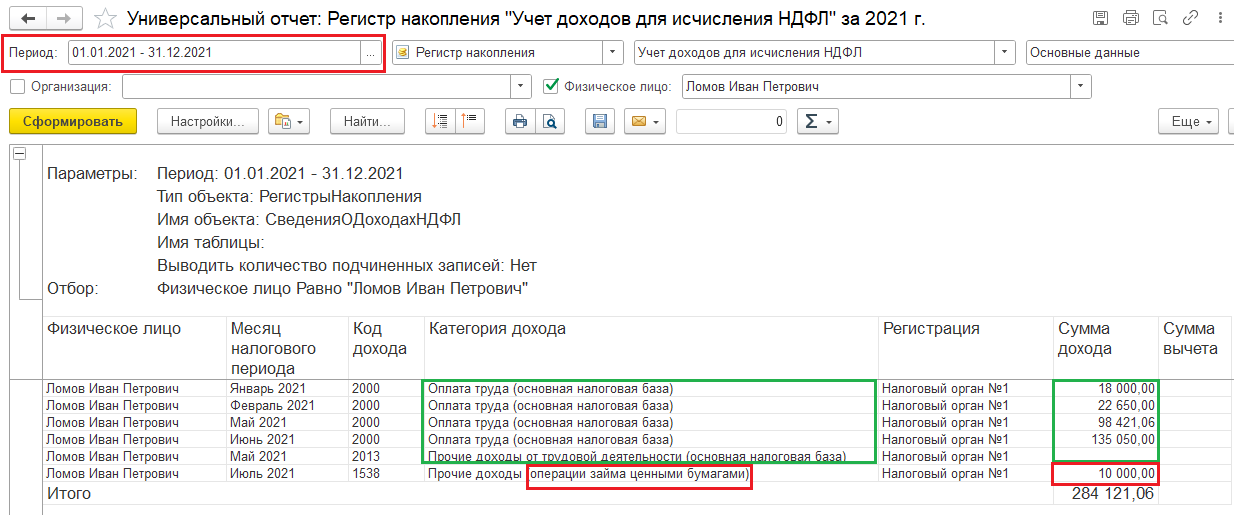

Здравствуйте! У кода дохода по НДФЛ 1538 категория дохода «Прочие доходы (операции займа ценными бумагами)». Давайте посчитаем доход по налоговым базам. Я настроила отчет по регистру накопления «Учет доходов для исчисления НДФЛ», по нему удобно будет произвести расчет. Настройки высылаю — https://buhexpert8.ru/wp-content/uploads/2021/08/OtchetPoKategoriyam.zip Скаченный файл из архива zip нужно извлечь. Для загрузки настроек необходимо зайти в раздел Администрирование — Печатный формы, отчеты и обработки — Универсальный отчет, далее в меню справа Ещё — Прочее — Изменить вариант отчета, далее в открывшемся окне верхнее меню справа Ещё — Загрузить настройки. В шапке отчета нужно установить отбор по физическому лицу. Скриншот сформированного отчета высылаю:

Добрый день! К сожалению, в «Операции учета НДФЛ» тоже не получится выбрать другую категорию для этого кода дохода:

У меня получилось. Сначала ставлю код 4800. Программа дает выставить Прочие доходы(Основная налоговая база) Заполняю строку а потом код меняю на 1538. Прочие доходы остаются. Только все приходится заполнять вручную. Базы не разделяет. Может потом где-то вылезут ошибки. Пока не заметила

Нужно попробовать заполнить автоматически документ «Перерасчет НДФЛ», для проверки, не сделает ли программа перерасчет после корректировки.

Спасибо. Вы мне очень помогли. Перерасчетов по сотрудникам с кодом 1538, которых перевели с прочих доходов на Операцию учета НДФЛ нет. Есть другие, в основном по 1 руб. Остальных проанализирую. Заявку можно закрывать.

Ставки подоходного налога в 2023 году

Ставки НДФЛ зависят от статуса физического лица, общей суммы, заработанной за год, и вида самой выплаты.

| Резидент | Нерезидент | |

|---|---|---|

| 13% | С заработной платы, если годовой доход по трудовому договору | С заработной платы, если годовой доход по трудовому договору |

| 15% | Тоже с ЗП, но здесь доход должен превышать в сумме 5 000 000 рублей. | Тоже с ЗП, но здесь доход должен превышать в сумме 5 000 000 рублей. |

| Дивиденды российских компаний | ||

| 30% | — | Рабочие выплаты по ГПД |

| 35% | Выигрыши > 4 000 рублей в год | — |

Резидент – лицо, которое пребывает на территории Российской Федерации не менее 183 дней в течение 1 года. При этом короткие выезды не влияют на этот статус (до 180 дней).

НДФЛ с доходов по ставке 13%

Это самый распространённый вид НДФЛ, поскольку взимается с ЗП физлиц, общий доход которых составляет меньше 5 000 000 в год. НДФЛ налагается как на зарплатную часть, так и на аванс.

Обычно налог удерживает работодатель, то есть сотруднику приходит сумма, из которой уже вычли 13%.

Например, по трудовому договору он зарабатывает 60 000 рублей до вычета НДФЛ. В сумме после удержания он получит:

НДФЛ с доходов по ставке 15%

Этот вид налога схож с предыдущим, поскольку взимается с заработной платы и других выплат по ТД. Отличительная черта – взимается с тех, чей годовой доход превышает 5 000 000 рублей.

Также его выплачивают нерезиденты – те, кто временно не проживают на территории страны, однако работают в организациях, зарегистрированных в России.

НДФЛ с доходов по ставке 30% и 35%

Согласно статье 214.6 НК РФ 30% выплачивается нерезидентами и взимаются с выплат, полученным по ценным бумагам.

Что же касается НДФЛ с 35% – это максимальная ставка, которая распространяется на лотерейные выигрыши (более 4 000 рублей); доходы по банковским вложениям, превышающие ключевую ставку Центробанка; доходов, полученных в результате экономии по кредитным средствам.

НДФЛ с доходов по ставке 9%

Взимается достаточно редко, поскольку распространяется только на:

- дивиденды, полученные ранее 2015 года;

- проценты по облигациям с ипотечным покрытием, которые были эмитированы ранее 2007 года;

- от доверительного управления ипотечным покрытием в рамках сертификатов, которые были выданы до 2007 года.

Ипотечное покрытие – это сумма, которую должны выплатить кредитной организации все её заёмщики.

Как налоговому агенту рассчитать и перечислить в бюджет НДФЛ по увеличенной ставке

Налоговые агенты по НДФЛ — это организации, ИП, нотариусы или адвокаты, которые выплачивают доходы физическим лицам: зарплату, дивиденды, проценты по депозитам и т. п. Налоговые агенты обязаны удерживать НДФЛ при выплатах в пользу физических лиц и перечислять его в бюджет.

Повышенная ставка НДФЛ применяется к сумме, превышающей 5 млн рублей в год. А к той части, которая меньше или равна 5 млн рублей в год, применяется стандартная 13%-ная ставка.

Зарплата директора за год составила 8 млн рублей. По ставке 15% нужно облагать только 3 млн рублей, а к сумме в 5 млн рублей нужно применить ставку 13%. Общая сумма налога за год будет равна:

НДФЛ = 5×13% + 3×15% = 0,65 + 0,45 = 1,1 млн рублей

В первые два года после увеличения ставки НДФЛ действует «переходное» правило расчета лимита. Выше мы перечислили виды доходов налоговых резидентов и нерезидентов, для которых нужно применять повышенную ставку. В 2021 и 2022 году ставка 15% будет применяться только в случае, когда лимит в 5 млн рублей превышен по каждому виду дохода отдельно (п. 3 ст. 2 закона № ).

Для применения повышенной ставки достаточно того, чтобы хотя бы один из видов дохода превысил лимит. При этом, если другой вид дохода остался в рамках лимита, то эта сумма в годах полностью облагается по ставке 13%.

Например, бывает, что директор компании одновременно владеет долей в ее уставном капитале. В таком случае он будет получать и зарплату, и доходы в виде дивидендов от участия в бизнесе.

Зарплата директора за 2021 год составила 4 млн рублей, а дивиденды от той же компании — 3 млн рублей. Общая сумма дохода за год превысила 5 млн рублей. Но т. к. по каждому из видов сумма не превышает лимит, то весь доход директора (7 млн рублей) в 2021 году нужно будет облагать по ставке 13%.

НДФЛ = 7×13% = 0,91 млн рублей

Но если такая же ситуация возникнет в 2023 году или позднее, то порядок расчета станет другим. Превышение лимита будет считаться по совокупному доходу. Организация должна будет удержать налог по ставке 13% с 5 млн рублей и по ставке 15% — с 2 млн рублей.

НДФЛ = 5×13% + 2×15% = 0,95 млн рублей

Если директор в 2021 году получит зарплату 6 млн рублей и дивиденды 3 млн рублей, то 6 млн рублей нужно облагать НДФЛ с учетом превышения лимита, а 3 млн рублей — по ставке 13%.

НДФЛ = 5×13% + 1×15% + 3×13% = 1,19 млн рублей

Каждый из налоговых агентов платит налог только за тот доход, который перечисляет сам. То есть, если физлицо получает доходы от нескольких источников, каждый налоговый агент при расчете налога учитывает только тот доход, который сам выплатил физлицу. Проверять доходы работника от других источников и суммировать их не надо.

Такую проверку проведут сами налоговики. Все налоговые агенты по НДФЛ должны по итогам года не позднее 1 марта направить в ФНС информацию о выплатах в пользу физических лиц и удержанном налоге.

Специалисты ФНС соберут вместе и проанализируют информацию о каждом налогоплательщике. Если окажется, что общий доход из разных источников превысил 5 млн рублей и нужно доплатить НДФЛ, то налоговики направят уведомление об уплате самому физическому лицу. Налоговых агентов эти расчеты уже не касаются (п. 15 ст. 1 закона № ).

Петров А. В. за 2021 год получил зарплату в 3 млн рублей в ООО «Импульс» и зарплату в 1 млн рублей в ООО «Полет». Обе компании при выплате зарплаты удержали НДФЛ по ставке 13%:

НДФЛ = 3×13% + 1×13% = 0,52 млн рублей

Так как общая сумма дохода Петрова за 2021 год не превысила 5 млн рублей, то он не должен ничего доплачивать в бюджет.

Смирнов С. А. получил в 2021 году зарплату в 4 млн рублей от ООО «Старт» и зарплату в сумме 3 млн рублей в ООО «Ракета». Каждая из компаний удержала при выплате зарплаты Смирнову НДФЛ по ставке 13%:

НДФЛу = 4×13% + 3×13% = 0,91 млн рублей

Но общая сумма зарплаты Смирнова за 2021 год (7 млн рублей) превысила лимит. Поэтому налоговики, получив информацию от работодателей, пересчитали налог:

НДФЛн = 5×13% + 2×15% = 0,95 млн рублей

Таким образом, Смирнов должен сам доплатить в бюджет по уведомлению:

НДФЛд = 0,95 — 0,91 = 0,04 млн рублей = 40 тыс. рублей

НДФЛ, рассчитанный по повышенной ставке, нужно перечислить в бюджет отдельной платежкой на специальный код бюджетной классификации (КБК), введенный для 15%-ного налога:

Штраф за неполное удержание НДФЛ составляет 20% от суммы недоимки. Ставка пени зависит от организационно-правовой формы бизнесмена и длительности просрочки:

В квартале 2021 года можно избежать штрафов и пени за неверный расчет повышенного НДФЛ. Для этого налоговый агент должен сам найти ошибку и доплатить налог до 01.07.2021 (п. 4 ст. 2 закона № ).