Интеграция облачной кассы и 1С

Что было сделано

При покупке онлайн-кассы нет проблемы интеграции с 1С. Большинство современных продуктов 1С поддерживают работу с онлайн-кассами различных производителей.

Сначала при настройке использовали стандартные возможности 1С. Для оплаты с помощью банковской карты настроили эквайринговый терминал и подключили к компьютеру с 1С. В 1С:Розница создали и настроили необходимые объекты, установили драйвера для поддержки оборудования. Кроме терминала для оплаты к 1С подключили чекопечатающую машинку для вывода на печать бумажного чека.

Далее потребовалось интегрировать 1С с облачной кассой. Наш клиент уже работал с конкретным сервисом аренды онлайн-касс ранее, поэтому решили продолжить сотрудничать с ним и в этом проекте. Для передачи данных о покупке на арендованную кассу потребовалось разработать в 1С механизм интеграции.

Для прямой интеграции с сервисом изучили документацию по API, получили сертификаты и ключи к продуктовым и тестовым средам облачной кассы. Тестовая среда нужна при разработке интеграции и отладке процедуры продаж.

Реализовали два варианта взаимодействия:

-

В момент покупки происходит отправка информации о продаже в облачную кассу, в которой она обрабатывается и возвращается в 1С с данными о фискализации.

-

Отложенная обработка списка чеков на тот случай, если в момент покупки облачная касса недоступна. Эта обработка выполняется в отложенном режиме по расписанию.

В обоих случаях на почту покупателю направляется электронный чек.

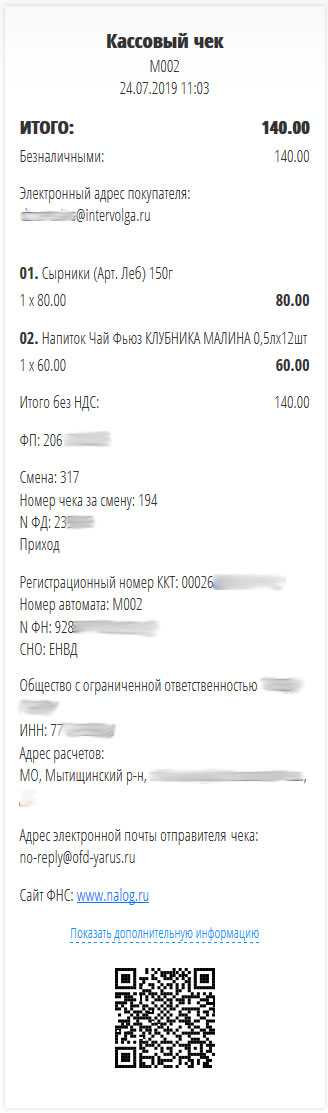

Пример электронного чека, который приходит на почту покупателю.

Технические детали интеграции с облачной кассой (информация для программиста)

Используя API облачной кассы в 1С нами было разработано несколько http-сервисов для двустороннего обмена данными с сервисом, созданы регистры для обработки и хранения данных фискализации.

В нескольких пунктах опишем, как именно 1С обменивается данными с сервисом аренды онлайн-кассы в момент оплаты покупки:

-

При оплате покупателем сформированной корзины покупок в 1С через http-сервис передаются данные о товарах. На основании этих данных в 1С создается и заполняется документ «Чек ККМ». При проведении документа в 1С контролируются остатки товаров.

-

При успешном проведении документа «Чек ККМ» формируется JSON-строка с параметрами покупки в требуемом формате для отправки в облачную кассу. К данным чека добавляется идентификатор документа, уникальный в пределах организации. В API сервиса предусмотрено, что отправка чека — это асинхронный запрос. В 1С формируется запрос к облачной кассе с данными в JSON. В результате чек оказывается в очереди на обработку в облачной кассе.

-

Как правило, после отправки полученный статус ответа соответствует успешной обработке чека. Если такой ответ получен, то через 3 сек. отправляется запрос (JSON-строка с идентификатором ранее отправленного документа) на получение подробных данных о фискализации чека (номер кассы, номер смены, номер чека в очереди, фискальный номер, дата и время регистрации и т.д).

-

Данные по чеку, принятые от облачной кассы записываются в регистр 1C и выводятся на печатном чеке.

-

В случае иного ответа сервера (очередь переполнена, клиентский сертификат не прошел проверку и т.д) в специальный регистр в 1С записывается строка со ссылкой на документ «Чек ККМ», но без данных фискализации. В дальнейшем отправка необработанных чеков на облачную кассы выполняется регламентной операцией.

Некоторые особенности интеграции с облачной кассой

Сейчас наличие интернета почти так же важно для торговли, как электричество.

Основным риском при взаимодействии с арендованной кассой является зависимость от интернет соединения. Для минимизации сбоев связанных с сетью в случае неудачной отправки данных в облачную кассу нужно выполнять несколько повторов через 10-15 секунд. Для решения вопроса мы создали дополнительный регистр для чеков. Если облачная касса недоступна, чеки записываются в этот регистр и обрабатываются позже. Данные передадутся в ОФД, а покупатель получит электронный чек.

Сервис полностью не контролирует корректность переданных в облачную кассу данных. Например, нет проверки корректности переданного электронного адреса, существуют ограничения на использование некоторых символов. При разработке нужно внимательно относиться к проверке данных, которые вводит пользователь или оператор. Для решения этого вопроса мы сделали дополнительные проверки на корректность вводимой информации.

Где взять кассу — в банке или у частной компании

В сети и офлайн есть много предложений от банков и частных компаний, в которых они предлагают купить или арендовать онлайн-кассу. Давайте разберемся, как лучше поступить.

Преимущества специализированного магазина:

-

комфортные цены;

-

широкий ассортимент;

-

регистрация кассы в налоговой занимает не больше одного дня;

-

скидки при продлении договора с ОФД через магазин;

-

возможность обменять товар по гарантии и бесплатное сопровождение;

-

всегда можно докупить дополнительные периферийные устройства или расходники — чековые ленты, журналы, сканеры, весы и другое.

Большинство компаний предлагает комплексную услугу: вы покупаете кассу, и вам помогают ее зарегистрировать, обучить персонал, а также сделать цифровые подписи и оформить договор с ОФД.

Но есть и недостатки:

-

не все компании оформляют рассрочку или кредит;

-

аренда тоже предусмотрена не везде;

-

нужно выбирать между разными организациями, чтобы найти лучшие предложения;

-

все равно могут понадобиться банковские услуги.

Можно приобрести кассу в банке. Преимущества здесь следующие:

-

можно одновременно приобрести кассу и подключить эквайринг, а также сразу открыть счет;

-

чаще всего здесь предусмотрены рассрочка и кредит.

Но недостатков в такой работе значительно больше:

-

оформление проходит дольше и дороже, чем в магазине;

-

все гарантийные случаи отправляются в сервисный центр, поэтому ремонт очень затягивается;

-

ассортимент аппаратов не особо большой;

-

банки не занимаются регистрацией касс и цифровых подписей — придется все делать самим;

-

нет технических специалистов — оборудование просто привезут на указанный в договоре адрес, подключать его или помогать советами не будут;

-

предстоит жестко соблюдать кассовую дисциплину — банк будет внимательно следить за транзакциями;

-

нет дополнительного периферийного оборудования — все придется покупать отдельно в других организациях;

-

если вы поменяете банк, придется менять и кассу.

Если нет времени заниматься подключением сайта к кассе, можно делегировать эту задачу профессионалам. Для этого нужно составить заявку на бирже Workspace и выбрать того исполнителя, который подходит по всем параметрам.

ККТ-ОНЛАЙН 54-ФЗ: Обработка для работы онлайн касс АТОЛ, ШТРИХ, VIKI PRINT и т.д. МАРКИРОВКА + ЭКВАЙРИНГ + БЕСПЛАТНЫЙ ДЕМО

Универсальная обработка для обслуживания любых фискальных регистраторов (ККТ), в том числе Веб сервер АТОЛ. Работает в соответствии с 54-ФЗ. (ФФД 1.0, ФФД 1.05, ФФД 1.1). Подключайте любую онлайн кассу к практически любой конфигурации. Нет необходимости обновлять 1С. Можно бесплатно скачать и протестировать. Может работать одновременно с несколькими онлайн-кассами, либо одной с разных рабочих мест. (через RDP, TCP\IP или веб-сервер) Позволяет разделить один чек сразу на несколько ККТ или на несколько систем налогообложения. Можно настроить собственный шаблонов чека. Можно использовать эквайринг там, где он не поддерживается. Работает на LINUX и Windows ЭМУЛЯТОР + ЭКВАЙРИНГ + МАРКИРОВКА + ПОДДЕРЖКА ФФД 1.2

4800 руб.

2769

Как подключить и зарегистрировать онлайн-кассу самостоятельно

Итак, бизнес купил ККТ, фискальный накопитель и получил электронную подпись. Вот что нужно сделать дальше, чтобы онлайн-кассой можно было пользоваться.

Шаг 1. Заключить договор с ОФД. ФНС не зарегистрирует онлайн-кассу, если не будет договора с ОФД. Оператор будет играть роль посредника между онлайн-кассой и налоговой. Выбрать ОФД можно из реестра компаний, аккредитованных ФНС.

Ориентировочная стоимость тарифов ОФД: 300 рублей за месяц, 1700 рублей за полгода, 3000 рублей за год, 6700 рублей за три года. Например, вот тарифы оператора «Первый ОФД» на начало 2023 года.

Тарифы оператора «Первый ОФД»Скриншот: «Первый ОФД» / Skillbox Media

Обычно для заключения договора не нужно встречаться с представителями компании-оператора лично. Достаточно подать заявление через личный кабинет на сайте выбранного ОФД.

Шаг 2. Подключить онлайн-кассу к интернету. Это можно сделать двумя способами в зависимости от вида онлайн-кассы и возможностей торговой точки:

- с помощью кабеля;

- с помощью беспроводных сетей — по Wi-Fi или мобильному интернету.

Шаг 3. Зарегистрировать онлайн-кассу в ФНС. Можно зарегистрировать кассу самостоятельно или воспользоваться услугой специальной организации — как правило, такие услуги предоставляют компании, которые продают ККТ и фискальные накопители.

Чтобы зарегистрировать кассу самостоятельно, нужно подать заявление в личном кабинете налогоплательщика на сайте ФНС — через кнопку «Учёт ККТ». В заявлении указать:

- Фактические адрес и место установки онлайн-кассы — например, адрес магазина и номер торговой точки. Адрес может не совпадать с юридическим адресом бизнеса.

- Модель и заводской номер ККТ и фискального накопителя. Они указаны в паспортах устройств. На этом этапе сайт ФНС проведёт автоматическую проверку того, есть ли эти ККТ и ФН в реестре налоговой.

- Особые параметры использования кассы. Их выбирают из предложенного списка. Например, «ККТ используется при продаже подакцизных товаров» или «ККТ используется для развозной или разносной торговли». Указать особые параметры можно только на этом этапе — добавить их позже не получится.

- ОФД, с которым заключили договор. Его также выбирают из предложенного списка.

ФНС проверит заявление и выдаст результат. Если всё прошло успешно, появится окно с регистрационным номером ККТ. Он необходим для завершения регистрации кассы.

Шаг 4. Ввести регистрационный номер в ККТ. Это нужно сделать в течение суток с момента его получения. Чтобы на онлайн-кассе появилось окно для ввода регистрационного номера, нужно перейти в настройки и выбрать сервисный или административный режим ККТ — в зависимости от модели кассы.

В окне для ввода нужно указать полученный регистрационный номер и свой ИНН

На этом этапе важно быть максимально внимательным. Если ошибиться хотя бы в одной цифре, фискальный накопитель станет недействителен и придётся покупать новый

Если всё сделать верно, онлайн-касса распечатает чек. Он потребуется на следующем этапе.

Шаг 5. Сделать отчёт о регистрации ККТ. Для этого нужно снова войти в личный кабинет налогоплательщика, перейти на вкладку «Учёт ККТ» и напротив своей кассы нажать на «Отчёт о регистрации ККТ».

В отчёте указывают данные полученного чека:

- дату и время получения;

- порядковый номер;

- фискальный признак — 10 цифр рядом с аббревиатурами ФП или ФПД.

Шаг 6. Получить карточку регистрации ККТ. Если проверка отчёта в налоговой пройдёт успешно, в личном кабинете налогоплательщика появится карточка регистрации ККТ, подписанная КЭП налоговой. Пока такой карточки не будет, пользоваться онлайн-кассой нельзя.

Шаг 7. Ввести параметры регистрации в форму на сайте ОФД. Для этого нужно зайти в личный кабинет на сайте ОФД, с которым заключён договор, и нажать кнопку «Добавить кассу». Затем ввести сведения о ККТ и данные с карточки регистрации. После этого онлайн-касса синхронизируется с ОФД, и оператор начнёт передавать данные о продажах в налоговую.

Штрафы за нарушения правил работы с онлайн-кассами

Наказания за нарушения правил использования ККТ предусмотрены статьёй 14.5 КоАП РФ. Они могут быть принимать вид предупреждения, штрафа или приостановки деятельности бизнеса.

Вот основные нарушения, за которые бизнес могут наказать:

- отсутствие или неприменение онлайн-кассы;

- невыдача чека покупателю;

- непредставление документов о работе ККТ по запросу ФНС;

- некорректное использование ККТ — например, если онлайн-касса не подходит хотя бы под один пункт закона №54-ФЗ, нарушены сроки или порядок регистрации ККТ, нет связи с ОФД или заявленные суммы чеков ниже фактических.

Штрафы за отсутствие или неприменение онлайн-кассы. Для предпринимателей размер штрафа равен 25−50% от суммы, принятой без ККТ, но не менее 10 000 рублей. При первичном нарушении ИП могут получить только предупреждение.

Для компаний размер штрафов составляет 75−100% суммы, но не менее 30 000 рублей. Также в случае с юридическими лицами штрафуют сотрудника, который провёл расчёт без кассы, — на 25−50% от этой суммы.

При повторном нарушении, если совокупная сумма расчётов, проведённых без ККТ, составила 1 000 000 рублей и больше, ФНС может приостановить деятельность компаний и ИП на срок до 90 суток.

Чтобы избежать наказания, юридические лица и ИП могут сформировать чек коррекции на сумму, которую приняли без ККТ, и отправить его в налоговую. Также нужно указать причину нарушения — например, отсутствие интернета

Важно сделать это до того, как факт нарушения установит ФНС

Штрафы за невыдачу чека. ИП и должностные лица получают штраф размером 2000 рублей. Компании штрафуют на 10 000 рублей. При первичном нарушении и компании, и ИП могут обойтись предупреждением.

Штрафы за непредставление документов о работе ККТ по запросу ФНС. Для ИП и должностных лиц — предупреждение или штраф от 1500 до 3000 рублей. Для юридических лиц — предупреждение или штраф от 5000 до 10 000 рублей.

Штрафы за некорректное использование онлайн-кассы. Такие же, как и в предыдущем случае. Для ИП и должностных лиц — предупреждение или штраф в размере 1500−3000 рублей. Для компаний — предупреждение или штраф в размере 5000−10 000 рублей.

Какую онлайн-кассу можно подключить к интернет-магазину?

- собственной единицы кассовой техники;

- аренды онлайн-кассы.

При аренде онлайн-касса находится в data-центре, и всю ответственность за техобслуживание берет на себя техническая поддержка арендодателя. Оплата за пользование ККТ фиксированная каждый месяц.

Разберемся, в каких случаях подходит аренда, в каких – собственная онлайн-касса. И какую физическую ККТ выбрать.

Если вы хотите попробовать себя в интернет-бизнесе, но не уверены в прибыльности этого начинания, для соблюдения 54-ФЗ можно обратиться к услуге аренды кассового аппарата.

Стоить она будет от 1500 до 3000 рублей в месяц в зависимости от того, какую компанию, предоставляющую арендное решение, вы выберете. Также придется купить фискальный накопитель (от 6500 рублей).

Таким образом за полгода вы потратите всего лишь 15 500 рублей, и вам не нужно будет беспокоиться об обслуживании онлайн-кассы.

Когда вы запускаете бизнес, в который собираетесь вкладывать все силы и уверены, что не закроете его через полгода, арендное решение оказывается слишком дорогим – за два года около 50 000 рублей против порядка 35 000 рублей за решение с собственной кассой.

Физический кассовый аппарат, подключенный ксервису «Бизнес.Ру Онлайн Чеки», выходит дешевле. Стоимость такого решения складывается из:

- фискального накопителя (от 6500 рублей);

- платежа за ОФД (2500-3000 рублей);

- цены самой онлайн-кассы;

- ежемесячной оплаты сервиса фискализации (500 рублей «Бизнес.Ру Онлайн Чеки»).

Так, если остановить свой выбор на аппарате за 9-10 тысяч рублей (недорогой фискальный регистратор АТОЛ 30Ф), мы получим около 25 000 рублей за первый год и 13 000 рублей за второй.

Вариант 3. Пункт выдачи заказов и онлайн-расчеты

Если у вас есть обычная торговая точка или небольшой ПВЗ, рационально использовать одну онлайн-кассу на два варианта оплаты:

- личное взаимодействие с покупателем, когда надо выбить бумажный чек;

- онлайн-расчеты с отправкой электронных фискальных документов.

Подойдет подключение стационарной ККТ, установленной в ПВЗ или розничном магазине, к сайту.

Если в торговой точке есть персональный компьютер, можно приобрести фискальный регистратор.

Если вы предполагаете, что касса должна работать как в офисе, так и на выезде, обратите внимание на смарт-терминалы. Они имеют экран для удобства работы с кассовой программой, и в них можно установить аккумулятор

Что нужно для подключения онлайн-кассы

Перед тем как подключать и регистрировать онлайн-кассу, нужно:

- выбрать и купить ККТ;

- выбрать и купить фискальный накопитель (ФН);

- получить квалифицированную электронную подпись (КЭП).

Производителя онлайн-кассы каждый бизнес выбирает по своим потребностям. Купить ККТ можно у ОФД, с которым бизнес планирует работать, у операторов сотовой связи, в онлайн-банке или напрямую у завода-изготовителя.

Важно проверить, чтобы выбранная модель была включена в реестр ФНС. В нём налоговая публикует данные о всех моделях онлайн-касс, которые соответствуют требованиям закона

Выбрать и купить фискальный накопитель. Они различаются по сроку действия: 15 или 36 месяцев. После истечения этого срока нужно покупать новый ФН и перерегистрировать онлайн-кассу в налоговой.

Выбор срока ФН зависит от вида бизнеса и применяемой системы налогообложения. Например, фискальные накопители на 15 месяцев должны использовать ИП и компании, если они:

- продают товары и работают на режиме ОСНО;

- продают подакцизные товары — например, алкоголь, табак, топливо, автомобили;

- ведут сезонные работы;

- используют ККТ в автономном режиме (не передают данные в ОФД) — например, бизнес, работающий на отдалённых и труднодоступных территориях;

- платёжные агенты: работают как посредники и принимают платежи от физических лиц (например, за услуги связи, интернета, ЖКХ и так далее).

ФН на 36 месяцев могут устанавливать:

- ИП и компании, которые работают на спецрежимах — УСН, АУСН, ЕСХН, ПСН — и не продают подакцизные товары;

- ИП и компании, которые работают на режиме ОСНО и предоставляют только услуги (не указана номенклатура с признаком «товар»).

Кроме сроков использования, фискальные накопители ограничены объёмом памяти. Если память заканчивается до завершения срока — например, когда у бизнеса большой поток клиентов, — ФН нужно также менять, а кассу — перерегистрировать.

Чаще всего фискальный накопитель покупают там же, где и онлайн-кассу.

Как и в случае с ККТ, важно проверить, чтобы выбранный фискальный накопитель был включён в реестр налоговой. Также можно воспользоваться сервисом «Фискальные накопители в реестре» — он позволяет проверить и онлайн-кассы, и фискальные накопители в режиме онлайн

Так выглядит сервис для проверки онлайн-касс и фискальных накопителей в реестре ФНССкриншот: ФНС / Skillbox Media

Получить КЭП. Она потребуется для заключения договора с ОФД и регистрации кассы в налоговой — подробнее об этом говорим ниже.

В 2023 году предприниматели и владельцы компаний могут получить КЭП в налоговой. Также для получения электронной подписи можно обратиться к доверенным лицам ФНС из актуального перечня.

Налоговая выпускает КЭП бесплатно, но для этого потребуется купить токен и лицензию на программу «КриптоПро CSP». Если они уже есть, покупать новые не нужно.

После того как вы купили токен и лицензию, нужно подать заявление в ФНС. Это можно сделать двумя способами:

- В налоговой по записи. С собой нужно взять паспорт, СНИЛС и токен. Сертификат КЭП запишут на токен в день подачи заявления.

- В личном кабинете налогоплательщика через вкладку «Заявление на получение КЭП». В этом случае в назначенную дату нужно прийти в налоговую с токеном для записи сертификата подписи.

Кому необходима касса

Предпринимателям, которые зарегистрировались или перешли на самозанятость, не придется покупать кассу, если они:

-

трудятся на себя и самостоятельно — не имеют ни работодателя, ни сотрудников;

-

не получают доход от использования имущества;

-

работают в рамках лимита доходов — зарабатывают меньше 2,4 миллиона рублей в год;

-

не продают товары, подлежащие маркировке, — алкоголь, сигареты, некоторые другие товары, даже если они самодельные.

В большинстве случаев онлайн-касса самозанятому не нужна, так как все необходимые операции он выполняет через приложение «Мой налог». С помощью него предприниматель отмечает доход и отправляет покупателю чеки, если это необходимо. Оказывать услуги самозанятый может как физическим, так и юридическим лицам.

Но если клиент захочет рассчитаться с помощью банковской карты (имеется в виду не перевод, а транзакция через терминал), то самозанятый не сможет просто принять этот платеж. Для этого понадобится эквайринг, который физическое лицо никак не подключит.

Подключить онлайн-кассу и принимать подобные платежи может индивидуальный предприниматель на спецрежиме ПНД (налог на профессиональный доход).

Без оформления ИП купить и подключить онлайн-кассу невозможно — обычное физлицо не имеет права продавать товары или предлагать услуги.

Без кассы можно обойтись только в том случае, если вы зарегистрируетесь на маркетплейсе, который будет принимать оплату и отправлять товары.

Как продавать на маркетплейсах: подводные камни, истории и советы бывалых

Какие есть виды онлайн-касс

Онлайн-кассы отличаются друг от друга функциональностью и размерами. Разберём основные виды — все они подходят как для компаний, так и для ИП.

Стационарные онлайн-кассы. Это типичные кассовые аппараты, которые чаще всего используют средние и крупные компании — например, сетевые магазины или места общепита.

В комплект стационарных касс входят: фискальный регистратор, компьютерный блок, сканер штрихкодов, весы, платёжный терминал, принтер чеков, кассовый ящик для денег. Также на кассы можно установить бухгалтерские программы, системы товароучёта и другое ПО для автоматизации процессов.

Стационарная онлайн-кассаФото: Dean Drobot/iStock

Автономные (или мобильные) онлайн-кассы. Это один из наиболее просто устроенных видов касс. Внешне они похожи на калькулятор — небольшой экран и кнопки. В их состав входят фискальный регистратор и принтер чеков. Дополнительно к автономным кассам можно подключить терминал для оплаты картой.

Такие кассы могут работать от сети или от встроенного аккумулятора. Их не нужно подключать к компьютеру — данные в ОФД они отправляют через Wi-Fi или мобильную сеть. В большинство автономных касс можно загрузить около ста номенклатурных позиций.

Чаще всего автономные кассы использует микробизнес и малый бизнес с небольшим ассортиментом и небольшим потоком покупателей. Также они удобны там, где могут быть проблемы с интернетом и электричеством.

Автономная онлайн-кассаФото: Alena Ivochkina / Shutterstock

Смарт-терминалы. Выглядят как планшет с сенсорным экраном и встроенным принтером чеков. Работают на базе Android. В них можно установить нужные программы — например, приложения для отслеживания продаж.

По беспроводным каналам к смарт-терминалам можно подключить эквайринг, денежный ящик, сканер штрихкодов, весы и другое оборудование. Поэтому они подходят практически для всех видов бизнеса.

Как и автономные кассы, смарт-терминалы могут работать от сети или от встроенного аккумулятора.

Смарт-терминалФото: Anikin Dmitrii / Shutterstock

Фискальный регистратор. Это устройство с фискальным накопителем и принтером чеков. Работает только в комплексе с компьютером или терминалом с нужным софтом для товароучёта — например, с программами «1С», «МойСклад», «Контур».

В фискальных регистраторах нет встроенных модемов и аккумуляторов, поэтому работают они только от сети, а данные в ОФД передают через подключённый компьютер или планшет.

Фискальный регистраторФото: ATON

Онлайн-кассы с эквайрингом. К ним не нужно подключать дополнительное оборудование для оплаты картой — эквайринговый механизм уже встроен в аппарат вместе с фискальным регистратором и принтером чеков.

В таких кассах есть аккумулятор и возможность подключаться к мобильной сети. Лучше всего они подходят для работы курьеров, такси или работы на выезде. С их помощью можно проводить и безналичный, и наличный расчёт.

Иногда онлайн-кассы со встроенным эквайрингом применяют для стационарной работы в малом бизнесе — чтобы не подключать банковский терминал отдельно. Минус этого способа в том, что, если сломается эквайринговый механизм, принимать платежи наличными будет тоже нельзя.

Онлайн-касса с эквайрингомФото: PH888 / Shutterstock

Облачные онлайн-кассы. С помощью них принимают платежи через сайт. Такие кассы подходят компаниям, которые получают платежи дистанционно или работают на выезде. В торговых точках работать через них нельзя.

Облачные онлайн-кассы берут в аренду и интегрируют с сайтом компании, где ведутся продажи. Физически кассовый аппарат находится в ЦОД облачного сервиса. Управлять устройством и смотреть статистику можно в личном кабинете для бизнеса.

Примечательные опции Яндекс-кассы для бизнеса

Список для массовых выплат формирует сам бизнесмен. Как только переводы будут сделаны, касса сообщит заказчику о том, что заказанная услуга была оказана. Личный кабинет позволяет следить за статусом заявок и отслеживать выполненные операции.

Другие интересные опции Яндекс-кассы:

- Автоматический платёж. Если активировать эту функцию, клиент может настроить для себя списание денежных средств, например, за доступ к онлайн-играм в автоматическом режиме;

- Привязка банковской карты. Возможность оплаты картой стала ещё удобней за счёт того, что клиенту магазина больше не потребуется каждый раз заново вводить реквизиты своей банковской карты;

- Предварительная авторизация. Эта опция позволит списывать со счета покупателя средства, если же потом окажется, что товар не был поставлен/услуга не оказана, средства вернутся покупателю обратно без комиссии.

Отдельно стоит выделить оплату с использованием QR-кода, которая позволяет покупателю предельно быстро выполнить транзакцию, используя свой смартфон. Для этой цели идеально подходит приложение Яндекс.Деньги, которое потребуется скачать и установить заранее. В нём пользователь может сохранить данные об имеющихся у него электронных кошельках или банковских картах, так что оплата будет проходить более оперативно.

Аренда онлайн-касс: облачные кассы

Примеры сервисов по аренде онлайн-касс:

-

Orange Data;

-

Checkonline;

-

Бизнес.ру Онлайн-чеки.

Основные преимущества сервиса аренды облачной кассы:

-

Гарантированная отправка чеков в ОФД;

-

Не нужно беспокоиться об обслуживании или ремонте кассы. Техническим обслуживанием оборудования занимается сервисная компания;

-

Касса работает 24 часа в сутки, 7 дней в неделю. В датацентрах, где установлены сервера, нет перебоев с электричеством;

-

При повышении объема платежей, нагрузка на фискальные накопители распределяется равномерно. Мы пытались смоделировать повышенную нагрузку за счет большого количества покупок, но очереди на облачной кассе создать так и не удалось;

-

Облачный сервис работает с большинством популярных программ и CMS: 1C-Битрикс, WordPress, Joomla!, Drupal и другим. Если нет готового решения, тогда программисты могут интегрировать сервис через открытый API.

-

Не нужно самому открывать и закрывать кассовую смену.

-

Облачная касса работает со всеми режимами налогообложения.

Принцип работы Яндекс-кассы

Итак, чтобы не нарушить решение 54-ФЗ, принцип работы Яндекс-кассы пошагово выглядит таким образом:

- Покупатель совершает оплату на площадке в удобном формате, информация о чём передаётся в систему, где формируется чек. В нём прописывается наименование купленного товара, количество/объем, стоимость и контактные данные о покупателя;

- Дальше все эти данные передаются в Яндекс-кассу, где ждут отклика;

- Дальше ККТ создаёт чек, отправляя его копию оператору фискальных данных. После чего сообщает владельцу о том, что передача информации прошла успешно.

Модуль Яндекс-кассы в том числе можно настроить и под 1С Битрикс. В любом случае налоговая получает доказательства того, что продажа совершается на законных основаниях. И даже с учётом того, что алгоритм включает в себя несколько последовательных шагов, все операции выполняются настолько быстро, что ни покупатель, ни владелец магазина не замечают, как протекают процессы обработки и передачи данных.

Подключение Яндекс-кассы для ИП позволит последнему в разы расширить круг принимаемых к оплате платёжных инструментов. К оплате принимается WebMoney или Qiwi, все пластиковые карты популярных платёжных систем, распространённых на территории страны, оплату можно совершать наличными через POS терминалы, которые так легко найти в салонах сотовой связи или торговых центрах, допускается приём оплаты через счёт мобильного, онлайн-банкинг и даже проходят доверительные платежи от системы Тинькофф «Купи в кредит».

В чем ключевые особенности онлайн-кассы для интернет-магазина

Основная задача у любой кассы проста и одинакова — зафиксировать покупку и выдать чек покупателю.

Чем отличается онлайн-касса от обычной:

-

Автоматический режим. Касса сама, без ручного ввода, отправляет фискальные документы в налоговую. Она работает круглосуточно и может выдавать одновременно несколько чеков.

-

Количество способов оплаты. Когда товар продается в онлайн-магазине, то покупатель может выбрать любой удобный ему способ оплаты — наличные, интернет-банк и так далее. Их количество зависит от настраиваемых владельцем параметров.

-

Интеграция с системой управления и с банковским счетом. Все, что оплачивается на сайте, уходит чеками в ОФД. Владелец может посмотреть, что именно продали и в каком количестве.