Особенности учета НДФЛ с натуральных доходов и подарков, выданных в декабре 2023

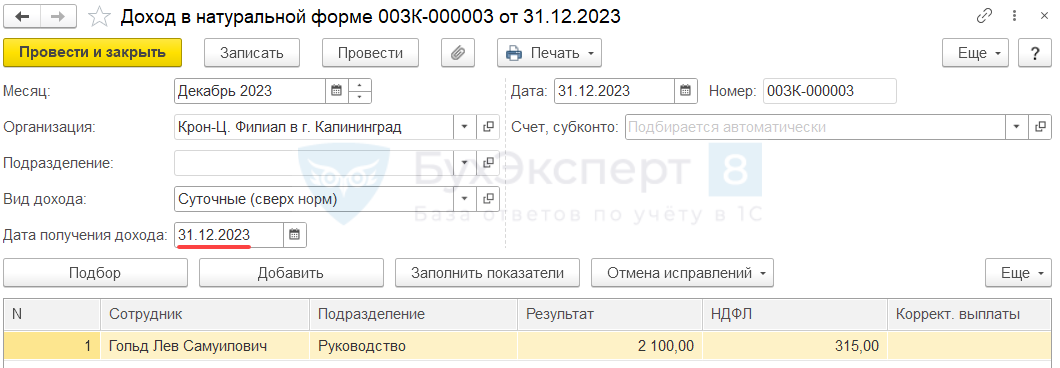

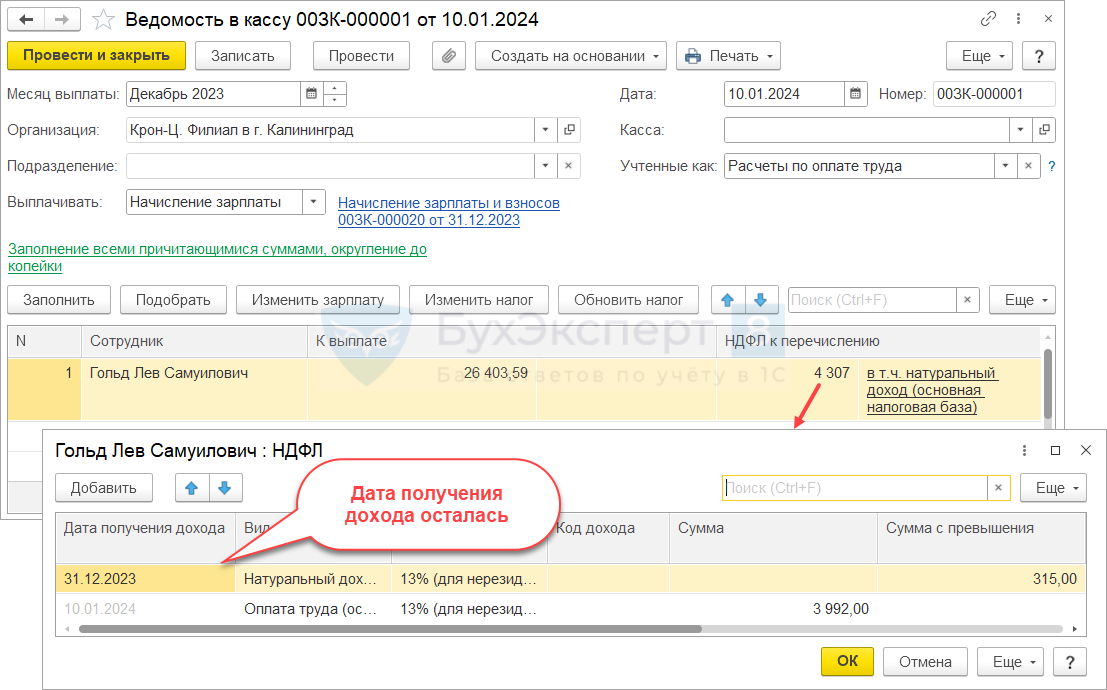

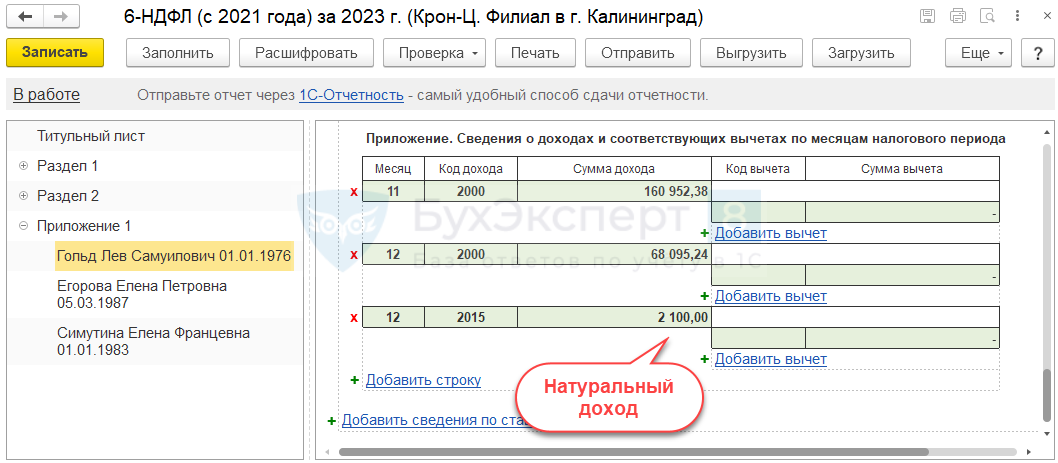

Для натуральных доходов и подарков применяется особый порядок учета НДФЛ – доходы, вычеты и исчисленный налог всегда отражаются для целей НДФЛ на дату их фактической выдачи. Для определения этих показателей не имеет значения, когда был удержан НДФЛ с натурального дохода или подарка. В Ведомости дата получения дохода для НДФЛ с натуральных доходов и подарков также не меняется в зависимости от даты выплаты. Она остается равной дате выдачи, указанной в документах Доход в натуральной форме (Зарплата – Натуральные доходы) и Приз, подарок (Зарплата – См. также – Призы, подарки).

Поэтому даже если декабрьскую зарплату выплатили в январе 2024, доход и исчисленный налог с декабрьских натуральных доходов и подарков будет попадать в 6-НДФЛ за 2023 год.

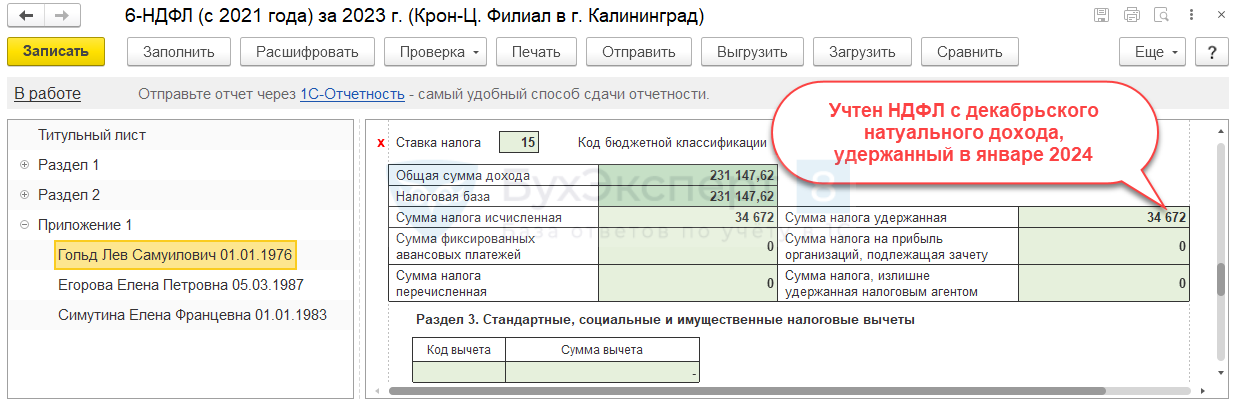

Также для натуральных доходов и подарков есть особенность в заполнении удержанного НДФЛ. Стр. 160 Раздела 2 6-НДФЛ будет заполнена в том периоде отчета, когда был реально удержан налог:

- Если НДФЛ удержали в декабре 2023 – в 6-НДФЛ за 2023 год.

- Если НДФЛ удержали в январе 2024 – в 6-НДФЛ за 1 квартал 2024.

А вот Приложение 1 6-НДФЛ заполняется по другим правилам – удержанный налог мы показываем в том же отчете, в который включили исчисленный НДФЛ. Поэтому, если НДФЛ с декабрьского натурального дохода и подарка удержали в январе 2024, он все равно будет учтен в Приложения 1 6-НДФЛ за 2023 год в показателе Сумма налога удержанная.

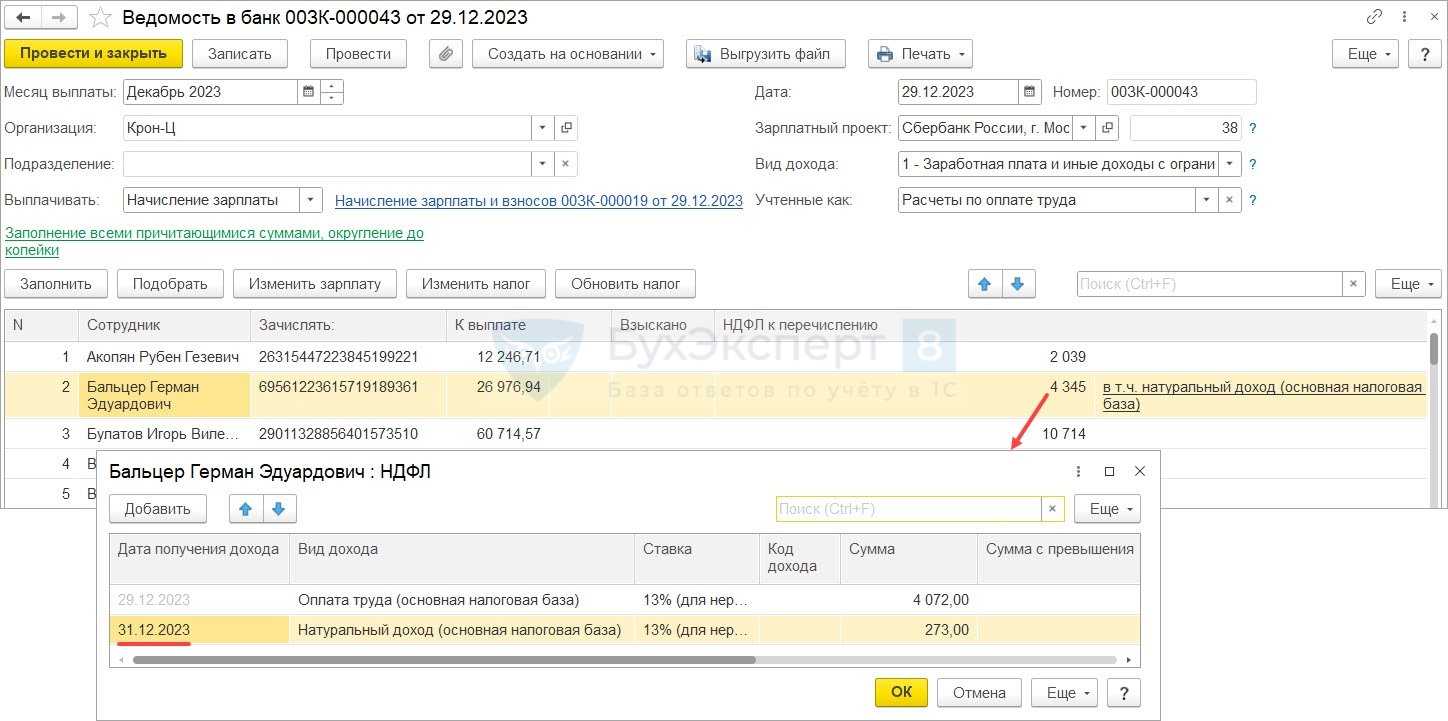

Если зарплата выплачивается в декабре, то сложностей в учете не возникает. Даже если дата получения натурального дохода или подарка позже даты выплаты зарплаты, проблем не будет. Например, суточные за декабрь отразили на дату получения дохода 31.12.2023. При выплате зарплаты 29.12.2023 НДФЛ с суточных попадает в Ведомость и отражается корректно.

Бухучет

В бухучете начисление зарплаты за декабрь 2023 года отражайте по кредиту счета 70 «Расчеты с персоналом по оплате труда». Счет по дебету зависит от того, в каком виде деятельности задействованы работники. Суммы начисленной зарплаты могут быть включены в состав:

- расходов по обычным видам деятельности (п. 5 ПБУ 10/99);

- в стоимость имущества – в состав расходов на приобретение основных средств или затрат на капитальные вложения (п. 10 ФСБУ 6/2020, подп. «д» п. 10 ФСБУ 26/2020). Исключение – зарплата за время простоя (п. 16 ФСБУ 26/2020);

- прочих расходов (п. 11 и 13 ПБУ 10/99);

- резерва предстоящих расходов (п. 8, 21 ПБУ 8/2010);

- расходов будущих периодов (п. 18 ПБУ 10/99).

Для удержания НДФЛ используйте счет 68 субсчет «Расчеты по НДФЛ». Удержание НДФЛ отразите по дебету счета 70 «Расчеты с персоналом по оплате труда» и кредиту счета 68 субсчет «Расчеты по НДФЛ».Для отражения страховых взносов используйте счет 69 субсчет «Страховые взносы по единому тарифу». Начисление страховых взносов отразите по дебету счета, по которому начисляли зарплату, и кредиту счета 69 субсчету «Страховые взносы по единому тарифу».

Как платить НДФЛ с авансов в 2023 году

По новым правилам налоговым агентам необходимо подавать в отношении НДФЛ два уведомления в месяц, причем второе приобретет обязательный характер. Согласно нововведению в 2024 году действуют следующие правила подачи уведомлений. В феврале зарплату за январь и аванс за февраль сотрудникам перечислили 7 и 22 числа. У бухгалтера остается 3 дня, чтобы уведомить налоговую о суммах НДФЛ за период с 23 января по 22 февраля, и 6 дней на уплату налога. В него бухгалтер может включить весь удержанный в этот период налог, включая НДФЛ с зарплаты, премий, отпускных и т.п. В 2023 году заплатить подоходный налог нужно раньше окончания периода, т.к. 30 и 31 декабря выпадают на выходные дни.

Выдача расчетного листка по зарплате

По факту выдачи ежемесячного вознаграждения за декабрь бухгалтер предоставляет работнику расчетный листок, форма которого утверждается соответствующим приказом в каждом учреждении (ч. 2 ст. 136 ТК РФ). Если зарплату за декабрь работодатели выплачивают до нового года, то и расчетные листки надлежит раздать сразу же после выплат, то есть не позднее 29.12.2023. Если остаток дохода выплачивается в январе 2024, то и расчетку выдают в этом же месяце.

В расчетном листке за последний месяц бухгалтер отражает суммарную величину дохода. В нее входят и основной оклад, и стимулирующие, и компенсационные, и премиальные выплаты, и прочие доплаты и надбавки. В расчетке указываются все удержания за декабрь 2023: НДФЛ, профсоюзные взносы и прочие платежи, подтвержденные распоряжениями руководства. В итоговой строке расчетного листка отмечается сумма дохода к выдаче.

Платить НДФЛ и подавать уведомление нужно дважды в месяц

С 1 января скорректировали сроки, в которые налоговые агенты по общему правилу перечисляют НДФЛ и сдают уведомления:

| Период | Срок перечисления удержанного НДФЛ | Срок подачи уведомления об исчисленном налоге |

| С 1-го по 22-е число текущего месяца | Не позднее 28-го числа текущего месяца | Не позднее 25-го числа этого же месяца |

| С 23-го по последнее число текущего месяца | Не позднее 5-го числа следующего месяца | Не позднее 3-го числа следующего месяца |

| С 23 по 31 декабря | Не позднее последнего рабочего дня текущего года | Не позднее последнего рабочего дня текущего года |

До корректировки 6-НДФЛ с учётом данных поправок расчёт надо сдавать по форме, которую рекомендует ФНС.

Как выплатить зарплату в декабре года в Екатеринбурге АБТ

Платить налог с 2023 г. Отсюда и следуют выше обозначенные сроки списания денег для целей уплаты налога. То есть, если НДФЛ удержали с 01. Таким образом, начиная с 2023 г. До сего момента на сроки уплаты влияло то, с каких доходов удерживали данный налог. А вот уже в 2023 г.

Проследить эти перемены можно на уплате налога с зарплаты, выданной работникам за декабрь 2022-го. Срок перечисления НДФЛ в январе 2023 г. За период, вплоть до 31. Этот день выпал на 09. Срок уплаты НДФЛ за январь 2023 года установлен на 28. Не позднее этой даты следует перечислить НДФЛ, удержанный у физлиц в период с 01. Но поскольку 28 января в этом году — суббота, то срок перенесен на рабочий понедельник 30.

Сроки перечисления НДФЛ в 2023 году таблица с учетом переноса выходных Как видно из таблицы, перенос коснулся, по сути, только трех сроков уплаты НДФЛ в 2023 году: 28 января день выпал на субботу , которое перенесли на 30. Что следует знать про НДФЛ с 2023 г. НДФЛ с аванса в 2023 году нужно будет перечислять в бюджет. О расчетах по зарплате потребуется дополнительно информировать налоговиков. К примеру, если премию выплатили с 23 по 31 декабря, НДФЛ нужно уплатить не позднее 29 декабря.

При выплате годовой премии в январе нужно учитывать правила, которые действуют с 1 января 2024 года. Они такие же, как и для декабрьской зарплаты, перечисленной в январе.

В 6-НДФЛ годовая премия отражается в зависимости от того, когда ее выплатили. При перечислении премии в декабре ее включают в расчет за 2023 год. Данные вносятся в разделы 1 и 2 расчета по аналогии с зарплатой. При отражении годовой премии в справке о доходах и суммах НДФЛ ставится код дохода 2002.

Если годовую премию выплатили в январе, ее нужно отнести к доходам I квартала 2024 года и включить в 6-НДФЛ за этот период так же, как и зарплату. Отметим, что НК РФ не регулирует выплату зарплаты заранее, разъяснений госорганов тоже нет. При этом рисков при таком подходе обычно не возникает.

Однако, если хотите убедиться, что инспекция учла уплату, после перечисления налога закажите акт сверки. Такой порядок можно применять только к «досрочной» зарплате в декабре 2022 года.

Если зарплату перечислили в январе, уплачивать НДФЛ нужно уже по-новому : в день выплаты удержите налог. Дату получения зарплаты теперь определяют на день ее выдачи ; не позже 30 января с учетом выходных перечислите НДФЛ единым налоговым платежом , если выплату произвели с 1 по 22 января.

Если зарплату перечислили позже, следует применять общие сроки уплаты НДФЛ. Отразите выплату в разд.

Способы выдачи денежных средств

Способы выдачи заработка сотрудникам прописываются в коллективном договоре, трудовом соглашении и в положениях по оплате труда организации. И не забудьте подготовить распоряжение. Если в организации нет приказа о досрочной выплате, то выдавать зарплату за декабрь перед новым годом не рекомендуется. И основное правило: не нарушайте сроки, установленные для расчетов с сотрудниками.

Вот как выплачивать декабрьскую заработную плату:

- выдавать «на руки» — наличными;

- перечислять на зарплатные банковские карты сотрудников.

В обоих случаях руководство обеспечивает заблаговременное получение денежных средств — в конце года из-за огромного объема операций банки работают медленнее, платежные системы висят, платежи обрабатываются гораздо дольше.

Если вы запланировали перечислить декабрьское вознаграждение не позднее 28.12-29.12.2023, то заранее отправьте зарплатные платежные поручения в банк, в котором ведется обслуживание вашей организации. При нормальном ритме работы банковского учреждения платежи обрабатываются в течение операционного дня, а деньги поступают на счета сотрудников на следующий день.

Начисление транспортного налога при гибели, уничтожении или розыске ТС

С 1 января вводят беззаявительный порядок прекращения начисления транспортного налога в случае гибели или уничтожения объекта. Если заявление налогоплательщика нет, налоговики должны использовать сведения других органов и прекратить исчислять транспортный налог с 1-го числа месяца гибели объекта.

Кроме того, устанавливают порядок действий в ситуациях, когда транспорт в розыске или его розыск прекращён. Чтобы инспекция перестала начислять налог, нужно заявление. Однако возможен и беззаявительный порядок: инспекция прекратит начислять налог на основании сведений, которые получит сама.

Уведомления и уплата НДФЛ с зарплаты за декабрь 2023

Срок перечисления НДФЛ с декабрьской зарплаты зависит от даты удержания налога – даты выплаты по Ведомости:

- Если зарплата за декабрь 2023 выплачена 29 декабря, налог нужно уплатить в этот же день 29.12.2023. Также 29.12.2023 нужно отправить в ФНС уведомление о сумме НДФЛ к уплате. В ЗУП 3.1 налог, удержанный с декабрьской зарплаты 29.12.2023, попадет в Отражение удержанного НДФЛ (Зарплата — Бухучет) за декабрь 2023.

- Если зарплата за декабрь 2023 выплачена в январе 2024, срок уплаты налога будет попадать на 29.01.2024 (перенос с воскресенья 28.01.2024). Уведомление в ФНС нужно отправить не позднее 25.01.2024. В ЗУП 3.1 налог, удержанный с декабрьской зарплаты в январе 2024, попадет в Отражение удержанного НДФЛ за январь 2024.

Удержанный НДФЛ также будет по-разному отражаться в 6-НДФЛ в зависимости от даты выплаты декабрьской зарплаты:

- Если зарплата за декабрь 2023 выплачена 29 декабря, удержанный налог будет попадать в стр. 024 Раздела 1 и стр. 160 Раздела 2 отчета за 2023 год.

- Если зарплата за декабрь 2023 выплачена в январе 2024, удержанный налог будет попадать в стр. 021 Раздела 1 и стр. 161 Раздела 2 отчета за 1 квартал 2024.

Подписывайтесь на наши YouTube

и Telegram чтобы не

пропустить важные изменения 1С и законодательства

Налог на прибыль

Момент признания зарплаты за декабрь 2023 года в расходах при расчете налога на прибыль зависит от двух факторов. Во-первых, от метода налогового учета, который применяет организация: метод начисления или кассовый. Во-вторых, от квалификации расходов как прямых или косвенных на методе начисления. С 2023 года также поменялась дата признания НДФЛ и взносов в расходах при кассовом методе.Метод начисленияПри методе начисления при расчете налога на прибыль учтите начисленную зарплату за декабрь, включая НДФЛ. Страховые взносы, начисленные с декабрьской зарплаты, включите в прочие расходы. Сумма зарплаты и взносов, которую нужно отразить в декларации за 2023 год, зависит от того, к каким расходам они относятся: прямым или косвенным.К прямым относят расходы на оплату труда производственного персонала с учетом суммы НДФЛ и страховые взносы с нее. Прямые расходы признают в отчетном периоде по мере реализации продукции, в стоимость которой они вошли (абз. 2 п. 2 ст. 318 НК). В декларации за 2023 год можно отразить только те расходы, которые относятся к товарам, работам или услугам, реализованным в 2023 году. Декабрьская зарплата и взносы, которые относятся к незавершенке или остаткам на складе, не уменьшают налоговую базу отчетного периода.К косвенным расходам относят оплату труда административного персонала и других работников, которые непосредственно не участвуют в производстве, а также страховые взносы с нее. Косвенные расходы учитывают в момент начисления, независимо от реализации (п. 2 ст. 318 НК). Зарплату и взносы с нее, которые относятся к косвенным расходам и которые организация произвела в 2023 году, в полном объеме признают расходами 2023 года. Кассовый методПри кассовом методе расходы на декабрьскую зарплату с учетом НДФЛ, а также страховые взносы с нее учтите в периоде уплаты (подп. 1 п. 3 ст. 273 НК). Сумма НДФЛ – это часть зарплаты сотрудника, поэтому она входит в расходы на оплату труда, а страховые взносы – в прочие расходы.С 2023 года дата уплаты налогов и взносов – это последний день срока их перечисления в бюджет по НК при наличии положительного сальдо на ЕНС. Срок уплаты НДФЛ, исчисленного и удержанного за период с 23 по 31 декабря, – не позднее последнего рабочего дня календарного года.При выплате декабрьской зарплаты до конца 2023 года она признается расходом 2023 года по налогу на прибыль в полном объеме с учетом сумм удержанного НДФЛ. Если декабрьскую зарплату выплачиваете в январе 2024 года, то она не уменьшает налоговую базу 2023 года.Срок уплаты страховых взносов с зарплаты за декабрь – не позднее 29 января 2024 года (перенос с 28 января). По умолчанию они входят в расходы I квартала 2024 года, даже если компания перечислит их в декабре 2023 года.Ускорить зачет страховых взносов можно, если подать уведомление об исчисленных суммах взносов. Код отчетного периода надо указать 34/03 (письма ФНС от 11.10.2023 № БС-4-11/13010@, от 25.10.2023 № БС-4-11/13585). Зачет инспекция делает не позднее следующего рабочего дня после получения уведомления (п. 9 ст. 58, п. 9 ст. 78 НК). Если компания подаст уведомление об исчисленных суммах взносов не позднее 28 декабря 2023 года, то она вправе признать взносы в расходах 2023 года. Если одновременно подано такое же уведомление по НДФЛ, то сначала зачтут его.

СТАТЬИ ДЛЯ РАБОТЫ ОТ ЭКСПЕРТОВ БЕРАТОРА, ЖУРНАЛОВ НОРМАТИВНЫЕ АКТЫ ДЛЯ БУХГАЛТЕРА И ПРАКТИЧЕСКАЯ БУХГАЛТЕРИЯ

Декретные пособия 2024: максимум и минимум выплат

Минимум зависит от федерального МРОТ, а максимальный размер среднедневного заработка для расчета декретного не может превышать предельную базу для начисления взносов.

Сроки сдачи отчетности в 2024 году

Таблицы со сроками сдачи отчетности и уведомлений об исчисленных суммах налогов в ИФНС, персоотчетности – в единый Социальный фонд в 2024 году.

Новогодние заботы бухгалтерии 2024-2024

В конце года у бухгалтера появляются особые новогодние заботы: когда выплатить декабрьскую зарплату и заплатить НДФЛ, как оплачивать работу тем, кто будут трудиться в новогодние праздники, как оплатить корпоратив, «как провести» подарки работникам и новогодние украшения для офиса.

Минимальный и максимальный размеры больничного в 2024 году

Максимальный размер больничного листа, как и минимальный, меняется из года в год в связи с изменением основных показателей, по которым считают больничный. Это МРОТ и предельные базы для начисления страховых взносов.

Рассчитывают пособие исходя из среднедневного заработка работника. На каждый год установлен свои минимум и максимум заработка.

Календарь сдачи отчетности в 2024 году фирмой на УСН

С 2024 года бухгалтерия, как минимум, два рабочих дня в месяц будет «выключена» от решения текущих проблем работников и оргвопросов в компании. В эти дни она полностью занята отчетностью и налоговыми платежами. Два напряженных рабочих дня в бухгалтерии каждый месяц это: 25 число месяца –сдача отчетности; 28 число месяца – уплата налогов, взносов, сборов.

Новости

В России изменились правила выплаты аванса и основной части оклада. Ситуацию комментирует доцент кафедры экономики и финансов Алтайского филиала Президентской академии Ирина Куликова.

В соответствии с трудовым законодательством (ст. 136 ТК РФ) заработная плата выплачивается не реже двух раз в месяц: сначала за первую половину месяца, а потом за вторую. До 2023 года работодатели удерживали НДФЛ только один раз со всей суммы заработной платы за месяц при окончательной ее выплате работнику. Такой порядок был предусмотрен п. 2 ст. 223 НК РФ, согласно которому датой фактического получения дохода в виде заработной платы признавался последний день месяца, за который она была начислена, поэтому аванс не считался полученным, а НДФЛ не начислялся и не удерживался. Кроме того, сроки уплаты НДФЛ в бюджет зависели от вида дохода, который получил работник организации, например, налог с заработной платы следовало перечислять в бюджет не позднее следующего рабочего дня после выплаты, а с сумм больничных и отпускных в последний день месяца, в котором их выплатили.

С января текущего года начал действовать иной порядок признания –доход считается фактически полученным в день выплаты заработной платы: наличными на руки или посредством перечисления на счет в банке (п. 1 ст. 223 НК РФ). Теперь работодатели исчисляют суммы НДФЛ на дату фактического получения дохода, определяемого в соответствии со ст. 223 НК РФ и абз. 1 п. 3 ст. 226 НК РФ, нарастающим итогом с начала налогового периода (календарного года).

С 1 января этого года работодатели обязаны перечислять суммы исчисленного и удержанного НДФЛ за период с 23-го числа предыдущего месяца по 22-е число текущего месяца не позднее 28-го числа текущего месяца (п. 6 ст. 226 НК РФ) – единая дата уплаты налогов. Особые сроки уплаты НДФЛ установлены для декабря и января: за период с 1 по 22 января налог надо перечислить не позднее 28 января, а за период с 23 по 31 декабря – не позднее последнего рабочего дня года.

В трудовом законодательстве отсутствует понятие аванса, но на практике используется именно такая терминология. В нормативных документах так же не прописана методика определения размера аванса. В настоящее время так называемый аванс – это оплата фактически отработанного времени. Такой способ расчета аванса учитывает интересы сотрудника и работодателя, но он наиболее трудоемкий для работников бухгалтерии, так как в каждом месяце сумма заработной платы может отличаться из-за разного количества рабочих дней, выходных, праздников и т.п. Использовать на практике вариант определения суммы аванса в виде процента от заработной платы (например, 50%) с учетом вступивших в силу изменений в законодательстве не рекомендуется, так как высока вероятность возникновения переплат по заработной плате.

В отношении сроков выплаты заработной платы ничего не поменялось: как и прежде работодатели должны руководствоваться нормами ст. 136 ТК РФ. Так заработная плата за первую половину месяца должна начисляться с 1-го по 15-е число каждого месяца, а заработная плата за вторую половину месяца – с 16-го по последнее число. Заработная плата за первую половину месяца выплачивается с 15-го по последнее число месяца, а заработная плата за вторую половину месяца – с последнего числа текущего месяца по 15-е число следующего месяца, то есть, между выплатами должно быть 15 календарных дней.

Как было до этого года. Работнику за март начислили заработную плату 43 000 руб. Аванс 15 000 руб. выплатили 15 марта, а основную заработную плату 31 марта. Сумма НДФЛ 5 590 руб. (43 000 руб. х 13%). Налог удерживали полностью при выплате основной части заработной платы за месяц, то есть 31 марта работник получал 22 410 руб. (43 000 руб. – 15 000 руб. – 5 590 руб.).

Как стало в текущем году. При выплате заработной платы работнику за первую половину месяца (раньше это был аванс) организация удержит 15 марта НДФЛ в размере 1 950 руб. (15 000 руб. х 13%). 31 марта при выплате заработной платы за вторую половину месяца налог удержат вновь в размере 3 640 руб. (28 000 руб. х 13%). Общая сумма НДФЛ за месяц в новых условиях не изменилась – 5 590 руб. (3640 руб. + 1 950 руб.). Согласно новым правилам не позднее 28 марта следует уплатить в бюджет сумму НДФЛ, удержанную с заработной платы работника за вторую половину февраля, и сумму НДФЛ, удержанную за первую половину марта.

Также, если в нынешнем году работодатель выплатит заработную плату 28 декабря, НДФЛ он должен заплатить не позднее 29 декабря, в последний рабочий день года.

Таблица с изменениями 2024 года

Эти и другие изменения в налогах, зарплате и оформлении документов с января 2024 года собрали в таблице.

| Изменения | Что делаем |

| Уплата НДФЛ дважды в месяц | Согласно Федерального закона от 31.07.2023 № 389-ФЗ НДФЛ, который удержали с 1-го по 22-е число текущего месяца, надо будет перечислить не позднее 28-го числа того же месяца. Налог за остаток месяца — до 5-го числа следующего месяца включительно. В декабре установят особый срок — последний рабочий день года для НДФЛ, удержанного в период с 23 по 31 декабря. |

| Уведомления по НДФЛ |

Надо будет направлять первое уведомление до 25-го числа текущего месяца. В нем отражается НДФЛ, удержанный за период с 1-го по 22-е число. Срок второго обязательного уведомления — 3-е число следующего месяца. В нем налог, удержанный с 23-го числа до конца месяца. В декабре придется подавать еще и третье уведомление — об НДФЛ, который удержали с 23 по 31 декабря. Срок которого не позднее последнего рабочего дня года. |

| Платежные документы по налогам и взносам | ЕНП можно будет перечислить только по платежному документу со статусом налогоплательщика «01». Уведомление об исчисленных налогах и взносах станет обязательным. |

| МРОТ | МРОТ вырастет до 19 242 рублей, как указано в Федеральном законе от 27.11.2023 № 548-ФЗ. |

| Право на оплату больничных листов у исполнителей по ГПД | В 2024 году право появится и у тех, кто в 2023 году работал по ГПД, если за 2023 год заказчик уплатил с вознаграждений по договору страховые взносы на сумму не менее стоимости страхового года (5652,22 рублей). |

| Предельная величина базы по взносам |

Единая предельная величина базы по страховым взносам в ИФНС вырастет с 1 917 000 до 2 225 000 руб. Это указано в Постановлении Правительства от 10.11.2023 № 1883. Для расчета взносов — пенсионных, социальных на случай ВНиМ, медицинских — применяется единый тариф 30 %, пока выплаты сотруднику не превысят предельную базу. После превышения — пониженный тариф 15,1 %. |

| Новая форма 6-НДФЛ | ФНС разработала бланк для отчетности за I квартал 2024 года. Решение по применению формы будет принято в 2024 году. |

| Новая форма РСВ | Поправки имеют значение, только если у вас работают иностранцы, которые по международным договорам застрахованы в РФ не по всем видам страхования. |

| Социальные вычеты |

Вырастут лимиты социальных вычетов по НДФЛ. Предельный размер налогового вычета на обучение детей вырастет до 110 000 рублей. До 150 000 рублей увеличат совокупный размер вычетов по расходам: • на обучение (кроме обучения детей); • лечение (кроме дорогостоящего); • физкультурно-оздоровительные услуги; • уплату пенсионных взносов по договорам негосударственного пенсионного обеспечения, добровольного страхования жизни; • уплату дополнительных страховых взносов на накопительную пенсию. Новые лимиты будут применяться к доходам, полученным начиная с 2024 года (информация ФНС от 30.05.2023). |

| Вычет по НДФЛ на обучение | Можно будет предоставить вычет в связи с расходами на обучение супруги работника или супруга работницы. Правило касается только расходов, которые возникнут в 2024 году или позднее (Федеральный закон от 31.07.2023 № 389-ФЗ). |

| Сведения о стаже за год | Сведения о страховом стаже за 2023 год будут отражаться в подразделе 1.2 ЕФС-1. Кроме него, необходимо включить в отчет подраздел 1 раздела 1. Срок сдачи ЕФС-1 — 25 января. |

Нормирование компенсаций удалённым и разъездным работникам для НДФЛ и взносов

С 1 января НДФЛ и взносами не облагают:

- возмещение расходов удалёнщика в связи с использованием его оборудования, ПО и т.д. — не более 35 руб. в день. Полностью освобождают суммы документально подтверждённых расходов;

- суточное или полевое довольствие разъездным работникам и работникам, которые трудятся в полевых условиях, — не более 700 руб. за день работы в России и не более 2500 руб. за день работы за рубежом. Аналогичные правила применяют к надбавкам за вахтовый метод работы взамен суточных в том числе за время в пути от места нахождения работодателя (места сбора) до места работы и обратно.

Новая форма пояснений по имущественным налогам

С 1 января пояснения к сообщению об исчисленных суммах транспортного налога, налога на имущество и земельного налога нужно подавать по новой форме. Обновили порядок заполнения пояснений и формат подачи.

В частности, из названия формы убрали указание на то, что её подают в электронном виде. На титульном листе появились поля, где надо приводить количество страниц пояснений и количество листов приложений (копий).

В порядке заполнения указали, что форму можно заполнить от руки или в программе. При распечатывании документа должен выходить двумерный штрихкод. Нельзя исправлять ошибки корректирующим или иным средством, а также использовать двустороннюю печать.

Если заполнять форму от руки, надо:

Когда платить НДФЛ с зарплаты: сроки в году

Но и перечисление НДФЛ заранее также крайне нежелательно. Подоходный налог, который был перечислен работодателем в авансовом порядке то есть до момента удержания его из полученных доходов физическими лицами , по мнению налоговиков, не является НДФЛ. Ситуация была такой: организация перечислила НДФЛ в бюджет до того, как доход сотрудникам был фактически выплачен. Инспекторы при рассмотрении такой ситуации посчитали налог неуплаченным , так как после фактической выплаты зарплаты налог не перечислили.

По результатам проверки контролирующая инстанция доначислила НДФЛ в размере 4,5 млн руб. Работодатель обратился с жалобой на действия контролеров и указал, что досрочная уплата НДФЛ не запрещена действующим законодательством. Тогда как по п. В такой ситуации налоговый агент мог бы вернуть платеж из бюджета, так как зачесть его в счет налога нельзя. Причем работодателю могут отказать в зачете данного ошибочного платежа в счет его задолженности по НДФЛ.

В такой ситуации работодателю придется заново перечислять в бюджет подоходный налог, уплачивать пени и штрафные санкции за просрочку платежа. Поэтому работодателю следует обратиться в инспекцию с заявлением на возврат денежных средств и перечислить налог повторно в установленные сроки. В судебной практике были прецеденты, когда работодателям удавалось доказать свою правоту и что перечисленный авансом подоходный налог выплачен ими не из собственных денег, а из средств работников.

Но чтобы избегать спорных ситуаций, стоит перечислять налог только после его удержания из зарплаты сотрудников. Таким образом, обязанность по перечислению подоходного налога в бюджет возникает у работодателя как налогового агента только после фактического удержания НДФЛ из средств, которые подлежат к выплате налогоплательщиком. Поэтому, согласно позиции ФНС, работодатель, который уплатил НДФЛ до момента выдачи зарплаты, должен заплатить налог повторно несмотря на то, что фактически образуется переплата.

За досрочное перечисление подоходного налога работодателя могут привлечь к ответственности в виде штрафов и пени. Рейтинг автора. ФНС выпустила письмо от 09. Помимо прочего, в инструкции приводится наглядный пример компании, которая перечислила сотрудникам аванс в одном квартале, а остаток заработной платы — в другом. Нововведения 2023 года Ведомство напомнило, что после Нового года начнёт действовать Федеральный закон от 14.

Сюда относится и день перевода денег на банковский счёт налогоплательщика-физлица или на счета иных лиц по его заявлению. Сроки налоговых платежей определяются в зависимости от того, когда удержали налог. В стандартном порядке налоговые агенты будут выплачивать «суммы исчисленного и удержанного налога за период с 23-го числа предыдущего месяца по 22-е число текущего месяца не позднее 28-го числа текущего месяца». То есть, если НДФЛ удержан за период с 23 числа прошлого месяца по 22 число нынешнего, то перевести деньги надо не позже 28 число этого месяца.

Обратите внимание, что для декабря и января разработан отдельный порядок налоговых платежей: НДФЛ, удержанный за период с 23 по 31 декабря, следует уплатить не позже последнего рабочего дня уходящего года для НДФЛ, удержанного за период с 1 по 22 января, то крайним сроком будет 28 января Аванс и зарплата, выданные в разных отчётных периодах В письме с инструкцией описан сложный случай: дни выплаты сотрудникам аванса и зарплаты попали на разные отчётные периоды

Аванс декабря

Аванс за декабрь выплачивают в обычный срок. Если он совпадает с выходным днем, платят в ближайший предшествующий рабочий.

Из-за сдвига даты выплаты (по причине длинных праздников) между авансом и зарплатой за вторую половину месяца может быть совсем небольшой разрыв (гораздо меньше, чем полмесяца).

Но это не значит, что аванс в этом случае можно не платить, присоединив его к зарплате. Аванс нужен все равно, поясняет Роструд.

Кроме того, между зарплатой за декабрь и авансом января образуется разрыв более 15 дней, что является нарушением по мнению Роструда.

Впрочем, как показывает наш опрос, большинство бухгалтеров все равно выплатят декабрьскую зарплату раньше, игнорируя мнение Роструда. Кто-то в январе сделает дополнительную выплату (часть аванса), чтобы не нарушать «правило 15 дней».