Уплата налогов и взносов онлайн через ЕНС

Тут же можно сформировать квитанцию и оплатить ее в банке, если оплата онлайн не подходит.

Можно пополнить ЕНС для уплаты налогов и вовсе без авторизации в какой-либо государственной системе. Это делается непосредственно . Выберите «Пополнить ЕНС»:

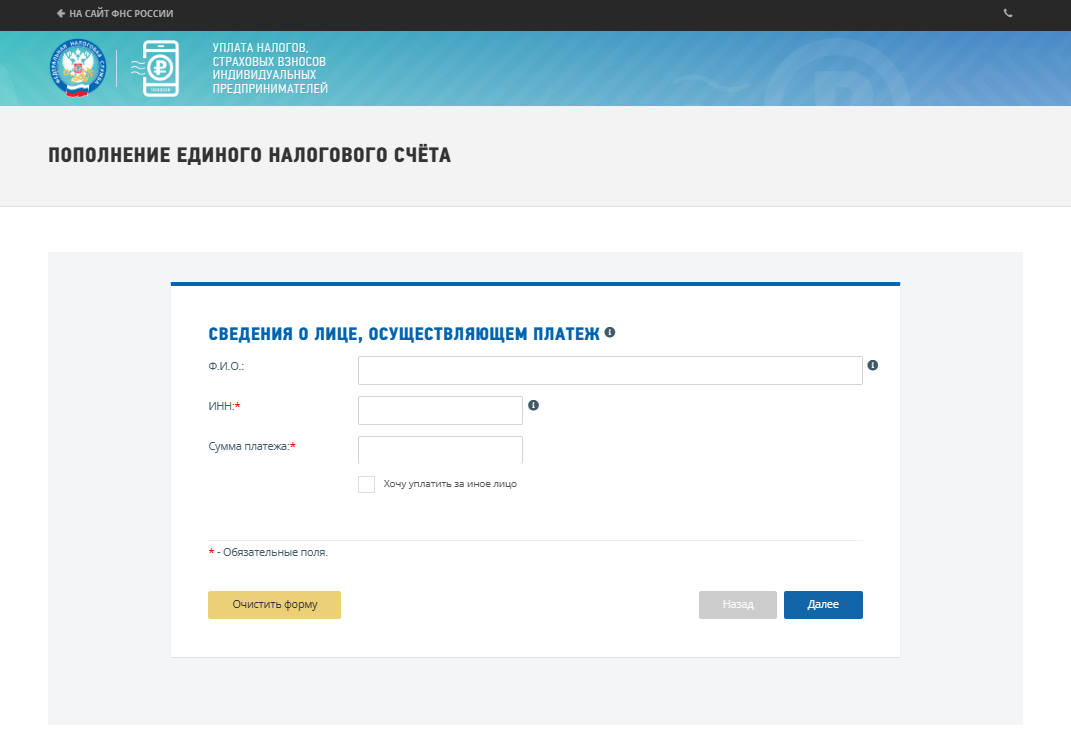

Введите ФИО ИП (необязательно), его ИНН и сумму платежа. Никаких других реквизитов вносить не нужно:

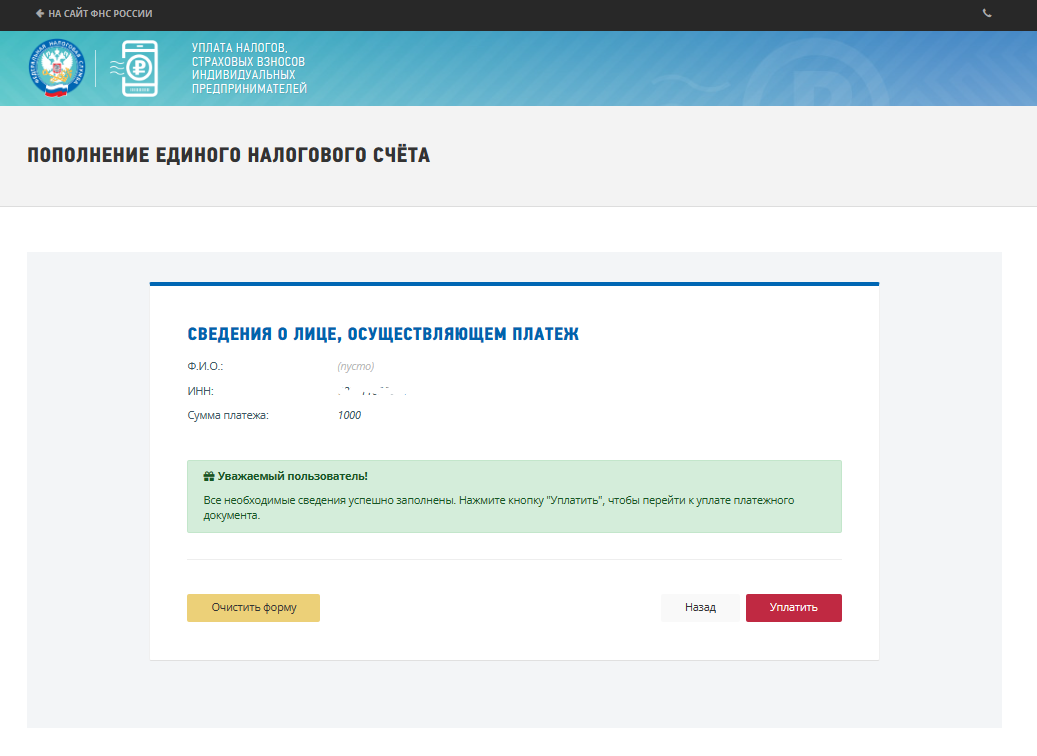

Система сообщит, что все готово к пополнению ЕНС:

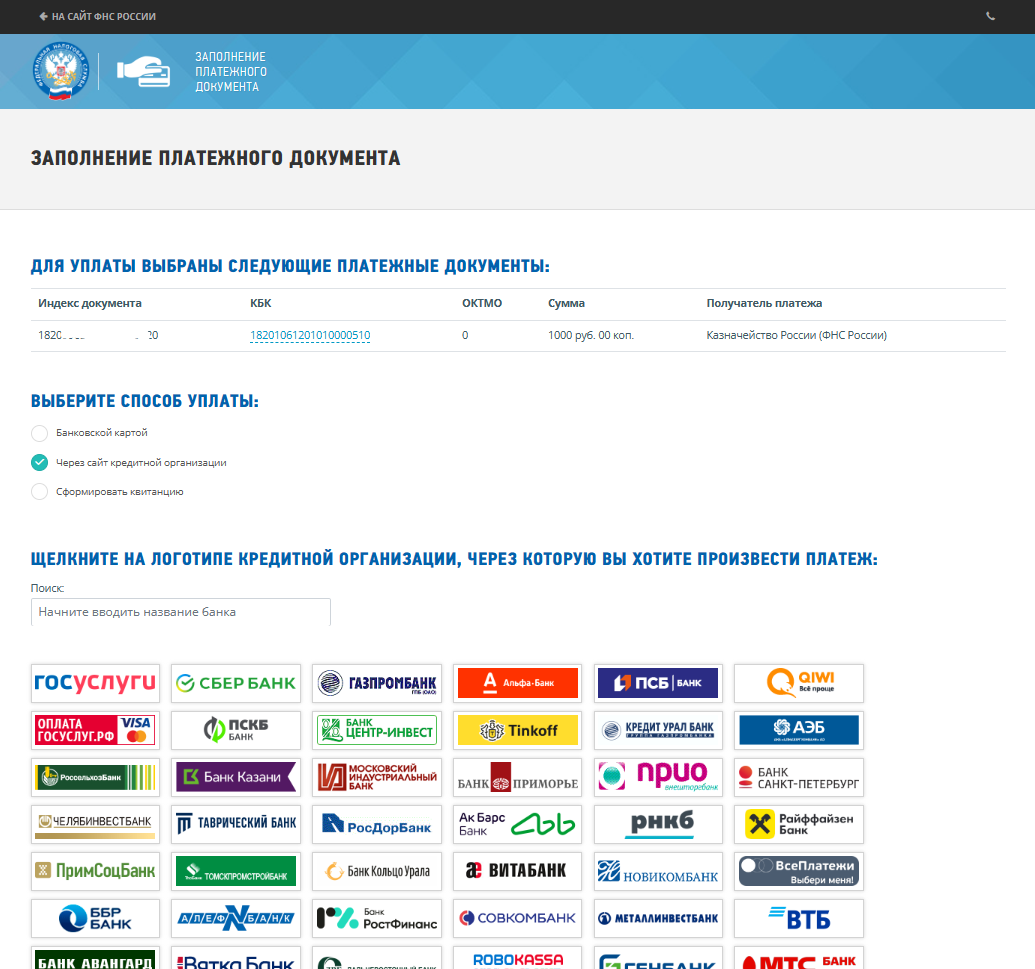

Нажмите «Уплатить» и выберите способ:

При выборе «Банковской картой» вы будете направлены на платежную форму — останется ввести реквизиты карты. При выборе «Через сайт кредитной организации» вам будет предложено перейти в свой интерне-банк. При выборе «Сформировать квитанцию» можно будет распечатать квитанцию и оплатить ее в филиале банка.

Как зачесть переплату в 2023 году

Далее приводим таблицу с вариантами зачета переплаты и документами, которые нужно для этого оформить.

| Как зачесть | Форма заявления | Чем утверждена или рекомендована |

| Сальдо ЕНС (переплата по любым платежам, которые платятся с ЕНС). В зависимости от того, в счет чего нужно зачесть сальдо, выбирается нужный лист заявления. |

Заявление о распоряжении путем зачета суммой денежных средств, формирующих положительное сальдо ЕНС

|

Приложение N 3 к приказу ФНС России от 30.11.2022 N ЕД-7-8/1133@. |

| Некоторые госпошлины | Заявление о зачете излишне уплаченной (взысканной) суммы государственной пошлины | Приложение N 9 к приказу ФНС России от 30.11.2022 N ЕД-7-8/1133@ |

Внимание!

Дальнейшая информация была актуальна до наступления 2023 года. Как было до 2023 года

Как было до 2023 года

Если у налогоплательщика ранее были образованы недоимки по платежу того же вида (федеральному, региональному, местному), то переплата будет направлена на их погашение. Это касается также долгов по соответствующим штрафам и пеням. Процесс проходит автоматически, без какого-либо заявления. Остальное можно зачесть в счет будущих сумм налогов, уплачиваемых в бюджет того же уровня.

Если одновременно есть недоимки и переплата, правильным решением будет проведение сверки с ИФНС по расчету с бюджетом. Из финального акта будет понятно, сколько денег направлено на погашение долгов, а сколько зачтется.

Есть серьезное ограничение по сроку – зачесть сумму, как и вернуть ее, можно только в течение трех лет с момента уплаты. Если время упущено, подавать заявление бесполезно.

Еще один момент – причина образования переплаты. Когда налогоплательщик находит ее сам, это чаще всего бывает связано с ошибками в исчислении налога. Значит, нужно изменить расчет, подав уточненную декларацию, после чего неизбежно начнется процесс ее камеральной проверки.

Новые правила с октября 2020

Федеральным законом от 29.09.2019 № 325-ФЗ внесены изменения в статью 78 Налогового кодекса, которая описывает порядок зачета. Они вступят в силу с 1 октября 2020 года. В целом новшества позитивные и помогут проще гасить задолженности.

Суть в следующем. Отменяется правило зачета переплаты исключительно в счет платежа того же вида, то есть можно будет зачесть ее в счет любого налога. Кроме того, зачет сможет провести любая налоговая инспекция, хотя заявление в ИФНС о зачете все равно нужно будет подавать по месту учета. Вместе с тем получается, что возвратить деньги будет сложнее. Ведь их излишек направят на погашение любых задолженностей по налогам и сборам, а также пеням и штрафам.

Как оформить зачет налога

Рассмотрим, как заполнить документ на зачет переплаты по налогам (заявление). Это Приложение № 9 к приказу ФНС от 14.02.2017 № ММВ-7-8/182@. Расскажем, как его составить, и предложим образец заполнения.

Бизнес-субъекты должны заполнять только листы 1 и 2, третий предназначен для физлиц (ставятся прочерки). Вверху обоих листов нужно прописать ИНН и КПП (для организаций), а также поставить номер страницы. На первом листе необходимо вписать:

- номер заявления (по порядку, с начала года),

- номер ИФНС, в которую оно будет направлено;

- наименования юрлица или фамилию, имя, отчество ИП;

- код статуса лица из заявления (1 – зачет налога, 2 – сбора, 3 – платежа налогового агента, 4 – страховых взносов);

- номер статьи Налогового кодекса, на основании которой производится зачет – 78;

- код платежа (1 – налог, 2 – сбор, 3 – страховой взнос, 4 – пеня, 5 – штраф);

- налоговый период;

- ОКТМО;

- код бюджетной классификации платежа;

- номер ИФНС, в которой числится переплата;

- количество страниц заявления и приложений к нему, если актуально;

- код 1, если подпись будет ставить сам заявитель, и 2, если его представитель;

- ФИО руководителя организации или предпринимателя (или того, кто подписывает);

- номер телефона;

- дата и подпись;

- данные доверенности на представителя (если он подписывает заявление).

На втором листе вверху идет поле для ФИО физлица – бизнес-субъекты ставят здесь прочерк. Далее заполняется один или несколько блоков с данными ИФНС, которая должна принять сумму на учет. Следует заполнить соответствующее число блоков и в каждом указать:

- в счет чего идет переплата – погашения недоимки или предстоящих платежей;

- сумму цифрами;

- налоговый период;

- ОКТМО;

- КБК;

- номер принимающей сумму ИФНС.

Готовое заявление направляется в свою инспекцию.

Какие налоги и взносы входят в состав ЕНП

В состав ЕНП вошли не все налоги, сборы и взносы. Некоторые из них нужно уплачивать как раньше — по отдельным реквизитам.

В составе ЕНП нужно уплачивать:

- налог на прибыль;

- налоги при спецрежимах налогообложения — УСН, АУСН, ПСН, ЕСХН;

- налог на добавленную стоимость (НДС) — кроме НДС при импорте из ЕАЭС;

- имущественные налоги (транспортный и земельный, налог на имущество);

- налог на доход физических лиц (НДФЛ) за сотрудников — кроме НДФЛ с выплат иностранцам на патенте;

- страховые взносы — кроме взносов на травматизм;

- акцизы;

- водный налог;

- налог на добычу полезных ископаемых;

- налог на дополнительный доход от добычи углеводородного сырья;

- налог на игорный бизнес;

- торговые сборы;

- пени, штрафы, проценты.

Как в составе ЕНП, так и по отдельным реквизитам можно платить эти налоги и сборы:

- налог на профессиональный доход (НПД);

- сбор за пользование объектами животного мира;

- сбор за пользование объектами водных биоресурсов.

Нужно платить по отдельным реквизитам:

- НДФЛ с выплат иностранцам, работающим по патенту;

- взносы на травматизм за сотрудников;

- госпошлины, в отношении которых суд не выдал исполнительный документ;

- административные штрафы.

Что такое Единый налоговый платеж

Единый налоговый платеж (ЕНП) — это новый порядок уплаты налогов. Он вводится для всех налогоплательщиков — и для юрлиц с ИП, и для физлиц. Теперь все сборы, взносы и налоги платятся одним платежом.

Ранее по всем видам налогов и по отдельным объектам налогообложения физлицам по почте рассылались отдельные квитанции с разными реквизитами. Например, если в собственности у вас две машины, то для уплаты транспортного налога вам приходили две квитанции, каждая из которых оплачивалась отдельно. Так было и с недвижимостью.

Теперь все прямые налоги физлиц объединены в ЕНП. Налоговая сама будет начислять сумму платежа по мере возникновения сроков уплаты каждого из налогов. Вот какие сроки у основных налогов, которые платят физлица:

- Имущественный налог — вся недвижимость. Срок уплаты — до 1 декабря 2023 года.

- Транспортный налог. Срок уплаты — до 1 декабря 2023 года.

- Земельный налог. Срок уплаты — не позднее 28 февраля года, следующего за истекшим налоговым периодом, срок уплаты авансовых платежей по налогу — не позднее 28-го числа месяца, следующего за истекшим отчетным периодом.

- НДФЛ. По мере поступления дохода, так как декларация по каждому виду подается в разные сроки. В случае с работниками по трудовому или ГПХ договору налоговыми агентами выступают работодатели и заказчики, поэтому уплачивают НДФЛ за сотрудника или исполнителя.

- Водный налог. Срок уплаты — не позднее 28-го числа месяца, следующего за отчетным кварталом.

- Таможенные пошлины. Срок уплаты — не позднее 15 дней со дня ввоза товара.

Все эти сборы и налоги включены в ЕНП. Если физлицо также получает доход как самозанятый, то можно включить в единый платеж и налог на профессиональный доход либо уплачивать его отдельно.

Как заполнить? | Заявление о возврате суммы излишне уплаченного налога | СБИС Электронная отчетность и документооборот

Строки «ИНН» и «КПП» заполняются автоматически из карточки регистрации клиента в системе «СБИС». Порядковый номер страницы также заполняется автоматически.

В титульном листе заявления налогоплательщиком заполняются все необходимые реквизиты, кроме раздела «Заполняется работником налогового органа».

В поле «Номер заявления» указывается порядковый номер заявления от заявителя в текущем году.

В поле «Представляется в налоговый орган (код)» отражается код налогового органа, в который подается заявление.

Этот код указан в документах о постановке на учет в налоговом органе (свидетельство о постановке на учет в налоговом органе, уведомление о постановке на учет в налоговом органе юридического лица в качестве крупнейшего налогоплательщика). По умолчанию в поле автоматически проставляется код, который был указан при регистрации клиента в системе.В поле «Полное наименование организации (ответственного участника консолидированной группы налогоплательщиков) / фамилия, имя, отчество физического лица» отражается наименование организации, соответствующее тому, которое указано в учредительных документах либо ФИО физического лица в соответствии с документом, удостоверяющим личность.

В поле «На основании статьи» выбирается номер статьи НК РФ, в соответствии с которой производится возврат.

Далее выбирается код суммы, которую заявитель просит вернуть:

- «1» – излишне уплаченная;

- «2» – излишне взысканная;

- «3» – подлежащая возмещению.

Затем выбирается соответствующий код платежа: «1» – налог, «2» – сбор и т.д. и указывается сумма переплаты, которую заявитель просит вернуть из бюджета.

В поле «Налоговый (расчетный) период (код)» указывается код налогового (расчетного) периода в соответствии с установленными требованиями:

- для заполнения первых 2-х знаков данного показателя выбирается соответствующий код: «МС» – месячный, «КВ» – квартальный, «ПЛ» – полугодовой, «ГД» – годовой, «Дата» – конкретная дата уплаты налога;

- в 4-м и 5-м знаках показателя указывается: номер месяца (от 01 до 12) – для «МС», номер квартала (от 01 до 04) – для «КВ», номер полугодия (от 01 до 02) – для «ПЛ», для «ГД» – «00»;

- в 7-10 знаках указывается год.

В поле «Код по ОКТМО» выбирается код по месту уплаты налога или сбора. Узнать свой код ОКТМО можно с помощью электронных сервисов ФНС России «Узнай ОКТМО» или «Федеральная информационная адресная система» (http://nalog.ru, раздел «Все сервисы»).

В поле «Код бюджетной классификации» выбирается КБК налога или сбора, по которому числится переплата.

В разделе титульного листа «Достоверность и полноту сведений подтверждаю: » указывается:

- 1 – если заявление представлено налогоплательщиком,

- 2 – если заявление подано представителем налогоплательщика.

При этом указывается ФИО руководителя организации либо представителя, а также наименование и реквизиты документа, подтверждающего его полномочия.

В поле «Телефон» отражается номер телефона налогоплательщика либо его представителя.

Также на титульном листе автоматически указывается дата.

Сведения о счете в банке

Раздел предназначен для отражения реквизитов банковского счета, на который заявитель просит вернуть переплату. В сведениях указываются: наименование банка и счета, номер корреспондентского счета, БИК, номер счета получателя и его наименование.

Сведения о физическом лице, не являющемся индивидуальным предпринимателем

Этот раздел предназначен для заполнения физическим лицом, не являющимся ИП и не указавшим свой ИНН. В сведениях отражаются персональные данные лица: дата и место рождения, реквизиты документа, удостоверяющего личность и адрес места жительства.

Как отследить состояние ЕНС в ЛК ФНС из программ 1С

В процессе работы с ЕНС бухгалтеру необходима информация о состоянии единого налогового счета по данным ФНС. С этой целью ФНС предоставила пользователям доступ к личному кабинету (ЛК) налогоплательщика.

Фирма «1С» разрабатывает интеграцию ЛК налогоплательщика ФНС для управления единым налоговым счетом напрямую из программ 1С (без перехода на сайт ФНС в ЛК налогоплательщика). Благодаря интеграции с ЛК ФНС пользователи получат возможность:

-

оперативно отслеживать состояние своего ЕНС по аналогии с электронным кошельком;

-

видеть предстоящие платежи глазами налоговой инспекции;

-

контролировать суммы задолженности;

-

получать расшифровку всех операций, которые прошли по ЕНС;

-

сверять данные учета с данными налогового органа.

Доступ к личному кабинету налогоплательщика в части ЕНС предоставляется при подключенном сервисе 1С-Отчетность с открытым направлением ФНС.

Полезное для бухгалтера

Интеграция 1С с ЛК ФНС в части работы с ЕНС поддерживает два режима авторизации пользователя:

-

по сертификату квалифицированной электронной подписи (можно использовать сертификат КЭП руководителя юрлица или ИП, или КЭП сотрудника как физлица, на которого оформлена МЧД для взаимодействия с ФНС из 1С-Отчетности;

-

на основании отправленного в ФНС согласия налогоплательщика на раскрытие налоговой тайны в отношении информации о состоянии ЕНС по данным ФНС, передаваемой через API.

Внимание! О сроках реализации интеграции с личным кабинетом налогоплательщика ФНС в части ЕНС см. в .

Как происходит уплата налогов с помощью ЕНП

С 2023 года применяется новый порядок уплаты налогов, взносов и штрафных санкций (Федеральные законы от 14.07.2022 № 263-ФЗ и от 28.12.2022 № 565-ФЗ). Теперь для исполнения совокупной обязанности по уплате большинства налогов и взносов организации и ИП перечисляют денежные средства в качестве единого налогового платежа (ЕНП) на единый налоговый счет (ЕНС).

Единый налоговый платеж – это денежные средства, перечисленные налогоплательщиком (налоговым агентом) на свой ЕНС с целью уплаты налогов, сборов, страховых взносов. Единый налоговый счет открыт для каждой организации или ИП в Федеральном казначействе. Налоговые инспекции самостоятельно распределяют средства с ЕНС по видам налоговых обязательств плательщика.

Внимание! О поддержке изменений законодательства по ЕНС и ЕНП в решениях 1С см. в «Мониторинге законодательства» в разделе «Единый налоговый счет».. 1C:Бухгалтерия 8 (ред

3.0)

1C:Бухгалтерия 8 (ред. 3.0)

- как в 2023 году формировать отчет о движении денежных средств с учетом ЕНП

- как подготовить заявление в ФНС о состоянии расчетов с бюджетом

Что такое сальдо ЕНС и как его узнать

Поступающие на ЕНС денежные средства формируют сальдо единого налогового счета. Сальдо ЕНС – это разница между общей суммой перечисленных средств и совокупной налоговой обязанностью плательщика (суммой всех налогов, которые нужно заплатить в бюджет к определенному числу). Единый срок уплаты большинства налогов с 2023 года – 28-е число соответствующего месяца.

Сальдо ЕНС бывает:

-

нулевым (ЕНП равен совокупной обязанности по уплате налогов);

-

положительным (ЕНП больше совокупной обязанности по уплате налогов);

-

отрицательным (ЕНП меньше совокупной обязанности по уплате налогов).

Организации и ИП могут узнать сальдо своего ЕНС, запросив в налоговой инспекции следующие документы:

- справку о наличии положительного, отрицательного или нулевого сальдо ЕНС (предоставляется в течение 5 рабочих дней со дня поступления запроса);

- справку о принадлежности сумм, уплаченных в качестве ЕНП;

- справку об исполнении обязанности по уплате налогов.

В программе «1С:Бухгалтерия 8» начиная с версии 3.0.140.40 можно посмотреть в одном отчете все операции на ЕНС по данным учета. Для этого добавлена справка-расчет к регламентной операции Зачет аванса по единому налоговому счету.

Кто отвечает за оплату налогов ИП

Перед тем, как рассказать про онлайн-оплату налогов ИП, разберемся, кто несет за это ответственность. В этом вопросе надо разделять налоги физического лица от тех, которые связаны только с бизнесом. Так, налоги на транспорт и имущество предприниматель платит, как обычный гражданин. Уведомления на эти и некоторые другие налоги физлиц направляет ИФНС.

Но налоги, связанные с предпринимательской деятельностью, и страховые взносы за себя и работников ИП рассчитывает самостоятельно

Важно при этом не нарушать установленные налоговым календарем сроки

Важно: С 2023 года система уплаты налогов и взносов изменилась. Теперь большинство платежей перечисляются на единый налоговый счет (ЕНС), и ИФНС сама списывает нужные суммы, когда подходит срок

Инспекция узнает, сколько списывать с ЕНС, либо из налоговой декларации, либо из собственных расчетов, либо из специального уведомления, которое должен подать ИП. Причем с ЕНС уплачиваются не только бизнес-налоги предпринимателя, но также и его налоги как физического лица, например, за его личную квартиру или машину.

Если у предпринимателя есть бухгалтер или он передал свой учет на аутсорсинг, все равно стоит уточнять у ответственного лица, вовремя ли перечислены деньги на ЕНС. А если бухгалтера нет, то этот вопрос надо держать на постоянном контроле.

Новый механизм уплаты налогов привел и к изменению сроков уплаты многих платежей. Но не всех. Рекомендуем уточнять сроки в Налоговом кодексе. Далее приводим сроки перечисления большинства платежей ИП на разных системах налогообложения.

- УСН: налог по итогам года перечисляется не позднее 28 апреля, за минусом оплаченных авансовых платежей. Авансы платят в течение года, не позднее 28-го числа после окончания каждого отчетного периода, если в нем был получен доход. Это 28 апреля, июля, октября соответственно.

- ОСНО: НДФЛ по итогам года – не позднее 15 июля. Авансы по НДФЛ перечисляют по окончании каждого квартала, не позже 28-го числа следующего месяца. НДС, если от него не получено освобождение, платят ежемесячно, разделив сумму квартального налога на три равных части. Крайний срок – 28 число.

- ЕСХН: аванс за первое полугодие надо перечислить не позже 28-го июля, а крайний срок уплаты годового налога – 28 марта.

- ПСН: налогом является стоимость патента. Крайняя дата уплаты зависит от срока его действия. Если период не превышает 6 месяцев, то оплатить надо до его окончания. Для патентов с более длительным периодом 1/3 часть перечисляют в 90 дней с даты выдачи, остаток – до конца срока действия.

- Страховые взносы за себя в фиксированном размере – в любое время до конца текущего года. Дополнительный взнос с дохода более 300 000 рублей в год – не позже 1 июля следующего года.

В 2023 году ИП платят за себя единый страховой взнос в размере минимум 45 842 рубля.

Если у индивидуального предпринимателя открыт расчетный счет, то заплатить налоги через интернет он может с помощью онлайн-банка. Кстати, банки следят за тем, чтобы определенная доля полученных доходов ИП шла на оплату налогов и взносов. Поэтому лучше все платежи в бюджет проводить именно через расчетный счет, а не наличными или картой. Иначе можно попасть в список неблагонадежных клиентов или доказывать банку, что налоги и взносы действительно перечисляются вовремя.

Те, кто пользуется специализированным бухгалтерским сервисом, тоже могут заплатить налоги или взносы ИП онлайн. Но для этого надо оформить усиленную электронную подпись.

Если же у ИП нет ни расчетного счета, ни доступа к бухгалтерскому сервису, заплатить налоги онлайн он может через

сайт ФНС. Это бесплатно и не требует наличия ЭЦП.

Главное

- Единый налоговый платёж (ЕНП) — общая сумма налогов и взносов, которые должен уплатить налогоплательщик и которые он перечислил на единый налоговый счёт (ЕНС).

- В ЕНП входят практически все обязательные платежи — налоги, взносы и сборы. Но некоторые из них нужно уплачивать как раньше — по отдельным реквизитам.

- Уплатить ЕНП нужно до 28-го числа. Для этого нужно пополнить ЕНС, подать налоговую отчётность и уведомление об исчисленных суммах. Периодичность уплаты не изменилась. Уведомление нужно подать до 25-го числа.

- Пополнить ЕНС можно в личном кабинете налогоплательщика, в сервисе «Уплата налогов и пошлин» или банковским переводом.

Редакция «Управление» Skillbox Media рекомендует

Как узнать больше о налогообложении

Если вы только начали знакомиться с системами налогообложения и подбираете подходящую для своего бизнеса, прочитайте наш обзор. В нём мы разобрались, в чём различия разных систем и как между ними выбрать.

С 1 июля 2022 года в некоторых регионах РФ действует экспериментальный налоговый режим — автоматизированная упрощённая система налогообложения (АУСН)

Подробнее о ней — в этой статье Skillbox Media.

Здесь рассказали о специальном налоговом режиме для самозанятых — налоге на профессиональный доход (НПД).

При любой системе налогообложения важно вовремя сдавать отчётность и платить налоги. Разобраться в этом можно на курсе Skillbox «Профессия Бухгалтер» — на нём учат готовить налоговую отчётность, вести бухучёт и работать в «1C».

Ещё в Skillbox есть программа «Финансы для предпринимателя»

Она подойдёт тем, кто хочет выбрать оптимальную систему налогообложения, разобраться в отчётности и грамотно общаться с бухгалтерией. Также на ней учат строить финмодели, планировать расходы и запускать свой бизнес.